靳尚誼向維米爾致意

許謀清,晉江籍北京作家,一個經常去金色琉璃瓦屋頂的中國美術館久站看畫展的畫癡。在《北京文學》發表處女作,在作家出版社出版第一部小說集,在北京十月文藝出版社出版第一部長篇小說。北京作協會員,中國作協會員。

書可以坐著看,戲劇電影坐著看,音樂也是坐著聽。畫特殊,要在展廳里站著看。油畫,還要站遠一點。久久站立,凝視,也是對藝術創作的敬意。

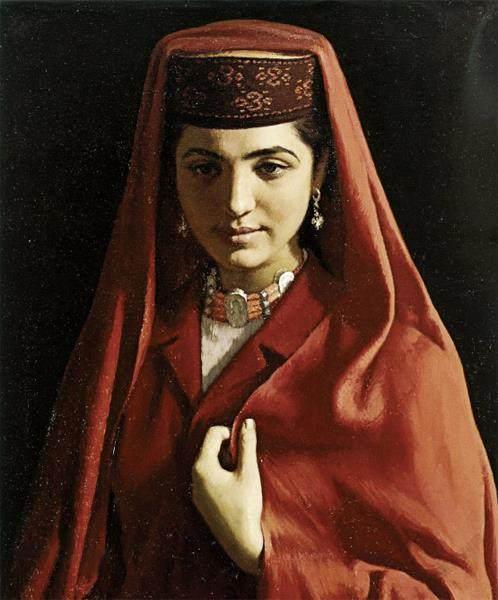

有人讓我說說生活在北京的感受,這題目太大,現在說讀畫,我說,北京人有眼福。我看到達芬奇的《蒙娜麗莎》、看到羅丹的《思想者》。如果問我去歐洲,你想看什么?我會脫口說,看盧浮宮。歐洲畫展來到北京,我是如獲至寶。當然,這對一些人沒用,一位做鄉鎮企業的和我進了一次中國美術館,出來后,對我笑著說,羅丹是一個大流氓。這里還有個人愛好個人機會。我讀北京大學歷史系,經常參觀中國歷史博物館、革命博物館、中國軍事博物館,看過很多歷史畫和很多雕塑。我曾經是人民美術出版社編輯,經常到中國美術館中央美院展覽館看畫。后來,我調中國作協,那時的中國作協在沙灘文化部大院,和中國美術館成了近鄰。第一屆人體畫大展,美術館外邊排了長隊,還拐了好幾個彎。基本功非常厚實的靳尚誼在這次轟動的大展中領了風騷。靳尚誼的名字烙在我的記憶里。靳尚誼的代表作《塔吉克新娘》《青年女歌手》也是這一時期的作品。

20世紀90年代,我寫了《尋找大師系列》,寫的都是中國畫家。之后,《北京文學》發起新體驗小說創作,我是積極的參與者,我還寫過一個萬字短篇《上帝的杰作》。人體是上帝的杰作。那時,我拜訪了當時的中央美院院長靳尚誼。

我還得說北京,在北京,可以拜訪很多名人。我是一個手腳很笨的人,那時剛剛學騎車。我家住人民美術出版社大院,院里有一個大花壇,我繞著它學會了騎車。一開始,我上得了車下不了車,花壇邊上有一個基建用的沙堆,我下不來就往那沙堆上扎,不會摔得太重。人民美術出版社和中央美院很近,當時,大畫家大教授都住校,我騎車去很容易就找到他們。那時候人的心態也好,很好接近。我在美院拜訪了靳尚誼、侯一民、李琦、鐘涵等,還有客座教授賀友直。人民美術出版社的人文畫家李老十是一座橋,我很順暢地走進中央美院。那一年,中法青年畫家聚會,我也去了,看到整個聚會的過程。我當過《連環畫報》編輯,中央美院有尤勁東魏曉明等一大批連環畫家。

“作家看畫家和畫家看作家,他們的第一眼是相似的。作家覺得他面前這個人不像畫家,他不接受那個鼻子,鼻梁骨還拱起一小塊挺礙眼的骨頭,鼻頭尖尖的還向下指著,鷹鉤鼻子。畫家覺得他面前的這個人不像作家,蒜頭鼻子,有點兒笨拙,沒文化的鼻子。不過這種感覺只是一瞬間,馬上就釋然了。是這個畫家。是這個作家。下邊就不同了,作家和畫家的思維方式的分野就從這里開始,作家抓住畫家臉上的線條感覺,企圖借助它們,走向畫家的內心。畫家也抓住作家臉上的線條感覺,但他力圖把握它,讓作家的內心從這些線條感覺上呈現出來。”

那天,在靳尚誼那里,有一個原先沒有預料到的小發現。靳先生房間墻上,除了掛著一幅他的作品《高原情》,還掛著幾幅外國風景油畫小品。當時,畫家還不是那么有錢,我認定靳先生也沒有富到可以收購洋人的油畫作品。會不會是臨摹?羅工柳也臨過《伊凡雷帝殺子》。

靳先生告訴我,是印刷品。不過,很貴,一幅得一千多元。

驚訝的是我,失去分寸的是我,我甚至不由得伸手觸碰一下,它竟然還有凹凸感。不過,我沒再發問,榮寶齋水印的國畫,也可以亂真。

這次拜訪,我給靳先生提了一個問題,有人認為靳先生最近的作品有一種變化,它是什么呢?

靳尚誼仿佛陷入回憶:“我1979年去了一趟西德,1981在美國待了一年。我看了很多大師的作品。我主要是思考如何加強體積意識,完備的體積,徹底的體積。以前我很反感古典主義的東西,這回我服了。過去,邊線用虛實的辦法,很不徹底,其實是欺騙自己。古典主義的辦法,清楚地轉過去,畫面發生很大的變化。在美國就試了一張,整體大不一樣,沒想到能畫得這么準確。回國后創作引起美術界的關注。評論家認為畫面的整體感加強了,其實邊線畫實了。”

這些話是我采訪靳尚誼時,他親口對我說的。但那時疏忽了,他看了哪些大師的作品?最近,注意了一下靳尚誼《向維米爾致意》,再看看維米爾《戴珍珠耳環的少女》《擠牛奶的女仆》,注意人物,特別是臉部的邊線,就明白了。翻譯不一樣,也叫《惶恐的戴珍珠耳環的少女》。有電影《戴珍珠耳環的少女》,“黑寡婦”斯嘉麗主演,是美國女作家虛構的維米爾的故事。

維米爾是誰?是荷蘭17世紀風俗派畫家,是小畫派的代表人物。他就在家里的畫室畫畫,畫得很慢,不好交際,沒有離開過自己生活的城市。他有11個孩子,貧困潦倒,英年早逝。美國作家為了劇情的需要把維米爾的婚姻寫成悲劇,但有人認為他的家庭是和諧的,他們有11個孩子是一個證明。維米爾埋沒了200多年,19世紀才重新被發現。所存作品只有34幅。維米爾的自畫像只有一個背影,所以,維米爾到底長什么樣還有爭議。

維米爾被認為是畫室內光線最好的畫家,他的畫面經常開著一個窗口,總有一道光線,從那里射入室內,讓室內的景物明亮起來。歐美很多肖像畫畫的多是貴族,維米爾畫女仆。

靳先生很謙虛,他說,畫大場面,詹建俊、侯一民比他畫得好。靳先生也有不少大場面作品,但應該說,他的代表作是他的肖像畫,肖像畫多在室內完成,所以,靳先生和維米爾的創作找到了共同點。

靳先生的《塔吉克新娘》在中國美術館展出,給人面目一新的感覺。我注視了人物臉部的邊線,我明白了靳先生所說的邊線畫實了的說法。靳先生說,不再是從理念出發,因為那樣遠離有血有肉的人,而面對活生生的人,從自己身上的血液里找到了激情,越來越接近人的本質,擺脫完美的束縛,找到人的個性。

20世紀初,盧浮宮館藏的《蒙娜麗莎》失竊,經過很多周折才找回,同時出現多幅《蒙娜麗莎》,對于盧浮宮找回的會不會是贗品有過很大爭議,而《蒙娜麗莎》因此名聲大振。二戰期間,漢·凡·米格倫把他的偽作《基督和通奸的女人》稱為新發現的維米爾珍品,賣給納粹第二號人物戈林,戈林想把它獻給希特勒。這等于耍弄了納粹,轟動了歐洲。維米爾也因此令人注目。

維米爾《戴珍珠耳環的少女》被稱為荷蘭的《蒙娜麗莎》,那么,我們是不是也可以把靳尚誼的《塔吉克新娘》稱為中國的《蒙娜麗莎》。

當然,評說也很重要,蒙娜麗莎的神秘微笑,戴珍珠耳環的少女“驚鴻一瞥的回眸”,我們怎么評說我們的塔吉克新娘呢?