50只新股全掃描

楊陽

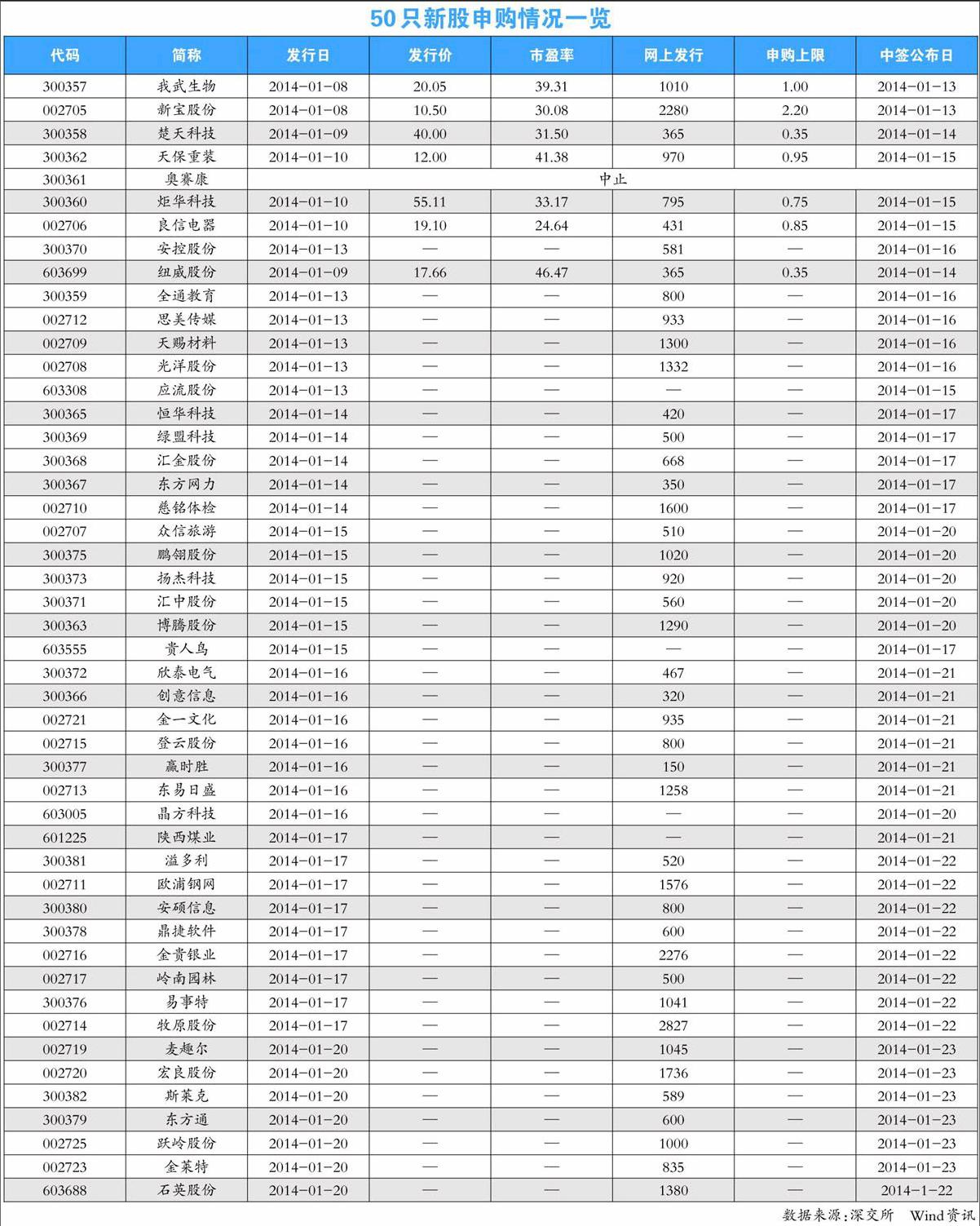

1月8日,我武生物(300357)和新寶股份(002705)開始網上申購,由此拉開了投資者打新炒新的序幕。截至1月9日,共有50家公司將進入發行程序,其中44家將在深圳上市,其中包括20家中小板公司和24家創業板公司;另有6家將在上海上市。

下面本刊對即將上市的這些公司進行梳理,讓投資者對近期發行的新股有一個全面的了解,以便申購和買賣。需要提醒投資者注意的是,有些公司由于目前研報較少,有的甚至沒有,因此我們無法對此進行一一分析。

我武生物(300357):

公司是國內變應原制品專業供應商,也是國內唯一一家能夠提供舌下含服脫敏藥物的企業,主導產品粉塵螨滴劑用于粉塵螨過敏引起的過敏性鼻炎、過敏性哮喘的脫敏治療。公司生產的含服脫敏藥物粉塵螨滴劑2012年銷售收入1.39億元,占同期營業收入的比重為94.52%。在國內市場的占有率為61.27%,排名第一。

公司此次擬公開發行不超過3000萬股,募集資金用于年產300萬支粉塵螨滴劑技術改造項目、變應原研發中心技術改造項目等。

自1月3日以來,已有十家機構發布關于公司的新股詢價報告,普遍都較為看好公司未來幾年的發展。機構認為公司的合理定價的低值約為24元,高值約為31元。由于公司的發行價格為20.05元,因此公司上市后股價有較大的上行空間。

風險提示:新產品開發風險;單一品種風險;主導產品較為集中的風險;脫敏治療市場培育的風險;市場競爭風險。

新寶股份(002705):

公司是我國最大的西式小家電ODM 制造商之一。產品包括12大類2000多個型號,年收入規模49億元,其中9成來自出口,主要市場為歐洲和美國。2012年公司內銷收入為4.3億元,三年復合增速達27%,但規模仍小。

受益美國、歐洲等地區經濟復蘇,國內小家電市場需求釋放,以及線上銷售快速增長,預計公司內外銷保持平穩增長。公司的募投項目主要用于增加產能、改造技術中心,其中蒸汽壓力型咖啡機是公司未來重點發展的高端產品,壓鑄類和電動類小家電是公司的優勢項目,也是未來發展的重點。業內人士看好這三類產品的前景。

截至目前有12家券商發布了相關研報。并建議公司的詢價區間約為7-10元。公司的發行價格為10.5元,基本就在這一區間內。

風險提示:匯率大幅波動;歐美及其他新興國家經濟低于預期的風險。

楚天科技(300358):

公司主要產品為水劑類制藥裝備,包括安瓿瓶聯動線、西林瓶聯動線、口服液聯動線、大輸液聯動線等產品。2011年公司在我國制藥裝備行業主要企銷售收入排名中位列第5位,2011年和2012年主營業務收入分別比上增長14.01%和45.41%;凈利潤分別同比增加32.08%、35.79%,在水劑類制藥裝備生產企業中具有較強的競爭力。

值得一提的是,楚天科技的股東楚天投資承諾在證監會要求的36個月鎖定期的基礎上,延長24個月的鎖定期,彰顯其對公司發展前景的信心。

截止目前有11家券商發布公司相關研報,有券商預計公司2013-2015年每股收益為1.28元、1.67元和2.03元,合理估值約為31元左右。

風險提示:無菌制劑新版GMP到期后公司訂單下滑的風險。

天保重裝(300362):

公司致力于節能環保和清潔能源設備制造,主要產品是分離機械設備和水輪發電機組,是能研制大直徑多級推料式離心機和臥螺離心機少數國內企業之一,已成為西南地區新興的水輪發電機組生產基地。

公司2013年前三季度收入為2.4億元,實現凈利潤1744萬元;綜合毛利率達37.9%,盈利能力較強。

2012年末,公司水輪發電機組在手訂單為2.02億元,2013 年新簽訂單約3億元,充足的訂單將保障公司水電業務穩健增長。公司募投項目計劃總投資額為4.9 億元,目前已預投近3 億元,水電設備產能已開始釋放。

截至目前8家券商對公司出具了相關報告,并認為公司的合理定價為11-13元。

風險提示:募投項目釋放不達預期;產能消化不達預期。

奧賽康(300361):

公司是全國最大的質子泵抑制劑(PPI)注射劑龍頭企業,也是全國抗腫瘤藥品種最多的公司之一。公司營業收入從2009年的5.9億元到2012年增長達到20.4億元,營業收入復合增長率為50.83%,公司營業利潤年復合增長率為57.34%,市場占有率領先。值得一提的是,公司報告期內的綜合毛利率達到90%以上。

盈利預測與估值:預計2013年收入為27.43億,2014年為34.23億,2013年凈利潤為3.32億,2014年為4.51億,給予公司2014年估值25-30倍。

截至目前,共有13家券商對公司出具了研報,認為公司的合理估值區間約為50-66元。

風險提示:降價風險:國家對《醫保目錄》中包括消化類、抗腫瘤類等藥品進一步下調最高零售價格的風險;公司產品在醫院招投標價格也存在下滑的風險。

重要提示:1月10日,公司被緊急中止發行。

炬華科技(300360):

公司是一家專業從事電能計量儀表和用電信息采集系統產品研發、生產和銷售的高新技術企業,是國內電能計量儀表行業最具技術影響力和發展潛力的公司之一。公司2009年至2012年主營業務復合增長率達到47.2%,歸屬于母公司所有者的凈利潤復合增長率為63.7%。

公司所在行業仍處于景氣區間,國內市場需求旺盛,海外市場空間廣闊,公司盈利能力處于行業領先地位,未來有進一步擴大市場份額的可能。

截止目前有5家券商發布了關于公司的報告,并認為公司合理股價區間為35-43元。

風險提示:國內與海外市場需求增長緩慢,客戶單一以及盈利能力下降。

良信電器(002706):

公司是國內低壓電器行業中高端市場的龍頭之一,專注于中高端市場產品研發、生產和銷售,該市場競爭者主要以西門子、ABB、施耐德等外企和人民電器等少數本土企業為主。公司主要產品包括終端電器、配電電器和控制電器,其中終端電器產品的銷售收入和銷售數量在中高端市場中均名列前三位。

2009-2012年,公司收入復合增速23.12%;凈利潤復合增速86.55%;公司毛利率分別為41.69%、40.01%、35.05%和37.56%,在業內處于領先水平。由于行業內的標桿企業正泰電器的毛利率約在30%左右。未來公司的盈利能力有望繼續在行業內處于領先水平。

截止目前有9家券商發布了關于公司的報告,認為公司的合理價格約為18-22元。

風險提示:生產成本中銅、白銀、鋼材等成本占比超過80%,原材料價格波動影響公司盈利能力的風險;市場競爭加劇的風險;募投項目建設進度、市場拓展低于預期的風險。

天賜材料(002709):

公司一直專注于精細化工產品的研發、生產和銷售,目前主要業務有個人護理品材料、鋰電池材料(六氟磷酸鋰、電解液)和有機硅橡膠三個部分。其中前兩個業務是公司的重點發展方向。

目前共有6家券商發布了關于公司的報告,預計公司2013-2015年EPS0.61元、0.67元和0.74元,對應目標價約為11元至13元。

風險提示:新能源汽車推廣不及預期;個人護理用品材料市場開拓不及預期;新產品研發進度不及預期。

安控股份(300370):

公司是國內RTU(遠程測控終端)領先提供商,占據油田井口RTU市場半壁江山。

公司業績支柱為油氣開采RTU業務(收入占比80%以下),展望未來5年,公司有望形成“油氣開采+長輸管網+環境監測”三足鼎立局面。預測公司油田業務收入未來兩年有望保持15%-25%的增速。

目前僅申銀萬國一家券商發布了關于公司的報告,其認為公司合理價格為27.5元-32.5元。

風險提示:收入來源集中于中石油集團;競爭激烈可能導致毛利率下滑;環境監測業務受環保政策影響較大。

全通教育(300359):

公司是國內最大的教育信息化服務供應商,圍繞家校互動信息服務確立了系統開發運維、業務推廣運營、閱讀信息服務、家庭教育網站服務等業務,以廣東地區為根據地逐步走向全國。

公司經過7年發展,2013年11月末,業務覆蓋9個省區,系統開發運維覆蓋用戶超過2500萬;業務推廣運營覆蓋用戶學校數近7900所、覆蓋用戶近570萬人。近三年公司營業收入和凈利潤增速分別為35%和47%。

截止目前有7家券商發布了關于公司的研報,認為公司的合理估值約為21-27元。

風險提示:1、業務拓展慢于預期;2、與現有基礎運營商合作關系不穩定,不能如期續約;3、互聯網教育業務進展不及預期。

思美傳媒(002712):

公司是本土排名領先的營銷傳播公司,媒介代理是其主要收入來源。公司近年收入和利潤增長穩定,3年復合增速分別達到21.8%、31.6%;媒介代理業務是公司收入主要來源,2013年上半年收入占比達到98%。高成長、低集中度的廣告市場賦予公司廣闊成長空間。

截至目前僅有申萬和中信證券對公司發布了研報,認為公司的合理價格約為25元。

風險提示:公司主要風險來自于宏觀經濟波動、大客戶以來等風險。

眾信旅游(002707):

公司是中國最大的出境游運營商之一,主要經營出境游批發、零售、商務會獎旅游業務。

公司出境游批發代理商超過2000家(包括線上以及線下),線下零售終端36家門店(北京34家、天津2家)。近三年中國出境游人次保持20%的增長率(2012年全年達到8318萬人次),公司將持續受益于出境游細分市場高景氣度,未來3年收入和利潤有望維持30%左右的復合增長率。

截止目前共有9家券商發布了公司的研究報告,公司的合理價格約39-48元。

風險提示:單一客戶集中度較高。

紐威股份(603699):

公司主要從事工業閥門的設計、制造和銷售。目前已形成以閘閥、球閥、截止閥、止回閥、蝶閥、調節閥、安全閥、核電閥及井口設備為主的九大產品系列。

2009—2012年公司收入年均增長12.9%;公司閥門產品70%以上用于石油、天然氣、石化等領域,分地區來看,公司海外收入約占60%—70%,成功打入全球10大石油公司。

截止目前共有10家券商發布了公司的研究報告,認為公司的合理價格約為14—18元。

風險提示:原村料價格大幅波動帶來的盈利風險;人民幣升值的風險;石油天然氣行業的周期性波動對本公司產品銷售具有重要影響。

綠盟科技(300369):

公司是信息安全領域的龍頭企業之一,其憑借優質的產品和服務贏得客戶的廣泛認可。

公司在網絡入侵檢測系統、網絡入侵防御系統等細分市場的競爭優勢十分突出,占有率排在前兩名。2009—2012年,公司營業收入和凈利潤的復合增長率分別高達32.4%和35.6%。截至目前,有7家券商發布了公司的相關報告,對于公司的合理估值,券商分歧較大,從55—75元均有。

風險提示:股權較為分散或影響公司決策;外資股東或在趨嚴的政策環境下影響公司在敏感領域的發展;公共部門資金來源或影響IT 投入力度。

匯金股份(300368):

公司是專業從事金融機具研發、生產和銷售的高新技術企業,產品主要有捆鈔機和裝訂機、人民幣反假宣傳工作站等金融機具,主要產品為捆鈔機和裝訂機,其中捆鈔機是公司收入的主要來源,2010-2012年捆鈔機銷售收入占營收比重分別為55.5%、49.4%、46.9% ,毛利占比則分別為62.2%、52.8%、51.2%。

目前僅有2家券商發布了公司相關報告。公司合理估值為32—36元。

風險提示:市場競爭加劇風險;產品毛利率下降風險;潛在法律糾紛風險。