規(guī)模增長是首要經(jīng)營目標(biāo)嗎?——基于中郵人壽保費規(guī)模高速擴(kuò)張的案例分析

●財政部財政科學(xué)研究所博士后流動站/北京金融街投資(集團(tuán))有限公司 陳廣壘

規(guī)模增長是首要經(jīng)營目標(biāo)嗎?

——基于中郵人壽保費規(guī)模高速擴(kuò)張的案例分析

●財政部財政科學(xué)研究所博士后流動站/北京金融街投資(集團(tuán))有限公司 陳廣壘

本文通過對中郵人壽業(yè)務(wù)的不對稱發(fā)展或者粗放經(jīng)營的分析,討論了中小壽險公司如何在實現(xiàn)保費規(guī)模擴(kuò)張的同時,強(qiáng)化償付能力約束和提高經(jīng)濟(jì)效益。

規(guī)模增長 經(jīng)營目標(biāo) 壽險企業(yè)

一、問題提出

中郵人壽保險股份有限公司(以下簡稱“中郵人壽”)是由中國郵政集團(tuán)公司與各省(區(qū)、市)郵政公司于2009年9月共同出資設(shè)立的國有全國性壽險公司,目前注冊資本金40億元人民幣。中郵人壽充分依托中國郵政集團(tuán)公司和中國郵儲銀行的股東優(yōu)勢,借力郵政網(wǎng)絡(luò)和資源,在12省(區(qū)、市)展業(yè),僅三年就實現(xiàn)保費規(guī)模躋身壽險業(yè)前十名。但是,伴隨保費收入高速增長,中郵人壽卻又面臨著虧損不斷加大和償付能力持續(xù)下降等粗放經(jīng)營所帶來的諸多問題。本文旨在通過對中郵人壽業(yè)務(wù)的不對稱發(fā)展或者粗放經(jīng)營的分析,討論中小壽險公司如何在實現(xiàn)保費規(guī)模擴(kuò)張的同時,強(qiáng)化償付能力約束和提高經(jīng)濟(jì)效益。

二、經(jīng)營情況分析

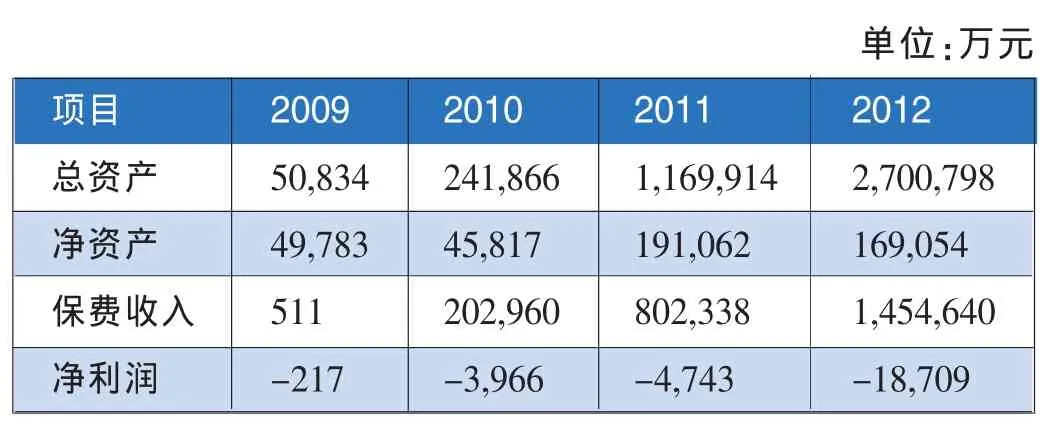

(一)保費收入高速增長。自2009年9月成立伊始,中郵人壽保費收入高速增長,2010、2011和2012年,保費收入增長率分別為395.8倍、295.3%和81.3%。其中,2009年成立當(dāng)年僅用4個月就實現(xiàn)保費收入511萬元;2010、2011和2012年,保費收入市場份額從0.2%大幅增至1.46%,其中2012年市場排名升至第10位,成功晉級全國前十大壽險公司。在保費高速增長同時,資產(chǎn)總額由2009年的5.08億元跳躍至2012年的270.08億元,年均復(fù)合增長率276.02%(見表1)。

表1 中郵人壽2009-2012年主要財務(wù)數(shù)據(jù)

值得注意的是,與保費高速增長形影相伴的是退保率的高速增長,這也體現(xiàn)出中郵人壽一味實現(xiàn)保費規(guī)模擴(kuò)張所帶來的副作用(見表2)。這種退保增長率高于保費增長率的后果主要體現(xiàn)在兩個方面:

一是為保證流動性而被動甚至不惜代價地增加保費,這可能體現(xiàn)為手續(xù)費及傭金支出增長率的過快上升及其所反映的以費用換取保費的不良現(xiàn)象(見表3),也會導(dǎo)致監(jiān)管處罰可能相應(yīng)地增加;

二是可投資保險資金的減少又進(jìn)一步影響到投資收益進(jìn)而影響凈利潤,以及償付能力充足率。

表2 中郵人壽2010-2012年增長率數(shù)據(jù)

表3 中郵人壽2010-2012年保費增長率與退保率比較

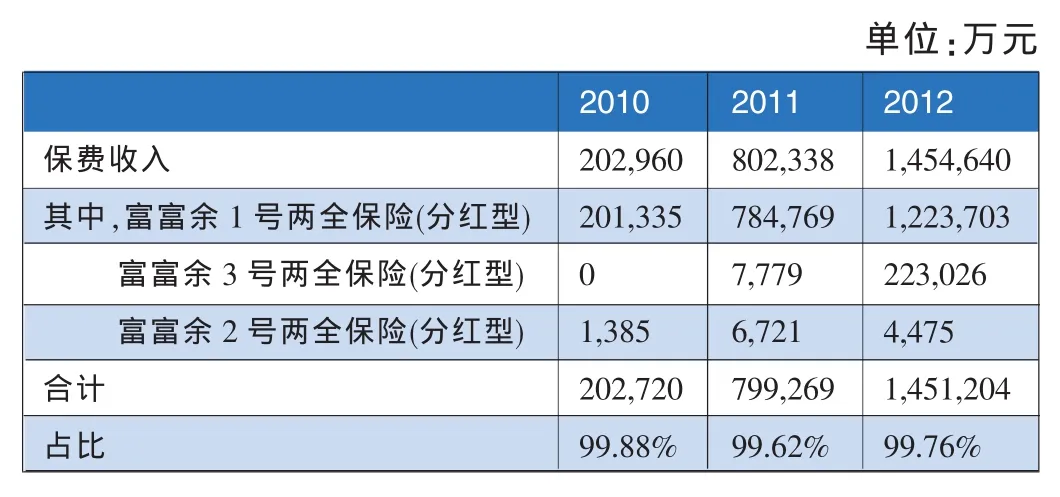

(二)保險產(chǎn)品過于單一。雖然從2011年開始,中郵人壽開始不斷調(diào)整產(chǎn)品結(jié)構(gòu),并重點補充長期和保障性產(chǎn)品,但從產(chǎn)品構(gòu)成看,主打產(chǎn)品以分紅型為主,其歷年的五大產(chǎn)品中分紅型保險均占據(jù)多數(shù)。其中,2011年和2012年五大產(chǎn)品中均有四只產(chǎn)品為分紅型產(chǎn)品;2010年也有三只產(chǎn)品為分紅型。

2010-2012年,中郵富富余系列兩全保險(分紅型)產(chǎn)品占保費收入的比例接近100%(見表4)。其中,中郵“富富余1號兩全保險”產(chǎn)品(分紅型)則蟬聯(lián)銷售冠軍,2010-2012年其保費收入在全部保費中所占的比例分別為99.2%、97.8%、84.1%。

表4 中郵富富余系列兩全保險(分紅型)產(chǎn)品

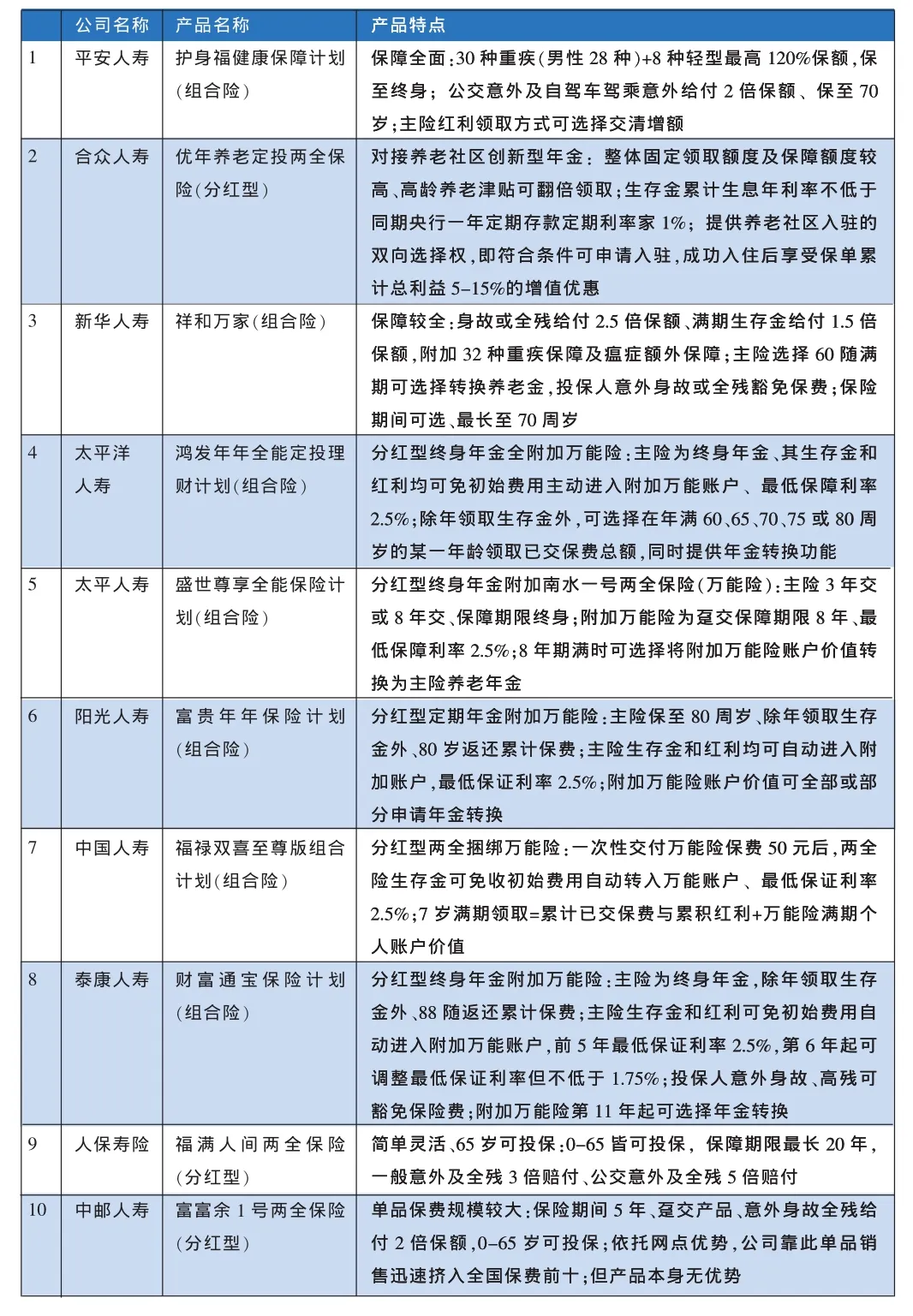

比較前十大壽險公司2013年主推的分紅險產(chǎn)品,中郵人壽的“富富余1號兩全保險(分紅型)”除了單品保費規(guī)模較大外,并無明顯特點(見表5),僅僅依托股東天然的網(wǎng)點優(yōu)勢,公司靠此單品銷售迅速擠入全國保費前十,且這些優(yōu)勢又變相成為股東的收入和利潤來源。例如,自2009年成立以來,中郵人壽分別虧損216萬元、3965萬元、4742萬元、1.87億元,累計虧損2.76億元,與其2011年支付給郵儲銀行的年度手續(xù)費2.79億元基本持平。

1公司名稱平安人壽產(chǎn)品名稱護(hù)身福健康保障計劃(組合險)2合眾人壽優(yōu)年養(yǎng)老定投兩全保險(分紅型)3新華人壽祥和萬家(組合險)4太平洋人壽鴻發(fā)年年全能定投理財計劃(組合險)5太平人壽盛世尊享全能保險計劃(組合險)6陽光人壽富貴年年保險計劃(組合險)7中國人壽福祿雙喜至尊版組合計劃(組合險)8泰康人壽財富通寶保險計劃(組合險)9人保壽險1 0中郵人壽福滿人間兩全保險(分紅型)富富余1號兩全保險(分紅型)產(chǎn)品特點保障全面:3 0種重疾(男性2 8種)+ 8種輕型最高1 2 0 %保額,保至終身;公交意外及自駕車駕乘意外給付2倍保額、保至7 0歲;主險紅利領(lǐng)取方式可選擇交清增額對接養(yǎng)老社區(qū)創(chuàng)新型年金:整體固定領(lǐng)取額度及保障額度較高、高齡養(yǎng)老津貼可翻倍領(lǐng)取;生存金累計生息年利率不低于同期央行一年定期存款定期利率家1 %;提供養(yǎng)老社區(qū)入駐的雙向選擇權(quán),即符合條件可申請入駐,成功入住后享受保單累計總利益5 -1 5 %的增值優(yōu)惠保障較全:身故或全殘給付2 . 5倍保額、滿期生存金給付1 . 5倍保額,附加3 2種重疾保障及瘟癥額外保障;主險選擇6 0隨滿期可選擇轉(zhuǎn)換養(yǎng)老金,投保人意外身故或全殘豁免保費;保險期間可選、最長至7 0周歲分紅型終身年金全附加萬能險:主險為終身年金、其生存金和紅利均可免初始費用主動進(jìn)入附加萬能賬戶、最低保障利率2 . 5 %;除年領(lǐng)取生存金外,可選擇在年滿6 0、6 5、7 0、7 5或8 0周歲的某一年齡領(lǐng)取已交保費總額,同時提供年金轉(zhuǎn)換功能分紅型終身年金附加南水一號兩全保險(萬能險):主險3年交或8年交、保障期限終身;附加萬能險為躉交保障期限8年、最低保障利率2 . 5 %;8年期滿時可選擇將附加萬能險賬戶價值轉(zhuǎn)換為主險養(yǎng)老年金分紅型定期年金附加萬能險:主險保至8 0周歲、除年領(lǐng)取生存金外、8 0歲返還累計保費;主險生存金和紅利均可自動進(jìn)入附加賬戶,最低保證利率2 . 5 %;附加萬能險賬戶價值可全部或部分申請年金轉(zhuǎn)換分紅型兩全捆綁萬能險:一次性交付萬能險保費5 0元后,兩全險生存金可免收初始費用自動轉(zhuǎn)入萬能賬戶、最低保證利率2 . 5 %;7歲滿期領(lǐng)取=累計已交保費與累積紅利+萬能險滿期個人賬戶價值分紅型終身年金附加萬能險:主險為終身年金,除年領(lǐng)取生存金外、8 8隨返還累計保費;主險生存金和紅利可免初始費用自動進(jìn)入附加萬能賬戶,前5年最低保證利率2 . 5 %,第6年起可調(diào)整最低保證利率但不低于1 . 7 5 %;投保人意外身故、高殘可豁免保險費;附加萬能險第1 1年起可選擇年金轉(zhuǎn)換簡單靈活、6 5歲可投保:0 -6 5皆可投保,保障期限最長2 0年,一般意外及全殘3倍賠付、公交意外及全殘5倍賠付單品保費規(guī)模較大:保險期間5年、躉交產(chǎn)品、意外身故全殘給付2倍保額,0 -6 5歲可投保;依托網(wǎng)點優(yōu)勢,公司靠此單品銷售迅速擠入全國保費前十;但產(chǎn)品本身無優(yōu)勢產(chǎn)品特點保障全面:3 0種重疾(男性2 8種)+ 8種輕型最高1 2 0 %保額,保至終身;公交意外及自駕車駕乘意外給付2倍保額、保至7 0歲;主險紅利領(lǐng)取方式可選擇交清增額對接養(yǎng)老社區(qū)創(chuàng)新型年金:整體固定領(lǐng)取額度及保障額度較高、高齡養(yǎng)老津貼可翻倍領(lǐng)取;生存金累計生息年利率不低于同期央行一年定期存款定期利率家1 %;提供養(yǎng)老社區(qū)入駐的雙向選擇權(quán),即符合條件可申請入駐,成功入住后享受保單累計總利益5 -1 5 %的增值優(yōu)惠保障較全:身故或全殘給付2 . 5倍保額、滿期生存金給付1 . 5倍保額,附加3 2種重疾保障及瘟癥額外保障;主險選擇6 0隨滿期可選擇轉(zhuǎn)換養(yǎng)老金,投保人意外身故或全殘豁免保費;保險期間可選、最長至7 0周歲分紅型終身年金全附加萬能險:主險為終身年金、其生存金和紅利均可免初始費用主動進(jìn)入附加萬能賬戶、最低保障利率2 . 5 %;除年領(lǐng)取生存金外,可選擇在年滿6 0、6 5、7 0、7 5或8 0周歲的某一年齡領(lǐng)取已交保費總額,同時提供年金轉(zhuǎn)換功能分紅型終身年金附加南水一號兩全保險(萬能險):主險3年交或8年交、保障期限終身;附加萬能險為躉交保障期限8年、最低保障利率2 . 5 %;8年期滿時可選擇將附加萬能險賬戶價值轉(zhuǎn)換為主險養(yǎng)老年金分紅型定期年金附加萬能險:主險保至8 0周歲、除年領(lǐng)取生存金外、8 0歲返還累計保費;主險生存金和紅利均可自動進(jìn)入附加賬戶,最低保證利率2 . 5 %;附加萬能險賬戶價值可全部或部分申請年金轉(zhuǎn)換分紅型兩全捆綁萬能險:一次性交付萬能險保費5 0元后,兩全險生存金可免收初始費用自動轉(zhuǎn)入萬能賬戶、最低保證利率2 . 5 %;7歲滿期領(lǐng)取=累計已交保費與累積紅利+萬能險滿期個人賬戶價值分紅型終身年金附加萬能險:主險為終身年金,除年領(lǐng)取生存金外、8 8隨返還累計保費;主險生存金和紅利可免初始費用自動進(jìn)入附加萬能賬戶,前5年最低保證利率2 . 5 %,第6年起可調(diào)整最低保證利率但不低于1 . 7 5 %;投保人意外身故、高殘可豁免保險費;附加萬能險第1 1年起可選擇年金轉(zhuǎn)換簡單靈活、6 5歲可投保:0 -6 5皆可投保,保障期限最長2 0年,一般意外及全殘3倍賠付、公交意外及全殘5倍賠付單品保費規(guī)模較大:保險期間5年、躉交產(chǎn)品、意外身故全殘給付2倍保額,0 -6 5歲可投保;依托網(wǎng)點優(yōu)勢,公司靠此單品銷售迅速擠入全國保費前十;但產(chǎn)品本身無優(yōu)勢

(三)保險產(chǎn)品價值較低。相對于個險和銀保渠道的期繳產(chǎn)品,銀保躉交產(chǎn)品價值相對較低。銀保躉交產(chǎn)品是壽險公司沖規(guī)模的最主要手法。一般情況下,繳費期越長、保險期間越長,內(nèi)含價值越高。與保障類保險產(chǎn)品相比,無論是銀保躉交的分紅險還是萬能險,這種資金類理財產(chǎn)品的內(nèi)含價值較低,且資本金消耗大。例如,中郵人壽2013年3月份推出的“年年好”5年期躉交產(chǎn)品具有高保底收益(根據(jù)客戶年齡不同,保底收益從每千元收益1123至1128元不等)、初期高現(xiàn)金價值(持有保單滿一年現(xiàn)金價值高于所繳保費)等特征。截至當(dāng)年5月31日,這款產(chǎn)品的保費規(guī)模已達(dá)80億元,占中郵人壽前5個月保費規(guī)模的近一半。

(四)資產(chǎn)端配置不合理導(dǎo)致虧損不斷增加。無論是銀行業(yè)還是保險業(yè),資產(chǎn)負(fù)債管理是管理流動性風(fēng)險和市場風(fēng)險(利率和匯率風(fēng)險)的重要手段。相對于上市保險公司,與其負(fù)債端的保費高速增長形成鮮明對照的是中郵人壽資產(chǎn)端配置的不合理,并集中體現(xiàn)在下列幾個方面:一是以獲取固定收益為目標(biāo)的存款類和債券類產(chǎn)品比例過高,投資風(fēng)格極為保守(見表6)。從投資資產(chǎn)配置來看,中郵人壽2012年底前3大類投資資產(chǎn)分別為定期存款(66%)、持有至到期投資(21%)、可供出售金融資產(chǎn)(9%);二是缺乏獲取波動性收益的交易性金融資產(chǎn);三是可供出售金融產(chǎn)品比例過低,難以有效平滑年度間利潤波動性。中郵人壽從2011年開始才配置可供出售金融資產(chǎn),且比例過低(年報中未披露金融產(chǎn)品構(gòu)成,難以判斷產(chǎn)品性質(zhì));四是缺乏創(chuàng)新產(chǎn)品配置,如債權(quán)計劃等。

表6 中郵人壽2009-2012年期末投資資產(chǎn)配置

資產(chǎn)端配置的不合理集中體現(xiàn)為投資收益率偏低。雖然投資收益率逐年提高,但中郵人壽作為中小型保險公司,其2011年、2012年的投資收益率是相對較低的。

表7 中郵人壽2009-2012年投資收益率

(五)資產(chǎn)端的存款配置與股權(quán)結(jié)構(gòu)相關(guān)。作為中國郵政集團(tuán)公司的成員企業(yè),中郵人壽與股東利益是高度一致的,這也體現(xiàn)在其定期存款基本上都存在同一控制人下的中國郵儲銀行,這不但有利于滿足貸存比考核或流動性等風(fēng)險管理要求,也有利于實現(xiàn)某種程度上的利益輸送。

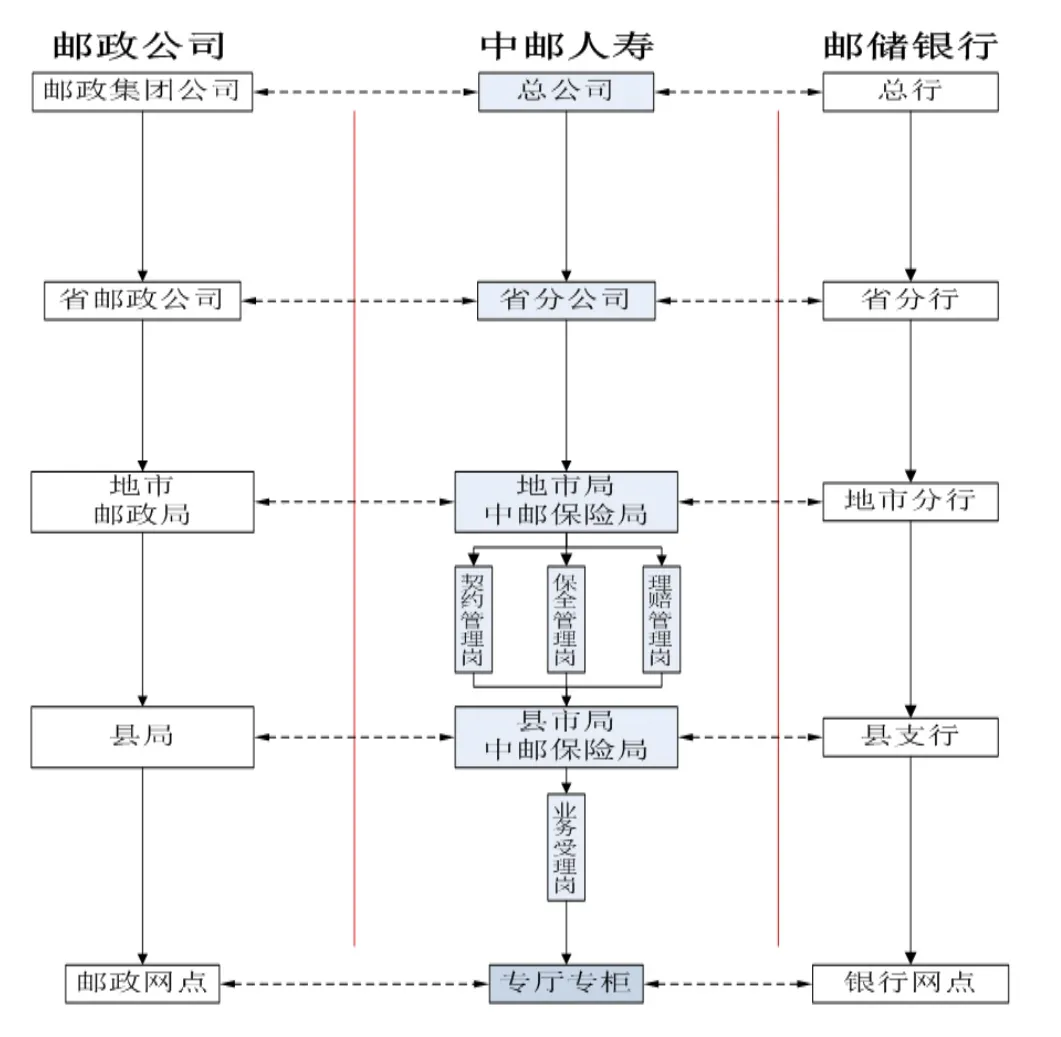

雖然近7成投資資產(chǎn)配置于定期存款,但中郵人壽依然能在2012年實現(xiàn)5.02%的投資收益率,這與其股東及關(guān)聯(lián)方郵儲銀行有較大關(guān)系。中郵人壽在開展業(yè)務(wù)的省(區(qū)、市)郵政公司的地市、縣郵政局設(shè)立“中郵保險局”,與中國郵政代理業(yè)務(wù)部或市場經(jīng)營部合署辦公,實行“一套人馬、兩塊牌子”(見圖1),在地市局中郵保險局設(shè)置保險業(yè)務(wù)崗、契約崗、保全崗、理賠崗,而最為中國郵政集團(tuán)公司全資子公司的中國郵儲銀行也是從與郵政儲匯局“一套人馬、兩塊牌子”過度而來,這也能夠減少中郵人壽的渠道費用。

圖1 中郵人壽運營管理組織體系

(六)償付能力充足率不斷下降。盡管實現(xiàn)保費高速增長,但產(chǎn)品結(jié)構(gòu)以及資產(chǎn)端配置的嚴(yán)重不合理導(dǎo)致中郵人壽償付能力充足率去不斷下降,迫使股東一再注資以滿足監(jiān)管要求。

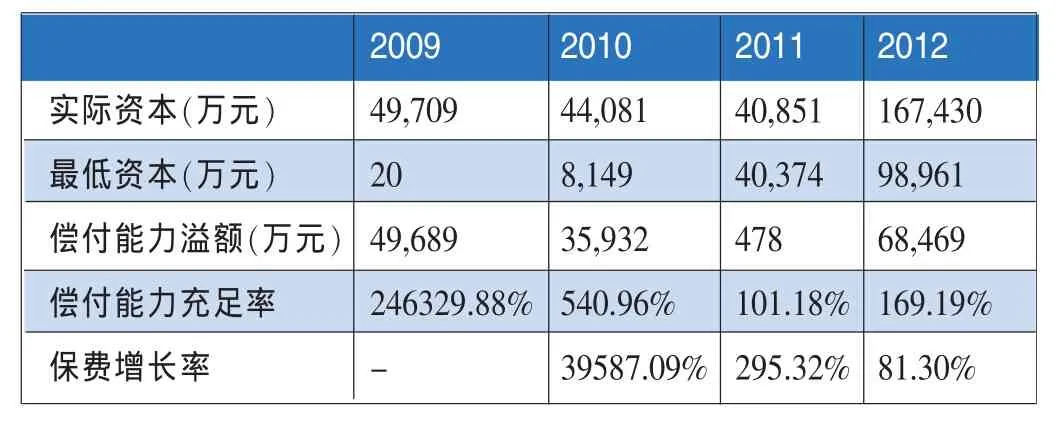

從產(chǎn)品結(jié)構(gòu)看,大力發(fā)展躉交和短期保險產(chǎn)品迅速吞噬了中郵人壽的償付能力。2010年至今,中郵人壽的保費高速增長與償付能力的快速下降是高度負(fù)相關(guān)的(見表8)。2010年,在保費增長39587.09%同時,償付能力充足率從2009年底的246329.28%迅速降至2011年底的540.96%,降幅約456倍;在2012年8月注冊資本增加15億元的情況下年底償付能力充足率升為169.19%,勉強(qiáng)超過償付能力充足II類150%的紅線;2013年6月底,保監(jiān)會批準(zhǔn)了中郵人壽注冊資本變更為40億元。

表8 中郵人壽2009-2012年償付能力充足率變動情況

與此同時,負(fù)債和資產(chǎn)端配置的不合理也在很大程度上導(dǎo)致虧損幅度不斷加大。其中,2012年虧損幅度同比增加294.5%,居全部壽險公司首位。

三、主要結(jié)論及建議

(一)主要結(jié)論。從股東結(jié)構(gòu)看,“銀郵系”壽險公司的最大優(yōu)勢在于能夠借助股東雄厚的資本實力和遍布全國的營業(yè)網(wǎng)點實現(xiàn)保費規(guī)模的迅速擴(kuò)張。例如,中國建設(shè)銀行為旗下建信人壽開放2000個營業(yè)網(wǎng)點。但是,這種負(fù)債端保費總額的高速擴(kuò)張應(yīng)當(dāng)伴隨著負(fù)債結(jié)構(gòu)的調(diào)整和資產(chǎn)端配置的合理優(yōu)化。

基于大數(shù)法則前提下,中郵人壽在發(fā)展為追求高增長而初期鋪大攤子攤薄風(fēng)險的經(jīng)營思路無可厚非,但這種粗放式的發(fā)展最終可能陷入“保費增長→盈利下降→償付能力充足率枯竭→注資→保費增長→”的增長性悖論。在“銀郵系”股東注資可能勉為其難的情況下,非“銀郵系”壽險公司的畸形成長更是使得控股股東陷入不斷注資的怪圈。

需要注意的是,即使同為“銀郵系”壽險公司,建信人壽、工銀安盛和交銀康聯(lián)等也正在積極尋求產(chǎn)品轉(zhuǎn)型,這在全行業(yè)銀保收入下滑的趨勢下顯得尤為必要。例如,2013年1-6月份,工銀安盛實現(xiàn)原保費收入64.9億元,同比增長923.4%,但反映萬能險規(guī)模的“保戶投資款新增交費”為零。

因此,不改變負(fù)債端產(chǎn)品結(jié)構(gòu)、不完善資產(chǎn)端產(chǎn)品配置、一味追求保費高增長和市場份額的發(fā)展路徑是不可取的,也是不可持續(xù)的。

(二)主要建議。相對于“銀郵系”壽險公司,中郵人壽的成長案例對中小壽險公司戰(zhàn)略轉(zhuǎn)型具有下列啟示:

第一,完善資產(chǎn)負(fù)債管理。特別是針對資金類保險產(chǎn)品(如“金街一號”),要高度重視實現(xiàn)資產(chǎn)負(fù)債管理,切忌一味地追求保費高增長。例如,2013年1-6月份,生命人壽將通過銷售銀保渠道激進(jìn)型萬能險“理財1號”獲取的314億元保費通過信托方式進(jìn)入若干有政府背景的房地產(chǎn)項目。

第二,要不斷完善負(fù)債端保險產(chǎn)品設(shè)計,并結(jié)合費率市場化改革,開發(fā)高價值的保障性保險產(chǎn)品;

第三,要探索銀保產(chǎn)品發(fā)展新渠道。盡管銀保仍然在短期內(nèi)是最重要的分銷渠道,但銀保渠道保費低迷增長已然是大趨勢。受制于保險代理人增員困難,在當(dāng)前情況下,可以參照其他壽險公司先進(jìn)實踐,探索銀保產(chǎn)品增長新渠道。例如,2013年1-6月份,太平人壽開個險隊伍銷售銀保產(chǎn)品(“太平穩(wěn)贏一號兩全保險(分紅)產(chǎn)品”)的先河,促成銀保新單保費21.14億元,同比增長86%,且件均保費10萬元。

(三)主要局限性。案例分析雖然也屬于經(jīng)驗(實證)分析,但與數(shù)理量化分析相比更加強(qiáng)調(diào)特殊性。本研究旨在通過對中郵人壽規(guī)模擴(kuò)張的分析,來研究其與償付能力充足率和盈利等內(nèi)在關(guān)系,但也存在下列主要局限性:

一是無法深入了解資產(chǎn)配置品種的具體構(gòu)成,難以對資產(chǎn)端配置作出更合理、詳盡的解釋;

二是鑒于資料的可獲取性,本研究無法進(jìn)一步分析保費增長、產(chǎn)品結(jié)構(gòu)與內(nèi)含價值的內(nèi)在關(guān)系;

三是鑒于資料的可獲取性,無法分析中郵人壽在開展銀保業(yè)務(wù)時支付給合作網(wǎng)點費用點數(shù)或其他付費方式與銀保保費收入的相關(guān)性。

1.孫蓉、楊馥.2008.改革開放三十年:中國保險業(yè)的變遷與發(fā)展[J].保險研究,12。

2.向貴朗.2008.論我國壽險業(yè)發(fā)展前景[J].西南金融,7。

(本欄目責(zé)任編輯:鄭潔)