新規定下企業年金的納稅籌劃探析

南京財經大學 程 瑤 伍 洲

新規定下企業年金的納稅籌劃探析

南京財經大學 程 瑤 伍 洲

本文針對《關于企業年金 職業年金個人所得稅有關問題的通知》開始實施以后,該如何對企業年金進行納稅籌劃,從企業年金繳付與否的決策、企業年金繳付與領取金額多寡、企業年金繳付主體的選擇等方面進行了探析。

企業年金;遞延納稅;個人所得稅

從2014年起,我國對企業年金涉及的個人所得稅啟動遞延納稅的優惠政策,即個人在年金繳費和基金投資收益環節均無須繳納個人所得稅,改為在個人年滿退休實際領取年金時再繳納個人所得稅。企業年金個人所得稅遞延納稅政策的主要內容體現在以下三個方面:第一,繳費環節。單位為職工繳付的年金單位繳費部分,在計入個人賬戶時,個人暫不繳納個人所得稅。第二,運營環節。年金基金投資運營收益分配計入個人賬戶時,個人暫不繳納個人所得稅。第三,領取環節。本通知實施之后領取的年金,平均分攤計入各月,每月領取額全額按照工資、薪金所得項目適用的稅率,計征個人所得稅。這一政策的出臺對于企業和個人而言,在企業年金的繳付和使用上還是有相應的籌劃空間的。

一、企業年金繳付與否的決策考慮

對每個月收入很低,還達不到基本費用扣除額3500元的職工來說,很難從企業年金延期納稅的政策中得到實質性的節稅好處。假如某職工2014年1月工資3000元,企業幫其繳付年金500元,合并金額為3500元,這樣該職工當月實際得到的收入是3500元,由于沒有超過基本費用扣除標準,該職工當月無須繳納個人所得稅。如果該職工退休以后,每月領取年金500元,此時需繳納個人所得稅15元,相當于增加了職工15元的稅收負擔。同樣的情況也存在于,個人當月工資薪金所得低于個人所得稅基本費用扣除標準,但加上計入個人年金賬戶的企業繳費后就超過個人所得稅基本費用扣除標準。

對收入較低的職工而言,在退休前正常工作期間,適用工資薪金所得稅率級次較低,如果繳付年金,未來退休之后領取年金的數額也不高的話,適用的個人所得稅率差異不大。沒有起到很明顯的節稅效果,只是得到了延期納稅的好處。假如有一個普通企業職工,每個月的月工資薪金收入是4000元,企業每個月按照其工資總額的5%給他賬戶上繳付200元的企業年金。這樣他每個月實際得到工資回報是4200元。這4200元,本來應該繳納個人工資薪金所得稅是21元((4200-3500)×3%),而現在繳付企業年金以后,稅負情況為:當月繳納個人工資薪金所得稅是15元((4000-3500)×3%),退休以后如果每個月只領取200元年金,則領取時需要繳稅6元(200×3%)。如果不考慮貨幣的時間價值,是否選擇企業年金計劃對該職工的個人所得稅稅負的絕對數沒有影響。當該職工的工資薪金所得適用第二級以上的邊際稅率時,這種情況就消失了。

但是對于收入較高的職工而言,退休前工資較高,適用工資薪金所得稅率級次較高,如果繳付年金,未來退休之后領取年金,可以起到很明顯的節稅效果。舉例而言,假定一個企業高管,每個月的月工資薪金收入是15 000元,企業每個月按照其工資總額的5%給他賬戶上繳付750元的企業年金。這樣他每個月實際得到工資回報是15 750元。這15 750元,本來應該繳納個人工資薪金所得稅是2057.5元((15 750-3500)×25%-1005),而現在繳付企業年金以后,稅負情況為:本月繳納個人工資薪金所得稅是1870元((15 000-3500)×25%-1005),日后退休以后如果每個月只領取750元年金,則領取時需要繳稅22.5元(750×3%)。如果不考慮貨幣的時間價值,相當于是每個月可以節稅165元(2057.5-1870-22.5);如果考慮延期納稅帶來的好處,實際獲益還要更加大些。假如工資薪金總額的基數大,實際可以按照5%計提的企業繳付的年金部分絕對數也會更高些,那么每個月可以節稅的數額也會更大。從這個例子可以更加直觀地看到,采用企業年金方式可以降低平均稅負,還可以得到延期納稅的好處。當然,實際在做具體的籌劃方案時,這里面的問題其實要更為復雜一些,還需要考慮年金若干年后增值或貶值、貨幣的時間價值等情況。

從上面的對比可以看出,在選擇企業年金方案時是要因人而異的,對于低收入的職工來說,個人繳付企業年金從稅收上考慮不太有利,而企業也不妨考慮先給足每個月3500元的基本費用部分再考慮是否要幫其繳付企業年金;對于高收入者而言,無論是個人繳付還是企業繳付都會得到平均稅負下降或稅收上遞延納稅帶來的好處。

二、企業年金繳付與領取金額多寡的考慮

從職工的職業生涯周期看,對工作年限較長、即將退休的人來說,多繳付企業年金比較有利于節稅。首先,自己繳付,可以通過減少自己所達到的工資薪金所得稅率表中最高一檔稅率的應納稅所得額或直接降低邊際稅率級次,得到降低平均稅負的好處。其次,還可以得到推遲納稅時間的好處。再次,由于即將退休,已經繳付的企業年金在資金運營、通貨膨脹方面的風險相對較小。對于工作年限較短、離退休還為時甚遠的職工來說,繳付企業年金等到退休以后資金的實際購買力如何,很難預料。節稅帶來的好處恐不足以彌補經濟發展程度提高而帶來的若干年以后貨幣實際購買力下降帶來的損失,面臨通貨膨脹的風險也比即將退休的職工大很多。因此,企業或個人繳付企業年金的數額可以隨著職工個人工作年限的延長而逐漸增加。

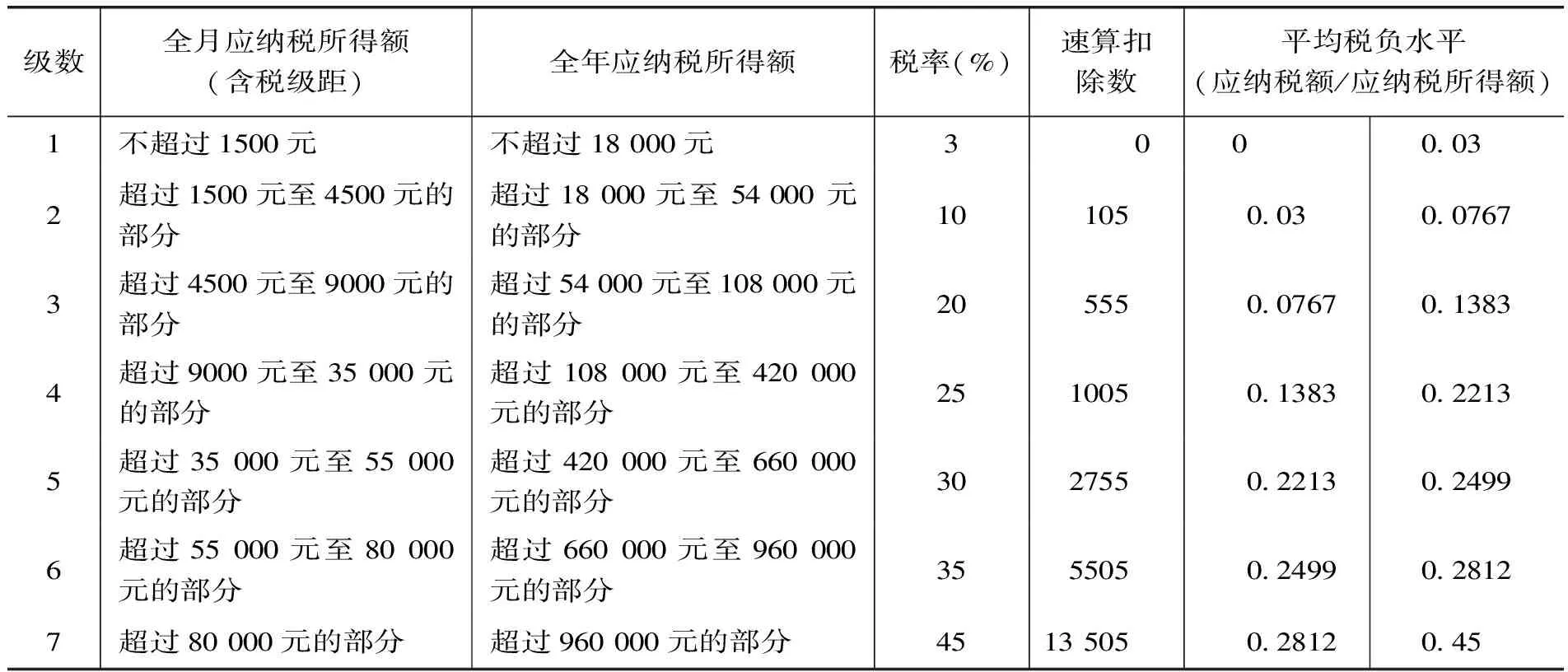

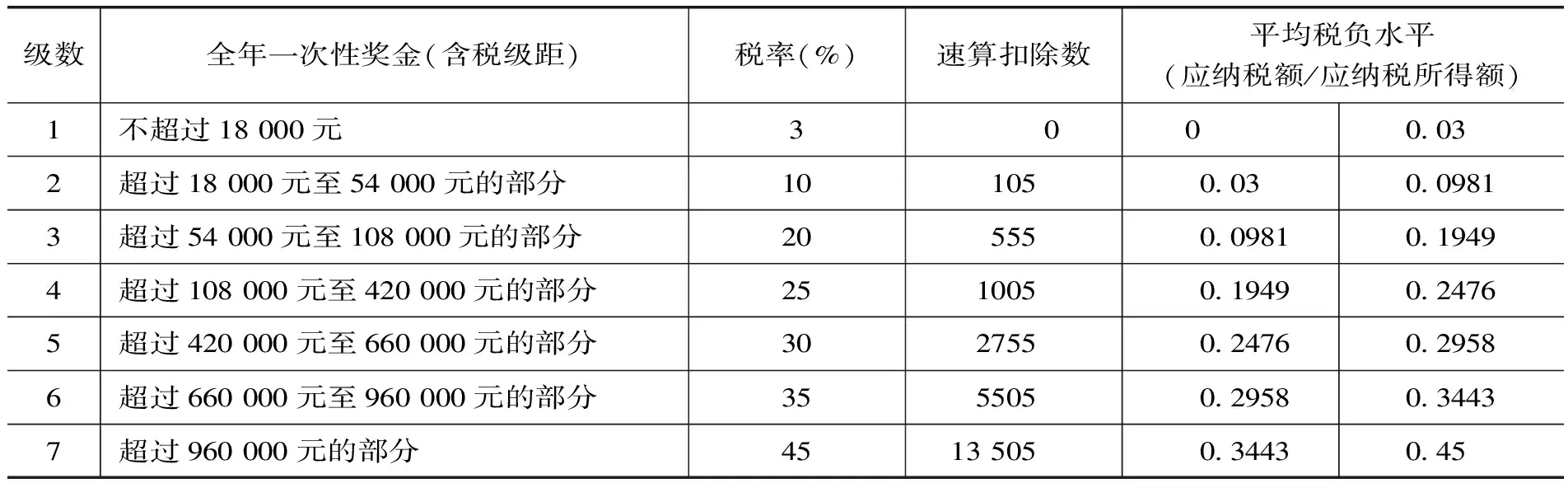

企業年金的領取應該充分考慮到稅負的差異。如果要實現職工的生命周期內的個人工資薪金所得稅稅負最輕,要合理安排工資、年終獎金和企業年金在全部收入的比重,科學規劃每年度領出使用的收入部分的分配額度,應盡可能使得邊際稅率趨于一致。根據表1、表2中測算的平均稅收負擔率,企業給職工領出使用的收入部分,同樣的數額,年終一次性獎金的平均稅負要略高于工資薪金和企業年金的。所以,從三者之間稅負平衡的角度,如果要實現稅負最輕,要盡可能做到工資薪金的邊際稅率與年終一次性獎金的邊際稅率一致,或者工資薪金的邊際稅率比年終一次性獎金的邊際稅率高一個級次。而企業年金最后領取時所適用的稅率級次應該盡可能地低于這兩者的級次。鑒于“對個人因出境定居而一次性領取的年金個人賬戶資金,或個人死亡后,其指定的受益人或法定繼承人一次性領取的年金個人賬戶余額,允許領取人將一次性領取的年金個人賬戶資金或余額按12個月分攤到各月,就其每月分攤額,全額按照工資、薪金所得項目適用的稅率,計算繳納個人所得稅。對個人除上述特殊原因外一次性領取年金個人賬戶資金或余額的,則不允許采取分攤的方法,而是就其一次性領取的總額,單獨作為一個月的工資薪金所得,全額按照工資、薪金所得項目適用的稅率,計算繳納個人所得稅。”的規定,顯然在領取時按照先盡可能分月領取、按12個月分攤到各月、單獨作為一個月這樣的順序選擇領取時稅金的計算模式比較占優。

表1 按月領取或者單獨作為一個月工資領取企業年金的平均稅負水平(即工資薪金的平均稅負水平)

表2 一次性按照12個月分攤領取企業年金的平均稅負水平(即年終一次性獎金的平均稅負水平)

三、企業年金繳付主體的選擇

企業年金是企業及其職工在依法參加基本養老保險的基礎上,自愿建立的補充養老保險制度。根據財稅[2009]27號文件的規定,“自2008年1月1日起,企業根據國家有關政策規定,為在本企業任職或者受雇的全體員工支付的補充養老保險費、補充醫療保險費,分別在不超過職工工資總額5%標準內的部分,在計算應納稅所得額時準予扣除;超過的部分,不予扣除。”這里面的補充養老指的就是企業年金。職工工資總額是指用人單位在一定時期內直接支付給本單位全部職工的勞動報酬總額。一般由計時工資、計件工資、獎金、津貼和補貼、福利、加班加點工資、特殊情況下支付的工資組成。而《關于企業年金 職業年金個人所得稅有關問題的通知》中明確規定,個人根據國家有關政策規定繳付的年金個人繳費部分,在不超過本人繳費工資計稅基數的4%標準內的部分,暫從個人當期的應納稅所得額中扣除。企業年金個人繳費工資計稅基數為本人上一年度月平均工資。月平均工資按國家統計局規定列入工資總額統計的項目計算。月平均工資超過職工工作地所在設區城市上一年度職工月平均工資300%以上的部分,不計入個人繳費工資計稅基數。職業年金個人繳費工資計稅基數為職工崗位工資和薪級工資之和。職工崗位工資和薪級工資之和超過職工工作地所在設區城市上一年度職工月平均工資300%以上的部分,不計入個人繳費工資計稅基數。顯然,由企事業單位按照職工工資總額的5%以內的部分繳付年金,要比個人按照職工崗位工資、薪級工資之和的4%標準以內的部分繳付基數要大很多。

如果由企業來計提繳付年金,在規定的比例內可以在企業所得稅前扣除。而如果由職工個人在規定比例內繳付年金,也可以在個人所得稅前扣除,同時,企業也可以將其納入職工工資總額在企業所得稅前扣除。看起來,兩種繳付方式對企業來說稅負沒有影響,對個人來說稅負也沒有影響,但是由于兩者計提的基數不同,企業繳付計提的基數是職工工資總額,而個人繳付計提的基數是個人月平均工資不超過職工工作地所在設區城市上一年度職工月平均工資300%以上的部分,前者基數大很多,所以,顯然從稅收籌劃的角度考慮,由企業來繳付的話繳付額度會更大。所以在繳付方式的選擇上,可以按照先個人繳付,用完個人繳付的4%的額度以后,再由企業繳付。如果企業資金充裕,可以考慮充分用足企業和個人的這兩個繳付額度。這樣的好處是,把個人繳付的額度用足,可以最大限度地享受到個人所得稅的稅前扣除,同時也可以在不增加企業稅負的情況下最大限度地為職工積累企業年金賬戶的資金。效益好的企業也可以考慮給職工增加工資,讓職工用增加的工資部分來繳付這4%,這樣來鼓勵職工參與企業年金計劃同時又不至于減少當期的可支配收入。

超過企業按照5%、個人按照4%這兩個繳付額度以后再超額繳付的,會面臨著重復納稅的壓力。一方面,企業如果超過規定標準繳付,不能在企業所得稅前扣除,等職工退休以后領取年金還要繳個人所得稅。另一方面,個人如果超過規定標準繳付,雖然對企業來說沒有影響,但是個人面臨著繳付當期要就超過標準繳付的年金繳納個人所得稅,日后退休領取年金時還要再次就這部分年金再繳納個人所得稅的局面。所以如果企業想多為員工提取年金,可以考慮采用合理合法的投資方式,提高年金基金投資運營收益率,增加職工個人年金賬戶上的年金基金投資運營收益分配額。因為按照《關于企業年金 職業年金個人所得稅有關問題的通知》的規定:年金基金投資運營收益分配計入個人賬戶時,個人暫不繳納個人所得稅。

F275.5

:A

:2095-3151(2014)68-0073-04