房地產行業企業所得稅稅收籌劃實證研究

馬龍 吳曉丹

摘 要:房地產行業在我國備受關注,其關系著我國居民的住房以及經濟發展等。由于房地產行業在進行經營的過程中涉及的經濟數額較大,資本投入較多,因此房地產企業的納稅金額一直較高,如何對納稅數額進行合理的控制成為了房地產企業關注的重點。鑒于此,本文主要就房地產企業所得稅稅收的籌劃問題進行研究,通過實際案例的分析,找出有效的房地產企業所得稅稅收籌劃策略。

關鍵詞:房地產;企業所得稅;稅收籌劃;實證

前言:

房地產企業涉及的稅收種類相對較多,其中房地產行業企業所得稅是房地產企業繳納的較為主要的稅種之一。通過對我國房地產企業繳稅情況進行調查我們發現,我國大部分房地產企業在進行稅款繳納的過程中,都會對納稅金額進行控制,通過多種籌劃手段,降低企業納稅的成本。但是由于房地產企業在進行籌劃的過程中缺乏系統的管理,忽視科學手段的應用等,使得房地產行業企業所得稅稅收籌劃難以達到理想的效果。

1.房地產行業涉稅特點

房地產行業的發展在我國具有著一定的特殊性,尤其是在近年來住房價格居高不下的影響下,我國政府以及廣大人民群眾都對房地產企業的發展十分的重視。房地產企業的納稅情況與房地產企業的運營有著密切的關系,并且對房地產企業的經濟效益以及發展方向等都會產生影響。通過對房地產企業的納稅情況進行研究,我們發現房地產企業在納稅方面具有著以下幾個方面的特點:(1)不同階段稅收不同。房地產企業在進行運營的過程中是分階段的,不同的階段其經營的形式也有所不同。(2)稅種多,稅額高。我國在對房地產企業進行征稅的過程中采取的是分類征稅,也就是說在不同的領域進行不同稅費的征稅。(3)獨特的繳費方式。房地產企業在進行稅款繳納的過程中,大多數的稅種都按照正常的繳稅方式進行。

2.具體案例分析

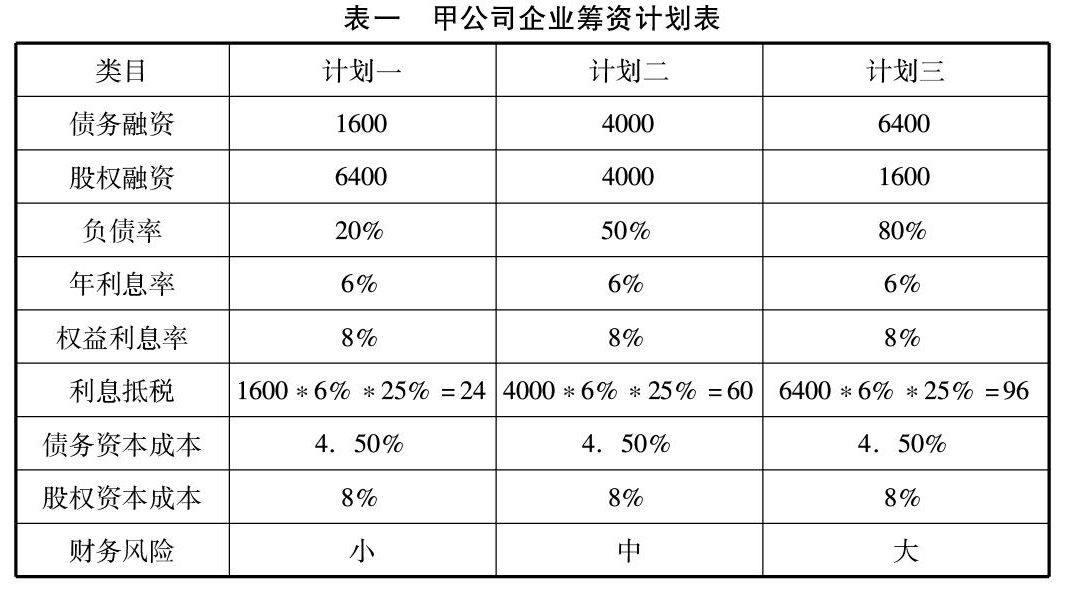

甲公司是一家經營效益良好的房地產企業,在進行房地產開發的過程中因資金不足,需要進行8000萬元資金的籌措。在對資金進行籌措的過程中,甲公司希望通過企業所得稅籌劃的方式,對企業將要繳納的企業所得稅進行控制,在合法的范圍內將企業需要繳納的個人所得稅降到最低。下面(表一)是甲公司成員提出的三個不同的籌資計劃,通過對籌資計劃進行分析我們可以找出最優的房地產企業稅收籌劃方案。

通過對日常生活中企業所得稅的繳納方式進行研究我們可知在日常生活中企業所得稅的繳納與企業的借款有著密切的關系,并且隨著企業借款的不斷提升,個人所得稅的數額也會進行相應的下降。因此巧妙的進行資金的借貸成為了房地產企業進行企業所得稅籌劃的主要方式之一。通過對甲公司的三個籌資計劃進行分析,我們又可以發現不同的資金借貸方法產生的企業所得稅籌劃效果也有所不同,其中通過對三個不同計劃進行研究我們可以直觀的看到,計劃三在可以進行利息抵稅的比重更大,其在進行企業所得稅的控制方面效果更好。但是,值得注意的是方案三雖然節稅效果突出,但是在財務風險上卻是最大的因此應被有關房地產企業所重視。

3.房地產行業企業所得稅稅收籌劃

對上述案例進行分析我們可以得出,房地產行業可以通過對企業所得稅進行籌劃,降低企業所得稅的支出,并且進行資金的借貸是主要的應用手段。通過進一步的研究我們可以發現上述案例只是房地產企業進行所得稅籌劃的一個縮影,在實際的工作過程中,房地產企業可以針對不同的經營階段進行不同的企業所得稅稅收籌劃。

3.1準備階段

我國稅法對于納稅的對象進行細致的劃分,通過有針對性的的稅收規定對我國的稅收工作進行保障。因此房地產企業在進行企業設立的過程中,首先應對稅法進行掌握,明確其在納稅過程中的義務,通過對相關納稅內容的了解,完善稅收籌劃的依據。其次,房地產企業應對具體的組建形式進行考慮。這主要是因為企業的組建形式不僅關系著企業的運營模式,經濟發展等,同時也關系著稅收的多少。因此,房地產企業在準備階段應從稅收以及企業發展的角度進行綜合的考慮。最后,對分支機構的形式進行把握。企業的分支機構包括分公司和子公司兩種,針對不同的分支機構我國法律在企業所得稅方面進行了區分的規定。因此,房地產企業在進行分支機構建立的過程中,應用發展的眼光看問題,針對不同條件下分公司以及子公司的稅收特點,進行合理的選擇。

3.2開發階段

房地產的開發是一個比較復雜的過程,對房地產開發過程進行合理的把握對于控制企業所得稅的繳納有著重要的意義。因此房地產企業在開發階段首先,應嚴格按照國家相關規定進行各項資格的審批,并遵守具體的流程,完善開發過程中的各項工作。其次,進行合理籌資方式的選擇。通過案例我們可以知道不同的籌資方式在節稅效果以及財務風險上都有所不同,因此房地產企業應對二者進行合理把握,進行科學的稅收籌劃。

3.3銷售階段

銷售是房地產企業經營過程中的重要環節,為了可以對房地產開發的經濟效益進行保障,我國大約80%以上的房地產企業在進行房地產開發的過程中都會進行房地產的預售工作。因此一般在對房地產銷售階段進行研究的過程中,習慣性的會將該階段分為兩個部分。就房地產的預售部分而言,房地產企業需要對預售過程中收取的資金進行合理的籌劃,并以季度為單位進行利潤的預算以便進行企業所得稅的繳納。而對于現售部分來說,在對其進行稅收籌劃時應著重考慮可實現的經濟收入以及經營過程中的資本支出以及經濟虧損等因素,對應該繳納的稅額進行合理的計算,避免因資本控制失誤造成稅款繳納不準確的現象出現。

4.總結:

綜上所述,房地產行業在進行發展的過程中,應從多個角度出發對企業內部的資金支出進行控制。通過加強房地產行業企業所得稅稅收籌劃質量的方式,對房地產企業的納稅額進行合理的控制,促進房地產企業的發展。(作者單位:1.北京開放大學懷柔分校;2.北京京北職業技術學院)

參考文獻:

[1] 杜敏.房地產企業的稅收籌劃分析[J].當代經濟,2012,13(14):56-57

[2] 丁玉海.房地產企業的稅收管理及籌劃[J].財經界,2012,11(4):89-91

[3] 周怡彷.房地產企業納稅籌劃策略研究[J].時代金融(下旬刊),2012,15(9):44-45