創業板上市公司高管激勵和治理結構研究

俞若安

(上海財經大學 工商管理學院,上海 200433)

1 問題的提出

市場上對高管激勵和約束體系不斷的被提出和討論。然而在我國,上市公司普遍存在高管激勵不足和約束乏力的現象,薪酬激勵機制對高管的激勵作用仍存在一定的局限性。雖然我國上市公司的現代化管理體制已經初步建立并取得一定成效,但高管的激勵機制方面仍明顯落后。我國上市公司的激勵機制尚不完善,缺乏有效的高管薪酬與公司績效掛鉤的激勵機制,導致一部分上市公司中高管的代理問題嚴重。因此,如何建立合理有效的薪酬激勵機制,已經成為我國上市公司需要關注的重要課題。目前國內學者對于上市公司高管薪酬與公司績效的研究主要集中于主板與中小板上市公司,由于創業板上市公司2009年成立,發展歷史較短,相關研究相對匱乏。但恰恰創業板上市公司的人力資本是促進企業的快速成長的核心動力,為了制定適合的最優激勵制度,達到充分調動企業管理層的積極性以達到提升公司業績的目的,就需要掌握高管薪酬與公司業績的關系。因此本文選擇立足于對創業板上市公司對高管薪酬與公司績效的關系進行分析研究。

目前,國內外有關高管薪酬與企業績效水平的關系研究結論未能達到一致。某些研究發現兩者呈現微弱相關,另一些研究發現兩者呈現顯著正相關。就創業板上市公司而言,高管薪酬與企業績效是否存在顯著正相關關系,同時,高管持股比例與企業績效是否存在顯著正相關關系,這些正是本文要研究的主要問題。

2 實證研究

2.1 研究假設的提出與樣本的選取

2.1.1 研究假設的提出

假設一:創業板上市公司高管持股與公司績效呈正相關關系

由委托代理理論我們可以推論,經理者是風險回避型的,而公司股東的風險偏好是中性的(Holmstrom,1979)。由于對管理層的股權激勵有利于高管享有企業的剩余索取權,通過此種方式可以使高管和企業的長期績效水平相結合。高管在為企業謀劃長期發展決策時,會更加細致地考量和權衡各方面的優勢與劣勢,最大程度地規避或者減少企業的長期和短期的風險,以實現企業內部委托和代理人的利益最大化,高管手中的剩余索取權使得承擔高風險獲得的額外收益自己可以享有,這就將管理者與股東的利益捆綁在了一起。因此本文假設高管持股有利于激勵其更好的工作,提高公司的業績。

假設二:創業板上市公司高管年薪與公司績效呈正相關關系

根據委托代理理論可以得出,為了規避公司高管與股東之間信息不對稱、利益沖突的情況,股東與公司高管簽訂薪酬績效契約。這一契約可以避免代理人在掌握公司經營權后為了滿足自身利益而侵害公司利益,這一契約使代理人利益與公司利益相掛鉤,公司的業績決定公司高管的薪酬。因此高管會為了提高薪酬待遇而努力工作提高公司的業績。由此本文提出創業板上市公司高管年薪與企業績效呈正相關關系的假設。

2.1.2 樣本的選取

2009年創業板開始在股市上出現,最開始僅有28家企業,截止至2013年,創業板上市公司規模總數達到379家,且企業分布在國內32個省市自治區,涵蓋了教育、電子商務、醫學制造、能源和材料等領域。所以本文將研究時段定為2011~2013年這3年中,在國泰安數據庫中選取了在2011年1月1日前首次公開發行股票的創業板上市公司作為研究樣本,共293家公司。

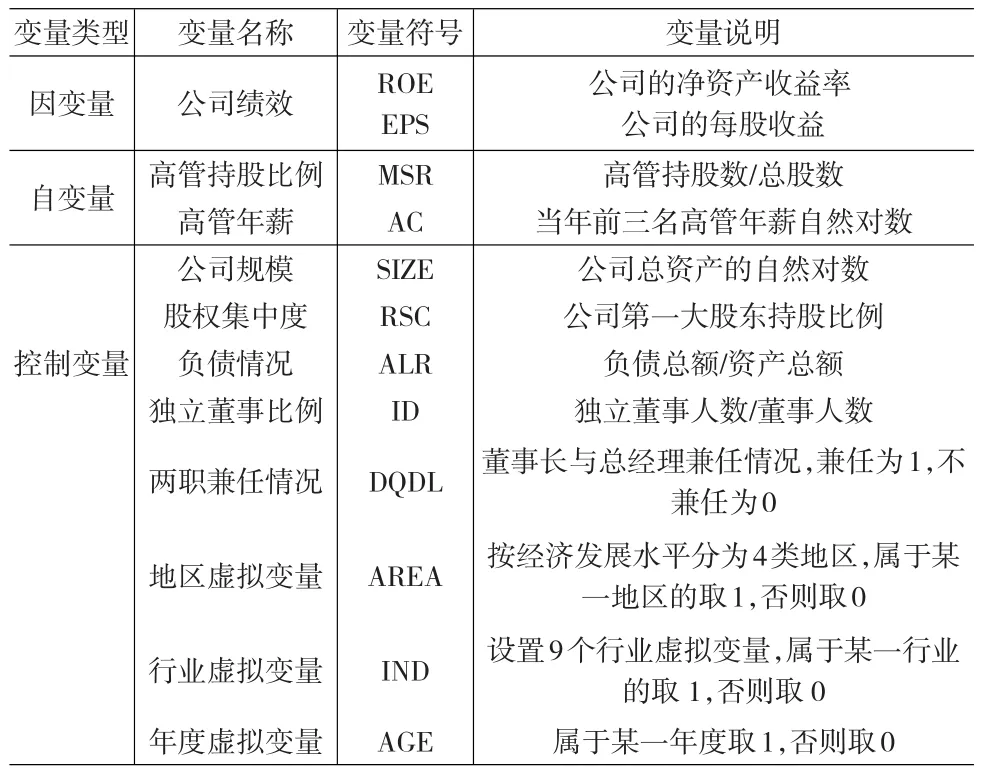

2.2 變量的選取與定義

2.2.1 因變量的選取

本文研究的是高管薪酬與創業板上市公司業績的相關性,所以因變量應該是公司的績效。目前有三種方法常用來評價企業績效:托賓Q法、經濟增加值法、財務指標法。而選擇不同的公司績效指標會對實證結果產生不同影響。

以上三種方法,托賓Q和經濟附加值法都依賴于有效的股票市場,考慮到我國股市尚不健全,這兩種方法在應用上存在局限性。相比之下,財務指標法的應用范圍較廣,操作簡單,同時能很好的反映出目前上市公司現有的經營與管理現狀。而且近年來,隨著我國對中介、會計事務所的大力整頓,上市公司和中介機構披露的財務數據也已越發接近真實情況。已有的文獻很多選用這種方法,財務指標法中常用的指標有凈資產收益率、每股收益等。因為凈資產收益率能夠充分的展現出企業目前的規模情況、資本狀況、成本與利潤情況,是可以體現出企業能力的一種財務指標。而每股收益可以很好的體現公司的股利能力和股票的投資價值,因此本文選取了凈資產收益率和每股收益作為因變量。

2.2.2 自變量的選取

由于本文研究的是高管的薪酬對企業績效的影響,所以不能局限在狹義的薪酬中。所以將高管薪酬分為兩部分:持有公司的股票和貨幣型報酬。所以兩個變量分別是:

(1)高管持股。股權激勵體制在國內最早出現在上世紀末,激勵形式存在多種模式,包括股票、持股(強制)或者混合模式等等。而企業管理層所擁有的股權數量則是一個絕對數值,因此并不適用對不同企業規模的公司進行橫向的對比,所以本文采用了高管所持股權比例這一個相對數值對股權激勵的現狀進行分析。

(2)高管年薪。由于公司規模大小不同,以及所處行業不同,公司高管年薪不具有相應的可比性,所以本文選取我國創業板上市公司前三名高管年薪的自然對數來衡量我國創業板上市公司高管貨幣型報酬水平。

2.2.3 控制變量的選取

(1)公司規模。根據規模效應原理,公司規模越大,公司業績提升速度也應該越快,公司規模在一定程度上影響了公司的績效水平。然而由于我國上市公司總資產絕對值較大,單純用公司總資產難以準確反映公司的實際價值,為提高統計精確度,本文采用上市公司總資產的自然對數來反映公司規模的變量以提高回歸模型的擬合程度。

(2)股權集中度。公司的股權集中度是指,由于公司股東們的持股比例不同而導致公司股權集中或股權分散的指標。股權集中意味著公司的控股權由少數大股東掌握,大股東對公司的控制力增強。股權分散則是指公司的控股權由多個大股東分享,通過內部牽制,使得大股東相互監督的股權模式。本文股權集中度的描述指標選取為公司持股量最大股東的持股比例。

(3)負債情況。公司的負債情況會對其獲利能力產生重要影響。資產負債率指標則可以很好的反應公司的負債情況。另一方面,資產負債率也代表了企業財務杠桿的大小,財務杠桿也會對公司績效產生影響。因此,本文選取資產負債率作為衡量公司負債情況的指標。

(4)獨立董事比例。上市公司設立獨立董事制度可以使獨立董事在一定程度上能夠比較公正和客觀地發表意見,相對非獨立董事不易受高管的約束,能夠完善公司治理結構,提高公司績效。因此本文將董事會中獨立董事的比例作為控制變量之一,目的也是為了降低獨立董事制度對公司績效的影響。

(5)兩職兼任。董事長與總經理兩職兼任的情況在創業板上市公司并不少見,若董事長與總經理兩只合一,則意味著高管自己監督自己。其優點是董事長在兼任總經理時,決策速度快,響應迅速。然而另一方面,這樣也使得公司管理架構缺失,容易造成過度集權。因此,董事長是否兼任總經理,也是在衡量公司績效時需要考量的因素。

(6)地區虛擬變量。由于不同地區的經濟發展狀況不同,本文將全國各省及直轄市按照其經濟發展水平分為四類,其中天津、北京、上海(近3年人均GDP大于80000元)為一類,江蘇、浙江、內蒙古、遼寧、廣東、福建、山東(近3年人均GDP大于50000元且小于80000元)為一類,吉林、重慶、湖北、陜西、寧夏、河北、黑龍江、新疆、湖南、山西、青海、海南、河南(近3年人均GDP大于30000元小于50000元)為一類,其余省份為一類。

(7)行業虛擬變量。根據創《上市公司行業分類指引》對創業板上市公司所在行業進行區分,經過篩選分析后共保留9個行業虛擬變量,屬于該行業為1,否則為0。

(8)年度虛擬變量。由于本文研究范圍為2011~2013年,因此設計年度虛擬變量,屬于某一年度為1,否則為0。

2.3 構建回歸模型

根據前文提出的兩個假設:公司業績與高管年薪和高管持股比例均與公司績效呈正相關,以及使用高管人均年薪和高管的持股比例作為自變量,分別使用公司的ROE和EPS作為因變量衡量公司績效,變量設計如表1所示。

表1 變量設計表

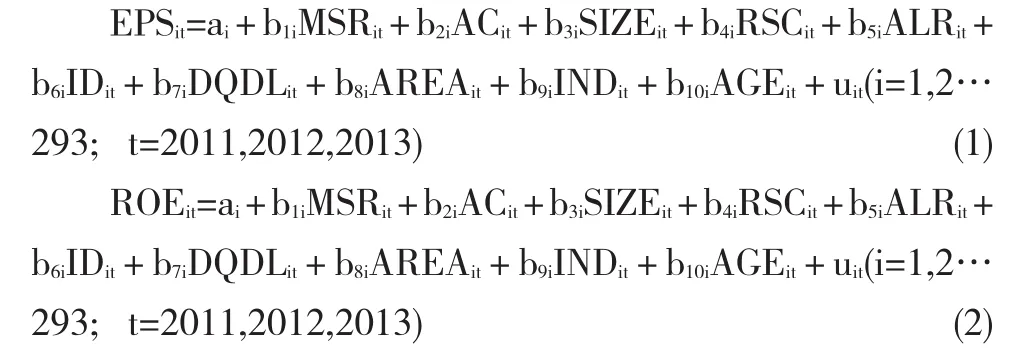

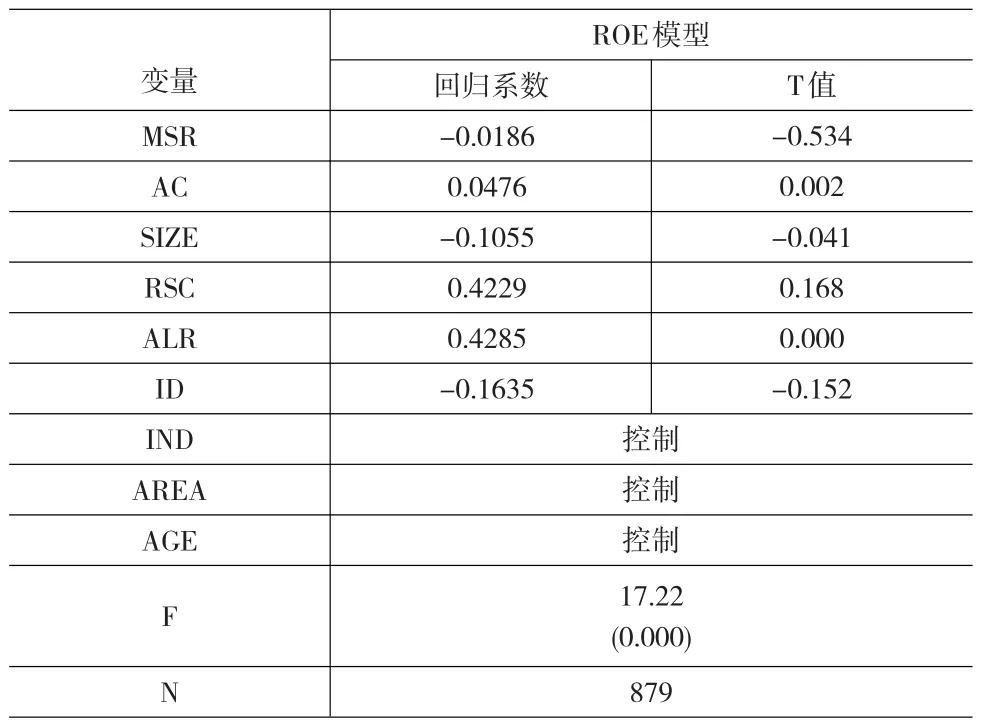

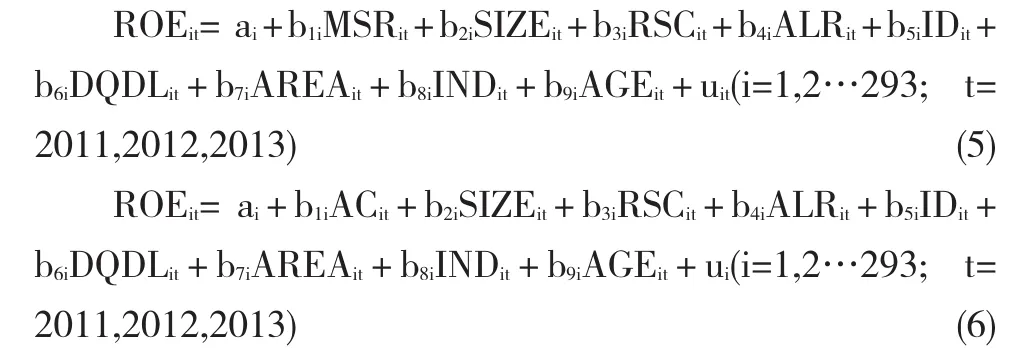

EPSit、ROEit分別為被解釋變量在橫截面i和時間t上的數值,MSRit為MSR變量在橫截面i和時間t上的數值,b1i為第i截面上MSR變量的模型參數。ai為常數項,uit為橫截面i和時間t上的隨機誤差項。模型表達式如下式。

所謂學習遷移理論,主要是通過一種學習對另一種學習產生影響,這種學習方法可以廣泛地運用在知識、技能、態度以及行為規范之中,強調學生的認知能力,為學生學習態度以及學習技能的提升提供參考.高中數學教學中,通過學習理論遷移技能的運用,不僅可以提高學生對一般知識的認識,而且可以提高學生的思維認知能力,提高學生的學習能力.

2.4 描述性統計

表2 2011~2013年數據描述統計表

通過表2中2011~2013年間293家公司的的數據可以得到如下結論:

(1)凈資產收益率:一部分創業板上市公司存在嚴重的虧損,各上市公司間的盈利水平差異較大。

(2)每股收益:各公司每股收益差別明顯。

(3)高管持股比例:創業板上市公司高管持有公司股票比例差異顯著,各公司高管股權激勵水平差別較大。

(4)高管年薪:由于對高管年薪采取了對數處理,降低了其變動幅度,因此年薪較為接近,差異較小。

2.5 回歸分析

對面板數據進行回歸分析前,我們要確定模型的類型,無論固定效應還是隨機效應模型都概括了非觀測的、不隨時間變化但影響被解釋變量的因素,區別在于固定效應假定非觀測的因素與模型中可觀測的解釋變量存在相關關系,而隨機效應則假定不相關。到底是采用固定效應還是隨機效應,我們可以通過Hausman檢驗來加以判別。

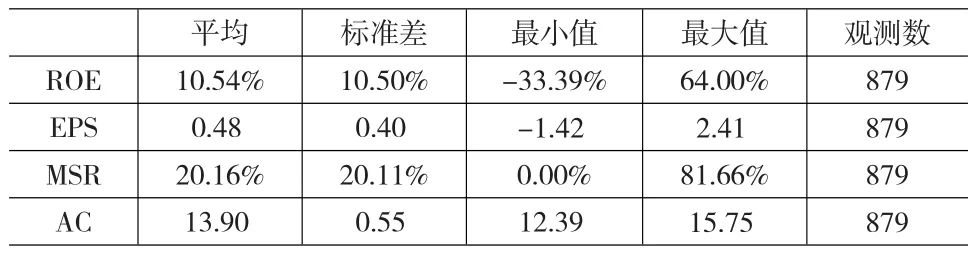

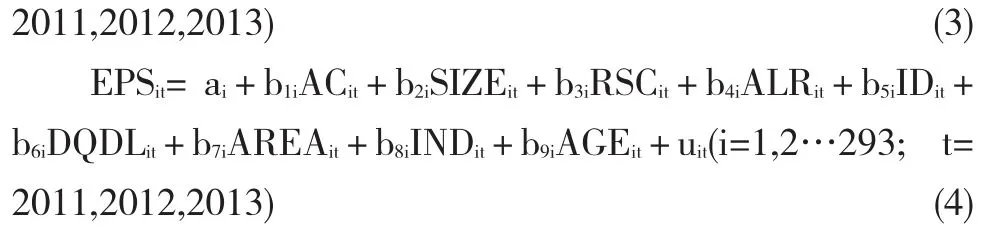

2.5.1 EPS模型

通過STATA軟件中的Hausman檢驗,我們可以發現應當采用固定效應模型進行回歸分析。檢驗結果的卡方值為52.64,P值為0。

由于存在異方差,本文用robust方差矩陣修正模型,減緩異方差的影響。修正后的回歸方程結果如表3所示。根據檢驗結果可以看出,EPS模型整體通過了顯著性檢驗,但高管持股(MSR)并沒有通過顯著性檢驗。高管年薪(AC)通過了顯著性檢驗,回歸系數為0.165,說明高管年薪與公司業績顯著正相關。

為了更好的解釋自變量與因變量的相關性,我們將兩個自變量分別回歸。

表3 EPS模型回歸分析結果

與前述方法相同,首先通過hausman檢驗確定模型,根據檢驗結果均發現固定效應模型優于隨機效應模型,并且對于模型中的異方差采用robust方差矩陣修正模型。表4是對自變量分別回歸分析的結果,在對自變量分別進行回歸分析后我們發現,其結果依然說明了高管持股(MSR)與績效(EPS)沒有顯著的相關關系,高管年薪(AC)與公司績效(EPS)顯著正相關。

表4 EPS模型單個自變量回歸分析結果

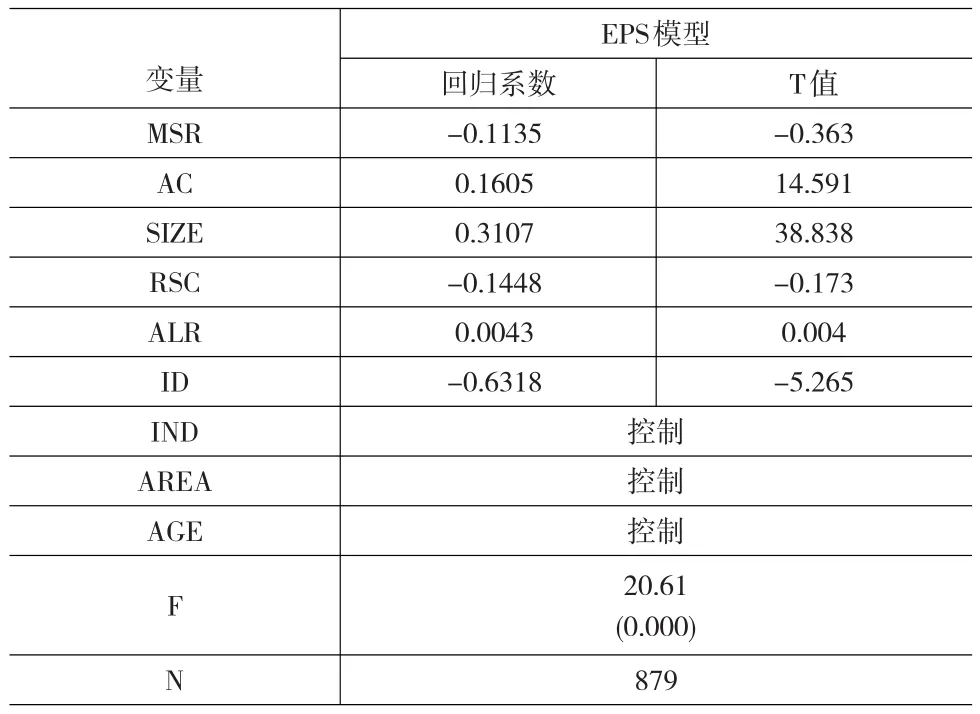

2.5.2 ROE模型

在對ROE模型進行回歸分析前也需要通過hausman檢驗確定其模型,檢驗結果的卡方值為132.46,P值為0,根據檢驗結果可以看出固定效應模型優于隨機效應模型。

在對變量進行異方差檢驗后發現存在異方差,檢驗結果的卡方值為6.5e+06,P值為0。本文用robust方差矩陣修正模型,減緩異方差的影響。

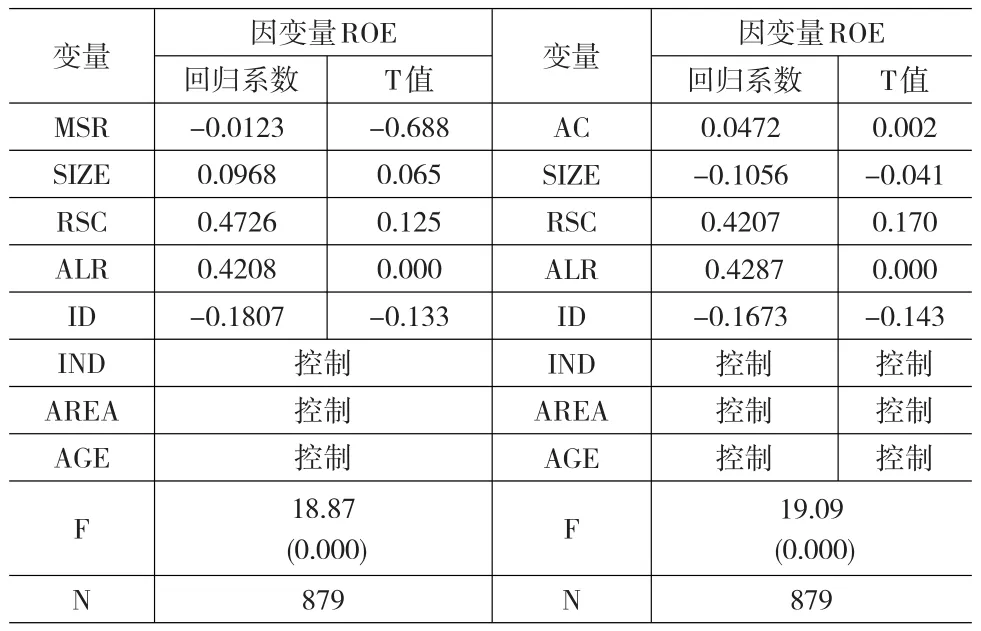

修正異方差后的模型回歸結果如表5,通過分析結果我們可以得出結論,ROE模型通過了顯著性檢驗,高管持股(MSR)與公司績效(ROE)沒有顯著相關關系,而高管年薪(AC)與公司績效(ROE)有顯著的正相關關系。

表5 ROE模型回歸分析結果

為了更好的解釋自變量與因變量之間的相關關系,本文分別對兩個自變量進行回歸。

與上述方法相同,首先根據hausman檢驗選擇模型,根據檢驗結果選擇了固定效應模型,并利用robust方差矩陣修正模型,減緩異方差的影響。回歸結果如表6,該結果說明了高管持股與公司績效間沒有顯著的相關關系,而高管年薪與公司績效正相關。

表6 ROE模型單個自變量回歸分析結果

3 結論和建議

3.1 結論

本文的主要研究結論如下所述:在分別以EPS、ROE為因變量的回歸分析中,創業板上市公司高管持股比例均未通過顯著性檢驗,在進一步分別對自變量進行回歸分析后,其結果依然顯示高管持股比例與公司績效的相關性并不顯著。說明本文的假設一不能成立。說明我國創業板上市公司高管持股同企業績效是沒有相關關系的,創業板上市公司建立的股權激勵制度尚未充分的起到激勵效果。

另一方面通過回歸分析可以發現,在各個模型的回歸結果中,創業板上市公司高管年薪均通過了顯著性檢驗,且回歸系數均為正。說明創業板上市公司的業績與高管年薪有顯著的正相關關系,本文的假設二成立。創業板上市公司的薪酬激勵制度己經開始建立起來,這種短期激勵的方式是有效的,有利于提高公司績效,由此可見,提高短期激勵,有利于高管人員努力提高公司業績。

3.2 政策建議

根據研究結果可以發現,目前上市公司高管激勵過程中主要存在以下問題:

首先,目前創業板上市公司股權激勵機制尚未充分發揮作用。目前,仍有多家創業板上市公司高管尚未持有公司股票。另一方面,我國上市公司的獨立董事制度從引入至今爭議不斷,學術界也對于其制度設計是否合理沒有定論,因此大多數公司獨立董事所占比例較低,更缺乏必要的外部監督。

針對以上研究結論及出現的問題,本文提出對策建議如下:

(1)完善股權激勵機制,對高管薪酬與企業業績進行掛鉤,使得股東利益與管理者利益長期保持一致,促進企業可持續發展。

(2)提高高管管理人員薪酬水平,公司高管薪酬水平制定的不合理,必然會降低激勵的效果。因此,兼顧高管薪酬分配中的公平與效率,調節高管薪酬結構,實現收入差距合理性,制定透明、有效的高管薪酬制度。

(3)增加公司獨立董事比例,加強對公司決策人士的監督,約束,增強公司高層管理人員的激勵效果。從而完善董事會的決策,有助于提高董事會決策的科學性和公正性。保護公司董事和相關利益者的利益。

(4)健全相關法律法規,建立有效的管理層薪酬管理制度,規范并完善高管薪酬市場機制,加強不同監管機構間的溝通,提升高管激勵效果,提高監管執行力度,制定合理的管理層薪酬激勵法律法規。

[1]Crocker K,Sherrod J.The Economics of Earnings Manipulation and Managerial Compensation[J].The RAND Journal of Economics,2007,(38).

[2]杜興強,王麗華.高層管理當局薪酬與上市公司業績的相關性實證研究[J].會計研究,2010,(1).

[3]付犇.房地產上市公司高管薪酬與公司績效的實證分析[J].金融經濟,2010,(8).

[4]顧斌,周立燁.我國上市公司股權激勵實施效果的研究[J].會計研究,2012,(2).

[5]吳冬梅.薪酬管理實務[M].北京:機械工業出版社,2011.

[6]趙進文,張建.高級管理層激勵與上市公司經營業績相關性的實證分析[J].會計研究,2010,(9).

[7]朱勇國.中國上市公司高管股權激勵研究[M].北京:首都經濟貿易大學出版社,2012.