晉升競爭與企業(yè)實際稅負(fù)

謝喬昕,宋良榮

(1.浙江工業(yè)大學(xué) 之江學(xué)院,浙江 杭州 310000; 2.上海理工大學(xué) 管理學(xué)院,上海 200093)

一、問題的提出與文獻(xiàn)綜述

經(jīng)濟增長的實現(xiàn)需要正確的制度激勵。[1]在解釋中國改革開放以來高速經(jīng)濟增長時,政府官員政治激勵在推動地方經(jīng)濟增長中的重要作用逐漸引起學(xué)者們的關(guān)注。在中央集權(quán)的行政體系下,中央政府依據(jù)地區(qū)經(jīng)濟發(fā)展績效考核選拔地方官員,對地方官員發(fā)展地區(qū)經(jīng)濟構(gòu)成強激勵。Li 和Zhou(2005)[2]、周黎安等(2005)[3]分別利用經(jīng)驗數(shù)據(jù)考察發(fā)現(xiàn),中國省級官員的升遷概率與轄區(qū)GDP增長率呈顯著正相關(guān),為晉升激勵的存在性提供一定的證據(jù)。喬坤元(2013)[4]基于1978~2010年我國省、市兩級政府?dāng)?shù)據(jù)的研究發(fā)現(xiàn),以經(jīng)濟增長為主導(dǎo)的晉升錦標(biāo)賽不僅存在,而且具有層層加碼的制度特征。盡管Opper和Brehm(2007)[5]研究證明了“關(guān)系”在官員晉升中的重要作用,但這一結(jié)論并不適用于大部分官員(徐現(xiàn)祥等,2007)。[6]

錦標(biāo)賽理論的研究始于Lazear和Rosen(1981)[7],周黎安(2007)[8]創(chuàng)造性地將該理論應(yīng)用于中國地方官員的晉升競爭,認(rèn)為地方官員以GDP增長為導(dǎo)向的晉升錦標(biāo)賽是理解中國地方政府激勵與增長奇跡的關(guān)鍵之一。在以GDP為核心的政績評價體系下,地方官員跨地區(qū)合作的主要障礙并不在于地區(qū)財稅利益,而在于嵌入于經(jīng)濟競爭中的政治競爭博弈。張軍(2007)[9]提出,在這種政治管理制度下,地方官員為增長而競爭的行為偏好會帶來地方保護主義、產(chǎn)業(yè)重構(gòu)等問題。皮建才(2012)[10]研究發(fā)現(xiàn),在晉升錦標(biāo)賽制度框架下,為了謀取晉升利益最大化,地方官員可能會具有市場分割行為偏好。周黎安[8]認(rèn)為,地方官員圍繞經(jīng)濟績效所開展的晉升競爭,導(dǎo)致地方官員只關(guān)心被考核的指標(biāo)領(lǐng)域,而相對忽視不被考核或者不能輕易測度的領(lǐng)域。

現(xiàn)有關(guān)于企業(yè)實際稅負(fù)的研究主要從企業(yè)規(guī)模、盈利能力、要素密集度等角度研究企業(yè)實際稅負(fù)的影響因素(Adhikari等,2006[11];Wilkie等,1988[12])。然而稅收作為政府再分配的重要手段,企業(yè)實際稅負(fù)的高低除了取決于稅法規(guī)定外,還會受到政企關(guān)系、政府征收意愿等因素的干擾。[13]馬光榮和李力行(2012)[14]利用1998~2005年中國縣級財政與工業(yè)企業(yè)數(shù)據(jù)研究發(fā)現(xiàn),縣級政府傾向于將財政壓力轉(zhuǎn)嫁給企業(yè),導(dǎo)致企業(yè)實際稅負(fù)的提高。李元旭和宋淵洋(2011)[15]、劉駿和劉峰(2014)[16]考察了企業(yè)實際稅負(fù)的所有權(quán)性質(zhì)特征,研究發(fā)現(xiàn)不同所有權(quán)性質(zhì)企業(yè)之間實際稅負(fù)存在顯著差異。造成這一結(jié)果的原因一方面源于民營企業(yè)具有更強的避稅動機與能力[17],另一方面則與現(xiàn)行財政體制下地方政府間稅收競爭與稅收攫取行為有關(guān)。李維安和徐業(yè)坤(2013)[18]等人進(jìn)一步研究發(fā)現(xiàn),企業(yè)家的政治身份對企業(yè)實際稅負(fù)具有重要影響,企業(yè)家較高的政治身份級別以及本地政治身份對于民營企業(yè)實際稅負(fù)降低效應(yīng)更為明顯。Adhikari等[11]發(fā)現(xiàn),政治關(guān)聯(lián)有助于企業(yè)獲得更多稅收優(yōu)惠,從而享受較低的實際稅率。

盡管地方政府行為對企業(yè)實際稅負(fù)的影響已被學(xué)術(shù)界所認(rèn)識,但已有文獻(xiàn)更多地從市場化水平、分稅制等方面探討政府治理與企業(yè)實際稅負(fù)的關(guān)系,鮮有文獻(xiàn)從晉升競爭視角考察企業(yè)實際稅負(fù)的決定因素。自分稅制改革以來,我國稅收收入長期保持高于GDP增速的態(tài)勢,一般認(rèn)為產(chǎn)業(yè)結(jié)構(gòu)變動、地方征稅努力變化等是造成這一現(xiàn)象的重要因素(錢晟、盧凌波,2003)[19],而晉升競爭對地區(qū)產(chǎn)業(yè)結(jié)構(gòu)、征稅努力均具有深刻影響。同時,在同一制度框架下不同地區(qū)地方政府稅收行為呈現(xiàn)扶持之手與攫取之手分化,晉升競爭究竟在地方政府稅收行為及其分化現(xiàn)象中扮演何種角色,是本文關(guān)注的問題。

二、理論分析與研究假設(shè)

(一)晉升競爭與企業(yè)實際稅負(fù):制度背景與機制分析

盡管在現(xiàn)行的稅制安排下,地方政府一般無權(quán)決定稅種和稅率安排[14],但地方政府出于增加財政收入獲取政治收益的需要會變通執(zhí)行企業(yè)稅負(fù)征收權(quán)力。[20]這種變通一方面體現(xiàn)為稅收優(yōu)惠。在稅收優(yōu)惠政策具體執(zhí)行中,企業(yè)常常需要通過地方政府個案審批獲取稅收優(yōu)惠政策,由于審批中存在大量軟性條件作為優(yōu)惠政策的操作標(biāo)準(zhǔn),稅收優(yōu)惠企業(yè)認(rèn)定存在較大隨意性。因此,地方政府在決定企業(yè)享受稅收優(yōu)惠政策方面享有較大的裁量權(quán)。另一方面,地方政府還可能通過稅收征管行為的調(diào)整對企業(yè)稅負(fù)施加影響。分稅制改革后,我國稅收征管體系分為國稅與地稅兩個部門,其中地稅部門由地方政府與上級稅務(wù)部門雙重領(lǐng)導(dǎo),其領(lǐng)導(dǎo)任命由地方政府決定,地方政府無疑可根據(jù)需要對地稅征管工作進(jìn)行干預(yù)。國稅部門雖然名義上只受上級國稅部門領(lǐng)導(dǎo),但其地區(qū)征管工作需要地方政府配合支持,因而也不可避免地受到地方政府的干擾。[21]因此,在現(xiàn)行稅制體系下,企業(yè)實際稅負(fù)事實上仍然受到地方政府行為的重要影響。

周黎安[8]認(rèn)為,晉升競爭能否對地方政府產(chǎn)生預(yù)期的激勵效果取決于若干先決條件是否得到滿足,包括政治上集中人事權(quán)、競賽指標(biāo)的客觀可比以及中央政府對于地方政府必要的權(quán)力下放。集中的人事權(quán)以及自上而下的分權(quán)可由制度安排所決定,考核指標(biāo)的客觀可比則取決于客觀經(jīng)濟發(fā)展?fàn)顩r。當(dāng)上級政府使用同一考核體系“一刀切”地評價地方官員時,地域間經(jīng)濟發(fā)展差距會對地方官員參與晉升競爭的積極性構(gòu)成損害。對于發(fā)達(dá)地區(qū)地方政府而言,只需較低的經(jīng)濟努力便可憑借地區(qū)發(fā)展績效獲取晉升,而落后地區(qū)地方官員即便投入大量精力致力于地區(qū)經(jīng)濟增長,可能仍無法通過地區(qū)發(fā)展體現(xiàn),進(jìn)而導(dǎo)致“破罐子破摔”的結(jié)果出現(xiàn)。因此,晉升競爭對于地方政府的增長激勵更多地對滿足參與約束即經(jīng)濟發(fā)展基礎(chǔ)接近,地方官員增長經(jīng)濟的努力對于職位晉升的幫助越大,地方官員的參與動力越強。

政績考核體系在給予地方政府發(fā)展經(jīng)濟強激勵的同時,仍然賦予地方政府較大的自由裁量權(quán)。盡管中央政府對地方政府擁有監(jiān)管制約的權(quán)限,對地方政府征稅行為構(gòu)成規(guī)范性約束,但由于信息不對稱,這種監(jiān)管有效性受到限制。政績考核的增長導(dǎo)向性以及考核周期的有限性,促使地方政府產(chǎn)生以謀取短期政績最大化為目標(biāo)的投機行為沖動,諸如重復(fù)建設(shè)、壓縮財政資源在基礎(chǔ)公共物品方面的配置比例等等。遵循這一邏輯,對于具有晉升激勵的地方官員來說,通過對轄區(qū)內(nèi)企業(yè)稅收的攫取并轉(zhuǎn)化為政府投資的行為努力,對于短期經(jīng)濟績效無疑具有直接的增長效應(yīng)。因此,經(jīng)濟發(fā)展水平與其他地區(qū)相近省份的地方政府,其增長努力對于職位晉升增進(jìn)效應(yīng)顯著,采取投機行為的動機越強,從而造成轄區(qū)企業(yè)實際稅負(fù)增長,本文稱之為晉升競爭的動力機制。

據(jù)此,提出假設(shè)1:地方政府晉升競爭的參與動力越強,轄區(qū)企業(yè)實際稅負(fù)越高。

由于中國幅員遼闊,各個地區(qū)在自然、歷史等方面存在較大差異,在發(fā)展過程中衍生出不同發(fā)展基礎(chǔ)與水平,為克服客觀環(huán)境差異對于政績考核結(jié)果的噪聲干擾,中央政府通常采用相對績效如增長率等進(jìn)行考核。雖然相對績效能夠在一定程度上剔除既有發(fā)展水平對于增長績效的影響,但經(jīng)濟發(fā)展基礎(chǔ)的差異仍然會減少官員努力與績效產(chǎn)出的關(guān)聯(lián)度。落后地區(qū)地方政府可能會因增長努力無法得到相應(yīng)政績產(chǎn)出而采取偷懶甚至腐敗行為,導(dǎo)致晉升激勵的失效。[22]為防止落后地區(qū)地方政府增長激勵的喪失,中央政府通過績效問責(zé)制度對這些地區(qū)地方官員進(jìn)行約束,即未達(dá)到基本考核目標(biāo)的地方官員可能會因此喪失晉升機會或被撤換。段潤來(2009)[23]認(rèn)為,與提拔經(jīng)濟發(fā)展較好地方官員的承諾相比,中央政府對不努力發(fā)展經(jīng)濟官員的懲罰對于地區(qū)經(jīng)濟增長的促進(jìn)作用更為顯著。因此,在懲罰機制的約束下,經(jīng)濟增長率排名靠后的地區(qū)仍然存在發(fā)展經(jīng)濟以滿足最低績效的行為激勵。由于落后的經(jīng)濟發(fā)展水平往往伴隨低落的企業(yè)投資意愿以及有限的居民消費能力,對于這些地區(qū)地方政府而言,對企業(yè)攫取稅收能夠為政府投資籌措資金以滿足最低經(jīng)濟增長約束,即便未能如期實現(xiàn)增長目標(biāo),仍能通過實現(xiàn)地區(qū)財稅目標(biāo)為上級政府留下好印象。另外,1994年進(jìn)行的分稅制改革在增強中央財力的同時,相對削弱了地方政府財力。在支出責(zé)任調(diào)整不大的情況下,擴大了地方政府支出責(zé)任與地方財力的不匹配程度,增強了地方政府財政支出壓力,這一問題在落后地區(qū)表現(xiàn)得更為明顯。落后地區(qū)地方政府受限于財力窘迫,為防止基本財政職責(zé)履行不到位而被上級政府問責(zé),可能轉(zhuǎn)而由上而下地向轄區(qū)企業(yè)增收高額稅收、攫取財政資源(周雪光,2005)[24],本文把晉升競爭對于落后地區(qū)地方政府稅收行為的影響稱之為晉升競爭的壓力機制。

據(jù)此,提出假設(shè)2:地方政府晉升考核壓力越大,轄區(qū)企業(yè)實際稅負(fù)越高。

(二)晉升競爭與企業(yè)實際稅負(fù):所有權(quán)性質(zhì)的影響

盡管根據(jù)稅收公平性原則,企業(yè)實際稅負(fù)與所有權(quán)性質(zhì)無關(guān),但事實上,不同所有權(quán)性質(zhì)企業(yè)由于政企關(guān)系、在晉升競爭中扮演角色等方面的差異,在政府間財政競爭中獲取的稅收利益不同,受到政府攫取的概率以及程度也存在差別。由于國有企業(yè)人格化產(chǎn)權(quán)主體缺位以及企業(yè)高管的政治身份,國企決策行為常常偏離股東利益最大化目標(biāo),而傾向于迎合基于經(jīng)濟增長、利稅上交的官員職位晉升評價體系。國家對國有企業(yè)利潤的收繳也會削弱國有企業(yè)降低稅負(fù)的動力。私人產(chǎn)權(quán)企業(yè)的治理機制更加健全,其決策行為通常與股東利益相符,因而具有較強動機節(jié)約稅款。與國有企業(yè)相比,私人產(chǎn)權(quán)企業(yè)往往適用所得稅稅率較高而實際所得稅稅率相對較低。[15]此外,與國有企業(yè)受隸屬關(guān)系束縛不同,私人資本具有相對較高的流動性,有助于發(fā)揮其“用腳投票”機制對于稅負(fù)不合理增長的約束作用。從這個角度看,晉升競爭對于私人產(chǎn)權(quán)企業(yè)稅負(fù)的影響應(yīng)小于國有企業(yè)。在國有企業(yè)中,由于地方國企政治級別低于央企,地方政府對其控制力較強,使得地方國企可能更容易受到地方政府財政收入壓力轉(zhuǎn)嫁。[18]另一方面,國有企業(yè)在產(chǎn)權(quán)上與政府所建立的天然政治聯(lián)系,國有企業(yè)高管往往由政府部門任命。這種密切的政治聯(lián)系,使得國有企業(yè)在尋求稅負(fù)優(yōu)惠方面具有很強的游說能力,與稅務(wù)部門的溝通更為有效。此外,作為轉(zhuǎn)軌經(jīng)濟體,我國國有企業(yè)往往承擔(dān)一定的政策性負(fù)擔(dān),相應(yīng)地,政府往往給予國企一定照顧作為補償。此種情況下,可以預(yù)期,國有企業(yè)受到政府稅收攫取的程度更低。基于上述分析,我們提出兩個競爭性假設(shè):

假設(shè)2a:晉升競爭對于國企稅負(fù)的影響大于私有產(chǎn)權(quán)企業(yè)。

假設(shè)2b:晉升競爭對于國企稅負(fù)的影響小于私有產(chǎn)權(quán)企業(yè)。

三、研究設(shè)計與樣本選擇

(一)樣本選擇

我國稅制在分稅制改革后又經(jīng)歷了幾次重大調(diào)整,2002年企業(yè)所得稅征繳原則及分享方式發(fā)生重大變革,2008年新企業(yè)所得稅的實施對企業(yè)所得稅稅負(fù)產(chǎn)生了較大影響,因此本文選取2003~2007年之間A股制造業(yè)上市公司作為初選樣本。樣本選擇遵循以下原則:(1)剔除樣本期間交易狀態(tài)為ST、PT的上市公司;(2)剔除稅前利潤為負(fù)的樣本;(3)剔除樣本期內(nèi)使用當(dāng)年利潤彌補以前年度虧損的公司;(4)剔除實際所得稅率大于100%或者小于0的樣本;(5)剔除樣本期內(nèi)適用所得稅稅率發(fā)生變動的樣本。最終得到樣本公司243家。

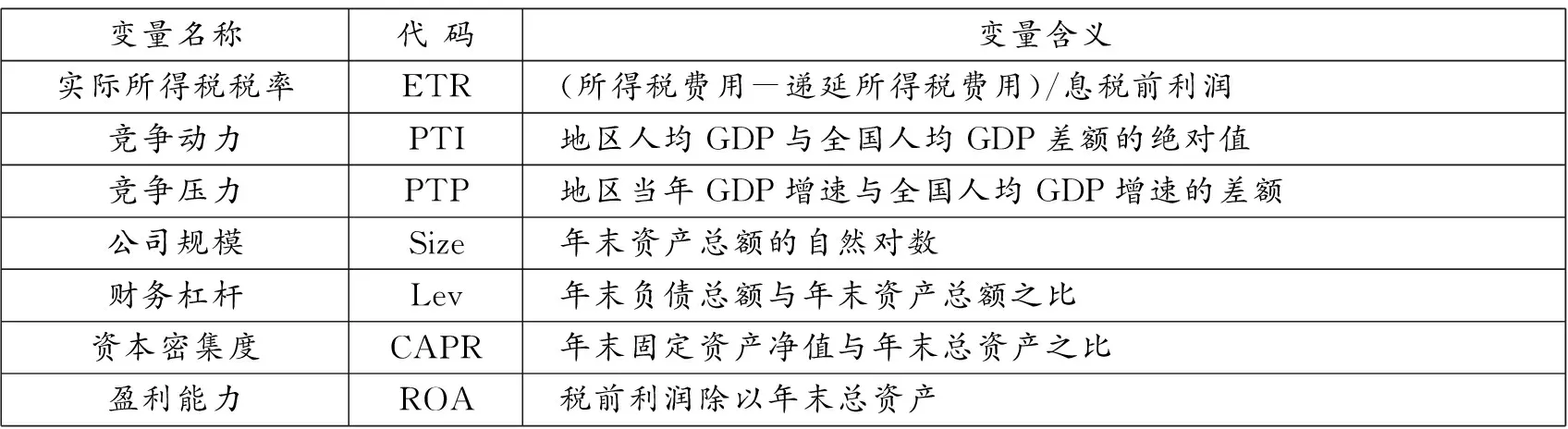

(二)變量定義

1.被解釋變量。國內(nèi)外對企業(yè)實際所得稅稅率的度量進(jìn)行了廣泛的討論,目前使用的測度方法主要有以下幾種:(1)實際所得稅稅率=(所得稅費用-遞延所得稅費用)/息稅前利潤;(2)實際所得稅稅率=所得稅費用/息稅前利潤;(3)實際所得稅稅率=所得稅費用/(稅前利潤-遞延所得稅費用)/名義稅率;(4)實際所得稅稅率=(所得稅費用-遞延所得稅費用)/(稅前利潤-遞延所得稅費用)/名義稅率;(5)實際所得稅稅率=(所得稅費用-遞延所得稅費用)/經(jīng)營活動現(xiàn)金凈流量。參考Porcano(1986)[25]、曹書軍等(2009)[14]的度量方法,這里采用第一種方法計算企業(yè)實際所得稅稅率。

2.解釋變量。上世紀(jì)80年代初,地方官員的晉升標(biāo)準(zhǔn)由過去的政治掛帥向經(jīng)濟績效轉(zhuǎn)變。[3]如上所述,晉升競爭對于地區(qū)企業(yè)稅負(fù)的影響分別通過動力機制與壓力機制實現(xiàn),其中動力機制使用轄區(qū)人均GDP與全國人均GDP差距的絕對值衡量,該差距越大,地方官員參與晉升競爭的動力越小;壓力機制使用當(dāng)年轄區(qū)GDP增速與全國平均GDP增速的差衡量,該差值越小,說明該地區(qū)GDP績效越差,地方官員失去晉升機會或被撤換的可能性越高。

3.控制變量。(1)公司規(guī)模。對于公司規(guī)模對實際稅率的影響,目前存在兩種不同觀點。一種觀點認(rèn)為大規(guī)模公司更容易受到稅務(wù)部門與公眾的關(guān)注,從而導(dǎo)致較高的實際稅率。[26]另一種觀點認(rèn)為,大規(guī)模公司擁有更多資源進(jìn)行稅收籌劃和政治游說,從而獲得較低的實際稅率。[25](2)財務(wù)杠桿。根據(jù)稅法規(guī)定,債務(wù)利息可以作為財務(wù)費用在稅前扣除,具有稅盾效應(yīng)。一般來說,企業(yè)財務(wù)杠桿越高,實際稅率越低。[27]但Gupta和Newberry(1997)[28]、Derashid和Zhang(2003)[29]等人發(fā)現(xiàn)財務(wù)杠桿與實際稅率之間的關(guān)系受到計算方法、樣本區(qū)間選擇的影響,負(fù)相關(guān)的結(jié)論并不穩(wěn)健。(3)資本密集度。企業(yè)資本密集度越高,就有越多的固定資產(chǎn)可用于折舊降低稅負(fù),從而導(dǎo)致較低的實際稅率。Gupta和Newberry(1997)[28]研究發(fā)現(xiàn),資本密集度對實際稅率具有顯著的負(fù)向影響。(4)盈利能力。從稅收中性角度而言,盈利能力與實際稅率不相關(guān)。但Spooner(1986)[30]研究發(fā)現(xiàn)企業(yè)盈利能力是企業(yè)實際稅率行業(yè)特征以及時間特征的重要影響因素。

綜上,本文選擇的模型變量包含的具體指標(biāo)計算方法如表1所示。

表1 變量定義及計算方法

四、計量檢驗與結(jié)果分析

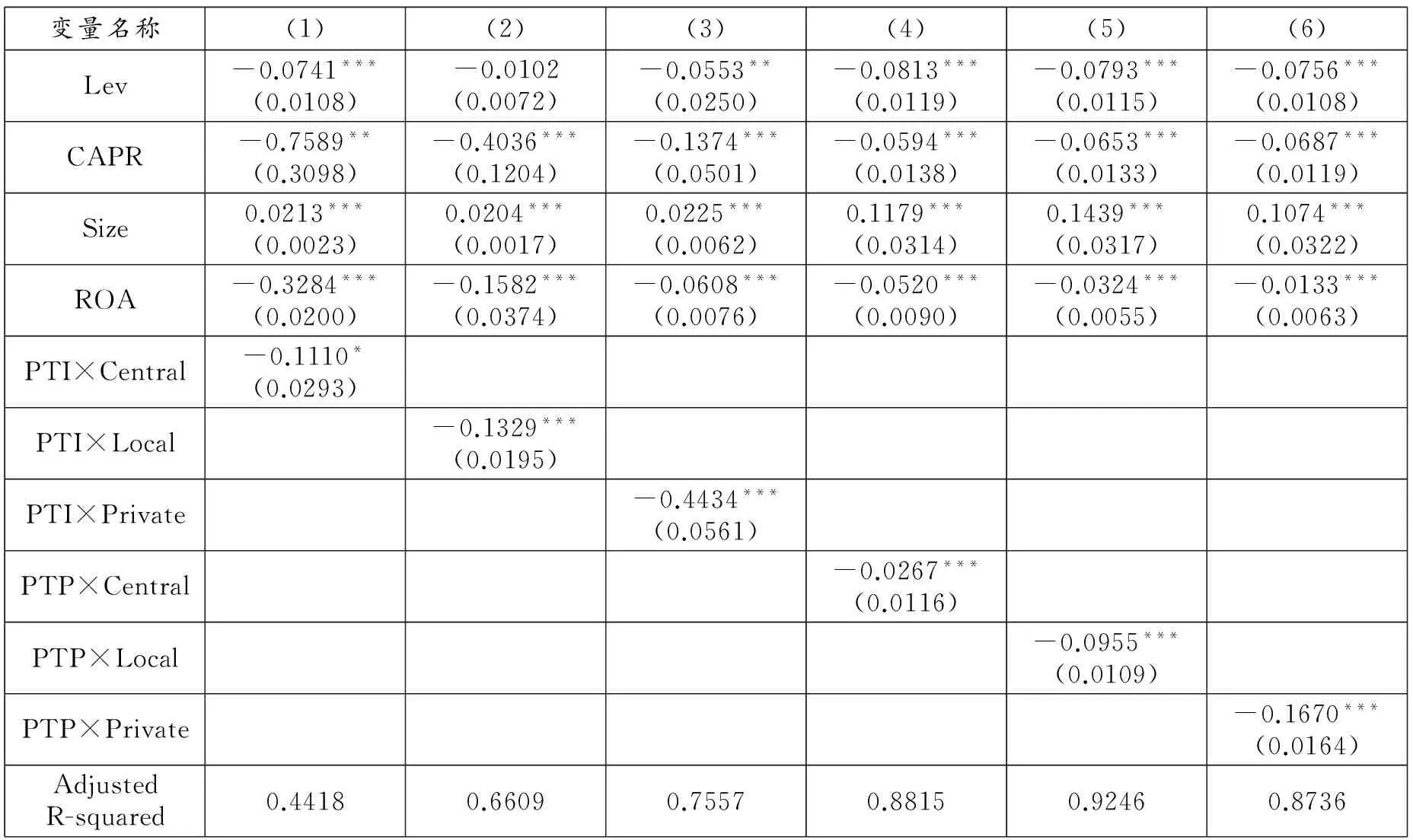

表2報告了晉升競爭對于地區(qū)企業(yè)實際稅負(fù)的影響。其中作為官員晉升動力的測度變量系數(shù)顯著為負(fù),說明地區(qū)人均GDP與全國人均GDP越接近,企業(yè)實際稅負(fù)越高。人均GDP與全國人均GDP越接近的地區(qū),地方官員推動地區(qū)經(jīng)濟增長獲取的政治產(chǎn)出越大,通過攫取轄區(qū)企業(yè)、推動政府投資實現(xiàn)短期經(jīng)濟快速增長的動機越強,晉升競爭的動力機制得到支持。雖然地區(qū)人均GDP與全國平均水平的偏離會對地區(qū)企業(yè)稅負(fù)產(chǎn)生降低效應(yīng),但作用機理存在差異。對于發(fā)達(dá)地區(qū)而言,一方面由于其經(jīng)濟發(fā)展水平與全國大多數(shù)地區(qū)存在顯著差距,地區(qū)官員受到經(jīng)濟增長方面考核壓力較小;另一方面,這些地區(qū)如廣東、浙江往往具有較高的市場化水平,對地區(qū)企業(yè)征收高稅負(fù)所產(chǎn)生的經(jīng)濟負(fù)效應(yīng)對地方政府構(gòu)成約束。對于落后地區(qū)而言,由于其自身經(jīng)濟發(fā)展基礎(chǔ)以及地區(qū)財力限制,僅能夠通過稅收競爭給予企業(yè)較高的稅收優(yōu)惠爭取投資資本流入轄區(qū),從而導(dǎo)致較低的稅負(fù)率。

作為官員晉升壓力的測度變量系數(shù)顯著為負(fù),說明地區(qū)GDP增速越慢,當(dāng)年企業(yè)實際稅負(fù)越高。晉升錦標(biāo)賽除了通過政績競爭考核晉升官員,為防止區(qū)域經(jīng)濟差距衍生的道德風(fēng)險行為,往往會設(shè)置最低指標(biāo)考核建立一票否決機制。對于經(jīng)濟增速較慢地區(qū)的地方官員,由于擔(dān)心當(dāng)年經(jīng)濟增長績效低于最低考核指標(biāo)而喪失晉升機會,往往會對轄區(qū)企業(yè)進(jìn)行攫取,這樣既可以在經(jīng)濟增長未達(dá)標(biāo)的情況下通過財政收入考核進(jìn)行績效彌補,同時也可以利用籌集的財政收入推動政府投資,實現(xiàn)經(jīng)濟增長目標(biāo),晉升競爭的壓力機制得到支持。

表2 晉升競爭與企業(yè)實際稅負(fù)(全樣本檢驗)

注:***、**、*分別表示通過1%、5%和10%顯著性水平檢驗,下表同。

為了分析所有權(quán)性質(zhì)對晉升競爭與企業(yè)實際稅負(fù)的影響,本文根據(jù)企業(yè)實際控制人將樣本企業(yè)分為中央政府控制(Central)、地方政府控制(Local)與私有產(chǎn)權(quán)控制(Private)三類,通過分別設(shè)置交叉項對其進(jìn)行考察,結(jié)果見表3。

表3 晉升競爭、所有權(quán)性質(zhì)與企業(yè)實際稅負(fù)

表3顯示,晉升動力、晉升壓力與所有權(quán)性質(zhì)交叉項系數(shù)均通過10%顯著性檢驗,其中與私有產(chǎn)權(quán)企業(yè)交叉項系數(shù)最小,與地方政府控制企業(yè)交叉項次之,與中央政府控制企業(yè)交叉項系數(shù)最大。這一結(jié)果表明,對于存在較大晉升動力或晉升壓力地區(qū)而言,地方政府對于企業(yè)的攫取之手對私有產(chǎn)權(quán)企業(yè)實際稅負(fù)影響大于政府控制企業(yè);反之,對于晉升動力或晉升壓力較低的地區(qū)來說,地方政府對企業(yè)的扶持之手對私有產(chǎn)權(quán)企業(yè)實際稅負(fù)的降低效應(yīng)更為明顯,假設(shè)2b得到驗證。對于因晉升動力或壓力而推動短期經(jīng)濟增長的地方官員而言,更傾向于通過其對轄區(qū)經(jīng)濟資源的控制力追求短期經(jīng)濟的快速增長。與國有企業(yè)相比,地方政府對于私有產(chǎn)權(quán)企業(yè)控制力較弱,難以通過私有產(chǎn)權(quán)企業(yè)擴張投資、雇傭冗余雇員等為地區(qū)政績進(jìn)行直接貢獻(xiàn),轉(zhuǎn)而通過攫取稅收以為地區(qū)政績做間接貢獻(xiàn)。對于經(jīng)濟發(fā)展基礎(chǔ)顯著優(yōu)于其他地區(qū)的地方政府而言,如何維持轄區(qū)內(nèi)投資資本是其關(guān)注重點,國有企業(yè)由于產(chǎn)權(quán)隸屬關(guān)系導(dǎo)致其流動性受到限制,因此地方政府會給予私有產(chǎn)權(quán)企業(yè)更多稅收優(yōu)惠以防止轄區(qū)投資資本外流。

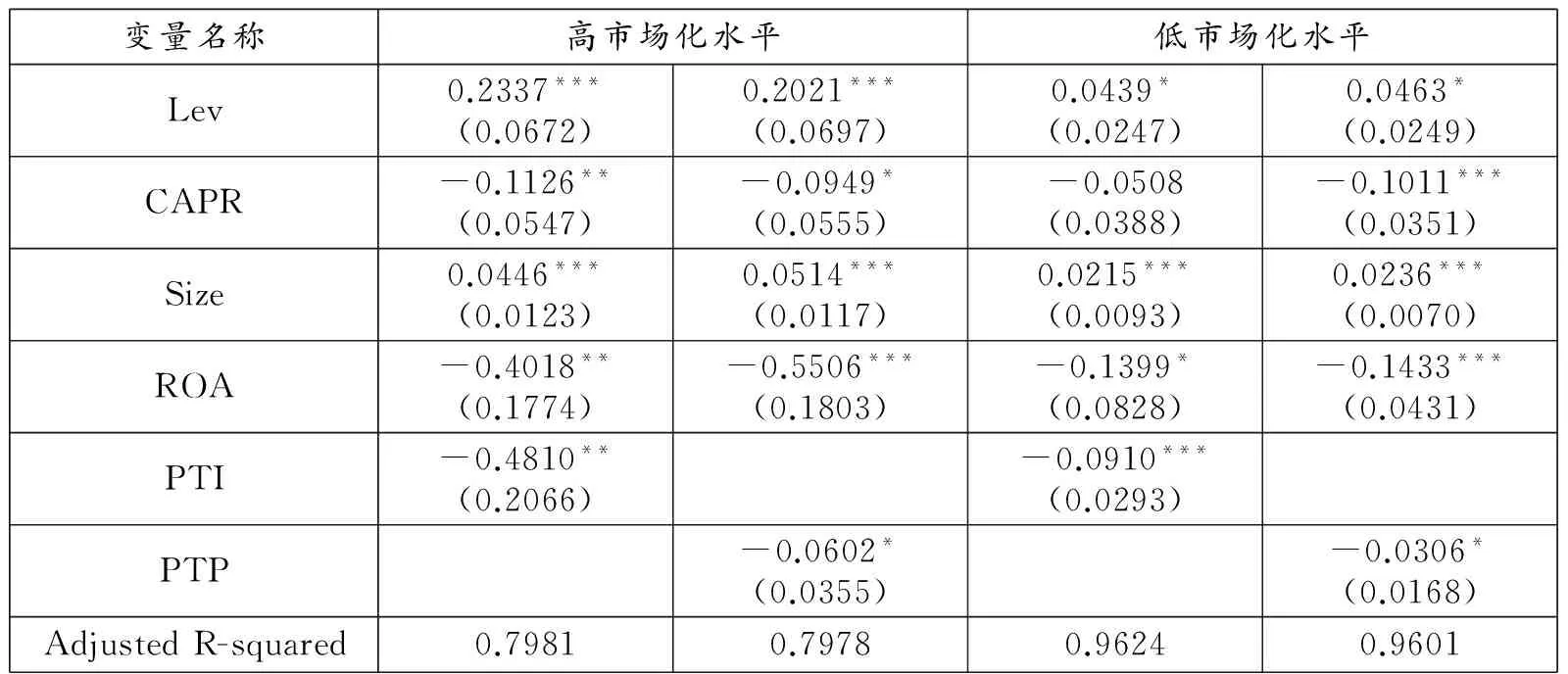

地區(qū)經(jīng)濟對政府投資依賴度越高,地方政府稅收攫取行為所帶來的政績產(chǎn)出越大,地區(qū)企業(yè)實際稅負(fù)越高。本文根據(jù)樊綱、王小魯編制的《中國市場化指數(shù)—各地區(qū)市場化相對進(jìn)程報告》計算樣本年份各地區(qū)市場化水平指數(shù)平均值,將各地區(qū)分為市場化水平高與市場化水平低兩組,再根據(jù)企業(yè)注冊地對樣本企業(yè)歸類,通過分組檢驗考察市場化水平對于晉升競爭與企業(yè)實際稅負(fù)關(guān)系的影響,結(jié)果見表4。

表4 晉升競爭、市場化水平與企業(yè)實際稅負(fù)

從表4中可以看到,無論晉升動力還是晉升壓力,高市場化水平地區(qū)的影響系數(shù)均明顯小于低市場化水平地區(qū)。這一結(jié)果顯示,市場化水平對于晉升競爭與實際稅負(fù)關(guān)系具有顯著的影響。從晉升動力方面看,當(dāng)產(chǎn)生較強晉升動力時,低市場化地區(qū)地方政府可以通過促使企業(yè)擴張投資、冗余雇員等多種手段推動短期政績的增長,而高市場化水平地區(qū)則更傾向于通過攫取稅收、增加政府投資的方式實現(xiàn)。這一作用機理也適用于晉升壓力的回歸結(jié)果,高市場化水平地區(qū)地方政府依賴稅收攫取緩解政績考核壓力,低市場化水平地區(qū)地方政府可以通過多方面干預(yù)市場經(jīng)濟活動以滿足自身政績需要。

五、結(jié)論與啟示

本文利用2002~2007年我國A股制造業(yè)上市公司數(shù)據(jù),檢驗了官員晉升競爭對于企業(yè)實際稅負(fù)的影響及其作用機制。研究發(fā)現(xiàn),官員晉升競爭通過動力機制與壓力機制對地區(qū)企業(yè)實際稅負(fù)構(gòu)成影響;動力機制方面,地方官員競爭動力越強,所在地區(qū)企業(yè)實際稅負(fù)越高;壓力機制方面,地方官員考核壓力越大,所在企業(yè)實際稅負(fù)越高;晉升競爭對于企業(yè)實際稅負(fù)的影響因所有權(quán)性質(zhì)而異;市場化水平對晉升競爭與企業(yè)實際稅負(fù)具有顯著的調(diào)節(jié)效應(yīng)。

綜上所述,應(yīng)充分認(rèn)識官員晉升錦標(biāo)賽的動力機制與壓力機制對于官員政績投機行為的“激勵”效應(yīng),在強調(diào)區(qū)域經(jīng)濟均衡發(fā)展的同時,注意防范官員因經(jīng)濟差距變化導(dǎo)致晉升動力機制扭曲所衍生的急功近利行為。在設(shè)計官員考核指標(biāo)及其權(quán)重時,要充分考慮區(qū)域?qū)嶋H情況,在保證考核體系客觀可比的前提下適度采取差異化考核體系;同時,強化國稅局在稅收征管中的中立性,減少地方政府行為偏好對于稅收征管工作的干擾。

[1]Easterly,William.The Elusive Quest for Growth:Economists' Adventures and Misadventures in the Tropics[M].London:The MIT Press,2005:1.

[2]Li H, Zhou L A. Political Turnover and Economic Performance:The Incentive Role of Personnel Control in China[J].Journal of Public Economics,2005,89:1743-1762.

[3]周黎安,等.相對績效考核:中國地方官員晉升機制的一項經(jīng)驗研究[J].經(jīng)濟學(xué)報,2005,1(1):83-95.

[4]喬坤元.我國官員晉升錦標(biāo)賽機制的再考察—來自省、市兩級政府的證據(jù)[J].財經(jīng)研究,2013,(4):123-133.

[5]Opper, Sonja ,and Brehm, Stefan.Networks Versus Performance: Political Leadership Promotion in China[R]. Lund University,Working Paper, 2007:1-41.

[6]徐現(xiàn)祥,等.地方官員與經(jīng)濟增長[J].經(jīng)濟研究,2007,(9):18-31.

[7]Lazear, E., and S. Rosen.Rank-Order Tournaments as Optimum Labor Contracts[J].Journal of Political Economy, 1981,89(5):841-864.

[8]周黎安.中國地方官員的晉升錦標(biāo)賽模式研究[J].經(jīng)濟研究,2007,(7):36-50.

[9]張軍,高遠(yuǎn).官員任期、異地流動與經(jīng)濟增長[J].經(jīng)濟研究,2007,(11):91-103.

[10]皮建才.中國式分權(quán)下的地方官員治理研究[J].經(jīng)濟研究,2012,(10):14-26.

[11]Adhikari A., C. Derashid,and H.Zhang. Public Policy, Political Connections and Effective Tax Rates: Longitudinal Evidence from Malaysia[J]. Journal of Accounting and Public Policy,2006, 25:574-595.

[12]Wilkie P. J. Corporate Average Effective Tax Rates and Inferences about Relative Tax Preference[J]. The Journal of the American Taxation Association,1988, (10):75-88.

[13]曹書軍,等.財政分權(quán)、地方政府競爭與上市公司實際稅負(fù)[J].世界經(jīng)濟,2009,(4) :69-83.

[14]馬光榮,李力行.政府規(guī)模、地方治理與企業(yè)逃稅[J].世界經(jīng)濟,2012,(6):93-114.

[15]李元旭,宋淵洋.地方政府通過所得稅優(yōu)惠保護本地企業(yè)嗎——來自中國上市公司的經(jīng)驗證據(jù)[J].中國工業(yè)經(jīng)濟,2011,(5):149-159.

[16]劉駿,劉峰.財政集權(quán)、政府控制與企業(yè)稅負(fù)[J].會計研究,2014,(1):21-27.

[17]Cai, Hongbin,and Daniel Treisman.Did Government Decentralization Cause China's Economic Miracle?[J].World Politics,2006,58(4):505-535.

[18]李維安,徐業(yè)坤.政治身份的避稅效應(yīng)[J].金融研究,2013,(3):114-129.

[19]錢晟,盧凌波.對我國上市公司2001-2002年企業(yè)所得稅負(fù)擔(dān)的實證研究[J].稅務(wù)研究,2003,(9):30-36.

[20]金太軍,袁建軍.政府與企業(yè)的交換模式及其演變規(guī)律——觀察腐敗深層機制的微觀視角[J].中國社會科學(xué),2011,(1):102-118.

[21]許善達(dá),等.關(guān)于稅權(quán)劃分問題的研究[J].稅務(wù)研究,2001(3):2-7.

[22]唐志軍,等.晉升錦標(biāo)賽與地方政府官員腐敗問題的研究[J].上海經(jīng)濟研究,2013,(4):3-14.

[23]段潤來.中國省級政府為什么努力發(fā)展經(jīng)濟[J].南方經(jīng)濟,2009,(8):16-26.

[24]周雪光.逆向軟預(yù)算約束:一個政府行為的組織分析[J].中國社會科學(xué),2005,(2):132-143.

[25]Porcano, T. Corporate Tax Rates: Progressive, Proportional or Regressive[J].Journal of Accounting and Public Policy,1986, 7(2): 17-31.

[26]Zimmerman,J. L.Taxes and Firm Size[J].Journal of Accounting and Economics,1983, 5(1):119-149.

[27]Stickney, C.,and V. McGee. Effective Corporate Tax Rates: The Effect of Size, Capital Intensity, Leverage and Other Factors[J]. Journal of Accounting and Public Policy,1982,1(2):25-152.

[28]Gupta,K, Newberry. Determinants of the Variability in Corporate Effective Tax Rates: Evidence from Longitudinal Data[J].Journal of Accounting and Public Policy,1997,16(1):1-39.

[29]Derashid.Check,Hao Zhang. Effective Tax Rates and The Industrial Policy Hypothesis: Evidence from Malaysia[J].Journal of International Accounting Auditing and Taxation,2003,12(2):45-62.

[30]Spooner,G.M. Effective Tax Rates from Financial Statements[J]. National Tax Journal,1986,36:293-306