基于Logistic模型的小微企業信用風險度量研究

【摘要】本文通過對小微企業信貸特征及國內外主流信用風險度量方法的對比分析,篩選出適用于我國小微企業信用風險度量的Logistic模型。利用從銀行取得的94個小微企業信貸樣本,綜合企業的財務及非財務信息,進行了Logistic模型的構建和檢驗。實證結果表明,該模型對于小微企業的信貸違約概率具有較高的正判率。

【關鍵詞】小微企業 信用風險 違約概率 Logistic模型

一、引言

隨著數量和規模的不斷增長,小微企業已經成為促進我國經濟快速、持續發展的重要力量,而從金融機構所獲取的較少的信貸額度已成為制約其發展的主要因素。究其原因,小微企業貸款的高風險應是重要原因。風險偏高一方面是由小微企業的經營特點所決定的,另一方面是由于我國大部分商業銀行針對小微企業的信用風險評價體系并不完善,風險度量的精度無法得到保證。然而,在金融脫媒、利率市場化以及國家政策引導的背景下,銀行勢必在規避風險、應對監管的同時,將目光放在開拓小微企業信貸市場上。但是,目前我國商業銀行針對小微企業信用風險的評估,仍主要使用傳統的信用風險評分方法,對現代信用風險度量技術的研究和應用尚處在起步階段。因此,基于理論和實證的高度,研究和分析適用于我國小微企業的現代信用風險度量方法,具有一定的理論和現實意義。

二、小微企業信用風險度量方法的對比及選擇

(一)小微企業的信貸特征

小微企業的產品單一、靈活性強、投資規模小、運營不規范等經營特征,決定了它們擁有與大中企業差異明顯的信貸特征。首先,小微企業貸款需求以短期流動資金為主,且金額小、頻率高。小微企業的生產和銷售具有較強的隨機性和緊迫性,信貸需求往往無計劃,資金需求非常頻繁,但其經營規模不大,單筆資金需求金額往往較小。其次,對小微企業貸款效率低、成本高。小微企業貸款金額少而筆數多,銀行卻需要履行與大中企業一樣的信息收集與信貸審批程序,造成較高的信貸費用。最后,與大中企業相比,貸款信息不對稱。小微企業的治理結構不夠完善,對外信息披露不清晰,銀行人員難以對企業的狀況和資金的流動進行足夠的了解,加劇了企業融資難的困境和銀行信貸風險程度。

(二)信用風險度量方法對比分析

國內外對于信用風險度量的研究,大致經過了傳統的專家判斷法、信用評分方法、現代風險度量模型等幾個階段。較早的專家判斷法,主要依靠專家根據自己的經驗對企業進行信用評價,具有過高的主觀性,不能滿足現實需求。信用評分方法是種類最多、使用最廣的信用風險度量方法,主要運用數理統計方法建立回歸模型,進而通過計算違約概率來評估信用風險,如Logit模型、多元判別分析、Probit模型和人工智能方法等。20世紀90年代以來,現代信用風險度量模型獲得了迅速發展,如基于期權理論的KMV信用監控模型、基于信用風險VaR的Credit Metrics模型、基于信用等級變遷的CPV信貸組合、基于財產保險精算的Credit Risk+模型等。

由于專家判斷法精度太低,而現代風險度量模型對于金融數據依賴較大,國內外對于小微企業信用風險度量的研究和應用,集中于使用基于統計判別方法的預測模型。其中,由于Logistic回歸模型對數據的要求不嚴,不需要保持自變量與因變量的線性關系,也不需要滿足正態分布,并且能夠解決部分因變量是非財務指標的問題,因此比較適用于小微企業信用風險度量。

(三)Logistic回歸模型簡介

Logistic回歸模型比較常見的非線性概率模型,對于信用風險的度量有著三方面的特點:第一,自變量的類型(離散、連續或虛擬變量等)不會影響到模型的應用;第二,能夠使求得的預測概率值處在[0,1]區間內;第三,能夠在因變量為二分類變量的情況下把問題轉變為對發生概率的理論解釋。它以計算某種狀態或者屬性的概率為目標,其采用函數的形式如下:

Logistic模型直接預測了事件發生的概率P,它的值介于0到1之間。在預測違約概率時候,P值越接近于1就表示違約的可能性越大,越接近0則表示違約的可能性越小。

三、實證檢驗

(一)樣本選取及違約定義

本文選取了某銀行2013~2013年的94個制造業和批發零售業的小微企業信貸樣本,其中包含47個違約樣本。根據銀行信貸情況,將因變量在違約時定義為1,不違約時定義為0。

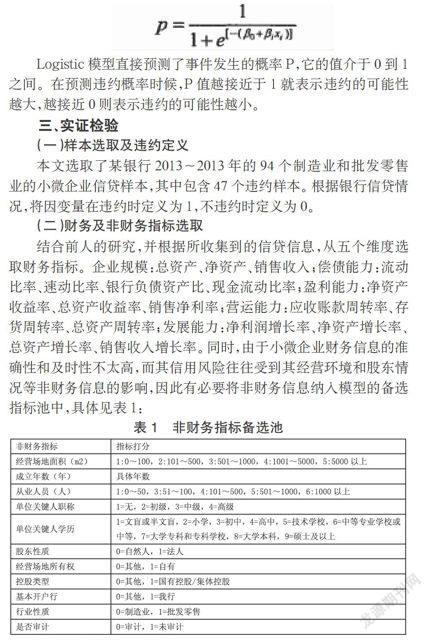

(二)財務及非財務指標選取

結合前人的研究,并根據所收集到的信貸信息,從五個維度選取財務指標。企業規模:總資產、凈資產、銷售收入;償債能力:流動比率、速動比率、銀行負債資產比、現金流動比率;盈利能力:凈資產收益率、總資產收益率、銷售凈利率;營運能力:應收賬款周轉率、存貨周轉率、總資產周轉率;發展能力:凈利潤增長率、凈資產增長率、總資產增長率、銷售收入增長率。同時,由于小微企業財務信息的準確性和及時性不太高,而其信用風險往往受到其經營環境和股東情況等非財務信息的影響,因此有必要將非財務信息納入模型的備選指標池中,具體見表1:

(三)模型的建立及檢驗

首先,對各個自變量進行單因素T檢驗,剔除對因變量不顯著的指標,余下凈資產收益率、總資產收益率、凈資產增長率、關鍵人職稱、經營場地所有權等五個指標。其次,對篩選出的指標進行相關性分析,而凈資產收益率和總資產收益率高度相關,經選擇,剔除凈資產收益率。最后,再次將剩余的四個指標進行Logistic回歸建立模型,結果如下:

由表2可以看出,在0.05的顯著性水平下,四個自變量都是顯著的,可以寫出Logistic的方程:P=exp(0.706-1.256*經營場地所有權+0.934*關鍵人職稱-3.009*總資產收益率-3.537*凈資產增長率)/[1+exp(0.706-1.256*經營場地所有權+0.934*關鍵人職稱-3.009*總資產收益率-3.537*凈資產增長率)]。方程表明,違約概率與經營場地所有權、總資產收益率、凈資產增長率成反比,而與關鍵人職稱成正比。由表3可以看出,Nagelkerke R Square值為0.705,說明模型具有較好的擬合度。由表4可以看出,對“y=0”一類的正判率為88.0%,對“y=1”一類的正判率為85.1%,總的正判率為84%,說明模型的擬合效果較好。

四、結論與展望

本文通過對小微企業信用風險特征及度量方法的對比分析,并選取Logistic模型進行實證檢驗,結果表明,該方法適用于我國小微企業的信用風險度量。根據實證結果,小微企業的違約概率與經營場地所有權、總資產收益率、凈資產增長率成反比,與關鍵人職稱成正比。同時,本文也存在一些需要改進的地方,比如樣本選取的代表性不夠、沒有考慮宏觀經濟因素等,有待于后續研究。

參考文獻

[1]胡建生,葛揚,陸彩蘭.內部評級法在信用風險評估中的運用及挑戰[J].現代管理科學.2012(2):9-11.

[2]夏紅芳.商業銀行信用風險度量與管理研究[D].南京航空航天大學博士學位論文,2007.8.

[3]趙軻軻,毛加強.信用風險中違約概率的測算模型研究——兼論我國商業銀行基于巴塞爾新協議的內部評級法.鄭州大學學報(哲學社會科學版),2007.40(3):68-72.

作者簡介:曹明生(1989-),男,河南周口人,福州大學經濟與管理學院會計學碩士研究生,研究方向:財務管理。