英日保險糾紛庭外調處機制對完善我國保險法的啟示

林斌

摘 ? 要:保險糾紛庭外調處是在法院之外專門設立或指定調處機構來解決保險糾紛的方法。英日兩國的庭外調處采用的具體方法不完全相同,仲裁結果約束力也不盡一致。保險糾紛庭外調處機制為解決保險糾紛提供了一條公平、簡單、快捷、低成本的途徑,很有借鑒意義。在我國的《保險法》中應賦予保險糾紛庭外調處一定的法律地位。

關 ?鍵 ?詞:保險糾紛;庭外調處機制;保險法

中圖分類號:F840 ? ? ? ? ?文獻標識碼:A ? ? ? ? ?文章編號:1006-3544(2015)03-0059-04

保險糾紛庭外調處機制是指通過法院訴訟以外的方式來解決保險領域糾紛的機制。由于在保險領域的訴訟中存在保險人和被保險人地位不對等、信息不對稱、成本高昂等問題,部分西方發達國家嘗試建立了專門的保險糾紛庭外調處機構,試圖提供一種低成本、簡單、快捷的專業糾紛調解服務 [1] 。我國《保險法》第三十條明確規定,“對合同條款有兩種以上解釋的,人民法院或者仲裁機構應當做出有利于被保險人和受益人的解釋”,然而對于怎么便捷實現這一訴求卻尚未提出明確要求。目前大部分保險公司處理保險糾紛時往往傾向于通過當地人民法院訴訟。 由于消費者對于訴訟行為的知識與能力往往難以與保險公司相抗衡,加上對于單一保險消費者而言,損失的金額不大,聘請律師的費用可能超過自身的損失金額,而且可能存在曠日持久的司法程序、舉證困難、信息不對稱及訴訟成本過高等問題。但因為沒有更加便捷的渠道,最后消費者只能通過訴訟來保障其基本權益,再加上《保險法》對于合同糾紛如何有利于被保險人和受益人方面的解釋不細,可能會導致消費者對于保險產品與服務的信心大幅減弱,進而損害了整個保險市場的發展潛力。因此,借鑒吸取國外先進經驗并根據我國實際國情,從立法的層面探索建立低成本、簡單、快捷的專業糾紛調解機制實有必要。

一、英國的保險糾紛庭外調處機制

在保險領域糾紛的處理上, 英國是最早通過庭外調處的方式來處理保險糾紛的國家。 早在1981年, 英國幾家主要保險公司自發組織成立了保險投訴專員局, 主要受理成員單位保險公司與成員單位消費者之間的保險糾紛, 目的是為了便于保險消費者尋求和解的途徑, 這一舉動開辟了保險糾紛庭外調處的新紀元。2000年,英國出臺了《金融服務和市場法》(FSMA), 引導各類保險投訴專員局全部進行整合重組,并于2001年12月,成立了金融投訴專員服務有限公司(Financial Ombudsman Service Limited),統一協調解決金融保險領域的糾紛, 正式形成了英國的金融保險消費糾紛庭外調處機制并沿用至今。

英國的《金融服務和市場法》第一次明確了保險糾紛庭外調處制度,金融投訴專員服務有限公司(實際上是公共機構) 成為法律認可的專門糾紛調處機構。英國金融投訴專員服務有限公司下設保險糾紛調處部門,負責受理關于投保、理賠等保險服務與消費者之間所產生的糾紛。 該公司的主要金融公評人是由律師、 社會活動家以及金融保險領域的專家組成, 運營費用主要依靠各金融保險機構按照一定比例繳納的費用(法律強制)和社會團體捐贈。 ①

在英國現行的保險糾紛處理流程中, 消費者在與保險公司發生糾紛且雙方未達成和解后, 消費者首先可以通過書面方式向保險糾紛調處部門——公評人委員會提交調處申請,列明在購買保險產品或保險理賠中遭受的損失;保險糾紛調處部門的工作人員將按照程序先行嘗試進行和解或就部分內容促成和解,如果這一努力宣告失敗,那么消費者可以選擇提交公評人委員會進行仲裁;公評人委員會將進行調查,有必要時召開聽證會,最終做出裁定。公評人委員會的仲裁結果對保險公司具有強制約束力,如果仲裁后保險公司不遵守仲裁結果,消費者可以要求法院強制執行。但是這一仲裁結果并不約束消費者,如果消費者不接受裁決結果,還可以通過訴訟等其他渠道進行解決。這里需要說明的是,這種強制力是有一定限制的, 即仲裁金額在10萬英鎊以內的,保險公司必須無條件接受公評人所制定的仲裁方案; 對于金額超過10萬英鎊的大額糾紛解決方案,公評人委員會僅在10萬英鎊限額內的部分對保險公司具有強制力,而對于超過10萬英鎊部分則無效。

英國金融投訴專員服務有限公司調處保險糾紛主要是根據消費者提供申請的書面材料和保險公司提交的證據來進行分析的,實際上,英國地方法院往往以公評人委員會的調查報告作為事實認定的基礎, 因而部分學者將公評人委員會的調查程序認為是法院的前置審查程序。

二、日本的保險糾紛庭外調處機制

在日本,根據2009年制定的《金融商品交易法》(《金融商品取引法》),只要符合規定的有關民間機構或社會團體,向有關部門提出申請后,就可以成為合法的金融保險糾紛庭外解決機構。日本的庭外調處主要借助民間機構解決金融保險領域的糾紛,主要管理模式是“法律制定要素、民間機構申請、行政審查登記”。

在日本2010年的《保險法》中,規定保險消費者糾紛庭外調處機構必須滿足國家法律規定要素,由業界或民間設立,經行政機構審查登記的方式來進行處理。根據日本金融廳的公告顯示,在保險糾紛訴訟庭外解決方面,共有4個機構或法人已經成為指定糾紛解決機構,分別是:(1)生命保險協會,負責解決人壽保險業務、 海外人壽保險業務方面的糾紛;(2) 日本財產保險協會, 負責解決財產/責任保險業務、海外財產/責任保險業務、特定財產/責任保險業務方面的糾紛;(3)保險公評人委員會,負責解決損害保險業務、 外國損害保險業務、 特定損害保險業務、保險經紀/代理人招募方面的糾紛;(4)日本小額短期保險協會, 負責解決小額短期保險業務方面的糾紛。 ②

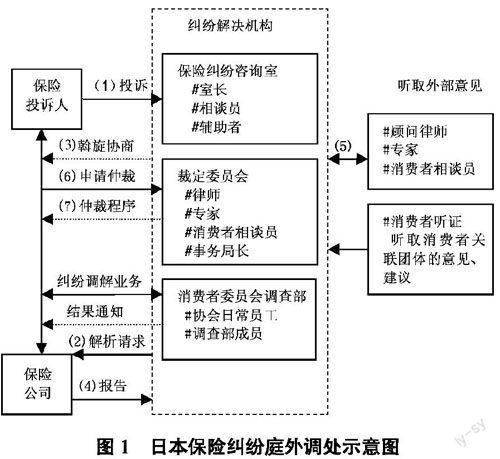

日本《保險法》第308條第2款第一項要求成立保險糾紛庭外調處機構,并取得金融服務局的授權。這些機構普遍由保險糾紛咨詢室、仲裁委員會、消費者委員會調查部等機構組成, 主要負責保險投訴處理和糾紛解決。糾紛調處流程如下:(1)保單持有人對不滿意其服務的保險公司向調處機構進行投訴。(2)調處機構及時對投訴內容進行分析。(3)對當事方進行調解或斡旋,若調解成功,調處終結;若調解失敗,便啟動仲裁程序,通常情況下仲裁委員會在投訴之日起一個月內判定是否要啟動仲裁程序處理糾紛。(4)仲裁前,要召開外部聽證會,聽取第三方(比如律師等)的意見,并制定相應的投訴解決方案。(5)仲裁委員會根據糾紛解決申請書等相關證明文件進行仲裁。(詳見圖1)。

實際上, 無論是英國還是日本的庭外糾紛解決機制, 都對消費者在消費保險產品時所處的信息弱勢地位進行了充分的考慮, 兩國都要求所有的保險服務機構必須承擔如實告知義務, 使消費者對于所購買的保險產品有充分的理解并清楚地知曉保單所附帶的權利和義務, 從而使得消費者在購買保險時能充分認識風險, 并能履行保險合同所規定的責任和義務。 當然兩國處理庭外糾紛的解決思路并不完全一致, 英國成立的是有官方背景的金融投訴專員服務有限公司,其金融投訴涵蓋了所有保險糾紛,是綜合金融導向的產物;然而日本保險庭外糾紛解決更多依靠法律規定和行政認可的民間組織來完成,故保險業糾紛處理機構相對較多,且業務范圍相對專一。

三、對我國完善《保險法》的啟示

雖然我國也存在保險糾紛庭外調處機制,但是在現行的《保險法》中幾乎沒有涉及,使其缺乏應有的法律地位。我國在實踐中的保險糾紛庭外調處機制主要包括以下三類:一是監管機構的干預;二是行業協會的調解;三是仲裁委員會的仲裁。事實上,這三個機制各有缺陷:(1)保監部門的干預可能會導致監管越位。《保險法》第134條規定:“保險監督管理機構依照本法和國務院規定的職責, 遵循依法、公開、公正的原則,對保險業實施監督管理,維護保險市場秩序,保護投保人、被保險人和受益人的合法權益。”在現階段保險合同糾紛不屬于監管部門受理范圍,但基于保護保險消費者立場以及部分糾紛可能伴隨著保險公司違法違規行為,在實際調查操作中容易會造成公司出于“討好”監管機關的目的而“特事特辦”,進而引起部分消費者不與公司、協會等單位協商而直接向監管機關投訴,一旦訴求得不到解決,容易引發對監管公平性的質疑。(2)行業協會的調解往往陷入“公說公有理、婆說婆有理”的尷尬。《保險法》第182條第二款規定:“保險行業協會是保險業的自律性組織,是社會團體法人。”由于行業協會作為社會團體,對于消費者和保險公司之間的糾紛進行調解,往往只能在雙方當事人都認可的條件下才能有效,而保險公司如果拒絕行業協會的調解往往會導致其消費者保護功能的落空。同時,各行業協會往往是由各保險公司繳納會費而形成的社會團體,由于存在經濟上的約束再加上協會章程等重大事宜受制于各成員單位,在調解糾紛的獨立性方面屢受質疑。另外協會工作人員福利待遇偏低,無法引進高素質專業人才,在處理專業保險糾紛上往往力不從心,這在一定程度上影響了調處效果。(3)仲裁委員會的仲裁功能發揮有限。在實踐中,大部分保險消費者對于仲裁委員會職能了解不清, 以及大部分保險公司保單格式條款上對于糾紛處理程序默認設定為消費者向當地人民法院起訴, 再加上仲裁委員會往往只在地級市設立, 造成這一渠道作用發揮十分有限。

借鑒英日兩國保險糾紛庭外調處機制,建立公平、低成本、簡易、快速的專業解決機制,對重塑保險市場上服務提供方和消費者之間的信任與期待、增強消費者購買保險的意愿、 促進我國保險市場的健康發展有著重要意義。 因此, 我國應通過修訂《保險法》 第三十條來明確保險糾紛庭外調處的法律地位和作用, 為強化我國的保險糾紛庭外調處機制提供法律保障。在修改時需要考慮以下幾個方面:

(一)樹立一定金額范圍內對保險公司具有單邊強制力的保險糾紛調處原則

在現行保險糾紛處理框架下, 由于保險公司與消費者之間存在訴訟資源和經濟能力等差距, 導致在發生糾紛時,保險公司往往會利用訴訟費負擔、消費者不熟悉訴訟程序等訴訟能力上的差距, 來阻礙保險消費者主張權利。 即使消費者委托律師進行訴訟,由于保險訴訟案件標的普遍不大,委托律師所支付的費用可能會使得消費者權衡訴訟本身的經濟性,再加上目前庭外糾紛調處效力有限,最終可能導致消費者只能放棄其合法權益。 為了防止由于訴訟能力差異而導致的種種弊端, 對于訴訟能力明顯強于消費者的保險公司有必要采取一定程度的限制。

(二)提供設立“一部三專”的保險消費者保護機構的法律依據

英國《金融服務和市場法》指引下設立的金融投訴專員服務有限公司整合了多方訴訟糾紛解決機構,統一了保險消費者的投訴渠道,為建立保險庭外糾紛調解機制提供了很好的參考模板。另外,日本《保險業法》規定先由保險公司與指定糾紛解決機構達成基本約定后, 再由這些機構與保險消費者進行糾紛調解, 也減少了消費者尋找正確的庭外糾紛調解機構的花費。

考慮到大部分消費者不太熟悉保險的特點,同時尋找正確的庭外糾紛調處機構并不是消費者的義務,因此,《保險法》中應予以明確設立統一渠道的保險庭外糾紛調處機構(可以是事業部形式),下設財產險專業委員會、 人身險專業委員會和保險中介專業委員會。這樣做的好處是,消費者無論面臨何種類型的保險糾紛, 都可以通過單一的庭外糾紛調處事業部來處理; 同時各專業委員會圍繞各自保險領域開展工作,有利于發揮專業特長、分工合作。當然,“一部三專”的保險消費者保護機構成立的初衷應是消除保險公司與消費者之間的信息不對稱,搭建專業問題由專業人士處理的平臺,而非簡單地要求保險公司如何滿足消費者訴求。另外,《保險法》應明確該機構在保險糾紛調解中關注的重點應是保險公司及其工作人員對于保險產品的銷售是否有誤導性陳述、保險公司的產品是否適合該客戶購買,而不是訴求人最終是否獲得了保險公司的補償。否則即落入了權威主義的陷阱,反而損害到保險業的活性。

(三)探索建立多層次保險糾紛庭外調處機制的法律框架

英、日兩國保險業相關法律法規都指定設有專門的庭外糾紛調處機構,并結合自己國家特點建立了相應的工作機制,在保護保險消費者權益方面取得了一定的成效。2011年底, 中國保監會成立了保險消費者權益保護局,從保護消費者利益的角度協調監管政策,研究探索消費者權益保護機制。然而,從法律層面來看,尚未建立起一個多層次保險糾紛庭外調處機制的法律框架,再加上保險領域糾紛導致訴訟的案件大都發生在地市級以下市場,而這一領域往往監管部門力有不逮。因而,應探索建立符合我國國情的多層次保險糾紛庭外調處機制的法律框架,構建社會和諧的防火墻,特別是應具有較強的可操作性。

中國保監會應堅持內涵性消費者保護理念,從源頭上加強消費者權益保護,積極引導保險公司強化消費者保護理念,約束經營決策,把保險糾紛處理中消費者的滿意度與管理層經營績效掛鉤,不斷完善現有的客戶服務機制, 從源頭上保障消費者的利益實現。

各地保監局應不斷完善保險糾紛庭外調處工作體系,整合多方資源,構建監管部門引導、行業協會調解、保險公司執行、第三方機構密切銜接配合的保險糾紛大調處機制。同時應加強消費者教育工作,通過普及保險知識、進行風險提示等,提高消費者的自我保護能力。

對于訴訟率居高不下的保險公司,保監局應強化現場檢查工作, 加大對侵害消費者權益行為的懲戒力度,通過綜合運用行政處罰、社會曝光等手段提高其違規成本。同時要加強事后救濟,針對保險消費者維權成本高、 難度大的問題,提供快速、有效、方便的保險糾紛維權綠色通道。

保險糾紛庭外調解機制是國外保險法中一個十分重要的組成部分, 在我國的保險合同糾紛處理實踐中也發揮著重要的作用。因此,應該對《保險法》第三十條做出更加具體的規定, 進一步明確庭外調解的法律依據、執行機構和工作機制,這將有利于化解矛盾、促進社會和諧。

參考文獻:

[1]大森泰人,中島康夫,稻吉大輔,符川公平,中沢則夫. 詳說金融ADR制度[M]. 東京:日本商事法務出版社,2010.

[2]池田唯一,三島秀范,齊藤將彥,高橋洋明,谷口義幸,中島康夫,野崎彰. 逐條解說2009金融商品取引法改正[M]. 東京:日本商事法務出版社,2009.

[3]Edwards,H. T. Alternative Dispute Resolution: Panacea or Anathema[J]. Harvard Law Review,1986,99(3):668-684.

[4]Arendsen,N. ADR in the financial planning industry the Financial Services Complaints Resolution Scheme[J]. ADR Bulletin ,1998,4(1):50-53.

[5]Jamal,J,Mohd,N. A. and Halili,K. Alternative Dispute resolution in sulamic finance:recent development in Malaysia[J]. International Journal of Social Sciences and Humanity Studies,2011,3(1):185-195.

(責任編輯:盧艷茹;校對:龍會芳)