企業(yè)財(cái)務(wù)彈性與投資行為關(guān)系:一個(gè)金融危機(jī)環(huán)境下的數(shù)據(jù)檢驗(yàn)

馬春愛 賈鵬

摘要:采用1200家中國上市公司金融危機(jī)期間2007~2011年的面板數(shù)據(jù)和隨機(jī)效應(yīng)模型,對財(cái)務(wù)彈性與公司投資行為的關(guān)系進(jìn)行檢驗(yàn),研究發(fā)現(xiàn):不同行業(yè)、不同所有權(quán)控股、不同板塊上市公司的財(cái)務(wù)彈性及投資行為存在明顯差異;財(cái)務(wù)彈性對投資規(guī)模具有較為明顯的促進(jìn)作用,對投資方向的影響作用不明顯。

關(guān)鍵詞: 金融危機(jī);財(cái)務(wù)彈性;投資規(guī)模;投資方向

中圖分類號(hào):F830.91文獻(xiàn)標(biāo)識(shí)碼:A文章編號(hào):1003-7217(2015)03-0046-04

一、問題的提出

財(cái)務(wù)彈性代表著企業(yè)的低成本獲取或重構(gòu)財(cái)務(wù)的能力,一個(gè)具有高財(cái)務(wù)彈性企業(yè)可以在面臨不利環(huán)境時(shí)避免財(cái)務(wù)危機(jī),可以在盈利機(jī)會(huì)出現(xiàn)時(shí)快速獲得投資資金[1]。近幾年,學(xué)者對財(cái)務(wù)彈性研究的關(guān)注催生了一系列具有較高學(xué)術(shù)價(jià)值的研究成果,其中財(cái)務(wù)彈性與企業(yè)投資的關(guān)系研究備受關(guān)注。國外學(xué)者對于該問題的研究,形成的主要成果包括:Jong et al.(2012)發(fā)現(xiàn)具有高財(cái)務(wù)彈性的企業(yè)比低財(cái)務(wù)彈性企業(yè)具有更高的未來投資能力[2]。Marchica和Mura(2010)發(fā)現(xiàn):財(cái)務(wù)彈性對企業(yè)擴(kuò)張的影響是顯著的,從長期來看,財(cái)務(wù)彈性合理的企業(yè)不僅投資量更大,而且投資效率更高[3]。Ferrando et al.(2013)的研究證明財(cái)務(wù)彈性不僅影響企業(yè)的投資能力,而且進(jìn)一步指出一個(gè)財(cái)務(wù)彈性企業(yè)在保持低杠桿至少3年后,可以增加約22.6%的資本擴(kuò)張[4]。Arslan et al.(2014)以1994~2009年東亞企業(yè)為樣本,檢驗(yàn)財(cái)務(wù)彈性對投資的影響作用發(fā)現(xiàn):在危機(jī)之前保持了較高財(cái)務(wù)彈性的企業(yè)在危機(jī)期間把握投資機(jī)會(huì)時(shí)表現(xiàn)更突出[5]。已有研究成果以國外成熟資本市場為基礎(chǔ),實(shí)現(xiàn)了對財(cái)務(wù)彈性與公司投資行為的基本探討,形成了“財(cái)務(wù)彈性影響投資行為”的初步論斷,但該結(jié)論在中國這個(gè)新興市場經(jīng)濟(jì)體中是否適用,尤其在金融危機(jī)期間,財(cái)務(wù)彈性是否明顯促進(jìn)了企業(yè)的投資行為有待檢驗(yàn)。2008年,席卷全球的金融危機(jī)爆發(fā),大批企業(yè)面臨財(cái)務(wù)壓力,特殊的經(jīng)濟(jì)環(huán)境為該問題的深入研究提供了一個(gè)機(jī)會(huì)。本研究擬以該特殊背景下的中國上市公司為研究對象,設(shè)計(jì)相關(guān)變量,對財(cái)務(wù)彈性與投資行為的基本情況進(jìn)行描述,然后,利用面板數(shù)據(jù),對財(cái)務(wù)彈性與投資行為的關(guān)系進(jìn)行檢驗(yàn)。

二、研究設(shè)計(jì)

(一)樣本選取與數(shù)據(jù)來源

本研究選取在2007年以來在上海證券交易所和深圳證券交易所上市的公司作為研究對象,同時(shí)剔除:(1)金融保險(xiǎn)類上市公司;(2) ST類上市公司;(3) 數(shù)據(jù)缺失的上市公司。有效樣本數(shù)為1200家,數(shù)據(jù)期間為2007~2011年①,數(shù)據(jù)來自CCER數(shù)據(jù)庫,數(shù)據(jù)處理使用Eview6.0.

(二)財(cái)務(wù)彈性的計(jì)量

財(cái)務(wù)彈性的計(jì)量在綜合考慮現(xiàn)金流基本來源、潛在來源及融資成本等基礎(chǔ)上,采用FFI指數(shù)計(jì)量方式,對樣本公司的財(cái)務(wù)彈性指數(shù)FFI進(jìn)行計(jì)算[6]。

(三)投資行為的計(jì)量

本文通過投資規(guī)模、投資方向反映企業(yè)的投資行為。

1.投資規(guī)模。通過年度新增投資反映,指標(biāo)計(jì)量借用Richardson( 2006)的研究成果[7]。 INEW,t=ITOTALt-IMAINTENANCEt,其中:ITOTAL,t為投資總支出,計(jì)算公式為“購建固定資產(chǎn)、無形資產(chǎn)和其他長期資產(chǎn)的支出/年度平均總資產(chǎn)”;IMAINTENANCEt為維持規(guī)模性投資,計(jì)算公式為:(折舊額+攤銷額)/年度平均總資產(chǎn)。

2.投資方向。企業(yè)投資分為對外投資和對內(nèi)投資,對外投資通過“( 交易性金融資產(chǎn)+ 可供出售+ 持有到期+ 長期股權(quán)投資)/總資產(chǎn)”反映[8]。

三、上市公司財(cái)務(wù)彈性與投資行為的分類描述

以行業(yè)、控制權(quán)性質(zhì)、上市板塊作為分類標(biāo)準(zhǔn)對上市公司財(cái)務(wù)彈性、投資行為進(jìn)行基本描述,以反映不同時(shí)點(diǎn)、不同類別下兩指標(biāo)個(gè)別情況及對比情況。

財(cái)經(jīng)理論與實(shí)踐(雙月刊)2015年第3期2015年第3期(總第195期)馬春愛,賈鵬:企業(yè)財(cái)務(wù)彈性與投資行為關(guān)系:一個(gè)金融危機(jī)環(huán)境下的數(shù)據(jù)檢驗(yàn)

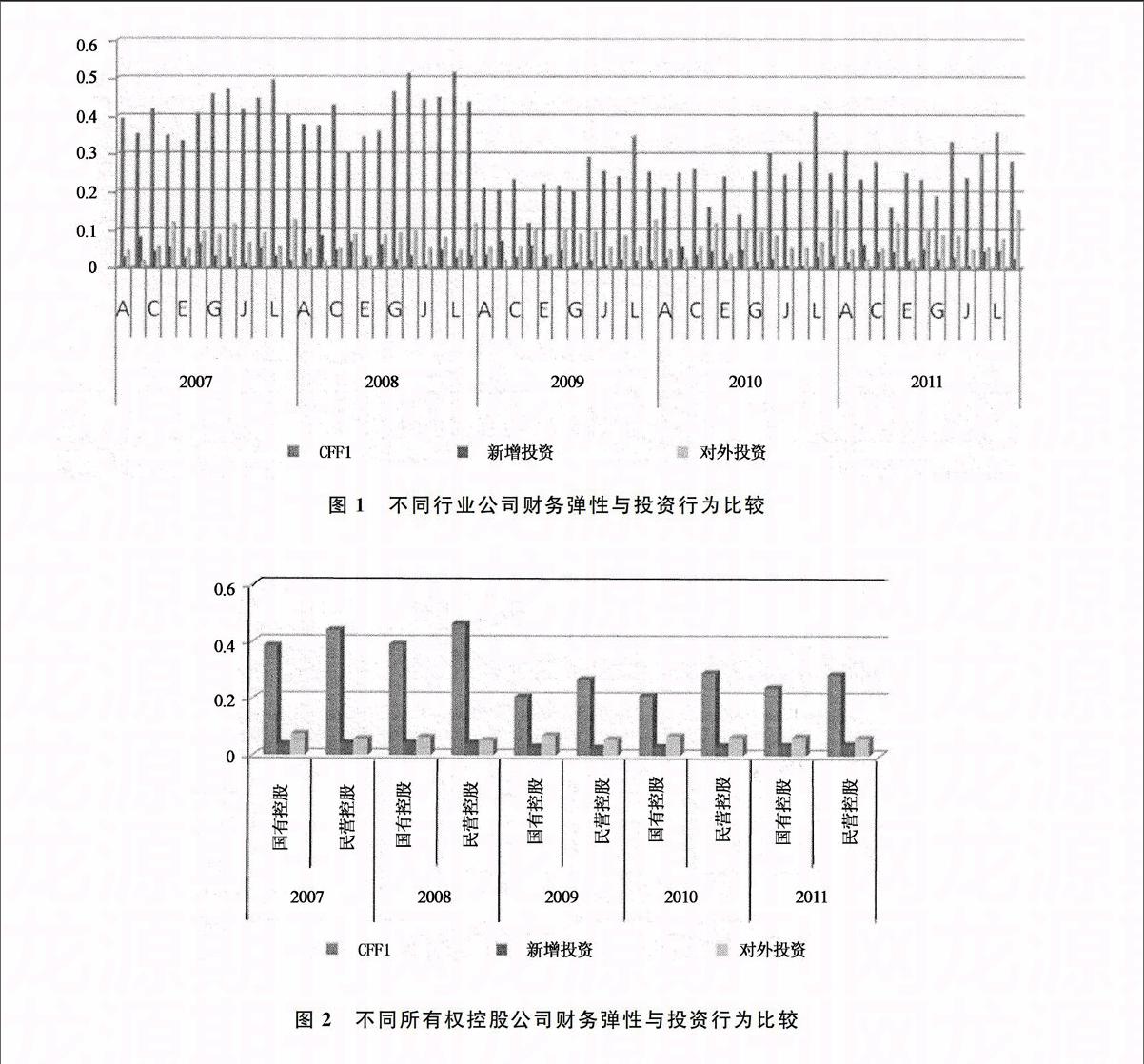

(一)不同行業(yè)公司財(cái)務(wù)彈性與投資行為

本文對中國上市公司的分類采用中國證券監(jiān)督管理委員會(huì)發(fā)布的上市公司行業(yè)分類指引(CSRC行業(yè)分類)標(biāo)準(zhǔn),分別用不同字母代碼表示各個(gè)行業(yè)②。

根據(jù)圖1,可以得到以下結(jié)論:(1)2008年開始的全球金融危機(jī)對整個(gè)市場的影響明顯,各行業(yè)的財(cái)務(wù)彈性和投資情況均明顯下降;(2)財(cái)務(wù)彈性較高的行業(yè)包括:信息技術(shù)業(yè)(G)、批發(fā)和零售貿(mào)易(H)和傳播與文化產(chǎn)業(yè)(L);(3)新增投資較大的行業(yè)是采掘業(yè)(B)和交通運(yùn)輸、倉儲(chǔ)業(yè)(F);(4)對外投資比重較高的是電力、煤氣及水的生產(chǎn)(D)和供應(yīng)業(yè)、批發(fā)和零售貿(mào)易(H)和綜合類(M)。

(二)不同所有權(quán)控股公司財(cái)務(wù)彈性與投資行為

考慮到職工控股和外資控股等控股公司數(shù)量較少,缺乏統(tǒng)計(jì)意義,本文僅比較國有控股和民營控股的公司差異。

根據(jù)圖2,民營控股公司與國有控股公司的差異體現(xiàn)在:民營控股公司財(cái)務(wù)彈性更高、投資方向更偏重內(nèi)部發(fā)展,在投資增長幅度上兩類企業(yè)沒有明顯差異。

圖1不同行業(yè)公司財(cái)務(wù)彈性與投資行為比較

圖2不同所有權(quán)控股公司財(cái)務(wù)彈性與投資行為比較

圖3不同板塊上市公司財(cái)務(wù)彈性與投資行為比較

(三)不同板塊上市公司財(cái)務(wù)彈性與投資行為

不同板塊上市公司意味著規(guī)模、發(fā)展能力等方面的顯著性差異,由于創(chuàng)業(yè)板是2009年開板,創(chuàng)業(yè)板上市公司不在本文研究的樣本范圍內(nèi),本文比較主板與中小企業(yè)板塊中國上市公司的情況。

通過圖3中兩類公司的比較可以發(fā)現(xiàn):中小企業(yè)板上市公司財(cái)務(wù)彈性更高、投資幅度更大且投資方向主要以內(nèi)部擴(kuò)張為主。

四、財(cái)務(wù)彈性與投資行為的關(guān)系檢驗(yàn):以行業(yè)分類為基礎(chǔ)

以行業(yè)分類為基礎(chǔ),利用樣本數(shù)據(jù)對財(cái)務(wù)彈性與投資行為的關(guān)系進(jìn)行檢驗(yàn)。分別以CFFI、XZTZ、DWTZ表示財(cái)務(wù)彈性、新增投資和對外投資,為消除變量可能存在的異方差,并反映財(cái)務(wù)彈性與新增投資、財(cái)務(wù)彈性與對外投資的長期均衡關(guān)系,對所有變量進(jìn)行自然對數(shù)處理,記為:lnCFFI、lnXZTZ、lnDWTZ。

(一)序列平穩(wěn)性檢驗(yàn)

為避免變量間的“偽回歸”,首先要對序列進(jìn)行單位根檢驗(yàn)以確定其平穩(wěn)性,本文采用LLC檢驗(yàn)、FisherADF檢驗(yàn)、FisherPP檢驗(yàn)三種檢驗(yàn)方法進(jìn)行單位根檢驗(yàn),檢驗(yàn)結(jié)果(見表2)表明:lnIFFI、lnXZTZ、lnDWTZ是不平穩(wěn)的序列,但其一階差分均是平穩(wěn)的序列,因此,三個(gè)序列均是一階單整的,有可能存在長期穩(wěn)定的均衡關(guān)系。(二)面板數(shù)據(jù)協(xié)整檢驗(yàn)

在序列同階單整的前提下,需要進(jìn)一步進(jìn)行協(xié)整檢驗(yàn)才能確定序列間是否存在長期均衡關(guān)系,本文采用Pedroni檢驗(yàn)和KAO檢驗(yàn)兩種方法檢驗(yàn)lnCFFI與lnXZTZ、lnCFFI與lnDWTZ之間是否

(0.0000)***注:“***”、“**”分別表示在1%和5%水平下顯著,各檢驗(yàn)式均不含截距項(xiàng)和時(shí)間趨勢項(xiàng),檢驗(yàn)滯后階數(shù)根據(jù)SIC準(zhǔn)則確定。

存在均衡關(guān)系,由于本文采用小樣本數(shù)據(jù),因此,主要采用Panel ADF和Group ADF統(tǒng)計(jì)量進(jìn)行判斷②,考慮到穩(wěn)健性,參照Panel PP和Group PP統(tǒng)計(jì)量進(jìn)行確認(rèn),同時(shí)參考KAO檢驗(yàn)最終確定序列間是否存在長期均衡關(guān)系。檢驗(yàn)結(jié)果(見表3)表明:lnCFFI和lnXZTZ、lnCFFI與lnDWTZ之間存在長期均衡關(guān)系。

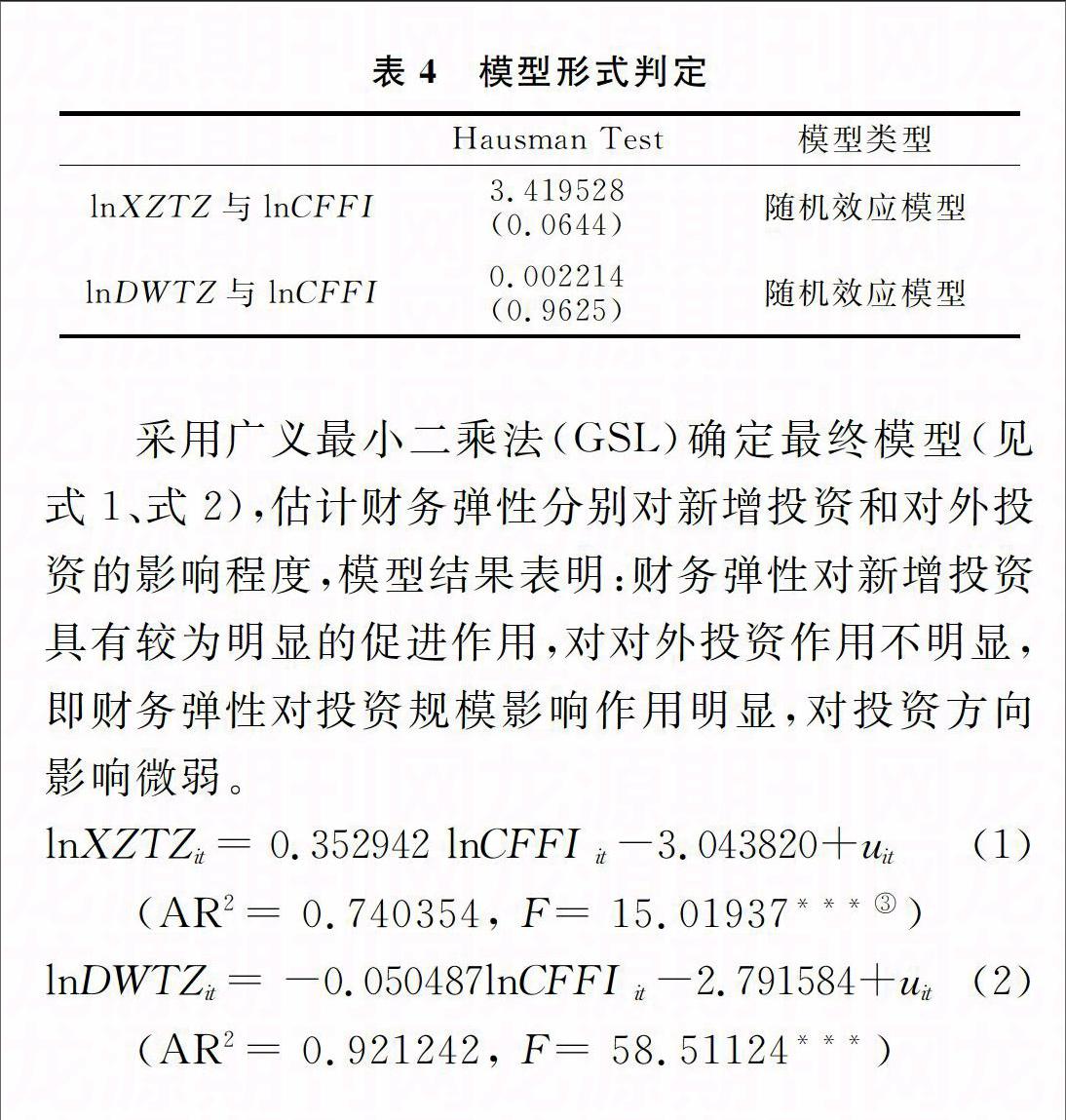

(三) 面板模型估計(jì)

面板數(shù)據(jù)模型主要有三種形式:不變系數(shù)模型、變截距模型和變系數(shù)模型,具體模型形式通過Hausman檢驗(yàn)得出,檢驗(yàn)結(jié)果(見表4)表明:在5%的顯著水平下,lnCFFI和lnXZTZ、lnCFFI與lnDWTZ之間均應(yīng)建立隨機(jī)效應(yīng)模型。

五、結(jié)論

通過以上研究發(fā)現(xiàn):不同行業(yè)、不同所有權(quán)控股、不同板塊上市公司的財(cái)務(wù)彈性及投資行為存在明顯差異;2008年開始的金融危機(jī)對上市公司的財(cái)務(wù)彈性與投資行為均有明顯影響;民營控股上市公司與中小企業(yè)板上市公司均呈現(xiàn)財(cái)務(wù)彈性高、投資方向主要以內(nèi)部擴(kuò)張為主的特征。進(jìn)一步利用行業(yè)面板數(shù)據(jù),對財(cái)務(wù)彈性與投資行為的關(guān)系建立隨機(jī)效應(yīng)模型進(jìn)行檢驗(yàn)發(fā)現(xiàn):財(cái)務(wù)彈性對投資規(guī)模具有較為明顯的促進(jìn)作用,對投資方向的作用不明顯。

注釋:

①原因是2007我國上市公司開始采用新的會(huì)計(jì)準(zhǔn)則,2008年金融危機(jī)爆發(fā),209~2011年一般認(rèn)為是危機(jī)后的全面恢復(fù)期,被稱為后金融危機(jī)時(shí)代。

②根據(jù)中國上市的分類采用中國證券監(jiān)督管理委員會(huì)發(fā)布的上市公司行業(yè)分類指引(CSRC行業(yè)分類)標(biāo)準(zhǔn),不同字母代碼對應(yīng)的行業(yè)如下:A 農(nóng)、林、牧、漁業(yè);B 采掘業(yè);C 制造業(yè);D 電力、煤氣及水的生產(chǎn)和供應(yīng)業(yè);E 建筑業(yè);F 交通運(yùn)輸、倉儲(chǔ)業(yè);G 信息技術(shù)業(yè);H 批發(fā)和零售貿(mào)易;J 房地產(chǎn)業(yè);K 社會(huì)服務(wù)業(yè);L 傳播與文化產(chǎn)業(yè);M 綜合類。

③Pedroni證明:在小樣本數(shù)據(jù)中,Panel ADF和Group ADF檢驗(yàn)效果最好,Panel v和Group rho檢驗(yàn)效果最差。

④“***”代表F統(tǒng)計(jì)量在1%的顯著水平下拒絕原假設(shè),方程擬合較好。

參考文獻(xiàn):

[1]Gamba,A.,Triantis,A.J. The value of financial flexibility[J]. The Journal of Finance,2008,(63):2263-2296.

[2]Jong,A.D.,Verbeek.M.and Verwijmeren, P.Does financial flexibility reduce investment distortions? [J]. Journal of Financial Research,2012(35): 243-259.

[3]Marchica,M.,Mura,R. Financial flexibility,investment ability,and firm value:evidence from firms with spare debt capacity[J]. Financial Management,2010,(39):1339-1365.

[4]Ferrando,A., Marchica,M.T.and Mura,R.Financial flexibility across the euro area and the UK[J].European Central Bank, Working paper,2013.

[5]Arslan,F(xiàn)lorackis,C.,Ozkan,A. Financial flexibility,corporate investment and performance:evidence from financial crises[J]. Review of Quantitative Finance and Accounting ,2014,(42):211-250.

[6]馬春愛,張亞芳.財(cái)務(wù)彈性與公司價(jià)值的關(guān)系[J].系統(tǒng)工程,2013,(11):35-39.

[7]Richardson Scott. Over investment of free cash flow[J]. Review of Accounting Studies, 2006,(11) : 159 - 1891.

[8]潘越,戴亦一,吳超鵬,劉建亮.社會(huì)資本、政治關(guān)系與公司投資決策[J].經(jīng)濟(jì)研究,2009,(11):82 -94.

(責(zé)任編輯:王鐵軍)