中外商業銀行競爭力比較研究

□(西安外國語大學經濟金融學院/商學院 陜西西安710128)

一、引言

近年來,中國大型商業銀行資本實力顯著增強,盈利水平大幅提升。英國《銀行家》雜志每年以一級資本為主要指標對全球商業銀行競爭力進行排名,2013年工行、建行、中行和農行分別排在第 1、5、9、10 位。然而,與中國銀行業全球排名極度不匹配的是其系統重要性。2013年全球29家系統重要性銀行,中資銀行僅有中行和工行。這是因為雖然我國商業銀行競爭力在某些指標上有所提高,但在以下方面仍不敵外資銀行。(1)差異化經營能力不強,自主創新能力較低,中間業務收入比率低;(2)風險管理能力較弱,風險管理體系不健全,風險管理技術不成熟;(3)國際化經營能力差,海外發展緩慢。這些差距影響我國金融體系穩定性,制約我國銀行業競爭力的提升,對我國銀行業發展產生負面影響。

二、文獻綜述

國外機構對商業銀行競爭力的研究有:(1)世界經濟論壇和瑞士洛桑國際管理學院分別發布 《全球競爭力報告》和《國際競爭力年度報告》,從宏觀角度評價金融體系國際競爭力。(2)美國金融管理當局采用“駱駝”評價體系六項考核指標:資本充足率、資產質量、管理能力、盈利性、流動性和市場風險敏感度。(3)英國《銀行家》雜志每年發布年度世界1 000家大型銀行排名,評估商業銀行資本實力、盈利能力、發展能力和穩健性等指標。國外學者將商業銀行競爭力與商業銀行效率結合起來研究,Leibenstein(1966)首次提出X-效率是除投入和技術狀況,決定企業產出的一個未知因數。Mester(1996)通過實證分析,認為X-效率是影響商業銀行競爭力和經營效率的主要因素。Fu&Heffeenan(2007),Yao.et al(2007)分別運用SFA法分析中國商業銀行X-效率,均發現國有商業銀行X-效率低于股份制商業。

國內關于中外商業銀行競爭力比較研究主要采用指標對比法和因子分析法。早期研究發現我國商業銀行競爭力與外資銀行相比存在較大差距。李元旭、黃巖、張向菁(2000)選取經濟效益、安全能力和業務能力等指標比較分析中外商業銀行競爭力,研究結果發現產權制度導致國有商業銀行與外資銀行相比有很大差距。類似的研究還有姚壽福、王繼權(2006),認為雖然我國商業銀行與國外商業銀行在競爭力方面仍然存在較大差距,但差距有縮小趨勢。薛楠、華武、殷尹(2005)研究認為我國應大力發展中間業務,改善收入結構。齊靜妙、陳志崗(2011)研究結果顯示,我國商業銀行盈利能力、發展能力和抗風險能力沒有顯著優勢,規模實力和綜合競爭力不如外資銀行。李文穎、馬廣奇(2012)通過因子分析發現我國商業銀行劣勢,提出發展中間業務、加強市場風險管理等建議。魏洪福(2013)認為中資銀行競爭力強于外資銀行,后者競爭力已接近中國城市商業銀行,該結論與前面學者研究結果截然不同。王玉萍(2013)認為國有大型商業銀行由于背負不良資產,經營效率有待提升。國外商業銀行效率在三類銀行中位于最后,作者分析這和選取這幾家銀行都起源于歐洲,以及指標選取有很大關系。

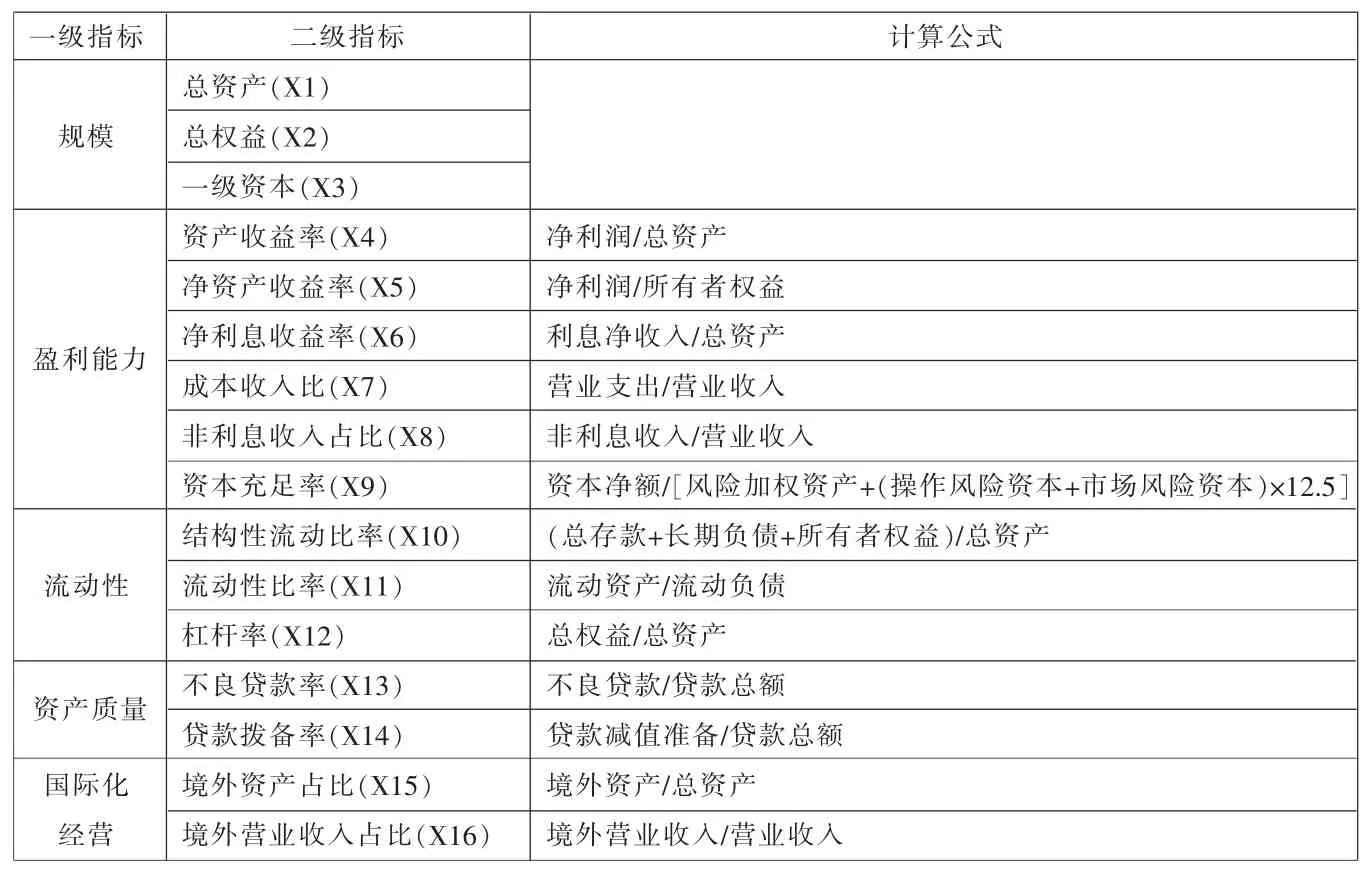

表1 中外商業銀行競爭力評價指標體系

綜上所述,近幾年我國商業銀行發展較快,在某些方面接近甚至超過外資銀行,但在一些方面仍有差距。同時,評價商業銀行競爭力時,選取的樣本、構建的指標體系和采用的方法,均會對評價結果產生影響。

三、研究設計

(一)中外商業銀行競爭力評價指標體系

基于層次性、完整性、可比性原則,本文結合英國《銀行家》雜志的評價指標,從規模、盈利能力、流動性、資產質量、國際化經營五個方面建立和完善包括16個指標在內的指標體系(見上頁表 1)。

(二)樣本選擇及數據來源

考慮國內商業銀行數據可獲得性及國外商業銀行影響力,本文選取16家國內上市商業銀行和15家國外大中型商業銀行為樣本,研究樣本銀行2013年的競爭力情況,本文數據主要來源于BVD數據庫和銀行年報。

四、實證分析

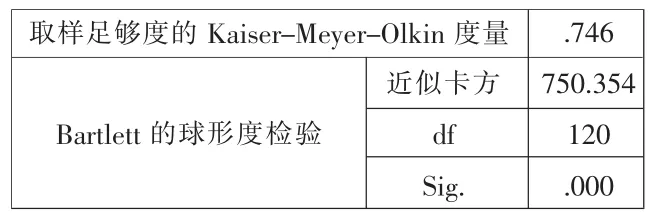

(一)因子分析適用性檢驗

本文使用SPSS 19.0軟件進行因子分析。表2中KMO值為0.746,變量相關程度強,巴特利球形檢驗顯著性水平0.000,適合做因子分析。

表2 KMO和Bartlett檢驗

(二)提取并命名公因子

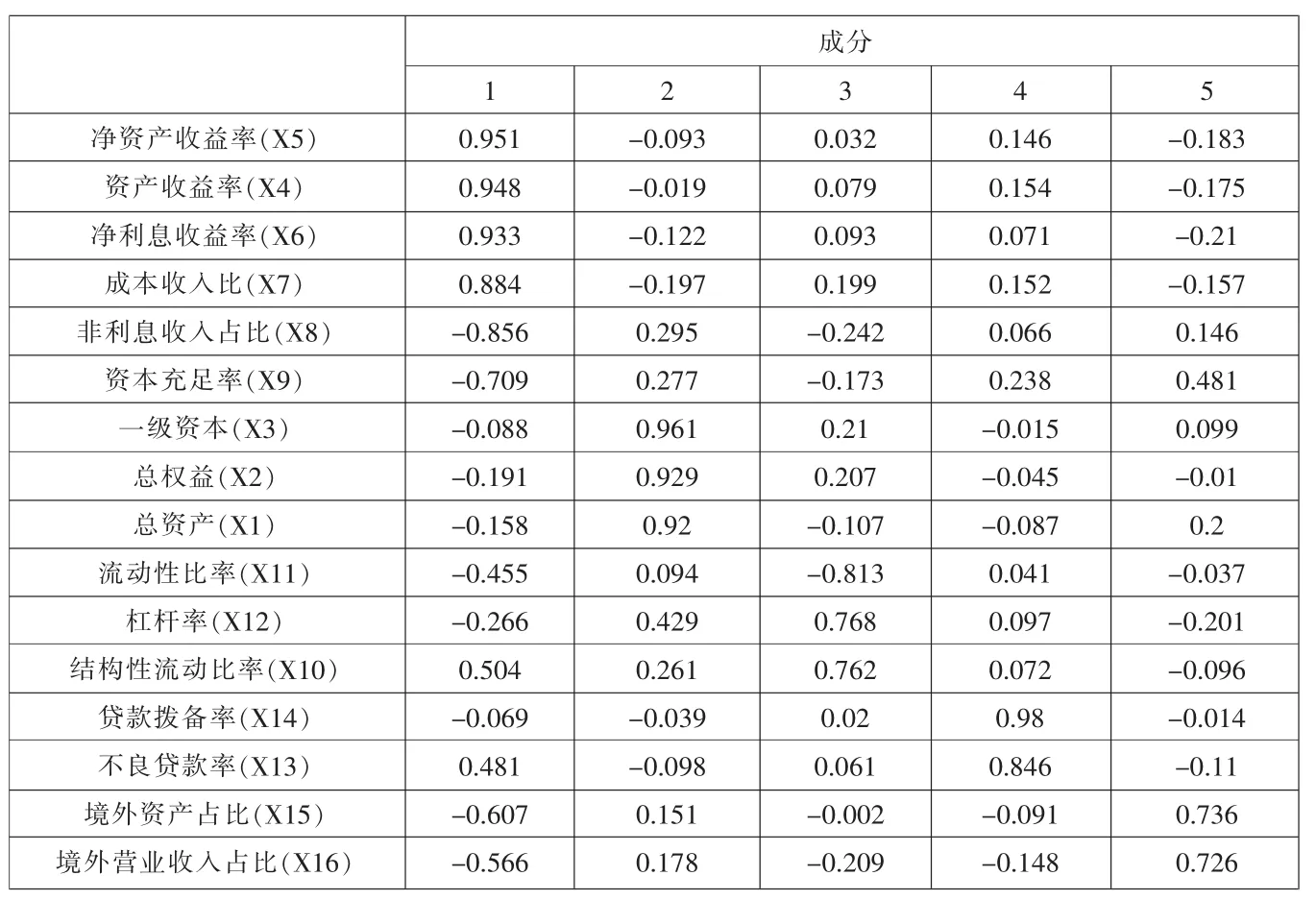

提取因子解釋的總方差,見表3,有4個成份特征值大于1,且方差累計貢獻率大于85%,可提取4個公因子,但提取4個公因子不便于對其命名和解釋,提取5個公因子經濟含義較明顯,所以本文提取5個公因子。表4為旋轉成分矩陣,旋轉使每個變量在盡可能少的因子上有較高載荷,使旋轉矩陣更簡潔。因子1在X4、X5、X6、X7、X8、X9 上載荷較高,因子 1 可以命名為盈利因子;按照同樣的方法將因子2、因子3、因子 4、因子 5分別命名為規模因子、流動性因子、資產質量因子和國際化經營因子。

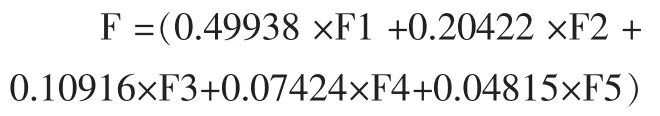

(三)計算因子得分并排名

依據采用回歸法得到的成分得分系數矩陣,將提取的5個公因子表示為16個變量的線性組合。盈利能力因子F1的評分模型如下:

F2、F3、F4、F5 以此類推。利用表 3公因子方差貢獻率可得綜合評分模型:

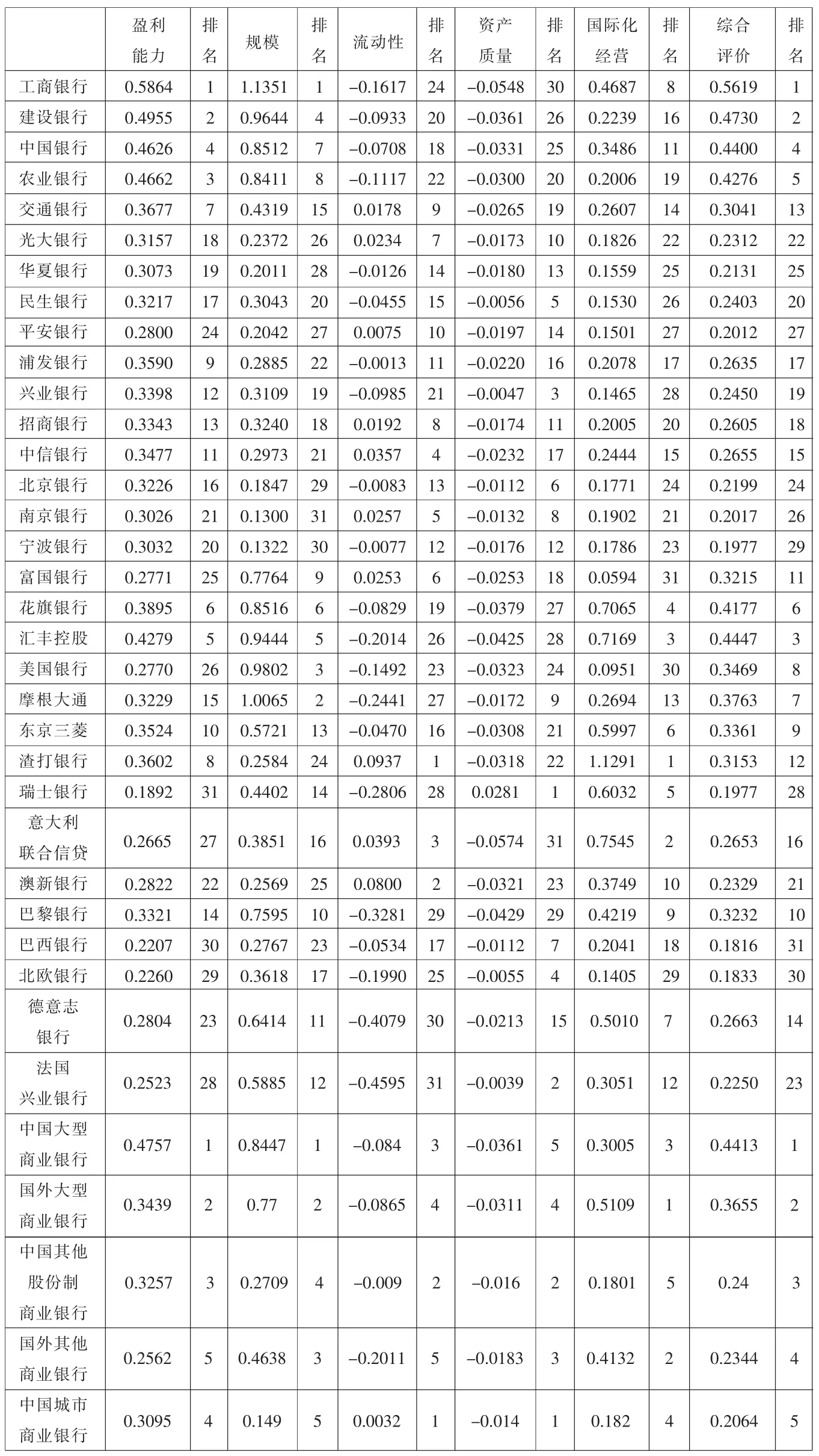

計算結果見表5。

(四)樣本銀行競爭力排名分析

1.盈利能力和規模。中國豐富的客戶資源帶動中資銀行資產和存貸款迅速增長,規模優勢是我國商業銀行盈利增長的主要動力,大型商業銀行在在盈利能力和規模方面排名第一,工商銀行高居榜首。歐美銀行業仍在走出次貸危機和債務危機,平穩發展。我國城商行多由地方政府控制,異地網點較少,規模和盈利能力發展受阻,排名最低。

2.流動性。大型商業銀行同業關系密切,需要資金流動時籌措渠道多,其他銀行規模小,只能依靠謹慎經營規避流動風險,我國城商行流動性最好。表5中流動性排名前三均為外資銀行,我國利率市場化的推進、單一的業務結構和不完善的流動性風險監管體系是造成這一結果的主要原因。

3.資產質量。國內外大型商業銀行資產質量較差,我國大型商業銀行資產質量最差。這是因為我國經濟增長放緩帶來不良資產的增加,我國較低的風險管理技術水平以及宏觀審慎監管不足。歐美銀行業經歷次貸危機和債務危機,雖加大監管力度,但資產質量未達到理想水平。城商行受政策、市場、資金影響,異地網點少,較少出現在客戶信息了解不全的情況下,為擴大市場占有率而放貸的情況,不良貸款額較低。

表3 解釋的總方差

表4 旋轉成分矩陣

表5 中外商業銀行因子得分及綜合排名

4.國際化經營。國外商業銀行國際化經營能力明顯優于我國商業銀行,國際化經營能力最好的工商銀行僅位于第8名。中國銀行業起步晚,中資銀行分業經營模式使金融創新產品較少,多元化經營能力弱,進入國外市場壁壘高。

5.綜合競爭力。我國大型商業銀行綜合競爭力排名第一,工行、建行、農行、中行位于前五名,我國其他股份制商業銀行綜合競爭力排名高于國外其他商業銀行。綜合上述分析,較好的盈利能力和規模帶動我國商業銀行綜合競爭力提升。但由于利率市場化的推進、業務結構單一和監管缺陷,我國商業銀行在流動性、資產質量和國際化經營能力方面存在不可忽視的問題。

五、結論與建議

本文通過對國內外31家商業銀行相關指標因子分析,結果顯示我國大型商業銀行綜合競爭力排名第一,這主要歸功于其規模和盈利能力的拉動。但我國大型商業銀行在流動性、資產質量和國際化經營等方面與外資銀行仍存在差距;我國城商行雖然流動性和資產質量較好,但受制于風險管控,使得規模和盈利能力較低,導致綜合競爭力排名最差。

基于上述研究結果,本文從四個方面提出增強我國商業銀行競爭力的建議:

1.努力提升多元化經營能力。第一,發展網上銀行。我國商業銀行應加大和電信等互聯網金融投資商的合作力度,豐富電子渠道,提升互聯網競爭能力。第二,提升創新產品和服務能力,創新出符合自身特色的金融產品,深入了解客戶需求,精細服務,在細微中體現服務特色和差異,降低被模仿幾率。

2.銀行應充分利用互聯網發展的契機,把更多資源投入到建設信息化網絡上。引入更多信息技術人才,建立和完善數據和信息庫,開展信息服務、智能營銷和風險監控。

3.完善風險監管指標體系。在流動性風險的計量上,剔除不能反映流動性風險的微觀指標,完善微觀指標體系,引入宏觀經濟指標,建立全方位、宏微觀結合的評價流動性風險體系。在資產質量方面,面對經濟增長放緩導致不良貸款增加,我國監管當局應研究制定宏觀審慎政策工具和標準,出臺宏觀資本監管的相關政策措施,提高宏觀資本監管的有效性。

4.提升國際化經營能力。隨著我國企業不斷進軍國際市場,商業銀行應以此為契機,和我國跨國大企業建立密切合作關系,降低進入國外市場的壁壘。借助上海自貿區和香港國際金融中心兩個平臺,加強與國際跨國公司合作交流,提高人民幣在亞洲貨幣合作中的影響力。同時,順應利率市場化帶來的混業經營趨勢,加強與保險、證券、投資和信托行業合作,實行混業經營模式。