匯率貶值會帶來房價下跌嗎?

郭磊

海外經驗顯示,本幣兌美元匯率對房價走勢有一定相關性;而實際有效匯率指數(REER)對房價走勢有更好的解釋力

匯率與房地產價格:國際經驗

海外經驗顯示,本幣兌美元匯率對房價走勢有一定相關性;而實際有效匯率指數(REER)對房價走勢有更好的解釋力。

新加坡的匯率制度為管理浮動匯率制度,而新加坡的房地產市場模式以政府組屋為主,市場化的商業房地產為輔,政府組屋能夠滿足市場85%以上的需求。

2004年-2012年,新加坡經濟快速發展,GDP增速連創新高,匯率亦處于升值預期通道(在2008年由于受到全球性金融危機的影響,匯率遭受了貶值沖擊,之后又進入升值預期通道)。在這一過程中,新加坡政府組屋的價格出現上漲。

然而在2013年和2014年,新加坡的經濟增速出現下滑,匯率貶值預期上升,預期導致房價亦出現了下降趨勢,房價的同比增速由正也逐漸轉為負值。

從邏輯機制看,這種關聯關系主要是由預期效應和資本流動助推。新加坡屬于小型開放型經濟,資本能夠自由流動,房價與匯率之間的相關性就呈現得非常完美。在貨幣升值預期的階段,資本流入增加,導致房地產價格上升;而在貨幣貶值預期作用的階段,資本流出加快,房地產價格下降。

日本的匯率制度曾經歷過兩次大的改革。第一次匯率制度改革(1971-1980)從固定匯率制度到有資本項目管理的浮動匯率制度;第二次匯率制度改革是資本項目自由化后的浮動匯率制度。

1980-1990年,日本經濟高速發展,基于對日本經濟未來的良好預期,匯率出現趨勢性升值,同時,這一預期也加劇了逐利外資的流入,導致土地價格上漲;1990年代,“廣場協議”導致日元進一步升值,日本產品出口受到極大沖擊,日本經濟未來前景變得黯淡和悲觀,大量資本流出導致土地價格下降。

老齡化和低出生率也降低了日本未來經濟增長的預期,房地產的未來需求降低,導致日本房地產價格波動變小。07-08期間,隨著全球經濟危機的加劇,日元作為避險資產需求增加,再度受到了升值的沖擊,并持續到11年末;但這段升值只帶動了房價同比,并未帶來絕對價格方向變化。2012年起,美國經濟復蘇苗頭出現,日本經濟卻仍處于震蕩周期,沒有明顯復蘇跡象,導致日元作為避險資產的價值下跌,日元進入貶值預期通道,日本房地產價格沒有明顯起色。

08年全球金融危機,韓國匯率再次遭受快速貶值的沖擊,但快速貶值只影響了房價增速,并未顯著影響到房價走勢的方向。而隨著經濟形勢的逐漸復蘇,匯率上漲的沖擊在08年到14年中期逐漸消除,而這一期間內,韓元的升值預期逐漸強烈,韓國地產價格也出現了持續性的上升。

2011-2014年下半年,受到石油價格下降的沖擊,俄羅斯經濟進一步下滑,盧布的貶值預期強烈,房價同比增幅出現大幅回落。

泰國在1991年接受了IMF的第八條款,加速開放資本項目,短時間內實現了經常項目和資本項目的自由兌換,外資進入或撤出都非常容易。20世紀80年代后期以來,外資源源不斷地流入泰國。在國際資本的炒作下,泰國曼谷等大城市的房地產價格上漲迅速。東南亞金融危機刺破泡沫后,泰國被迫宣布實行浮動匯率制。

2008年金融危機之后,泰國經濟進入波動加劇,對美匯率和實際有效匯率亦在2009年之后出現一輪貶值。但整體來看,泰國匯率貶值影響的只是房價同比增速(匯率變動和房價同比正相關),并未阻礙整體上漲趨勢中的房價走勢。

泰國房價的趨勢性上漲,和泰國作為一個旅游國家的定位也不無關系。相對于臨近國家,泰國房價相對較低,而又永久產權,國際投資者的炒作也助推了房價上漲。

臺灣是比較典型的匯率變動完美影響房價同比增速,但沒有影響房價大趨勢的。在過去的15年中,臺灣房價似乎只在2008年金融危機的時候有過短期向下,2014年年中之后開始短期向下,其余大部分時間都是上升的,盡管上升速率會隨匯率而變動。

當然,這一點可能和2008年之后實際有效匯率絕對水平的相對穩定有關,但即使在2005-2008的匯率貶值周期中,臺灣房價亦只有同比向下,負增長的時間段相對有限。

整體來看,升值對應房價上漲,貶值對應房價下跌。在多數案例的多數時段,升值對應房價上漲,貶值對應房價下跌。這一現象背后的邏輯也很容易理解:本幣購買力上升意味著本幣計價資產價值存在向上重估的合理性,在資本項目存在彈性的背景下,預期和資金流向將助推這一過程。

但在不少案例中,貶值只帶來房價增速下行,對房價升勢并未帶來撼動,匯率快速調整往往是這種結果。但在不少案例中(泰國、臺灣及2008-09的韓國),有效匯率貶值只帶來房價增速下行(二階影響),對房價本身的升勢(一階影響)并未有撼動。房價是人口、城市化、貨幣政策、匯率等因素綜合作用的結果,并非單維度,確實是一種比較堅韌的價格,泡沫破裂式下跌案例較少(日本算是一個);而且多個經驗案例亦顯示,如果匯率是一次性快速調整,即使幅度較大,對房價影響也較小;帶來房價下跌的往往是長期趨勢性貶值。

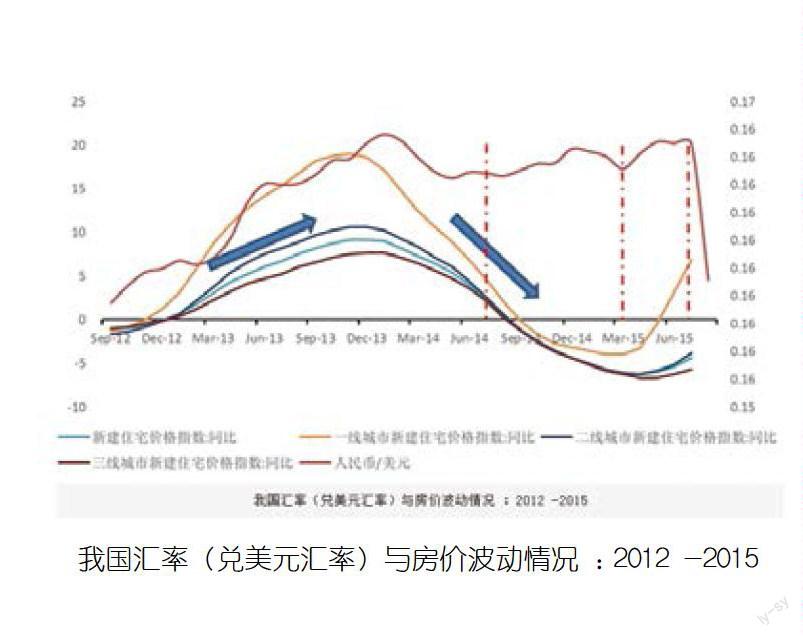

我國匯率與房價歷史走勢:經驗情形

從我國匯率和房地產價格變動的歷史趨勢來看,2014年以前都是處于升值預期推動房價上漲的階段。2002-2004年的實際有效匯率貶值只帶動了同比增速下行,并未帶動絕對價格走低。匯率預期與房價之間整體存在正向促進的現象。

2008年-2009年間的實際有效匯率走低曾帶動一輪房價絕對價格和同比增速的同時走低,那幾乎是歷史上唯一的一輪房價跌。在此后的2010-2014年間,房價整體隨著實際有效匯率的高斜率攀升在節節上漲;其間增速隨匯率二階變化有所波動,但基本都是正值。

進入2014年7月以后,資本市場一輪牛市啟動,股市對于過剩流動性的吸收能力逐漸體現,房價與匯率之間同漲同跌的現象被打破,取而代之的是人民幣實際有效匯率進一步升值與房價短期透支之后短暫的同比下行。2015年二季度起,股指收益率預期觸頂,股市財富效應和溢出效應導致房地產價格率先回暖,一線城市普漲。

從8月開始,匯率的貶值預期意外隨匯改大幅上升,實際有效匯率和同比同時下降,且預期壓力空前加大。考慮到匯率和房產價格之間的經驗關系,房地產價格變動再度處于一個敏感的時間窗口。要判斷房價走勢,我們需要進一步研究實際有效匯率的變動趨勢。

長貶必然會拉低房產收益率

2015年8月的匯率波折開始,人民幣貶值預期有所回升,實際有效匯率月環比回落0.8個點,實際有效匯率同比回落達2.6個點。

從政策趨向看,短期快速貶值的方案已經被拋棄,我們預計政策對于匯率采取“階梯式貶值+區間內求穩”的策略,中短期內匯率將會得到一定支撐,方向不明,房價不會受到顯著影響。

但長期來看人民幣可能會存在一個趨勢性的緩幅長貶(實際有效匯率同比與GDP同比滯后相關)。根據我們對于中國經濟的理解,中國在2012年開始一輪去出口化,經濟增速從9.5%到7.5%;2014年開始一輪去地產化,經濟增速將從7.5%到6%;2020年開始去基建化,經濟增速將進一步從6%到4%。整個經濟增長將會出現重心不斷下移的過程,這將會導致實際有效匯率在未來也會趨勢性走低(當然,這一假設還要考慮其他經濟體尤其是發達經濟體的相對狀態,只能邊觀測邊驗證)。

實際有效匯率的趨勢性走低將會影響到房價走勢。保守來說,如果實際有效匯率走低的大趨勢確認,則房產作為一個投資品,價格增速會放緩,房產收益率(非絕對價格)的趨勢性下行可能會先行看到。(本文由騰訊·財經觀察提供,作者為方正證券宏觀分析師)