三因素模型在我國的適用性及與宏觀貨幣政策的關聯

王起凡

摘 要:由Fama-French提出的三因素模型對傳統的資本資產定價模型做出了改進,除了市場風險外,在模型中加入了規模因子和賬面市值比因子,從而更加準確了描述了股票收益率橫截面數據的變化。本文首先通過大量的A股市場數據,對三因素模型在我國股市的適用性進行了證明,并就三個因素對收益率的具體影響作出實證分析。然后研究了貨幣供應量這一宏觀變量與三因素的聯系,進而分析了貨幣政策對我國股票預期收益率的影響。

關鍵詞:三因素;預期收益率;貨幣供應量

一、前言

夏普及林特納提出的資本資產定價模型(CAPM)長久以來一直是現代金融學的核心,它精準地對資產收益和風險的關系給出了分析和預測。然而后來,Fama和French根據股票期望收益率橫截面數據發現,β值并不能完全的對股票平均收益率作出解釋。經過大量的研究,他們發現,上市公司的市值(ME)、賬面市值比(BE/ME)以及市盈率可以很好地解釋股票收益率的差異。經過在全球各大市場的檢驗之后,三因素模型開始廣泛被投資者們使用來預期股票的收益率。

關于在我國的適用性問題,有很多國內學者有過研究。儀垂林、黃興旺、王能民、楊形在2001年的研究表明,由于賬面市值比(BE/ME)不能作為一個很好地解釋變量融入到模型中,因此三因素模型在中國并不能使用,并提出一個二因素模型能更好的預測我國的股票回報率。而鄧長榮、馬永開在2004年的研究證明,三因素模型在我國證券市場上是成立的,并且三因素的參數具有較高的穩定性,此外還發現價值型的股票的回報率確實要高于成長型的股票。總體上來說得到與第二種相似的結論的研究更為主流。宿成建在2006年的研究中,提出了股票定價的包括微觀變量、宏觀變量在內的三因素資產定價模型,結果表明,流動性對我國股票收益有顯著的正流動性溢價;市場指數回報率的系數顯著為正;每股盈余增長對股價的影響最大,系數接近于1;GDP 增長、貨幣供應量增長、存款利率增長、通貨膨脹率、存款增長、貸款增長等其系數估計值顯著為負,表明我國宏觀經濟變量與股票收益率是負相關的。

二、模型介紹和數據的選取與處理

(一)模型:

三因素模型認為,一個投資組合(包括單個股票)的超額收益率可由它對三個因子的暴露來解釋,這三個因子是市場資產組合風險溢價因子、市值因子、賬面市值比因子,因此這三個因子組成的回歸模型就是:

Rit-Rft=ai+bi(Rmt-Rft)+siSMBt+hiHMLt+εit

式中,Rit為股票組合的收益率,Rft為無風險收益率,Rmt為市場收益率,SMBt(small minus big)為小規模公司的收益率與大規模公司的收益率之差,HMLt(high minus low)為市凈率(即賬面市值比)高的公司的收益率與市凈率低的公司的收益率的差。

(二)數據處理:

本文選取滬深A股市場2005年9月至2015年1月總計112個月的月收益率和各公司財務指標作為樣本,數據來源于銳思數據庫。

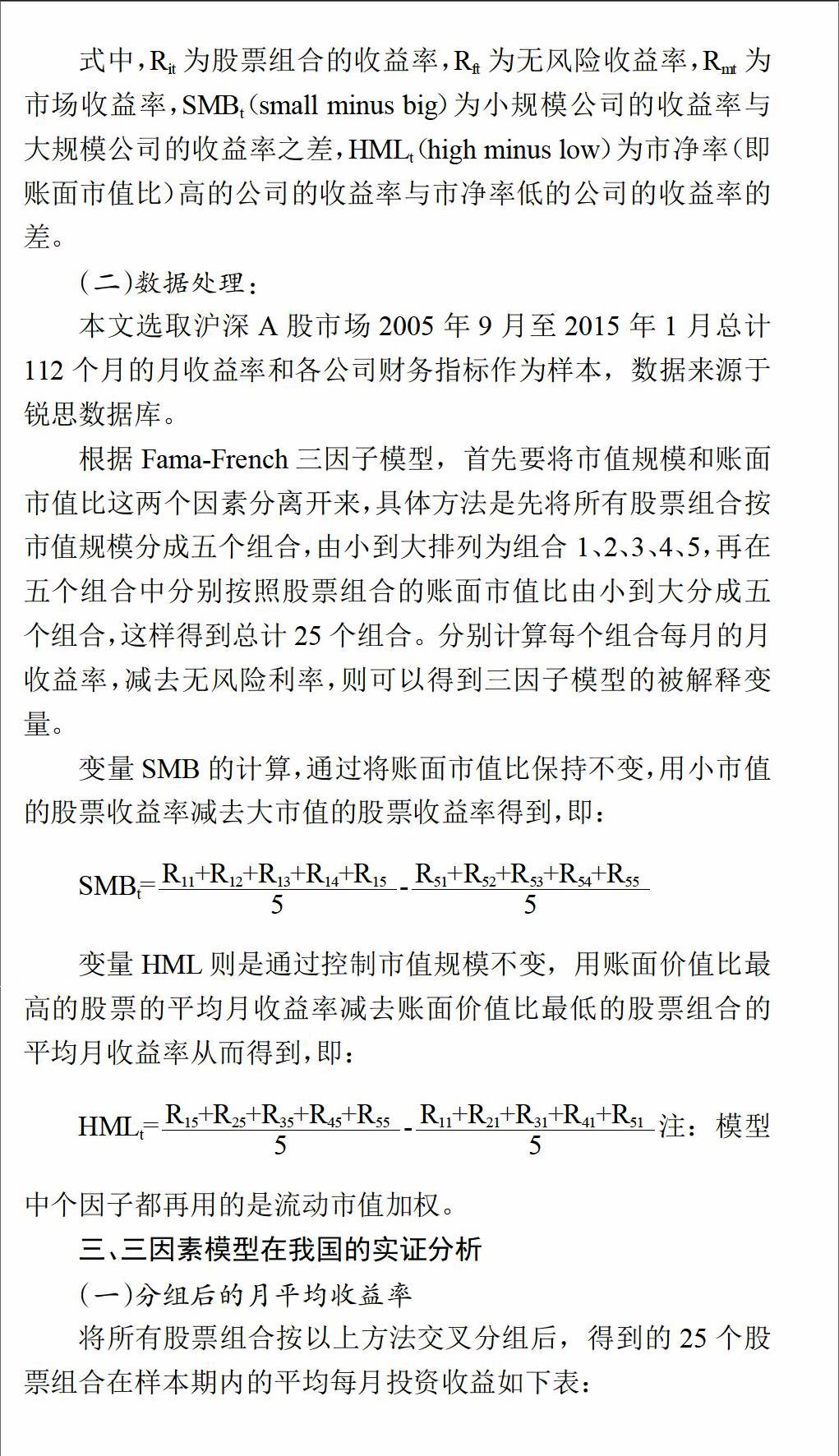

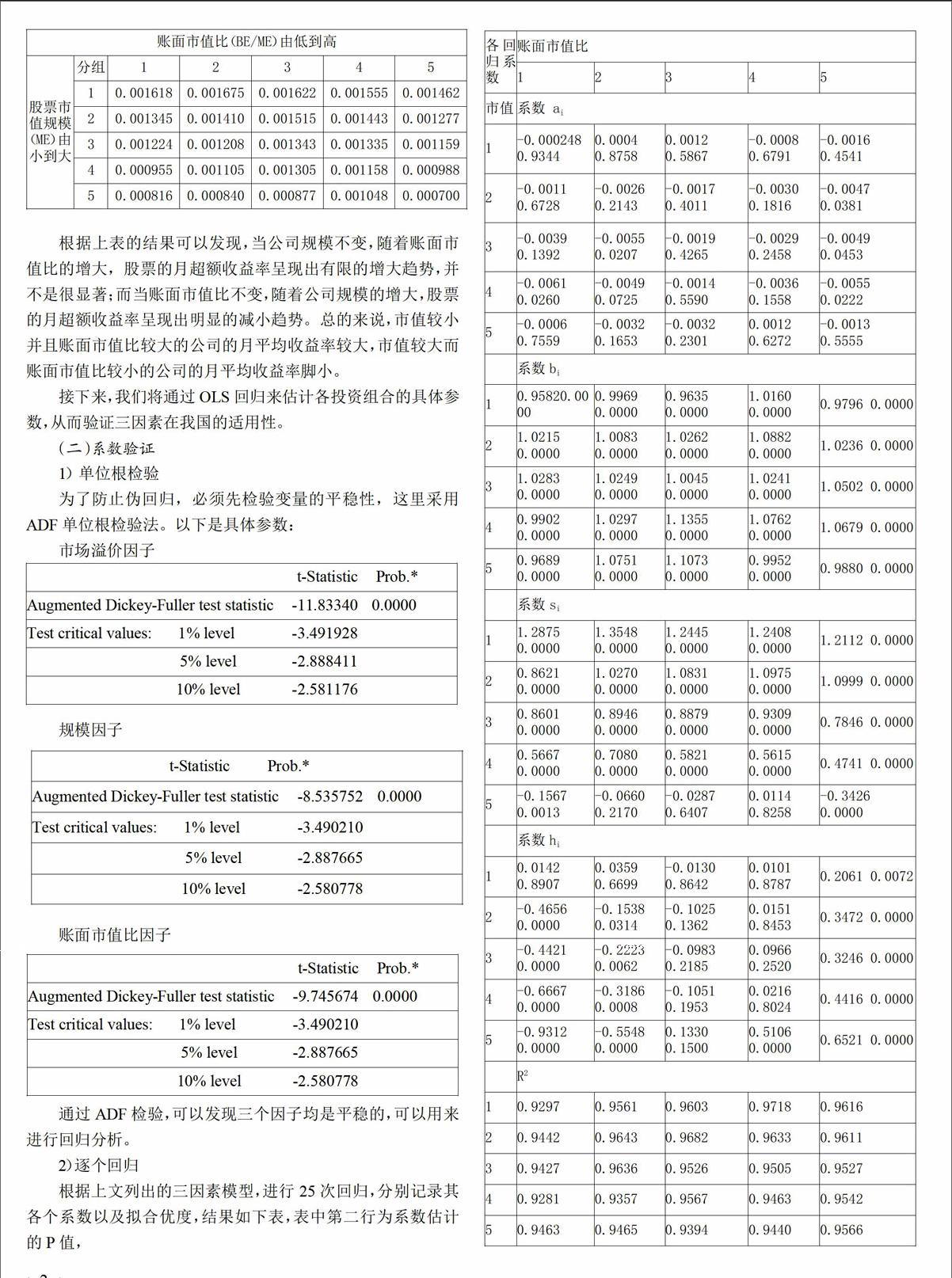

根據Fama-French三因子模型,首先要將市值規模和賬面市值比這兩個因素分離開來,具體方法是先將所有股票組合按市值規模分成五個組合,由小到大排列為組合1、2、3、4、5,再在五個組合中分別按照股票組合的賬面市值比由小到大分成五個組合,這樣得到總計25個組合。分別計算每個組合每月的月收益率,減去無風險利率,則可以得到三因子模型的被解釋變量。

變量SMB的計算,通過將賬面市值比保持不變,用小市值的股票收益率減去大市值的股票收益率得到,即: