警惕CFC反避稅風險

文/武禮斌 施志群 董晗 編輯/劉麗娟

警惕CFC反避稅風險

文/武禮斌 施志群 董晗 編輯/劉麗娟

全國首個“受控外國企業”反避稅調查案表明,中國稅務機關已開始關注“走出去”企業的避稅安排。企業對外投資的稅務規劃將面臨新挑戰。

隨著海外投資的增多,越來越多的“走出去”企業開始關注和重視投資目的國的反避稅政策;但相對于國內的稅務安排,由于實踐缺乏真實的調整案例,鮮有企業重視其海外投資安排可能面臨的來自中國稅務機關的對“受控外國企業”(“CFC”)反避稅調查風險。近期,全國首個運用“受控外國企業”制度結案的反避稅調查案例,給利用避稅地進行投資安排的“走出去”企業敲響了警鐘:“走出去”企業不僅要防范來自其他國家的反避稅調查風險,也要防范來自母國的反避稅調查風險。

CFC反避稅第一案

中國企業在海外投資實踐中,大多會選擇借道低稅率的中間控股公司間接向投資目的地國或地區進行投資,這其中既有優化整體稅負的考量(如希望利用更優化的稅收協定網絡),也出于諸如信息保密、融資或上市便利、方便對不同國家或地區的投資分別管理、未來海外進一步擴展便利性等方面的需要。對于采用中間控股架構投資的走出去企業而言,必須謹慎防范潛在的被中國或其他國家的稅務機關實施反避稅調查的調整風險。2015年5月5日,北京市國稅局公布了有關山東省稅務機關運用《企業所得稅法》下的“受控外國企業”反避稅制度對一家香港公司(下稱B公司)應歸屬于其中國大陸母公司(下稱A公司)的利潤進行特別納稅調整的案例。

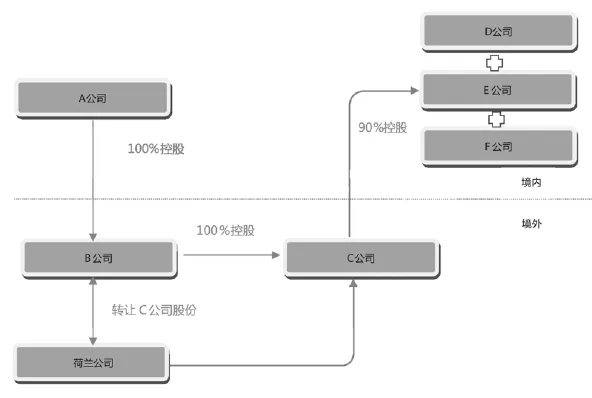

A公司是一家于1999年在山東省某工業園注冊成立的中國居民企業,主營業務為化工產品(不含危險品)銷售。B公司為A公司在香港設立的全資子公司,主要從事國際貿易、信息咨詢、投資業務;B公司的董事會成員均為A公司委派。B公司在香港設立了全資子公司C公司,主要從事股權投資。C公司擁有中國境內三家外商投資企業D公司、E公司、F公司各90%的股份。2011年,B公司與荷蘭某公司簽訂了股權轉讓協議,將其持有的C公司100%的股權轉讓給該荷蘭公司。扣除相關股權成本,B公司取得約3億元的轉讓。(A公司股權架構與交易結構見附圖)

為享受《企業所得稅法》第二十六條有關“符合條件的居民企業之間的股息、紅利等權益性投資收益”免征所得稅的待遇,B公司于2012年向主管稅務機關提出非境內注冊居民企業身份申請,但上報國家稅務總局后未被批準。同時,B公司一直未對A公司做任何利潤分配。

B公司的居民身份申請使得稅務機關對A集團公司的股權結構等涉稅信息有了初步的掌握。在此基礎上,稅務機關對B公司是否及時向母公司A分配利潤問題進行了深入的調查。最終,稅務機關認定B公司完全符合受控外國企業特別納稅調整事項管理的條件,對歸屬A公司的3億元利潤進行了特別納稅調整。

“走出去”企業不僅要防范來自其他國家的反避稅調查風險,也要防范來自母國的反避稅調查風險。

CFC稅制與實踐

對于受控外國企業反避稅調查的依據,是我國現行的反避稅制度。根據2008年1月1日起實施的我國《企業所得稅法》第四十五條的規定,需接受反避稅調查的受控外國企業,是指由居民企業或者由居民企業和居民個人(統稱中國居民股東)控制的、設立在實際稅負低于12.5%的國家(地區),且非出于合理經營需要而對利潤不做分配或減少分配的外國企業。這里的“控制”,并不單指股份控制,也包括在資金、經營、購銷等方面對外國企業構成的實質控制。其中,股份控制是指由中國居民股東在納稅年度內任何一天,單層直接或多層間接單一持有外國企業10%以上有表決權的股份,且由其共同持有該外國企業50%以上股份。

一旦非居民企業被認定為《企業所得稅法》下的受控外國企業,則該企業并非由于合理的經營需要而對利潤不做分配或者減少分配的,上述利潤中應歸屬于該居民企業股東的部分,應當計入該居民企業的當期收入。但如果中國居民企業股東能夠提供資料證明其控制的外國企業滿足以下條件之一的,可免于將外國企業不做分配或減少分配的利潤視同股息分配額,計入中國居民企業股東的當期所得:(1)設立在國家稅務總局指定的非低稅率國家(地區);(2)主要所得為積極經營活動產生;(3)年度利潤總額低于500萬元人民幣。

A公司集團股權架構與相關交易結構圖示

為了獲取中國居民股東對外投資的信息并加強稅收征管,國家稅務總局還要求符合條件的中國居民企業股東報告其海外投資信息。根據2014年國家稅務總局發布的《關于居民企業報告境外投資和所得信息有關問題的公告》(國家稅務總局公告2014年第38號),2014年9月1日起,居民企業成立或參股外國企業,或者處置已持有的外國企業股份或有表決權股份達到或超過10%的,或由10%以上變為不足10%的狀態時,應在辦理企業所得稅預繳申報時向主管稅務機關填報《居民企業參股外國企業信息報告表》。

雖然2008年開始實施的《企業所得稅法》就已經規定了對“受控外國企業”的反避稅調查,但一直以來,中國稅務機關的反避稅調查更多關注的是境內外資企業通過關聯交易將境內利潤轉移到海外的避稅行為,而較少關注“走出去”企業將利潤不合理地累積境外稅負地區的避稅行為。全國首例CFC案例表明,中國的稅務機關已開始關注“走出去”企業的避稅安排。

在山東CFC反避稅案件中,稅務機關認定B公司存在如下事實:B公司由中國居民企業A公司控制;B公司的股權轉讓所得在香港的實際稅負低于12.5%;B公司的股權轉讓所得為消極所得,且非出于合理經營需要對利潤不做分配。基于以上事實,稅務機關最終認定B公司為“受控外國企業”,將B公司的3億元股權轉讓利潤視為已向A公司分配,并相應對A公司的利潤進行了特別納稅調整。

厘清CFC身份

在山東CFC反避稅案例中,“境外注冊中資居民企業”是與“受控外國企業”緊密相關的稅務范疇。“受控外國企業”與“境外注冊中資居民企業”在企業所得稅法中分屬不同的制度;雖然兩者的認定存在一定的重合且都可能用于反避稅目的,但立法取向不同。因此,“走出去”企業必須謹慎評估和分析“受控外國企業”和“境外注冊居民企業”不同身份認定對稅務安排的潛在影響,并采取有效的風險防范措施。

《企業所得稅法》引入了“居民企業”和“非居民企業”的概念,以對納稅人的納稅義務進行區分。根據《企業所得稅法》的規定,居民企業既包括依中國國內法在中國境內成立的“境內注冊居民企業”,也包括依境外法律成立但實際管理機構在中國境內的“境外注冊居民企業”。“境外注冊居民企業”,一般指由中國內地企業或者企業集團作為主要控股投資者,在中國內地以外國家或地區(含香港、澳門、臺灣)注冊成立的企業。該類企業由于實際管理機構在中國,在通過一定程序認定為中國居民企業后,構成“境外注冊居民企業”。“境外注冊居民企業”的身份可以由納稅人自行申請,也可以由稅務機關依職權判定。

一旦在境外注冊的企業被認定為“境外注冊居民企業”,則該企業須比照在境內注冊的居民企業接受中國稅務機關的管轄,并就其來源于全球范圍內的所得向中國的主管機關申報納稅。同時,居民企業從 “境外注冊居民企業”取得的股息紅利收入按規定屬于免稅收入。如果境外企業的主要收入是來自于其持有的其他居民企業股權的股息收入,則主動申請將其認定為“境外注冊居民企業”,對企業集團整體而言是最優的選擇。因為,這不僅可以免除該境外企業從中國獲得的股息紅利潛在的10%(或稅收協定規定的優惠稅率)的預提所得稅,而且“境外注冊居民企業”的居民企業股東從該企業獲得的股息紅利還可以享受免稅待遇。實踐中很多在境外紅籌上市的國有企業都主動申請將境外企業認定為“境外注冊居民”,如中國移動、中糧集團、中集集團等。

在山東CFC反避稅案件中,A公司正是為了享受“符合條件的居民企業之間的股息、紅利等權益性投資收益”的免稅待遇,而主動向稅務機關申請將B公司認定為“境外注冊居民企業”。而且,如果該企業成功申請為“境外注冊居民企業”,將不再受“受控外國企業”稅制的規制。

“走出去”企業必須謹慎評估“受控外國企業”和“境外注冊居民企業”不同身份對稅務的潛在影響,并采取風險防范措施。

境外投資中的稅務策略

稅收政策是境外投資決策因素的重要組成部分之一,會直接影響企業的經營成本和運營效益,乃至影響整個投資項目的成敗得失。如何搭建有效的稅務投資架構并防范潛在的稅務風險,對希望拓展海外市場的企業尤為重要。在“走出去”的過程中,中國企業必須要“稅務規劃”和“風險防范”并舉,在防范風險的前提下合理進行稅務安排,以獲得最優的稅務效果。為避免境外投資過程中的涉稅風險,中國企業應從多方著手,做好稅務風險的防范工作。

首先,“走出去”企業應深入了解或調研與投資架構相關的境內外稅制和監管環境,包括投資目的地、擬選擇的中間控股公司所在地,以及中國的相關稅法對投資架構和未來持續經營的潛在影響。由于缺少真實的案例,以往“走出去”企業海外投資過程中較少關注可能觸發的中國的CFC反避稅稅制。全國首個CFC反避稅案件的結案給“走出去”企業敲響了警鐘,必須引起其足夠的重視。

其次,在低稅負地區設立的中間控股公司是否有“合理的商業目的”或“實質性經營活動”,或是否有足夠的證據來說明其“合理商業目的”或“實質性經營互動”的存在。對于中間控股公司而言,“實質性經營活動”的存在既是享受與投資目的地國之間的稅收協定某類優惠的前提條件,也是避免落入CFC稅制規制的有效保障。

再次,關聯交易的結果應避免觸發相關國家或地區(如投資目的地國或中間控股公司所在國等)的轉移定價反避稅稅制。這需要企業對相關國家的轉移定價稅制有深入的了解,防止引發轉移定價調查調整。轉移定價反避稅調整的核心在于要求企業的功能和分析相匹配。不具有合理商業目的的稅收安排,或關聯交易的結果導致不同企業之間的經營結果與其功能風險不匹配的交易安排,將很容易受到稅務機關的挑戰。通過合理的設置和分配集團內不同企業之間的功能和承擔的風險,企業集團可以在一定程度上降低轉移定價調整的風險。

作者單位:明稅律師事務所