2015(年中)沿海水運形勢分析報告

2015-12-08 12:22:00丁雨恬

航運交易公報

2015年30期

關鍵詞:港口

上半年回顧

全國水路完成貨運量29.2億噸,同比增長3.3%,增速同比下降2.7個百分點;完成貨物周轉量44309億噸公里,同比增長6.6%,增速同比下降11.1個百分點。港口方面,沿海規模以上港口完成貨物吞吐量43.2億噸,同比增長2.4%,增速同比下降3.3個百分點。

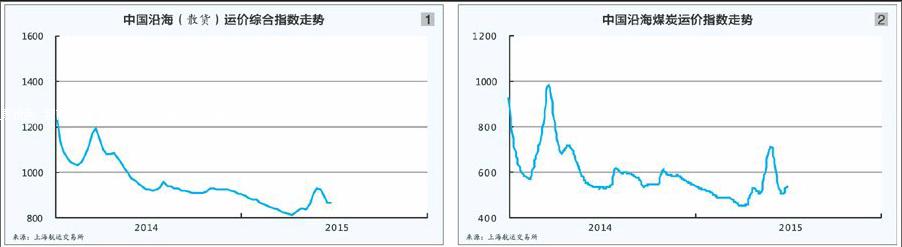

沿海散貨運輸市場行情呈先抑后揚的波動走勢,于4月10日創下中國沿海(散貨)綜合運價指數2001年發布以來新低,為807.94點(見圖1),上半年平均為858.25點,同比下跌19.0%。

煤炭

產需雙雙疲軟

經濟增速放緩、能源需求下降,全國煤炭產量17.9億噸,同比下降5.8%。煤炭需求繼續放緩,全社會用電量低速增長,水電發力,火電發電量同比下降3.2%,鋼鐵、建材產品生產未見明顯好轉,粗鋼和生鐵產量同比分別下跌1.3%和2.3%。

發運量下降

受需求低迷、資源分流影響,大秦線累計完成煤炭運輸量20827.4萬噸,同比減少1900.9萬噸,同比下降8.5%。

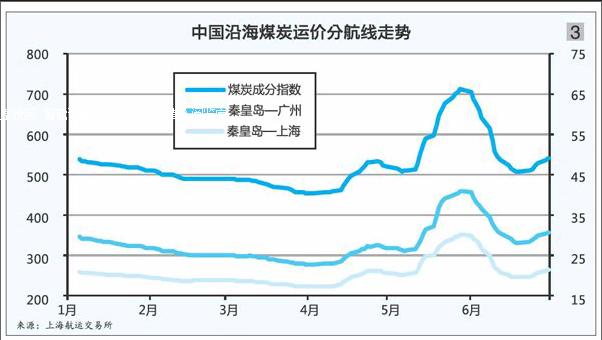

全國規模以上港口內貿煤炭發運量為3.3億噸,同比下降3.0%,其中沿海港口內貿煤炭發運量3.1億噸,同比下降4.1%。受5月份煤炭需求轉好帶動,二季度港口發運情況整體較一季度有所好轉。北方四港上半年內貿煤炭發運累計完成2.9億噸,同比下跌4.4%,占沿海內貿煤炭發運總量的92%。其中,秦皇島港發運量同比下跌3.8%;黃驊港和唐山港發運量跌幅較大,同比分別下跌15.9%和9.3%;天津港受汽運增量及神華集團貨源調整拉動,發運量同比增長25.0%。

主要內貿煤炭接卸港中,受市場需求整體低迷影響,上海港、寧波港內貿煤炭進港量同比分別下跌14.6%和8.4%;廣州港因煤炭進口量萎縮,缺口由內貿煤炭大量補充,內貿煤炭進港量同比增長7.8%。……

登錄APP查看全文

猜你喜歡

環球時報(2023-01-29)2023-01-29 15:13:42

金橋(2022年10期)2022-10-11 03:29:46

金橋(2022年10期)2022-10-11 03:29:36

金橋(2022年10期)2022-10-11 03:29:22

機電設備(2022年2期)2022-06-15 03:20:38

青年文學家(2022年2期)2022-03-17 21:57:14

閱讀與作文(小學高年級版)(2020年4期)2020-05-26 14:15:02

當代工人(2019年20期)2019-12-13 08:26:11

數學大王·趣味邏輯(2019年2期)2019-01-23 10:49:26

水上消防(2018年4期)2018-09-18 01:49:38