中央商場深陷雨潤漩渦

陳欣++董曉潔

中央商場約有2/3的有息負債為短期借款,雨潤集團非上市的部分可能比例還更高。在需要長期投入的房地產項目銷售不暢、現金流難以回籠的情況下,可以預期隨著大量借款在未來一年中到期,中央商場將面臨嚴峻的還款壓力

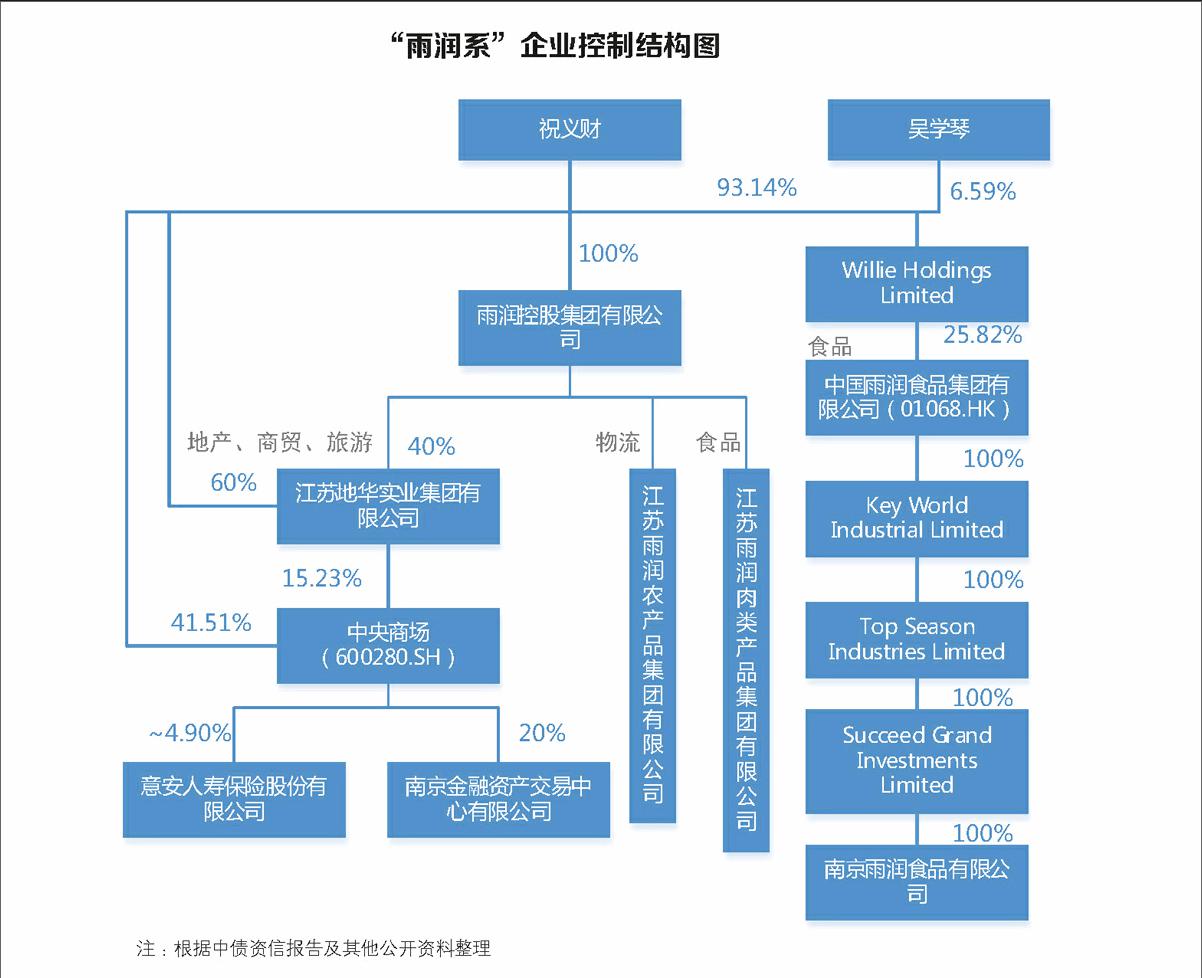

自從2015年3月23日“雨潤系”實際控制人祝義財被監視居住后,其一手打造的眾多旗下企業廣受各方關注。祝義財通過雨潤控股集團及江蘇地華實業集團控制了A股上市公司中央商場(600280.SH),通過海外公司控股香港上市的中國雨潤食品集團(01068.HK)及其全資子公司南京雨潤,其旗下企業涉及食品、地產、商業、物流、旅游、金融和建筑等行業,股權關系可謂錯綜復雜。

祝義財于2004年11月起通過地華集團多次舉牌逐步獲得了中央商場控制權,其后個人也多次增持。2015年初祝義財通過地華集團持股中央商場29.49%,同時以個人名義持股41.51%,共控制公司71%的股份。“雨潤系”出現危機后,祝義財控制的幾乎所有中央商場股份都被質押凍結。除了祝義財辭去董事長職務外,2015年以來中央商場已有包括董事會秘書陳新生、董事張化橋在內的七位高管紛紛離開。8月份,中央商場副董事長胡曉軍又因違紀問題被調查。8月17日中央商場停牌籌劃資產重組,11月又公告終止重組。這一系列的事件讓投資者目不暇接、進退兩難,中央商場在雨潤的漩渦中究竟將何去何從呢?

緊張的雨潤資金流

祝義財被監視居住后,“雨潤系”緊張的資金流像一顆隨時可能爆炸的地雷。2015年10月18日恰逢南京雨潤發行的三年期中票12雨潤MTN1到期。而僅僅在到期一周前,南京雨潤發布公告稱這份13億的中期票據本息兌付有著重大不確定性,雖然在政府及金融機構的支持下該票據最終得以兌付,但雨潤集團一直以來的資金流緊張問題被曝露無遺。

事實上,這家搭著政策便車的民營集團的發展模式一直以來飽受詬病,也終于在此次危機中曝露出其不可持續性。雨潤食品使用圈地獲取補貼的方式確認了大量負商譽和政府補貼,得以維持公司多年來的良好財務表現。據媒體披露,2005年雨潤食品上市至今,累積確認政府補貼超過40億港元,占十年總利潤的46.38%,這顯然不是肉制品加工行業的常態。雨潤食品的營收和利潤從2012年開始一路下跌,如果不考慮政府補貼,2014年約虧損4.7億港元,2015年中報虧損已經達到7.9億港元,經營風險巨大。因此,“雨潤系”的核心食品業務并沒有表面上那么光鮮。

雨潤集團還通過其在三四線城市的先天優勢,利用低價取得的大量采購中心建設用地及其配套的商業和住宅用地在房地產行業取得一席之位。然而由于近年來三四線城市的房地產市場低迷,這些在城鎮化發展中獲得商業價值的地塊并沒有成就雨潤的地產夢。從2015年中央商場半年報來看,房地產業務的營收比去年減少96.92%。雨潤集團未上市房地產項目的銷售情況也可見一斑。房產項目中沉淀的大量資金導致整個集團的現金流緊張,盡管集團有雨潤食品和中央商場兩頭“現金奶牛”負責“輸血”,也難以長期維系。

此次出現償還危機的雨潤食品的資產負債率,從2010年的28.87%開始逐年上升至2015年中報數據的41.66%。剛剛到期的13億中期票據在2012年募集之初就計劃將2.6億用于償還銀行借款,剩下的全部補充流動資金。2013年募集的10億中期票據中又有兩億元用于償還銀行借款,八億元補充流動資金。可見,公司一直都在借新債還舊債。

2015年中報顯示,雨潤食品的流動負債高達97億港元,非流動負債也有11.7億港元,而公司可動用的現金僅剩約9億港元;而發行的短期融資券15雨潤CP001(5億元)和中期票據13雨潤MTN1(10億元)也將分別于2016年3月17日及2016年5月13日到期,并且至2015年年中,3.77億港元的物業和在建工程以及4.81億港元的預付租賃款都被已經被用于抵押貸款,還款壓力巨大。

在一系列事件發酵后,畢馬威會計師事務所對雨潤食品2014年年報發表了不出具審計意見。而傳聞銀行也降低了對雨潤的授信,可謂是雪上加霜。

地產業務“拖后腿”

中央商場的業務主要分為商業、房地產和旅游。其中房地產業務從2008年開辦起,業績的波動就非常之大。2013年房地產業務的營業收入增加了193.3%,達到歷史最高的10.05億元,2014年卻陡然降低69.5%,僅有3.07億元。財務報告將這種情況解釋為工期較長,未達到收入確認的條件,但從存貨項目的竣工時間來看,并沒有出現相似的波動。對比起來,萬科的房地產業務,收入和成本保持著相對穩定的變化趨勢,并且維持著30%左右的穩定毛利率。

與房地產營收萎靡對應的是公司存貨的迅速增長。2009年年末公司的存貨賬面金額僅為11.64億元,到了2014年年末已高達83.23億元,僅2014年當年就增加了31億元。存貨增加的部分主要是房地產的開發成本和開發產品,并且中央商場在鎮江、海安、沭陽又開工了三個新的項目。

中央商場歷年在年報中都披露各項目的預計投資金額,但在2014年的財報中卻沒有對該項數據進行披露,僅僅披露了完工程度。與此前年報中的數據相比較,可以發現中央商場對不少項目的成本投入較預期仍不足。比如,原本預計2015年1月竣工的徐州國際廣場項目預計投資總額44億,但2014年年底只投資了14.37億;預計2015年5月竣工的新沂雨潤廣場預計投資8.5億,2014年年底投資1.98億,按照披露居然已基本完工;預計2015年12月竣工的宿遷國際廣場預計投資25億,實際投資10.22億,已主體封頂。

這些項目究竟是沒有達到計劃的投資便草草竣工,還是仍需大量投入才能完工呢?

從財報披露的細節來看,中央商場收回這些房地產項目的投資成本仍存在不小的不確定性。已經竣工的項目銷售率參差不齊,好項目已經銷售殆盡,例如2011年竣工的南京萬豪國際銷售率已達96.50%,但2014年內大部分三四線城市的已竣工項目在當年銷售成本確認率都在2%以內。未竣工的房產項目大多也分布于三四線城市,今年內完工的五個項目中就有四個是位于徐州、宿遷、鎮江、盱眙。這些三四線城市2015年的房價已較2014年有明顯下跌,未來的銷售也不被看好。截至2015年三季度末,中央商場的存貨賬面金額為97.18億元,絕大多數沉淀的是房地產開發成本和開發產品。然而,根據中央商場的2015年半年報,公司僅對賬面金額才一億元的庫存商品計提了約200萬元的跌價準備,而對90多億元的開發成本和開發產品未計提任何減值準備。

“短借長投”釀危機

近年來中央商場的負債持續快速增加,且主要是短期借款,僅2014年公司的短期借款就增加超過15億元。查看歷年的數據,公司的短期借款從2010年的27.29億元增加至2014年年末的51.75億元,長期借款及一年內到期的非流動負債則從2010年的2.58億元增加至2014年年末的26.76億元。為此,中央商場提供了大額的抵押和保證金,2014年年底公司有1.02億存貨、6.32億固定資產、2.16億無形資產、3.43億投資性房地產為借款進行了抵押,且賬面上還有5.31億的保證金受限,這部分資產已經達到總資產的13.46%。截至2015年三季度末,中央商場的短期借款為61.36億元,長期借款為22.58億元,還有近五億元將在一年內到期的非流動負債,所擁有的現金余額僅有19.87億元,可計算凈有息負債高達69.07億元。而公司的所有者權益合計僅為17.16億元,對應凈有息負債率超過四倍。

然而,目前中央商場的經營性現金流卻難以保證對這些債務的償還能力。中央商場在房地產項目的大量投入使得其現金流趨于緊張,從2010年開始公司的經營活動整體上就沒有帶來任何凈現金流入,反而是凈流出呈現逐漸加大的趨勢(見圖4)。2014年由于房地產成本投入的增加,經營性現金流凈流出17.55億元,較上年增加近10億。2015年前第三季度中央商場的經營活動現金流量凈流出5.66億元,同期公司償還28.24億元負債主要依靠取得的借款資金37.55億元。此外,從現金流量表推算,中央商場前三季度光利息的現金支出就高達2.84億元,進一步加劇了公司現金流的緊張程度。

可以看出,中央商場乃至于雨潤集團所面臨的財務危機主要是由“短借長投”所引發。我國的特殊金融體制導致企業普遍存在此類現象,在難以通過貸款或債券獲得長期融資的情況下,只能通過短期借款來為長期投資項目進行融資。在歷輪經濟緊縮周期中,都有不少民營企業因“短借長投”導致資金鏈崩斷而倒下。中央商場約有2/3的有息負債為短期借款,雨潤集團非上市的部分可能比例還更高。在需要長期投入的房地產項目銷售不暢、現金流難以回籠的情況下,可以預期隨著大量借款在未來一年中到期,中央商場將面臨嚴峻的還款壓力。

值得一提的是,中央商場于2014年9月更換了審計師,由大華會計師事務所變更為大信會計師事務所,審計費用由此前的95萬增加到110萬,并增加了50萬進行了內部控制審計。新任審計師經審計對2014年年報出具了無保留意見。而同屬雨潤集團的雨潤食品被畢馬威會計師事務所出具無法表示審計意見。筆者發現,2014年年度報告(修訂版)第92頁中“支付的其他與經營活動有關的現金”表格在“銷售費用”、“財務費用”、“營業外支出”和“單位往來”的上期發生額的四項現金流科目數據上出現了錯誤,似乎公司支付的額外審計費用并未能提高審計師的專業性。

股東持股均質押

從2010年底開始,祝義財就頻繁將所控制的中央商場股份作為獲取現金的工具反復質押。曾有媒體質疑指出,祝義財通過對中央商場股價的操縱來獲得更多的質押借款。在此輪雨潤危機中,雖然中央商場本身的業務和財務情況也不容樂觀,但作為“雨潤系”中的唯一A股上市公司,其股份的流動性使之成為債權人用以保持債務安全的砝碼。中央商場的公告顯示,祝義財所控制的股份在質押和凍結之間不斷反復,且公司的市值管理動機明顯。

在A股市場股災嚴重的7月初,中央商場的股價已跌至10元關口附近,公司以籌劃重大事項為由將股票從7月6日下午起停牌,其動機可能是為避免股價進一步下跌對所質押股份的價值造成負面影響。

盡管中央商場采用種種手段努力拉高股價,股災后集團的財務危機仍在持續發酵中。由于地華集團與雨潤農產品集團分別與前海萬通和華潤信托產生債務糾紛,“雨潤系”持有的中央商場股份被輪流凍結。8月19日中央商場公告稱,地華集團持有的15.23%和祝義財持有的41.51%股份均被前海萬通融資租賃有限公司申請凍結。隨即,8月31日華潤深國投信托有限公司也申請了輪后凍結祝義財持有的41.51%中央商場股份。雖然前一輪凍結在9月8日、9日先后被前海萬通解除,但祝義財的股份仍然處于凍結狀態。而且,7月以來地華集團不斷將其股份進行質押,10月15日地華集團進行最新一批質押后,連同祝義財所質押的股份比例共為56.6%,至此“雨潤系”直接和間接擁有的幾乎所有中央商場股票均已被質押,可見其資金之緊張程度。

危機之后何處去?

雨潤集團的危機或許從中央商場2014年的大規模裁員中已可見一斑。從2014年財報來看,超過35%的人員被削減,母公司的人員削減比例更是超過了50%。

毫無疑問,這次中央商場歷史上最為嚴重的裁員風波導致公司內部人心惶惶。危機發生后,雨潤集團通過變賣項目、質押借款、減持股票、削減支出等方式來維系集團的運營,但仍未能緩解現金流的緊張。

然而,中央商場的核心商業業務具有營收及毛利率穩定性較高的特征,目前仍處于較健康的運營狀態,為公司產生了大量現金流。2014年該板塊的營業收入為63.87億元,毛利率為19%;哪怕在風雨飄搖的2015年上半年,商業百貨板塊的營收也有33.7億元,同比僅下降了2.47%,毛利率仍有18.3%。此外,中央商場作為A股上市公司還是雨潤集團最重要的資產證券化平臺。可以判斷,要徹底解決雨潤此次危機,離不開中央商場相關資產的“騰挪”。

陳欣系上海交通大學會計系博士生導師