430億美元天價交易條款解析

——中國化工并購先正達公司

張偉華|文

中國化工在要約中,通過要約條件定量的方式將交易的政府審批風險控制牢牢地掌握在自己手中。這種方式不僅符合市場慣例,還加入了特有的中國企業試圖定量風險的風控方式。

8月22日,中國化工發布公告,宣布已經取得了美國國家安全審查批準,剩下的監管審批僅余全球各主要法域的反壟斷審批,中國企業歷史上最巨型的交易看起來離成功交割又近了一步。

這筆交易如果最終完成交割,中國化工將成為繼中鋁、中海油之后,第三家在海外開展100億美元以上交易的中國企業。中國化工這筆交易能夠走到今天,除了和孟山都糾纏到最后一刻之外,和先正達公司董事會進行了長時間的拉鋸戰,還克服了股東反對,各利益相關方的噪音和融資挑戰,殊為不易。撇開估值和轉基因等爭議性話題不論,這個交易的戰略意義和價值不可低估,因為并不是所有中國公司都有機會并購此類National Champion(國家冠軍)企業,而在十年前,花400多億美元去海外并購公司也不是中國企業所敢想的。

交易主要條款解析

中國化工和先正達公司達成的交易主要條款,既符合市場慣例,也帶有中國企業風險控制的特點。

報價:每股465美元+交割時給股東每股5個瑞士法郎特別分紅。

方式:要約收購。如果先正達公司有90%的股東接受,則直接走“squeeze out”(擠出)程序;當然,這個并購交易最少需要2/3以上股東接受(這也是交易的先決條件之一),然后進行后續的并購程序,否則收不到100%股權。

時間:交易雙方對交易完成時間的統一口徑是在2016年年底完成交易,但將交易最終完成日約定為2017年6月30日。在獲得了美國國家安全審查批準之后,2016年年底完成交易的時間表看上去挺現實的。

政府審批和重大不利變化:相關國家的反壟斷審批和外商投資審批是此次交易的重頭看點。中國化工在要約中,通過要約條件定量的方式將交易的政府審批風險控制牢牢地掌握在自己手中。這種方式不僅符合市場慣例,還加入了特有的中國企業試圖定量風險的風控方式。首先,對于反壟斷審批來說,如果相關政府機構審批所附條件給先正達公司或其子公司、中國化工或其子公司帶來一年26.8億美元或以上的銷售額減少,則中國化工有權退出交易;其次,對于美國國家安全審批(CFIUS)或者其他外國政府投資審批來說,如果相關政府機構審批所附條件給先正達公司或其子公司、中國化工或其子公司帶來15.4億美元或以上的銷售額減少,則中國化工有權退出交易;再次,對先正達公司發生重大不利事件采取了定量的方式,如果先正達公司在要約收購期間遭受13.4億美元損失或以上(排除常見的宏觀經濟和行業事件的影響),則視為重大不利事件發生,中國化工有權退出交易。

分手費安排:中國化工承擔中國政府審批風險和反壟斷審批風險,在中國政府審批和反壟斷審批未能獲得時,中國化工將向先正達支付30億美元反向分手費。中國化工將不承擔美國國家安全審批風險和/或其他外國政府投資審查審批風險,在未能獲得CFIUS和/或其他外國政府的投資審批時,中國化工無需向先正達公司支付反向分手費。而在瑞士監管機構要求中國化工降低對先正達支付的分手費要求后,中國化工同意將先正達和更高報價的第三方達成交易后等情況下支付分手費的數額從15億美元減少到8.48億美元。總的來說,占交易價金1.9%的分手費,處于行業市場慣例的低端;而占交易價金6.9%的反向分手費,也屬于行業市場慣例區間的中高位。

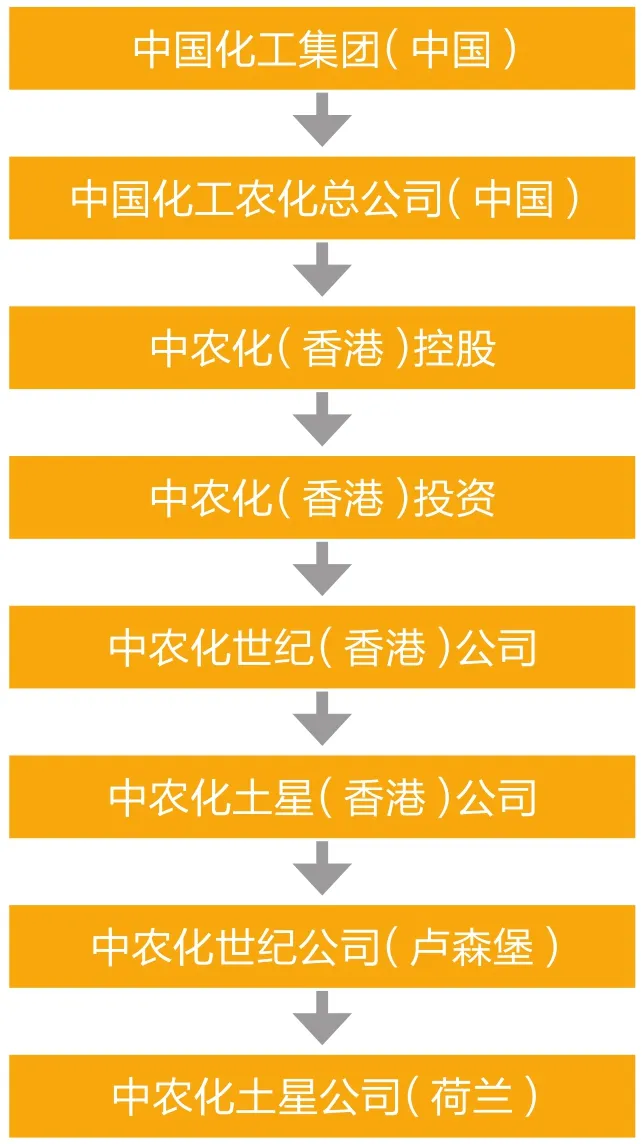

圖1

融資安排:沒有“Financing Out”(未獲融資退出交易)作為交易的先決條件。中國化工承擔融資風險。匯豐牽頭150億美元銀團貸款,中信銀行牽頭300億美元銀團貸款。2016年6月,中信旗下的中信信托提供了50億美元的股本金,看來融資架構可能會有所變化。

交易框架:最下端的是發出要約收購的要約方——設立在荷蘭的中農化土星公司;最上端的便是此次要約收購的實際發起人——中國化工集團公司。在香港設立了四層控股公司,這架勢是要把杠桿用足(見圖1)。再看下面是中國公司經常選擇的盧森堡中間層公司。盧森堡也是簽署雙邊稅收協議最多的國家之一,其他的如比利時和荷蘭也是較為常見的中間層級公司設立國。

交易后的公司治理和承諾:公司治理。先正達現有管理層將繼續管理公司。交割后,董事會由10人組成,中國化工董事長任建新將擔任先正達董事長,先正達公司的董事長將擔任副董事長及牽頭獨立董事,現有先正達董事會成員中4人將進入董事會并擔任獨立董事(包括副董事長),現任CEO仍將繼續擔任CEO。交易承諾:先正達總部將仍然留在瑞士,先正達的雇員將得到保留,先正達的發展計劃、資產組合和地域存在均將得到保留,先正達將保持國際最高水準的公司治理,中國化工將在交易完成后擇機重新上市。

繼續交易可能存在的障礙

在獲得了中國公司海外并購交易中比較擔心的美國國家安全審查之后,中國化工并購先正達的交易還需要滿足如下主要先決條件才能完成交易:

一是監管審批,全球各主要法域的反壟斷監管審批,比如歐盟、美國、中國等國家的反壟斷審批尚未取得。考慮到先正達公司的體量和中國化工自身的農化體量,反壟斷審批看上去可能是個時間問題,可能需要和有關的監管機構達成剝離部分資產的協議以打消監管機構疑慮。二是要約獲得先正達股東支持的比率,66%投票權股東支持是并購要約的生效條件。在中國化工的報價溢價較高的情況下,獲得2/3以上,甚至是達到90%以上投票權股東支持看起來并不是件非常困難的事情。最理想的狀態是收到98%以上,在支付要約報價的前提下,可以直接取消余下股東股份。三是面臨的利益相關方的阻攔。部分利益相關方向相關政府機構發出公開信反對中國化工并購先正達公司,瑞士有NGO(非政府組織)團體也加入到反對陣營。在大型并購交易中,媒體顧問和公關顧問都是必需的,這些媒體顧問和公關顧問需要起到制定媒體策略、觀察相關團體言論、引導說服等作用,基于中國化工海外并購的豐富經驗,這些利益相關方的反對聲不大可能起到阻止交易的作用。四是融資的到位時間。交易并沒有給融資退出留下任何空間,融資能否獲得和能否及時獲得并不是本交易的一個先決條件。從中信信托旗下基金入股注入資本金的情況來看,中國化工的融資方案設計、銀團對于貸款安全性的要求應當是融資的核心。但基于中國化工本身的國企身份,融資和融資的按時到位也不應當是制約交易完成的因素。五是還會不會有更高報價的第三方出現。考慮到430億美元全現金的報價,出價更高的第三方出現的可能性不大。總的看來,這筆中國企業有史以來最大型的海外并購交易,正處在通往順利完成交易的路徑之上。