美國房地產稅制對中國的啟示與借鑒

——基于50個州房地產稅制運行及稅負結構分析

唐在富 馮利紅 張耀文

(中國財政科學研究院,北京100042)

美國房地產稅制對中國的啟示與借鑒

——基于50個州房地產稅制運行及稅負結構分析

唐在富 馮利紅 張耀文

(中國財政科學研究院,北京100042)

美國是西方發達國家中房地產稅制較為完善的國家之一,而且在聯邦政府、地方各級政府之間房地產稅制安排上有其獨特性。本文在對美國房地產稅制特征進行梳理歸納的基礎上,根據2014年各州房地產稅的實際稅負情況,就房地產稅評估、稅收優惠及法定稅率等稅制要素對實際稅負的影響作了比較分析,特別是對稅收限制條款的背景、作用等作了深入分析,提煉了房地產稅收的制度設計與征收管理方面的啟示,從房地產制度總體設計、不同類別房地產稅率協調、設定稅收限制條款、規范評估管理及信息披露等方面提出了建議,以期為中國房地產稅改革提供參考。

房地產稅 美國稅制 稅收評估 實際稅率 參考借鑒

2015年6月,美國林肯土地政策研究院公布了對美國50個州的房地產稅稅負開展的第14次比較研究的結果①本文為對該研究報告相關數據進行深入分析形成的研究報告的內容摘要,如需了解詳細信息,請與作者聯系。,該研究通過對三種不同地區、四類房地產的稅負情況進行分析,研究表明美國四類房地產的總體稅負分別為自住用房1.44%、商業用房1.94%、工業用房1.41%、公寓1.77%,其中商業用房的稅負明顯高于自住用房;不同地區中,西部地區稅負最低、中西部地區稅負最高。實際稅負水平是稅制設計和實際征管等稅收體系運行結果的綜合反映。深入分析美國不同地區、不同類別房地產的稅負結構及其背后制度、征管因素,對于中國房地產稅改革具有一定的啟示借鑒意義。

一、美國房地產稅制主要特征

美國房地產稅是多數地方政府的重要財政收入來源,主要用于提供消防、治安、道路交通、教育、環境改善等公共服務。其納稅人通常是房地產的所有人,如果所有人不明確,則由實際使用人或控制人繳納房地產稅。征稅對象包括土地、地上房屋建筑物以及附屬的機械設備等。各州對與房地產相關的動產的稅收地位和法律定義相差很大,有43個州的法律規定根據可移式住宅的具體特征決定是否對其征稅,有35個州和哥倫比亞特區對于附屬于房地產的機器設備征稅。

(一)影響實際稅負的稅制要素

影響美國房地產稅實際稅負的主要稅制要素包括:法定稅率、房地產市場價值、評估比率、分類比率和稅收優惠政策安排等。法定稅率一般在地方政府預算立法程序中規定,理論上每年由地方政府根據預算支出計劃,綜合考慮非房地產稅來源的其他收入等因素,推導出需要征收的房地產稅收總額,然后除以房地產評估凈值得到名義稅率,提交經議會審查通過后,即為法定稅率。推導計算公式為:

法定稅率=(預算支出-非房地產稅收入)÷(總評估值-豁免-減免-折扣)

在實際征收過程中,地方政府只是依據評估價值而非真實市場價值的一定比例對房產和土地征稅,評估價值與真實市場價值的比率即為評估比率,而不同類別房地產的分類比率①美國各州通常基于房地產的用途或者所有權歸屬,將房地產分為不同的類別,對不同類別房地產的實行有差別的分類比率或法定稅率。有些州并未對房地產進行分類,但是在實際征稅時,對不同種類的房地產評估價值并不相同,所以也被認為是另一種形式的房地產分類。也各不相同。因此,理論上,某一處房地產的稅額可以由以下計算公式表達:

房地產凈稅額=真實市場價值②地方房地產交易市場,買賣雙方自愿競價后都能接受的價格,并且假定該價格就是該不動產真實的市場價值,也就是說對于特定房地產來說,其不論在哪個不動產交易市場,真實市場價值是相同的。×評估比率×分類比率×法定稅率-稅收優惠

例如,在賓夕法尼亞州的費城,自住用房的評估價值為市場價值的70%,即房地產的評估比率為70%;而政府僅對自住用房評估價值的32%進行征稅,即該類用房的分類比率為32%;房地產的法定稅率為8.26%。如果不考慮稅收優惠,一套市場價值1000萬的自住用房應繳納的房地產稅稅額應為:1000×70%×8.26%×32%=18.5024萬,扣除稅收優惠后,即為應繳納房地產稅收的凈額。由于稅收優惠政策是稅制改革中爭議較大且較復雜的因素,以下單獨作介紹。

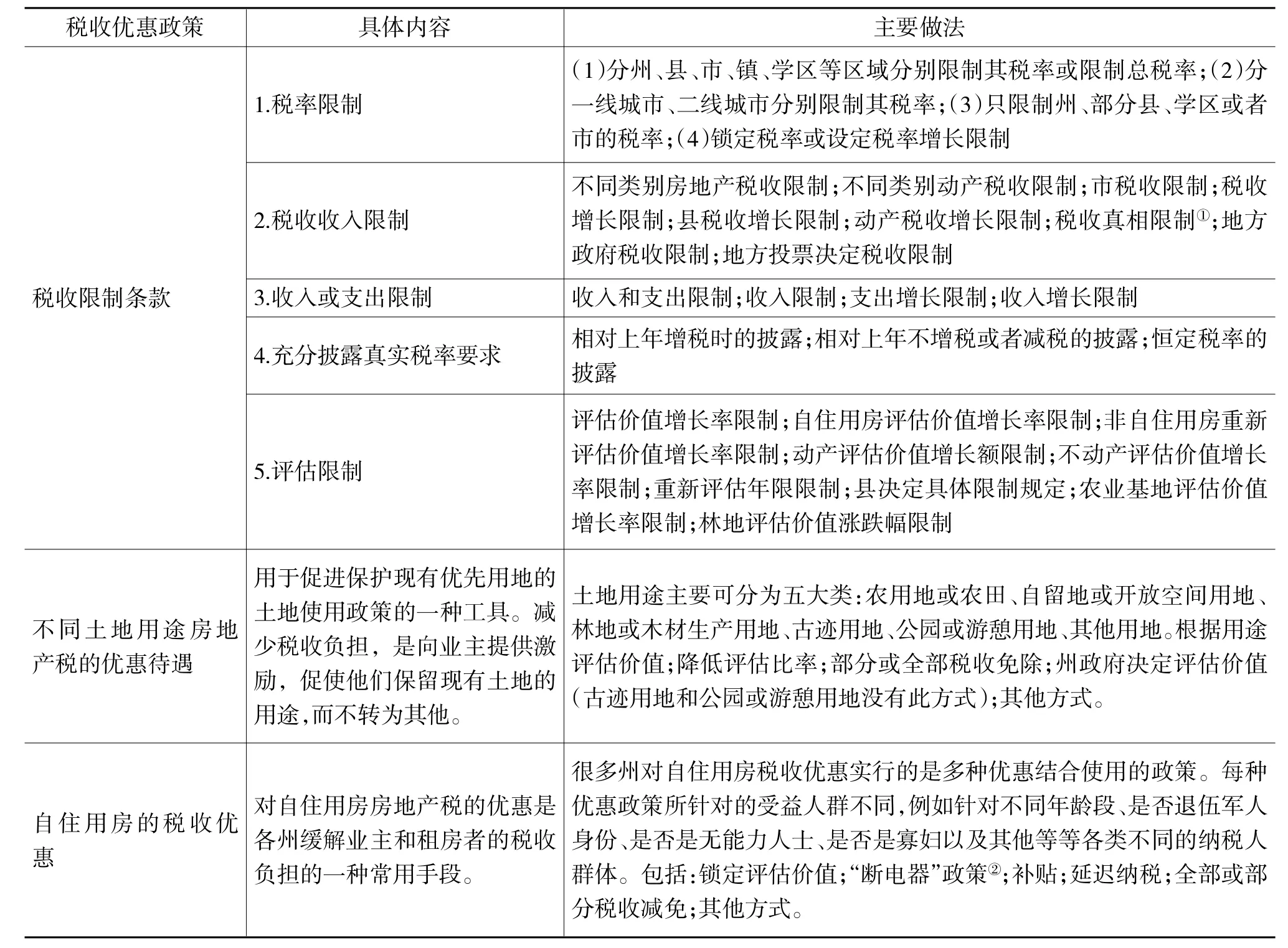

(二)內容繁雜的稅收優惠政策

美國房地產稅稅收優惠的主要目的是為特定用途房產或特殊群體提供優惠,以減輕其負擔;對特殊用途土地進行經濟利益補償。而稅收限制條款雖然主要是為了防止地方政府隨意增加房地產稅,但客觀上也起到了稅收讓渡于民的作用,屬于廣義的稅收優惠政策。限于篇幅,我們將稅收限制條款、不同土地用途房地產稅的優惠待遇、自住用房稅收優惠三大類政策以表格形式(見表1)。

在目前關于中國大陸地區房地產稅改革的討論中,關于稅收優惠政策的制度安排已經有很大程度的共識,但對于稅收限制條款似乎沒有引起足夠重視,這也是本文需要重點關注的關鍵環節。

為使配電網自動化系統運行效率得以提升,不但要保障配電網常態運行時,自動化系統可精確、高效地將電能輸送給用戶為一,還需保障當配電網處于故障狀態時,自動化系統依然能第一時間處置故障問題,加強修復力度,進而使供電的安全性得以增強。

(三)制約政府權力的限制條款

美國各州的房地產稅法為限制地方政府任意增加房地產稅負,制定了一系列的限制條款,形式包括房地產稅稅率限制、稅收收入限制、收入或支出限制、評估價值限制和充分披露真實稅率要求等。

1.房地產稅稅率限制

有36個州存在這種限制條款。其中有24個州分州、縣、市、鎮、學區等區域分別限制其稅率或限制總稅率;有的只限制州、市、部分縣或學區的稅率;有的則采取鎖定稅率、規定稅率增長限制的辦法,有的結合使用兩三種限制辦法。例如:亞拉巴馬州的稅率限制條款規定:州的總稅率不超過0.65%,縣政府用于一般用途的房地產稅稅率不超過0.5%,用于債務還本付息用途的房地產稅稅率不超過0.25%,市政府用于債務還本付息用途的房地產稅稅率不超過1.0%,用于債務還本付息以外用途的房地產稅稅率不超過0.5%,學區的稅率不低于1.0%。經過選民同意,這些稅率增長率不得超過0.3%。內華達州的稅率限制條款規定:房地產稅率不得超過房地產評估價值的5%,稅收管轄權交叉區域的公共用途房地產的房地產稅率不得超過房地產評估價值的3.64%。

2.房地產稅稅收收入限制

有36個州存在這種限制條款。其中有23個州規定了房地產稅收增長限制,有的則對不同類別的房地產規定稅收限制,有的對市或縣規定稅收限制。例如:愛達荷州的房地產稅稅收收入限制條款規定:學區房地產稅稅收收入增長率不得超過前3年每年預算的任一預算的最高房地產稅收標準加上通過新建設、土地用途改變和兼并等使得市場價值增長的途徑所帶來的收入的3%。紐約州的房地產稅稅收限制條款規定:各個稅收管轄區(縣、市、村莊等)每年的房地產稅稅收所占全部同級稅收管轄區應稅房地產的平均評估價值③全部同級稅收管轄區應稅房地產的平均評估價值=縣(或市、村)全部房地產的評估價值。的比值不得超過規定比例:縣為1.5%-2%;村莊為2%,城市和紐約縣為2.5%。

表1 美國房地產稅的稅收限制條款和稅收優惠政策

3.收入或支出限制

4.評估增長限制

有18個州和哥倫比亞特區存在這種限制條款。主要是對各類型房產評估價值的增長設定限制,或對自住用房的評估價值上漲設定限制。例如:艾奧瓦州的評估限制條款規定:自住用房和農用房地產評估價值增長率不得超過3%,商業和工業房地產評估價值增長率不得超過4%,公共事業房地產評估價值增長率不得超過8%。自住用房和農用房地產的評估價值的增長率相互聯系,如果其中一個類別的房地產的評估價值增長率低于3%,那么另一個類別的房地產也要受此增長率的限制。

5.充分披露真實稅率要求

有11個州存在這種限制條款,主要分為相對上年增稅時的披露(4個州)、相對上年不增稅或者減稅的披露(3個州)和恒定稅率的披露(5個州)等三類。

二、2014年美國房地產稅制運行結果分析①本節數據,除注明的外,皆為對美國林肯土地政策研究院網站數據進行整理所得:http://www.lincolninst.edu/resources/。

數據分析表明,美國房地產稅的實際稅負總體呈累進特征,即在大多數情況下的實際稅率隨著房產價值的上升而上升,其主要原因是稅收減免一般固定在一個特定的數額,因此其效果通常會隨著總的房產價值的增加而減弱,使得實際稅率上升。通過對2014年美國50個州房地產稅制運行及稅負結構進行實證分析,可以歸納以下幾個特點。

(一)相對于法定稅率,評估比率、稅收優惠等因素對年度實際稅負的影響更為明顯

理論上,當法定稅率較高或應稅市場價值較高或者二者都高時,實際稅率較高,但由于法定稅率變動比較敏感,是選民政治下政治家不敢輕易觸碰的紅線,因此,評估比率、稅收優惠等因素對于每一年度的實際稅負影響更為明顯。

數據表明,房地產估值限制顯著影響城市樣本中的9個城市和50個最大樣本城市樣本中的17個城市的業主稅負。9個城市中洛杉磯、底特律、杰克遜維爾、紐約和波特蘭這6個城市的稅負減少或排名提前:在15萬美元自住用房價值檔次上,稅負減少了114美元至668美元之間,在30萬美元自住用房價值檔次上,稅負減少了228美元至1336美元之間。這些城市的年均估值限制通常是2%到10%,一些地區甚至有多年增長率限制。在小石城、芝加哥和哥倫比亞三個城市,伴隨著周期性的(非每年)重新估值,當房屋價值在長期下降時,不動產估值限制實際上產生了相對更高的應征稅價值。對于50個最大城市來說,更多城市的平均占有期業主的稅負受到影響。在德克薩斯州的奧斯汀,不動產估值限制提供的稅款減免相當于全值房屋所征稅收的1%。

(二)從不同地區房地產稅負情況看,西部地區實際稅率最低

數據表明,美國西部地區自住用房、商業用房、工業用房以及公寓的實際稅率,相比新英格蘭地區、中大西洋地區、南部地區、中西部地區、西南地區是最低的。其中,西部地區的自住用房平均實際稅率為1.023%,與美國平均實際稅率的差距為0.427%,與平均實際稅率最高地區(新英格蘭地區)的差距為1.082%。西部地區的商業用房平均實際稅率為1.284%,與美國平均實際稅率的差距為0.658%,與商業用房平均實際稅率最高地區(中西部地區)的差距為1.418%。西部地區的工業用房實際稅率平均為1.029%,與美國平均實際稅率的差距在0.378%,與平均實際稅率最高地區(中西部地區)的差距在0.381%。西部地區的公寓實際稅率平均為1.027%,與美國平均實際稅率的差距為0.738%,與平均實際稅率最高地區(中西部地區)的差距在1.265%。在西部地區總體經濟發展水平低于其他地區的背景下,地方政府并沒有通過提高房地產稅實際稅率的辦法來增加其財政收入,其公共財政支出的財力來源是否更多地依賴于上級政府的轉移支付,有待進一步分析考察。

(三)從不同用途的房地產稅負情況看,商業用房實際稅率要高于自住用房

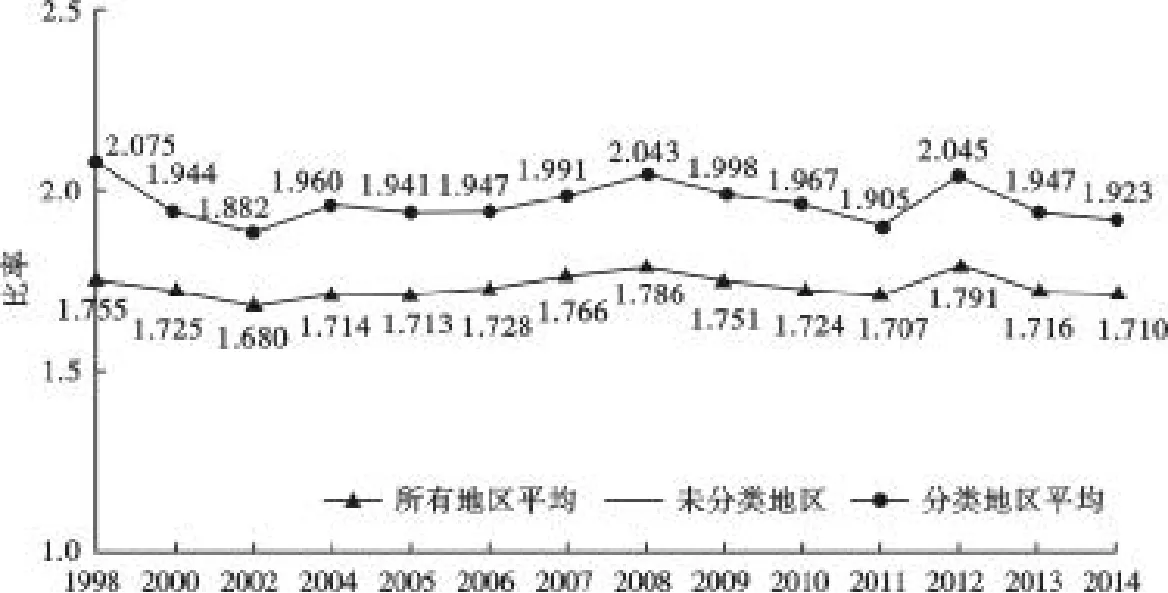

按照美國的稅收統計方法,和同等價值的商業用房相比,由于工業用房比商業房地產有更大的附屬動產占比,這就產生了更大的稅基,因而工業用房通常有更高的總稅額,而大部分附屬動產并沒有被征稅或者以比不動產更低的稅率征稅,導致工業用房呈現更低的稅率。而商業用房的實際稅率一直高于自住用房,即存在所謂的商業用房在稅收上補貼自住用房的現象。近年來,美國商業用房對自住用房的補貼程度在下降,具體的標準是用每個地區商業用房的實際稅率與自住用房實際稅率的比率來概括性地衡量自住用房被商業用房的補貼程度。比率為1,表明商業用房與自住用房兩者區別不明顯;比率大于1表明存在自住用房被商業用房補貼的現象,這一比率越大,表明補貼程度越高。2014年,全美范圍這一比率為1.710。一些地區自住用房和商業用房在法規上被區別對待,這些地區的這一比率同樣下降至1.923,比2012年的2.045顯著降低,而且大概比長期平均值1.969低了2.5%。

三、對中國房地產稅改革的啟示與建議

雖然各國國情不同,體制各異,但美國在房地產稅制度設計方面的一些做法,特別是其在房地產分類征稅、評估比率確定、稅收增長限制等方面的有益經驗,可以供其他國家參考借鑒。根據前文所做分析,結合中國大陸地區的實際情況,基于現代國家治理的內在要求,對于推進中國的房地產稅改革提出如下建議:

圖1 1998-2014年城市商業用房與自住用房實際稅率的比率變化

第一,加快完善房地產稅制和土地流轉制度,穩定地方政府房地產稅收收入來源。統籌土地和稅收制度改革,加快推進立法進程,完善房地產稅制度體系。對工業、商業、住房等不同類別的房地產統一規范征稅,實行有差別的分類稅率,并將其作為市、縣政府的主體稅種,形成更加穩定的地方政府稅收收入流量。同時,改革建設用地流轉制度,允許集體經營性建設用地與國有土地一同入市流轉、交易,同權同價,減少地方政府征地、土地出讓相關收支規模,通過相對均衡的房地產稅收入,彌補一次性出讓土地的政府收益(目前大致占土地出讓總收入的20%左右),引導地方政府轉變發展方式,由外延粗放式增長,轉向更加注重改善當地環境、提高經濟社會發展質量的內涵集約式發展。

第二,合理設定分類稅率水平,引導資源節約、環境友好型社會建設。在對各類房地產統一納入評估征稅系統、實行按評估價值征稅的同時,對基本居住需求免稅,保證普通居民不因新的房地產稅制而增加稅負。針對我國地少人多以及炫富、攀比消費等不良行為,對于超出基本居住需求部分的住房、特別是對大戶型商品房和別墅實行較高的實際稅率,引導全社會理性住房消費,防止和抑制屯地、屯房和奢華住房消費,提高土地和住房資源的利用效率。協調處理好工業用房、商業用房與自住用房的稅率,防止工業用房稅率過低導致攤大餅式發展,促進工業經濟和服務產業均衡協調發展,減少環境資源承載壓力,增強經濟社會發展后勁。

第三,賦予地方適當的稅率確定權,同時設定相關稅收限制條款。在未來的房地產稅法中,明確各類房地產的稅率區間,并允許各地根據當地實際情況選擇合適的稅率,以調動當地政府發展經濟、改善公共服務和人文環境的積極性。同時,由于我國地區間經濟發展差異較大,中央立法為各類房地產稅限定稅率浮動空間,稅率空間過小不足以體現我國經濟差異,稅率空間過大地方政府權力自主權會增大,為防止個別地方政府在財力緊張時,任意提高房地產稅稅率,增加居民稅收負擔,可借鑒美國等國家的做法設定房地產稅收限制條款,防止政府任意增稅,均衡保護各類納稅人的利益。

第四,因地制宜簡化評估程序和方法,充分披露相關信息并接受社會監督。對房地產進行價值評估、稅額確定的過程,涉及社會公眾的切身利益,也事關社會公平正義,需要大量的專業人員和扎實的基礎工作。房地產稅改革應堅持立法先行、穩步實施的原則,在完善中央立法程序后,在成熟的城市或地區先行實施積累經驗。改革初期可先選取較為簡易的方式進行評估、核稅,以增強稅制改革的可操作性和適應性。通過平穩有序地推進實施,逐步培養壯大評估人才隊伍,完善相關征管制度,提高房地產稅征管能力。推進改革的過程中,有關地方政府應充分披露相關信息,主動接受社會公眾的監督。

〔1〕Lincoln Institute of Land Policy,Significant Features of the Property Tax.http://www.lincolninst.edu/subcenters/ significant-features-property-tax/.2015.

〔2〕Lincoln Institute of Land Policy,Minnesota Taxpayers Association.50-Stateproperty tax comparison study.http:// www.lincolninst.edu/pubs/3550_50-State-Property-Tax-Comparison-Study.2015.

〔3〕NikolaiMikhailov.Types ofproperty tax and assessment limitations and tax reliefprograms.http://www.lincolninst.edu/subcenters/property-valuation-and-taxation-library/ dl/mikhailov.pdf.1998.

〔4〕賈康.房地產稅離我們并不遠[B].北京:人民出版社, 2015.

〔5〕唐在富.房地產稅改革:定位、現狀、方向與建議[J].發展研究,2012(1):88-92.

〔6〕高峰.各國房產稅的細節比較[N].上海證券報,2013-06-24.

〔7〕任強.房產稅:美國實踐及借鑒[J].財政研究,2015(1):53-57.

〔8〕唐在富.中國土地財政基本理論問題研究——土地財政的起源、本質、風險與未來[J].經濟經緯,2012(2):140-145.

〔9〕吳璟,張繼軍.美英房地產估價行業發展模式及經驗借鑒[A].2003中國房地產估價學術研討會論文集[C].2003:63-67.

【責任編輯 張兵男】

F817

A

1672-9544(2016)04-0102-05

2015-09-21

唐在富,研究員,研究方向為財政理論與政策、土地制度與房地產稅;馮利紅,中國財政科學研究院在讀研究生,研究方向為財政理論與政策;張耀文,中國財政科學研究院在讀研究生,研究方向為國家稅收理論與政策。