陸金所:品嘗共享金融P2P的果實

孫語冰

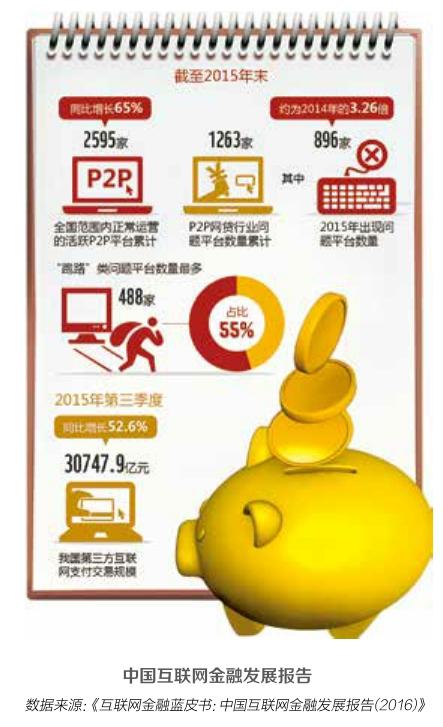

互聯網近年來的極速發展改變了人類的生活方式,也給分享經濟插上了“互聯網+”的羽翼。在大眾投資理財方式上,傳統金融長期處于壟斷地位,已經很難滿足目前大眾差異化的投資融資需求。分享經濟補充了傳統金融的不足,服務投資人、小微企業和個體工商戶的互聯網借貸、網絡融資等共享金融領域新途徑正成為分享經濟中快速發展的一支新力量。

金融是現代經濟的核心,當分享經濟挺進金融領域,“共享金融”應運而生,陸金所(全稱上海陸家嘴國際金融資產交易市場股份有限公司)便是共享金融領域的代表企業之一。陸金所于2011年9月成立,旗下lu.com網絡投融資平臺2012年3月正式上線運營。lu.com結合全球金融發展與互聯網技術創新,主要為中小企業及個人客戶提供投融資服務,截至2016年6月,lu.com用戶已超過2342萬人,活躍投資用戶達587萬。

打造互聯網金融生態體系

“共享金融是去中介化的過程,其典型形式就是P2P和互聯網眾籌。”這是中國人民銀行金融研究所所長姚余棟2015年對“共享金融”概念的定義。陸金所最早以P2P網貸為起點,如今,已從 1.0時代的單純P2P網貸平臺跨越至3.0時代的一站式線上財富管理平臺。

1.0時代,陸金所業務以自營模式運營P2P網絡借貸為主,幫助個人直接投融資,并連接不同地區間投融資需求,努力實現資源的高效配置,如2012年3月推出的首款服務“穩盈-安e”;進入2.0時代,陸金所橫跨銀行、保險、證券、公募基金、不動產以及P2P等九大市場,提出打造滿足不同投資者以及投資者不同人生階段、不同需求的一站式財富管理平臺概念,引領包括P2P網貸等互聯網金融平臺整體轉型升級;3.0時代后,陸金所聚焦打造綜合財富管理平臺,在服務方面提供基于大數據的資產組合管理及推薦功能等,上線了更豐富的資產類別。

在我國現有的融資格局中,中小金融機構能夠得到的金融資源有限,90%以上民營中小微企業很難獲得貸款。中小企業“融資難、生存難、發展難”的問題引起中央政府的重視,“鼓勵引導和規范民間資本進入金融服務領域”的政策支持也應運而生。

2015年以來,陸金所已經陸續推出了P2P開放平臺、基金平臺、跨境交易平臺、保險平臺等多個領域的開放平臺,與超過500家機構建立了合作。以P2P開放平臺為例,針對P2P平臺當前發展中存在的產品開發能力弱、運營成本高等難點,陸金所P2P開放平臺聯合前海征信為P2P平臺提供產品設計、征信等貸后服務,努力促進行業共同發展。

用戶財富管理需求是多樣的,僅靠一家、兩家機構很難滿足,因此要打造開放平臺,讓一切能夠提供服務并滿足風控要求的公司和機構參與為用戶服務,最終形成完備的互聯網金融生態體系。而“互聯網+”鼓勵開放共享和融合創新,對形成開放、共享的經濟社會運行新模式有著極大的促進作用。

讓普通人品嘗共享金融果實

提到共享金融對普通人生活的改變,讓本來“高大上”的投資走進平民百姓生活可能是很多人的第一印象。通過不同的理財平臺,投資人可以足不出戶地按照自己的意愿選擇種類繁多的投資項目。但共享金融能做的并不止于此。

面對普通人的融資需求,陸金所意識到,首先要滿足實體經濟目前還沒被滿足的需求,為普通客戶提供更多安全可靠的投資渠道。在陸金所的“穩盈-安e”服務中,投資人有三分之二來自于北上廣等一線城市,而借款人則大部分來自二、三、四線城市,特別是中西部地區,借款人多是普通個人、個體工商戶以及小微企業企業主。通過陸金所這樣的平臺,資金在區域之間產生流動,將一線城市投資者中的閑置資金轉移至中西部地區急需資金的小微企業及個人,甚至帶動地方資金的周轉和經濟的發展。

陸金所控股面向所有金融機構、企業及個人客戶,通過整合線上和線下渠道,以互聯網為媒介連接供需兩端,努力通過金融交易信息服務平臺滿足客戶的各類金融需求。2016年5月,陸金所控股完成了對普惠金融業務的重組,整合了普惠金融事業群以及前交所,從而形成旗下陸金所、前交所、普惠金融“兩所一惠”的戰略布局。

風險管控是安身立命之本

2016年4月,“中晉系”的多家相關聯的公司被曝涉嫌非法吸收公眾存款和非法集資詐騙犯罪,繼e租寶、金鹿之后,又一家大型理財平臺轟然倒地。上網搜索相關信息,“跑路”的理財平臺數量飆升,涉及的金額更觸目驚心。

風險是互聯網金融行業繞不開的話題,而自成立之初,陸金所即以其風控能力而出名。“跟一些動輒‘跑路的P2P平臺相比,陸金所平臺上的資產到目前為止還沒有出現過一例無法兌付的風險事件。”陸金所副總經理兼首席風險執行官楊峻說,“再嚴格的風控也并非意味著零風險。我們所能做的就是通過風控嚴格準入項目,做到資金、資產精準匹配,在風險控制與客戶體驗中找到最佳平衡點,一旦發生問題能夠及早識別風險,減少投資者損失。這也是陸金所在行業‘大浪淘沙中‘活下去的安身立命之本。”

從2015年率先在業內提出“七步風控體系”,即通過七項措施(風險政策制度框架體系、信用評級、信息披露、投后預警監控、風險管理系統、風險評價體系、資產與資金的精準匹配)在資產端建立起全過程、立體化的風險管理體系,到如今強調借助“適配系統”精準地將投資者和產品進行風險適配,把風險承受能力不夠的投資者攔在門外,陸金所在風控管理方面的每一次發聲在業內都顯得非常“特立獨行”。

“為了滿足(風險)適配系統,我們不惜丟失超過10%的交易量。”楊峻說,陸金所目前風控人員共有近100人,對項目的底層資產都會進行實地調查和投后監控。“風控并不是業務的掣肘,而是需要‘藝高人膽大,既要大膽開展業務,也要有完備的風險預警體系,能夠盡早地識別、評估風險,并視情況采取有效措施,安全撤離。”

2016年9月9日,中國互聯網金融協會與陸金所、螞蟻金服等17家會員單位集中簽署信用信息共享合作協議。對此,陸金所董事長李仁杰表示,關于互聯網金融行業如何建立秩序有三大關鍵點:第一是做到自律,推進互聯網金融誠信體系建設;第二是讓制度更加完善,適應業態的發展;第三是形成良好的競爭關系。“大家擰成一股繩,在守住底線的基礎上進行良性競爭,才能使互聯網金融行業健康長久地發展。”