關于最優資本配置模型研究的文獻綜述

【摘要】資本配置的優化問題一直是學界研究的熱點,傳統的馬科維茨均值方差模型在提出之后,被廣泛的應用于投資組合的選擇和資本配置。國內外學者受其啟發,開始在該理論的基礎上對最優資本配置模型進行優化與改良,得到了相當豐富的研究成果。本文整理了最優資本配置模型的研究文獻,涉及的較為典型的模型除了傳統的均值方差模型外,還有損失最小化模型、MV模型和尾均值-方差模型,在對這些模型進行比較分析的基礎上本文提出了未來研究中仍需改進的三個方面。

【關鍵詞】資本配置 尾均值-方差 模型優化

一、引言

隨著證券市場的不斷規范化,資本配置在投資決策中的地位逐漸凸顯,越來越受到投資者的重視。很早之前國外的研究者就開始強調資本配置對投資收益的決定性作用:William Sharpe(1988)研究指出,資本配置是投資決策中最為重要的部分;Brinson,Hood和Beebower(1986)的研究也證明,資本配置在養老基金的投資總回報中有93.6%可以由資本配置來解釋。而在理論界,對優化資本配置的模型探究一直以來也都是學者們關注的重點問題。針對這一研究熱點,由于國內資本市場發展較慢,國外學者的研究成果和貢獻顯然要多于國內的研究者。傳統的均值方差模型在1952年被提出之后,被廣泛的應用于投資組合的選擇和資本配置。國內外學者也紛紛打開思路,開始在該理論的基礎上對最優資本配置模型進行優化與改良,得到了相當豐富的研究成果。本文針對最優資本配置模型的研究文獻進行了梳理和綜述,涉及的較為典型的模型除了傳統的均值方差模型外,還有損失最小化模型、MV模型和尾均值-方差模型。在對這些模型分析比較的基礎上,本文希望能為最優資本配置模型的改良和對資本配置的進一步研究提供一種可供借鑒的思路。

二、關于最優資本配置模型研究的文獻回顧

(一)傳統的均值-方差模型

關于最優資本配置的研究,最早提出的理論模型是均值-方差模型,馬科維茨在Markowitz(1952)首次構建了該模型,提出用期望收益和收益的方差來量化投資組合的收益與風險之間的關系。他認為任何理性的投資者在面對給定的、具有相同收益率的兩個投資選擇時,都會選擇風險小的那個,并把風險定義為期望收益率的波動率。也就是說,投資者若要追求高回報,則必須承擔高風險,他們需要在期初從所有可能的證券組合中選擇一個最優的組合,這就是資本配置優化的最簡化形式。而為了規避風險,投資者通常選擇將投資組合多樣化。具體形式如下:

其中,w=(w1,w2,…wn)表示一個投資N個風險資產的權重向量;e表示N個風險資產的期望收益率;Ω表示N個風險資產的收益率的協方差矩陣;u表示投資者所期望的組合收益率;I表示單位向量;rf是無風險收益率。該方程的解即為最優資本配置方案,所有解的集合被稱為有效前沿。

均值-方差模型在被提出之后引起了學術界的轟動,學術界由此發現一條新的思路,從這個角度研究資本配置的人越來越多,與該模型相關的研究文獻也越來越豐富,作者馬科維茨在1990年也獲得諾貝爾經濟學獎。關于這方面較為典型的研究有:Tobin(1958)在其文中假定所有投資者都在尋找一個均值—方差有效的貨幣資產組合,假設了一個包含多個風險資產和一個無風險資產的投資組合模型,并假設收益的協方差矩陣是非奇異陣。由于所有資產都是貨幣資產,投資者所面臨的風險就是市場風險,而非違約風險。基于此他提出了著名的“分離定理”:在允許賣空的前提下選擇投資組合時,任意有效的證券組合都是由一種無風險資產與一種特殊的風險資產組合構成的。Hicks(1962)使用相關系數的表達方法代替協方差矩陣,對均值方差模型進行了改進,并由此得出結論:在包含現金的資產組合中,組合期望值和標準差之間存在著線性關系。他還認為風險資產的比例始終是沿著這條線形的有效邊界的,這也恰好解釋了Tobin(1958)關于分離定理的內容。而Sharpe(1963)提出的“單指數模型”通過假定資產收益只與市場總體收益有關,避免了馬科維茨理論中所用到的復雜計算。Jondeau和Rockinger(2002)則將投資者的效用函數假設為常數相對風險厭惡(CRRA),將期末期望收益Taylor展開取前4階高階矩,運用一階條件來最優化資產配置。可以說馬科維茨的理論模型逐漸演變成了現代金融投資理論的基礎,也成為最優資本配置研究的基石。

(二)損失最小化模型

損失最小化模型是在最近幾年才被提出的,Dhaene等人(2012)在其研究中建立了一個總體的框架,并設置一個明確的標準來衡量資本的最優配置,他們將資本配置看做一種特定的最優化問題,而這個問題的解就是要令所有投資單位相對于其分配到的資本,其風險總和即離差和達到最小,也就是資本數pi與通過適當的距離測度而得到的Xi盡可能接近。更具體地,針對資本配置問題,他們提出了下面的最優模型:

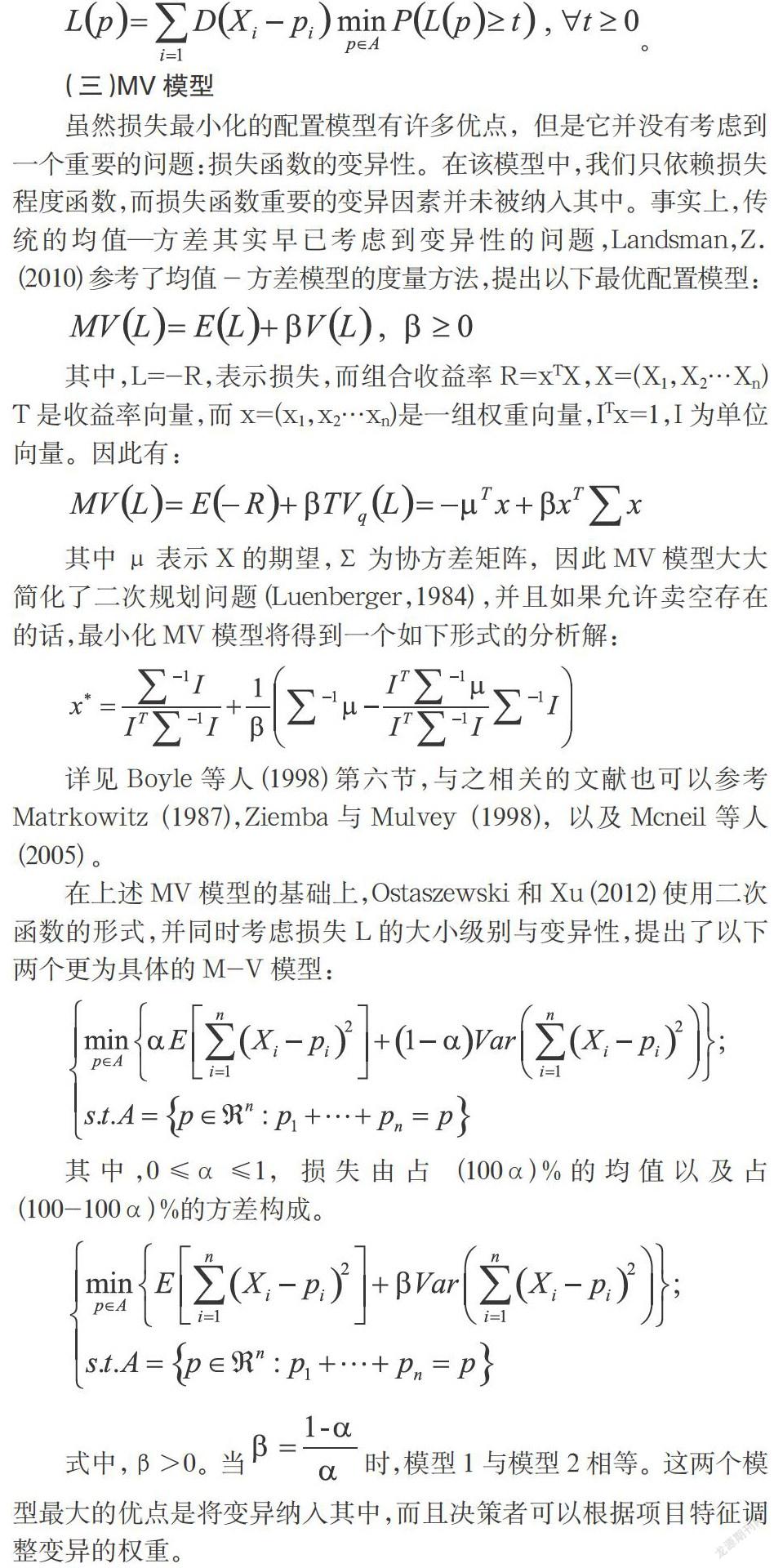

(三)MV模型

雖然損失最小化的配置模型有許多優點,但是它并沒有考慮到一個重要的問題:損失函數的變異性。在該模型中,我們只依賴損失程度函數,而損失函數重要的變異因素并未被納入其中。事實上,傳統的均值—方差其實早已考慮到變異性的問題,Landsman,Z.(2010)參考了均值-方差模型的度量方法,提出以下最優配置模型:

(四)TMV模型

傳統的馬科維茨投資組合理論、損失最小化模型和MV模型經過上述學者的補充和擴展,已經形成了各自較為完善的理論系統。然而他們都是建立在諸如收益率服從正態分布這樣一系列過于理想化的假設下,因而無法很好地應用于實際問題。例如,與正態分布相比,現實中的收益分布常常在中間部分出現高峰、中間求較為細薄、出現厚尾,以及左偏等情況。針對這樣的問題不少學者對上述模型提出了質疑:Mao(1970),Hogan和Warren(1974),Harlow(1970)等人就認為下半方差能更準確地刻畫風險,因此他們對傳統的均值-方差模型進行了改良,構建了均值-半方差模型。Konno和Suzuki(1995)則分析了在收益不對稱情況下的均值-方差-偏度模型,他們認為具有相同均值和方差的資產組合通常具有不同的偏度,而偏度大的投資組合更可能獲得較大收益率。顯然該模型在收益率分布不對稱的情況下更具價值。在所有的改良方法中,最著名的應該就是尾部條件期望(TCE,也稱為CVaR)。

我們要在理解VaR的基礎上認識TCE,而關于VaR,最早的思路可以追溯到Roy(1952)提出的“安全首要模型”(Safety -First Portfolio Theory),他在這個模型中把投資組合的均值和方差作為一個整體來選擇,提出以極小化投資組合收益小于給定的“災險水平”的概率作為模型的決策準則。VaR的概念在1993年G-30會議上被正式提出,其定義為:一定時期內,在一定置信度(a)下,某一金融資產或證券組合價值在未來特定時期內的最大可能損失。用公式可以表示為:

P(X≤VaR)=α

有三種常見的方法可以用來計算VaR:參數方法、歷史模擬法和蒙特卡羅模擬法。VaR方法控制了最大的損失,不管金融風險的根源出自市場,這個模型都可用一個數值表示未來某個時期的潛在損失,因而不同的市場、交易者和金融工具的風險就可以進行比較。但該方法也存在以下兩個缺陷:首先,VaR不滿足次可加性;其次,VaR尾部損失測量時存在非充分性,即它無法考察超過分位點的下方風險(左尾)信息,這使人們忽略了小概率發生的巨額損失情形甚至是金融危機事件,而這些恰恰是風險管理所必須關注的。

由于上述兩個缺陷的存在,Artzner等人(1997)提出了TCE方法,這個方法測量的是小于VaR的損失的期望值,可以用下面的方程表示:

其中,VaRq=inf{x:F(x)≥q}是X或者VaR的q分為點,p*=(p*1,…,p*n)為X的分布函數。

從上式中我們不難發現TCE與VaR的區別:首先,前者不是單一的分位點(這與VaR有根本區別),而是尾部損失的平均值,只有將所有大于VaR的尾部損失全部估計到才能夠計算TCE,因此TCE對尾部損失的測量是充分的。其次,Artzner等(1999)、Acerb等(2001)通過不同的方式都證明了TCE滿足次可加性,即對于任意的隨機分布中的回報和,下式始終成立:

CVaRα(X+Y)≤CVaRα(X)+CVaRα(Y)

因此,TCE在運用的時候相對更加靈活,很多學者將其用于各種分布假設之中。例如,Panjer(2002)在多元正態分布的假設下使用TCE來解決資本配置問題;Landsman和Valdez(2003)將該模型擴展到多元橢圓分布下;Furman和Landsman(2005,2006)將其擴展到多元伽馬和特威迪分布下;Chiragiev和Landsman(2007)則將其擴展到多元帕累托分布下;Cai和Li(2005)也將其擴展phase-type分布下。

他們將該模型拓展性地運用于多元橢圓分布下,給出了明確的最優配置表達式,并根據TMV模型提供多元正則變化的漸近的配置公式,最后他們利用保險中的數據說明了該模型的實用性。

三、簡單評述

研究資本配置的文獻相當豐富,而本文則將焦點放在關于最優資本配置模型的研究上,對四個較為重要的模型進行了如上梳理和綜述,通過比較我們可以發現他們各自的優點、不足以及相關性。

首先,傳統的均值-方差模型最大的貢獻在于首次提出以均值和方差刻畫收益和風險,在給定的收益下,求得風險最小的組合即有效前沿。這個模型的提出盡管具有里程碑式的意義,但又僅僅是一個比較粗略的模型,畢竟它是建立在過于理想的假設條件下的。這也給后來的學者很大的擴展和補充的空間,許多重要的理論都是在其基礎上提出的,例如分離定理、單指數模型等,包括近幾年剛發展起來的MV模型、尾均值-方差模型(TMV)最初的思想同樣都源于此。

損失最小化模型則是從另外一個角度出發構建的理論,它提出一個衡量最優資本配置的新規則,即分配給一個項目的資本數要盡可能地接近該項目所承擔的風險。它是對現有研究的高度概括,但只是提供了一個框架,并不是完整的度量模型。這個模型一方面具有很大的適用性,其中關于距離的測量方法可以根據理論的發展進一步地優化,另一方面它又不能單獨地被使用,需要結合其他的方法才能構成一個完整的模型。因此,可以將這個模型與各其他度量的模型一起,形成一套基于損失最小化模型的最優資本配置體系。

然后,MV模型是在傳統的均值-方差模型的基礎上,利用損失最小化模型的思想并克服了其沒有變異性的缺陷,將均值與方差同時納入模型中,其最大的優點是決策者可以根據項目的特征自行調整變異的權重系數,也可以通過對歷史數據進行建模來確定最合適的權重系數。另外,因二次函數具有整潔的最優配置形式,所以MV模型用其作為度量損失的方法,但該模型還是沒有處理好尾部風險的問題。

最后,與文獻中其他的配置規則相比,TMV模型的優勢是能同時控制損失函數的變異性和尾部風險。它從尾部條件期望(TCE)和尾部條件方差(TVC)出發,研究在VaR的約束下的最優資本配置,科學地將尾部風險納入模型之中,并且將之運用于橢圓分布和多元正則分布下。總的來說,這種方法能更好地解釋企業所面臨的風險的性質,但TMV模型一個潛在的缺點是在具體計算時涉及的參數都由研究者直接給定,而并不是通過科學的計算方法推導出的。例如,橢圓分布的密度生成元中,我們可以簡化性地假設p>3/2,kp=(2p-3)2,但是這樣的假設并沒有結合原有數據的特征來確定,這可能會導致最后結果的不精確;另外,Xu和Mao(2013)在TMV模型中沿用了MV模型的做法,使用二次函數來度量損失,而另一個在其他文獻中被廣泛采用的度量方法是絕對偏差函數。因此,作為TMV模型的一個拓展,我們也可以基于絕對偏差函數來尋找最優配置策略。更具體地說就是尋求以下模型的最優的解決方案:

綜合上文提到的幾個模型來看,現有的關于最優資本配置模型的研究仍有以下幾方面需要改進:一是上述模型都只涉及到單期的最優化問題。關于最優資本配置的模型在發展過程中雖然經歷了很多改良,比如在傳統的均值-方差模型的理論基礎上參考損失最小化模型的思想,以及進一步地考慮變異性和尾部風險,但是這些改良始終都沒有考慮動態下的最優資本配置,上述模型所涉及的向量均是一維的,這大大地減弱了模型的實用性,未來的研究可以考慮如何建立一個動態最優資本配置模型;二是上述模型衡量最優配置的規則過于單一。現有的研究關于最優配置的諸如在既定收益下考慮風險最小的組合,以及資本數與風險盡可能地相近的假定的目標都是單一的,而現實中的資本配置可能受到很多的約束,面臨的環境也很復雜,因此在未來的研究中,可以嘗試設定多個配置目標,得出一個最優配置的臨界值,同時可以建立一個最優配置的區間。三是具體分布下的參數的假定并沒有科學的依據。現有的研究涉及的是某個分布下的具體探討,而在這些分布中需要假定很多參數,目前對于這些參數的確定缺乏一個嚴謹的理論體系,因此今后可以考慮加強關于這一方面的研究。

參考文獻

[1]Ostaszewski,K.,Xu,M.Optimal Capital Allocation: Mean–Variance Models [R].Illinois State University,Normal,IL.,2012.

[2]Xu M,Mao T.Optimal Capital Allocation Based on the Tail Mean–Variance Model [J].Insurance Mathematics & Economics,2013,53(3):533-543.

[3]Dhaene,J.,Tsanakas,A.,Valdez,E,Vanduffel,S.Optimal Capital Allocation Principles [J].Journal of Risk and Insurance,2012,79:1-28.

[4]Jondeau E,Rockinger M.Asset Allocation in Transition Economies [J].Ssrn Electronic Journal,2002.

[5]王力,徐美萍.基于多元t分布和均值—方差模型的投資組合風險分析[J].魯東大學學報:自然科學版,2016,32(2).

[6]王大鵬,趙正堂.中國保險業資產配置與風險整合——基于虛實配比、Copula-CVaR模型和Monte Carlo算法的實證研究[J].產經評論,2016,7(02):71-82.

作者簡介:肖趙華(1992-),女,浙江蒼南人,碩士研究生,主要研究方向為資本市場。