投資者情緒對創業板民營企業IPO抑價的影響

陳靜楠 張敏微 付龑鈺

投資者情緒對創業板民營企業IPO抑價的影響

陳靜楠張敏微付龑鈺

IPO抑價現象被看作金融學界一大謎團。投資者情緒被認為是其重要影響因素之一。我國作為IPO抑價率較高的國家,創業板新股抑價程度尤為明顯。本文選取創業板市場2010-2014 年320家民營企業作為研究樣本,分別從市場層面和公司層面探究投資者情緒對民營企業IPO抑價的影響程度。研究發現,無論在市場層面還是公司層面,投資者情緒對民營企業IPO抑價均存在顯著正向影響,即投資者情緒越高漲,IPO抑價程度越高。

投資者情緒IPO抑價民營企業

一、引言

首次公開發行股票(Initial Public Offering)指的是為獲得支持企業發展的資金,通過證券交易所,在資本市場以募集方式首次公開向投資者發行股票。IPO抑價是指新股發行價格與首日收盤價格存在差異,后者明顯高于前者。IPO抑價現象作為金融界的異象,存在于國內外資本市場。Ibbotson等人(1975)最早發現美國資本市場中存在IPO抑價現象,即公司首次公開發行股票(IPOs)的發行價格低于二級市場的交易價格。國內學者王晉斌(1997)較早發現上海證券市場中存在IPO抑價現象,但他沒有給出導致這一現象的原因。Ritter 和Welch(2002)將全球各地資本市場的IPO抑價程度作了對比,發現發展中國家股市的IPO抑價程度明顯高于發達國家。中國創業板市場平均抑價幅度為41.23%,高于發達國家的股票市場(鄭業秋,2012)。

我國創業板上市標準低、條件寬松、發行制度不完善等原因,使得IPO抑價現象在我國創業板市場表現得尤為明顯。因此,深入剖析、解決創業板市場高抑價現象及其背后的原因,具有重要的現實意義。由于我國創業板上市民營企業在經濟體制改革的背景下,得到迅速發展,在國民經濟的增長中,地位日益凸顯,但基于創業板上市民營企業視角的研究尚未出現,由此針對創業板上市民營企業IPO抑價的研究變得尤為重要。

二、文獻回顧

(一)投資者情緒

投資者情緒理論最早可追溯于Delong等(1990),他們將市場中的投資者分為兩類,即理性投資者(Rational Investor)和噪聲交易者(Noise trader),噪音交易者的情緒會影響資產的預期收益,且這種情緒具有系統性和不可預測性,市場中才出現持續的系統性風險。stein (1996)在其文章中將投資者對未來預期的系統性偏差稱為“投資者情緒”。隨后,對投資者情緒的研究引起了許多學者的關注,逐漸成為研究熱點。

(二)IPO抑價的影響因素

部分學者針對IPO抑價的影響因素進行了研究。Ibbotson 和 Jaffe (1975)提到,公司的市場擇機行為會影響IPO抑價,較高的前期股票發行收益會促使公司增強發行新股的動機,從而產生高抑價。國內學者蔣順才等(2006)指出發行制度變遷是我國股市IPO首日收益率的主要影響因素。張雅慧等(2012)從媒體報道角度對IPO抑價進行了闡釋,發現短期和長期媒體報道均與IPO抑價率顯著正相關。汪昌云和武佳薇(2015)選取媒體情緒作為衡量公司層面投資者情緒的代理變量,研究發現負面媒體情緒與IPO抑價率顯著負相關,即公司的負面情緒越低,IPO抑價率越高。部分學者發現公司發起人意愿對IPO抑價也會產生影響,如發起人考慮到降低訴訟風險(tinic,1988;Lowry 和Shu,2002),發行人的再融資需求(Lee等,1996),以及維持對公司的控制權(Brennan 和Franks,1997)。

不同于上述觀點,也有研究從投資者情緒角度對IPO抑價進行了闡釋。Miller(1977)較早發現投資者情緒是影響IPO 抑價的重要因素,且IPO抑價會伴隨樂觀投資者的積極購買行為而產生,江洪波(2007)通過研究得出一致結論。Ritter和Welch (2002)基于投資者非理性情緒視角,指出新股發行價格之所以低于二級市場的交易價格,可能是由于二級市場的錯誤定價。隨后,Liungqvist等(2006)和Dorn(2009)研究發現,資本市場中個人投資者情緒是不穩定的,他們愿意在IPO 申購過程中支付高價,進而影響IPO抑價,熊虎等人(2007)與蔣慶欣(2010)也支持這一觀點。任輝和孫倩(2015)在文中也強調投資者情緒是我國創業板市場IPO抑價的主要影響因素。

國外的研究選取的樣本大多數是針對全部上市公司,而國內的研究多數則是針對創業板上市公司(中國創業板市場IPO抑價現象更為明顯),但目前尚未發現基于創業板上市民營企業視角研究投資者情緒對IPO抑價影響的文章,本文嘗試從創業板上市民營企業角度分析,來探究投資者情緒是如何影響IPO抑價的。

三、理論分析與研究假設

(一)市場層面的投資者情緒與IPO抑價的關系

在市場層面,鄒高峰等(2012)通過研究中國IPO抑價的影響因素,發現中國新股發行抑價更主要受到二級市場投資者情緒的影響,但并沒有明確指出兩者之間的具體關系。張雅慧等(2012)通過研究媒體報道對IPO抑價的影響,發現短期媒體報道促使投資者情緒的高漲,這樣就加重了IPO抑價程度,從而證明投資者情緒與IPO抑價具有正相關關系。接著,任輝和孫倩(2015)通過研究2009-2013年期間355家在創業板上市的公司,同樣得出投資者情緒與IPO抑價顯著正相關,即在我國創業板市場中,投資者的投機行為及盲目跟從現象導致新股過熱,投資者情緒高漲,IPO抑價程度過高,因此,本文基于我國創業板上市民營企業視角,提出假設1:

H1:在市場層面,投資者情緒與民營企業IPO抑價正相關,即伴隨著投資者情緒的高漲,民營企業IPO抑價程度較高。

(二)公司層面的投資者情緒與IPO抑價的關系

上市首日換手率代表個股在交易市場中的活躍程度,其換手率的大小也能表現出該公司在IPO市場中的人氣。一般來講,上市首日股票買賣越頻繁,首日的收益率變大,IPO抑價程度高。田高良和王曉亮(2007)通過研究A股IPO效率發現,上市首日換手率與IPO抑價率顯著正相關,即換手率越高,IPO抑價程度越高。鄒高峰等(2012)、任輝和孫倩(2015)也指出新股發行抑價與上市首日換手率顯著正相關,這表明IPO抑價更主要受投資者情緒的影響。而我國創業板是一個新興市場,投資者情緒非常不穩定,促使換手率變大,導致民營企業IPO抑價程度更明顯。因此,本文將它作為公司層面投資者情緒的衡量指標,提出假設2:

H2: 在公司層面,上市首日換手率與民營企業IPO 抑價正相關,即伴隨著投資者情緒的高漲,民營企業IPO抑價程度較高。

(三)上市首日市盈率與IPO抑價的關系

市盈率是評價發行企業價值的重要指標之一,發行市盈率高的股票,意味著發行企業具有較高的價值、良好的成長性和盈利性,這樣就會吸引市場上的投資者,其抑價程度會較高。張矢的和盧月輝(2014)提出發行市盈率與IPO抑價正相關,即發行市盈率越高,IPO抑價程度越大,這與劉煜輝和熊鵬(2005)的研究結果一致。另一方面,面對較高市盈率,不知情投資者可能會因為信息不對稱而擔心股價被高估,這樣也會造成IPO抑價率較高。因此,本文提出假設3:

H3: 發行市盈率與民營企業IPO抑價正相關,發行市盈率越高,民營企業IPO抑價程度越大。

(四)企業發行規模與IPO抑價的關系

公司的發行規模是通過首發募集到的資金多少來衡量的。劉煜輝和熊鵬(2005)通過實證發現,發行規模與IPO抑價率顯著負相關,鄒高峰等(2012)的研究支持上述觀點。通常情況下,發行規模大,股權容易分散,股價就不易被個別投資者操縱,進而在二級市場中,這類IPO企業的股票價格不易被抬高,其IPO的抑價程度也不會太高;相反,發行規模小的股票,投資者在購買時的投機性更強,IPO抑價過高,即發行規模與IPO 抑價負相關(周運蘭,2010;于曉紅等,2013)。因此,本文提出假設4:

H4: 發行規模與民營企業IPO 抑價負相關,發行規模越大,民營企業IPO抑價程度越小。

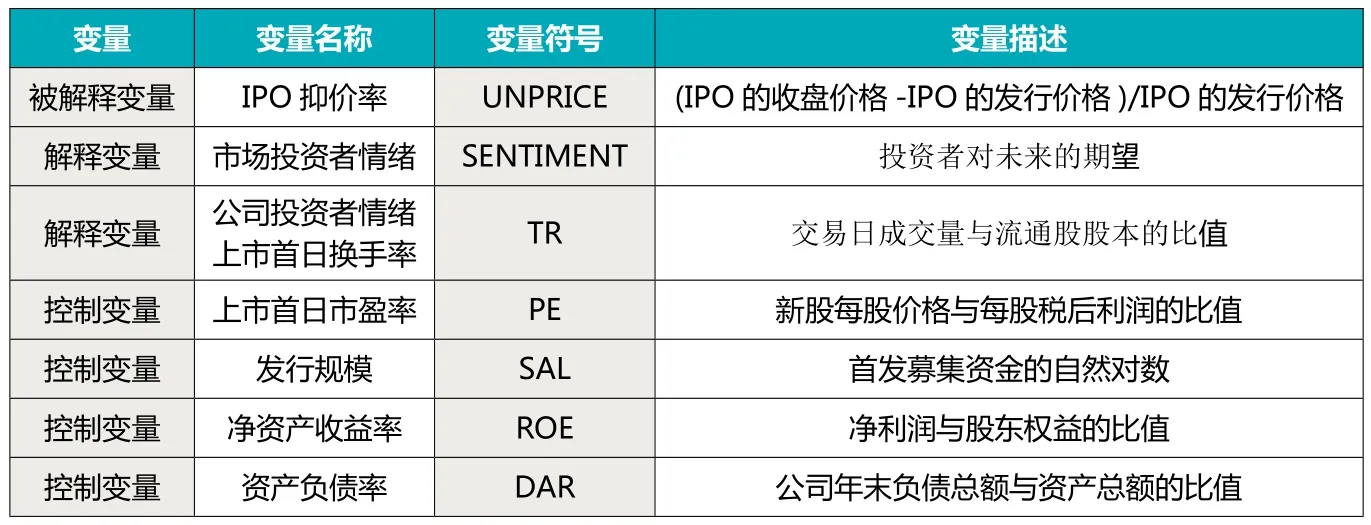

表 1 變量定義表

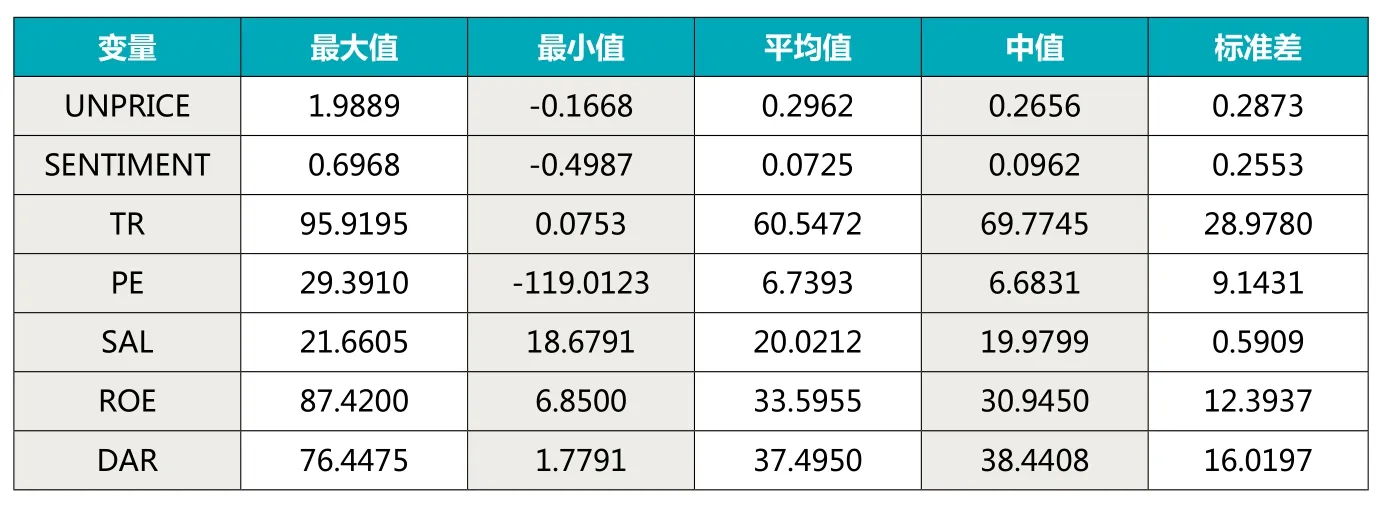

表2 變量的描述性統計

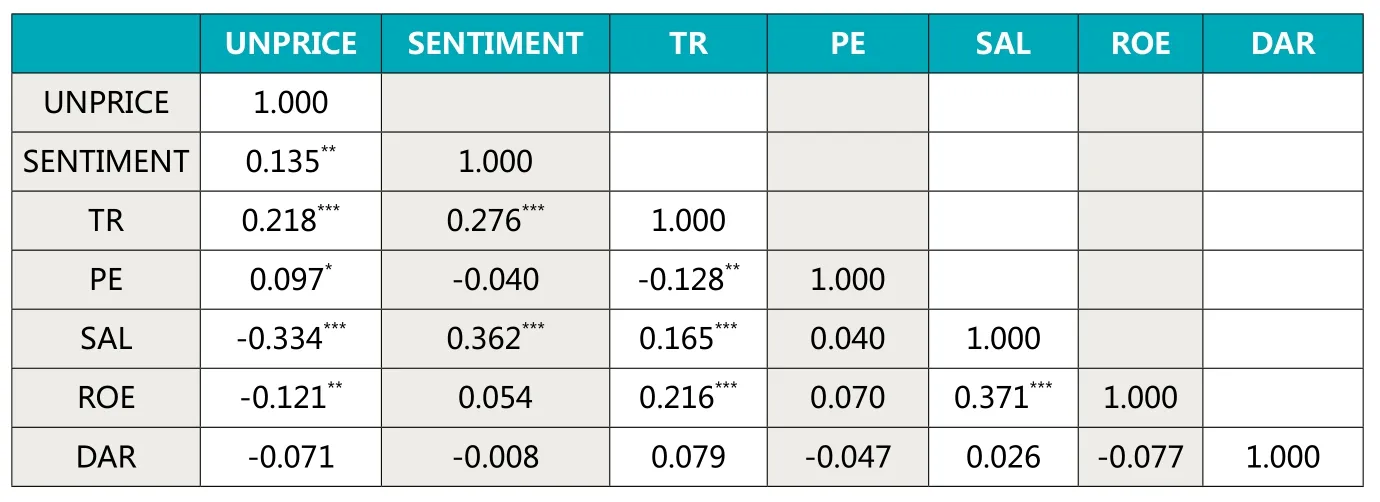

表3 相關系數表

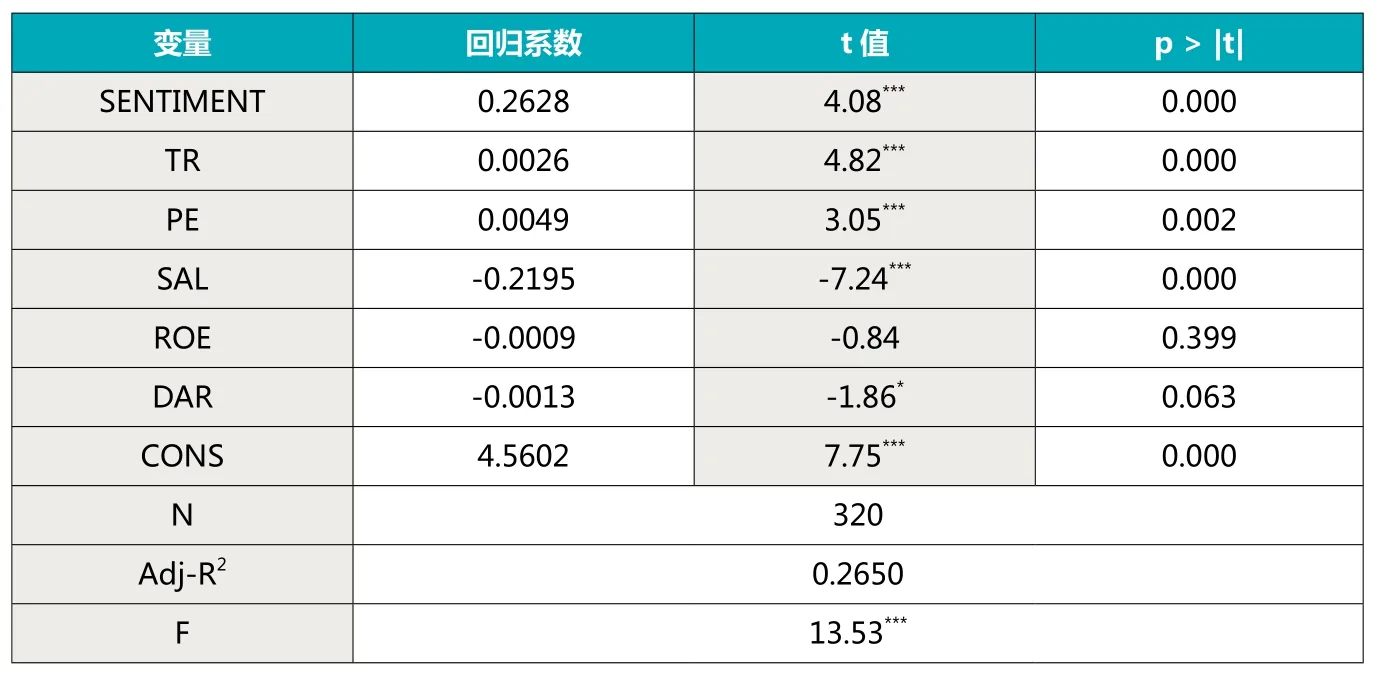

表4 實證結果描述

四、研究設計

(一)樣本選取及數據來源

本文選取2010-2014年之間在創業板上市的320家民營企業作為研究樣本,并按下列標準加以篩選:(1)剔除在2010-2014年間被St和*St的企業;(2)剔除一些變量值異常的企業;(3)剔除相關財務數據無法獲取的企業。樣本數據均來自Wind數據庫,我們采用Excel進行數據的整理,使用Stata13.0 統計軟件進行統計分析。

(二)變量定義及計量

其中各變量定義如下(詳見表1):

(1)被解釋變量

IPO抑價程度:IPO抑價是指公司在首次發行中,股票發行價格明顯低于股票收盤價格。IPO抑價率是公司股票發行第一天的收盤價格減去新股發行價格的差除以新股發行價格,即IPO抑價率=(P1-P0)/ P0*100%,P1:新股上市首日收盤價格,P0:新股發行價格

(2)解釋變量

投資者情緒(SENtIMENt):投資者對未來的期望

上市首日換手率(tR):交易日成交量與流通股股本的比值

(3)控制變量

市盈率(PE),發行規模(SAL),上市前一年凈資產收益率(ROEt-1)和上市前一年資產負債率(DARt-1)

(4)回歸模型

借鑒于曉紅等人(2013)的實證方法,建立如下多元線性回歸模型:

UNPRICEt=β0+β1SENtIMEN tt+β2tRt+β3PEt+β4SALt+β5RO Et-1+β6DARt-1+ε

五、實證檢驗

(一) 描述性統計

表2列出了各變量的描述性統計,抑價率最大值為198.89%,最小值為-16.68%,平均值為29.62%,標準差為0.2873,說明我國創業板民營企業IPO抑價率還是很高的。在公司層面中,市盈率最小值為-119.01,最大值29.391,平均為6.74,市盈率跨度較大,說明創業板市場民營企業的經營狀況不穩定。創業板民營企業中,新股的換手率最小值為0.075,最大值為95.92,中值為69.7745,平均值為60.5472,可見,換手率也是比較高的。總體來看,中國創業板民營企業IPO 抑價程度較為嚴重。

(二)相關性分析

表3為各個變量相關性檢驗結果,其中IPO抑價率(UNPRICE)與市場層面的投資者情緒(SENtIMENt)在5%的水平上顯著正相關,初步驗證了假設1,即在市場層面,伴隨著投資者情緒的高漲,民營企業IPO抑價程度較大。衡量公司層面投資者情緒的上市首日換手率(tR)與IPO抑價率在1%的水平上顯著正相關,初步驗證了假設2。發行市盈率(PE)與IPO抑價率在10%的水平上顯著正相關,即發行市盈率越高,民營企業IPO抑價程度越大,這與牛楓和葉勇(2015)的實證結果一致。然而發行規模(SAL)和上市前一年凈資產收益率(ROE)均與IPO抑價率顯著負相關,上市前一年資產負債率(DAR)與IPO抑價率不存在顯著相關性。根據變量間的關系,還需進一步通過多元回歸對模型進行實證檢驗。

(三)回歸結果分析

回歸結果由表4可知:

(1)在投資者情緒市場層面,β1=0.2628,大于零,與假設1相符,投資者情緒與IPO抑價呈正相關。P值為0.000,在1%顯著性水平下,通過了顯著性檢驗,說明投資者情緒對IPO抑價有顯著性的影響。在解決IPO抑價問題上,通過媒體報道、市場信息規范的方式,有效地控制投資者對股市的熱忱程度,使投資者情緒能保持到一個平穩狀態,從而有效地降低民營企業IPO抑價程度。

(2)在投資者情緒公司層面 ,上市首日換手率的系數β2=0.0026,系數大于零,假設2成立。其中上市首日換手率t值較大,為4.82,P值為0.000,在1%顯著性水平下通過檢驗,結果表明,上市首日換手率對IPO 抑價有正向影響,說明換手率越高,民營企業IPO 抑價程度就越大。

(3)β3=0.0049,大于零,P 為0.002,在1% 顯著性水平下通過檢驗,假設3成立。創業板民營企業的市盈率越高,未來的盈利能力就越強。因此,在新股發行時,高市盈率的民營企業會受到投資者的認可和吹捧,新股抑價程度就高。

(4)β4= -0.2195,小于零,P 為0.000,在1% 顯著性水平下通過檢驗,假設4成立。創業板民營企業的發行規模越大,股權就越分散,信息透明度越高,被少數股東操縱的可能性就越小。相反,發行規模小的民營企業投機性更強,其IPO 抑價率也就越高。

六、研究結論

本文運用2010-2014年之間在創業板上市的320家民營企業的數據,實證研究了投資者情緒對民營企業IPO抑價的影響,研究結果發現我國創業板上市民營企業的平均抑價率達29.62%,最大值高達至198. 88%,證明民營企業IPO抑價程度的確很高。

從市場層面來看,民營企業IPO抑價率與投資者情緒顯著正相關,創業板市場主要是為那些高成長的中小型企業提供融資平臺,投資者對股市也持有樂觀的態度,使得發行市場過熱,IPO抑價現象普遍存在。

從公司層面分析,市盈率、首日換手率都會引發較高的抑價現象,間接證明了投資者情緒對IPO抑價影響較大。就上市首日市盈率而言,其與IPO 抑價率呈正相關。在新股發行時,出于對公司發展前景的考慮,高市盈率的公司會受到投資者的青睞,最終導致較高的抑價率。而創業板市場上的企業多為中小型企業,雖然具有很高的成長性,但投資者對其認可度可能無法與主板市場相比,市場上一旦出現不利于公司的消息,就會影響上市首日換手率的高低,從而造成IPO抑價率的波動。而作為控制變量的發行規模與IPO抑價率顯著負相關,證明發行規模越大,IPO抑價率就越低。

針對我國創業板市場民營企業IPO抑價現象,一方面可以積極培養投資者的理性投資習慣,并加強對機構投資者的監管力度,防止其操縱股價的行為,從而降低投資者情緒對IPO抑價的影響程度;另一方面,應該建立合理的市場詢價制度,根據上市民營企業的實際情況,聘請熟悉定價方面的專門機構參與詢價過程,進而形成更加合理的定價機制,促進我國創業板市場的逐步發展,進而完善我國的多層次資本市場,更好地為我國上市民營企業融資和發展壯大服務。

作者單位:天津財經大學

主要參考文獻

1.Delong J B,Shleifer A,Summers L H,Waldmann R J.Noise trader Risk in Financial Markets [J] . Journal of Political Economy, 1990, 98(4) :703-738.

2.Stein J C.Rational Capital Budgeting in an Irrational World [J]. Journal of Business,1996,69(4): 429-455.

3.Ibbotson R G. Price Performance of Common Stock New Issues [J]. Journal of Financial Economics, 1975,2 (3):235-272.

4.王晉斌. 新股申購預期超額報酬率的測度及其可能原因的解釋.經濟研究.1997(12)

5.Ritter J R and Welch I. A Review of IPO Activity,Pricing,and Allocations [J].Journal of Finance, 2002, 57(4): 1795-1828.

6.鄭業秋. 我國創業板市場IPO抑價實證研究.金融發展研究.2012(7)

7.蔣順才,蔣永明,胡琦. 不同發行制度下我國新股首日收益率研究.管理世界.2006(7)

8.張雅慧,萬迪昉,付雷鳴.媒體報道與IPO績效:信息不對稱還是投資者情緒?——基于創業板上市公司的研究.證券市場導報.2012(1)

9.汪昌云,武佳薇. 媒體語氣、投資者情緒與IPO定價.金融研究.2015(9)

10.tinic S.Anatomy of Initial Public Offerings of Common Stock[J]. Journal of Finance, 1988,43( 4) : 789-822.

11.Lowry M and Shu S.Litigation Risk and IPO Underpricing[J]. Journal of Financial Economics, 2002, 65( 3) : 309-355.

12.Lee I, Lochhead S, Ritter J,Zhao Q. the Costs of Raising Capital[J]. Journal of Financial Research, 1996, 19( 1) : 59-74.

13.Brennan M, Franks J. Underpicing,Ownership,and Control in Initial Public Offerings of Equity Securities in the UK[J]. Journal of Financial Economics,1997, 45( 3) : 391-414.

14.Miller E M.Risk, Uncertainty, and Divergence of Opinion[J].Journal of Finance.1977,32(3):1151-1168.

15.江洪波. 基于非有效市場的A股IPO價格行為分析.金融研究.2007(8)

16.Ljungqvist A, Nanda V, Singh R.Hot Markets, Investor Sentiment, and IPO Pricing[J].the Journal of Business, 2006 ,79(4):1667-1702.

17.Dorn D.Does Sentiment Drive the Retail Demand for IPOs?[J].Journal of Financial and Quantitative Analysis,2009, 44( 1) : 85-108.

18.熊虎,孟衛東,周孝華. 非理性投資者行為的IPO抑價理論分析.重慶大學學報.2007(10)

19.蔣慶欣. 我國創業板市場IPO抑價實證研究——基于經典IPO抑價理論與創業板實際背景的分析.經濟視角.2010(9)

20.任輝,孫倩.我國創業板IPO抑價影響因素實證研究.經濟與管理評論.2015(6)

21.鄒高峰,張維,徐曉婉. 中國IPO抑價的構成及影響因素研究.管理科學學報.2012(4)

22.田高良,王曉亮. 我國 A股IPO 效率影響因素的實證研究. 南開管理評論.2007(5)

23.張矢的,盧月輝.“贏者詛咒”及風險假說對中國A股市場IPO抑價有效性的實證研究.管理評論.2014(8)

24.劉煜輝,熊鵬. 股權分置、政府管制和中國IPO抑價.經濟研究.2005(6)

25.牛楓,葉勇. 媒體報道影響中小板公司 IPO 抑價嗎?.當代財經.2015(2)

26.于曉紅,張雪,李燕燕.公司內在價值、投資者情緒與 IPO 抑價——基于創業板市場的經驗證據.當代經濟研究.2013(1)

27.黃宏斌,劉志遠.投資者情緒與企業信貸資源獲取.投資研究.2013(2)

本文受到中國博士后科學基金面上項目“投資者情緒、企業生命周期與融資約束”(2015M570227)和天津市財政局重點會計科研項目“投資者情緒狀態對企業信貸融資的非對稱性影響研究”(kjkyxm150801)的資助。