企業價值最大化視角下稅收籌劃的成本效益分析

李曉枚

(重慶大學,重慶 400045)

企業價值最大化視角下稅收籌劃的成本效益分析

李曉枚

(重慶大學,重慶400045)

稅收籌劃作為企業財務管理中的一項重要內容,是企業普遍重視的問題之一。在企業價值最大化的財務管理目標下,要求稅收籌劃目標也應該與其一致,以此來實現企業整體效益的協調統一。本文基于企業價值最大化的視角,提出了構建稅收籌劃成本收益分析的模型,旨在為企業的稅收決策提供方法路徑和理論支持,促進企業有效稅收籌劃和企業價值最大化。

稅收籌劃;成本效益分析;顯性收益;隱性收益

稅收籌劃是指納稅人在納稅行為發生之前,在不違反法律法規的前提下,通過對納稅主體涉稅經濟活動或涉稅事務進行事先規劃和安排,以實現優化納稅、減輕稅負或延期納稅的目標。

在經濟學中,企業的目標是追求“利潤最大化”,這被大多數人所認同。因此在稅收籌劃理論發展進程中,早期的理論也將“稅負最小化”視為企業稅收籌劃管理的目標,但是這種理念在實際應用中存在眾多弊端。伴隨著經濟社會的發展,“企業價值最大化”的理念開始受到推崇與發展,主要因為它是從企業的整體角度以及可持續發展的長期導向來構建企業的利益體系。企業是一個經濟主體同時也是納稅主體,為此,本文認為企業稅收籌劃目標應與企業經營目標相一致,即基于企業價值最大化的視角來進行稅收籌劃。

一、稅收籌劃的成本分析

企業價值最大化視角下的稅收籌劃目標往往集中體現于稅收籌劃中的收益方面,成本的產生在不同的稅收籌劃目標下差異不大。但是從不同的角度出發,國內外學者也提出過不同的觀點。

1992年,斯科爾斯等人提出了有效稅收籌劃理論(effective tax planning),強調有效的稅收籌劃應該充分考慮交易各方、顯性稅收與隱性稅收、稅收成本與非稅成本等因素對企業經濟決策的影響[1]。這是國外學者首次提出的有效稅收籌劃的概念,之后國內學者也從不同的出發點對稅收籌劃成本給出了不同的定義,大致的劃分有:貨幣成本、交易成本、非稅成本、機會成本、時間成本、風險成本和心理成本。而在本文中,更加傾向于認同崔志娟的觀點,即將非稅成本界定為“企業因實施稅收籌劃所引致增加的非稅收支出形式的其它顯性或隱性成本”。[2]因此本文將“非稅成本”視為一個整體的范疇,具體將選擇貨幣成本、交易成本、機會成本、風險成本進行分析,其中貨幣成本、交易成本是與籌劃相關的顯性成本,而機會成本和風險成本屬于隱性成本。對于心理成本和時間成本,由于籌劃方案往往要與其它方案進行比較,因此這兩項成本不易構成顯著的差量成本,同時由于它們的主觀性和難以計量的特點比較突出,此處也不做考慮。

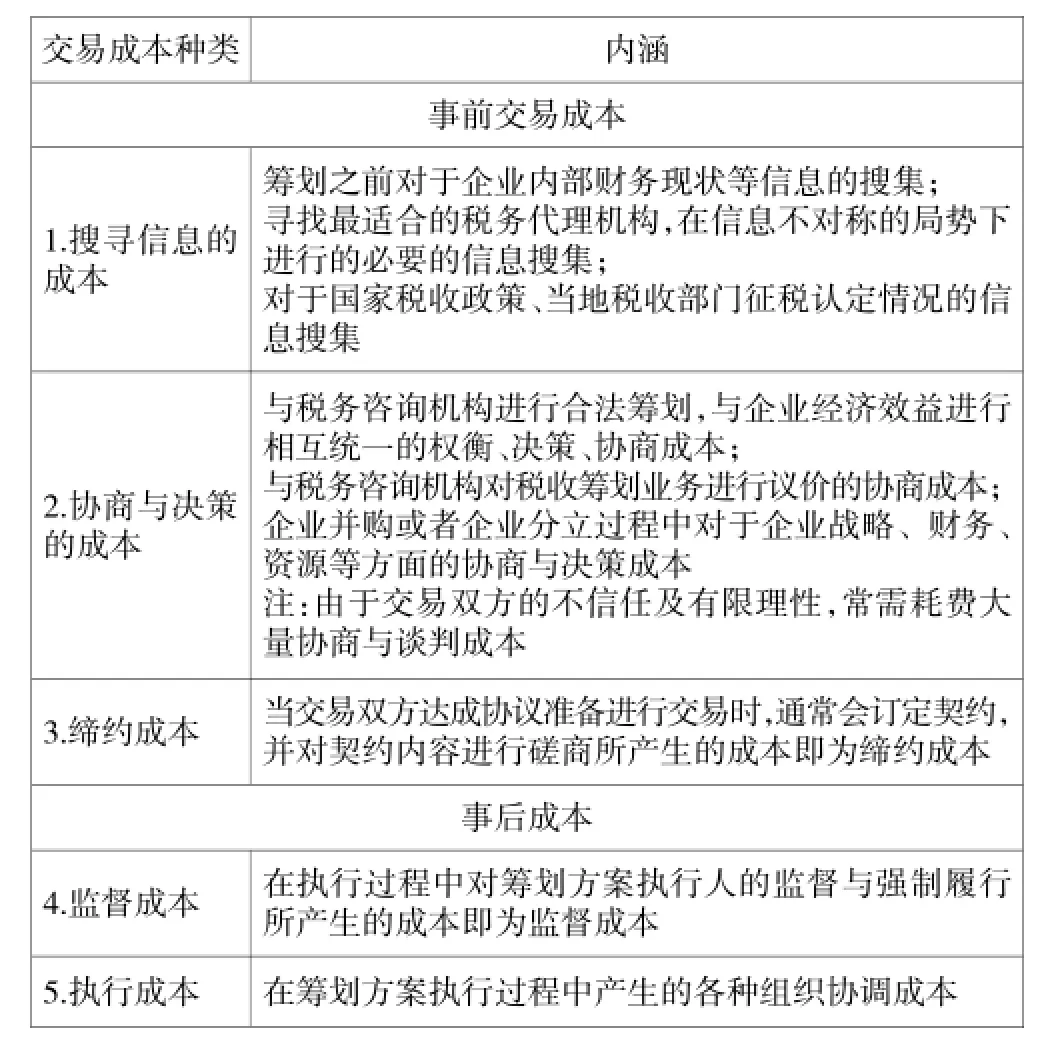

表1 稅收籌劃過程中的交易成本分類

1、貨幣成本

稅收籌劃的貨幣成本是指納稅人為進行稅收籌劃而發生的各項貨幣性支出,在企業聘請稅務顧問或委托稅務機構進行籌劃的情況下,貨幣成本表現為對相關稅務咨詢機構和人員的報酬支付;在企業由自己的財務人員進行籌劃的情況下,貨幣成本則表現為對企業員工的相關培訓費用和額外報酬支出。若涉及到企業合并的方案,還包括設立分公司或子公司的貨幣支出成本。

2、交易成本

交易成本的概念由英國經濟學家科斯1937年提出,科斯認為,交易成本是獲得準確市場信息所需要的費用,以及談判和經常性契約的費用。結合部分學者的觀點,本文認為在企業價值最大化的視角下為了對稅收籌劃成本進行更好地歸類和分析,應將此處的交易成本定義為泛指所有為促成交易發生而形成的成本。因此將交易成本分為事前(稅收籌劃方案確定前)和事后(籌劃方案確定后)的交易成本,如表1所示。

需要指出的是,自科斯開創性地把交易成本引入經濟學分析以來,交易成本的測量就一直是交易成本理論研究進展中的關鍵和難點。

3、機會成本

機會成本廣泛地存在于個人或者企業的經濟決策之中。在一次多方案的決策事件中,被舍棄的方案將帶來的最高收益則是本次決策的機會成本。機會成本在企業決策中猶為重要,因為企業的本質具有逐利性,要實現利潤的最大化就必須使資源得到合理的配置。而企業往往同時面臨多種籌劃方案,此時必然存在選擇某種方案的機會成本。

4、風險成本

由于企業經營環境的多變性、復雜性,稅收籌劃的風險也無時不在,包括未來結果的不確定性和損失的可能性,這將給企業帶來有形或者無形的利益損失。這些風險主要包括:一是稅收籌劃方案選擇不當帶來的風險;二是稅務行政執法不規范導致的風險,比如稅務機關的稅收認定若與企業所涉及到的籌劃方案不相符,則會導致籌劃方案失敗,最初的資金投入就會成為企業無法彌補的損失,這一損失就成為企業稅收籌劃帶來的風險成本;三是外部環境風險,包括宏觀經濟風險、宏觀政策風險、稅收政策變化導致的風險、利率風險、通貨膨脹風險等。這些風險都來自于企業外部,而且通常難以規避。[3]

以上的風險因素若處理不當,將可能在稅收籌劃的同時給納稅人帶來更大的損失。

二、稅收籌劃的收益分析

1、顯性收益

稅收籌劃的顯性收益是指實施稅收籌劃方案之后與未進行稅收籌劃相比,獲得的以貨幣形式計量的經濟收益。一般來說,根據稅收籌劃的兩種不同情況,它可表現為兩種形式。

(1)節稅收益。這是稅收籌劃過程中最直接的一項收益,體現在籌劃方案中通過對稅收的法律法規進行合理解讀,在不違反法律法規的前提下,對納稅主體的涉稅事項做出事先的安排,使得企業的應納稅額減少,進而體現為節稅收益。

(2)現金流量收益。當籌劃方案并不體現為應納稅額的直接減少,而是通過稅收遞延,即在不違反稅法的前提下,盡量地延緩繳稅,則此時籌劃企業相當于得到一筆“無息貸款”。在其它條件不變的情況下,這實際上增加了企業當期的現金凈流量,而且金額越大,時間越長,企業獲得的這項收益就越大。因此,在當期進行稅收籌劃方案決策時,若考慮現金流量收益,那么即使各個方案應納稅額總額相等,現值卻會各有差異,此時應做出合理的決策使得企業應納稅額總額的現值最小,這樣才能獲得更大的現金流量,從而實現企業價值的最大化。

2、隱性收益

由于偷稅漏稅等違法犯罪活動將極大地影響公司的信譽、形象以及企業競爭力,因此若一家企業通過合理的稅收籌劃而獲得良好的社會聲譽、商業信譽及健全的會計核算制度后,這些都將間接地為企業帶來未來的潛在收益,這種收益便是一種無形收益,可以體現企業的整體競爭力。在具體情形中,若企業能夠根據實際情形估算出這種無形資產將給企業帶來的未來收入增長,也可以采用將每年增加的收入折算為現值的方法,作為企業的收益來源。

三、模型建立及說明

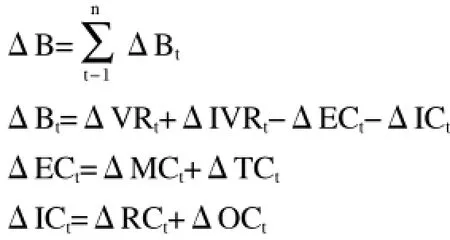

通過計算某籌劃方案的總效益(各項成本與收益的差額)來衡量籌劃效果是此類決策的根本思路,但是考慮到各因素的難以量化以及計量的復雜性,加之實際稅收籌劃中又往往是多種方案的比較,因此將采用增量成本與收益的方法進行模型構建:

B(bene fits)代表稅收籌劃的總效益;

VR代表顯性收益;IVR代表隱性收益;

EC表示顯性成本,其中MC代表貨幣成本,TC代表交易成本;

IC表示隱性成本,其中RC代表風險成本,OC代表機會成本;

t代表其計算期,應包括整個籌劃方案的有效期。各指標均為兩個方案進行比較后得出的相對值。

分析思路:當ΔB大于零時,則表示進行比較的前一種籌劃方案在整體的成本效益上更優,ΔB小于零時則相反。

四、總結

本文模型建立的主要目的是提供一種決策方法與思維方式,在企業價值最大化的視角下考慮到影響稅收籌劃過程的全面因素,通過有效且低成本的方式去構建稅收籌劃決策機制。然而從實際應用的角度來看,精確量化各項成本與收益的困難很大。因此,若某次稅收籌劃各項成本費用難以量化,應該對當前企業情況進行分析,對各因素進行判斷,對隱形成本及收益進行估算或者合理的忽略,即應該將定量分析與定性分析結合起來,這樣才能得出比較準確和可靠的結論,為企業實現真正的“減稅”,從而促進企業的價值最大化和可持續發展。

[1]崔志娟:有效稅收籌劃的基點:稅收成本與非稅成本[J].當代財經,2008(2).

[2]馬娟、王天明:中小企業稅收籌劃的成本效益分析[J].中國管理信息化,2009,12(24).

[3]田雷:稅收籌劃的成本—效益分析[J].地方財政研究,2011(12).

(責任編輯:胡春雨)