投資收益大滑坡成險企利潤縮水罪魁禍首 保險公司中報調倉加大固收和另類投資

潘亦純

投資收益是保險公司重要收入來源,資本市場的波動直接影響了公司利潤,今年上半年,所有的上市險企,投資收益率都下降了2個百分點

隨著投資收益的持續收縮,上市險企的風光業績已不復存在。

今年上半年,A\H兩地上市的6家險企總投資收益均出現了至少39%的同比降幅。中國人壽上半年總投資收益為508億元,同比下降了49%,凈利潤104億元,同比下降67%,成為凈利潤降幅最大的上市險企。

而中國太保、新華保險公布的半年報數據也驗證了此前發布的2016年中期業績預減的判斷,投資收益下降成為利潤主要的影響因素。

數據顯示,中國太保總投資收益216億元,同比減少31.9%,凈利潤則為61億元,比去年同期下降45.6%;新華保險總投資收益同比下降48.2%至162.93億元,凈利潤同比降幅也達50.6%,上半年賺33億元。

而投資收益普遍下降的大背景下,中國平安成為另類,數據顯示,今年上半年,公司凈利潤達408億元,同比增長17.7%。中國平安成為A股保險公司唯一一家凈利潤實現正增長的公司,這被業內解讀為與其多元化的業務結構有關,其凈利潤調節空間相對較為明顯。

面對投資收益下滑,各家險企管理層在各自的業績發布會上也都坦承遇到的困境。

首都經貿大學保險系教授庹國柱也對《投資者報》記者表示,保險公司的承保利潤實際上十分薄弱,特別是產險公司,所以保險公司的凈利潤主要還是來源于投資收益,“投資收益對凈利潤造成較大影響是一個無法繞過的難題”。

倉位調整優化資產配置

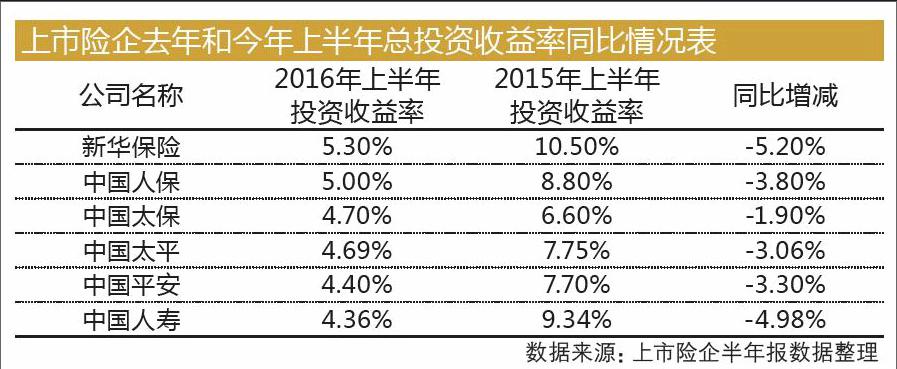

在資本市場持續低迷的重壓之下,上市險企也開始重新調整投資資產配置,以達到更高的投資收益率。官方數據顯示,今年上半年,上市險企的總投資收益率同比至少都有2個百分點以上的下降。下降后各險企的總投資收益率基本于5%左右浮動。

具體來看,新華保險總投資收益率的下降幅度最大,直接從去年同期的10.5%下降了5.2個百分點至5.3%,不過即使降幅最大,新華保險的總投資收益率仍居上市險企的首位。

人保財險、中國太保、中國太平、中國平安、中國人壽則分列2~6位,總投資收益率分別為 5%、4.7%、4.69%、4.4%、4.36%。

記者注意到,新華保險在2013年、2014年投入大量非標資產,增加了高股息率權益資產的配置,并且在基金分紅方面參與了一些操作,因使投資收益率還能保持不錯的水平。

新華保險管理層表示,下一步的工作重點在于降低負債端成本,從而降低資產端壓力。今年則加大銀行理財產品配置。目前,新華保險在不動產、其他金融產品等方面仍有較大的配置空間。

今年上半年,中國人壽以4.36%的總投資收益率墊底,不過公司目前也正在尋求積極改變。中國人壽副總裁趙立軍近日在業績發布會上表示,下半年公司在固定收益類投資方面會按照壽險資金收益、期限和流動性匹配的要求進行配置,加大固定收益類資產配置的力度,拉長配置久期。

“至于權益類投資方面,由于對于下半年資本市場謹慎,因此在倉位方面會有所調整。” 趙立軍說。

部分險企仍尋找股票市場機會

今年上半年,上市險企在投資組合方面也發生了一些變化,股市市場的不景氣使得各家上市險企無一例外降低了股票投資比例,降幅最大的為中國太平,直降1.6個百分點,最后占比僅為5.4%。

根據中報,中國太平上半年投資收益為81億元,同比下降了48%,凈利潤為27億元,同比約有47%的降幅。中國太平相關負責人對《投資者報》記者坦言,今年凈利潤目標完成的壓力確實要比去年大。不過他也表示,下半年公司將尋找市場上的階段性、結構性機遇,擇機靈活操作,提升投資收益。

中國太保上半年股票占比也下降了0.7個百分點,中國太保方面對《投資者報》記者表達了對下半年股市的看法,稱受國內改革進度、金融監管加強等因素的影響,下半年股市缺乏趨勢性機會。但從股市內部來看,不同板塊分化會進一步加大。公司目前看好高息率板塊和業績穩定、可持續的消費品行業,此外,對A股及港股中的優質成長股也保持重點關注。

此外,記者還注意到,銀行理財產品因其穩定的收益也逐漸成為上市險企資產配置的“新寵”,除了新華保險明確表示下半年要加碼,較明顯還包括中國太保。數據顯示,今年上半年,中國太保在固定收益型的理財型產品上,投資金額達386億元,較上年末增加了52.8%,占比為4.3%,同比上漲1.3個百分點。

投資收益對險企影響較大

記者注意到一個現象,盡管上市險企業績不如人意,但很多公司回避了凈利潤問題而將宣傳點轉向新業務價值。

確實,上半年各上市險企的新業務價值數據十分顯眼。平安、國壽、太保等多家險企新業務規模保費突飛猛進。

其中,中國人壽上半年新業務價值280.21億元,同比大增50.4%,增速創歷史新高;中國平安上半年壽險新業務價值同比強勁增長42.7%;中國太保上半年壽險新業務價值112.64億元,同比大增55.9%。

不過即使新業務價值再顯眼,保險公司也始終需要直視投資收益對凈利潤產生的極大波動。即使是國壽這樣客戶量高達數億人,半年已賺保費即達上千億元的大型險企,也無法躲過被投資收益所左右的宿命。

北京高華證券的分析師李南認為:“目前最主要的擔憂因素是(未來可能仍是)保險企業能否在低利率環境下承擔得起負債,利潤率的壓縮無可避免。不過也不必過于擔心,行業短期內不會陷入利差損。”