基于實質重于形式原則的售后回購業務會計核算

●楊煥云

基于實質重于形式原則的售后回購業務會計核算

●楊煥云

2015年12月7日財政部公布了《企業會計準則第14號——收入(修訂)》(征求意見稿),相對于原收入準則,對售后回購業務的會計核算作了更具體規定,也更好地體現了實質重于形式原則,本文結合案例分析說明四種不同情況的售后回購業務的會計核算。

售后回購 實質重于形式 融資租賃

2015年12月7日財政部公布的《企業會計準則第14號——收入(修訂)》(征求意見稿)(以下簡稱《征求意見稿》)中界定,售后回購是指企業銷售商品的同時承諾或有權選擇日后再將該商品(包括相同或極其類似的商品,或以該商品作為組成部分的商品)購回的銷售方式。在《征求意見稿》中將此類業務分為回購價格小于出售價格、回購價格等于出售價格和回購價格高于出售價格三種情況,但在實際經濟生活中還可能會出現回購價格根據回購時市價為基礎確定的情況,因此售后回購業務共可分為四種情況。由于此類業務比較復雜,在《征求意見稿》出臺之前,企業會計準則講解中也未做各種不同情況的處理說明,各種會計實務指導書、理論界對此說法不一,實際工作中會計人員對該類業務的處理有較大的隨意性,導致無法真實地反映企業的財務狀況和經營成果,影響了企業會計信息的可靠性和可比性。《征求意見稿》的規定更好地體現了實質重于形式的原則,但是只是在種類上給了會計處理的規定,由于目前還處于征求意見階段,具體處理還沒有權威的指南,真正實施后,會計人員對此類業務的處理就會變得更百花齊放了。為此筆者對此類業務在實質重于形式原則的基礎上進行梳理,并通過案例的形式給予具體會計核算說明,以期對實務界有所幫助。

一、回購價格低于出售價格

目前,售后回購一般都被看成是一種融資業務,這是因為大多售后回購的回購價格都高于出售價格,兩者之間的差額被看成是使用資金的成本,需要在融資期間分期計入“財務費用”中。在商業模式不斷創新的今天,經濟生活中出現了回購價格低于出售價格的售后回購業務,分析其經濟實質可以看出,出售價格其實是預收的租金和押金,而回購價格是押金的返還,兩者之間的差額應該就是租金,需要在租賃期內分期確認為租賃收入。《征求意見稿》第五章第三十七條規定回購價格低于原售價的,應視為租賃交易,企業應當按照《企業會計準則第21號——租賃》相關規定進行會計處理。銷售商品時收到的款項不滿足收入的確認條件,按照會計科目的核算范圍,預收租金應計入“預收賬款”,收取押金應計入“其他應付款”,為了簡化會計核算,建議將其一并計入“預收賬款”中。

例1:菲達公司(非專業租賃公司)采用售后回購銷售方式出售一批商品。該批商品賬面成本160萬元,增值稅專用發票列明售價200萬元,增值稅額34萬元,款項共計234萬元,已收存銀行。回購協議規定,商品售出去5個月后購回,回購價180萬元,增值稅額30.6萬元。

該項業務對于菲達公司而言,實質上通過售后回購將此商品租賃出去,租賃期為5個月。回購價格低于出售價格的金額是租賃收入性質。此時,購買方并未取得相關商品的控制權,因此不滿足收入確認條件,此商品仍屬于菲達公司所有,只是由庫存商品變成了發出商品。另外,由于回購價格低于出售價格會導致企業為此增加城市維護建設稅和教育費附加。對這兩種稅費的處理有兩種觀點:一是,增值稅是價外稅,商品售后回購業務發生的城建稅和教育費附加應該在期末和其他生產經營業務一起處理,計入“營業稅金及附加”;二是,商品售后回購業務發生的城建稅和教育費附加要單獨處理。我們知道只有確認銷售收入,其進項稅額才能抵扣銷項稅額,然后才可以根據抵扣后的“應交增值稅”計算應交城建稅和教育費附加。如果將此部分稅費計入“營業稅金及附加”,實質上是把售后回購的銷售收入看成是已實現收入,這顯然不符合實際。根據前文分析,此類售后回購業務的形式是銷售,實質是租賃,根據實質重于形式原則,應將售后回購作為租賃對待。由于回購價格低于出售價格導致的城建稅和教育費附加的增加應調減租賃收入。因此會計處理如下:

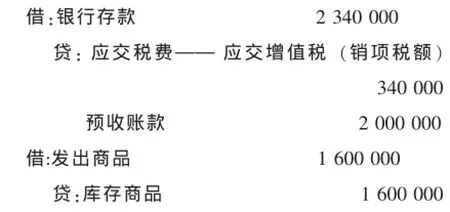

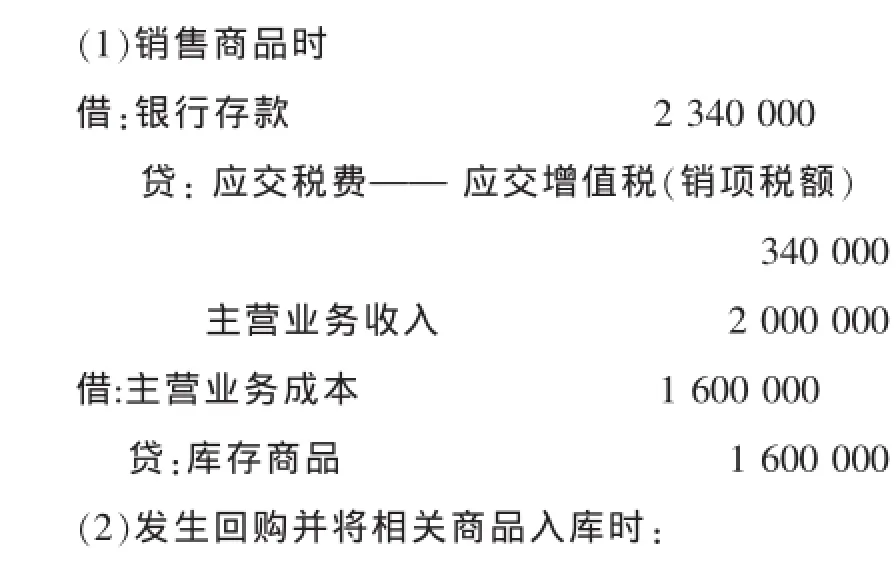

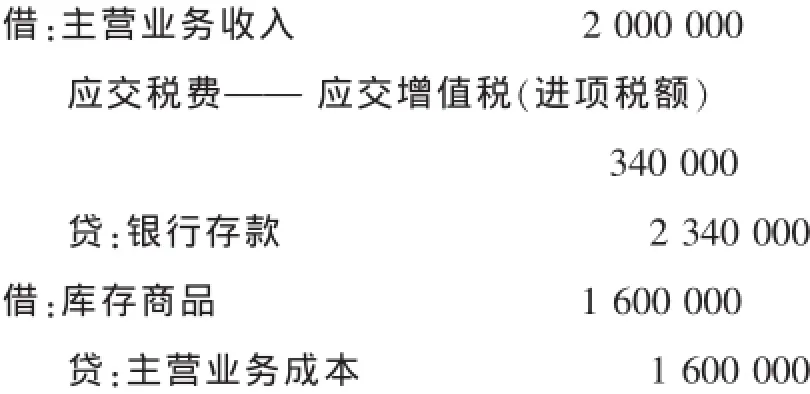

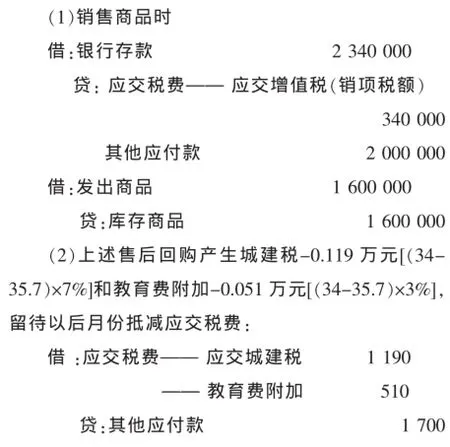

(1)銷售商品時

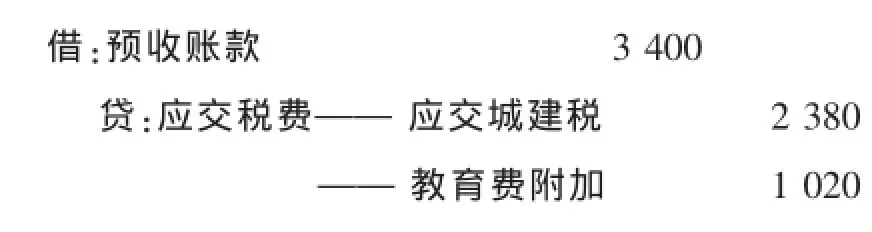

(2)上述商品應交納7%的城建稅2 380元[(340 000-306 000)×7%]和3%的教育費附加1 020元[(340 000-306 000)×3%]。

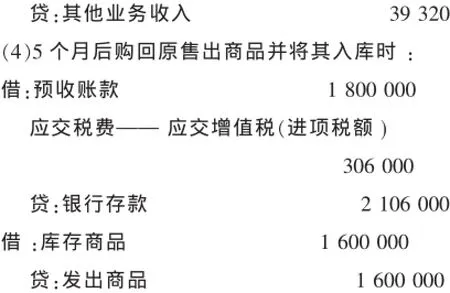

(3)對于回購價格小于出售價格的200 000元在扣減因此業務增加的城建稅與教育費附加3 400元后,應視作租賃收入,菲達公司應在回購商品之前的5個月中,按月確認租賃收入,每月確認金額=(200 000-3 400)100/5=39 320元。

二、回購價格等于出售價格

企業是以獲利為目的的經濟主體,購進商品一般是為了出售或者加工后出售獲利,而非以原價回售給原銷售方。如果企業與客戶簽有售后回購合同且約定回購價格等于出售價格,說明雖然企業負有應客戶要求回購商品義務的,但是客戶不具有行使該要求權的重大經濟動因。根據《征求意見稿》第五章第三十七條規定企業應當將其作為附有銷售退回條件的銷售交易進行會計處理。

在初始銷售時由于客戶已經具有了控制權,滿足了收入確認的條件,因此其處理和正常的銷售行為完全相同。回購時雖視作銷售退回處理,但與一般的銷售退回不同的是,此時由原購買方開具了增值稅專用發票,而非由原銷售方開具紅字發票。因此在會計處理上對增值稅的處理與一般的銷售退回不同。

例2:菲達公司采用銷售并購回的銷售方式售出一件商品。該件商品賬面成本160萬元,售價200萬元,計收增值稅34萬元,當即收到全部款項234萬元。回購協議規定,商品售出去5個月內客戶有權利要求以原銷售價格200萬元(不含增值稅)購回。

此時由于回購價格等于出售價格,所以此售后回購業務不會單獨產生城建稅和教育費附加,此處不涉及其處理,并且在等待期內也無需做其他處理。會計處理如下:

三、回購價格高于出售價格

根據《征求意見稿》第五章第三十七條規定回購價格高于原售價的,應視為融資交易處理,同樣不滿足收入確認條件,收到的款項應確認為負債,計入“其他應付款”中,同時將庫存商品轉為發出商品;回購價大于原售價的差額應在等待期間(即融資期間)作為融資費用按期計提,計入財務費用;由于回購價格高于出售價格導致的城市維護建設稅和教育費附加的減少亦應單獨處理,根據實質重于形式原則應將其調減融資費用。

例3:菲達公司采用銷售回購的銷售方式售出一批商品。該批商品賬面成本160萬元,售價200萬元,計收增值稅額34萬元,當即收款234萬元。回購協議規定,商品售出去5個月后購回,回購價210萬元,增值稅額35.7萬元。

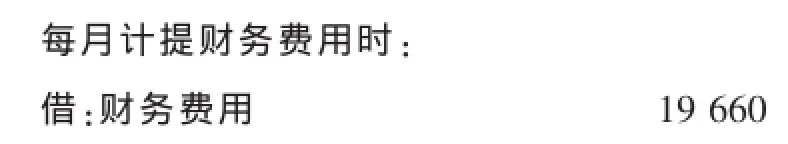

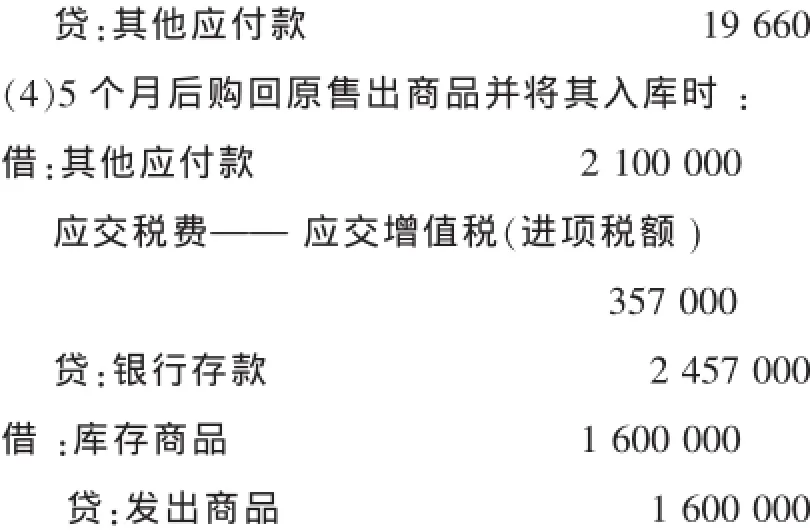

(3)對于回購價格大于出售價格的100 000元扣減掉減少的城建稅與教育費附加1 700元后,應視作融資費用,菲達公司應在售出商品的5個月中,按月計入利息費用中,每月確認金額=(100 000-1 700)/5= 19 660元。

四、回購價以回購日市場價為基礎確定

如果售后回購協議中約定銷售方有回購選擇權或者購買方有要求銷售方回購的選擇權,且明確約定回購商品的價格以回購日市場價為基礎確定。這表明,該商品因增值而獲得的收益歸購買方所有,因貶值而造成的損失由購買方承擔,買方能夠主導該商品的使用并從中獲得幾乎全部的經濟利益,即買方取得了相關商品的控制權,滿足了賣方確認收入的條件。這種類型的售后回購銷售方發出商品時應按售價確認收入,同時按結轉銷售成本,回購商品時按正常購進商品處理,此處不再舉例贅述。

隨著市場經濟的不斷深入,商業模式在不斷地創新,在經濟業務中每一個參與者與其在其中起到的作用,以及每一個參與者的潛在利益和相應的收益來源、方式等都在不斷發生變化。售后回購的表現形式、種類會越來越多,會計人員在進行會計處理時,不能僅關注交易形式,更應該按照交易性質、實質和結果,進行判斷和處理。只有這樣,才能真實反映企業的經濟業務,提供真實可靠的會計信息。■

(本文受山東省高等學校人文社科研究項目〈J14WG79〉及聊城大學社科類科研基金〈321021410〉支持)

(作者單位:聊城大學會計系)

1.財政部.2006.企業會計準則——應用指南2006[M].北京:中國財政經濟出版社。

2.財政部會計司.2010.企業會計準則講解2010[M].北京:人民出版社。

3.張宜雷.2014.附有售后回購協議業務的核算[J].財務與會計,7。