基于供應鏈金融的中小企業信用風險評價研究

邱 偉 張建同

(同濟大學經濟與管理學院,上海 200092)

基于供應鏈金融的中小企業信用風險評價研究

邱 偉 張建同

(同濟大學經濟與管理學院,上海 200092)

供應鏈金融能夠在一定程度上緩解中小企業的融資難題,而在此模式下的信用風險評價是中小企業獲得融資支持的關鍵所在。 本文在總結中外學者研究成果的基礎上,提出了供應鏈金融模式下中小企業信用風險評價指標體系,建立logistic模型對信用風險進行評價,并和傳統模式下的信用風險評估進行對比。最后,通過實證分析,證明了供應鏈金融模式能夠有效地擴大授信范圍,降低風險,從而在一定程度上可以緩解中小企業融資難的困境。

供應鏈金融;信用風險;logistic模型;中小企業

1 引言

目前, 造成銀企之間融資信貸風險矛盾的原因主要是兩者之間存在的信息不對稱所引起的逆向選擇和道德風險,這會使得銀行在放貸的過程中存在很大風險。信用風險評價旨在通過建立相應的信用風險評價模型,確定中小企業信用等級,以便使銀行做出正確的貸款決策, 降低銀行的放貸風險。 因此, 研究供應鏈金融模式下的中小企業信用風險評價問題具有重要的指導意義。

2 構建供應鏈金融信用風險指標體系

在供應鏈金融模式下,影響中小企業信用風險的因素錯綜復雜,從不同角度、不同層面有多種分類方式。通過總結專家學者、評級機構以及商業銀行的研究成果,結合供應鏈金融業務的獨特之處以及中小企業的發展特點,我們選擇了熊熊教授的研究成果構建出供應鏈金融信用風險評價指標體系,整個評價體系分四大類,共 27 個指標。

但是考慮到27個指標的數據可得性以及主觀因素的影響,為了保證最終結果的準確性,我們對這些指標進行了簡化和改進,得到了如下的指標體系。

1.盈利能力:每股收益X1、銷售凈利率(%)X2、凈資產收益率(%)X3

2.成長能力:主營業務收入增長率(%)X4、凈利潤增長率(%)X5、總資產增長率(%)X6

3.營運能力:應收賬款周轉率(次)X7、存貨周轉率(次)X8、總資產周轉率(次)X9

4.償債及資本結構:流動比率X10、速動比率X11、現金比率(%)X12、利息支付倍數X13、資產負債率(%)X14

5.現金流量:現金流量比率(%)X15

6.供應鏈評價:企業素質X16、交易資產特征X17、供應鏈狀況X18

根據呂躍進提出的依據心理因素劃分評價等級以及數量等級確定理論,對于精度要求不高且判別界限比較模糊的指標進行分級評價,將企業素質、交易資產特征、供應鏈狀況三個指標分為5,4,3,2,1 五個檔次予以打分,分別表示很好、較好、一般、較差、很差,然后對數據進行分析。

3 logistic實證模型的建立

設融資的企業出現信用風險的條件概率為P(Z=1/X)=θ(X),其中,Pi代表融資企業的違約概率,Z代表融資企業的信用風險,0表示企業守約,1表示企業違約,由于債項數據評價無相關數據借鑒,我們定義連續虧損有退市風險,企業素質和交易資產特征較差,同時結合中國人民銀行信用征信系統有違約記錄的企業為壞客戶,共計選出4個壞客戶,46個好客戶。

令X=(X1,X2,……,Xk)T為一個K維隨機變量,X是上文選取的18個指標變量,β=(β1,β2,……,βk)T是自變量Xi的系數,β0是常數項,logistic方程等于:

為防止回歸分析中出現的共線性問題,有必要通過主成分分析來進行降維,從而得到有價值的評價模型。

本文選取深圳證券交易所50家中小企業和創業板的2014年度報告數據,數據取自深圳證券交易所、新浪財經等公開發布的信息,在選取樣本企業時,剔除了市值較大、業績優良的企業。

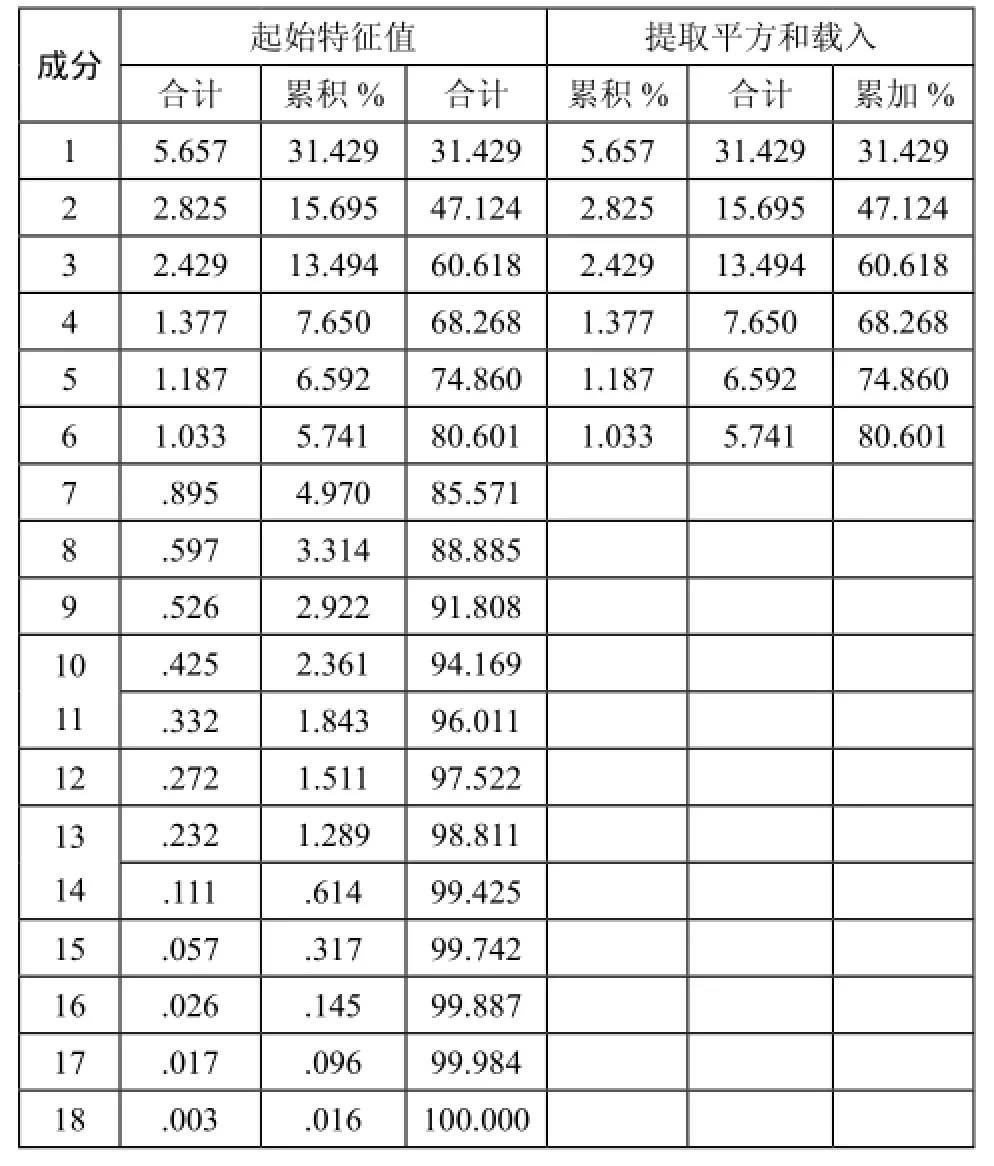

對于上文選取的18個指標,運用SPSS統計分析軟件分析結果如下:

表1 解釋的總方差

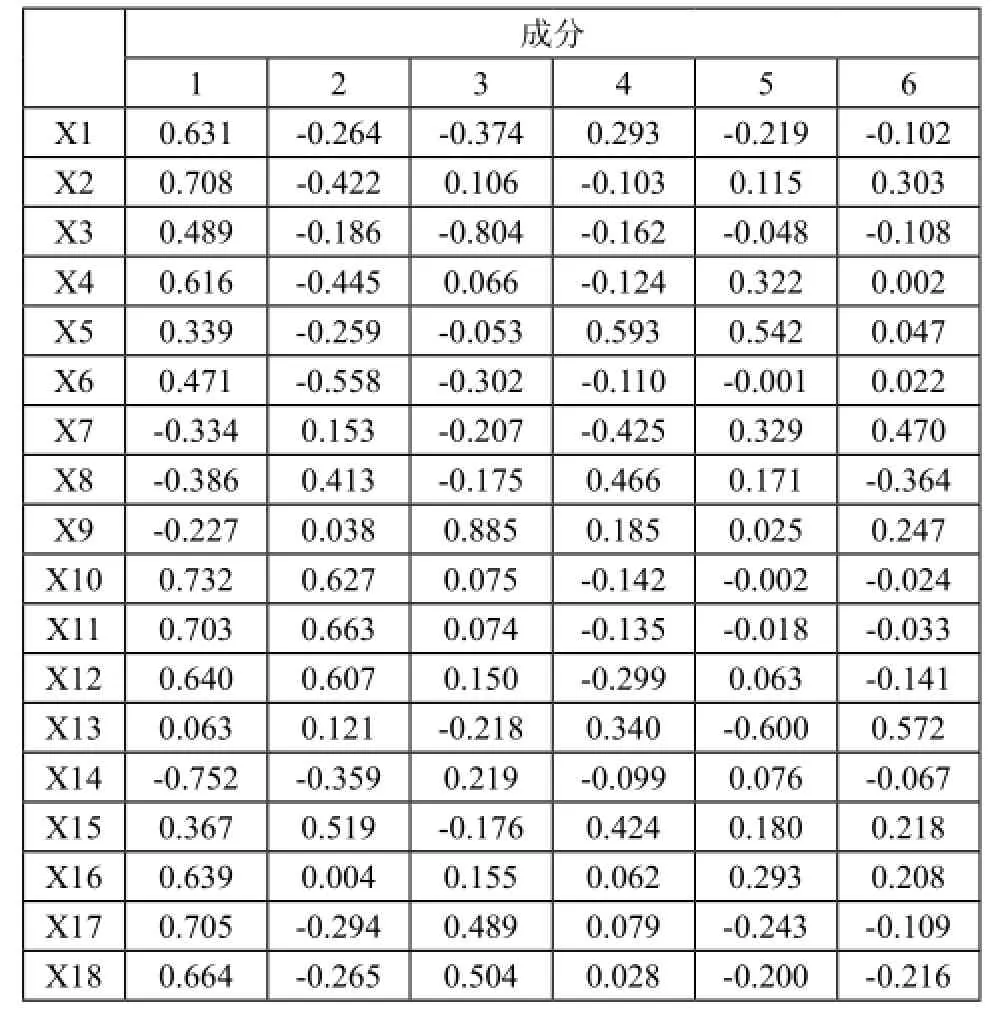

表2 成分矩陣

從表1中可以看出6個因子的累積方差貢獻率為80.601%,因此選取這6個主成分進行分析,由表2的系數矩陣得出主成分的表達式:

F1=0.631X1+0.708X2+0.489X3+0.616X4+ 0.339X5+0.471X6-0.334X7-0.386X8-0.227X9+ 0.732X10+0.703X11+ 0.640X12+0.063X13-0.752X14+ 0.367X15+0.639X16+0.705X17+0.664X18

F2=-0.264X1-0.422X2-0.186X3-0.445X4- 0.259X5-0.558X6+0.153X7+0.413X8+0.038X9+0.627X10+ 0.663X11+0.607X12+0.121X13-0.359X14+0.519X15+ 0.004X16-0.294X17-0.265X18

F3=-0.374X1+0.106X2-0.804X3+0.066X4-0.053X5-0.302X6-0.207X7-0.175X8+0.885X9+ 0.075X10+0.074X11+0.150X12-0.218X13+0.219X14-0.176X15+0.155X16+ 0.489X17+0.504X18

F4=0.293X1-0.103X2-0.162X3-0.124X4+0.593X5-0.110X6-0.425X7+0.466X8+0.185X9-0.142X10-0.135X11-0.299X12+0.340X13-0.099X14+0.424X15+ 0.062X16+0.079X17+0.028X18

F5=-0.219X1+0.115X2-0.048X3+0.322X4+ 0.542X5-0.001X6+0.329X7+0.171X8+0.025X9-0.002X10-0.018X11+0.063X12-0.600X13+0.076X14+ 0.180X15+0.293X16-0.243X17-0.200X18

F6=-0.102X1+0.303X2-0.108X3+0.002X4+ 0.047X5+0.022X6+0.470X7-0.364X8+0.247X9-0.024X10-0.033X11-0.141X12+0.572X13-0.067X14+ 0.218X15+0.208X16-0.109X17-0.216X18

4 logistic模型回歸分析

用SPSS進行Logistic回歸,將以上6個因子作為解釋變量帶入Logistic模型,用Backward Wald的方法剔除變量,即變量被剔除的判斷依據是Wald統計量,每步計算的Wald最小的變量被剔除,經過計算保留了3個變量F1、F3、F5,它們的Sig.值都<0.05,因此結束對變量的剔除,用SPSS回歸結果如下:

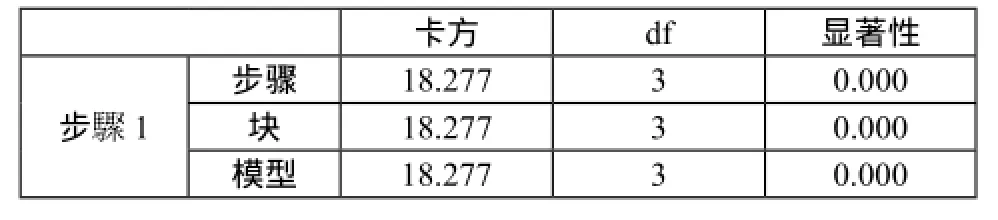

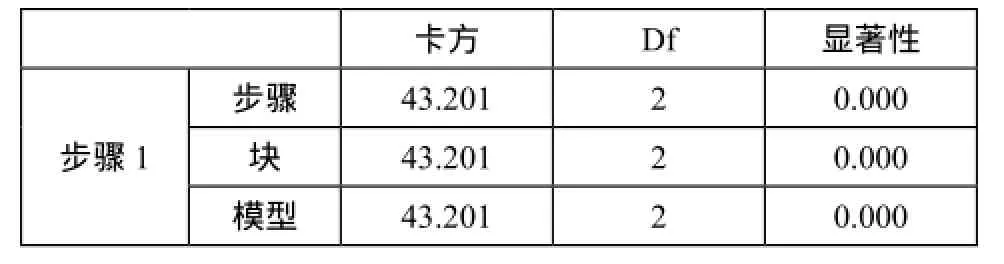

表3 模型系數的綜合檢驗結果

表4 分類表

從表3可以看出,模型得到的sig值為0,小于0.05的標準,因此說明在 95%的顯著性水平上,得出的logistic 回歸方程是顯著的,模型是有實際意義的。

從表4可以看出,模型的總體預測準確率為96%,其中對違約中小企業判別的準確率為75%。

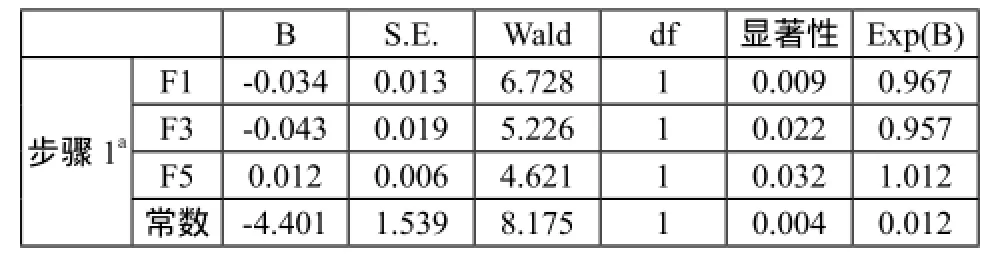

表5 回歸方程變量顯著性說明表

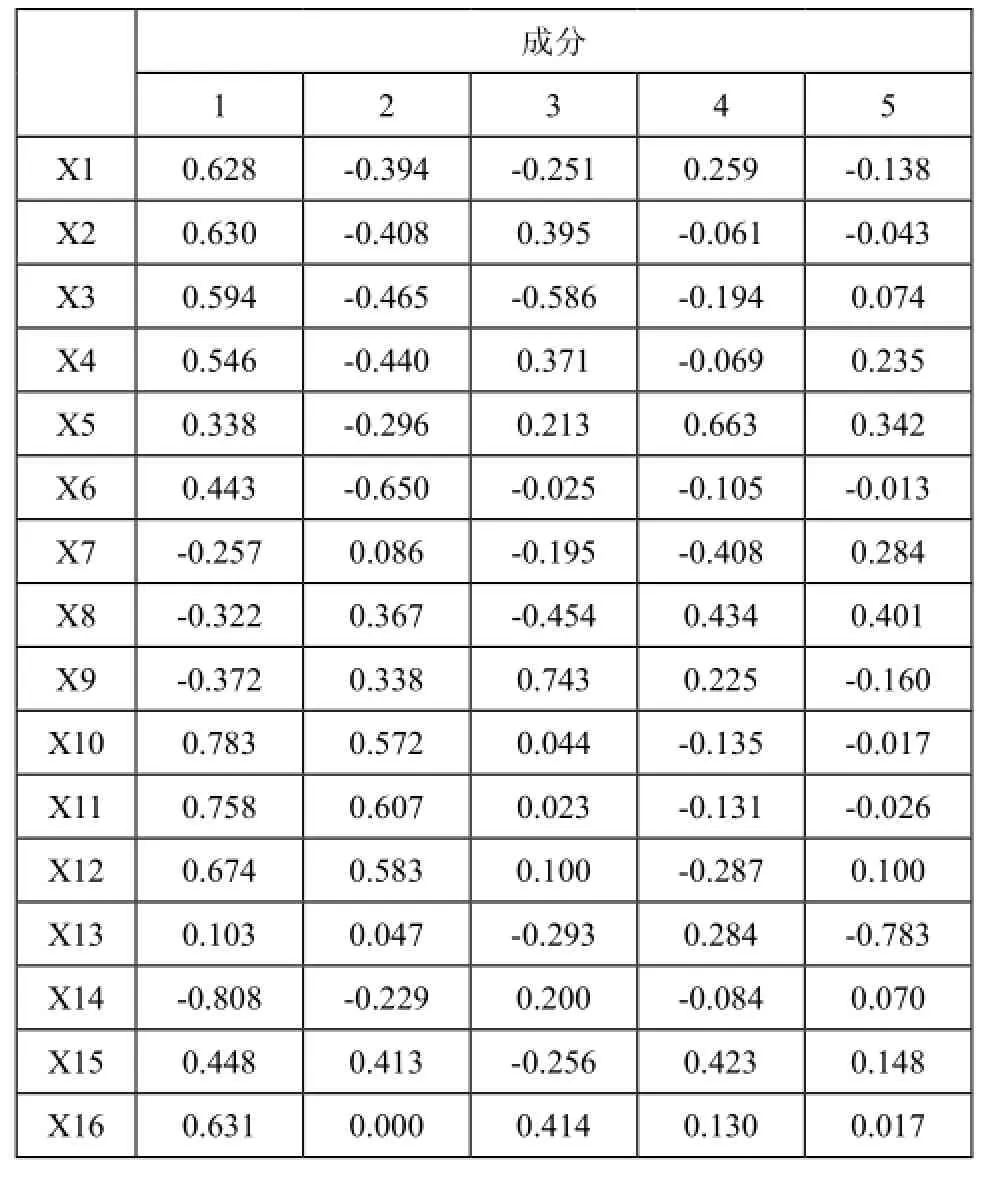

根據Logistic模型的含義,根據表6可以得出如下的Logistic模型回歸方程,即:

P值的大小反映了企業的信用度,可以用來預測守信企業的信用風險。判斷標準為:如果P值大于0.5,即信用度大于0.5,則可以歸為高風險;如果P值小于0.5,即信用度小于0.5,則可歸為低風險。

5 對比研究

為了與供應鏈金融模式做個對比,考慮到數據可得性,本文構建了如下的傳統模式下中小企業融資信用評價指標體系:

1.盈利能力:每股收益X1、銷售凈利率(%)X2、凈資產收益率(%)X3

2.成長能力:主營業務收入增長率(%)X4、凈利潤增長率(%)X5、總資產增長率(%)X6

3.營運能力:應收賬款周轉率(次)X7、存貨周轉率(次)X8、總資產周轉率(次)X9

4.償債及資本結構:流動比率X10、速動比率X11、現金比率(%)X12、利息支付倍數X13、資產負債率(%)X14

5.現金流量:現金流量比率(%)X15

6.申請人資質:企業素質X16

對于上文選取的16個指標,運用SPSS統計分析軟件分析結果如下:

表6 解釋的總方差

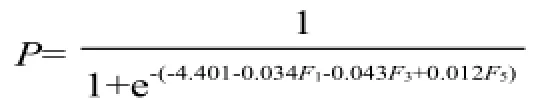

表7 成分矩陣

從表6中可以看出5個因子的累積方差貢獻率為75.828%,因此選取這5個主成分進行分析,由表7的系數矩陣得出主成分的表達式:

F1=0.628X1+0.630X2+0.594X3+0.546X4+ 0.338X5+0.443X6-0.257X7-0.322X8-0.372X9+ 0.783X10+0.758X11+0.674X12+0.103X13-0.808X14+ 0.448X15+0.631X16

F2=-0.394X1-0.408X2-0.465X3-0.440X4-0.296X5-0.650X6+0.086X7+0.367X8+0.338X9+0.572X10+0.607X11+ 0.583X12+0.047X13-0.229X14+0.413X15+0.000X16

F3=-0.251X1+0.395X2-0.586X3+0.371X4+0.213X5-0.025X6-0.195X7-0.454X8+0.743X9+0.044X10+ 0.023X11+ 0.100X12-0.293X13+0.200X14-0.256X15+0.414X16

F4=0.259X1-0.061X2-0.194X3-0.069X4+0.663X5-0.105X6-0.408X7+0.434X8+0.225X9-0.135X10-0.131X11-0.287X12+0.284X13-0.084X14+0.423X15+0.130X16

F5=-0.138X1-0.043X2+0.074X3+0.235X4+0.342X5-0.013X6+0.284X7+0.401X8-0.160X9-0.017X10-0.026X11+ 0.100X12+0.783X13+0. 070X14+0.148X15+0.017X16

用SPSS進行Logistic回歸,將以上5個因子作為解釋變量帶入Logistic模型,用Backward Wald的方法剔除變量,即變量被剔除的判斷依據是Wald統計量,每步計算的Wald最小的變量被剔除,經過計算保留了2個變量F1、F3。

用SPSS回歸結果如下:

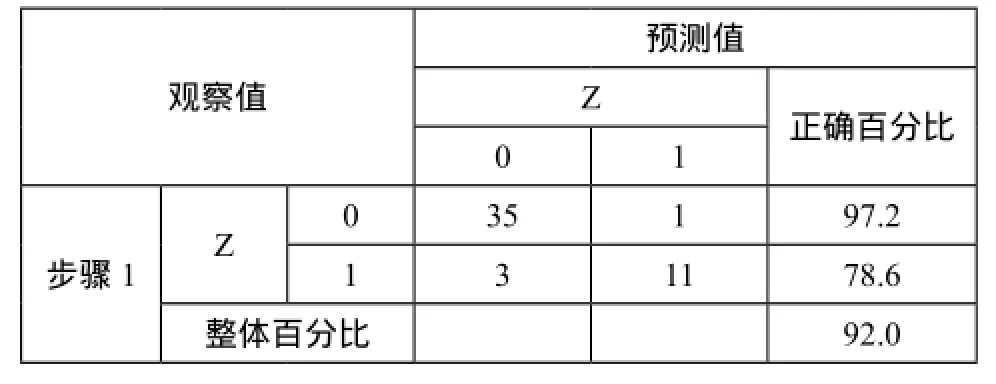

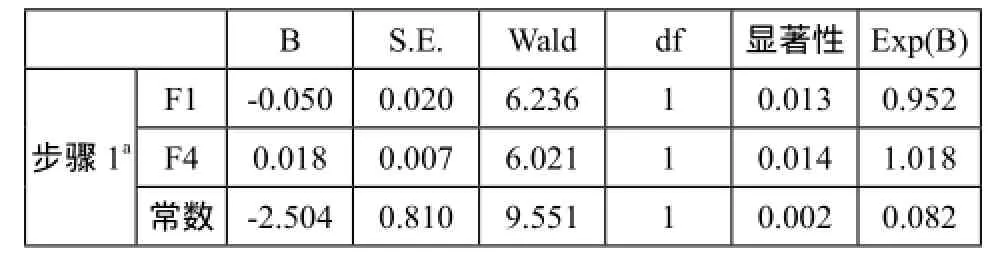

表8 模型系數的綜合檢驗結果

表9 分類表

表10 回歸方程變量顯著性說明表

根據Logistic模型的含義,可以得出如下的Logistic模型回歸方程,即:

P值的大小反映了企業的信用度,可以用來預測守信企業的信用風險。判斷標準為:如果P值大于0.5,即信用度大于0.5,則可以歸為高風險;如果P值小于0.5,即信用度小于0.5,則可歸為低風險。

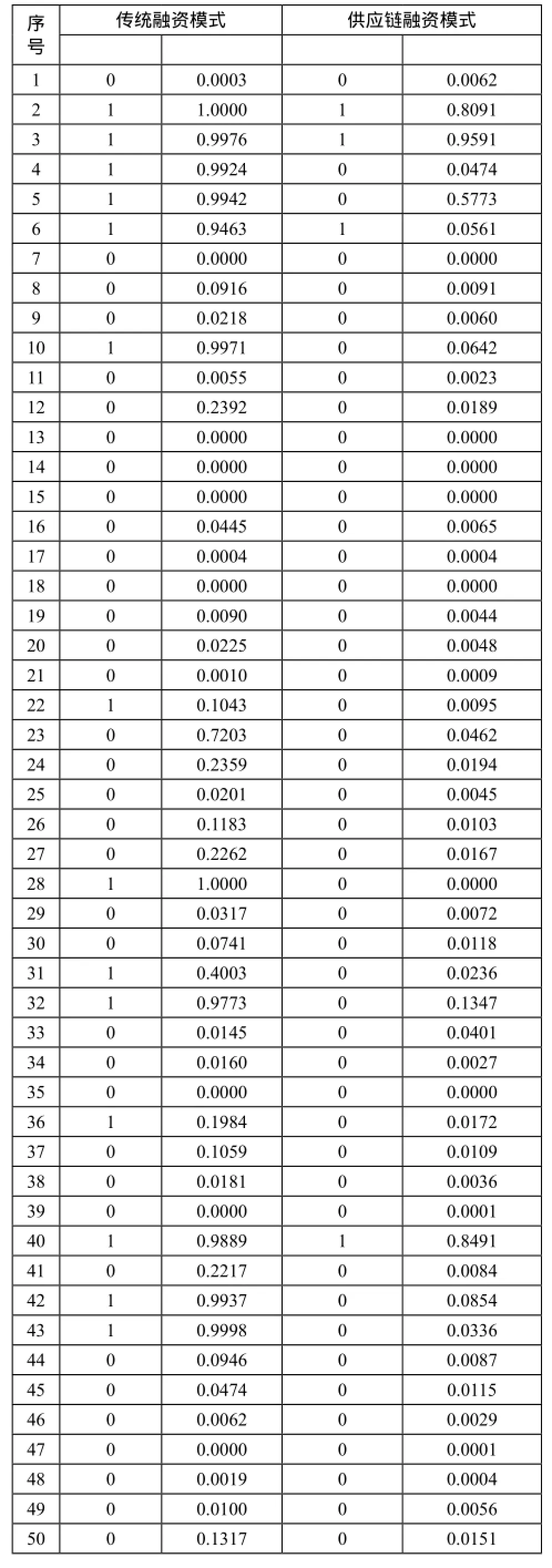

6 實證研究

以本文選取的50家樣本公司為例,Z1、Z1分別表示為經過傳統模式、供應鏈金融模式下的違約情況,可作為參照標準,P1、P2為本文論證的傳統模式、供應鏈金融模式模型輸出結果,從表11可以看出,在傳統模式下,有4家的Z1值和P1值有誤差,模型整體預測準確率為92%;在供應鏈金融模式下,只有2家的Z2值和P2值有誤差,模型整體預測準確率為96%。由此可見,根據logistic回歸分析得出的供應鏈金融模式下的融資企業守約概率模型可以幫助測算企業在供應鏈金融模式下的信用水平,并且準確度較高。

對于序號為4、5、10、28、32、42、43的樣本企業來說,在傳統融資模式下,信用狀況較差,無法獲得融資支持,這也反映了廣大中小企業在融資時面臨的困境。而在供應鏈融資模式下,由于對企業采用主體評價和債項評價相結合,采用資產支持的方式將授信風險與企業主體的信用隔離,使企業在主體信用評級無法達到融資門檻的情況下,也可以獲得融資支持,故上述企業獲得了融資支持。

表11 守約概率對照表

7 結論

本文在總結中外專家學者研究成果的基礎上,對供應鏈金融模式下中小企業的信用風險進行研究,提出了供應鏈金融信用風險評價指標體系,并運用主成分分析法和Logistic 回歸分析方法建立中小企業信用風險評價模型,并和常規模式下中小企業信用風險評價模型進行比較,證明了商業銀行可以通過供應鏈金融模式有效地擴大授信范圍,降低風險,從而在一定程度上可以緩解中小企業融資難的困境。

本文雖然取得了上述研究成果,但也存在著不足之處需要完善,主要體現在如下方面:

(1)供應鏈金融信用風險指標體系還存在著進一步優化的空間,需要將眾多因素以指標形式予以反映,例如民間高利貸、擔保鏈條、虛假交易、合作方風險等因素。同時,由于主觀因素的影響,定性指標的評價會對最終的結果造成一定的誤差,還需要進一步深入研究以提升定性指標的精確度。

(2)由于難以取到完整且真實的中小企業的數據,本文選取了上市的中小企業進行研究,考慮到中國國情下的上市公司信息披露質量,上述樣本數據的真實性和代表性還有待提升,相信今后隨著監管體系的健全和中小企業數據庫的建立,模型會得到進一步的優化或能夠找到更為合適的評價模型。

(3)系統沒有考慮宏觀經濟環境、貨幣政策等對供應鏈金融業務的影響下,在實際工作中,尤其是在經濟下行的情況下,銀行對供應鏈金融各項指標的評價標準要趨于嚴格,這會在某種程度上影響供應鏈金融業務的融資。從這個角度考慮,logistic模型應該是一個動態的模型,需要根據社會經濟的大環境進行調整。

[1] Chames.A,Cooper.W,Rhodes.E.Measuring the Efficicecy of DMU[J].European Journal of Operational Research,1978(2).

[2] Jarrow.Data Envelopment Scenario Analysis for setting targets to electricity generating plants[J].European Journal of Operational Research,1999(115).

[3] 周文坤,王成付.供應鏈融資模式下中小企業信用風險評估研究——基于左右得分的模糊topsis算法[J].運籌與管理,2015,24(1).

[4] 熊熊,馬佳,趙文杰.供應鏈金融模式下信用風險評價[J].南開管理評論,2009,12(4).

[5] 曹慶奎,張靜,王佳.供應鏈金融模式下中小企業信用風險的評價研究[J].物流科技,2014,(2).

[6] 夏立明,邊亞男,宗恒恒.基于供應鏈金融的中小企業信用風險評價模型研究[J].商業研究,2013,(10).

[7] 高麗君.基于貝葉斯模型平均生存模型的小企業信用風險估計[A].第十四屆中國管理科學學術年會論文集[C].濟南,中國優選法統籌法與經濟數學研究會,2013.

[8] 呂躍進,張維.指數標度在AHP標度系統中的重要作用[J].系統工程學報,2003,18(5).

[9] 李倩,蘇躍良.基于供應鏈金融的商業銀行信用風險評估[J].價值工程,2014,(8).

The Research of Small and Medium-sized Enterprise Credit Risk evaluation under Supply Chain Finance Model

Qiu Wei Zhang jiangtong

The Supply chain fnance model can mitigate the financing difficulties of SME to some extent, the credit risk evaluation is the key to obtain fnancial support for SME under this model. On the basis of the research achievements of Chinese and foreign scholars, this paper puts forward the evaluation index system of the credit risk of SME under supply chain finance model, establishing logistic model to evaluate credit risk, and comparing the differences between supply chain finance model and traditional banking credit model. Finally, through empirical analysis, it is proved that the supply chain finance model can effectively expand the scope of credit, reduce the risk, and thus to some extentcan mitigate the fnancing diffculties of SME.

supply chain finance; credit risk; logistic regressionmodel; small and medium-sized enterprises

F830

1005-9679(2016)04-0046-05

邱偉,同濟大學經濟與管理學院;張建同,同濟大學經濟與管理學院教授,博士生導師。