資金占用、股價暴跌風險對信息透明度的影響研究

姚文韻+沈永建

摘要:以1999~2014年中國A股主板上市公司為研究樣本,考量資金占用、股價暴跌風險對信息透明度影響。結果表明,大股東的資金占用程度越高,越容易給公司股價帶來暴跌風險;股價發生暴跌后管理層采取相應策略改善形象,提高公司信息透明度。鑒此,投資者應利用大股東資金占用、股價暴跌與信息透明度之間的邏輯關系,構建投資套利組合;同時監管者需加強對大股東資金占用和信息透明度的監管,保護中小投資者利益。

關鍵詞: 資金占用;暴跌風險;信息透明度;投資者保護

一 、引言

我國證券市場股權相對集中,大股東往往更有機會利用其控制權優勢侵犯中小股東的利益[1],大股東與中小股東之間的代理問題成為主要矛盾。大股東資金占用作為大股東掏空的一種形式,到底給利益相關者造成了怎樣的影響?學術界對大股東侵占行為的經濟后果已有較為翔實的研究。但是關于大股東資金占用行為對公司極端事件影響的研究較少,如大股東資金占用行為與股價暴跌風險的關系等。這為本文的研究提供了機會。

金融危機爆發以后,股價暴跌風險成為資本市場的研究熱點之一。諸多研究表明,公司的財務狀況與公司的股價暴跌相聯系[2-4]。我國資本市場監管體制尚不健全,在公司治理不完善導致金融風險逐漸累積的背景下,對公司股價暴跌風險的研究更凸顯其理論和實際價值。股價暴跌之后,公司會如何應對,是否會采取相應措施向資本市場傳遞信號,以彌補給公司帶來的負面影響,股價暴跌是否會倒逼公司提高會計信息質量,改善公司的信息透明度?這些不得而知。特別是在我國資本市場實施了融資融券制度之后,股價的波動性增加,對于大股東資金占用、股價暴跌、信息透明度之間邏輯關系的研究變得更具有現實意義,一方面能夠檢驗公司在股價暴跌之后,管理層是否能夠積極改善公司形象,維護投資者利益;另一方面,也可以為潛在投資者在股票暴跌之后的投資策略提供實證借鑒。

本文將資金占用、股價暴跌風險和信息透明度放在一個研究框架中,以1999~2014年中國A股主板上市公司為研究樣本,分析大股東資金占用與股價暴跌風險的關系,并進一步研究股價暴跌風險對于企業信息透明度的影響。

二、理論分析與研究假設

(一)資金占用與股價暴跌風險

我國證券市場成立的最初目的之一是為國有企業服務,解決國有企業的融資問題。在這個特殊的制度背景下,國有企業占據了上市公司總數的2/3左右,并且為了保證國有資產不流失,國有上市公司一直保持著較大比例的股權,“一股獨大”現象較為嚴重。相對集中的股權和大股東對上市公司現金的需求,誘發了大股東對上市公司的“資金占用”(對上市公司資金的占用是大股東常見而重要的一種手段)。盡管有《公司法》和《證券法》等一系列法律條文保護中小股東利益,但是監管機構并沒有對公司的違規行為實施相應地懲罰[5],以致大股東的資金占用行為愈演愈烈,中小股東的利益受到嚴重損害。據統計,在樣本期間,中國內地上市公司仍存在大股東及關聯方占用資金的現象,平均占用資金高達總資產的1.5%。另一方面,考慮到大股東占款形式多樣,直接的資金占用僅是其中一部分,而實際占款數額應當更高[6]。

大股東的資金占用行為使上市公司變得脆弱,容易引發股價暴跌風險。具體而言,大股東的資金占用可以通過以下渠道影響公司:首先,大股東占用公司資金直接減少了上市公司可利用的財務資源,使得上市公司可以用來改善經營的資金減少[7,8]。財務資源是企業生存發展的根本。大量的資金被大股東占用,企業可用于正常經營的資金減少,這在很大程度上使得公司變得更加脆弱,會增加發生負面極端事件的可能;其次,大量資金被占用,使得上市公司用來可持續發展的資金減少,企業的投資活動受到抑制,企業本身可以循環使用的資金無法繼續投資,未來經營業績會受到負面影響[9],這也在一定程度上增加負面極端事件發生的概率;再次,企業的價值創造者——高管和職工的激勵,將會受到大股東資金占用的影響[10,11]。高管和員工作為企業中最重要的兩類人力資源,其努力程度決定了企業的業績,是股東價值創造的源泉所在。若企業資金被占用過多,職工的薪酬增長將會被延緩或者加速下降,職工努力程度可能會受到影響。此外,高管的薪酬業績敏感性也會因為大股東的資金占用而受到影響,高管的努力程度亦會下降。作為企業價值的重要創造者,高管和員工的激勵不足將會對公司造成嚴重后果,公司的財務風險增加,可持續抗風險能力減弱。綜上所述,本文提出假設一:

H1:上市公司被大股東占用資金越多,股價發生暴跌風險的概率越大。

(二)股價暴跌風險與信息透明度

股價暴跌向資本市場傳遞了負面信號,對大股東以及公司高管造成了極大負面影響。楊棉之等(2015)研究發現,股價暴跌之后,公司的權益融資成本上升,包括中小股東在內的各利益相關者會對公司的管理層實施壓力[12]。為緩解利益相關者的壓力,公司大股東和管理層可能會采取措施改善公司形象。

改善公司信息透明度可能是管理層改善公司形象可行的方法之一,理由如下:第一,作為可控指標,大股東和管理層有能力改善信息透明度。大股東和管理層在改善公司形象的過程中,具有其不同的動機和能力。從大股東的角度來看,公司股價暴跌,無疑會對投資者產生重大負面影響,而大股東在股票下跌過程中損失最大,按照博弈原理,大股東相比中小股東更有動機去彌補公司股票暴跌所造成的損失。同時,大股東擁有上市公司絕對的控制權,可以通過控制管理層來影響公司行為。因此,大股東有動機且有能力去改善公司形象。從管理層的角度分析,保護中小股東是管理層的重要職責之一[13],股票暴跌造成了中小股東的重大損失,管理層難辭其咎,聲譽因股票暴跌而受到負面影響。作為股東的代理人,高管對公司具有實際控制權,在一定程度上有能力通過某些措施改善公司形象;但同時作為大股東的代理人,高管的行為又會受到其限制,尤其在涉及大股東利益時。譬如,當大股東的資金占用行為誘發股票暴跌時,管理層很難對其采取措施實施糾正,而只能采取那些可以由管理層自己決定,并對大股東利益不會產生負面影響的措施,比如改善公司的透明度等。

第二,管理層會選擇公司信息透明度進行應對性管理。Hutton等(2009)、潘越等(2011)、許年行等(2012)的研究表明,較低的公司信息透明度會增加股價暴跌風險[14]。在股價已經發生暴跌的情況下,如果公司信息透明度得到改善,可能在一定程度上,會降低股價進一步或者再次暴跌的可能性。在公司股價已經發生暴跌的情況下,公司因為負面形象成為資本市場關注的焦點,甚至會引起監管部門的關注。如果股價暴跌的現狀得不到改善,管理層將會承受來自股東和監管層的壓力。因此,管理層有動機改善公司信息透明度。

基于以上分析,我們提出假設二:

H2:公司股價發生暴跌后,公司的信息透明度有所提高。

三、研究設計

(一)樣本選取與數據來源

因2015年股災的原因,資本市場存在異常波動,因此本文研究樣本是1999年至2014年的中國A股主板上市公司。在剔除金融行業以及變量缺失的樣本后,共剩余樣本15539,主要分布于制造業、房地產業、批發零售業、信息技術業等行業。本文財務數據和資本市場數據來源于國泰安數據庫(CSMAR)。

(二)變量定義

本文主要變量定義見表1:

參照Jiang等(2010)、李增泉等(2004)[15]、葉康濤等(2007)[16]以及雷光勇和劉慧龍(2007)的研究,我們將關聯交易中的資金占用劃分為經營性資金占用和非經營性資金占用,我們將非經營性資金占用定義為大股東的資金占用,這部分資金與企業的日常經營無關,主要反映在“其他應收款”科目中。

股價暴跌Crash的定義主要參考Kim(2010,2011a,2011b)[17,18],Hutton等 (2009)以及潘越等(2011)的研究,以單家公司股票發生暴跌的概率來衡量個股暴跌風險。具體地,如果某股票的周回報率中被市場無法解釋的部分落在整個年度所有股票周回報率均值左方的3.2個標準差之外,我們則認為該股票在該周發生了暴跌風險。如果某股票具有一周或者以上落在均值左方3.2個標準差之外,我們則認為該股票在該年度發生了股價暴跌現象。在標準正態分布下,3.2個標準差代表0.1%的概率區間。具體計算公式如下:

其中,r j, ζ為第j家公司在第ζ周的股票回報率,r m, ζ-1為按照市值等權重計算的市場第ζ-1周的市場回報率,r m, ζ按照市值等權重計算的市場第ζ周的市場回報率,r m, ζ+1按照市值等權重計算的市場第ζ+1周的市場回報率,ε j, t表示股價變化未被市場和行業表現所解釋的部分,如果ε j, t越小,表明第j家公司的股票收益率負向偏離市場的程度愈大,或者說股價暴跌的風險越大。由于從上述公式計算出的r m, ζ是有偏的,我們對ε j, t進行對數轉換使之成為正態分布,并將按照對數轉換后的值定義為公司特定股票收益率(Firm Specific Weekly Return,FSWR),

本文按照以下公式確認公司是否發生股價暴跌風險:

其中, 為特定時期公司的周回報率的均值, 為特定時期公司的周回報率的標準差,在標準正態分布下,3.2個標準差代表0.1%的概率區間。如果在一年時間內,某公司股票的周回報率一次或者多次落在該區間內,則認為該公司的股票發生了暴跌現象,將Crash定義為1,否則為0。

參照Hutton等(2009)以及潘越等(2011)的研究,在模型中控制了企業的信息透明度,使用可操控性盈余作為信息透明度的代理變量。大股東通過關聯交易占用上市公司資金,使得上司公司變得脆弱。企業持有現金狀況可能會對資金占用與股價暴跌的關系產生影響,為此,我們在模型中控制了企業現金持有Cash[19]。在中國采用國際會計準則前,類似可交易性金融資產體現在短期投資科目中,采用國際準則后,在可交易性金融資產科目中。因此,將兩者配對相加,再加上貨幣資金,可以作為現金持有的代理變量。負債可能是約束高管降低代理成本的重要考察變量之一[20],負債高低可能也會影響公司股票發生股價暴跌風險的概率,因此,我們在模型中控制了資產負債率Lev。股票表現與企業業績相聯系,為此,我們也在模型中控制了企業的業績增長Difroa。企業規模也可能會影響股價暴跌風險,大盤股發生股價暴跌的可能性相對較小,為此,我們在模型中也控制了企業的規模Size。另外,我們在模型中也控制了企業的產權性質State和公司治理等變量,包括是否兩職合一Dua、獨立董事比重Rindiret等。股權集中度Cr_5是導致大股東資金占用現象的重要根源之一,我們在模型中也進行了控制。

(三)研究模型

四、實證結果與分析

(一)描述性統計分析

1.主要變量的描述性統計分析

從表2可見,Crash的75%分位數為1,表明有超過25%的樣本發生過股價暴跌現象,數量較大,這表明股價暴跌并不是偶然現象,值得關注。資金占用變量Tun的均值為0.015,大于中位數0.001,表明有超過50%的公司具有大股東資金占用現象,并且部分企業的資金占用現象較嚴重,其分布存在厚尾現象,少數企業較高的資金占用拉高了平均數。

2.大股東資金占用的時間序列分析

從大股東資金占用的時間序列看,從1999年至2014年大股東的資金占用現象逐年下降,其中2005年大股東的資金占用占總資產的3.1%,下降到2006年的1.9%,下降比例較大。。2005年是股權分置改革的關鍵年份,我們發現,股權分置改革后,大股東的資金占用顯現有明顯下降,這表明,股權分置改革在一定程度上起到了保護中小股東利益的作用。2005年隨后幾年依次下降,但資金占用幅度依然處于較高水平。這表明,盡管股權分置改革在一定程度上保護了中小股東利益,但監管部門需要進一步加強對大股東侵占上市公司資金行為的監管。

3.主要變量的組合分析

我們對由大股東資金占用現象的公司按照占用程度進行排序,并與其公司股價暴跌進行了組合分析,具體見表4 Panel A:

我們將有大股東資金占用現象的樣本按其大小劃分為10個組合,然后計算其股價暴跌的概率均值。由上表可清晰看出,股價暴跌概率隨著資金占用程度的增加而加大。在資金占用最低組其股價暴跌概率為0.23,但在大股東資金占用的最高組,股價暴跌的概率高達0.52,提高幅度較大。這初步驗證了我們的假設:大股東的資金占用與股價暴跌相聯系。

我們對其他可能會引發股價暴跌的變量也進行了組合分析,具體見表4 Panel B。表中顯示了以信息透明度、大股東資金占用與股價暴跌的關系。在資金占用的低組和高組,隨著信息透明度的增加,股價暴跌概率依次下降。

4.是否股價暴跌與大股東資金占用的單變量檢驗

我們按照股價暴跌與否將樣本劃分為兩組,考察其資金占用的均值和中位數是否存在差異,檢驗結果見表4 Panel C:

由上表可見,股價暴跌樣本企業的大股東資金占用均值(中位數)為0.38(0.003),高于沒有發生暴跌的企業均值(中位數)0.027(0.0004),并且該差異在0.01水平下顯著。該檢驗結果表明,發生暴跌股價的典型特點之一就是大股東的資金占用程度相對較高。這也在一定程度上支持了我們的假設。

(二)假設檢驗

1.H1檢驗

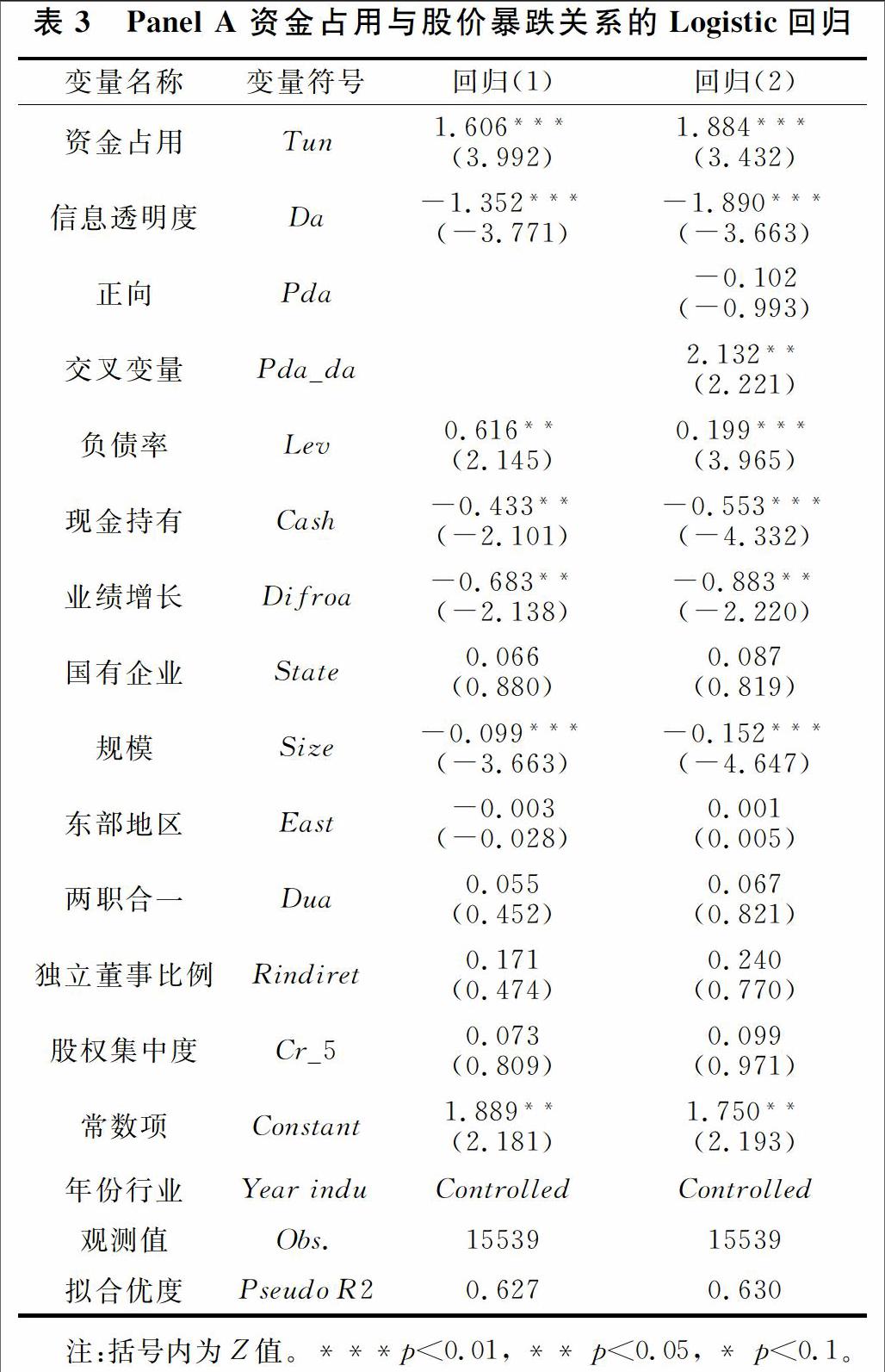

我們利用Logistic回歸模型對H1進行了檢驗,回歸結果見表5 Panel A:

由上表可見,大股東資金占用變量Tun的回歸系數1.606和1.884均在0.01水平下顯著,該回歸結果表明,大股東的資金占用行為可能是導致股價暴跌的重要因素之一。在回歸(1)中,負債率Lev和現金持有Cash回歸系數為0.616和-0.433,均在0.05水平下顯著,表明負債率越低,現金持有越多,越不容易發生股價暴跌風險。業績增長Difroa和規模Size的回歸系數分別為-0.683和-0.099,分別在0.05和0.01水平下顯著,這表明業績增長幅度越大,規模越大的企業,越不容易發生股價暴跌風險。其他變量,如產權性質、地區、公司治理和股權集中度等變量,均沒有通過顯著性測試。

值得一提的是,回歸(1)中企業信息透明度Da變量的回歸系數為-1.352,該結果表明Da越大,越不容易發生股價暴跌風險,該結果與Hutton等(2009)以及潘越等(2011)的結果并不一致,可能的原因是企業業績向下操縱與向上操縱對股價暴跌的影響機制不同。為檢驗這一猜想,我們設置了Da的符號方向。如果Da大于零,我們定義啞變量Pda為1,否則為0。在回歸(2)中,我們考察了正負Da與Crash的關系。回歸結果顯示,Da的回歸系數為-1.890,在0.01水平下顯著,交叉變量Pda*da的回歸系數為2.132,在0.05水平下顯著,當業績向上操縱時,其回歸系數為0.242(-1.890+2.132),表明,當業績向上操縱時,操縱幅度越大,越容易發生股價暴跌風險。該結果與Hutton等(2009)以及潘越等(2011)的結果相一致。

2.融資融券制度的實施對大股東資金占用與股價暴跌風險關系的調節作用

2010年之前,中國資本市場并沒有融資融券制度,買賣股票只能通過低買高賣的方式獲取收益,這在一定程度上降低了股價整體的波動性。2010年3月份,上交所和深交所發布公告實施融資融券制度。該制度的實施,可能在會影響到股價的波動。為此,本文檢驗了該制度實施對大股東資金占用與股價暴跌關系的影響。具體地,回歸結果見表5 Panel B:

由上表回歸(1)可見,融資融券實施之前,大股東資金占用Tun的回歸系數1.342在0.01水平下顯著,在回歸(2)中,大股東資金占用回歸系數為1.962,也在0.01水平下顯著。這兩個回歸結果表明,融資融券實施前后,大股東資金占用都會增加股價暴跌的概率。進一步,我們考察了融資融券前后大股東資金占用與股價影響的差異。回歸(3)中,大股東資金占用Tun的回歸系數1.320在0.01水平上顯著,交叉變量Trd_tun回歸系數0.613也在0.01水平下顯著,能夠買空賣空的融資融券制度加強了大股東資金占用對股價暴跌風險的影響。該結果表明,融資融券制度實施之后,公司治理對公司股價的影響更為重要,加強公司治理是降低股價暴跌的重要選擇。

3.H2檢驗

公司股價暴跌客觀上促使公司管理層采取相應措施,彌補股價暴跌給公司帶來的損失。但管理層所采取的措施既要在管理層的可控范圍之內,又不影響大股東利益。所以,管理層可能采取的一種措施就是改善公司的信息透明度。我們使用OLS多元回歸對H2進行了檢驗,考察股價暴跌風險對未來一期公司信息透明度的影響,檢驗結果見表6:

表6回歸(1)顯示,全樣本股價暴跌對企業未來信息透明度的提高具有顯著作用,Lagcrash的回歸系數為-0.120,在0.01水平下顯著。該結果表明,在其他情況不變時,公司股價暴跌會使得管理層采取措施改善公司形象,對未來信息透明度提高起到顯著積極作用,該結果支持H2。

理論上,何種因素導致股價暴跌的發生,管理層可能針對該因素進行必要的調整。但管理層無法控制大股東的資金占用行為,因此,可能對該項目調整的可能性比較小。我們檢驗了當期股價暴跌對未來期大股東資金占用的影響,檢驗結果也支持了我們的猜想,我們并沒有發現股價暴跌與未來的大股東資金占用有顯著關系。

進一步,我們考察了融資融券前后兩者關系的變化。回歸(2)顯示,融資融券實施之前,滯后期股價暴跌回歸系數-0.021在0.01水平下顯著,回歸(3)中滯后期股價暴跌的回歸系數依然顯著。該結果表明,無論是融資融券實施前后,股價暴跌都會引起管理層的重視,促使管理層積極進行公司形象改善工作,努力提供信息透明度。該結果支持了假設二。

(三)穩健性測試

為檢驗實證結果的穩定性,我們進行了系列穩健性測試,具體如下:

1.是否具有資金占用現象與股價暴跌。

我們設置是否具有大股東資金占用現象的啞變量,如果大股東的資金占用大于零,則該變量為1,否則為0。然后再與股價暴跌變量進行Logistic回歸,實證結果依然支持我們的假設。

2.僅利用大股東資金占用大于零的樣本,回歸結果基本不變。

3.異方差的穩健性推斷。為降低變量異方差對實證結果的影響,我們使用異方差的穩健性推斷,實證結果基本不變。

4.按年份的聚類回歸。實證結果基本不變。

5.為了控制公司的固定效應對實證結果的影響,我們使用了固定效應回歸,實證結果基本不變。

五、研究結論及政策建議

在股權相對集中的中國資本市場,資金占用是大股東侵犯中小股東的重要方式之一。盡管以往學者對大股東占用上市公司資金的行為進行了大量而廣泛的研究,但極少關注大股東資金占用對上市公司極端事件的影響,譬如股價暴跌。本文檢驗了大股東的資金占用對公司股價暴跌風險的影響,發現大股東資金占用會誘發股價暴跌事件的發生。尤其是在實施融資融券之后,買空賣空加大了股價波動幅度,使得投資者更加關注公司治理,大股東資金占用更容易誘發股價暴跌。進一步研究發現,公司管理層為降低股價暴跌對公司的影響,會通過自己力所能及的方式改善公司形象,其中措施之一就是改善公司的信息透明度。當期的股價暴跌與未來較高的信息透明度相聯系,該結果在融資融券實施前后的結果基本一致。本文的實證結論是穩健的。

在實證研究發現的基礎上,本文對資本市場各利益主體提出以下政策建議:

第一,本文發現大股東掏空增加了股價暴跌風險,股價暴跌之后公司信息透明度有所改善。這個可以為資本市場投資者規避股價暴跌風險提供實證借鑒,尤其在我國資本市場開通融資融券后,投資者可以設置買入沒有大股東掏空的股票賣出由大股東掏空的股票,建立投資組合進行套利。

第二,監管機構應當對資本市場中的大股東資金占用行為實施更為嚴格的監管,一方面可以直接降低大股東對上市公司的資金占用,另一方面,可以通過減少資金占用而降低股價暴跌概率,達到直接和間接保護投資者利益的目的。大股東也需要加強自律,因為資金占用引發的股價暴跌也會影響大股東自身的利益。

第三,監管機構進一步加大對上市公司信息披露透明度的監管。通過提高信息透明度,投資者可以避免投資于具有股價暴跌風險的股票。另外,在公司股價已經發生暴跌的情況下,監管機構應進一步督促上市公司糾正錯誤,上市公司也因該積極配合監管,提高信息透明度,通過更透明的信息披露進行糾錯,改善公司形象,避免股價的持續下跌,維護投資者利益。

參考文獻

[1] La Porta R., F. Lopez- de- Silanes,A. Shleifer, 1999, “Corporate Ownership around the World”, Journal of Finance, 54, pp.471-517.

[2] Hutton A.P., Marcus A.J., Tehranian, H., 2009. “Opaque Financial Reports, R2, and Crash Risk”, Journal of Financial Economics, 94, pp. 67-86.

[3] 潘越、戴亦一和林超群,2011,《信息不透明、分析師關注與個股暴跌風險》,《金融研究》第9期139-151頁。

[4] Kim J. B., L. D. Zhang, 2010, “Does Accounting Conservatism Reduce Stock Price Crash Risk? Firm-level Evidence”, working paper.

[5] Chen D.H., D.Q. Jiang, S.K. Liang, F. P. Wang,2011, “ Selective Enforcement of Regulation”, China Journal of Accounting Research,1, pp.9-27.

[6] 歐國鋒,2005,《大股東資金占用頑癥》,《證券市場周刊》5月8日。

[7] Bertr M., P. Mehta, S. Mullainathan, 2002, “Ferreting out Tunneling: An Application to Indian Business Groups” ,The Quarterly Journal of Economics ,117, pp.121-148.

[8] 雷光勇、劉慧龍,2007,《控股股東性質、利益輸送與盈余管理幅度--來自中國A 股公司首次虧損年度的經驗證據》,《中國工業經濟》第8期90-97頁。

[9] Jiang G. H., C. M. C. Lee, H. Yue, 2010,“Tunneling through Inter-corporate Loans: the China Experience”, Journal of Financial Economics, 98, pp.1-20.

[10] Wang K.,X. Xiao, 2011, “Controlling Shareholders Tunneling and Executive Compensation: Evidence from China”, Journal of Accounting and Public Policy,30, pp89-100.

[11] 陳冬華、范從來、沈永建和梁上坤,2012,《資金占用影響工資增長嗎?》,南京大學工作論文。

[12] 楊棉之、謝婷婷和孫曉莉,2015,《股價崩盤風險與公司資本成本》,《現代財經》第12期41-51頁。

[13] Jensen M. C., W. H. Meckling, 1976, “Theory of the Firm: Managerial Behavior, Agency Costs and Ownership Structure”,Journal of Financial Economics, 3, pp.305-360.

[14] 許年行、江軒宇、伊志宏和徐信息,2012,《分析師利益沖突、樂觀偏差與股價崩盤風險》,《經濟研究》第7期127-140頁。

[15] 李增泉、孫錚和王志偉,2004,《掏空與所有權安排——來自我國上市公司大股東資金占用的經驗證據》,《會計研究》第12期3-12頁。

[16] 葉康濤、陸正飛和張志華,2007,《獨立董事能否抑制大股東的掏空?》,《經濟研究》第4期101-111頁。

[17] Kim J. B., Y. H. Li , L. D. Zhang, 2011a, “Corporate Tax Avoidance and Stock Price Crash Risk: Firm-Level Analysis”, Journal of Financial Economics,3,pp639-662.

[18] Kim J. B., Y. H. Li and L. D. Zhang, 2011b, “CEO versus CFO: Equity Incentives and Crashes”, Journal of Financial Economics,3, pp.713-730.

[19] Faulkender M. and R. Wang, 2006, “Corporte Financial Policy and the value of Cash”, the Journal of Finance,4,pp.1957-1990.

[20] Jensen, Michael, 1986, “Agency Costs of Free Cash Flow, Corporate Finance and Takeovers”, American Economic Review, 76,pp.323–329.

Abstract: This paper takes the Chinese A-share listed on the main board companies from 1999 to 2014 as the sample, found that the higher the degree of large shareholders' funds occupation, the more likely to bring the risk of a collapse in company's share price. It also found that after the stock price plummeted, the management would take corresponding strategies to improve the image of the company, and the company's information transparency has been significantly improved after the stock price plummeted. This paper puts forward the conception that investors should utilize logical relationship among large shareholders' funds occupation, share price crash and the transparency of information, thus constructing investment arbitrage portfolio. At the same time, regulators should also strengthen the supervision of large shareholders' funds occupation and information transparency, so as to protect the interests of minority investors.

Key words: Occupied Cash; Risk of Crash; Information Transparency; Investor Protection