知識產權司法鑒定之價值評估

張華松

(華東政法大學,上海200042)

鑒定制度Forensic System

知識產權司法鑒定之價值評估

張華松

(華東政法大學,上海200042)

知識產權司法鑒定之價值評估是知識產權證券化成敗的關鍵。資產支持證券投資的可行性和可取性是以知識產權自身之價值以及該知識產權產生的預期現金流為基礎的。制約知識產權證券化發展的主要瓶頸在于知識產權價值的司法鑒定之困難。實踐中采用的知識產權司法鑒定價值評估方法主要有市場法、成本法、收益法,各有其理論依據和適用程度,但尚不足以滿足對所有不同無形資產的評價需求,仍有相當大的提升空間。測算知識產權預期收益率主要有資本資產定價模型和加權平均資本成本兩種技術方法。從信用評級機構、投資者的角度看,知識產權證券化的益處與選擇適合的價值評估技術緊密聯系,特別是合理計算貼現率十分重要。

知識產權司法鑒定;知識產權鑒價方法;資本資產定價模型;加權平均資本成本

在當前知識經濟時代,智力資產在決定一家公司商業價值中扮演著日益重要的角色。基于此認識,公司管理層致力于最大化提取其知識產權資產的價值。在這一導向下,知識產權證券化(Intellectual Property-backed Securitization)躍然紙上。雖然知識產權證券化占資產證券化比例較小,但有望成為可證券化資產的重要組成部分。事實上自20世紀90年代中期以來,知識產權逐漸成為證券化交易的主體和基石[1]。但制約知識產權證券化發展的主要瓶頸在于知識產權價值司法鑒定之困難。

本文試圖探索知識產權司法鑒定之價值評估與知識產權證券化的聯結,選擇適合的司法鑒定評估技術是知識產權證券化成敗之關鍵,且有助于公司妥善管理其資產和證券投資者的審慎抉擇。

1 知識產權證券化司法鑒定價值評估之困境

1.1 知識產權證券化的基礎資產價值評估

知識產權證券化,是指發起人(Originator)將其具有可預期現金收入流量的知識產權(稱為基礎資產Underlying Assets),通過一定的結構安排對基礎資產中風險與收益要素進行分離與重組,轉移給一個特設載體(Special Purpose Vehicle,以下簡稱SPV),由SPV發行一種基于該基礎資產所產生的現金流的可以出售和流通的證券,據以融資的過程[2]。總體說來,知識產權證券化是未來現金流交易的模式之一。知識產權證券化緩解了對銀行信貸的依賴,減少企業融資成本,提供資產負債表表外融資,使資本市場投資選擇多元化,推進金融改革和創新的擴張和多樣性。

知識產權證券化中基礎資產可能產生的現金流量為證券本息的償還基礎,故其司法鑒定估算與鑒價成果的準確度與公信力,即為證券化成敗與投資人保護之重點。理論上,需要鑒價的標的包括該知識產權可能產生的現金流量,以及該知識產權自身之價值。

1.2 知識產權基礎資產司法鑒定價值評估的困難

實踐中,評估知識產權基礎資產可能產生的現金流量有如下困難:一是難以準確預測基礎資產的未來現金流量,確保其未來支付能力。一般資產證券化通過對證券支持資產(Asset-Backed Securitization,以下簡稱ABS)財務表現的歷史資料進行精算與分析,可以較為精確地預測其未來的現金流量表現,即使在缺乏基礎資產歷史資料時也可參考與基礎資產性質相同和價值相當的其他資產的資料和信息來進行預測。而很多知識產權基礎資產很難獲取相關的財務資料,在以開發中的知識產權為基礎資產的證券化中,則根本沒有歷史資料。二是知識產權的收益受其所處的產業環境影響很大,即使有過去財務表現的歷史資料,但若其產業環境發生變化,對基礎資產未來表現的預測功能也將十分有限。三是知識產權往往需要與其他資源相互配合才能充分發揮效益。知識產權的價值表現往往與特定人的營運緊密相關,在將其移轉給SPV以實現風險隔離的同時,也可能隔離知識產權基礎資產與其他互補性資源的聯系,導致其不能最大限度地發揮價值。

1.3 知識產權自身價值具有不確定性

知識產權自身價值具有不確定性,可能會因市場條件的變化而出現價值劇烈波動的現象。知識產權證券化有別于其他有形資產證券化的重要特征是其高度依賴于科技變化或大眾喜好,給其帶來了一定的復雜性和風險[3]。專利證券化中,專利資產面臨市場接受和技術落后的風險,專利產品不符合消費者需求因而不為市場所接受,或者市場上更為先進的替代技術的出現都會對證券化的專利資產及其收益造成沖擊;著作權和商標權證券化中,時尚風氣和大眾喜好的改變都可能影響著作權和商標權的價值,原本受歡迎的品牌、產品、藝術家、作家或演員都可能因為時尚或大眾喜好的改變而變得不再流行或不具知名度,這將影響到證券化中可收取的現金流量。另外,知識產品的無形性決定了權利人無法對其進行物理上的管理和控制,權利人因而難以控制他人對其知識產品的不當使用和侵權行為,而盜版、假冒等侵權行為將擠壓被許可人的市場空間,進而影響到證券化的現金收益。

2 知識產權司法鑒定價值評估方法之回顧

知識產權證券化中最為重要的核心之一是知識產權資產司法鑒定之價值評定。甚至可以說,知識產權資產的價值決定了其證券化是否可行和可取。知識產權資產支持證券ABS的出售價即是其未來盈利的打折價,但是必須要精確預測和審慎對待各種潛在風險。實踐中采用的知識產權司法鑒定價值評估方法主要有:

2.1 市場法

市場法即以公開市場的可比較知識產權交易為基礎進行價值認定。

市場法可通過如下過程完成:

(1)調查得出甲知識產權在市場交易中的成交價是P0;乙知識產權與甲知識產權類似;

(2)確定調整系數Q;

(3)乙知識產權評估價為P0×Q。其中調整系數Q受時間、地域、成新率、價格指數、功能差異等影響[4]275-277。

市場法以市場上存在可比較的類似知識產權交易信息為準,類似知識產權的交易價格可以作為參照價。市場法的應用前提是存在一個充分活躍的公平資產交易市場,并可獲得參照物的各項資料[5]。但對知識產權而言,其具有獨創性、新穎性、唯一性的特征,主體一旦獲得知識產權即具有相關領域的壟斷權,其他主體即使通過自主研發獲得同樣的技術成果,亦不享有知識產權。故市場法的主要限制在于難以獲取可比參數,況且交易的實際價格很少被交易雙方公開。但是市場法并非毫無作用,它在評估知識產權許可使用權和具有諸多類似特征的知識產權評估方面仍發揮作用,如兩個商標雖然圖案不同,但在使用商品類別、社會知名度、生效時間等都近似,后者的轉讓費用就可參照前者的轉讓費用予以確定。

2.2 成本法

成本法即通過量化知識產權的替換成本以評估其價值。該方法的蘊涵設想認為,購買或發展一個新的知識產權所需成本是知識產權在其生命期內所能提供的經濟價值的指示器。成本法的基本公式如下:

P=C×(1-D)

注:P為知識產權評估值;C為知識產權的重置成本;D為知識產權的實效性貶值率。貶值率標示的是知識產權貶值程度的大小,如剩余的專利保護期、技術進步、技術秘密的普及等因素都會影響到知識產權的實效性貶值率。貶值率越大,評估值越小,反之貶值率越小,評估值越大。

成本法的最大優勢就在于知識產權成本的數據容易取得,但其將成本作為知識產權價值的決定因素時,忽略了知識產權作為人類抽象智力勞動成果,其價值由它所能釋放(增加或減少)的社會必要勞動時間和勞動量所決定,而非由生產它的社會必要勞動時間所決定[4]36。成本法只能得出生產它的社會必要勞動時間,而不能反映出它所能釋放的社會必要勞動時間和勞動量,況且知識產權的創造和投入往往是高風險高回報,利用知識產權產生的收益可能會遠遠大于或小于成本。故成本法評估知識產權價值的科學性值得商榷,但它在權利人確定最低出售價格時仍發揮作用,如權利人往往要以高于成本的價格出售知識產權,此時要確定最低銷售價就需要采用成本法以計算價格。

2.3 收益法

收益法即以知識產權未來經濟收益的當前價格(按一定貼現率折現)為基礎估量其價值。收益法的理論基礎是無形資產不具有物質實體的經濟資源,其價值由所有權形成的權益和未來收益所決定。借助金融管理工具,收益法能夠為多種知識產權提供可信的價格結果。它的適用性基于如下問題:

(1)從知識產權所有權中獲取多少經濟效益?

(2)經濟效益持續時間多長?

(3)經濟效益的數量將會增加或減少?

(4)獲取經濟效益的內在風險是什么?

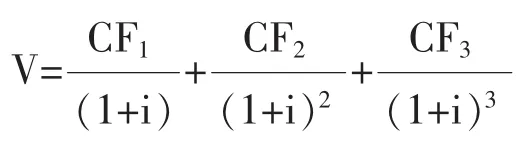

收益法利用下列貼現現金流方程式測算知識產權的價值:

注:V代表知識產權價值;CF代表每個時間周期段凈現金流總額;i代表貼現率即象征投資者對于投資知識產權的預期收益率。

投資者的預期收益率包含了多種投資風險因素,致使對投資風險的量化是知識產權估價的一個重要步驟。股票投資組合或知識產權的投資風險包括四個基本組成部分:(1)購買力風險或通貨膨脹風險。通貨膨脹會侵蝕投資者所期待的未來現金流的購買力,這必然包含在投資者預期收益率的風險因素內。(2)利率風險。當投資者投資于知識產權支持證券時,其放棄了投資公司債券、政府證券等獲取的利率收入,因此其投資知識產權的預期收益必須高于投資其他渠道所獲收益。(3)商業風險。商業風險特別歸因于知識產權自身。新的高級技術革新會帶來激烈競爭,導致源于知識產權的商業收益可能受到影響。商業風險可能削減知識產權的獲益,亦應作為特殊風險予以考慮。(4)市場風險。市場風險基于不利的市場條件會影響投資收益。它并非因為任意一個公司或資產的不良表現,而是總體上影響投資的環境。市場風險是一個廣義術語,它包含了不利的經濟、政治條件對收益的沖擊,如通貨膨脹、全球原油價格上漲等。

收益法是目前最常采用的知識產權估值方法[6]。但是該方法實踐中也面臨一些困難。如大部分知識產權的未來現金流來源及各來源的現金流量均難以預測:版權的現金流來源與現金流量會隨著時間的推移而變化,版權侵權形態也在不斷變化;專利權的現金流量取決于專利的后期投入與實施情況;商標權的價值也在很大程度上受到企業日后行為的影響。又如,收益法的折現率需要考慮現金流量風險、資本市場最低投資回報率及當前市場最低無風險利率等因素,難以確定。

綜上所述,成本法、市場法或收益法都各有其理論依據和適用程度①2016年7月1日起施行的《知識產權資產評估指南》亦規定了:資產評估師執行知識產權資產評估業務,應當根據評估目的、評估對象、價值類型、資料收集情況等相關條件,分析收益法、市場法和成本法三種資產評估基本方法的適用性,恰當選擇一種或者多種資產評估方法。,要完全滿足實務上對所有不同無形資產的評價需求,仍有相當大的努力空間。

3 測算知識產權預期收益率的技術方法

知識產權基礎資產作為金融資產,一般而言其預期收益率的計算方法主要有兩種,一種為均衡定價方法,另一種為無套利方法。所謂均衡定價方法是從行為主體的行為優化問題出發,得出優化問題的定階條件,從而得到金融資產的需求方程,再利用市場出清條件解出金融資產的均衡價格。資本資產定價模型CAPM就是這一定價方法的代表②1964年Sharpe和1965年Limner在資產組合理論和資本市場理論的基礎上建立了資本資產定價模型(CAPM模型)。參見Sharpe Capital Asset Prices.a Theory of Market Equilibrium under Conditions of Risk[J].Journal of Finance,1964,(9).Linter.Security Prices,Risk and Maximal Gains from Diversification[J].Journal of Finance,1966,(12).。而無套利方法是將所要定價的資產或資產組合置于一組給定價格的資產或資產組合中,利用給定價格的資產或資產組合,復制出與所要定價的資產或資產組合相同現金流的資產組合,在不存在套利機會的假設下,所要定價的資產或資產組合的價值等于復制出的資產組合的價值,由于復制出的資產組合的價值是已知的,通過這種復制技術,就能完全確定所要定價的資產或資產組合的價值。加權平均資本成本WACC則是無套利定價思想的具體體現③1986年Modigliani和Miller兩人站在投資者角度提出了加權平均資本成本模型(WACC模型)。參見[美]羅伯特.F.賴利,羅伯特·施韋斯,等.商業價值評估與知識產權分析手冊[M].伍穎,等,譯.北京:中國人民大學出版社,2006:393.。

3.1 資本資產定價模型Capital Asset Pricing Model(CAPM)

資本資產定價模型CAPM是一種資產定價平衡模型,它表明證券的預期收益率是一個證券對總體市場收益變化敏感性的正線性函數。CAPM的目的是在協助投資人決定資本資產的價格,即在市場均衡時證券預期報酬率與證券的市場風險(系統性風險)間的線性關系。當資本市場達到均衡時,風險的邊際價格是不變的,任何改變市場組合的投資所帶來的邊際效果是相同的,即增加一個單位的風險所得到的補償是相同的。CAPM的核心思想是風險補償,承擔風險一定要有相應的補償,承擔的風險越大,則預期回報就應該越高。因此,風險的度量則采用收益率的標準差的形式來量化。

資本資產定價模型CAPM的計算公式為:

Ri=Rf+(Rm-Rf)×β

注:Ri是第i種證券資產的預期收益率,Rf是無風險利率,β即第i種資產的系統性風險,Rm是市場證券組合的預期收益率,(Rm-Rf)是市場風險溢價(Market Risk Premium),即預期市場收益率與無風險回報率之差。

CAPM模型中的關鍵因素是“β”系數,β系數代表了資產的收益率對市場變動的敏感程度(sensitivity),可以衡量該資產的不可分散風險。它是用以度量一項資產系統風險的指針,是用來衡量一種證券或一個投資組合相對總體市場的波動性(volatility)的一種風險評估工具。換而言之,投資者的預期收益率與“β”同向增長。如果一個股票的價格和市場的價格波動性是一致的,那么這個股票的“β”值就是1。如果一個股票的“β”是1.5,就意味著當市場上升10%時,該股票價格則上升15%;而市場下降10%時,股票的價格亦會下降15%。

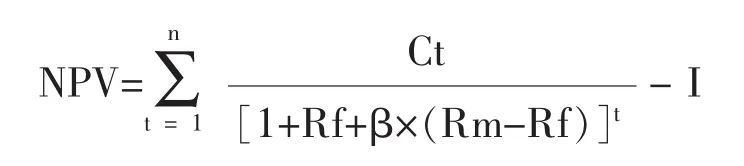

運用CAPM計算知識產權證券化定價時,首先確定證券市場的無風險利率Rf,一般以3個月銀行定期存款利率為基準;其次根據證券市場的收盤指數計算證券組合的預期收益率Rm;第三是根據所要投資的知識產權資產的性質和規模,在證券市場上尋找相同或者類似的證券來確定證券風險校正系數β值,這樣就可知道知識產權資產的風險校正貼現率Ri。根據CAPM公式,將風險校正貼現率Ri代入知識產權證券化資產現金流量凈現值的計算公式中:

其中,NPV為知識產權證券化資產在n年期限內的凈現值;Ct為第t年知識產權證券化資產的凈現金流量;I為知識產權證券化資產的初始投資;t為年。

按照該公式計算,如果NPV≧0,說明證券投資者在預期的知識產權證券化資產到期日內至少可以獲得Ri的平均收益,知識產權證券化資產收益將大于或等于證券投資的機會成本;如果NPV<0,說明該資產證券不值得投資,也即在證券市場上投資者承擔同樣的風險可以投資在其他證券而獲得更高的投資收益。

舉例說明,假設證券市場無風險利率Rf=6%,市場證券組合的預期收益率Rm=11%,A公司發行的知識產權證券的風險校正系數βa=0.5,B公司發行的知識產權證券的風險校正系數βb=1.5,投資者在第1年知識產權證券化資產的凈現金流量C= 220萬元,知識產權證券化資產的期初投資I=200萬元。根據前述公式,可以計算出A公司知識產權資產的凈現值NPV為2.76>0,投資者可以在該證券上投資;B公司知識產權資產的凈現值NPV為-6.17<0,投資者將拒絕在該證券上的投資[7]。

3.2 加權平均資本成本Weighted Average Cost Capital(WACC)

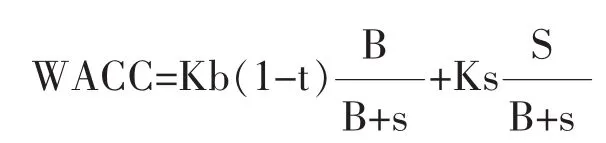

根據該模式,投資者的預期收益率是其資本成本功能之一。資本成本被定義為每種資本的加權平均。因為債券和股票基金被用于金融投資,那么投資所得收益必須滿足到期債券利率或股票基金回報率。通常加權平均資本成本WACC的定義是稅后債務成本乘以債務占公司資本的百分比,再加上稅后股票成本乘以股票占公司資本的百分比[8]。加權平均資本成本可用來確定具有平均風險投資項目所要求收益率。

加權平均資本成本WACC的計算公式為:

注:Kb(1-t)是稅后債務成本(t是公司有效的所得稅稅率),Ks是稅后股票成本,and各自代表債務、股票成本占融公司資本的百分比。如果上述四個要素分別確定了,即可用WACC法對采用混合融資的個別項目進行價值評估。

舉例:如果設定所得稅率為0.40,稅后債務成本權益0.10;負債在資本結構中的比例為0.30,稅后股票成本為0.25,股票在資本結構中的比例為0.70。將上面的數據代入到公式之中,得出:

WACC=0.10×(1-0.40)×0.30+0.25×0.70 =0.018+0.175 =19.3%

這樣,上面例子中加權平均資本成本WACC就是19.3%。

又因為加權平均資金成本考慮的是一個企業整體的投資成本,所以WACC模型又可以理解為企業投資的全部資產的期望回報率,即營運資金的回報率、有形非流動資產的回報率和無形非流動資產回報率之和,其WACC模型可以用下式表述:

WACC=WcRc+WfRf+WiRi

注:Wc為營運資金占全部資產比例;Wf為有形非流動資產占全部資產比例;Wi為無形非流動資產占全部資產比例;Rc為投資流動資產(資金)期望回報率;Rf為投資固定資產(資金)期望回報率;Ri為投資無形資產(資金)期望回報率。

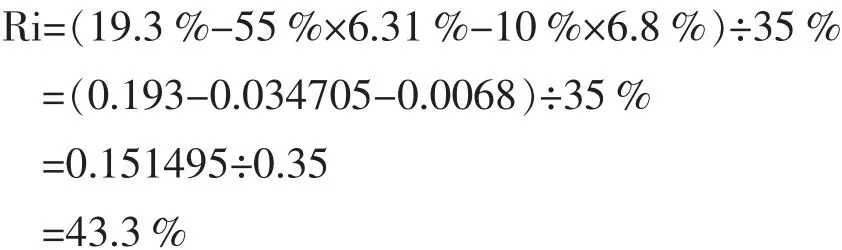

由該公式可得投資無形資產(資金)期望回報

即該知識產權的折現率。

上例中如果設定營運資金占全部資產比例Wc為55%;有形非流動資產占全部資產比例Wf為10%;無形非流動資產占全部資產比例Wi為35%;而一般情況下,投資流動資產企業所承擔的風險要比投資固定資產企業承擔的風險低一些,由于投資風險和期望回報率成正比,因此取1年內平均銀行貸款利率作為投資流動資產期望回報率,Rc為6.31%;取5年以上長期銀行貸款利率為投資固定資產的期望回報率,Rf為6.8%;將上面的數據代入到公式之中,得出:

該例中投資無形資產(資金)期望回報率即該知識產權的折現率為43.3%。

4 知識產權司法鑒定價值評估是其證券化成敗之基石

4.1 信用評級機構的角度

從信用評級機構的視角,選擇知識產權司法鑒定價值評估技術至關重要。信用評級機構以可預測未來現金流為基礎對知識產權支持證券進行信用評級。實踐中,即使是有形資產產生的現金流也很難規避風險,對知識產權資產產生現金流的風險進行量化和評估更是難上加難。與知識產權資產相關的風險因素主要是:(1)時尚更新或大眾口味的轉化影響知識產權資產的未來收入;(2)不可知的技術創新,如一種新技術可使得專利藥品束之高閣,收益清零或虧損;(3)訴訟風險可導致一項專利被宣告無效。基于上述風險,在審查知識產權證券化的可行性之前,必須審慎重視選擇適合的知識產權價值評估技術。

4.2 投資者的角度

知識產權證券化給發起人及銷售方的巨大獲益無疑是顯而易見的。證券化促使不流動的知識產權資產能夠提供一次性的付款,特別是新創企業,能夠得到前期付款比未來的清償對于公司生存和經營更具價值。知識產權證券化提供的資產折現能力在公司募集資金能力有限或融資成本太高時尤顯珍貴。

從投資者的視角,知識產權證券化的益處與選擇適合的價值評估技術緊密聯系,特別是貼現率。投資者用等同于貼現的未來現金流的一次性付款方式購買知識產權證券,其利益取決于貼現率。實踐中的貼現率經常較高,而貼現率越高,投資者購買知識產權支持證券的價格越低[9]。投資者資本成本通常是以借入資金利息的形式體現,與貼現率的差別等同套利,在特定案例中投資者可能大發橫財。因此,投資者從購買知識產權支持證券的獲利關鍵還在于貼現率的計算。

5 結語

知識產權本身并沒有一個市場性價格指標作為參考,每一種知識產權價值衡量并無客觀標準和統一標準,加上各領域專業知識差異性甚高,使得各種知識產權具有獨特專屬性。知識產權證券化作為一種受歡迎的融資機制和投資者謹慎投資抉擇,其可行性和成功之處取決于徹底審查各種不同的知識產權司法鑒定價值評估技術,而評估技術必須審慎考慮與知識產權相關的各種多元化的潛在風險。雖然知識產權鑒價技術仍處于發展階段,但隨著新興鑒價理論的出現、全球知識產權證券化案例的增加,主管機構以及投資人對鑒價技術結果的認同度與接受度皆逐步提高,加上持續發展的市場廣度,逐漸提升了投資人參與知識產權證券化的信心。

[1]Dov Solomon,Miriam Bitton.Intellectual Property Securitization[J].CardozoArts&Entertainment Law Journal,2015,33(1):2.

[2]Steven L Schwarcz.The Alchemy of Asset Securitization[J]. Business&Finance,1994:241.

[3]Radhika Pandey.Intellectual Property Valuation:A Critical Aspect of IP Securitization[J].2006:2.

[4]楊延超.知識產權資本化[M].北京:法律出版社,2008.

[5]胡佐超.專利管理[M].北京:知識產權出版社,2001:21.

[6]葉京生.國際知識產權法學[M].上海:立信會計出版社,2004:570.

[7]陳輝煌,高巖.CAPM在知識產權證券化定價中的應用[J].工業技術經濟,2009,28(6):154-156.

[8]Hu Pengfei,Hua Yinmi.'Real Option Valuation in high tech firm'Gothenburg University School of Economics and Commercial Law[Z].2000.

[9]Elliot A Fisherman.'Securitization of IP Royalty Streams:AssessingtheLandscape[J].TechnologyAccessReportSeptember 2003:6.

(本文編輯:朱晉峰)

Evaluation of Intellectual Property via Judicial Appraisal:A Cornerstone of Intellectual Property Securitization

ZHANG Hua-song

(East China University of Political Science and Law,Shanghai 200042,China)

Intellectual property(IP)valuation through judicial appraisal is a key component of intellectual property securitization.The feasibility and desirability of investment in IP backed bonds are based on IP value itself and projected cash flows from IP assets.The substantive obstacle of development of IP securitization is to appraise the value of IP appropriately.Generally speaking,the IP valuation methods fall into three broad categories:market approach,cost approach and income approach,although each of them could not be competent for all intangible assets.The two most common approaches used to measure the required rate of return of an investor are capital asset pricing model(CAPM)and weighted average cost capital(WACC).From the perspective of a credit rating agency and an investor,the benefits of IP securitization are more closely linked to the choice of an appropriate valuation technique in general and to calculate the discount rate properly in particular.

judial appraisal of intellectual property;intellectual property valuation approach;capital asset pricing model(CAPM); weighted average cost capital(WACC)

DF8;D923.41

A

10.3969/j.issn.1671-2072.2017.01.003

1671-2072-(2017)01-0017-06

2016-10-12

張華松(1974—),男,博士研究生,主要從事知識產權證券化研究。E-mail:zhs0833@sina.com。