中國碳市場波動溢出效應研究

汪文雋 周婉云 李瑾 黃鈺

摘要:自2013年以來,中國已先后建立了七個區域性碳市場。研究中國碳市場之間的波動溢出效應,有助于發現在碳市場運行初期起價格引導作用的區域市場,為其它地區碳市場的發展和全國碳市場的建立提供建議。本文選擇廣東、湖北和深圳三個交易量最大的區域碳市場為樣本,利用多元GARCH(1,1)-BEKK模型,檢驗其波動溢出效應。為了消除履約期的影響,本文根據履約期將樣本劃分為階段一(2014年7月1日—2015年6月30日)和階段二(2015年7月1日—2016年7月19日),分階段進行了檢驗,并從市場有效性的視角解釋了檢驗結果。波動溢出效應檢驗結果顯示:在階段一內,廣東碳市場對湖北碳市場、湖北碳市場對深圳碳市場、深圳碳市場對廣東碳市場分別存在單向的波動溢出效應;在階段二內,只存在深圳碳市場對廣東碳市場的單向波動溢出效應;在整個樣本期內,只存在深圳碳市場對廣東碳市場的單向波動溢出效應。基于方差比的市場有效性檢驗結果顯示:無論是階段一、階段二或整個樣本期,三個碳市場均沒有達到弱式有效。本文進一步在多重分形檢驗的基礎上,利用多重分形譜寬度,比較了三個碳市場的非有效性程度,結果顯示:在階段一、階段二和整個樣本期,三個碳市場有效性大小關系分別為:湖北>廣東>深圳、深圳>湖北>廣東、廣東>深圳>湖北。可見,三個碳市場早期的波動溢出效應不完全符合市場有效性大小關系,而較晚期的波動溢出效應符合市場有效性大小關系,這證明了中國碳市場在階段二相比階段一更為成熟。本文最后對中國碳排放權交易市場的發展提出了政策建議。

關鍵詞 :碳市場;波動溢出效應;有效性;分形市場

中圖分類號:F830.9 文獻標識碼: A 文章編號: 1002-2104(2016)12-0063-07

氣候變暖已經成為一個國際性的問題,全球諸多國家紛紛建立碳市場來幫助減少溫室氣體的排放。自2013年6月深圳碳交易所啟動以來,中國已先后成立上海、北京、廣東、天津、湖北和重慶共七個碳排放交易所,而且在“十三五”規劃綱要中已經明確提出要建立全國統一的碳市場。中國作為一個溫室氣體排放大國,有義務減少溫室氣體的排放,并且也作出了減少溫室氣體排放的承諾。不論是出于社會責任還是為了履行承諾,今后中國進行碳交易來減少二氧化碳的排放是勢在必行的。碳交易這種為減少溫室氣體排放而設計的市場機制被公認為可以降低減排成本并且是有效的。碳資產這種溫室氣體排放權與金融資產具有類似之處,因為持有碳配額代表了擁有排放溫室氣體的權利,持有證券則代表擁有獲得未來一系列現金流的權利。可見,從兩者都是一種求索權(claim)的角度來說,碳配額在某種程度上可以作為金融資產來考慮。喬海曙和劉小麗[1]提出,碳市場交易的碳排放權具有金融產品的屬性。在中國幾個碳市場之間聯系日益緊密的情況下,運用金融市場波動溢出性的研究方法對中國碳市場之間的波動溢出效應進行研究,有助于發現在我國碳市場運行初期起價格引導作用的區域市場,為其它地區碳市場的發展和全國碳市場的建立提供建議。

1 文獻綜述

國外碳市場比國內碳市場成立較早,所以關于國外碳市場的研究比國內多,而且研究內容更廣泛,相對越來越完善。總的來說,關于國外碳交易的研究可以分為三種類型。第一類是對碳交易的理論研究,集中于對模型的研究[2-3];第二類是關于碳價格的研究[4-5];第三類是關于碳市場有效性的研究[6-7]。從2013年開始國內的碳交易所才陸續成立,關于國內碳交易的研究才逐漸展開,所以相關文獻并不多,主要可以分為兩種類型。第一類是關于我國碳交易市場現狀以及碳交易市場發展對策研究[8-9];第二類是關于我國碳市場價格的研究[10-11]。

對于金融市場間波動溢出效應的研究,國內外學者最常用的方法為多元GRACH模型[12-16],李成、馬文濤和王彬[17]發現多元的GARCH模型能夠同時涵蓋多個對市場造成影響的因素,并且提供更多的信息,從而更全面地描繪出多個市場之間的波動溢出效應。多數文獻利用GARCH研究波動溢出效應僅僅局限于證券市場,而對于我國碳市場波動溢出效應的研究目前還是空白。

現代金融學對波動溢出效應產生的原因分析建立在有效市場理論的基礎上。市場的有效程度是隨著掌握有效信息的增多而提高的,而信息是引起金融市場發生波動的重要因素。對于市場有效性的研究,Zunion等人[18]以世界股票市場為研究樣本,證明市場低效率的排名可以從市場分形的分析中得出。目前已有學者對中國碳市場進行了有效性的研究,王倩和王碩[19]用方差比方法檢驗了我國四個碳交易市場的有效性,王揚雷和杜莉[20]而是用分形市場的研究方法R/S檢驗對北京碳市場進行有效性研究,其原理是如果一個市場具有分形特征則可以反證它沒有達到弱式有效,最后指出加強信息披露能提高市場有效性。

本文將研究金融市場間波動溢出效應的多元GARCH模型應用于中國的深圳、湖北和廣東碳市場,并對這三個碳市場的有效性進行檢驗以解釋波動溢出效應的結果。

2 中國碳市場發展現狀

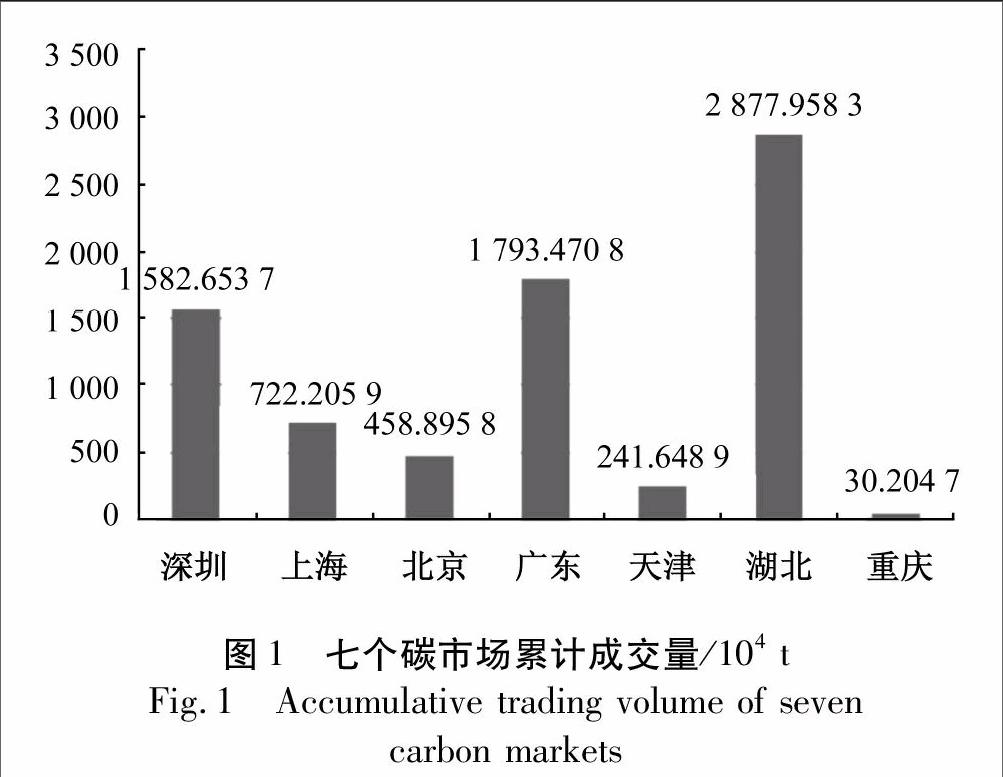

2011年10月,國家發展改革委員會批準北京、上海、天津、廣東、深圳、湖北和重慶等七個省市開展碳排放權交易試點工作,至 2014年6月,這七個碳交易所全部成立。七個碳市場從成立至今的七個交易所累計成交量如圖1所示。

如圖所示,廣東碳市場、湖北碳市場和深圳碳市場的累計成交量明顯大于其余四個碳交易所,所以本文僅選取廣東碳市場、湖北碳市場和深圳碳市場進行波動溢出效應的研究。對中國七個碳市場的波動溢出效應也進行了檢驗,發現成交量較小的四個市場未呈現波動溢出特征。廣東碳市場、湖北碳市場和深圳碳市場的日收盤價如圖2所示。

由圖可知,三個碳市場在2014年和2015年6、7月份左右價格波動較大,而每年的6、7月份是各大交易所的配額清繳日期,為了消除履約期的影響,本文將樣本區間(2014年7月1日—2016年7月19日)分為兩個階段。

對比廣東、湖北和深圳碳市場的納入企業標準,深圳門檻最低,為年碳排放量達到3千t以上的工業企業行

業;廣東為年排放量達到2萬t及以上的工業行業企業;湖北門檻最高,為年排放量達到6萬t及以上的工業行業企業。對比廣東、湖北和深圳碳市場的納入行業范圍,深圳納入行業范圍最廣,包括26個工業行業,而廣東和湖北

分別包括4個和12個工業行業。對比廣東、湖北和深圳碳市場的納入企業數量,2015年度深圳排控企業數最多,為636家,廣東和湖北排控企業分別為186家和138家。

中國將于2017年啟動全國碳交易市場,各項基礎準備工作也在逐步跟進。從目前的全國碳市場建設思路來看,國家發展改革委將在總結七個區域市場經驗的基礎上,進一步制定并完善碳排放權交易市場的頂層設計。要實現2017年建成全國碳排放交易市場,那么2015年和2016年無疑將是碳市場飛速發展的階段,在這兩年有許多工作需要實施,比如要加強地方碳交易的能力、盤查企業歷史碳排放量和完善碳排放報送系統。可以預計,在2016年,國家將會有更多關于碳交易的政策出臺、實施,為實現2017年建成全國碳排放交易市場的目標做好準備。另外,會有更多的碳金融產品面世,比如各種碳衍生品。無疑,2016年將是吸取經驗、繼續發展和承上啟下的一年。

3 中國碳市場溢出效應的實證研究

3.1 數據說明和描述性統計

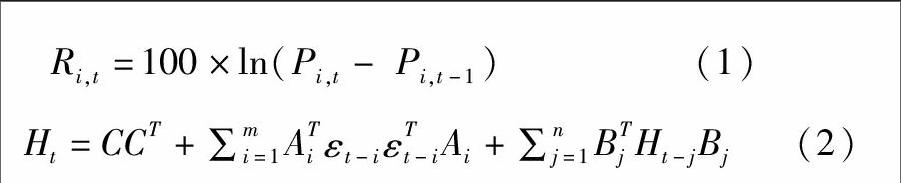

由于重慶、上海、北京和天津碳交易所數據缺失比較多或者交易量比較小,因此本文僅選取廣東、湖北和深圳碳交易所這三個碳交易市場,以三個碳市場配額的日收盤價為研究樣本,樣本的時間區間為2014年7月1日—2016年7月19日。剔除了非交易日數據后,共得到505組數據,數據來源于中國碳排放交易網(http://www.tanpaifang.com/)。為了減小時間序列數據的波動并消除異方差,將原始數據處理如下,得到三組收益率序列:

其中,Ri,t代表第i個市場第t日的收益率,同理,Pi,t代表第i個市場第t日的收盤價,i=1,2,3分別代表廣東碳交易所,湖北碳交易所和深圳碳交易所這三個碳交易市場,表1對Ri,t序列進行了描述性統計。其中,GD代表廣東碳交易所的收益率數據,同理,HB和SZ分別代表湖北碳交易所和深圳碳交易所的收益率序列。

由表1的數據可知:①從標準差看,在階段一,深圳碳交易所的收益率序列標準差最大,而階段二廣東碳市場的標準差最大,而湖北碳市場的標準差兩階段均最小,標準差越大代表風險越大,即湖北碳市場風險相對最小。②由偏度系數知,三個碳市場在兩個階段偏度系數均發生了相反方向的變化。從峰度系數來看,除了階段一深圳碳市場的收益率序列峰度系數小于3,其余的收益率序列都大于3,為尖峰。③JarqueBera統計量的相伴概率表明,除了階段一的廣東碳市場,其余兩個階段的收益率序列都在0.05的顯著性水平下拒絕原假設,認為樣本數據均不是屬于正態分布,表現出尖峰厚尾的特征。④ADF的檢驗結果證明,這三個碳交易所的收益率序列均不存在單位根,為平穩序列,因此可以建立GARCH模型。

3.2 波動溢出效應檢驗

BEKK模型由Engle和Kroner在1995年提出的,表達式為:

表示在信息集It-1下的3×3維的條件協方差矩陣,是收益率殘差項,m和n分別是殘差項和條件方差項的滯后階數。C,A,B都是系數矩陣,其中C是下三角形式的常數矩陣,A是ARCH項系數矩陣,用來表示殘差滯后項對當期條件方差造成的影響,B是GARCH項系數矩陣,用來表示條件方差滯后項對當期條件方差造成的影響,A和B矩陣對角線元素分別表示各個碳市場對自身的ARCH和

GARCH效應,除了矩陣對角元素的其他元素表示各個市場之間的ARCH項波動溢出效應和GARCH項溢出效應。

本文研究的是三個碳市場之間的溢出效應,方差方程采用三元GARCH(1,1)-BEKK模型,所以多元GARCH(1,1)-BEKK表達式可以簡化為:

由表2結果知,各階段矩陣A,B的對角線上的元素α11,α22,α33,α44,α55,β11,β22,β33,β44,β55均顯著,說明廣東,湖北和深圳這三個碳交易市場收益率序列都受到自身波動的影響,證明三個碳交易市場收益率序列都存在條件異方差,即存在波動的集聚性,每個市場前期大的波動會以前各自市場當期大的波動,并且波動具有持久性。在階段一,廣東碳市場對湖北碳市場波動溢出效應的參數α12和β12、湖北碳市場對深圳碳市場波動溢出效應的參數α23和β23、深圳碳市場對廣東碳市場波動溢出效應的參數α31和β31均顯著,表明在階段一,廣東碳市場對湖北碳市場、湖北碳市場對深圳碳市場、深圳碳市場對廣東碳市場存在單向的波動溢出效應。在階段二,只有深圳碳市場對廣東碳市場波動溢出效應的參數α31和β31顯著,表明在階段二只存在深圳碳市場對廣東碳市場的單向波動溢出效應。縱觀整個樣本區間,只有深圳碳市場對廣東碳市場波動溢出效應的參數α31和β31顯著,表明在整個樣本區間只存在深圳碳市場對廣東碳市場的單向波動溢出效應。不論是階段一、階段二還是整個樣本區間,深圳碳市場均有向廣東碳市場發生波動溢出的情況,也可以表明深圳碳市場有效性程度比廣東碳市場的高,深圳碳市場價格的波動會造成廣東碳市場價格發生波動。

3.3 實證結果討論

若一個市場是有效的,那么證券價格就可以根據信息進行調整,從而證券價格的變動也就可以反應當前的各種信息;反之,各種信息的變動也會造成證券價格的波動。換一個角度來說,若所有市場都是有效的,各種信息都會被這些市場同時吸收,這也就是說,它們之間就不會存在波動溢出效應。一個金融市場的有效程度越高,它越容易向其它市場發生波動溢出效應。

為了對波動溢出效應結果進行解釋,本文采用方差比檢驗對各階段三個碳市場的有效性進行檢驗,檢驗結果如表3—表5所示。

不論是階段一、階段二還是整個樣本期的三個碳市場方差比檢驗結果均顯著,因此,各期個市場的收益率不是一個隨機游走的過程,即三個碳市場都沒有達到弱式有效。為了進一步對三個碳市場的非有效程度進行對比,本文參照王揚雷和杜莉[20],采用多重分形的方法對市場非有效性進行檢驗。多重分形譜寬度估計結果如表6所示。

由于分形程度越大的市場有效性越小,由此可知,在階段一三個碳市場有效性大小關系為:湖北>廣東>深圳;階段二三個碳市場有效性大小關系為:深圳>湖北>廣東;整個樣本期三個碳市場有效性大小關系為:廣東>

深圳>湖北。

4 結論與建議

4.1 結論

本文以廣東碳交易所、湖北碳交易所和深圳碳交易所這三個碳交易市場的從2014年7月1日—2016年7月19日的收益率序列為研究樣本,并將樣本區間劃分為兩個履約期,通過建立多元GARCH(1,1)-BEKK模型,對三個碳市場各階段的波動溢出效應進行檢驗,結果表明:在階段一,廣東碳市場對湖北碳市場、湖北碳市場對深圳碳市場、深圳碳市場對廣東碳市場存在單向的波動溢出效應;在階段二只存在深圳碳市場對廣東碳市場的單向波動溢出效應;在整個樣本區間只存在深圳碳市場對廣東碳市場的單向波動溢出效應。

市場有效性是解釋波動溢出效應的重要因素,即市場有效性程度越高越容易向其它市場發生波動溢出,所以本文在研究波動溢出效應之后,分別對兩個階段的三個碳市

場之間的有效性進行了檢驗,方差比的檢驗結果表明階段一、階段二或整個樣本期的三個碳市場均沒有達到弱式有效。為了比較三個碳市場的非有效性程度,通過多重分形檢驗得出的多重分形譜寬度顯示在階段一三個碳市場有效性大小關系為:湖北>廣東>深圳;階段二三個碳市場有效性大小關系為:深圳>湖北>廣東;整個樣本期三個碳市場有效性大小關系為:廣東>深圳>湖北。進而比較有效性和波動溢出檢驗結果發現,階段一波動溢出效應關系不完全符合有效性大小關系,而階段二的波動溢出效應關系符合有效性大小關系,這證明中國碳市場在階段二相比階段一更顯成熟,中國碳市場正在逐步發展與完善中,但從整個樣本期來看,波動溢出效應的關系不符合有效性大小關系,本文推測是受階段一的影響而導致。

從對中國碳市場現狀的分析可見,首先,深圳碳市場成立的時間最早,比其它交易所發展的時間更長;其次,深圳碳市場相對于其余兩個碳市場行業范圍廣、控排企業數量多,這在一定程度上更有利于市場信息的傳播,掌握的信息越多,市場有效性也就越強,也越容易向其它市場發生波動溢出。

4.2 建議

我國已明確提出將于2017年建成全國碳排放交易市場,為了實現這一目標,2015年和2016年無疑是碳市場飛速發展的階段。本文研究結果已經證明中國碳市場正在逐步成熟中,為了進一步完善中國碳市場,促進碳市場更快地發展,做好建立全國性碳市場的準備,本文提出幾點建議:

(1)增加碳市場流動性。流動性直接關系到市場的繁榮程度,目前中國碳市場流動性不足,主要原因在于碳金融工具品種較少。有幾種方法可以增加市場流動性。第一,采用類似于廣東碳市場的低價策略可以增加交易量從而增加流動性;第二,適當引入機構投資者,機構投資者相比個人投資者專業性和風險承受能力更強,更大程度上避免信息對波動的影響產生偏離,起到穩定價格的作用,并且實現碳市場參與者的多元化和市場的活躍化;第三,積極開發碳金融產品,碳金融創新將會吸引更多投資者參與碳交易以增加碳市場的流動性。

(2)完善碳交易平臺建設。未來應建立融合性、多層次、多產品的碳交易平臺,各試點碳市場不應以贏利為主要目的,而是為2017年建立全國統一碳市場積累經驗,逐步創建全國統一碳交易平臺。在全國統一碳市場建設初期,全國可能會建立近十家碳交易所,這種市場分割的狀態不利于碳市場的整合。隨著全國碳市場逐漸發展成熟,應逐步將全國碳交易所的數量減少,最終融合為一到兩家碳現貨或碳期貨市場。

(3)嘗試采用免費配額發放和有償配額發放相結合的方式,以保證順利過渡到全國統一的免費配額發放和有償配額發放相結合碳排放交易市場。具體措施為,現階段以配額免費發放為主,之后應逐漸提高發放配額總量中有償發放的比例,有償分配所取得的收入可以用于建設節能減排項目。另外,各地區在發放碳配額之前,應在配額總量中預留一部分用于以后對市場的調節。預計全國統一碳市場運行的第一年配額將完全免費發放,但配額拍賣的比例將在接下來的幾年里逐年升高。

(4)完善碳市場制度建設。首先要建立全國性的碳市場法律制度,這就要求在國家層面應盡快出臺《碳排放權交易管理條例》,以規范碳市場交易主體的行為;其次應完善碳交易市場監管制度,信息會影響市場間的波動,所以確保信息的公開透明尤為重要,有效的市場監管制度能防止市場操縱行為,同時確保市場流動性和透明性,實現市場的資源配置和價格發現功能;最后應該完善碳市場激勵和懲罰政策,適當的激勵政策有利于提高參與主體的積極性,而懲罰力度直接與違約成本相關,所以應實行全國統一的、科學的激勵和懲罰制度。

(5)減少政府干預,促進碳市場市場化發展。除了在總量目標、覆蓋范圍、配額分配方式和碳市場監管等方面須由政府主導,其它方面應倡導市場化發展。政府宏觀調控的功能一定程度上能確保管理措施的科學性以及監督激勵機制的有效性,以確保中國碳交易能順利進行,但是過度的市場干預反而會損害碳市場的效率,所以政府干預的程度是各地區碳市場應該慎重考慮的。

(6)引入社會監督。社會監督在一定程度上可以減少市場或者政府失靈。目前碳市場只有相關監管部門進行監督,尚沒有建立起碳市場行業協會,應該借鑒證券業協會,建立碳市場行業協會以完善中國碳市場體系并對會員行為進行監督管理。另外可以引入媒體、能源環保協會或者會計法律機構等社會監督成員,監督政府關于碳配額總量的確定,碳配額的發放等活動;監督碳交易所信息的公開情況;監督交易者是否在碳交易中有違規行為。

(編輯:劉照勝)

參考文獻(References)

[1]喬海曙,劉小麗. 碳排放權的金融屬性[J]. 理論探索, 2011 (3):61-64.[QIAO Haishu, LIU Xiaoli. The financial attribute of carbon emission permit[J].Theoretical exploration, 2011 (3):61-64.]

[2]HOLTMARK B, OTTAR M. Emission trading under the Kyoto protocoleffects on fossil fuel markets under alternative regimes[J]. Energy policy, 2002, 30(3): 207-218.

[3]SPRINGER U. The market for tradable GHG permits under the Kyoto protocol: a survey of model studies[J]. Energy economics, 2003, 25(5): 527-551.

[4]CONVERY F J, REDMOND L. Market and price developments in the European Union emissions trading scheme[J]. Review of environmental economics and policy, 2007, 1(1): 88-111.

[5]SZWARCBERG R, KELLER B. Causes of the EU ETS price drop: recession, CDM, renewable policies or a bit of everything?:new evidence[J]. Journal of pharmacy practice & research, 2014, 73(13):676-685.

[6]DASKALAKIS G, MARKELLOS R N. Are the European carbon markets efficient[J]. Review of futures markets, 2008, 17(2): 103-128.

[7]EHRHART K M, HOPPE C, LOSCHEL R. Abuse of EU emissions trading for tacit collusion[J]. Environmental and resource economics, 2008, 41(3): 347-361.

[8]何海霞. 后京都時代我國碳金融市場發展研究[J]. 當代經濟管理, 2013, 35(2): 93-97.[HE Haixia. Research on Chinas development of the carbon finance market in the postKyoto era[J]. Contemporary economic management, 2013, 35(2): 93-97.]

[9]周嶠. 碳排放權交易現狀研究[J]. 中國物價, 2015(6):64-66.[ZHOU Jiao. Research on the state of carbon emission trading[J].China price, 2015(6):64-66.]

[10]李晨洋, 李曉丹, 呂福財. 基于碳價格與環境能源關聯分析的中國碳交易市場研究[J]. 商業研究, 2010(8):113-118.[LI Chenyang, LI Xiaodan, LV Fucai. Study on carbon trading market development of China based on correlation analysis of carbon price and environment energy problems[J].Commercial research, 2010(8):113-118.]

[11]齊紹洲, 趙鑫, 譚秀杰. 基于EEMD模型的中國碳市場價格形成機制研究[J]. 武漢大學學報(哲學社會科學版), 2015, 68(4):56-65.[QI Shaozhou, ZHAO Xin, TAN Xiujie. A study on the formation mechanism of Chinese carbon market price based on EEMD model[J]. Wuhan University journal(philosophy & social sciences), 2015, 68(4):56-65.]

[12]EWING B T, MALIK F. Volatility spillovers between oil prices and the stock market under structural breaks[J].Global finance journal,2015,29:12-23.

[13]BRAYEK A B, SEBAI S, NAOUI K. A study of the interactive relationship between oil price and exchange rate: a copula approach and a DCCGARCH model[J]. Journal of economic asymmetries,2015,12(2):173-189.

[14]HEGERTY S W. Commodityprice volatility and macroeconomic spillovers: evidence from nine emerging markets[J]. North American journal of economics & finance, 2016, 35:23-37.

[15]靳珂. 中國金融市場間溢出效應研究[J].金融理論與實踐, 2015 (1):82-85.[JIN Ke. Research on spillover effect within Chinese financial markets[J]. Financial theory & practice, 2015 (1):82-85.]

[16]熊正德,文慧,熊一鵬. 中國外匯市場與股票市場間波動溢出效應實證研究——基于小波多分辨的多元BEKKGARCH(1,1)模型分析[J].中國管理科學,2015,23(4):30-38.[XIONG Zhengde, WEN Hui, XIONG Yipeng. Empirical research on spillover effect between foreign exchange market and stock market by wavelet multiresolution analysis and multivariate BEKKGARCH(1,1) model[J].Chinese journal of management science, 2015,23(4):30-38.]

[17]李成, 馬文濤, 王彬.我國金融市場間溢出效應研究[J]. 數量經濟技術經濟研究, 2010(6):3-19.[LI Chen, MA Wentao, WANG Bin. Research on spillover effect within financial markets[J]. Journal of quantitative & technical economics, 2010(6):3-19.]

[18]ZUNINO L, TABAK B M, FIGLIOLA A,et al. A multifractal approach for stock market inefficiency[J]. Physica A:statistical mechanics & its applications, 2008, 387(26):6558-6566.

[19]王倩, 王碩. 中國碳排放權交易市場的有效性研究[J]. 社會科學輯刊, 2014(6):109-115.[WANG Qian, WANG Shuo. Research on the Chinese carbon emission trading market efficiency[J]. Social science journal, 2014(6):109-115.]

[20]王揚雷, 杜莉. 我國碳金融交易市場的有效性研究——基于北京碳交易市場的分形理論分析[J]. 管理世界, 2015(12):174-175.[WANG Yanglei, DU Li. Research on the Chinese carbon finance trading market efficiency:an analysis of Beijing carbon trading market based on fractal theory[J]. Management world, 2015(12):174-175.]

Abstract Since 2013, seven regional carbon trading markets have been set up in China. The study on the volatility spillover effects among the markets will help to identify the leading market in price discovery during the prior stage and provide suggestions for the further development of other regional markets and the establishment of the national carbon market. This paper selects three carbon markets with the largest trading volumes, which are Guangdong, Shenzhen and Hubei respectively, employs the multivariate GARCH (1,1)BEKK model to analyze the volatility spillovers on Chinese carbon markets and explains the results from the perspective of market efficiency. To eliminate the effect of compliance, the samples are divided into two phases according to the compliance date: Phase I covers the period from July 1st, 2014 to June 30th, 2015 and Phase II covers the period from July 1st, 2015 to July 19th, 2016. The empirical results from the volatility spillover tests show that, during Phase I, there are significant spillover effects from Guangdong to Hubei, Hubei to Shenzhen and Shenzhen to Guangdong, respectively. During Phase II as well as the whole sampling period, the spillover effect is only significant from Shenzhen to Guangdong. Empirical results from variance ratio tests indicate that, either in Phase I, Phase II or in the whole sampling period, the three carbon markets have not reached weakefficiency. Furthermore, based on multifractal tests, the spectrum width is calculated to compare the nonefficiency of the three markets and the results show that, during Phase I, II and the sampling periods, the market efficiency degrees are respectively: Hubei>Guangdong>Shenzhen, Shenzhen>Hubei>Guangdong, Guangdong>Shenzhen>Hubei. As it can be seen, the volatility spillover effects completely comply with the efficiency degree during the later stage but not during the earlier stage, which indicates the Chinese carbon markets are more mature in Phase II compared to Phase I. Finally, the paper puts forward policy suggestions for the future development of Chinese carbon markets.

Key words carbon market; volatility spillover; efficiency; fractal market