社會偏好與房產稅遵從研究

劉成奎

(武漢大學經濟與管理學院,湖北 武漢 430072)

社會偏好與房產稅遵從研究

劉成奎

(武漢大學經濟與管理學院,湖北 武漢 430072)

房產稅是未來地方政府新主體稅種的優先考慮,而有效調節房產稅納稅人的社會偏好將有利于提高其遵從度。納稅人存在對他人的同情心與同理心,而這有助于政府引導、培養房產稅納稅人的親社會偏好。利用微觀調研數據實證分析發現,納稅人的社會偏好確實可以提高房產稅的遵從度,納稅人的教育程度與收入,媒體宣傳、稅務機關服務、稅收公平性等、房產稅用途等會顯著影響納稅人的房產稅遵從度。通過媒體宣傳培養納稅人的親社會偏好、改善稅務機關的服務、保證稅收的公平、提高公共服務對稱性提高房產稅遵從度的重要途徑。

社會偏好;親社會;房產稅;稅收遵從

一、引言

1994年分稅制改革后營業稅成為了地方政府的主體稅種,而2016年5月1日開始推行的全面“營改增”使得地方政府失去了主要稅收來源,由此失去了主體稅種的地方政府如何組織自己的財政收入,同時,為了緩解全面“營改增”對地方政府財政收入造成的困難而將增值稅的央地分成比例在2-3年內調整為50 50,但是2-3年過渡期后地方政府財政收入困難如何解決?在眾多應對方案中,重構地方政府主體稅種是關注的重點,特別是重構新房地產稅成為多數研究關注的熱點。

但是房產稅的具體實施也存在諸多困難,如房產稅直接扣除納稅人的財產會引發較強的抵觸心理、房產稅征管中對市場價格的評估容易引發征管雙方的爭議等。由此,優化房產稅稅制設計、改善稅收征管技術與服務是有效實現房產稅征管的重要前提與應有之義,此外,優化房產稅的社會文化環境也是非常重要的,包括引導納稅人對房產稅的正確認知、誘導納稅人親社會的意識與行為等,由此會提高房產稅納稅人的遵從意愿,從而實現房產稅征管的優化。

就筆者視野所及,對房產稅、稅收遵從的研究成果已經頗為豐富,其中,房產稅的研究多集中于房產稅稅制與征管的優化、房產稅影響等方面,稅收遵從的研究對集中于納稅人稅收遵從的影響機制與影響因素等,但是針對房產稅納稅人的遵從度尤其是從社會偏好角度研究房產稅納稅人遵從度的成果尤為鮮見,本文研究是一種有益的嘗試。

二、文獻綜述

現有研究中針對稅收遵從的成果較多,而專門研究房產稅遵從的相對較少,尤其是研究社會偏好與房產稅遵從的成果鮮見。

(一)社會偏好研究。

偏好是被動給定的,社會偏好的形成有其神經基礎,受到不同情境影響(汪丁丁、賈擁民,2015)[1]。個體偏好是個體心理特征(如道德信念和態度)的綜合表現(Bobek、Hatfield,2003)[2],而與稅收有關的個人偏好是納稅人的價值觀與價值倫理(Kirchler,2007)[3]。

社會偏好的形成受到一個國家或地區的文化、制度、政治態度與宗教信仰等影響,這些均會顯著地影響納稅遵從(Torgler、Schneider,2007)[4]。社會偏好可以分為親社會偏好與反社會偏好。親社會偏好與傳統的“自利”的經濟理論相反,更多的強調利他、互惠等偏好(Fehr&Schmidt,2003;陳葉烽,2009)[5][6]。親社會行為偏好包括進化理論階段、認知理論階段、生物基礎理論階段三個演化階段(肖鳳秋、鄭志偉、陳英和,2014)[7]。

此外,也存在一些傳統的經濟理論無法解釋的反社會現象與行為,如更加傾向拉大與他人的差距(Frohlich et al.,1984)[8]、公共產品博弈中的懲罰有一部分會指向合作者(Fehr and Gachter,2000)[9]等等。而反社會行為的發生并非偶然,感知到不公的對待進而需要發泄不滿情感是其直接動因之一(劉璐,2015)[10],其內在動因則或者是源于精神分析理論的個體童年時期的經歷,或者是源于行為主義者的社會環境尤其是家庭環境,或者是源于認知理論的個體認知缺陷(陳和華,2005)[11]。當前時有發生的中國留守女童反社會行為(李梅、楊匯泉,2010)[12]與惡意傷人或沖撞社會的事件(范良聰、劉璐、張新超,2015)[13]都證實上述理論的解釋力。防范反社會行為要讓青少年“學會關心”(陳桂香,2013)[14]、增加反社會行為的成本(鄧曉丹,2005)[15]等。

(二)稅收遵從研究。

稅收遵從理論最初源于無道德與信息充分的假定基礎而提出的A-S模型(Allingham&Sandmo,1972)[16],并逐步發展為基于人性心理分析的前景理論(Kahneman and Tversky,1979)[17]與基于稅務機關的一般威懾與特定威懾的威懾理論(Scott and Grasmick,1982)[18],進而發展為綜合了政府強制力與政府公信力的“滑坡模型”(Kirchler,2007)[3]。

納稅人稅收遵從最便捷的衡量方法是采用稅務稽查審計得到的應納稅額與實際納稅額差額(劉成奎、李紀元,2014;洪連埔,2015)[19][20],但是限于稅收遵從衡量數據的可得性不足,很多研究都采用間接替代衡量方法來衡量,如公民地下經濟的參與度(Schneider,2005;楊得前,2012a)[21][22],以儲蓄存款為稅基估算個稅遵從水平(焦建國,2001)[23],以稅務審計檢查數據、財務數據與其他衡量方法(周葉,2006)[24],或者采用DEA和Tobit技術估算納稅人稅基與可能的稅收流失額來衡量稅收遵從(陳潔、吳強,2013)[25]等。而數據來源除了政府的統計數據,很多都采取微觀調研數據,如問卷調查和網上調查(吳昇文,2007)[26]。

稅制會影響稅收遵從,如稅制的確定性(Alm、Cherry、Jones and Mckee,2010)[27]、稅種結構的合理性(Watrin、Ullmann,2008)[28]、稅種屬性的合適性(樊勇,2011;葛靜、安體富、陳宇,2013)[29][30]、稅制的簡單、透明(楊得前,2012a)[22]等有助于提高遵從度。稅收征管制度也會影響稅收遵從(Eichfelder、Kegels,2013;黃立新,2013)[31][32],如稅務機關的稽查、處罰的威懾力(Park、Hyun,2003;谷城,2012)[33][34],稅務機關對高收入者的查獲率(趙永輝、李林木,2014)[35]等有助于提高遵從度;當然,威懾與激勵相結合(李林木,2010;趙李輝、李林木,2014)[36][35]對提高稅收遵從效果更佳。納稅人的收入水平、年齡與受教育程度等(Clotfelter,1983;Muehlbacher、Kirchler,2011;劉靜、陳懿赟、陳榮,2013;韓曉琴、彭驥鳴,2013)[37][38][39][40]等也是重要影響因素,甚至有結論認為高收入者更傾向于逃稅的結論(洪連埔,2015)[41]。

由此,稅收遵從的研究由側重于征納雙方不和諧而引致的被迫遵從(Kirchler、Hoelzl、Wahl,2008)[42]以及由此而引起的納稅人逃稅(Kastlunger、Lozza、Kirchler、Schabmann,2013)[43],開始轉向思考如何促進征納雙方的和諧及由此而引致的主動遵從。由于稅收是納稅人享受公共服務的成本,由此公共服務的供給方式、效率與公平性會影響納稅人的遵從意愿(姚林香、李生巍,2014)[44],如充分揮公民在公共產品供給決策中的作用(吳旭東、姚巧燕,2011)[45]、告知公共品用途和他人納稅情況(廖曉慧、李松森,2015)[46]等。實證分析顯示,中國納稅人納稅意識遞減的原因在于公民稅權意識的興起與對公共服務供給的滿意度下降(楊得前,2012b)[47]。

而社會稅收文化與環境對納稅人的遵從意愿也存在顯著影響。當前中國稅收文化中國家與國民契約精神的缺失以及改革過程中所形成的獨特稅收文化不利于提高納稅人的遵從意愿(賈曼瑩、王應科、丁子茜,2009)[48],由此培育中國納稅人的現代稅收意識(童疆明,2009)[49]尤其是提高納稅人的權利意識(蘇月中、劉巧巧,2016)[50]會提高納稅人遵從意愿。更多細分研究發現,社會納稅風尚(劉華、邱伊莎、涂敏杰,2008)[51]等會提高稅收遵從意愿,而且實證研究證實,世界上具有世俗-理性價值觀、自我表現式價值觀下的國家納稅人遵從度較高。特別需要指出的是,納稅人的公平感(張仲芳、李春根、舒成,2015;楊楊、杜劍,2006)[52][53]是納稅人遵從意愿最重要的影響因素,而且這種公平感會受到其他納稅人的影響(劉朝陽、劉振彪,2013)[54],實驗結果也證明在同等程度不公平感下不公平受害者遵從意愿受影響程度要明顯大于不公平的受益者(童疆明,2009)[55]。

為了有效地提高納稅人的主動遵從意愿,一是繼續完善傳統的提高稅收遵從意愿的工作,如充分利用威懾力量和納稅服務(陳平路、鄧保生,2011)[56],對高收入納稅人實施國際“合作遵從”戰略、對高收入納稅人進行分類風險識別(韓瑜、孫家政,2014)[57]等等。二是重點做好改變稅收文化與環境的工作,提高納稅人的主動遵從意愿,如加強稅收教育和宣傳(安體富,王海勇,2004)[58],創新納稅服務理念、提升納稅公平感(李旭紅,2014)[59],推行納稅人自我評估制度(楊楊、杜劍,2016)[60],優化征管(鄭智勇,2006)[61],優化納稅人的收益前景、完善納稅人的遵從抉擇空間以及構建使納稅人高估風險損失的機制(谷成、周大鵬,2013)[62]。對高收入者可以多管齊下,如信息公開、誠信激勵、社會宣傳等角度促成其納稅遵從的社會規范(汪沖,趙玉民,2013)[63]。

由上可知,現有成果就社會偏好、稅收遵從問題已經取得了較為豐富且有較好價值的研究成果,但是針對房產稅遵從的研究成果很少,尤其是考慮社會偏好條件下的房產稅遵從研究更加鮮見,本項目研究是對上述領域進行的一項新嘗試。

三、社會偏好與房產稅稅收遵從分析

根據Christian與Alm(2014)[64]模型假定:納稅人i自己知道而稅務當局不知道的實際全部收入(即房產市場價格)為Ii,納稅人申報的收入為Di,其納稅稅率是t①房產稅為財產稅,其逃稅的難度較低,而其稅基的確認難度較大,不失一般性地簡便地假定其稅率為t。。納稅人未申報的收入不納稅,但是被外部審計概率p,而被抓住逃稅的納稅人會被稅務當局根據逃稅數額以f比率來罰款。進一步假定,納稅人未被抓住的稅后收入為INC,且INC=Ii-tDi;被抓住的稅后收入為IC,且IC=Ii-tDi-f[t(Ii-Di)];納稅人i會選擇Di以便最大化自身效用。

不失一般性,可以合理假定,一部分納稅人具有“與社會分類相適應的可仿效的特征與行為”,即為“合意的行為”(Akerlof and Kranton,2010)[65],由此這一部分“有道德的”納稅人樂于遵守社會規范與法律的自覺性較高,而若不遵守稅法則會產生心理成本(Alm and Torgler,2011)[66]。

假定個體最大化效應的方程為:

其中:T是個體i的全部預期效用;是納稅之前的預期效用是道德認同效用,它是遵從或不遵從個體的“合意行為”效用的收益或損失,由納稅人考慮的合意申報行為與實際申報行為之間差異的函數表示,其中,是道德效用或偏好系數,是個體i意愿的合意行為,是納稅人申報的收入。

根據前述假定與社會實際,可以合理地假定“有道德的”納稅人的合意申報行為應該等于全部收入Ii,而“非道德的”納稅人合意申報行為應該小于Ii。由此,如果納稅人的實際行為比其合意的行為差,則其道德認同與效用是負相關,而負效用被認為是獨立于被監測的逃稅行為的內疚或挫折的情緒;如果納稅人的實際行為接近其合意的道德行為,則納稅人會樂意遵守稅法納稅。

而納稅人道德因素受到社會偏好的影響,社會偏好又可以進一步具體化為人類最基本、最常見的同理心與同情心等。由此可以合理假定:(1)有道德的納稅人同情心與同理心較高,則有道德納稅人的道德系數大于非道德納稅人的道德系數。(2)納稅人的道德水平能被第三方改變或操控。(3)納稅人的同情心與同理心對提高納稅人的道德效用水平的遞增速度是遞減的。由此,道德認同系數由決定,其中,是納稅人的同理心水平,是納稅人i的同情心水平。

在標準假設下二階條件滿足。

考慮納稅人道德因素的優化條件為:

其中,方程(4’)表示較高道德水平的納稅人會申報較高的收入,方程(5’)表示較低道德水平的納稅人會申報較低的收入,也就是說,較高的道德水平的納稅人存在申報部分收入甚至是全部收入的可能。

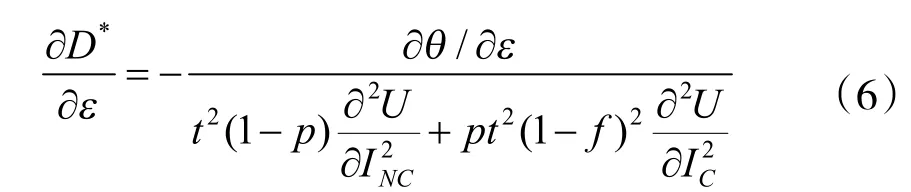

進一步地,同理心的影響可以方程(6)表示:

進一步可以推論:親社會偏好有助于提升稅收遵從度。

四、社會偏好與房產稅稅收遵從的實證分析

為了檢驗房產稅納稅人社會偏好對房產稅遵從度的影響,本文利用調研得到的微觀數據進行實證分析。

(一)變量說明與分析模型。

社會偏好與房產稅遵從度關系的基本實證模型如下:

其中,tc表示房產稅遵從度;sp表示納稅人的社會偏好,由納稅人最近一年內獻血、捐錢物的次數、當志愿者、參與義務勞動、幫助無家可歸者的次數來衡量;person表示納稅人的個體特征,如房產套數、性別、教育程度、年齡、在單位的職位、單位性質、月收入等;other表示納稅人個體之外的其他所有的影響因素,如接觸社會信息的途徑、對稅收公平的感知、對稅務機關服務的感知、房產稅使用、對稅負的感知、改變繳費方式等。

上述各變量的內涵說明及賦值情況見表1。

表1 變量說明

1.房產稅遵從度(tc)的衡量。為了衡量房產稅稅收遵從度,本文采用問卷中受訪對象對“是否應該繳納房產稅”問題的回答,統計顯示,總體上受訪對象回答“應該”的占36%,而回答“不應該”的占58%,“不知道”的占6%。由此將回答“應該”的受訪者作為稅收遵從者,而回答“不應該”的作為非遵從者,其他的忽略不計。

2.納稅人社會偏好(sp)的衡量。由于納稅人的社會偏好是多維度的,難以采用某一指標來衡量,借鑒Calvet與Alm(2014)的做法,社會偏好的衡量指標綜合采用最近一年來納稅人獻血次數、捐錢或物的次數、當志愿者的次數、參加義務勞動的次數、幫助無家可歸者的次數來衡量,并設定:有過上述活動一次及以上的,賦值為1;否則賦值為0。

3.納稅人因素(person)的衡量。納稅人因素衡量的具體設定如下:房產套數一套的為1,二套及以上的為0;性別為男性的為1,女性為0;高中及以下的學歷的為1,大學及以上的為0;納稅人年齡在40歲及以下的為1,否則為0;在單位的職位為中高層管理者的為1,否則為0;單位性質為國企的為1,否則為0;月收入為3500元及以下的為1,否則為0。

4.其他影響因素(other)的衡量。其他影響因素衡量的具體設定如下:納稅人接觸社會信息的途徑為新媒體網絡的為1,否則為0;覺得稅收公平對納稅意愿影響最大的為1,否則為0;對稅務機關滿意的為1,不滿意的為0;對房產稅用于自身受益的公共服務從而愿意納稅的為1,否則為0;覺得稅負較重的為1,否則為0;認同將繳稅方式由一次性繳納改為按年度分期繳納的為1,否則為0。

(二)調研數據的統計分析。

為了檢驗的可靠性筆者組織了一個調研小組在湖北鄂州、黃岡、武漢三地開展了入戶調研,共發放調查問卷200份,回收的有效樣本172份。調研數據的基本情況分析見表2。

第一,納稅人基本情況。在受訪對象中,84%的受訪對象只有一套住房,其中男性受訪者占34%,女性占66%,且41-60歲的年齡占了81%,在單位中為普通辦事員的占了63%,且個體戶占比達到了70%,月收入在3500元以下的占64%。第二,納稅人的遵從意愿較低。數據顯示,廣義的無遵從意愿的納稅人占比為64%。第三,納稅人的社會偏好較低。受訪對象最近一年內沒有獻血的占86%,沒有捐錢或物的占77%,沒有當過志愿者的占71%,沒有參加義務勞動的占73%,沒有幫助無家可歸者的占82%。第四,納稅人親社會行為的形成主要依賴于“個人自覺”,其次是“媒體宣傳”“身邊人影響”位居第三,而“政府號召”、“單位要求”的影響占比均較小。第五,納稅人對稅務機關的廣義滿意(含滿意與基本滿意)占比僅為58%,而不滿意的也達到了42%。第六,對房產稅的知情權明顯影響納稅人的遵從意愿。受訪對象中有超過90%以上的納稅人不清楚房產稅的用途,而且如果“房產稅確實是用于為納稅人提供公共服務”則有高達93%的納稅人愿意繳納房產稅。此外,有66%的受訪者愿意接受將房產稅納稅方式由在購房時一次性繳納改為購房后每年繳納。第七,稅收公平性影響了納稅人的遵從意愿。受訪對象認為稅收公平性會影響自己遵從意愿的占88%。第八,媒體宣傳會影響納稅人的遵從意愿。受訪對象了解社會信息的方式主要依賴電視與網絡,其中關注“新聞”的有58%,關注“公益”的僅為14%。

表2 房產稅稅收遵從調研數據統計

(三)實證分析結論。

表3給出了實證分析結論。模型一為社會偏好與房產稅遵從的實證分析結果,其中衡量社會偏好的獻血、捐錢(物)、當志愿者、參加義務勞動、幫助流浪者5個衡量指標都顯著為正,顯示其對納稅人的遵從意愿有促進作用,這符合人們的一般認知,因為具有親社會傾向納稅人對公共政策的理解度一般也較高,從而其遵從意愿也相對較高。

模型二為納稅人因素與房產稅遵從的實證分析結果,其中除了性別指標無法通過檢驗外,其他指標均通過檢驗。其中:房產數量指標值為負,也符合人們的經驗感知,因為房產數量較多會加重自己承擔的房產稅負,從而會引致較強的抵觸心理。教育因素與遵從意愿正相關,也許受教育程度較高的納稅人會擁有更多的對房產稅的知情權從而會提高其遵從意愿;收入因素與遵從意愿正相關,雖然這與現有的一些結論相悖,而事實上高收入納稅人出于珍惜自身社會聲望會愿意遵從;納稅人職業因素雖通過顯著性檢驗但是影響程度可以忽略不計。

模型三為其他影響因素對房產稅遵從的實證分析結果,其中:稅負、繳稅方式因素對房產稅的遵從影響系數為正但不顯著,顯示稅負、繳稅方式并不是納稅人遵從意愿最重要的因素。媒體、稅務機關服務、稅收公平、稅收用途等因素均顯著為正,顯示這些因素確實有助于促進房產稅遵從度。

模型四為綜合實證分析結果,其中:社會偏好與房產稅的遵從之間存在正向的顯著關系,顯示親社會偏好確實有助于提高房產稅遵從度;納稅人因素中的教育、收入因素與納稅人遵從意愿正相關且顯著為正,其他因素均無法通過檢驗;其他影響因素中的媒體、稅收公平、稅收用途因素均與納稅人遵從意愿顯著正相關,顯示這些因素確實對納稅人遵從意愿有積極影響,而稅務機關、繳稅方式、稅負與房產稅遵從之間不顯著。

表3 社會偏好與房產稅遵從實證分析

五、結論與對策建議

房產稅意味著對納稅人財產的直接扣除,容易引起納稅人的抵觸,納稅人的遵從意愿相對較低。而房產稅納稅人的遵從意愿除了稅制自身、稅收征管因素外,也受到稅收文化環境的影響,尤其是在既定稅收文化環境下納稅人所形成的社會偏好的影響。納稅人的社會偏好分為親社會與反社會兩類,可以通過觀察納稅人獻血、捐錢或物、當志愿者、參加義務勞動、幫助無家可歸者等行為來間接衡量。

通過微觀調研數據實證分析發現,社會偏好對房產稅遵從有積極影響,納稅人的教育有利于提高房產稅遵從意愿,媒體宣傳、稅收公平、稅收用途均對房產稅遵從意愿有明顯的正向影響。

由此,提高房產稅遵從度應該從以下幾個方面著手,為中國開征新房地產稅做好準備,增加社會和諧。第一,通過媒體向納稅人解釋清楚未來即將開征的新房地產稅核心意涵,并說明房地產稅的真正用途,讓納稅人明白房地產稅的“取之于民,用之于民”的道理。第二,通過對稅務機關的組織再造、業務流程再造,打造扁平化的稅務管理機關,提高納稅人對稅務機關管理的滿意度,同時盡力保證稅制設計、稅務征管中的公平性。第三,通過媒體宣傳形塑納稅人對社會的同理心與同情心,進而形成親社會的心理,而這會極大地增強新房地產稅征管雙方的和諧,提高房產稅納稅人的遵從意愿。

當然,本文研究數據存在研究樣本較小的問題,有待后期改進。

[1]汪丁丁,賈擁民.社會偏好的神經基礎及微觀結構[J].學術月刊,2015,(06).

[2]D.D.Bobek&R.C.Hatfield,An investigation of the theory of planned behavior and the role of moral obligation in the tax compliance[J].Behavior Research in Accounting,2003,15(1):13-38.

[3]E.Kirchler,The economic psychology of tax behavior[M].Cambridge:Cambridge University Press, 2007.

[4]B.Torgler&F.G.Schneider,What shapes attitudes toward paying taxes?Evidence from multicultural European countries[J].Social Science Quarterly, 2007,88:443-470.

[5]E. Fehr and K. Schmidt, Theories of Fairnessand Reciprocity: Evidence and Economic Applications,in: M. Dewatripont, L. P. Hansen, S. Turnovski,Advances in Economic Theory, Eigth World Congressof the Econometric Society, Vol.1 [M]. Cambridge:Cambridge University Press, 2003: 208-257.

[6]陳葉烽.親社會性行為及其社會偏好的分解[J].經濟研究,2009,(12).

[7]肖鳳秋,鄭志偉,等.親社會行為產生機制的理論演進[J].心理科學,2014,(09).

[8]N. J. Frohlich, P. B. Oppenheimer, and I.Boschman, Beyond Economic Man Altruism, Egalitarianism,and Difference Maximizing[J].Journal of ConflictResolution, 1984, 28(1): 3-24.

Resolution, 1984, 28(1): 3-24.[9]E. Fehr, and S. Gachter, Cooperation andPunishment in Public Goods Experiments [J]. AmericanEconomic Review, 2000, 90(4): 980-994.

[10]劉璐.反社會行為與社會偏好的逆轉:一個實驗研究[J].浙江社會科學,2015,(08).

[11]陳和華.論反社會人格與犯罪[J].犯罪研究, 2005,(01).

[12]李梅,楊匯泉.農村留守女童反社會行為生成的現象考察——鄧軍“買處”個案的生命歷程理論分析[J].中國農村觀察,2010,(01).

[13]范良聰,劉璐,張新超.反社會行為的實驗研究進展[J].經濟學動態,2015,(04).

[14]陳桂香.青少年反社會行為的預防對策:關心教育理論的視角[J].黑龍江社會科學,2013,(04).

[15]鄧曉丹.反社會行為的經濟學思考[J].北華大學學報(社會科學版),2005,(04).

[16]Michael G.Allingham&Agnar Sandmo,Income tax evasion:A theoretical analysis[J].Journal of Public Economics,1972,2:323-338.

[17]Tversky,A.,&Kahneman,D.,Judgment under uncertainty:Heuristics and biases[J].Science, 1974,185,1124-1131.

[18]H. G. Grasmick, W. J. Scott, Tax evasionand mechanisms of social control: A comparison withgrand petty theft [J].Journal of Economic Psychology,1982, 2(3): 213-230.

[19]劉成奎,李紀元.直接稅比重、稅務檢查與稅收遵從度[J].當代經濟研究,2014,(10).

[20]洪連埔.個人所得稅股權轉讓納稅遵從實證研究[J].稅務研究,2015,(06).

[21]F.Schneider,Shadow Economies around the World:What do We Really Know[J].European Journal of Political Economy,2005,21:598-642.

[22]楊得前.稅制特征與稅收遵從:一個經驗分析[J].華東經濟管理,2012,(01).

[23]焦建國.個人所得稅潛力分析[J].稅務研究, 2001,(02).

[24]周葉.稅收遵從度的衡量[J].稅務研究,2006,(04).

[25]陳潔,吳強,基于兩階段法的納稅遵從風險測算探析[J].稅務研究,2013,(11).

[26]吳昇文.廣東省稅收遵從度調查報告[J].稅務研究,2007,(10).

[27]J.Alm,T.Cherry,M.Jones,&M.Mckee,Taxpayer information assistance services and tax compliance behavior[J].Journal of Economic Psychology, 2010,31:577-586.

[28]C.Watrin&R.Ullmann,Comparing direct and indirect taxation:the influence of framing on tax compliance[J].The European Journal of Comparative Economics,2008,5(1):33-56.

[29]樊勇.我國個人所得稅遵從行為與個體因素相關性的實證分析[J].稅務研究,2011,(08).

[30]葛靜,安體富,陳宇.房產稅改革試點中的征納問題——基于重慶市北部新區的調查報告[J].涉外稅務,2013,(06).

[31]Eichfelder,E.&Kegels,C.Compliance costs caused by agency action?Empirical evidence and implications for tax compliance[J].Journal of Economic psychology,2013.

[32]黃立新.稅收遵從的影響因素探究[J].稅務研究,2013,(05).

[33]C.Park&J.K.Hyun,Examining the determinants of tax compliance by experimental data:a case of Korea[J].Journal of Policy modeling,2003,25: 673-68.

[34]谷城.基于稅收遵從的道德思考[J].稅務研究,2012,(09).

[35]趙永輝,李林木.威懾機制、遵從激勵與面向高收入者的最優稅收執法[J].當代財經,2014,(02).

[36]李林木.威懾風險、誠信激勵與高收入個人稅收遵從度[J].財政研究,2010,(11).

[37]Clotfelter C.Tax evasion and tax rates:an analysis of individual returns[J].Review of Economics and Statistics,1983,65:363-373.

[38]S.Muehlbacher,E.Kirchler&H.Schwarzenberger,Voluntary versus enforced tax compliance. Empirical evidence for the‘‘slippery slope’’framework[J].European Journal of Law and Economics, 2011,32:89-97.

[39]劉靜,陳懿赟,陳榮.試析納稅服務對納稅遵從的影響[J].稅務研究,2013,(12).

[40]韓曉琴,彭驥鳴.納稅人個性特征與納稅遵從關系的實證研究[J].稅務與經濟,2013(1).

[41]洪連埔.個人所得稅股權轉讓納稅遵從實證研究[J].稅務研究,2015,(06).

[42]Kirchler,E.,Hoelzl,E.&Wahl,I.,Enforced versus voluntary tax compliance:the“slippery slope”framework[J].Journal of Economic Psychology,2008, 29:210-225.

[43]Kastlunger,B.,Lozza,E.,Kirchler,E.& Schabmann,A.,Powerful authorities and trusting citizens:the slippery slope framework and tax compliance in Italy[J].Journal of Economic Psychology, 2013,34:36-45.

[44]姚林香,李生巍.公共品提供與稅收遵從的關系探討[J].江西社會科學,2014,(02).

[45]吳旭東,姚巧燕.基于行為經濟學視角的稅收遵從問題研究[J].財經問題研究,2011,(03).

[46]廖曉慧,李松森.公共品提供與稅收遵從關聯性研究——基于實驗經濟學機制設計[J].財貿研究,2015,(06).

[47]楊得前.中國公民納稅意識變遷及其成因分析:1990-2005[J].財經理論與實踐,2012,(07).

[48]賈曼瑩,王應科,丁子茜.淺議稅收文化對稅收遵從的影響[J].稅務研究,2009,(10).

[49]童疆明.現代稅收意識與稅收遵從的提升[J].新疆財經,2009,(01).

[50]蘇月中,劉巧巧.納稅人權利意識與征稅遵從行為相互影響研析[J].稅務研究,2016,(04).

[51]劉華,邱伊莎,涂敏杰.社會納稅風尚與個人所得稅納稅遵從[J].武漢理工大學學報,2008,(12).

[52]張仲芳,李春根,舒成.稅收公平與稅收遵從[J].稅務研究,2015,(12).

[53]楊楊,杜劍.我國社會公平感與稅收不遵從行為的關系研究[J].貴州社會科學,2006,(07).

[54]劉朝陽,劉振彪.納稅人稅收遵從行為博弈分析[J].財經理論與實踐,2013,(05).

[55]童疆明.社會公平感與稅收遵從的實驗分析[J].新疆財經,2008,(04).

[56]陳平路,鄧保生.試析心理經濟學框架個人稅收遵從行為[J].稅務研究,2011,(02).

[57]韓瑜,孫家政.高收入個人稅收遵從風險管理的國際借鑒[J].稅務研究,2014,(12).

[58]安體富,王海勇.激勵理論與稅收不遵從行為研究[J].中國人民大學學報,2004,(03).

[59]李旭紅.我國中小企業稅收遵從成本累退性實證研究[J].財政研究,2014,(07).

[60]楊楊,杜劍.“互聯網+”背景下稅收合作性遵從實現的路徑分析[J].稅務研究,2016,(05).

[61]鄭智勇.提高納稅遵從度的幾點建議[J].稅務研究,2006,(01).

[62]谷成,周大鵬.不確定風險條件下的個人稅收遵從行為研究[J].財經問題研究,2013,(11).

[63]汪沖,趙玉民.社會規范與高收入個人納稅遵從[J].財經研究,2013,(12).

[64]R.C.ChristianandJ.Alm,Empathy, sympathy,and tax compliance[J].Journal of Economic Psychology,2010,40:62-82.

[65]G. A. Akerlof& R. E. Kranton, Identityeconomics: How our identity shape our work, wagesAMD well -being [M].Princeton, NJ: PrincetonUniversity Press, 2010.

[66]J.Alm,&B.Torgler,Do ethics matter?Tax complianceandmorality[J].JournalofBusiness Ethics,2011,101(4):635-651.

責任編輯郁之行

F810

A

1003-8477(2017)04-0071-09

劉成奎(1971—),男,武漢大學經濟與管理學院、武漢大學中國住房保障研究中心教授、博士生導師。

2015年武漢大學社科基金項目“社會偏好與房產稅遵從研究”。