我國新型金融狀況指數的構建與物價預測

陳 磊,咸金坤,隋占林

(1.東北財經大學 經濟學院,遼寧 大連 116025;2.東北財經大學 經濟計量分析與預測研究中心,遼寧 大連 116025)

·金融與投資·

我國新型金融狀況指數的構建與物價預測

陳 磊1,2,咸金坤1,隋占林1

(1.東北財經大學 經濟學院,遼寧 大連 116025;2.東北財經大學 經濟計量分析與預測研究中心,遼寧 大連 116025)

本文利用時變因子載荷矩陣TVP-FAVAR模型提取出相關金融變量的共同因子,并借助動態模型選擇方法篩選每期的最優因子,以此構建了我國新型金融狀況指數(FCI),從相關性、因果關系和預測能力等視角分析了FCI與通脹率之間的關系。結果顯示:以時變參數和時變維度方法構建的新型FCI與我國宏觀經濟現實吻合程度較好;相對于傳統方法,本文構建的FCI與通脹率之間具有較高的相關性和較低的預測誤差,且FCI相對通脹率平均先行2—3個月,能夠較好地預測通脹的短期未來走勢,可以作為貨幣政策制定的參考指標。

金融狀況指數(FCI);通脹率;物價預測;TVP-FAVAR模型

一、引 言

隨著我國金融體系的不斷發展與完善,金融市場在宏觀經濟運行中的作用日益凸顯。2008年全球金融危機對各國實體經濟產生的嚴重影響使人們再次認識到改進和完善金融體系監測和預警管理的重要性與緊迫性,如何準確地度量宏觀金融狀況已經成為后金融危機時期經濟學界普遍關注的問題之一。2012年以來,在外部環境不確定性加大的同時,我國經濟發展進入了增速放緩、結構調整和動力轉換的“新常態”階段,經濟環境變得更為復雜。針對近年來我國經濟運行出現的新形勢,本文旨在運用先進的計量分析手段構建能夠靈活、準確反映金融市場整體運行情況的金融狀況指數,進而應用該指數提高對我國通貨膨脹監測與預警的效果。

21世紀以來,作為綜合各類重要金融變量信息的綜合性指標,金融狀況指數(Financial Condition Index,FCI)成為反映金融市場整體運行情況的典型代表。由Goodhart和Hofmann[1]提出的FCI最早可追溯到加拿大銀行的貨幣狀況指數(MCI),MCI是短期利率與匯率的加權平均,用以反映一國貨幣政策立場。不同于MCI,FCI還考慮了資產價格等信息,因而可以更全面地反映貨幣政策導向和未來通貨膨脹壓力,從而更好地預測未來宏觀經濟走勢。

總結相關文獻(如欒惠德和侯曉霞[2])可以發現,目前構建FCI的方法主要有三大類:加權求和方法、主成分分析方法以及動態因子分析方法。在加權求和方法中,通過為各個金融變量賦予合適的權重以得到FCI。而權重的分配主要基于各金融變量的變化對通脹或GDP影響的大小,通常通過大型宏觀經濟模型模擬、VAR模型的脈沖響應函數或總需求方程簡化式等方法測算變量權重。在主成分分析方法中,一般根據一定的判斷準則選取前幾個主成分,并以它們各自的貢獻率為權重合成FCI。而動態因子分析方法通常是事先根據經濟理論和先驗判斷確定金融變量,并從中提取出他們的共同因子,以此作為FCI。

國外學者對這三類方法的應用展開了較為深入的研究。Goodhart和Hofmann[3]利用總需求方程簡化式以及VAR模型構建了G7國家的FCI,研究結果表明FCI對通貨膨脹具有較強的預測能力。Gauthier等[4]基于IS曲線、廣義脈沖響應函數以及因子分析法構建了加拿大的FCI,結果顯示FCI能夠較為準確地描繪出經濟周期轉折點,對產出也具有較好的預測能力。Angelopoulou等[5]利用主成分分析法構建了歐元區國家的FCI,分析了其對貨幣政策的指示作用。Hatzius等[6]利用近似動態因子模型構建了美國的FCI,并提出了FCI中應該剔除宏觀經濟成分,從而準確度量金融沖擊的思想。Matheson[7]采用動態因子模型構建了美國和歐洲地區的FCI,并考察了其對實際經濟活動預測的有效性。然而,上述研究都基于常系數模型構建FCI,而Koop和Korobilis[8]從計量經濟方法上對FCI的構建做出了較大改進,他們運用具有時變參數和時變維度的因子增廣向量自回歸(Factor-Augment-Vector-AutoRegression Model With Time-Varying Parameters,TVP-FAVAR)模型構建了美國的季度FCI,實證研究結果顯示,該指標對產出和失業率具有很好的預測效果,并且與現有FCI或金融壓力指數(FSI)相比,該指數在反映宏觀經濟現實運行情況上也具有明顯的優勢。

近年來,國內一些學者開始致力于我國FCI的構建,并將其應用于通貨膨脹或產出的預測,進而探討其作為貨幣政策參考指標與指示器的可行性。從現有的文獻看,國內的研究主要是通過VAR模型的脈沖響應函數確定金融變量的權重,然后加權求和以構建FCI,如戴國強和張建華[9]、陸軍等[10]、封思賢等[11]、徐滌龍和歐陽勝銀[12]、周德才等[13]。但是陸軍和梁靜瑜[14]認為VAR模型方法在變量的選擇以及模型的識別上存在爭議性。另外,也有一些國內學者利用總需求方程簡化式構建FCI,如陸軍和梁靜瑜[14]、余輝和余劍[15]、肖強和司穎華[16],然而該方法的可靠性依賴于模型中各變量相互外生,但這一假設通常很難在現實中成立。王維國等[17]率先在我國探索使用小型聯立方程模型構建FCI,并取得了良好的效果。還有一些學者使用主成分分析或因子分析方法構建FCI,與加權求和方法相比,通過這兩種方法構建的FCI避免了模型依賴性問題,并且能夠容納更多的經濟指標,但目前這類研究在國內尚不多見。其中,鄧創和徐曼[18]采用主成分分析方法提取了我國的FCI,并借助TVP-VAR模型分析了金融沖擊對宏觀經濟影響的時變特性。欒惠德和侯曉霞[2]采用混頻動態因子模型(ADS方法)構建了實時FCI,極大地提高了FCI監測與預警效果的時效性。

盡管國內關于FCI的研究取得很大進展,但仍存在一些不足之處。FCI通常由較長跨度的時間序列數據估計得到,傳統方法未能體現出樣本期內經濟結構的變化情況。陸軍和梁靜瑜[14]、周德才等[13]曾指出,以常系數模型構建FCI不適合金融和經濟結構正在轉型中的我國,因而若考慮到模型參數的不穩定性,采用時變參數模型構建FCI則更加符合現實。現有成果均假設在樣本期內用于構建FCI的指標個數不變,而如果在不同的經濟發展階段靈活選擇構建FCI的金融指標,則有助于降低模型過度參數化的風險,或避免因參數收縮度*通常在包含大量解釋變量的模型中需要施加大量的假設性限制,而參數收縮度就是用來控制這種假設性限制強弱的指標。設置不當而造成模型錯誤設定,從而可能會提高FCI構建和預測的準確性。Boivin和Ng[19]認為,在因子分析中,用以提取共同因子的變量個數一成不變并不一定是最優選擇。Koop和Korobilis[20]、郭永濟等[21]的研究表明,時變維度的模型在經濟預測中往往效果更好,而Koop和Korobilis[8]在構建美國的季度FCI時的研究結果也說明時變維度模型更符合現實。

基于以上分析,本文借鑒Koop和Korobilis[8]的方法試圖從以下三個方面對我國FCI的構建有所突破:第一,利用具有時變因子載荷矩陣的TVP-FAVAR模型構建FCI。該模型允許因子載荷矩陣隨時間而變化,而因子載荷可以認為是各金融變量在FCI中所占的比重,因此,時變的因子載荷矩陣可以反映出各金融變量在FCI中構成權重的變化,進而可以刻畫出我國金融市場與經濟結構可能發生的變化。第二,根據Hatzius等[6]的建議,在構建FCI時引入宏觀經濟變量作為控制變量以剔除FCI中的宏觀成分,從而提高FCI構建的準確性。第三,為了避免變量選擇的主觀性而導致構建的FCI遺漏重要信息或引入無關干擾信號,本文利用動態模型選擇(Dynamic Model Selection,DMS)技術靈活選擇進入模型的金融變量,使構建FCI的變量具有時變特征。

二、TVP-FAVAR模型及其估計

(一)具有時變因子載荷矩陣的TVP-FAVAR模型構建

時變因子載荷矩陣TVP-FAVAR模型可以表示成如下形式:

(1)

(2)

Λt=Λt-1+vt

(3)

βt=βt-1+ηt

(4)

其中,vt~N(0,Wt),ηt~N(0,Rt),并且假定方程中的誤差項不相關。

由式(1)—式(4)構成的模型即為具有時變因子載荷矩陣的TVP-FAVAR模型。在利用該模型構建FCI時,由于模型的因子載荷矩陣是隨時間變化的,而因子載荷可以認為是金融變量在FCI中所占的比重,因此,時變的因子載荷矩陣可以反映出各金融變量構成權重的變化。

(二)時變維度的TVP-FAVAR模型構建

在金融變量Xt所有的子集中,不同的變量組合所構建的FCI也是不同的。如集合Xt中有n個金融變量,其中m個變量始終包含在模型中,即下文中的固定變量,那么將會有2(n-m)個非空子集,這些子集中分別包含不同的金融變量,從而會有2(n-m)個不同的TVP-FAVAR模型提取出各自的FCI。為了避免變量選擇的主觀性,同時考慮到目前我國金融市場與經濟結構正在進行不斷的轉型與調整,本文不事先設定用以構建FCI的變量總數目,而是由模型和數據特征決定每一期進入模型用于提取FCI的變量,以及模型中包含的變量總個數。由此,隨著金融市場和經濟結構的變化,用于提取FCI的變量也是變化的,即時變的模型維度。具體來看,根據進入模型的變量不同,共有j=1,…,J個模型,第j個模型Mj可以表示成如下形式:

(5)

(6)

根據上文介紹可知,在t時刻共有2(n-m)個不同模型構建不同的FCI,本文借鑒Koop和Korobilis[8]的方法,通過DMS方法來選擇最優的FCI。根據每個模型在某時點上對Yt中主要宏觀經濟指標的預測表現,計算出該時點選擇每個模型的概率,假設給定直到t-1期的信息,我們的目的是計算t時點選擇第Mj個模型來構建最優FCI的概率為pt|t-1,j,根據Raftery等[24]、Koop和Korobilis[25],給定初始條件p0|0,j,j=1,…,J,該概率值的狀態空間預測方程可以表示為:

(7)

更新方程為:

(8)

其中,fj(Datat|Data1:t-1)為第j個模型的擬合優度;0≤α≤1為遺忘因子。

因此,一旦給定初始值p0|0,j便可利用卡爾曼濾波法估計出t時點采用模型Mj的概率值pt|t,j,從中選擇概率值最大的模型所提取出的共同因子作為當期FCI值,進而根據DMS方法構建最優的FCI。

三、變量的描述與FCI的構建

(一)金融變量的選取與處理

從國內文獻來看,在實際構建FCI時不同的文獻所采用的金融變量具有較大差異,但也存在一些共識。其中,短期利率一般以全國銀行間同業拆借市場7天同業拆借利率為代理變量,匯率一般以國際清算銀行公布的人民幣實際有效匯率為代理變量,股票價格一般以上證綜指月末收盤價為代理變量,而房地產價格一般以國房景氣指數為代理變量。因此,為與現有文獻一致,本文在構建FCI時始終將以上4個變量包括在模型中。陸軍和梁靜瑜[14]指出,我國目前尚無一種可作為金融市場基準利率的指標,貸款利率與銀行間同業拆借利率具有不可替代性,從而結合我國實際情況,在構建FCI時應考慮短期貸款基準利率。很多研究表明,我國貨幣政策倚重于數量型傳導渠道,且貨幣供應量相對于產出和物價具有一定的先行性,因而貨幣供應量M1也應該包含進模型當中。因此,本文選取上述6個指標作為不可替代的固定變量進入模型。為避免變量選擇的主觀性而遺漏重要信息或者選擇無關變量而影響FCI的準確性,本文參照已有的研究成果,選取了深證成份收盤指數、貨幣供應量M2、美元兌人民幣平均匯率、國際原油價格、社會融資規模、金融機構人民幣各項貸款余額、1年期固定利率國債到期收益率和7天債券質押式回購交易平均利率8個重要金融變量作為備選變量,通過DMS方法來決定它們在某期是否可以進入模型用以構建FCI。此外,在宏觀變量方面選取經濟一致景氣指數與CPI。

各金融變量和經濟變量樣本期為2000年1月份至2015年11月份,數據來源于中經網統計數據庫、Wind資訊金融數據庫和國家統計局網站。在模型估計之前,我們先對數據進行預處理。首先利用X-12方法消除金融變量中的季節成分與不規則成分,從而得到變量趨勢循環(TC)成分;其次利用HP濾波方法將趨勢與循環成分分離;最后得到各金融變量的缺口[2-15]。利率類變量的缺口為實際利率與利率趨勢值之差,其他變量的缺口為(變量實際值-變量趨勢值)/變量趨勢值。對處理后的變量進行單位根檢驗顯示,所有金融變量均在1%的顯著性水平上拒絕原假設,*限于篇幅,本文不再具體列出單位根檢驗結果,如有需要可向作者索取。即所有變量平穩,滿足建立模型的條件。

(二)備選變量選擇與分析

由于本文采用了DMS方法來挑選8個備選金融變量是否進入TVP-FAVAR模型用以構建FCI,因此,我們可以觀測出每一期用以構建FCI的變量總個數。

除了6個始終包括在模型中的固定變量外,平均每期將有1—4個備選金融變量進入模型,即構建FCI的金融變量個數平均為7—10個。值得注意的是,隨著2005年7月我國實行了有管理的浮動匯率以及2006年底我國股權分置改革的基本完成,2006年以后模型中的變量數目大幅度增加,并在金融危機期間達到了峰值,這表明模型在一定程度上可以刻畫我國經濟形勢的變化,同時也暗含金融危機使得我國金融市場環境和經濟環境變得更為復雜,對我國金融系統的穩定與發展產生了深遠的影響。

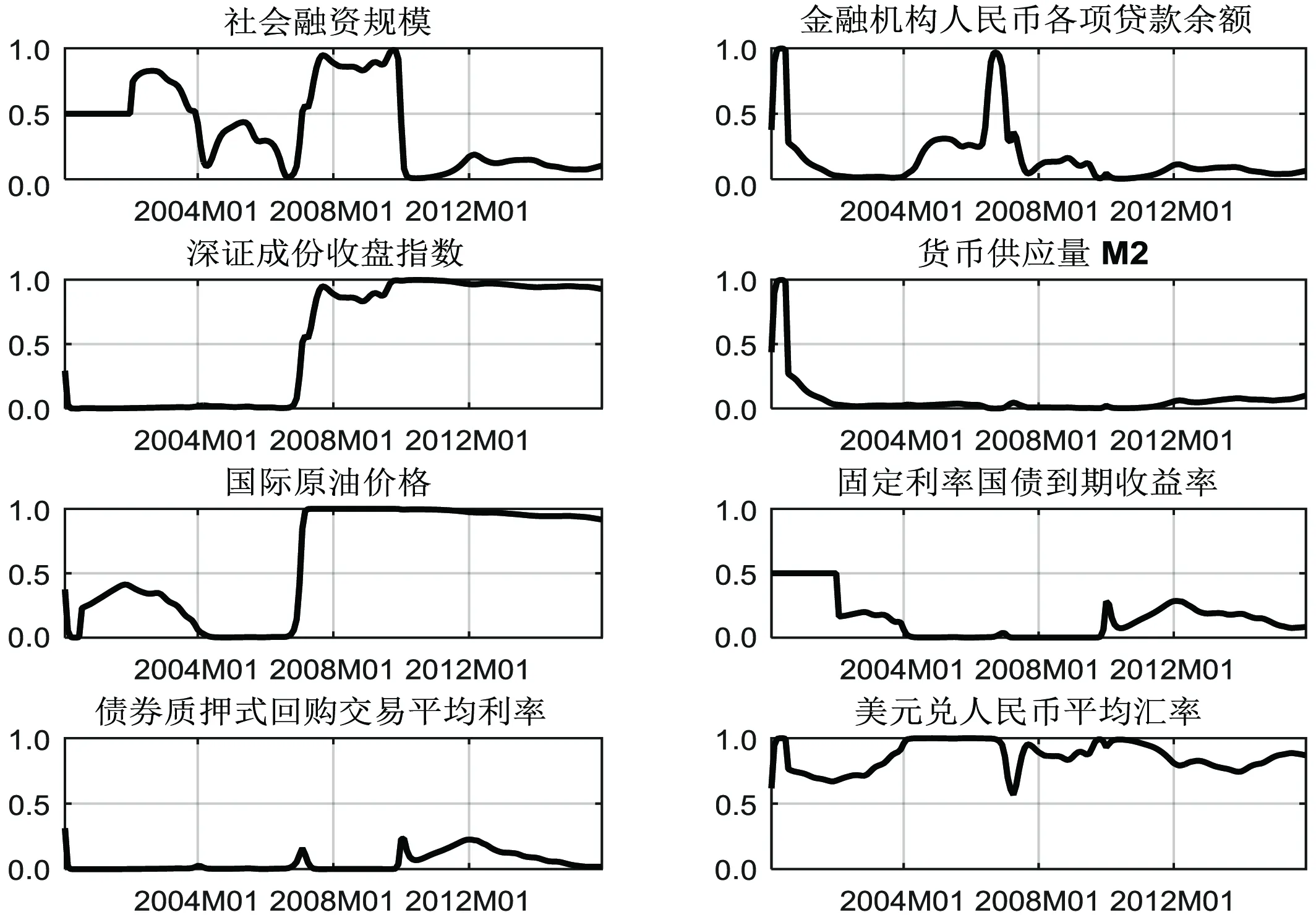

圖1刻畫了另外8個備選金融變量在每一時期進入模型以構建FCI的時變概率。

圖1 備選金融變量在每一期進入模型的時變概率

從圖1可以看出,2007—2010年左右,社會融資規模等代表貨幣傳導途徑中信貸渠道的變量*社會融資規模指標中包括各項貸款余額的信息,因而從總體來看,金融機構人民幣各項貸款余額指標進入模型的概率并不高。進入模型的概率較大,說明在此期間信貸渠道對宏觀經濟的運行起到了重要作用,但2011年后的作用有所下降。而在我國股權分置改革完成后,深證成份收盤指數進入模型的概率較此前明顯增大,通過將該指標與通脹率作圖對比發現,*限于篇幅所限,本文并未在行文中作圖,如有需要可向作者索取。“股改”完成以來,深證成份收盤指數的走勢先行于通脹率5個月左右,并且兩者的相關性相對較高,表明該變量可以為監測物價的走勢提供有益的支持。但平均而言,利率類變量和貨幣供應量M2進入模型的概率較低,因為這些變量與銀行間同業拆借利率和貨幣供應量M1的走勢非常接近,它們含有相似的信息,而后者始終包含在模型當中,因此,利率類變量和貨幣供應量M2所能提供的額外有用信息非常有限。樣本期內美元兌人民幣平均匯率、2007年后國際原油價格等代表國際因素變動的變量進入模型的概率較高,說明隨著我國對外開放程度的不斷提高與經濟體制的不斷完善,外部沖擊對國內物價水平具有重要的影響,這也在一定程度上反映出我國貨幣政策傳導途徑中匯率渠道的重要性。

(三)FCI的構建與分析

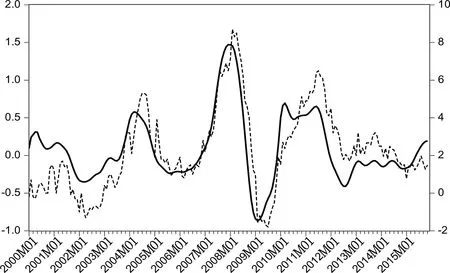

圖2描述了運用具有時變維度和時變因子載荷矩陣的TVP-FAVAR模型構建的我國新型FCI和通脹率走勢。

圖2 新型FCI(實線,左軸)與通脹率(虛線,右軸)的相關性比較圖

從圖2可以看出,2003—2004年,FCI表現為從零附近逐漸上升,在此期間,我國貨幣供應量增速維持在20%左右的高增長階段,央行的貨幣政策逐漸由穩健轉變為適度寬松,總體物價水平處于溫和通脹區。2007—2008年,股權分置改革的完成以及人民幣升值導致的“熱錢”涌入共同推動了我國股票市場的繁榮,同時房地產市場較為活躍致使房價大幅攀升,而全球市場流動性過剩也引發了輸入型通脹,這些因素的共同作用使得我國進入了一輪嚴重通脹期,在此期間FCI走勢也呈現出日益上升的態勢,其值也創造出樣本期間的歷史峰值。2008—2009年,受全球金融危機的嚴重影響,我國經濟增長速度和物價快速下滑,甚至出現了短暫的通貨緊縮。在此之前央行實行了穩中適度從緊的貨幣政策,并且多次提高存款準備金率和存貸款基準利率,致使FCI呈現出快速收緊的態勢,并下探至2000年以來的最低值。2009—2011年左右,前期政府為了應對國際金融危機、拉動國內經濟,推出了4萬億元等一系列超常規經濟刺激舉措,貨幣供應量快速增長,信貸總量急劇增加,貨幣政策極為寬松,進而由流動性過剩引發經濟進入新一輪溫和通脹期,FCI呈現出收緊—適度—寬松的快速轉變過程。2013年以來,我國面臨經濟“新常態”下增速放緩、結構調整和動力轉換的新特征和外部環境不確定性加大的新形勢,為進一步降低企業融資成本以支持實體經濟增長,保持金融體系流動性合理充裕,以促進經濟平穩健康發展,央行多次進行“降準降息”,貨幣政策取向逐漸轉變為適度寬松,2015年以來FCI走勢呈現出上揚態勢。

由以上分析可見,本文利用時變參數和時變維度方法構建的FCI與我國宏觀經濟現實吻合程度較好,能夠較為準確地反映我國金融市場整體運行以及宏觀經濟變動情況,因而可以作為宏觀經濟政策制定的參考指標。FCI的走勢還表明,除金融危機期間外,我國宏觀金融市場運行狀況整體平穩,貨幣政策較為穩健。在下文中我們將進一步定量分析FCI與通脹率的關系。

四、FCI與通脹率的關系分析

(一)相關性分析

從圖2可以看出,FCI與通脹率的走勢之間具有高度的一致性,且FCI具有一定的先行性,這一點在2004年以來尤為明顯。從周期峰谷對應法分析可以看出,FCI的波峰和波谷對通脹率的波峰和波谷超前效應比較明顯。據此,我們可以初步認為FCI可以作為通脹率的短期先行指標以監測其未來走勢。

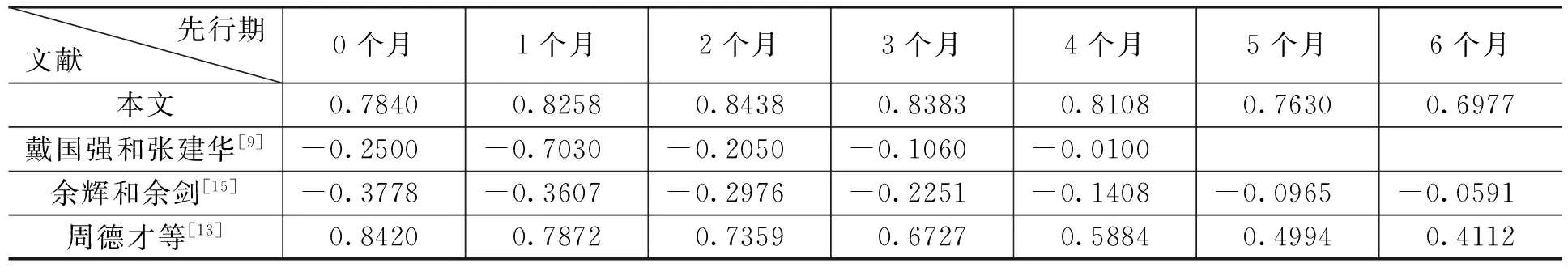

FCI與通脹率的時差相關分析結果如表1所示,在樣本期內新型FCI相對于通脹率的先行期為2—3個月,最大時差相關系數達到0.8400左右。

表1 不同先行期下FCI與通脹率的時差相關系數

為進一步分析本文構建的新型FCI的優劣,我們將其與國內權威期刊上的相關研究成果[9-13-15]進行了比較,通過表1的對比可以發現,本文構建的FCI與通脹率的相關性更高,并且對通脹率的先行性更加明顯。這說明本文構建的FCI能夠更早、更準確地預判通脹率未來可能發生的變動狀況,從而可以為宏觀調控提供更加有價值的參考。

(二)Granger因果關系分析

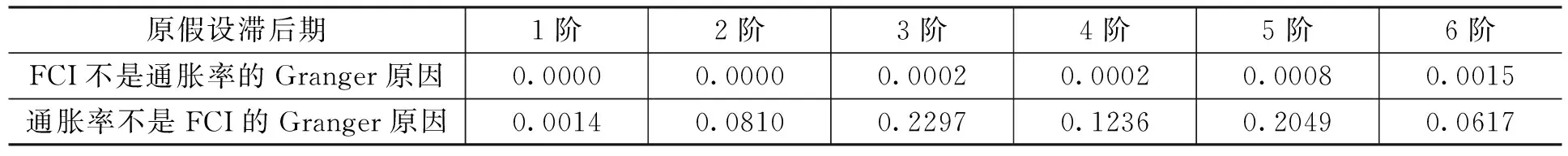

FCI是否能夠作為貨幣政策操作的參考指標,還可以通過經濟計量方法中的Granger因果關系檢驗進行考察,即FCI是否能夠為預測通脹率提供有用的信息。表2列出了上文構建的FCI與通脹率之間的Granger因果關系檢驗結果。

表2 Granger因果關系檢驗結果

注:表中數值為Granger因果檢驗的P值。

從表2可以看出,FCI在滯后1—6階時都能夠以1%的顯著性水平拒絕“FCI不是通脹率的Granger原因”的原假設,從而很有把握地說明FCI是通脹率變動的Granger原因。與此相反,除滯后1階以外,通脹率的各階滯后在5%的顯著性水平上都不能拒絕“通脹率不是FCI的Granger原因”的原假設,這說明通脹率不是FCI變動的Granger原因,該結果進一步支持了上文中時差相關分析的結論。據此,我們可以認為存在著從FCI到通脹率的單向Granger因果關系,同樣說明,上文中構建的FCI可以在短期內預測通脹率未來可能的走勢。該結論也為FCI對通脹率的預測能力分析奠定了基礎。

(三)FCI對通脹率的預測能力分析

根據余輝和余劍[15]以及周德才等[13]的相關研究,本文進一步使用下式的循環方程考察本文構建的FCI對通脹率的預測能力:

πt=α+βFCIt-k+ζt

(9)

其中,πt為通脹率,FCIt-k為FCI的滯后值,k的取值范圍選擇為0—6,ζt為誤差,β為系數,α為常數。

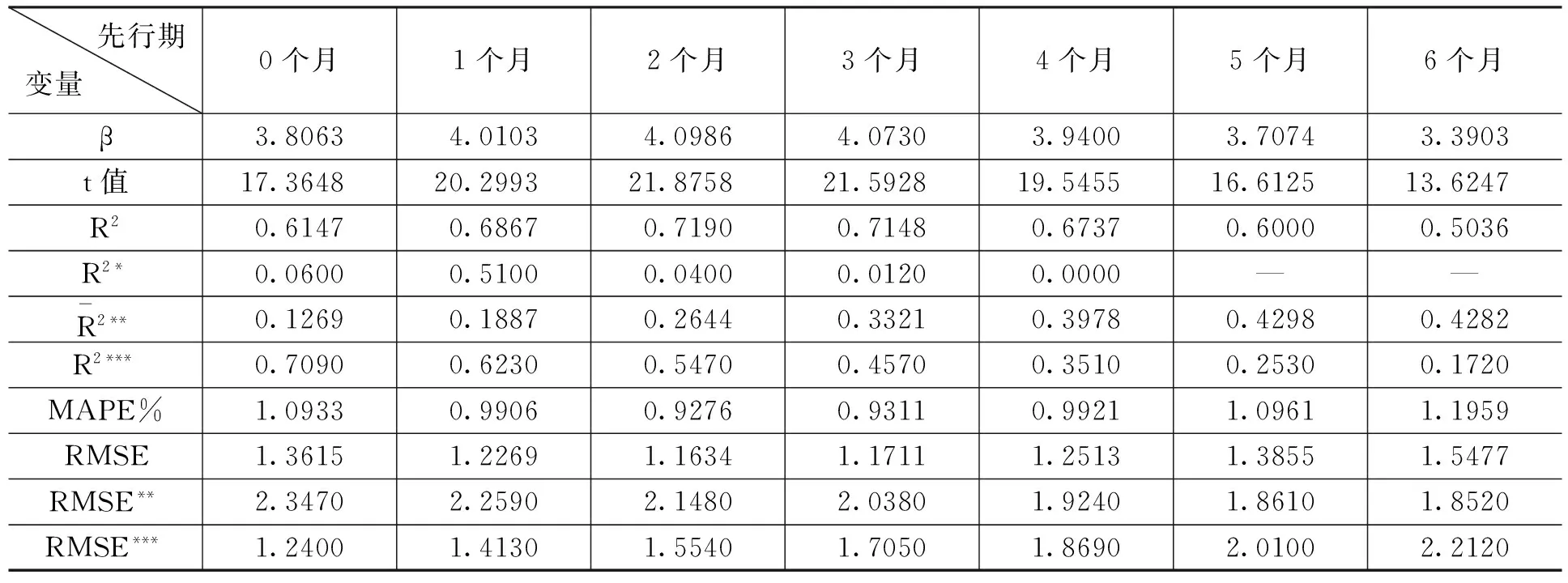

表3列出了循環方程的預測結果。

表3 不同先行期下FCI對通脹率的預測能力

從表3可以看出,FCI在先行2個月和3個月時對通脹率的預測能力最強,其對通脹率的解釋力度均達到71%以上,與時差相關分析的結果一致。從樣本內擬合效果來看,FCI在先行2—3個月時效果最好,平均相對誤差(MAPE)在0.95%以下,此時均方根誤差(RMSE)也達到最小值,這說明在先行2—3個月左右用FCI來預測未來通脹率的可信度最高。對比模型擬合優度和RMSE發現,與國內學者已有研究相比,本文構建的FCI在預測能力方面也體現出比較明顯的優勢。

五、結論與啟示

(一)結論

本文首先利用具有時變因子載荷矩陣的因子增廣向量自回歸(TVP-FAVAR)模型提取金融變量共同因子,其次借助DMS方法篩選每期的最優因子,以此構建了我國新型FCI,最后利用時差相關分析、Granger因果關系檢驗和預測循環方程等方法分析了構建的FCI與通脹率之間的相關關系,并將分析結果與國內現有的同類指數進行了比較。通過研究發現:基于時變參數和時變維度的TVP-FAVAR方法構建的FCI與我國宏觀經濟運行吻合程度較好;相對于國內現有研究成果,本文所構建的新型FCI與通脹率之間具有很強的相關性,且在短期內,這種相關性要優于現有研究中的FCI。Granger因果關系檢驗表明,存在從FCI到通脹率的單向Granger因果關系,并且FCI對通脹率先行性較為明顯,平均先行2—3個月,說明其能夠較好地預測通脹率的未來走勢。以上結論說明本文所構建的FCI可以作為通脹率的先行指標以及宏觀經濟政策制定的參考指標。

(二)啟示

第一,新型金融狀況指數作為綜合反映金融市場各方面信息的一個綜合指數,無論是對反映金融市場整體運行情況,還是對監測和預測未來通脹率走勢都具有重要作用。一些發達國家的央行和國際組織已經著手編制相應的金融狀況指數或貨幣狀況指數,因而有關研究機構或部門可結合相關學術研究和國際經驗,構建能夠準確反映我國金融市場整體運行情況和貨幣政策導向的FCI并定期公布,以期能夠穩定市場預期,減少政策不確定性可能帶來的經濟損失,進而促進金融市場與實體經濟的健康平穩發展。

第二,在構建FCI時我們發現,全球金融危機以來,反映國際因素的原油價格指數以及美元兌人民幣平均匯率等指標進入模型的概率較大,因而我們應該注意國際因素對我國物價水平造成的影響,提高金融市場抵御外來風險的能力。此外,除模型中固定不變的全國銀行間同業拆借市場7天同業拆借利率和短期貸款基準利率以外,利率類指標進入模型的概率較小,對物價等宏觀指標的先行性不強。這也在一定程度上說明我國利率市場化雖已基本完成,但是仍需要進一步完善。

[1] Goodhart,C.,Hofmann,B.Financial Variables and the Conduct of Monetary Policy[R].Sveriges Riksbank Working Paper,2000.

[2] 欒惠德,侯曉霞.中國實時金融狀況指數的構建[J].數量經濟技術經濟研究,2015,(4):137-148.

[3] Goodhart,C.,Hofmann,B.Asset Prices,Financial Conditions,and the Transmission of Monetary Policy [J].Proceeding,2001,114(2):198-230.

[4] Gauthier,C., Graham,C.,Liu,Y.Financial Conditions Indexes for Canada [R].Bank of Canada Working Paper,2004.22.

[5] Angelopoulou,E.,Balfoussia,H., Gibson,H.D.Building a Financial Conditions Index for the Euro Area and Selected Euro Area Countries: What Does It Tell Us About the Crisis? [J].Economic Modelling,2014,38(38):392-403.

[6] Hatzius,J.,Hooper,P.,Mishkin,F.S.,Schoenholtz,K.L., Watson,M.W.Financial Conditions Indexes: A Fresh Look After the Financial Crisis[R].NBER Working Paper,2010.

[7] Matheson,T.D.Financial Conditions Indexes for the United States and Euro Area [J].Economics Letters, 2012,115(3):441-446.

[8] Koop,G., Korobilis,D.A New Index of Financial Conditions [J].European Economic Review,2014,71(1):101-116.

[9] 戴國強,張建華.中國金融狀況指數對貨幣政策傳導作用研究[J].財經研究,2009,(7):52-62.

[10] 陸軍,劉威,李伊珍.新凱恩斯菲利普斯曲線框架下的中國動態金融狀況指數[J].財經研究,2011,(11):61-70.

[11] 封思賢,蔣伏心,謝啟超,等.金融狀況指數預測通脹趨勢的機理與實證[J].中國工業經濟,2012,(4):18-30.

[12] 徐滌龍,歐陽勝銀.金融狀況指數的理論設計及應用研究[J].數量經濟技術經濟研究,2014,(12):55-71.

[13] 周德才,馮婷,鄧姝姝.我國靈活動態金融狀況指數構建與應用研究[J].數量經濟技術經濟研究,2015,(5):114-130.

[14] 陸軍,梁靜瑜.中國金融狀況指數的構建[J].世界經濟,2007,(4):13-24.

[15] 余輝,余劍.我國金融狀況指數構建及其對貨幣政策傳導效應的啟示[J].金融研究,2013,(4):51-60.

[16] 肖強,司穎華.我國FCI的構建及對宏觀經濟變量影響的非對稱性[J].金融研究,2015,(8):95-108.

[17] 王維國,王霄凌,關大宇.中國金融條件指數的設計與應用研究[J].數量經濟技術經濟研究,2011,(12):115-131.

[18] 鄧創,徐曼.中國的金融周期波動及其宏觀經濟效應的時變特征研究[J].數量經濟技術經濟研究,2014,(9):75-91.

[19] Boivin,J.,Ng,S.Are More Data Always Better for Factor Analysis? [J].Journal of Econometrics,2006,132(1):164-149.

[20] Koop,G.,Korobilis,D.Large Time-Varying Parameter VARs [J].Journal of Econometrics,2013,177(2) :185-198.[21] 郭永濟,丁慧,范從來.中國通貨膨脹動態模型預測的實證研究[J].中國經濟問題,2015,(5):3-35.[22] Paries,M.D.,Maurin,L.,Moccero,D.Financial Conditions Index and Credit Supply Shocks for the EURO [R].European Central Bank Working Paper No.1644,2014.

[23] Wacker,K.M.,Lodge,D.,Nicoletti,G.Measuring Financial Conditions in Major Non-Euro Area Economies [R].European Central Bank Working Paper,2014.

[24] Raftery,A.E.,Karny,M.,Ettler,P.Online Prediction Under Model Uncertainty Via Dynamic Model Averaging: Application to a Cold Rolling Mill[J].Technometrics,2010,52(1):52-66.

[25] Koop,G.,Korobilis,D.Forcasting Inflation Using Dynamic Model Averaging[J].International Economic Review,2012,53(3):867-886.

(責任編輯:巴紅靜)

2017-02-19

國家社會科學基金重大項目“新常態下我國宏觀經濟監測和預測研究”(15ZDA011);國家自然科學基金項目 “基于非參數方法和非線性模型的經濟景氣和通貨膨脹監測預警研究”(71173029);遼寧省特聘教授(2012)項目

陳 磊(1963-),男,吉林人,教授,博士,博士生導師,主要從事經濟周期波動、金融與宏觀經濟分析和預測以及數量經濟學等方面的研究。E-mail:chenlei@dufe.edu.cn 咸金坤(1991-),男,山東臨沂人,碩士研究生,主要從事宏觀經濟分析與預測、經濟周期波動等方面的研究。E-mail:xianjk@126.com 隋占林(1986-),男,河北保定人,博士研究生,主要從事宏觀經濟分析與預測、經濟周期波動等方面的研究。E-mail:suizhanlin@163.com

F832.0

A

1000-176X(2017)06-0035-08