我國股份制商業銀行利率敏感性實證分析

楊杰

摘 要:運用利率敏感性缺口對我國股份制商業銀行的利率風險狀況進行實證研究,分析我國股份制商業銀行面臨的利率風險。研究表明:我國股份制商業銀行利率敏感性較強,利率變動幅度對銀行的經營收益有明顯的影響,在面臨利率風險時常采取被動的防御型策略。因此股份制商業銀行應提高缺口管理水平,完善資產負債結構平衡管理,加強對業務內容和產品的多元化發展,提升我國股份制商業銀行應對利率風險的能力。

關 鍵 詞:股份制商業銀行;敏感性缺口;利率風險;壓力測試

中圖分類號:F830 文獻標識碼:A 文章編號:2096-2517(2017)03-0039-07

An Empirical Analysis of the Interest Rate Sensitivity of

Joint-stock Commercial Banks in China

Yang Jie

(Anhui University of Finance and Economics, Bengbu 233030, China)

Abstract: The paper did an empirical study on joint-stock commercial banks interest rate risks through interest rate sensitivity gap. Research shows that joint-stock commercial banks in China have relatively strong interest rate sensitivity, and fluctuation of interest rate has a remarkable impact on banks operating revenue and joint-stock commercial banks often passively take defensive actions against interest rate risks. Therefore, it is necessary for joint-stock commercial banks to improve governance of gap management and assets and liabilities balance management and strengthen diversified development of business content and financial products, so as to improve commercial banks capacity to deal with interest rate risks.

Key words: joint-stock commercial banks; sensitivity gap; interest rate risks; pressure test

一、引言

1997年巴塞爾委員會發布的《利率風險管理》對利率風險的定義為:利率變化使商業銀行實際收益與預期收益發生相背離的情況,從而使最終實際收益低于預期收益, 商業銀行的收益遭受損失。簡而言之,就是利率變動的不確定造成商業銀行收益損失的可能性。隨著我國利率市場化的基本完成以及我國對外開放程度的加深, 受國際市場的影響,金融市場的利率波動幅度越來越大,頻率越來越高。但是由于我國發展初期受利率管制的影響和商業銀行股份制改革制度起步慢,股份制商業銀行對利率風險沒有充分的認識,而且銀行內部相關的管理體制落后, 缺乏對利率風險的積極管理和預測,在面對利率風險時不能靈活應對。此外我國銀行面臨的風險形勢越來越嚴峻,這必然要求股份制商業銀行加強對利率風險的控制。因此通過選擇利率敏感性缺口模型對我國股份制商業銀行的敏感性資產和敏感性負債進行分析,從而來提高其對利率風險的管理水平具有重要性和必要性。

二、文獻綜述

自上個世紀末以來,隨著我國利率市場化進程的不斷推進,金融市場和世界市場的融合程度不斷加深,金融市場受沖擊的因素越來越復雜,利率波動幅度加大,越來越多的學者開始對商業銀行的利率風險進行研究,各種利率風險分析方法和管理措施開始進入商業銀行管理層的視角。Armeanu等(2008)研究認為,在利率市場化的進程中,市場利率的非預期波動往往引起利率風險以致于商業銀行的經營損失[1]。馮科等(2009)實證分析了我國同業拆借市場的利率情況,認為在利率市場化背景下我國商業銀行利率風險偏度較大,而且利率風險管理水平較低[2]。1983年J.P Morgan公司在年度報告中提出了利率敏感性缺口的研究方法[3]。張莉等(2010)通過利率敏感性缺口機制原理分析了商業銀行在利率市場化改革進程中如何應對利率風險,認為在現階段我國利率波動越來越頻繁的情況下,應該選擇更為積極主動的措施來減緩利率帶來的風險[4]。Jorrion(1996)從衍生產品市場出發, 運用VaR方法對利率風險進行了計算[5]。姚遠(2011)在商業銀行識別和度量利率風險的模型中選擇了最優的利率敏感性缺口模型來分析我國7家代表性上市商業銀行的數據, 并介紹了管理利率的四種模型:利率敏感性缺口模型、持續期缺口模型、VaR模型、壓力測試模型[6]。謝四美(2014)研究了中國利率市場化進程中商業銀行面臨的利率風險類型:重新定價風險、收益率風險、基準風險和期權性風險,然后運用利率敏感性缺口模型分析認為我國大多數商業銀行中長期資產和負債匹配不平衡,存在著較大的中長期利率風險[7]。嚴太華等(2012)運用利率敏感性缺口模型對我國具有代表性的上市城市商業銀行進行了利率敏感性分析[8]。楊毅等(2015)認為在利率市場化的條件下,當我國利率水平處在較高水平時,利率波動很容易受外界沖擊影響,并且具有長期記憶性的特征[9]。王麗春(2014)采用RSG模型橫向分析和縱向分析了我國上市銀行的利率風險,得出我國新興股份制銀行相對于國有持股的商業銀行能更加靈活地規避利率風險[10]。閆晶怡等(2013)詳細介紹了在利率市場化背景下我國商業銀行面臨的利率風險種類,指出在多變的市場條件下,商業銀行應主動去認清風險并采取相應的措施[11]。

通過對眾多學者的研究總結,可以發現大多數學者在利率風險研究方面集中于國有商業銀行和城市商業銀行,對于股份制商業銀行并未做出專門的研究,而對商業銀行的研究一般集中于盈利模式和管理模式的創新。雖然利率風險管理是股份制商業銀行中風險控制的重要環節,但是對于股份制商業銀行的利率風險并沒有進行深入的研究,因此本文運用利率敏感性和壓力測試對我國股份制商業銀行利率風險進行分析,希望對于股份制商業銀行未來發展有所幫助。

三、理論模型

(一)模型介紹和對比

經多年的研究,商業銀行度量風險的模型主要有:利率敏感性缺口模型、VaR模型、持續期缺口模型、壓力測試模型等。持續期缺口模型是商業銀行對綜合資產負債持續期缺口的調整,以期來控制和降低利率波動情況下給商業銀行帶來的損失,實現銀行的盈利。 該模型往往假設利率波動是穩定的,但現實中利率是頻繁波動的,而且模型對原始數據的準確度要求很高,很難計算其持續期缺口,也難以維持持續期缺口為零。因此該模型并不適合現階段的我國股份制商業銀行。VaR模型是商業銀行通過將資產負債中的資產和負債進行組合,進而將全部的資產組合風險計算出來, 然后在既定的概率下,算出銀行的投資組合價值在未來有可能損失的價值。但是該模型對原始數據和測量精確度要求十分苛刻,并且對國內金融市場的完善程度也有一定的要求,因此此方法不適用于我國股份制商業銀行利率風險測量分析。壓力測試模型是指在商業銀行遇到假定的小概率事件等極端不利情況下分析可能發生的損失,測量其存在的潛在風險,再對商業銀行的利率風險情景進行模擬。但是該模型往往都是作為一種輔助工具使用的,用于對商業銀行利率風險的預測。利率敏感性缺口模型是商業銀行根據一定時期的財務報告分析缺口和對未來利率的預期,對商業銀行中敏感性資產和敏感性負債進行管理調整, 從而規避其利率風險。該模型的優勢在于對原始數據和測量的技術要求不高,比較適合現在的股份制商業銀行,因此本文選擇利率敏感性缺口模型對我國股份制商業銀行面臨的利率風險做實證分析。

(二)模型確定和指標

商業銀行一般都是通過敏感性缺口對資產和負債調整的方法控制利率風險。

1.利率敏感性缺口

它是指在一定時期內將要到期或者重新確定利率的資產和負債之間的差額。用公式表示為:

IRSGt=IRSAt-IRSLt (1)

(1)式是第t時期的利率敏感性資產和第t時期的敏感性負債的差,即是第t時期的利率敏感性缺口。

由(1)式可以看出利率敏感性缺口是一個絕對性指標。當商業銀行中敏感性資產大于敏感性負債時,稱存在正缺口;反之,則稱存在負缺口。商業銀行一般會根據利率的變動采取不同的缺口模式,積極進取型的銀行通常會采取主動性策略,會事先預測市場利率的變化, 提前對利率敏感性缺口進行調整,以獲得預期之外的收益。例如,當銀行預期未來利率上升,會將缺口調整為正,減少敏感性負債增加其敏感性資產;反之,會將缺口調整為負。保守型的銀行往往會采取被動型策略,無論市場上的利率如何變動, 商業銀行都會盡量將缺口保持為零,希望利率的變動不會影響其收益。

2.利率敏感性比率

利率敏感性比率是利率敏感性缺口的另一種說法,是一種相對性指標。用公式表示為:

SRt=■ (2)

(2)式是第t時期的敏感性資產和第t時期敏感性負債的比, 即是第t時期的利率敏感性比率。當利率敏感性比率大于1時,則為資產負債敏感性缺口;當利率敏感性比率小于1時,則為負債資產敏感性缺口;當利率敏感性比率為0時,說明商業銀行的凈利息收入不會隨利率的變動而發生變化。

3.利率敏感性偏離程度

利率敏感性偏離程度也是一個衡量商業銀行利率風險的指標,用公式表示為:

DODt=SRt-1 (3)

式(3)是第t時期的利率敏感性比率和1的差,即是第t時期的利率敏感的偏離程度。如果偏離程度圍繞0波動的范圍較小, 則說明銀行的缺口不論正負利率風險都不大; 如果偏離程度與0較遠,則商業銀行面臨的風險較大。

4.凈利息收入

?駐NII是凈利息收入的變動,用公式表示為:

?駐NII=■?駐NIIt=■(IRSAt×?駐iAt-IRSLt×?駐iLt)

(4)

其中?駐iAt是t時間段內的貸款利率變動,?駐iLt是t時間段內的存款利率變動。

(三)研究對象和數據選取

本文主要針對我國股份制商業銀行的利率風險做研究, 因此將我國典型的11家股份制商業銀行作為研究對象, 目前這11家股份制樣本銀行均已上市,其公司的治理都相對完善,業績也較為優良,是比較具有代表性的。對于數據的選擇,主要是選取2010~2015年這段期間的數據, 因為2010年金融危機后金融體系開始逐漸恢復,商業銀行走上緩慢的調整步伐, 直到2016年中國人民銀行行長周小川表示我國利率市場化已基本完成,標志利率市場化改革取得了決定性發展,所以本文主要針對這段期間來研究我國股份制商業銀行的利率風險。

四、實證分析

(一)我國的存貸款基準利率變動描述

從圖1和圖2我們可以看出,2010年到2011年中期, 中國人民銀行上調了5次存貸款基準利率,自2011年到2015年,中國人民銀行的存貸款基準利率開始逐漸下調。自2010年以來,我國的貨幣環境一直不穩定,主要是由于美國量化寬松政策引起的全球流動性紊亂,而且我國的物價水平持續走高,經濟發展過熱,因此我國采用頻繁加息的方式,以期達到收縮流動性的目的。2011年我國進入了“十二五”規劃,為加快經濟發展,穩中求進,中國人民銀行實施一定幅度的降息政策, 以促使我國利率市場化取得明顯進展。同時,注重對民營經濟的發展,通過降低存貸款基準利率,加強金融機構對民營企業的扶持作用,同時也能帶動股份制商業銀行的發展。但總體看來,在此過程中人民銀行頻繁調整存貸款基準利率, 對商業銀行的利率風險有一定影響。 股份制商業銀行的大多數收入來源于存貸款利差,這就決定了利率的頻繁波動必然會帶來其利潤水平的不平穩。

(二)利率敏感性分析

由于我國長期實行利率管制政策,本文選擇一年期的利率敏感性資產和負債為對象進行分析。在2010年到2011年我國的存貸款基準利率都處于上升期,11家股份制商業銀行的利率敏感性缺口值一直處于正缺口, 保持正的缺口值有益;自2011年我國的存貸款基準利率處于下降期, 此時應該將缺口調整為負的,才能占據有利地位,但是樣本銀行卻都保持正缺口,面對利率周期的變動,基本都來不及調整資產負債的結構和管理資金缺口。從表1、表2我們可以看出,我國股份制商業銀行的利率敏感性在2011~2015年基本接近1, 且利率敏感性偏離程度也都是在0附近的較小范圍內波動, 說明總體上我國股份制商業銀行在面對利率風險上基本都是采取相對被動的策略, 不管是在利率的上升期或者下降期, 盡量保持利率敏感性微缺口。 不論是正缺口還是負缺口, 都是基本保持利率敏感性在1左右, 減少利率波動引起收入的不穩定。 因此我國股份制商業銀行對未來利率很難有效預測, 更多的是防御型策略, 以減少利率波動帶來的風險。綜上所述,可以分析得出, 我國股份制商業銀行盡管在利率市場化的進程中對利率風險盡可能采取保守型的策略, 但是在預測和判斷利率走勢以及在針對利率政策的靈活多變上, 仍然面臨著嚴峻的挑戰。

(三)敏感性壓力測試

1. 數據說明

本文以11家上市的股份制商業銀行為壓力測試對象, 采用利率敏感性模型對股份制商業銀行的利率風險進行分析。2014年以后我國的存貸款基準利率開始呈下降趨勢, 因此本文主要分析到2015年末這一利率下降時期, 股份制商業銀行持有一年內將到期或者重新定價的敏感性資產和負債引起凈利息收入的變動。

2.壓力測試情景

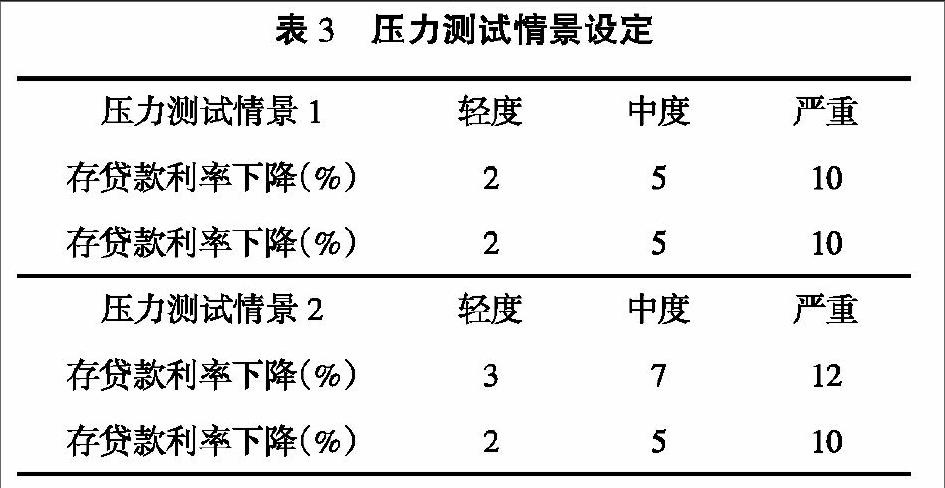

借鑒國際經驗,結合我國銀行業對利率風險進行壓力測試的一般方法, 將沖擊的程度分為輕度、中度、嚴重三種情景。主要分為兩種情景,第一是假設存貸款利率的變動方向和幅度完全一致;第二是在利率市場化基本完成的背景下,銀行存貸款利率發生不對稱的變動,存貸利差逐漸縮小。壓力測試情景設定見表3。

3.壓力測試結果分析

衡量利率變動對銀行凈利息收入的影響,可依據(4)式來計算。從表4中我們可以看出2015年我國11家股份制商業銀行的敏感性資產負債情況。在這里,將3個月之內和3個月到1年需重新定價或者即將到期的敏感性資產和負債的差額看作是一項資產組合, 定義3個月內期限為0.125年,定義3個月到1年期為0.625年。

將表5中的數據代入到(4)式中,可以得出在壓力測試情景1、情景2中,利率變動時凈利息收入的影響結果,如表5和表6所示。從表5中可以看出,中信、浙商、招商、興業、浦發、光大等近一半的銀行在短期內隨利率的下降凈利息收入減少, 由于這些銀行在利率的下降期保持正缺口,它們持有的3個月到1年期的敏感性的正缺口值較大。其他近半的銀行都是在利率下降時期保持負的缺口,只有廣發銀行較為特殊,因為它的正缺口較小,所以承擔的風險較小,使得凈利息收入增加。從表6中可以看出,壓力測試情景2中存貸款利率不同變動,對各股份制商業銀行的凈利息收入的影響。當存貸款利率分別下降3%、2%時,中信、浙商等銀行都有較小幅度的凈利息收入的變化;當存貸款利率分別下降12%、10%時, 這些銀行的凈利息收入都呈現出較大幅度的損失。相反,另外近一半的銀行在其中獲得較大的利潤。也可以發現,在利息下降時期,各銀行的凈利息收入有的增加有的減少,存在很大的不確定性,取決于銀行采取的應對之策。 綜合壓力測試情景1和情景2的結果對比,當貸款利率下降幅度相同時,存款利率下降幅度越大,銀行的凈利息收入損失得越多。

五、結論和建議

(一)結論

1. 股份制商業銀行的利率敏感性較強。人民銀行頻繁調整存貸款基準利率,對商業銀行的利率風險有一定影響。股份制商業銀行的大多數收入來源于存貸款的利差,這就決定了利率的頻繁波動必然會帶來其利潤水平的不穩定。

2. 我國股份制商業銀行在面對利率風險時,基本是采取相對被動的策略。通過利率敏感性分析發現, 無論是在存貸款基準利率的上升期還是下降期,我國股份制商業銀行都盡量保持利率敏感性微缺口,不論是正缺口還是負缺口,都基本保持利率敏感性在1左右, 以減少利率波動引起收入的不穩定。而且這些銀行的利率敏感性偏離程度也都是在0附近的較小范圍內波動,說明我國股份制商業銀行基本上是采取相對被動的策略。因此我國股份制商業銀行對未來利率很難有效預測,更多的是防御型策略以減少利率波動帶來的風險。

3. 存貸款利率不同變動對各股份制商業銀行的凈利息收入影響不同。在壓力測試中發現,當存貸款利率分別下降3%、2%時,中信、 浙商等銀行有小幅度的凈利息收入減少,當存貸款利率分別下降12%、10%, 這些銀行的凈利息收入都呈現出較大幅度的損失。相反,另外近一半的銀行在其中獲得較大的利潤。說明在利息下降時期,各股份制商業銀行的凈利息收入存在很大的不確定性。另外,綜合壓力測試情景1和情景2的結果對比,當貸款利率下降幅度相同時,存款利率下降幅度越大,銀行的凈利息收入損失得越多。

(二)建議

1. 建立利率風險預警機制和高效的利率管理體系。提高我國股份制商業銀行的缺口管理水平需建立利率預警機制和高效的利率管理體系,通過對銀行綜合利率風險的計算,對其利率風險進行分析報告,科學地判斷利率風險的走勢,根據對未來預期利率的走勢調整資金缺口,依據未來利率的變動對資產和負債進行合理的調整,實現對利率風險的科學預警以及有效管理,規避和降低利率風險。

2. 采取積極的管理策略,提高利率風險管理水平。由于我國股份制商業銀行在面對利率風險時更多的是防御型策略以減少利率波動帶來的風險,對未來的利率很難有效預測。因此,股份制商業銀行應加強自身應對利率風險的管理能力,積極去預測利率風險, 憑借自身的靈活性對資金缺口調整,讓自己處于有利形勢,實現收益的最大化。

3. 股份制商業銀行應加強對業務內容和經營方式的多元化發展,注重對理財產品和中間業務的創新,通過和其他機構合作辦理代理保險業務和管理資金理財以及為客戶提高各種咨詢服務等,實現收入來源的多樣化,降低凈利息收入占營業收入的比重,提高非利息收入的占比。

4. 建立專門的利率風險管理部門,培養和引進具有風險管理能力的人才。股份制商業銀行應該提高對利率風險的關注度,成立專門的利率風險管理部門,配備相關的專業人員。利率風險管理部門配備的人員要懂得數據共享平臺和先進的金融計量工具和計量方法,能運用數理模型對商業銀行的利率風險進行預測,科學地判斷利率走勢,能設計和創新應對利率風險的方法,從而有效降低利率風險帶來的損失。

參考文獻:

[1]DAN ARMEANU, BALU F O, OBREJA C. Interest Rate Risk Management Using Duration Gap Methodology[J]. Theoretical and Appli-ed Economics,2008(1).

[2]馮科,王德全.同業拆借利率的ARMA-GARCH模型及VaR度量研究[J].中央財經大學學報,2009(11).

[3]MORGAN J P. Risk Metrics Technical Document[R]. New York,1996.

[4]張莉,杜學文.我國商業銀行利率風險的敏感性分析[J].經濟問題,2010(07).

[5]JORRION P. Risking:Measuring the Risk in Value at Risk[J]. Financial Analysts Journal,1996,52(6).

[6]姚遠.商業銀行利率風險及其防范——基于2006~2010年7家上市銀行數據的驗證[J].金融論壇,2011(11).

[7]謝四美.商業銀行利率敏感性缺口與利率風險防范——基于上市銀行的實證分析[J].金融論壇,2014(2).

[8]嚴太華,李雅婷. 城市商業銀行利率敏感性風險實證分析——以五家城市商業銀行2006-2010年的數據為樣本[J].財會通 訊,2012(27).

[9]楊毅,蘇庚云.利率市場化背景下我國商業銀行利率風險實證研究[J].廣西科技大學學報,2015(3).

[10]王麗春.上市商業銀行利率風險實證分析[J].西部金融,2014(7).

[11]閆晶怡,閆鳳祥.利率市場化下我國中小商業銀行的利率風險管理[J].金融理論與實踐,2013(7).

(責任編輯:盧艷茹;校對:李丹)