普惠性小額保險的精準特惠

——基于寧夏鹽池縣“扶貧保”的案例分析

崔 怡,朱 杰

(中國人民大學,北京 100872)

Cui Yi,Zhu Jie

(Renmin University of China,Beijing 100872,China)

保險研究

普惠性小額保險的精準特惠

——基于寧夏鹽池縣“扶貧保”的案例分析

崔 怡,朱 杰

(中國人民大學,北京 100872)

小額保險已成為推動金融普惠的重要力量,但在農村地區,普惠性小額保險的發展受到了其所依托條件的限制。以寧夏鹽池縣“扶貧保”的實施和推廣為案例,從貧困人口風險源、保險扶貧機制創新及施行效果等角度,就農村普惠性小額保險的扶貧作用進行分析。研究發現,鹽池縣通過打造保險組合產品、增加保費補貼力度、完善信用培育機制、拓寬資金融通渠道等,著力解決保險扶貧中面臨的“貧困瞄準偏離”“可持續性低”“成本過高”等問題,實現了普惠性小額保險的精準扶貧與機制創新。其中,政府在保險供應鏈的運行中扮演重要角色,為保險供給方和需求方的有效對接提供信息和資金支持。

小額保險;精準扶貧;保險扶貧;貧困瞄準

一、引言

風險是導致農戶貧困、返貧的主要原因之一。農民面臨多方面的風險,如自然災害風險(旱、澇、風、雹等)、市場風險(價格等)、健康風險(疾病、死亡)等,而貧困農戶具有脆弱性,抗災能力弱[1],極易被風險鎖定,陷入貧困陷阱[2-4]。

保險是貧困人口風險管理的工具,完善的保險體系有助于化解貧困人口面臨的風險,推動農業技術創新擴散和農業升級轉型,也是增強貧困農戶抗擊意外風險能力[5],防止農戶陷入貧困陷阱,促進精準扶貧、精準脫貧的重要前提。因此,Leftley等(2010)提出,針對貧困農戶設計的小額保險為加快扶貧攻堅提供了新的契機[6]。在國際上,Morsink等(2007)與Barnett等(2011)學者指出,小額保險被視為一種降低貧困戶脆弱性的風險轉移機制,完善的小額保險體系是幫助低收入家庭脫貧的重要手段,也是從多維度消除貧困的重要工具[7-8]。

研究表明,保險通過增加農戶收入,穩定收入波動,增加生產性資產投資等機制實現緩貧[9]。然而,早期對保險需求的研究表明,目標市場并不必然將保險視作適當的風險管理手段。貧困農戶缺乏購買保險的動力,他們需要考慮所繳納的保費金額,從而充分利用有限的資金資源。Matul等(2010)研究發現,對于許多貧困人口來說,投保并不是一個優先性措施[10]。另外,貧困人口具有風險高、資金匱乏、居住偏遠且分散等特征而經常被排斥在保險服務體系之外。Morduch(2002)認為,由于規模較小,小額保險的交易成本比傳統保險更高[11]。

為了推動保險扶貧,我國自2004年開啟農業保險試點,與此同時,小額保險、農村互助資金等金融扶貧模式在各地不斷涌現。一些學者發現,保險扶貧過程會產生“貧困瞄準偏離”“可持續性低”“成本過高”等問題,因此,全國各地開始探索保險扶貧模式和機制的創新。本文將以寧夏鹽池縣為例,介紹并解析其如何通過創新機制和模式來解決上述問題,實現普惠性小額保險的精準扶貧。

二、寧夏鹽池縣扶貧簡介

鹽池縣位于陜甘寧蒙四省交界地帶,地處毛烏素沙漠南緣,總人口17.2萬人,其中農業人口13.9萬人①數據來源:寧夏回族自治區扶貧開發辦公室文件。。該縣具有生態環境脆弱、自然災害頻發、產業發展難度大、貧困人口自身發展能力不足等特征。貧困人口收入面臨較大的風險性波動。

鹽池縣的發展史,某種意義上說也是一部扶貧史。近30年來,在鹽池縣政府的不懈努力下,貧困發生率由1978年的75%下降到2015年的28%,累計6.1萬余人擺脫貧困,為全國減貧事業貢獻了“鹽池經驗”。盡管減貧成就全國矚目,但這里依然是一片脆弱的黃土地:102個行政村中有74個貧困村;13.9萬的農業人口中有3.4萬貧困人口;建檔立卡戶數11228戶,共計34046人,其中兜底戶2371戶、5112人②數據來源:《金融扶貧解決窮人貸款難題》,數據為鹽池縣扶貧辦整理所得。。已經實現脫貧的人口中,因病、因災、因意外返貧現象十分嚴重。除此之外,致貧返貧中還包括技術缺乏、勞動力不足、資金短缺、因婚致貧、因學致貧等因素(見圖1)。

圖1 鹽池縣農民致貧返貧原因分析③數據來源:2016年鹽池縣11228戶建檔立卡貧困戶統計數據。數據為調研所得。

多維的致貧原因加劇了鹽池縣貧困人口的脆弱性。在這一背景下,為實現脫貧攻堅“不落一人,不落一戶”的目標,2016年初,寧夏自治區黨委、人民政府明確了“支持發展農村小額保險和小額信貸保險,對貧困戶保費予以補助”的政策,率先引入商業保險作為扶貧工作的重要手段。同年4月,自治區扶貧辦和寧夏保監局聯合制定《關于開展精準扶貧脫貧保險工作實施方案》,提出向建檔立卡貧困戶提供“一站式菜單化”保險服務的目標。當地扶貧辦與駐地保險機構合作,針對農戶的風險源,為建檔立卡貧困戶量身打造出了相應的組合保險產品——“2+X”扶貧保,并實行菜單式推廣,由建檔立卡貧困戶自主選擇,縣財政及時跟進補貼扶持。在政府主導、商業保險公司配合下,共同構建了“扶貧保”供應鏈,破解了建檔立卡貧困戶在發展中因病災、因市場價格波動返貧的難題。

通過“政府+商業保險”的模式,鹽池縣政府籌資2200余萬元用于保險精準扶貧。率先開發并實行人身健康保險、農業風險保險、養殖基礎保險、金融信貸保險四大類脫貧保險,通過制定一攬子保險計劃,提高保險額度,減低保險費率,拓寬保障范圍,著力解決因病、因災、因意外返貧問題①資料來源:《鹽池縣金融扶貧典型材料》。。鹽池縣探索和創新保險扶貧的有效方式,對于提高貧困人口抵御風險能力、實現脫貧攻堅具有重要作用,既兜住了因病因意外返貧的底線,又為發展產業增收致富提供了保障。

三、寧夏鹽池縣普惠性“扶貧保”的機制創新

(一)普惠性小額保險:建立“2+X”扶貧保險體系,精準出擊

1.信息系統精準對接:對建檔立卡戶評級授信,建立貧困瞄準機制

為使小額保險產品惠及貧困戶,鹽池縣通過網絡平臺建立征信系統,實現“智慧扶貧”。2015年,鹽池縣扶貧辦委托軟件公司開發了智慧扶貧系統,該平臺在精準扶貧中發揮了建立征信體系的作用,為脫貧保險的承保和理賠奠定了基礎。

系統主要用于統計農戶的致貧原因、貧困程度、信用評級、投保情況等信息,意在精準識別建檔立卡貧困戶,掌握主要致貧、返貧原因,從而有針對性地設計保險產品。對于建檔立卡戶,脫貧之后政府依然為其購買保險,防止其返貧。保險本身具有瞄準功能。在保險產品的設計方面,分為因病、因災等多個方面,從多個維度進行瞄準。充分發揮了保險的普惠性政策作用。

此外,各家銀行通過系統平臺實現信息共享。農戶可以在平臺查詢自己與他人的貸款、投保額度,通過橫向、縱向比較,有利于實現社會公平。后期,該系統還將納入就業與醫療信息,進一步完善精準扶貧系統的內容。

2.普惠性小額保險的精準扶貧:量身定制+最惠政策

“扶貧保”在普惠政策基礎上,通過量身定制保險產品、提高保障水平、降低保險費率、優化理賠條件和實施差異化監管等創新性方式,突出對建檔立卡貧困戶的特惠政策,為建檔立卡貧困人口提供優質便捷的保險服務,增強貧困人口抗風險能力,為貧困地區產業發展構筑了防范風險的屏障。

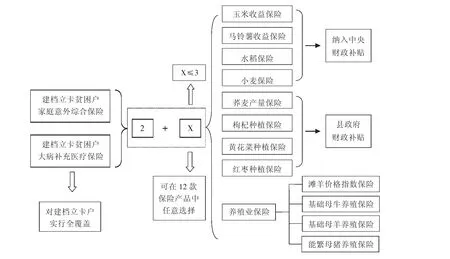

在保險產品創新方面,針對農戶的人身、產業等風險源,鹽池縣為貧困戶量身打造了12種小額保險產品,建立了“2+X”扶貧保保險體系(見圖2)。即建檔立卡貧困戶家庭意外綜合保險和大病補充醫療保險2個基本險全覆蓋,同時開發價格指數保險、農業風險保險、金融信貸保險等多個險種供建檔立卡貧困戶選擇,擴大了保險覆蓋范圍。同時,為防止產業過度多樣化并減輕農民的保費壓力,“2+X”政策規定每戶最多投保3項產業保險。羊肉價格指數保險、糧食作物收入保險和黃花菜種植保險等將農業保險的“保災害”延伸到“保價格下跌和產量降低”,對建檔立卡貧困農戶投保的優勢特色產業因價格下跌或者產量降低導致銷售收入低于保險合同約定的預期收益,均由保險公司在各項責任對應的保險金額內進行賠償,為困難群眾穩定增收提供堅實保障。

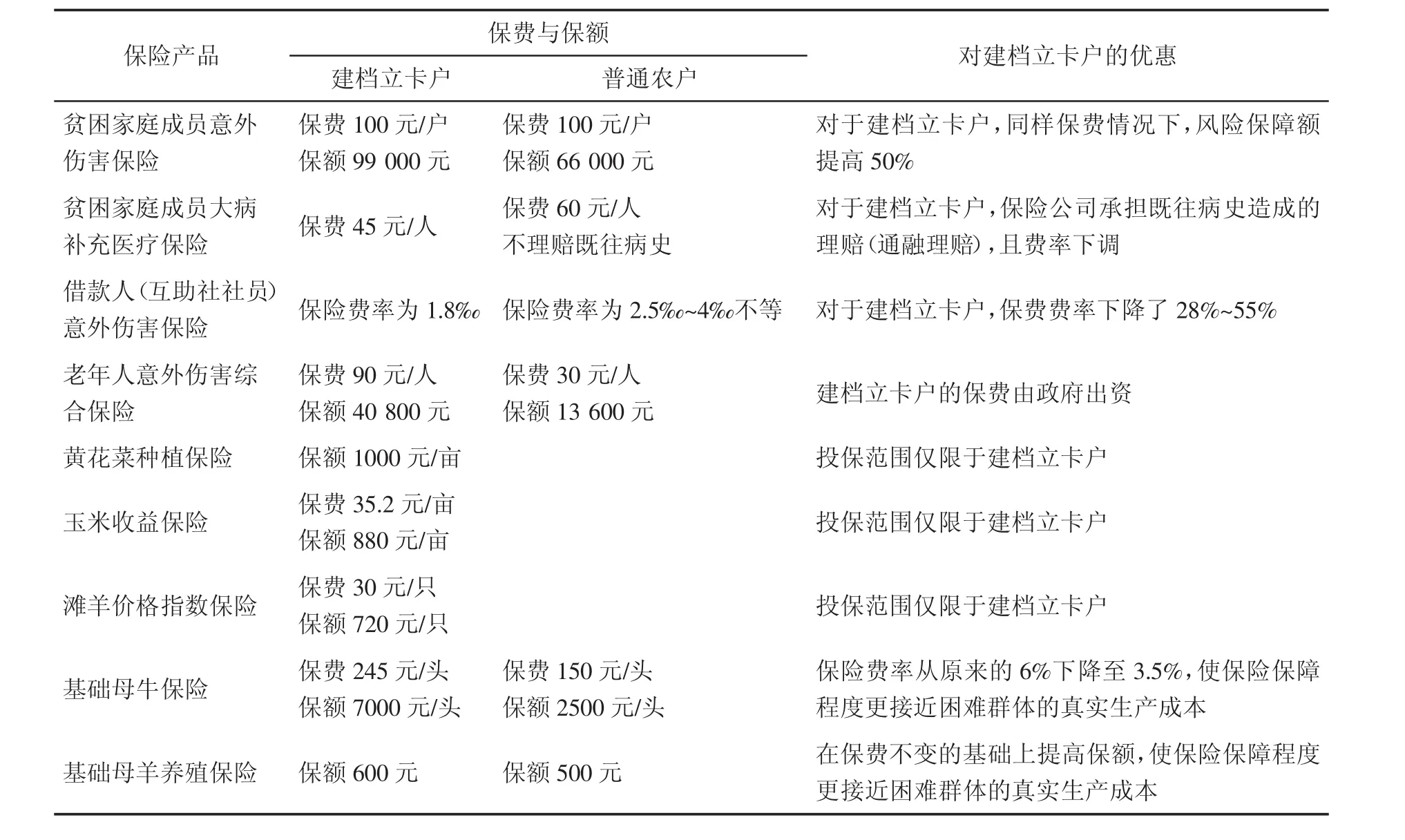

在保險方式創新方面,鹽池縣政府和保險公司共同為建檔立卡戶讓利,即針對建檔立卡貧困戶,實行最低保費、最優保額的普惠政策。其中,部分保險產品的投保范圍僅限于建檔立卡戶;所有建檔立卡戶的保費均由政府財政補貼。保費厘定及價格測算的過程同樣體現了“保本微利”原則,政府和保險公司采取“先行先試”的方式,在考慮財政資金的基礎上,盡量為農民讓利。以灘羊肉價格指數保險為例,在2016年的首次試點過程中,鹽池縣政府與保險公司對于價格進行了談判與協商,最初確定的灘羊肉底線價格為18元/斤,后期通過政府的爭取,上調為20元/斤,從而為農民提供更高的保障,政府對保險公司也對農戶進行補貼。在探索過程中,通過這種方式提高了保險的覆蓋深度。“扶貧保”的主要產品與優惠政策如表1所示。

圖2“2+X”扶貧保保險體系

表1“扶貧保”主要產品與優惠政策①資料來源:寧夏鹽池縣調研所得。

(二)保險扶貧中的成本控制:扶貧資金與互助資金捆綁,政府協助供應鏈運行

為解決小額保險資金匱乏、可持續性不強、投保和理賠不順暢等問題,鹽池縣政府承擔“中間人”角色,參與供應鏈的運行,依靠當地村干部協助資金管理、保費收繳、理賠核算等供應鏈環節的有效運行。

1.資金融通:扶貧資金與互助資金捆綁

互助資金具有信用培育作用,在保險扶貧中扮演了重要角色。資金融通涉及扶貧專項資金管理等方面,是保險扶貧項目順利開展的關鍵環節,也是有效潤滑保險供應鏈的重要手段。鹽池縣利用540萬元國家財政撥款撬動了近4000萬元扶貧資金。以鹽池縣花馬池鎮佟記圈村為例,在構建互助資金管理平臺的基礎上,實現了互助資金和扶貧資金的捆綁,同時利用金融杠桿提升了農戶貸款額度①資料來源:佟記圈村支部委員會文件(2015)。。

互助資金主要由當地信用社管理,信用社內部的村民之間具有相對充分的信息優勢,外界的保險機構獲取此類信息的成本卻極高。然而,無論在承保還是理賠環節,農戶的信息對于保險公司來說都非常關鍵。小額保險的落地,與分銷系統、分銷渠道的構建具有密切聯系。因此,將扶貧資金同村級的互助資金捆綁后,保險公司可依靠信用社的信息進行承保和理賠工作,大大降低了保險公司的信息成本。此外,互助小組還會用互助資金為借款人購買小額意外保險,并按照占用費的20%提取風險準備金,用以抵御不可抗拒的自然災害。這種做法很大程度解決了保險公司的資金融通問題。

保險的資金融通職能保證了精準扶貧款利用效率的提升和渠道的規范。保險屬于金融“三駕馬車”之一,在資金運用和項目開發方面具有得天獨厚的優勢。保險業一方面可以依據自身優勢在精準扶貧項目開發方面給予有益的建議和設計,另一方面可以利用自身的專業技能對扶貧項目的進展進行審核和管理,不僅使精準扶貧款得到有效利用,也保證了扶貧項目的順利進展。

2.保費收繳:政府設立網點,幫助保險公司降低成本

保險對于構建農村風險管理體系具有重要作用。然而,農村保險運營成本高,且存在較為嚴重的逆向選擇與道德風險問題,一般保險機構不愿意進入到農村地區開展相關保險業務。保費收繳方面,對于全額補貼的保險產品,政府通過建檔立卡戶統計信息,為其統一購買保險產品,解決了保險公司挨家挨戶上門收繳保費的問題;對于部分補貼的保險產品,政府通過基層相關部門,協助保險公司進行保費的收繳。鹽池縣扶貧辦積極發揮政治優勢和制度優勢,駐村工作隊、幫扶責任人和基層組織,積極幫助保險市場主體減少工作成本,引導保險公司更好地為老百姓服務。

3.理賠核算:政府協助理賠手續,第三方機構測算價格

發生風險事故后,政府利用大數據技術及基層組織,協助開展理賠工作。農戶遭受的損失情況及市場價格信息,由農調隊②農調隊是根據國家黨委政府對三農發展的要求和方向成立的。除農業保險、涉農保險外,農調隊的核算范圍逐步實現了人身、財產、農用車保險的全覆蓋,工作范圍不斷擴大。統一進行測算,進而確定理賠方案。以灘羊價格指數保險為例,合同訂立后,若市場價格出現波動,在農調隊的數據核算出來以后,保險公司將立即根據核算的平均價格和平均產量進行止付性賠償。

保險公司采取“程序跟進”的理賠原則,投保、測算、賠付等環節都有相應的嚴格程序。辦理案件時,保險公司根據“一卡通”的信息進行數據收集,隨后農戶也是通過“一卡通”獲得賠款。在數據方面,保險公司也會進行統計跟進,編制“投保及理賠一覽表”。信息共享機制有效降低了保險公司的運營成本。

4.信用評級:“本地人”評級授信,緩解了信息不對稱

有效的信用評級是降低保險公司和貧困戶之間信息不對稱和交易成本的有效方式。通過由村里鄉村干部、扶貧干部、農村商業銀行支行行長等組成評級授信小組進行評級授信,能夠充分了解貧困戶的信息,降低保險公司的風險,并降低保費收繳和理賠成本。

四、寧夏鹽池縣“扶貧保”的實施效果

(一)降低了保險公司的成本

政府和商業保險共同構建了圖3所示的“扶貧保”供應鏈。

鹽池縣政府通過財政補貼、信息對接、價格監測等手段,有效降低了保險公司的運營成本。其中,信息平臺的建立幫助保險公司用低廉的成本獲取農戶的家庭狀況、投保情況等信息,從而更有針對性地開展保險業務;組合保險產品的設計降低了保險公司在投保過程中的成本;在保費收繳方面,政府為建檔立卡戶統一購買保險產品,解決了保險公司挨家挨戶上門收繳保費的問題;在保險的理賠環節,政府通過基層相關部門,協助保險公司進行價格測算;對于賠付率較高的保險產品,政府也會對保險公司進行補貼。鹽池縣扶貧辦積極發揮政治優勢和制度優勢,駐村工作隊、幫扶責任人和基層組織,積極幫助保險市場主體減少工作成本,引導保險公司更好地為老百姓服務。

圖3 鹽池縣“扶貧保”供應鏈

(二)貧困農戶參保意愿提升,保險可得性增加

政府補貼與保險公司讓利,一定程度上緩解了保費貴的問題,提高了貧困戶參與保險的積極性。對于普通農戶,原則上政府承擔80%的“扶貧保”保費,老百姓只需繳納20%;而建檔立卡貧困戶的“扶貧保”保費則全部由政府承擔。針對其他政策性農業保險,尤其是扶貧小額人身保險、大病補充保險、信貸保證保險等,政府充分整合扶貧資金提高財政補貼,減少貧困戶的自費比例,從而提高貧困戶參與保險的積極性。

保險公司不僅在價格保險定價方面為農戶讓利,還對建檔立卡戶實行“通融理賠”,例如對投保小額人身保險的建檔立卡戶進行既往病史的賠付,將保險與社會救助手段結合,體現了普惠性特征。

總之,通過扶貧保“組合拳”的精準出擊,確保了所有建檔立卡戶的保險需求得到滿足,從而增加了貧困農戶的保險可得性。

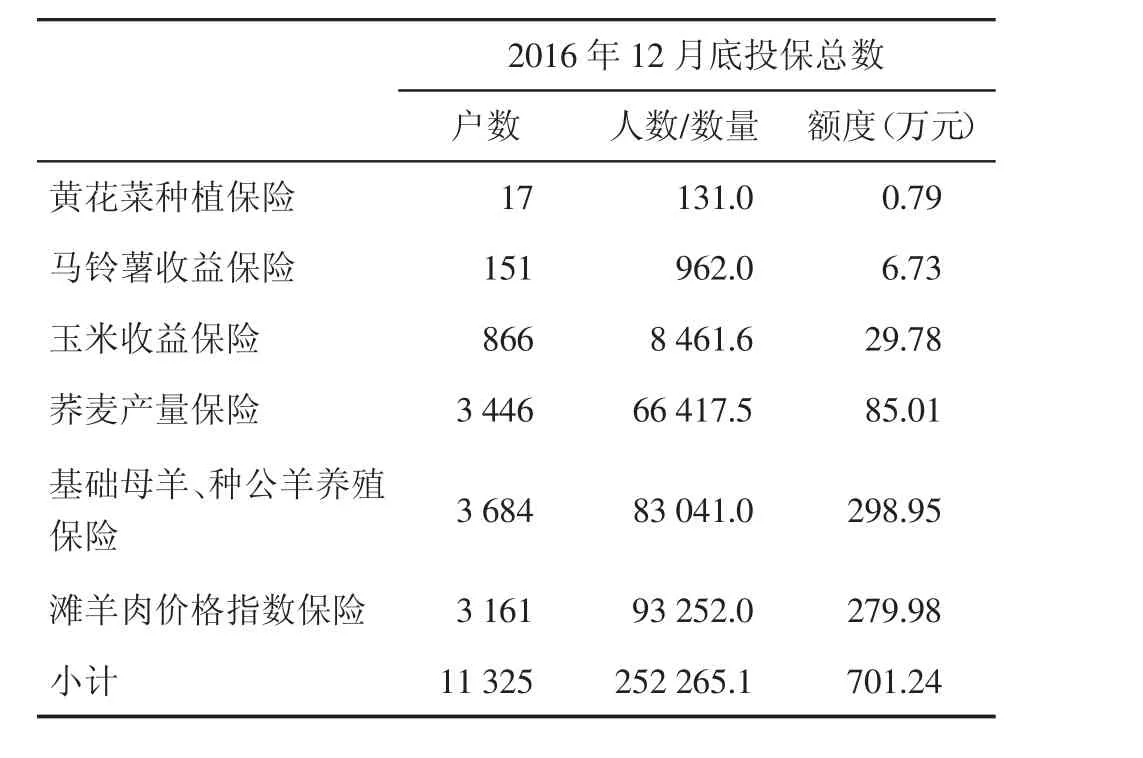

表2 鹽池縣保險公司2016年投保統計表①資料來源:根據中國平安財產保險股份有限公司寧夏分公司、中國人壽保險股份有限公司寧夏分公司數據整理所得。

(三)投保和理賠手續得到一定程度簡化

為使“扶貧保”更好地推行,鹽池縣政府積極協助保險公司開展投保和理賠工作。農戶投保后,一旦發生風險,即可逐級上報。在人身保險方面,人保財險公司與鹽池縣醫保局聯系,在醫保系統內提取貧困戶的醫療數據,針對數據進行核算,開通綠色通道,直接打錢到戶,簡化理賠手續。財產保險的案件,則由村組向上級匯報,與保險公司協同處理理賠,政府的協助使投保和理賠手續得到一定程度簡化。

(四)農戶的風險意識和參保意識增強

為使農戶了解更多的保險知識,政府和保險公司經常對農戶進行培訓,幫助農戶了解理賠流程。在運行階段,需要農民先行簽字付款購買保險,后期政府再將保費返還給農民。通過這一流程,增加了農戶的參保意識。保險公司在日常生活中還經常發放宣傳手冊,同時推廣保險產品;發生風險事故需要理賠時,保險公司通常會在村里進行現場理賠,對農戶進行現場理賠培訓。這一系列的措施使農戶了解了更多的保險知識,其風險意識和保險意識不斷增強。

五、寧夏鹽池縣“扶貧保”推行中存在的問題

(一)建檔立卡戶的瞄準和退出機制不完善

小額保險精準扶貧的前提是準確瞄準貧困戶。保險公司天然具有逐利和規避風險的屬性,貧困自動瞄準性較差,易出現瞄準偏離,因此瞄準貧困戶的過程需要政府參與。但在實際執行過程中缺乏明確的貧困標準,貧困戶建檔立卡并不準確。一方面,存在“精英俘獲”現象。鄉村傾向于選擇具有產業發展能力但并不貧困的農戶建檔立卡,這樣的建檔立卡戶容易“脫貧致富”,存在套取扶貧資金和政策的潛在動機。前期的貧困戶識別工作不準確,將導致扶貧資金難以真正到達貧困戶。另一方面,退出機制不完善。很多貧困農戶脫貧后依然不愿意“脫貧”,這也會影響扶貧的精準性。

(二)合理賠付率與有限財政資金之間存在矛盾,影響小額保險可持續發展

在現實中,扶貧保險具有高風險性,保險范圍具有區域性,因此扶貧保險易出現系統性風險,從而造成保險產品的超額賠付。目前,我國農村小額保險的風險補償和準備機制尚不完善。扶貧保險的保費主要由地方政府扶貧資金補貼,因而地方扶貧資金通常承擔較大壓力。

較高的賠付率影響了小額保險的可持續發展,將產生兩大問題:一是長期過大額度的補貼會加重政府財政的負擔;二是保險公司和農戶、貧困戶合謀,騙取保險資金。這勢必會影響保險扶貧的效果。但若賠付率過低,貧困人口將無法享受保險對其風險分擔的作用,同樣難以實現扶貧效果。

(三)保險產品的定價未經過精算,價格監測體系不完善

在2016年的試行階段,鹽池縣“扶貧保”由保險公司和政府對保險價格進行協商,年底核算各項產品收益,按照保本、微利原則進行考核評估。若保費較高,下一年可適度降低保費,反之亦然。前期保費和保額的確定過程并無精確的計算,準確度不高。

在指數保險中,倘若價格監測體系不完善則很難進行理賠。對于農戶遭受的損失情況及市場價格信息,通常由農調隊統一進行測算,進而確定理賠方案。但目前農調隊的價格監測成本普遍較高,且存在著價格監測體系不完善、監測頻率較低、抽樣方法不嚴密等缺陷。

(四)保險產品實施過程中的信息支撐不足

開展保險扶貧,需要強化信息基礎設施建設。但就目前的發展情況而言,在保險產品開發、定價、實施等階段,都存在著信息支持相對短缺的問題,保險公司的信息獲取通常需要付出高昂的成本。

在承保過程中,保險公司通常不會派員工去村里記錄村民的產業,缺乏有效的產業信息。農業保險具有政策屬性,需要具備一定投保條件,在承保前必須驗標,但目前的信息體系不健全,難以達到檢驗標準。另外,保險運行需要依托協保員,協保員通常是村干部。但目前缺乏有效的激勵措施增加村干部為保險公司服務的積極性,因而難以解決保險公司在理賠、宣傳等方面的信息不足問題。

六、改進措施

(一)利用互聯網大數據精確瞄準貧困戶

扶貧保險需要相對完整的農戶信息,以精準區分建檔立卡人口與非建檔立卡人口。針對信息不足問題,應當進一步推廣、擴充展業中的網絡信息系統,利用互聯網數據庫實現信息共享,從而降低信息收集成本。以重慶黔江為例,人壽保險公司、定點醫療機構、扶貧辦等部門共享參加新農合的農戶信息,及時掌握就醫農戶的醫療狀況,對符合大病保險和大病醫療補充保險報銷的農戶,保險公司能夠及時進行賠付,提高了理賠效率。因此,政府和保險公司應充分完善和利用大數據系統,發展“互聯網+保險”的創新模式,以更好地實現精準扶貧。

(二)妥善解決保險公司超賠問題,推動普惠性小額保險的可持續發展

為解決保險公司保險超賠問題,需從政府保險扶貧資金安排和保險公司兩個方面,做好扶貧保險超額補償和準備。首先,地方政府和保險監管機構需要充分利用保險政策和其他領域保險市場的激勵,以長期激勵彌補保險公司的短期可能損失。政府應與保險公司協商建立風險調節機制。例如建立“雙向調控機制”,當實際賠付率較低時,未賠付部分結轉為下年度投保費用;實際賠付率高于一定比例時,由市級或相關區縣平衡后,對超額部分予以補助。這種風險調節機制可有效調動保險公司的積極性,同時保證扶貧資金的使用效率。政府需要提供保險運營協助,如對提供農村扶貧保險服務的機構給予獎勵,或適度補償保險機構的運營費用。

其次,在保險公司層面,要建立保險公司跨年和跨領域的風險分擔機制,利用低賠年份和其他領域的保費收入彌補超額賠付部分。充分發揮保險的風險分散作用,利用保險公司內部不同業務(商業險、農險與扶貧保險)之間的風險分擔作用,來解決保險公司的超賠問題。

(三)建立健全保險信息基礎設施,緩解信息不對稱

為緩解普惠性小額保險運行中因信息不對稱導致的道德風險、逆向選擇問題,并簡化理賠支付手續和成本,需要建立完善的保險信息系統、費用結算支付體系及產品定價制度。

針對信息不對稱問題,可從組織創新方面入手,完善基層的保險服務網絡,建立專門的農村代理隊伍和組織,嘗試發展農村小額互助保險。在產品定價方面,應創新定價機制,避免統一費率,因為不同保險產品面對的風險種類及程度不同,對所有的保險扶貧產品制定統一產品價格顯然缺乏合理性。

此外,要積極開展保險產品創新,以綜合服務、組合保險為導向,根據各個地區的產業發展特點,保險公司應有針對性地創新特色產業保險。通過完整的產業信息基礎,保險公司能夠對農戶的種植、養殖情況進行監督和確認,從而更有針對地受理農戶的投保需求。

最后,需要加強政策性農村小額保險與其他金融扶貧手段的有機結合,將小額保險與社會保護、農村信貸扶貧、資本市場扶貧進行結合與互聯。

[1]BENABOU R,MOOKHERJEE D.Understanding Poverty[M]. Oxford:Oxford University Press,2006.

[2]AZARIADIS C,STACHURSKI J.Poverty Traps[J].Handbook of E-conomic Growth,2005(1).

[3]MOSLEY P,VERSCHOOR A.Risk Attitudes and the Vicious Circle of Poverty[J].The European Journal of Development Research,2005,17(1).

[4]BARRETT C B,SWALLOW B M.Fractal Poverty Traps[J].World Development,2006,34(1).

[5]陳雨露,馬勇.關于農戶信用和風險偏好的幾個注釋[J].財貿經濟,2009(1).

[6]LEFTLEY R,MAPFUMO S.Effective Micro-Insurance Programs to Reduce Vulnerability[J].Opportunity International Network,2006(1).

[7]MORSINK K,GEURTS P,KOOIJMAN A,et al.Impact of Micro Insurance on Vulnerability of Low Income Households in the Philippines:the Case of Typhoon Rehousing Insurance[Z].Paper Prepared for the Second European Conference on Microfinance,Groningen,2011.

[8]BARNETT B,MAHUL O.Weather Index Insurance for Agriculture and Rural Areas in Lower-income Countries[J].American Journal of Agricultural Economics,2010,89(5).

[9]陳錫文.新常態下中國農業焦點問題思考[EB/OL].http://news. china.com.cn/rollnews/education/live/2015-06/01/content_ 32945893.html.

[10]MATUL M,MCCORD M J,PHILY C,et al.The Landscape of Microinsurance in Africa[Z].Micro insurance,Geneva:International Labour Organization,2010.

[11]MORDUCH J.Microinsurance:The Next Revolution?[J].Understanding Poverty,2006(1).

(責任編輯、校對:龍會芳)

Accurate Targeting of Inclusive Micro-insurance——Analysis of“Poverty Alleviation Insurance”in Yanchi County

Micro-insurance has become an important part of inclusive finance.Taking the implementation and promotion of“poverty alleviation insurance”in Yanchi County,Ningxia Autonomous Region as a case,this paper analyzes the effect of inclusive micro-insurance on poverty alleviation.From the perspective of risk source analysis,innovation of insurance poverty alleviation mechanism and implementation effect,this study found that Yanchi County aimed at solving problems faced by insurance poverty alleviation such as poverty targeting deviation,low sustainability and high cost,by creating insurance packages,increasing premium subsidies,improving credit cultivation mechanism and broadening financing channels.The government plays an important role in the operation of the insurance supply chain,providing information and financial support for the effectivedocking between the insurance supply side and the demand side.

micro-insurance;targeted poverty alleviation;insurance poverty alleviation;poverty targeting

F061.3

A

2096-2517(2017)04-0061-08

Cui Yi,Zhu Jie

(Renmin University of China,Beijing 100872,China)

2017-05-24

中國扶貧發展中心委托項目(保險扶貧案例研究);中國人民大學“學生科研訓練計劃”(17A06)

崔怡,女,河北滄州人,中國人民大學農業與農村發展學院,研究方向為發展經濟學;朱杰,男,山西大同人,中國人民大學農業與農村發展學院,研究方向為技術經濟管理。