抗結核海洋放線菌的篩選及菌株HY286生物活性研究

瞿佳 趙玲俠 陳銳 路鵬鵬 孫曉宇 沈衛榮

(陜西省微生物研究所微生物資源中心,西安 710043)

抗結核海洋放線菌的篩選及菌株HY286生物活性研究

瞿佳 趙玲俠 陳銳 路鵬鵬 孫曉宇 沈衛榮

(陜西省微生物研究所微生物資源中心,西安 710043)

海洋放線菌是研究抗結核藥物及其先導化合物的重要來源。以恥垢分枝桿菌(Mycobacterium smegmatis,Msm)作為指示菌,采用平板對峙法,從漳州淺灘泥土分離的77株放線菌中篩選出9株對Msm具有抑制作用的抗性放線菌,其中1株對Msm具有高效抑制作用的拮抗放線菌HY286。通過對菌株HY286的菌落形態觀察、生理生化鑒定及16S rDNA序列分析,初步鑒定其為一株馬杜拉屬放線菌。通過測定菌株HY286發酵產物的抗恥垢分枝桿菌MIC值、抗菌活性和細胞毒活性。結果表明,該菌株產生化合物的抗恥垢分枝桿菌MIC值為200 μg/mL,具有較好的抗結核分枝桿菌的潛力,且對枯草芽孢桿菌、短小芽孢桿菌也具有較好的抑制作用,對HeLa和HepG2的抑制率分別為89.3%和94.2%。

抗結核;馬杜拉屬;海洋放線菌;篩選;生物活性

結核病是由結核分枝桿菌(Mycobacterium tuberculosis,MTB)引發的傳染性疾病,嚴重威脅人類健康[1]。近年來,由于人口流動性增大,以及多藥耐藥結核病及廣泛耐藥結核病檢出率不斷增加,使得目前抗結核藥物的藥效急劇下降,結核病的流行趨勢逐年回升[2]。面對結核病現狀,篩選新型結核藥物靶標,研發新型抗結核藥物已成為當務之急[3]。

海洋放線菌是研究潛力新藥先導化合物的重要研究資源[4],由于海洋放線菌生存環境具高鹽、高壓、低溫、寡營養、無光照等特點,使其具有獨特的代謝途徑,這為開發新型微生物資源及發現新藥先導化合物提供了重要來源[5]。近十幾年來,已從海洋放線菌中分離獲得了多種新型抗性菌株,如砂嗜鹽產孢菌(Salinispora arenicola)[6]、海洋疣孢菌(Verrucosipora maris)[7]、海孢菌(Marinispora sp.)[8]等,可用于生產如抗腫瘤制劑[9]、抗感染制劑[10]和免疫抑制劑[11]等。

由于結核分枝桿菌MTB具有高度的傳染性和較長的生長周期,直接應用結核分枝桿菌篩選發現抗結核新藥存在極大限制[12]。而恥垢分枝桿菌(Mycobacterium smegmatis,Msm)具有生長迅速、安全性高等特點,可作為模式菌替代MTB篩選具有抗結核活性的菌株及化合物[13-14]。

本研究從福建省漳州市東山縣海洋淺灘泥土樣中分離篩選出一株對恥垢分枝桿菌具有較好抑制作用的拮抗放線菌,對其發酵產物進行MIC及生物活性測定,并進行多樣性分析,旨為下一步從該菌株中分離出具抗結核活性代謝產物奠定基礎,以及為結核病防治的應用提供參考。

1 材料與方法

1.1 材料

1.1.1 材料與培養基 土壤樣品采集自福建省漳州市東山縣海洋淺灘,取15 cm 處土樣,裝入無菌樣品袋內,于 4℃保存備用。

供試菌株:恥垢分枝桿菌由陜西省西安市疾病預防控制中心惠贈;枯草芽孢桿菌(Bacillus subtilis,簡稱 BS)、大腸桿菌(Escherichia coli,EC)、短小芽孢桿菌(Bacillus pumilus,BP)、金黃色葡萄球菌(Staphlococcus aureus,SA)、藤黃微球菌(Micrococcus luteus,簡稱ML)、白色假絲酵母(Candida albicans,CA)和黑曲霉(Aspergillus niger,AN)由陜西省微生物研究所微生物資源中心保藏。人子宮頸癌 HeLa細胞、人肝癌 HepG2 細胞,由西安交通大學醫學院惠贈。

供試培養基:高氏1號培養基:可溶性淀粉20 g,KNO31 g,NaCl 0.5 g,K2HPO4·3H2O 0.5 g,MgSO4·7H2O 0.5 g,FeSO4·7H2O 0.01 g,H2O 500 mL,海水500 mL,pH 7.4-7.6。用于放線菌的分離和純化,同時培養基中添放線菌酮50 ppm,萘啶酮酸25 ppm。

燕麥培養基:燕麥片20 g(加部分水煮20 min,然后經離心或過濾得澄清濾液并補水至500 mL),微量鹽1 mL,海水500 mL,pH 7.2-7.4,用于放線菌的培養。改良LB培養基:胰蛋白胨5 g,酵母提取物 5 g,NaCl 10 g,甘油 10 g,ddH2O 1 000 mL,pH 7.2-7.4。用于恥垢分枝桿菌的培養。PDA培養基:馬鈴薯200 g,葡萄糖20 g。用于真菌的培養。若制備固體培養基需加入 20 g/L 瓊脂。

1.1.2 主要儀器 隔水式培養箱 GH500(北京科偉永興儀器有限公司),立式壓力蒸汽滅菌鍋 LDZX-50KBS(上海申安醫療器械廠),搖瓶培養箱 TS-2102(上海天呈實驗儀器制造有限公司),高速冷凍離心機 GL-20G-H(上海安亭科學儀器廠),基因擴增儀(TProfessional Standard Gradient 96),CO2培養箱 3110 Series(Forma Scientific,Inc 公司),酶標儀MVLTISKAWMK3(Thermo公司)。

1.2 方法

1.2.1 菌株的分離純化 取 5 g 土樣加入 45 mL生理鹽水中,震蕩5 min 后,分別稀釋102-107倍后,取各稀釋液100 μL 涂布于高氏一號平板上,每個濃度重復3次,28℃倒置培養14 d。待平板內長出單菌落后,挑取不同形態的單菌落于新的平板上劃線純化。

1.2.2 抗恥垢分枝桿菌菌株的篩選 采用平板對峙法測定純化菌株對恥垢分枝桿菌的抗性作用,即取100 μL生長至對數期的恥垢分枝桿菌菌液涂布于改良LB平板上,待菌液晾干后,用打孔器(7 mm)接種1塊待篩選菌株的菌絲塊,37℃、倒置培養2-3 d后,測量抑菌圈直徑,重復3次。

1.2.3 菌株的初步鑒定 將篩選到的菌株劃線接種于燕麥培養基(ISP3)平板上,28℃培養 7 d,觀察菌落形態。參照《常見細菌鑒定手冊》對篩選得到的菌株進行碳源利用、硝酸鹽利用、淀粉利用、明膠液化等試驗[15]。

參照《分子克隆實驗指南》提取菌株HY286的基因組DNA[16]。16S rDNA基因 PCR 擴增引物為:27F(5'-AGAGTTTGATCCTGGCTCA-3') 和 1492R(5'-GGTTACCTTGTTACGACTT-3')。擴增條 件 為 :首先94℃預變性5 min;94℃下變性1 min,55℃ 退火45 s,72℃延伸2 min,30個循環;最后72℃延伸10 min。

基因擴增產物純化后由生工生物工程(上海)股份有限公司測序,將所得序列與GenBank數據庫中已有的細菌16S rDNA序列進行Blast相似性比對分析,運用ClustalX和 MEGA5.1軟件選取N-J法構建系統發育樹[17]。

1.2.4 菌株的發酵培養及發酵產物制備 將菌株HY286劃線接種于100 mL固體燕麥培養基平板上,28℃培養14 d,切碎培養基,用等體積的提取液,即:乙酸乙酯∶甲醇∶甲酸=80∶15∶5(V∶V∶V)萃取 3 次,合并提取液,將提取液用旋轉蒸發儀 45℃減壓濃縮至干,甲醇充分溶解于2 mL玻璃樣品瓶中,得到該菌株發酵產物。

1.2.5 發酵產物抗恥垢分枝桿菌的MIC值測定 采用微量肉湯稀釋法[10]測定菌株發酵產物抗恥垢分枝桿菌的MIC值。將倍比稀釋后不同濃度的發酵產物分別加到滅菌的96孔板中,第1至第11孔加藥液,濃度分別為1000、900、800、700、600、500、400、300、200、100 和 50 μg/mL 每孔 10 μL,第 12孔不加藥。將濃度約0.5麥氏比濁標準的恥垢分枝桿菌菌懸液,經肉湯1∶100稀釋后,向每孔中加100 μL,密封后37℃培養72-96 h判斷結果,每個處理重復3次。

1.2.6 發酵產物的抗菌活性測定 采用濾紙片擴散法測定抗菌活性。將樣品瓶中的發酵產物抽干,稱重后甲醇定容至 20 mg/mL,作為抗菌活性測定的母液。取10 μL母液加于直徑5 mm的濾紙片上,測量并記錄抑菌圈直徑,每個處理重復3次。

1.2.7 發酵產物的細胞毒活性測定 用MTT法測定發酵產物的抗腫瘤活性。將培養好的腫瘤細胞制成單細胞懸液,用血細胞板計數并稀釋至細胞濃度為6×104-1×105個/mL。將細胞接種在96孔板中,每孔80 μL。另設2個沒有細胞、僅有80 μL培養液的空白對照孔用于儀器調零。將96孔板置于37℃,5% CO2的培養箱中培養24 h,然后加入20 μL用培養液稀釋好的樣品,樣品終濃度為50 μg/mL和100 μg/mL。同時,在陽性對照孔加20 μL順鉑(100 μg/mL),在陰性對照孔和空白對照孔各加20 μL培養液。繼續培養72 h,每孔加10 μL 5 mg/mL MTT。37℃反應3 h,每孔加100 μL MTT終止液反應8-12 h。用酶標儀比色測定(595 nm)。

2 結果

2.1 恥垢分枝桿菌抗性菌株的分離篩選

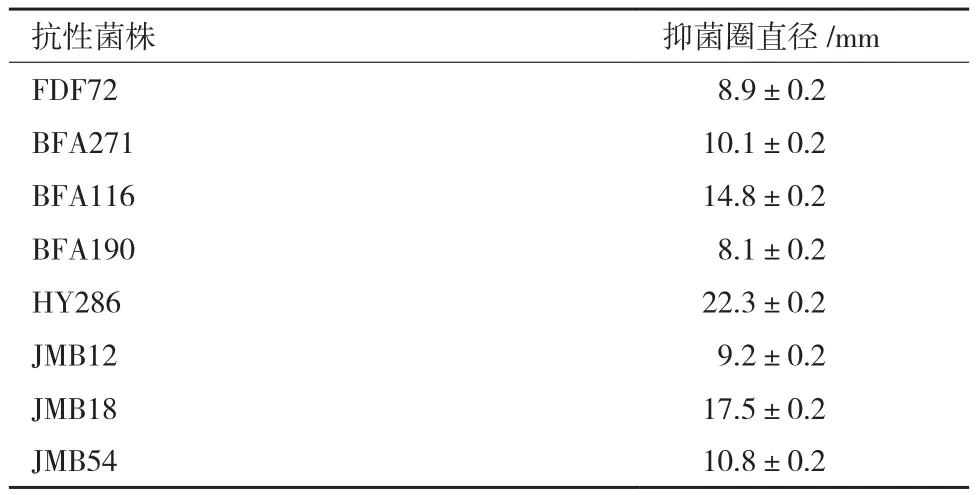

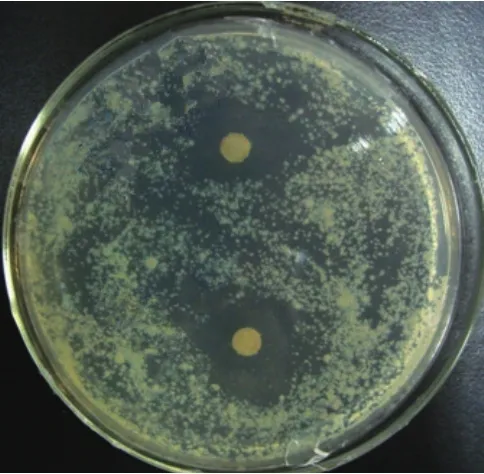

本研究從土壤樣品中分離獲得77株放線菌,篩選獲得9株具恥垢分枝桿菌抗性的菌株,占總分離菌株數的11.69%。不同菌株抑菌圈大小見表1,其中菌株HY286對恥垢分枝桿菌的抑菌效果最佳,抑菌圈達 22.3 mm(>20 mm)(圖 1)。

表1 不同抗性菌株對恥垢分枝桿菌的抑菌作用

圖1 HY286抗恥垢分枝桿菌抑菌圈

2.2 菌株HY286的分類鑒定

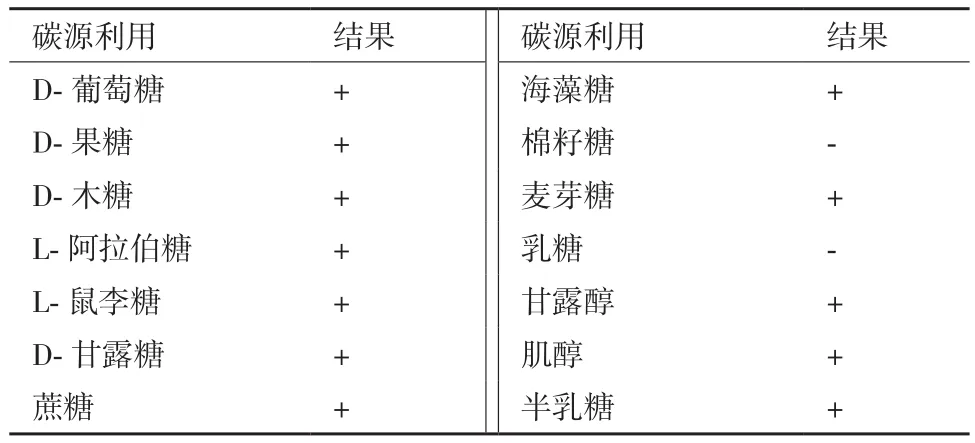

菌株HY286在燕麥固體培養基上培養時,菌落初期為白色,隨著孢子的不斷形成,菌落逐漸變為淡粉色至粉紅色。通過對菌株HY286進行生理生化相關實驗檢測。結果(表2)表明,菌株HY286可在25-40℃范圍內生長,可液化明膠、水解淀粉、還原硝酸鹽,不能使牛奶凝固、胨化,不產生H2S和黑色素。能利用葡萄糖、果糖、木糖、阿拉伯糖、鼠李糖、甘露糖、蔗糖、海藻糖、甘露醇、肌醇、半乳糖,不能利用棉籽糖、乳糖。

表2 HY286的生理生化特性

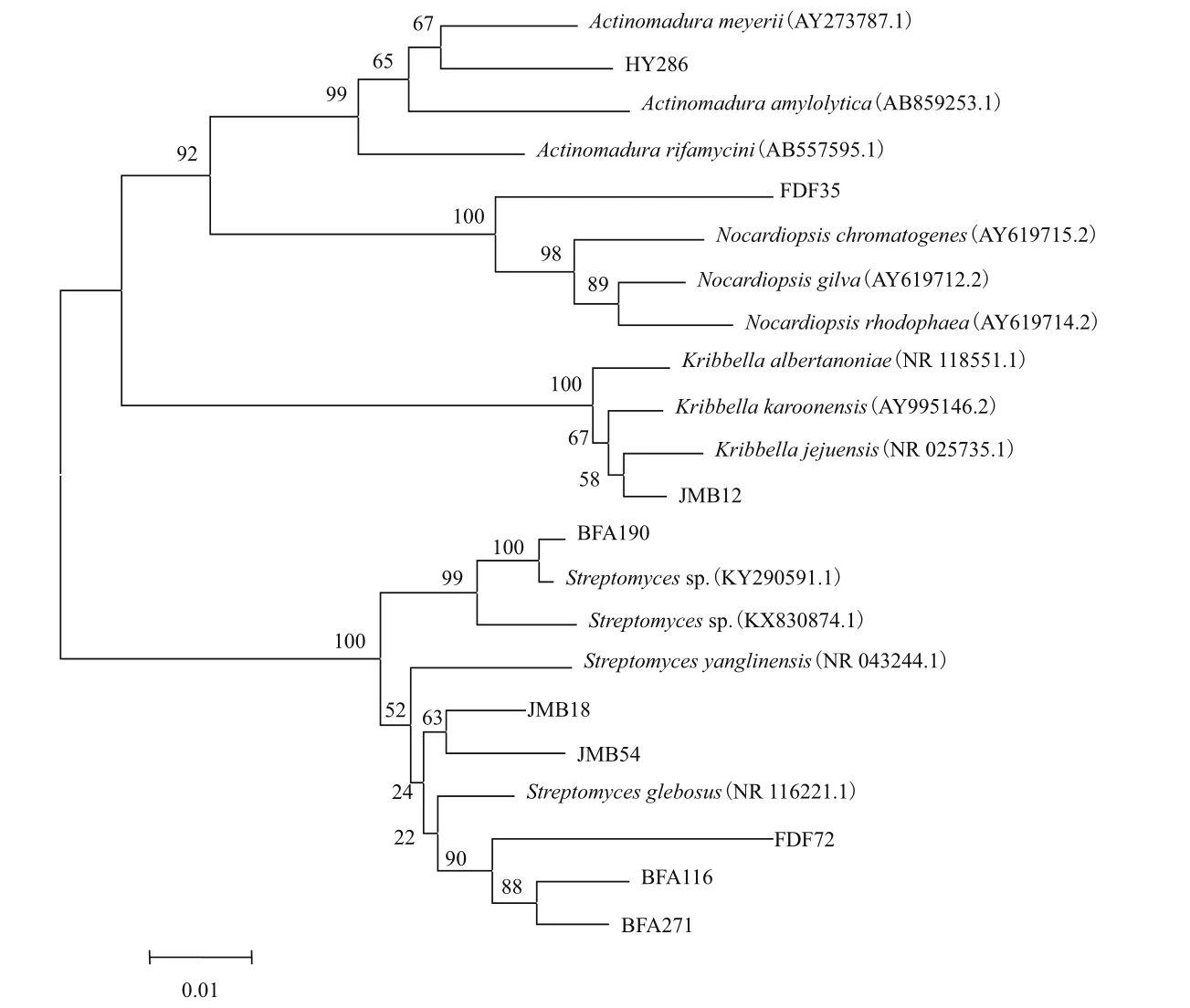

對篩選獲得的抗性菌株均進行16S rDNA基因的PCR擴增及測序,根據GenBank分析序列及同源性比對,通過N-J法構建系統發育樹。結果(圖2)表明,HY286屬 于 馬 杜 拉 屬(Actinomadura), 而另外8種抗性菌株中FDF35屬于擬諾卡氏屬(Nocardiopsis),JMB12屬于韓國生工屬(Kribbella),其余6株屬于鏈霉菌屬(Streptomyces)。

2.3 菌株HY286發酵產物抗恥垢分枝桿菌的MIC值及其抗菌活性、細胞毒活性檢測

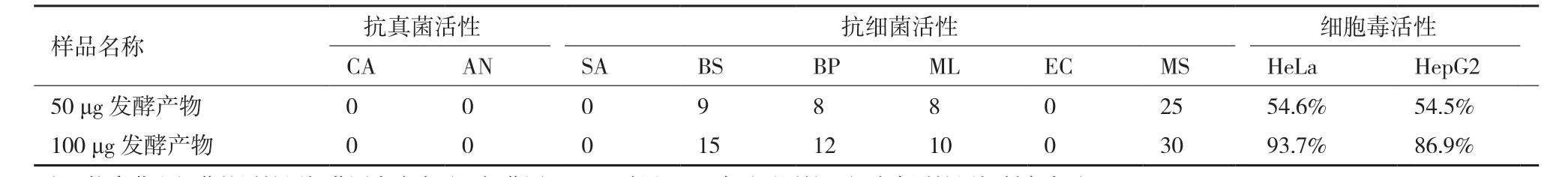

實驗結果(表3)表明,菌株HY286發酵產物的抗恥垢分枝桿菌的MIC為200 μg/mL,其對枯草芽孢桿菌(BS)和短小芽孢桿菌(BP)具有一定的抑制作用,100 μg發酵產物對枯草芽孢桿菌(BS)和短小芽孢桿菌(BP)的抑菌圈大小均超過10 mm,達到15 mm和12 mm。

菌株HY286發酵產物在50 μg/mL時對HeLa和HepG2的抑制率分別為54.6%和54.5%,在100 μg/mL時對HeLa和HepG2的抑制率分別為93.7%和86.9%。

3 討論

海洋放線菌由于其特殊的生長環境,通常具有特殊的代謝途徑和遺傳背景,形成了與陸生微生物不同的種類、生理形狀及特征,使其具備了產生結構新穎、功能特殊的代謝產物的能力[19]。Goodfellow和Fiedler統計了目前海洋環境中發現的50個放線菌屬,研究表明多數海洋放線菌均可代謝產生具有生物活性物質的新化合物,如鏈霉菌屬Streptomyces sp.、海孢菌屬Marinispora sp.、皮球菌屬Dermacoccus sp.等[20]。近年來,隨著海洋放線菌資源的不斷開發,可為研究新藥提供多種先導化合物,所以,開發研究海洋放線菌資源及其天然產物已逐漸成為當前研究熱點[21]。恥垢分枝桿菌具有安全性高、生長迅速等特點,對抗菌藥物的敏感性很強[22],關艷等研究表明該菌還可作為模式菌替代MTB篩選具有抗結核活性的菌株及化合物。

本研究從77株海洋放線菌中篩選到9株具有抗恥垢分枝桿菌活性的菌株,比例高達11.69%,表明海洋放線菌可作為結核病新藥研究與開發的重要資源。其中,菌株HY286對恥垢分枝桿菌抑菌效果最佳,初步鑒定其為馬杜拉屬放線菌。馬杜拉屬為Lechevalier等[23]于1970年建立,該屬放線菌廣泛分布于熱帶和亞熱帶,主要特征為具基內菌絲體(粉紅色至玫瑰紅)和氣生菌絲體(白色、灰色、淺藍色或淺粉紅色),有分枝,不斷裂,僅在氣生菌絲上形成短孢子鏈[24]。前人研究表明,馬杜拉屬放線菌可產生多種抗性化合物[25],結構種類多樣,如芳香聚酮類[26]、蒽環類[27]、雙萜類[28]、雜環類化合物[29]等。其中,具細菌抗性的化合物有madurastatin A1[30]、madurastatin C1[27]、JBIR-65[28]、CP-82[31]等;具真菌抗性的化合物有madurastatin AC104[32]、madurastatin ACD1[26]等;具抗腫瘤活性的化合物chandrananimycins A-C[33]、BCC27169[34]等。目前,部分化合物已應用于生產如莫能菌素[31]、利福霉素[34]等藥物,應用研究前景廣闊。本研究中菌株HY286的發酵產物具有較強的抗菌及抗腫瘤作用,表明其具有可觀的研究前景和藥用潛力。目前,本課題組仍在對該菌株代謝產物進行分離純化,并對其化合物進行結構鑒定和活性測試,以期為新型結核病藥物的研發提供菌株材料和奠基研究基礎。

4 結論

本研究以恥垢分枝桿菌為模式菌株,篩選獲得9株具有抗恥垢分枝桿菌抗性的放線菌。其中編號為HY286的菌株對恥垢分枝桿菌的抑制作用最為突出。經菌落形態、生理生化特征及16S rDNA測定分析,初步鑒定其為馬杜拉屬放線菌。通過對HY286發酵產物的測定,該菌MIC為100 μg/ml,對枯草芽孢桿菌、短小芽孢桿菌也有較好的抑制作用,且對HeLa和HepG2的抑制率分別為89.3%和94.2%。

圖2 恥垢分枝桿菌抗性菌株的系統發育樹

表3 菌株HY286代謝產物的抗菌活性及細胞毒活性

[1]Kim PS, Hafner R. Viewpoint:Challenges and opportunities in tuberculosis research[J]. Journal of Infectious Disease, 2012, 205(suppl. 2):347-352.

[2]Amaral L, Molnar J. Potential therapy of multidrug-resistant and extremely drug-resistant tuberculosis with thioridazine[J]. In Vivo, 2012, 26(2):231-236.

[3]Villemagne B, Crauste C, Flipo M, et al. Tuberculosis:the drug development pipeline at a glance[J]. European Journal of Medicinal Chemistry, 2012, 51(5):1-16.

[4]Fenical W, Jensen PR. Developing a new resource for drug discovery:marine actinomycete bacteria[J]. Nature Chemical Biology, 2006, 2(12):666-673.

[5] 焦炳華, 穆軍, 許強芝, 等. 海洋微生物來源新抗生素的研究[J]. 抗感染藥學 , 2004, 1(1):1-9.

[6]Feling RH, Buchanan GO, Mincer TJ, et al. Salinosporamide A:a highly cytotoxic proteasome inhibitor from a novel microbial source,a marine bacterium of the new genus Salinospora[J]. Angewandte Chemie International Edition, 2003, 42(3):355-357.

[7] Bister B, Bischoff D, et al. Abyssomicin C-A polycyclic antibiotic from a marine Verrucosispora strain as an inhibitor of the p-aminobenzoic acid/tetrahydrofolate biosynthesis pathway[J]. Angewandte Chemie International Edition, 2004, 43(19):2574-2576.

[8] Kwonhc HC, Kauffman CA, Jensen PR, et al. Fenical W.Marinomycins A-D antitumour antibiotics of a new structure class from a marine actinomycete of the recently discovered genus“Marinispora”[J]. Journal of the American Chemical Society,2006, 128(5):1622-1632.

[9]Olano C, Mendez C, Salas JA, et al. Antitumor compounds from marine actinomycetes[J]. Marine Drugs, 2009, 7(2):210-248.

[10]Rahman H, Austin B, Mitchell WJ, et al. Novel anti-infective compounds from marine bacteria[J]. Marine Drugs, 2010, 8(3):498-518.

[11]Fattorusso E, Taglialatela SO. Marine antimalarials[J]. Marine Drugs, 2009, 7(2):130-152.

[12] Stanley SA, et al. Identification of novel inhibitors of M. tuberculosis growth using whole cell based high-throughput screening[J].ACS Chemical Biology, 2012, 7(8):1377-1384.

[13]李仲興. 恥垢分枝桿菌群感染及其菌種鑒定[J]. 中華檢驗醫學雜志, 2006, 29(5):475-477.

[14]關艷, 楊延輝, 等. 以恥垢分枝桿菌為模式菌快速篩選新型抗結核藥物[J]. 中國新藥雜志, 2014, 23(10):1175-1187.

[15]東秀珠, 蔡妙英. 常見細菌系統鑒定手冊[M]. 北京:科學出版社, 2001:162-364.

[16] 薩姆布魯克, 拉塞爾著;黃培堂, 等譯. 分子克隆實驗指南[M].第3版, 北京:科學出版社, 2008.

[17]Tamura K, Dulley J, Nei M, et al. MEGA4:molecular evolutionary genetics analysis(MEGA)software verison 4. 0[J]. Molecular Biology Evolution, 2007, 24(8):1596-1599.

[18]鄂征. 組織培養與分子細胞學技術[M]. 北京:北京出版社,1995.

[19]劉全永, 胡江春, 薜德林, 等. 海洋微生物生物活性物質研究[J]. 應用生態學報, 2002, 13(7):901-905.

[20]Goodfellow M, Fiedler HP. A guide to successful bioprospecting:informed by actinobacterial systematics[J]. Antonie Van Leeuwenhoek, 2010, 98(2):119-142.

[21] 王宏梅, 趙心清. 可培養海洋放線菌生物多樣性研究進展[J].微生物學通報, 2007, 34(5):996-1000.

[22] Ergan B, Coplu L, Alp A, et al. Mycobacterium smegmatis pneumonia[J]. Respirology, 2004, 9(2):283-295.

[23]Lechevalier HA, Lechevalier MP, Gerber NN, et al. The actinomycetes[M]Jena:Gustav-Fische, 1970.

[24]Stackebrandt E, Woese CR. Towards a phylogeny of the actinomycetes and related organisms[J]. Current Microbiology,1981, 5(4):197-202.

[25]Panchanathan M, Kyong-Hwa K, Kannan S, et al. Marine actinobacteria:An important source of bioactive natural products[J]. Environmental Toxicology and Pharmacology,2014, 38(1):172-188.

[26]Lahouuma A, Aouichea N, Bourasab C, et al. Antifungal activity of a Saharan strain of Actinomadura sp. ACD1 against toxigenic fungi and other pathogenic microorganisms[J]. Journal of Medical Mycology, 2016, 26(3):193-200.

[27]Mazzei E, Iorio M, Maffioli, et al. Characterization of madurastatin C1, a novel siderophore from Actinomadura sp.[J]. The Journal of Antibiotics, 2012, 65(5):267-269.

[28]Motoki T, Keiichiro M, Shams T, et al. JBIR-65, a new diterpene,isolated from a sponge-derived Actinomadura sp. SpB081030SC-15[J]. Cheminform, 2010, 41(49):401.

[29]Han XX, Cui CB, Gu QQ, et al. ZHD-0501, a novel naturally occurring staurosporine analog from Actinomadum sp.[J].Tetrahedron Letters, 2015, 46(36):6137-6140.

[30]Harada K, Tomita K, Fujii K, et al. Isolation and structural characterization of siderophores, madurastatins, produced by a pathogenic Actinomadura madurae[J]. Journal of Antibiotics,2004, 57(2):125-135.

[31]Dirlam JP, Belton AM, Bordner J, et al. CP-82, 996, a novel diglycoside polyether antibiotic related to monensin and produced by Actinomadura sp.[J]. Journal of Industrial Microbiology,1990, 6(2):135-177.

[32]Badji B, Zitouni A, Mathieu F, et al. Antimicrobial compounds produced by Actinomadura sp. AC104 isolated from an Algerian Saharan soil[J]. Canadian Journal of Microbiology, 2006, 52(4):373-382.

33] Maskey RP, Li FC, Qin S, Fiebig HH, Laatsch H. Chandrananimycins A ~ C :Production of novel anti-cancer antibiotics from a marine Actinomadura sp. isolate M048 by variation of medium composition and growth conditions[J]. Journal of Antibiotics,2003, 56(7):373-382.

[34]Chakapong I, Aibrohim D, Sumalee S, et al. 3-Oxyanthranilic acid derivatives from Actinomadura sp. BCC27169[J]. Cheminform,2014, 45(36):102.

Screening of Anti-Tuberculosis Marine Actinomycetes and the Bioactivity of Strain HY286

QU Jia ZHAO Ling-xia CHEN Rui LU Peng-peng SUN Xiao-yu SHEN Wei-rong

(Microbial Resource Center,Microbiology Institute of Shaanxi,Xi’an 710043)

Marine actinomycetes are recognized as an important resource of screening new anti-tuberculosis drugs and their precursor compounds. Nine marine actinomycetes strains with efficient antagonism to Mycobacterium smegmatis(Msm)were screened by plate confrontation method from 77 actinomycetes in shallow soil,Zhangzhou. One strain HY286 with the highest inhibitory effect was identified as Actinomadura genus by colony morphological,physiological and biochemical characteristics,and 16S rDNA sequence analysis. The MIC of fermentation crude extract of strain HY286 was 200 μg/mL,indicating that it had a significant inhibitory effect on Msm. The fermentation crude extract of strain HY286 also showed inhibitory effects on Bacillus subtilis and Bacillus pumilus,and the inhibition rate to HeLa and HepG2 was 89.3% and 94.2%,respectively.

anti-tuberculosis;Actinomadura;marine actinomycetes;screening;bioactivity

10.13560/j.cnki.biotech.bull.1985.2017-0388

2017-05-11

陜西省科技廳項目(2016FWPT-10),陜西省科學院科技計劃項目(2014k-35-2)

瞿佳,女,碩士,研究實習員,研究方向:微生物資源;E-mail:q_jia@163.com

沈衛榮,男,研究員,研究方向:微生物菌種選育、發酵工程等應用微生物研究及產業化開發;E-mail:shenweirong@21cn.com

(責任編輯 狄艷紅)