不確定理論下期權的保險精算定價

彭梅 李翠香

摘要在標的資產價格服從推廣的幾何劉過程的假設下,利用保險精算方法對歐式期權進行了定價,所得結果滿足看漲看跌期權價格之間的平價關系,推廣了以前的結果.文章考慮到了市場的不完備性及樣本缺少的問題,保險精算和不確定理論彌補了這些不足,可廣泛的應用于金融市場的期權定價.

關鍵詞金融工程;期權價格;保險精算

中圖分類號F830.9;O212.1文獻標識碼A

Actuarial Pricing of Option under Uncertainty Theory

Mei PENG,Cuixiang LI

(College of Mathematics and Information Science,Hebei Normal University,Shijiazhuang,Hebei 050024,China)

AbstractUnder the assumption that the underlying asset price process follows the extended geometric Liu process,we give the price of European option by the actuarial approach.The parity relationship between call and put holds.These results extend the previous ones.Insurance actuarial and uncertain theory can avoid the incompleteness of the market and the lack of samples.These methods can be widely used in price option in physical financial market.

Key wordsfinancial engineering;price of European option;insurance actuarial approach

1引言

隨著金融市場的迅猛發展,衍生品市場也逐步受到人們的重視,對期權定價的研究也引起更多學者的關注.Black和Scholes(1973)[1]首次提出了期權定價理論,并給出B-S定價模型,開啟了期權研究的大門.之后許多學者研究了期權的定價問題.傳統的定價方法大都是基于概率理論,需要樣本去估計概率分布.但是當沒有樣本可利用的時候,就不得不去請教行業內專家去估計事件發生的置信度.為了更理性地處理置信度,劉[2]提出了不確定理論.不確定理論是基于規范性、自對偶性、次可列可加性、乘積公理之上的一個數學分支,為期權定價開辟了新的思路.

劉(2009)[3]假設股票價格St服從不確定微分方程,并給出了歐式看漲期權和看跌期權價格公式CL(S0,0)和PL(S0,0).

王國帥和趙佃立(2016)[4]證明了劉給出的看漲和看跌價格公式不滿足平價關系式CL+Ke-rT≠PL+S0,從而不滿足無套利原則.為了解決此問題,他們找到了風險中性不確定測度Q下St的分布函數Φt(x),并得到歐式看漲看跌期權的定價公式CW(S0,0)和PW(S0,0)且滿足平價關系式.

Bladt和Rydberg(1998)[5]提出了期權定價的保險精算方法.其基本思想是無風險資產按無風險利率貼現,風險資產按期望收益率貼現.該方法對金融市場和價格過程不做任何要求.

基于不確定理論,用保險精算方法對期權進行定價是有價值.

2預備知識

定義1[2]設ξ是一個不確定變量,則ξ的不確定分布Φξ(x)定義為

其中M表示不確定測度.

定義2[2]設ξ是一個不確定變量,如果ξ的不確定分布

則稱ξ為期望為μ,方差為σ2的正態不確定變量,記作ξ~N(μ,σ).

定義3[2]設ξ是一個不確定變量,則ξ的不確定期望為

其中上式中的兩個積分至少有一個是有限的.

若ξ具有不確定分布Φξ(x),則上式可寫成

若ξ具有規范不確定分布Φξ(x),則不確定期望可寫成

其中Φ-1ξ(α)為Φξ(x)的逆分布.

引理1[2]設ξ和η是有有限期望值的相互獨立的不確定變量,則對任意的實數a和b有

定義4[2]若不確定過程Ct滿足以下三條:

(i)C0=0且幾乎所有樣本路徑都是Lipschitz連續的;

(ii)Ct有平穩獨立增量;

(iii)增量Cs+t-Cs是期望為0,方差為t2的正態不確定變量,

則稱不確定過程Ct為標準劉過程.

引理2[2]設f(x)是黎曼可積函數,則對任意s>0,劉積分Ys=∫s0f(t)dCt是一個正態不確定變量,且

當a≥1時,反常積分發散于+∞.

證畢

3參數依賴于時間的歐式看漲看跌期權的保險精算定價

以下假設股票價格服從下列UDE

其中μ(t),σ(t)為t的連續的確定函數.

定義5到期日為T,執行價格為K的歐式看漲期權和看跌期權在0時刻的保險精算價格分別定義為

其中r(t)為無風險利率,∫T0β(t)dt表示St在[0,T]上產生的期望收益率,即

引理5若資產價格ST滿足UDE(5),則St在[0,T]的期望收益率為

證明若資產價格St滿足UDE(5),則由引理3得

由(3),引理1及引理4可得引理5.

證畢.

由引理2可知

定理2在定理1的條件下的看跌期權在0時刻的保險精算價格為

證明過程同定理1.

定理3在定理1的條件下

證明式(9)可寫成

由式(12)和(13)得式(10).

證畢.

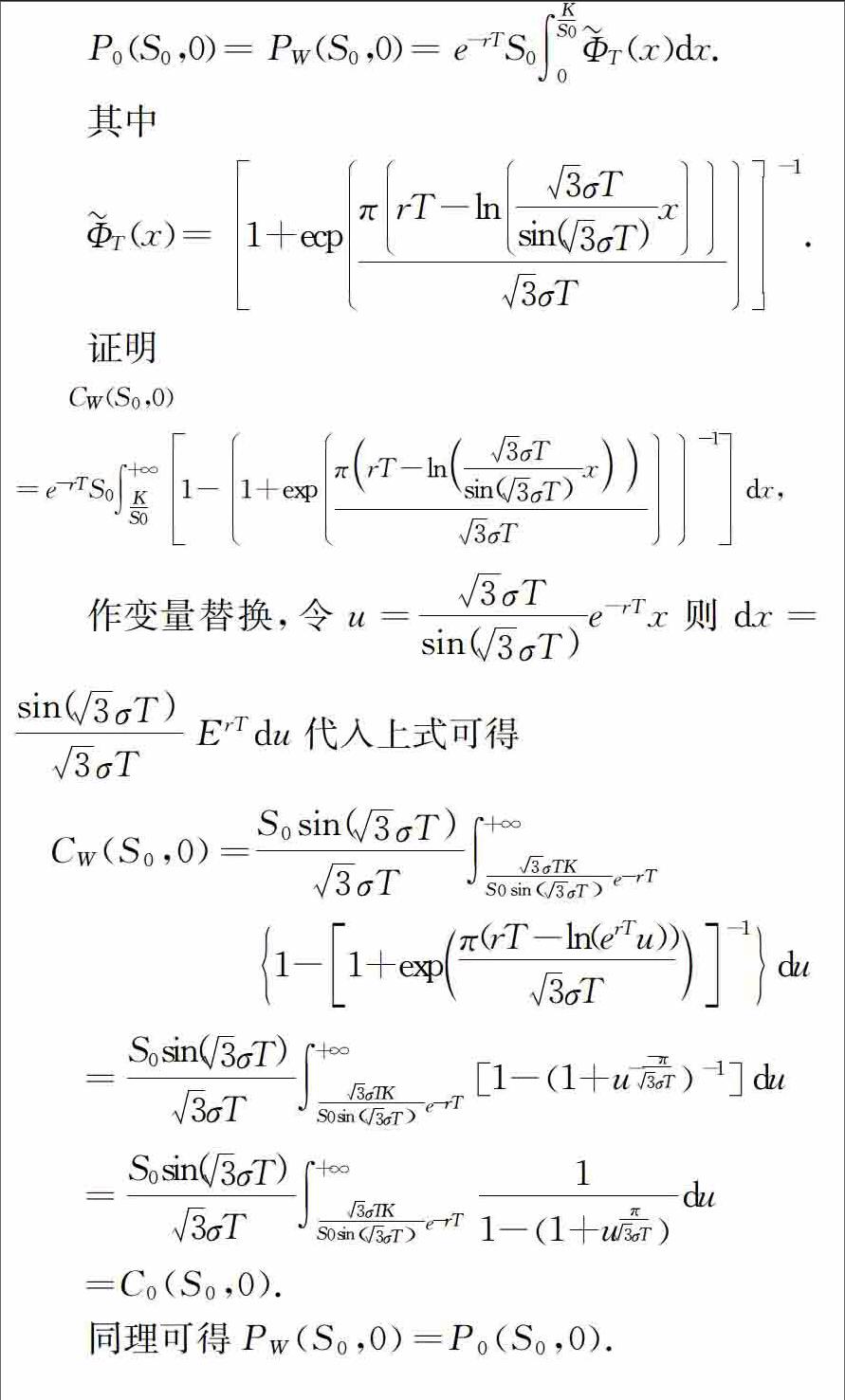

推論1當參數μ,σ,r是常數且3σT<π時,看漲期權和看跌期權在0時刻的保險精算價格分別為

推論2在推論1的條件下,

.

4結論

基于不確定理論,利用保險精算方法對參數依賴時間的歐式期權進行了定價.得到歐式看漲看跌期權價格,并驗證它們滿足平價關系式.與風險中性測度下得到的期權價格進行對比,結果一致.這說明通過保險精算方法得到的期權價格滿足無套利原則,更貼近實際市場情況.

參考文獻

[1]Black F,Scholes M.The Pricing of Option and Corporate Liabilities[J].The Journal of Political Economy,1973,81(3):637-659.

[2]Liu B.Uncertainty theory[M].2nd,Berlin,Springer-Verlag,2007.

[3]Liu B.Some research problems in uncertainty theory[J].Journal of Uncertain Systems,2009(3):3-10.

[4]王國帥,趙佃立.基于不確定理論的風險中性測度及其在歐式期權定價中的應用[J].經濟數學,2016,33(2):23-28.

[5]M.Bladt,T.H.Rydberg.An actuarial approach to option pricing under the physical measure and without market assumptions[J].Insurance:Mathematics and Economics,1988,22(1):65-73.endprint