資產(chǎn)支持證券跨產(chǎn)品的定價實證研究

謝世清覃昭遠

(1.北京大學經(jīng)濟學院,北京 100871;2.芝加哥大學,美國 芝加哥 60637)

資產(chǎn)證券化是一種將缺乏流動性卻有著未來現(xiàn)金流的資產(chǎn)通過結(jié)構(gòu)化重組轉(zhuǎn)變?yōu)槟軌蛟谑袌鲣N售、流通的證券的技術(shù)。它發(fā)源于美國,最早可以追溯到上個世紀70年代。盡管2008年的金融危機展現(xiàn)了這種衍生品潛在的風險,但是在如今的美國,資產(chǎn)支持證券仍舊是發(fā)行量僅次于國債的金融工具。相比而言,資產(chǎn)證券化第一次在我國被政府發(fā)起并推動是在2005年。2008年的金融危機使我國證券化的進程戛然而止;直到2011年,國務(wù)院才決定重啟資產(chǎn)證券化。2013年后證券化產(chǎn)品開始井噴。

我國資產(chǎn)證券化市場在過去12年發(fā)展過程中,產(chǎn)品種類不斷豐富,根據(jù)主管部門的不同,可以分為四大類:信貸資產(chǎn)支持證券CLO(Collateralized Loan Obligation),企業(yè)資產(chǎn)支持證券ABS(Asset-Backed Security),資產(chǎn)支持票據(jù)ABN(Asset-Backed Note),以及項目資產(chǎn)支持計劃。截止2016年11月,CLO與ABS的發(fā)行價值超過總量的97%,發(fā)行量則超過總量的98%,無論是量還是價都占市場絕對的多數(shù)。本文將聚焦于我國ABS與CLO的定價問題,試圖用實證的方法揭示這兩類產(chǎn)品的發(fā)行價格受到哪些因素的影響、影響的方向,以及同一因素的影響是否在兩種產(chǎn)品間存在顯著差異。

文獻綜述

一、文獻綜述

1. 證券化動機的研究

資產(chǎn)證券化動機的研究包括資產(chǎn)證券化為什么存在以及資產(chǎn)池為什么要分級這兩個問題。對于前一問題,鄒曉梅等(2014)[18]的文獻綜述指出,研究者從發(fā)行者的角度使用了信息不對稱理論和監(jiān)管套利假說指出資產(chǎn)證券化在提高資產(chǎn)流動性和優(yōu)化資本結(jié)構(gòu)上的作用;從投資者需求的角度,研究者則提出了風險重置假說和便利收益假說,指出證券化深受歡迎是因為它為公眾提供了安全資產(chǎn)與高質(zhì)量的擔保品。對于后一問題,國外研究者的解釋主要包括信息不對稱與市場不完備兩種。DeMarzo(1997)[3]通過建立動態(tài)模型分析了信息不對稱下分級行為的價值。Cuchra and Jenkinson(2005)[2]則使用了歐洲資產(chǎn)證券化市場超過5000個證券分級的數(shù)據(jù)對信息不對稱與市場分割導致分級的假設(shè)進行了實證檢驗。

2. 證券化定價的研究

定價的理論研究以提供嚴謹且合理的定價模型為主要目標。國外研究者的典型做法是對無風險利率與擔保品價格的走勢同時建模,然后利用無套利定價的方法得出產(chǎn)品價格的偏微分方程,賦予觸發(fā)違約與早償?shù)臈l件,進而利用數(shù)值法求解價格。有代表性的文章包括Titman and Torous(1989)[8]、Kau et al. (1990)[4],以及Childs et al.(1996)[1]。國內(nèi)建模的方法主要包括兩種。一是利用Copula模型對違約率與損失分布進行估計,比如劉遷遷等(2016)[13],余粵(2014)[16]和王珺威等(2011)[15]的研究。二是使用隨機過程來給市場利率建模,比如周暉(2011)[17]和丁浩(2010)[12]的研究。

定價的實證研究以揭示現(xiàn)實中的定價關(guān)系為目的。手法大體分為多元回歸分析與時間序列分析兩種:多元回歸往往以產(chǎn)品的價格為被解釋變量,以影響因子為解釋變量進行分析。多元回歸有代表性的文章有Tira and Marcato(2009)[7],Rothberg et al.(1989)[6],Maris and Segal(2002)[5],曹世文,駱帥韜(2016)[11];時間序列分析一般采用協(xié)整、VAR、脈沖響應(yīng)與方差分解等方法研究價格與其它因子的動態(tài)關(guān)系,如李竹薇等(2015)[14]。

雖然國內(nèi)外不乏有關(guān)資產(chǎn)證券化定價的實證研究,但研究對象相對單一。國外主要以CMBS(Commercial Mortgage-Backed Security)為主,國內(nèi)則主要為MBS(Mortgage-Backed Security)。本文只找到兩篇文章在這方面有所突破:Cuchra and Jenkinson(2005)[2]研究了10種不同的產(chǎn)品,并在證券價格對分級數(shù)目的回歸中,引入了9個虛擬變量,對不同種類的證券化產(chǎn)品加以區(qū)分;另外,Vink and Thibeault(2008)[9]研究了ABS、MBS,以及CDO(Collateralized Debt Obligation)三種產(chǎn)品,選取了三類13個微觀與宏觀的價格影響因子。Vink and Thibeault(2008)[9]對影響因子的選取廣泛且全面,本文將借鑒過來。但其研究的方法存在不嚴謹之處,本文將進行改進。

二、本文的主要貢獻

第一,本文是國內(nèi)第一篇將信貸資產(chǎn)支持證券與企業(yè)資產(chǎn)支持證券綜合對比的定價實證研究。基于我國證券化市場過去12年中積累的數(shù)據(jù),利用Wilcoxon秩和檢驗、OLS+異方差穩(wěn)健標準誤、FGLS等方法,揭示出我國分部門監(jiān)管的情形下,CLO與ABS在價格、評級、結(jié)構(gòu)設(shè)計,以及發(fā)行背景上的異同,并發(fā)現(xiàn)12個影響因子對價格的作用不僅隨因子而異,而且在CLO與ABS之間存在著顯著的不同,最后得出兩種產(chǎn)品各自獨立定價和相互參考定價的框架。

第二,本文雖參考了Vink and Thibeault(2008)[9]的研究思路,但所采用的方法更加嚴謹。首先,在檢驗CLO與ABS兩種產(chǎn)品的價格與影響因子的數(shù)值是否存在顯著差別時,本文采用的是Wilcoxon秩和檢驗而非傳統(tǒng)的t檢驗。后者要求兩個變量的分布都為正態(tài)分布,但前者對分布沒有任何要求。其次,在研究ABS與CLO的定價受共同因子的影響是否存在顯著差別時,本文將采用引入虛擬變量和交叉項的研究方法,而非簡單地使用Chow檢驗。通過上述方法的改進,本文的分析將更加可靠。

第三,本文采用了一種雙回歸取交集的保守做法,在異方差無法消除的情況下提升了統(tǒng)計分析的穩(wěn)健性。本文發(fā)現(xiàn)異方差問題在經(jīng)FGLS多次修正后始終存在。為了解決這個問題,本文同時做了FGLS與OLS(采用異方差—穩(wěn)健標準誤),然后對回歸結(jié)果取“交集”,即只取用顯著性結(jié)論與系數(shù)正負都相同的變量的回歸結(jié)論進行分析。通過兩種方法的相互佐證,本文回歸結(jié)論的穩(wěn)健性得到有效提升。相比而言,Vink and Thibeault(2008)[9]的研究并未出現(xiàn)異方差無法消除的問題,因此本文的做法為存在異方差問題的實證研究提供了一種解決思路。

模型設(shè)定和數(shù)據(jù)選取

一、模型設(shè)定

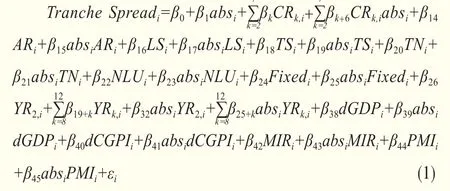

在Vink and Thibeault(2008)[9]廣泛選取自變量對價格回歸的基礎(chǔ)上,本文引入表示產(chǎn)品類型的虛擬變量abs和交叉項,設(shè)定回歸模型如下:

二、被解釋變量

被解釋變量Tranche Spread表示分級的價格,即分級的發(fā)行利率與發(fā)行日同期限的國債收益率之差,單位為%,代表著企業(yè)資產(chǎn)證券化的成本。分級利率中等于同期限國債收益率的部分代表著無風險的時間價值。這部分成本是企業(yè)無論采用何種融資手段都需要支付的,因此不具有特征性。只有高出這部分的溢價作為對分級個體風險的補償,才應(yīng)該被視為分級的真正價格。所補償?shù)娘L險可以分為信用風險、早償風險與流動性風險。前兩者是由于融資者的違約、提前償付給投資者帶來現(xiàn)金流的不確定性;后者則是由于資產(chǎn)流動性有限、未來無法及時出手而給投資者帶來收益的不確定性。

三、解釋變量

根據(jù)國外有關(guān)定價的實證研究,分級的發(fā)行溢價往往既受到產(chǎn)品自身屬性,也受到發(fā)行時宏觀環(huán)境的影響。本文在參考前人研究的基礎(chǔ)上,選取了12個價格影響因子作回歸方程的解釋變量,并使用虛擬變量abs表示產(chǎn)品類型。abs=1表示分級來自ABS產(chǎn)品,反之則來自CLO。abs與12個變量的交叉項則是為了研究這些共同因子對價格的影響是否在ABS與CLO之間存在顯著差異。本文將12個影響因子按照與違約風險有關(guān)、與可交易性有關(guān),以及與系統(tǒng)性特征有關(guān)分為三大類。

1. 與違約風險有關(guān)的變量

(1)信用評級(Credit Rating)是第三方評級機構(gòu)對分級違約可能性的評估。我國普遍是在“三等九級制”基礎(chǔ)上用“+、-”符號進行微調(diào)。本文模型使用一組虛擬變量CRk(k=1,2,…10)表示不同的信用評級。CR1=1,CR2=1,…CR10=1依次對應(yīng)AAA,AA+,…BBB-。AAA樣本將作為基準組。本文的模型中并未包含CR8-CR10,也即評級為BBB-、BBB與BBB+的樣本。原因?qū)⒃凇皵?shù)據(jù)描述”中說明。本文在描述性統(tǒng)計時,將使用k作為分級的信用得分。k越大表示信用評級越低,信用風險越高。本文預(yù)計CRk的回歸系數(shù)應(yīng)該為正,且應(yīng)隨著k的增大而增大。

(2)附屬比例(Affiliating Ratio)指相對次級的總金額與發(fā)行總金額的比值,記為AR,單位為%。信用增級為資產(chǎn)支持證券分級的重要考量之一。當違約發(fā)生時,現(xiàn)金流會優(yōu)先償付給優(yōu)先級分級的投資者,而次級分級的持有者將承擔損失。因此,所有的分級都將受到更低等級的分級的現(xiàn)金流保護。由于分級的附屬比例越高越安全,所對應(yīng)的分級溢價應(yīng)該越低,本文認為AR的回歸系數(shù)應(yīng)該為負。

(3)存續(xù)期限(Life Span)指起息日期與計息截止日之間的時間間隔,記為LS,單位為年。通常來說,分級的存續(xù)期越長,其過程中違約的可能性越大,最后應(yīng)該導致更高的溢價。因此本文認為LS的回歸系數(shù)應(yīng)該為正。

2. 與可交易性有關(guān)的變量

(1)分級金額(Tranche Size)指分級的票面價值,記為TS,單位為億元。更高面值的分級往往意味著有更高的流動性和更多的信息披露。這將使得該分級更容易被投資者接受,從而能以更低的溢價發(fā)行出去。因此,本文預(yù)計TS的回歸系數(shù)應(yīng)該為負。

(2)分級數(shù)量(Tranche Number)指一次發(fā)行所包含的優(yōu)先級分級(A級或B級)的個數(shù),記為TN,單位為個。這一因素涉及到分級行為對發(fā)行溢價的影響。根據(jù)國外有關(guān)分級動機的研究,發(fā)行者會利用分級來更好地利用市場因素來降低融資成本。Cuchra and Jenkinson(2005)發(fā)現(xiàn)在控制了信用評級因素后,分級數(shù)量與分級溢價呈負相關(guān)。因此,本文猜想對中國ABS與CLO而言,更大的分級數(shù)量也應(yīng)該會導致分級溢價的降低,也即TN的回歸系數(shù)應(yīng)該為負。

(3)主承銷商數(shù)量(Number of Lead Underwriters)表示參與產(chǎn)品發(fā)行的主承銷機構(gòu)數(shù)目,記為NLU,單位為個。在中國,有些分級有主承銷,有些則沒有。本文認為這一變量越大,分級溢價應(yīng)該越低,因為在其它條件相同時,一個更大的辛迪加應(yīng)該能夠幫助發(fā)行人更好地贏得投資者的青睞、降低融資成本。因此,本文預(yù)計NLU的回歸系數(shù)為負。

(4)利率類型表示分級未來的利息支付是固定利率還是浮動利率,以虛擬變量Fixed表示。Fixed=1表示固定利率,0表示浮動利率。固定利率是指存續(xù)期內(nèi)分級的利率將保持不變,而浮動利率則意味著分級的利率將會隨著基準利率的變化而變化。考慮到過去10年,我國金融市場的利率基本是在一個下降通道中波動,固定利率將為投資者提供一個利率風險的保護,從而更受投資者歡迎。因此本文預(yù)計固定利率的分級將有更低的分級溢價,即Fixed的回歸系數(shù)應(yīng)該為負。

3. 系統(tǒng)性變量

(1)發(fā)行年份(Year of Issue)指分級的上市年份,記為一組虛擬變量YRk(k=1,2,...12)。YR1=1,…,YR12=1依次對應(yīng)年份2005,…,2016。2005年將作為基準組。YR3-YR7并不會參與回歸,原因?qū)⒃凇皵?shù)據(jù)描述”中說明。考慮到中國的證券化市場一直在不斷完善,投資者識別風險的能力、產(chǎn)品數(shù)量以及交易的流動性都在逐年提升,而這些因素對于降低企業(yè)融資成本都有幫助,本文預(yù)計YRk的回歸系數(shù)應(yīng)該為負,且隨著k的增大而降低。描述性統(tǒng)計時,本文將取YRk的k進行分析。

(2)dGDP表示分級發(fā)行所在季度實際GDP的同比增長率,單位為%。當GDP增長率高時,企業(yè)普遍將擁有良好的基本面。當將對它的債權(quán)或收益權(quán)做為入池資產(chǎn)時,違約風險將更小,進而在其它條件不變的情況將降低分級溢價。因此,本文預(yù)計dGDP的回歸系數(shù)負。

(3)dCGPI表示分級發(fā)行的當月企業(yè)商品價格指數(shù)CGPI(Corporate Goods Price Index)的同比增長率,單位為%。更高的商品價格經(jīng)常會提高企業(yè)的收入,從而降低企業(yè)的違約風險,改善入池資產(chǎn)的信用狀況,最終降低分級溢價。因此,本文預(yù)計dCGPI的回歸系數(shù)為負。

(4)市場利率(Market Interest Rate)指1年期國債在分級發(fā)行日的到期收益率,記為MIR,單位為%。當市場利率降低時,提前償還的風險將增大,導致更大的現(xiàn)金流的不確定性,需要給予投資者更大的溢價補償。因此,本文預(yù)計更高的市場利率將對應(yīng)更低的分級溢價,即MIR回歸系數(shù)為負。

(5)PMI表示分級發(fā)行當月的采購經(jīng)理指數(shù)(Purchasing Managers Index),單位為%。它反映了企業(yè)普遍對為于未來業(yè)績的預(yù)期。PMI越高,企業(yè)前景越有可能明朗;投資者將對融資者的信用更有信心,從而愿意接受更低的溢價。因此,本文預(yù)計PMI的回歸系數(shù)為負。

四、數(shù)據(jù)選取

本文的樣本包含從2005年8月26日~2016年12月23日總共591筆ABS發(fā)行(包含2480個優(yōu)先級分級)和306筆CLO發(fā)行(包含740個優(yōu)先級分級),價值分別為6329億人民幣和1.04萬億人民幣。本文稱之為“全體樣本”,以分級(tranche)為觀測單位。如果一單發(fā)行擁有多個優(yōu)先級分級,那么該單產(chǎn)品在本文的樣本集中將作為多個觀測存在。比如,一單ABS產(chǎn)品由A級、B級與劣后級三個分級構(gòu)成,那么本文將只取用AB這2個觀測。劣后級一般由發(fā)行者自留,不具有價格信息。

以上樣本比較全面,但是依舊存在兩點不足,需要進一步篩選。首先,一些分級的信息不完整,如有些ABS分級缺少信用評級數(shù)據(jù);其次,ABS與CLO在某些解釋變量上存在特殊的分布。比如2008年,中國市場只有CLO發(fā)行而沒有ABS。如果我們向回歸方程中加入交叉項YR4*abs,那么這一變量將始終為0,從而產(chǎn)生多重共線性。因此,我們將不能引入YR4變量,同時還必須剔除2008年所發(fā)行的CLO樣本,否則它們將與2005年基準組相混淆。出于同樣的考慮,我們剔除了信用評級為BBB-、BBB與BBB+樣本。

由于存在上述兩點問題,本文對“全體樣本”進行了篩選,最終產(chǎn)生包含2779個分級的子樣本集。其中2160個是ABS分級(價值5040億元人民幣),619個是CLO分級(價值8472億元人民幣)。本文稱該樣本集為“信息樣本”。“信息樣本”的每個觀測都包含以下信息:分級價格、3個與違約風險有關(guān)的變量(附屬比例,信用評級,以及存續(xù)期限)、4個與可交易性有關(guān)的變量(分級金額,分級數(shù)量,主承銷商數(shù)量,以及利率類型),以及5個系統(tǒng)性變量(發(fā)行年份,dGDP,dCGPI,市場利率,采購經(jīng)理指數(shù))。因此,本文的描述性統(tǒng)計與回歸將基于“信息樣本”進行。

描述性統(tǒng)計

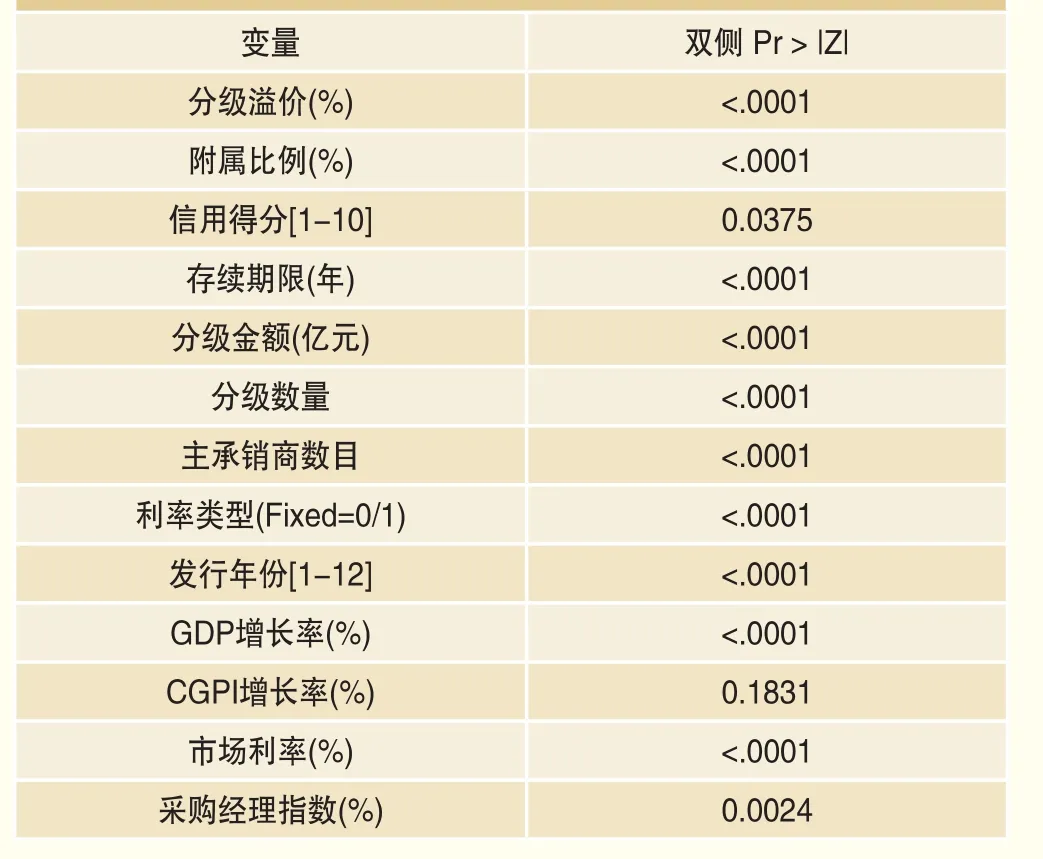

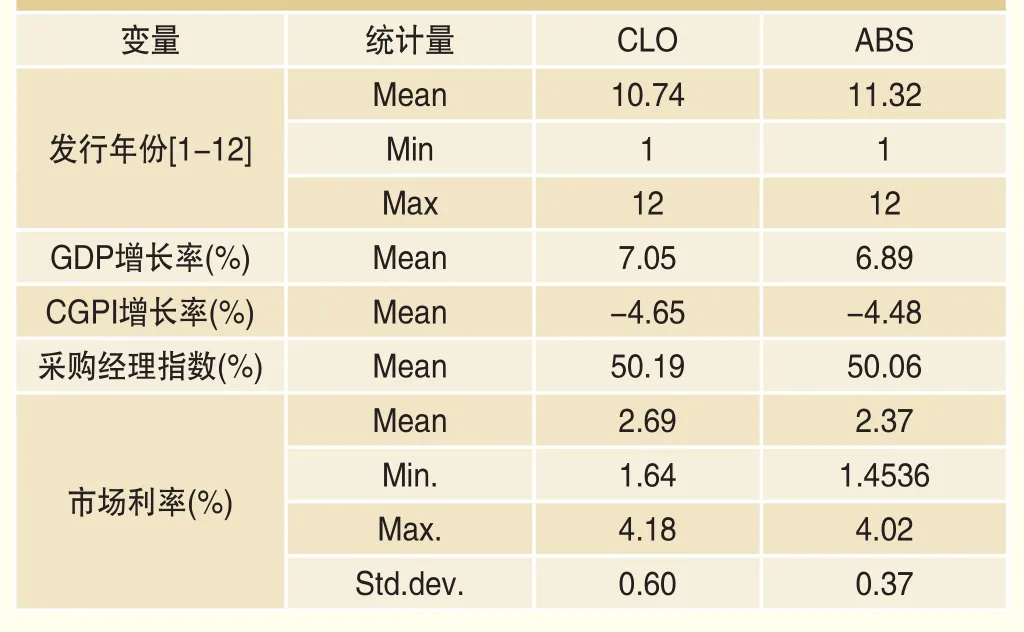

本節(jié)將對CLO與ABS的價格與影響因子進行描述性統(tǒng)計。本文猜想CLO與ABS無論是在價格還是價格影響因子的數(shù)值上都存在顯著的差異。為了檢驗這個假設(shè),本研究采用Wilcoxon秩和檢驗這一參數(shù)檢驗方法。從表1可以發(fā)現(xiàn)在5%的水平下,CLO與ABS之間除了CGPI增長率以外的所有變量都存在顯著差異。接下來,本文將詳細闡述從價格與影響因子的描述性統(tǒng)計中獲得的發(fā)現(xiàn)。

為了深入分析影響因子均值差異背后的原因,本文將兩種產(chǎn)品依據(jù)WIND基礎(chǔ)資產(chǎn)二級分類進一步分解。在CLO中,企業(yè)貸款(68.17%)、汽車貸款(11.31%)、房地產(chǎn)抵押貸款(9.37%)、租賃資產(chǎn)(3.88%)和消費性貸款(2.75%)為排名前五的基礎(chǔ)資產(chǎn),總占比為95.48%;而在ABS中,租賃租金(36.81%)、基礎(chǔ)設(shè)施收費(23.8%)、應(yīng)收賬款(13.61%)、信托受益權(quán)(9.54%)和小額貸款(6.34%)是排名前五的基礎(chǔ)資產(chǎn),總占比為90.1%。由于這兩種產(chǎn)品的整體數(shù)值特征很大程度上取決于各自前5類基礎(chǔ)資產(chǎn),本文將對這部分基礎(chǔ)資產(chǎn)進行描述性統(tǒng)計。

一、價格分析

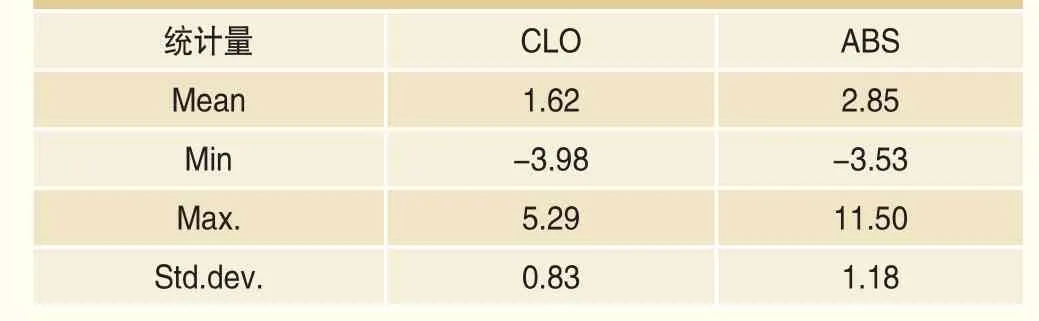

表2表明在價格方面,ABS整體比CLO更高,內(nèi)部差異也更大。ABS的平均分級溢價(2.85%)顯著高于CLO(1.62%),且極大值與極小值都大于CLO;極大值超過CLO的兩倍。這說明ABS的資產(chǎn)風險整體要高于CLO。另外,ABS的波動率是CLO的1.5倍,說明ABS市場內(nèi)部的產(chǎn)品價格的差異較CLO內(nèi)部差異更大。這或許源于ABS的基礎(chǔ)資產(chǎn)存在租賃租金、基礎(chǔ)設(shè)施收費、應(yīng)收賬款等16種基礎(chǔ)資產(chǎn),而CLO的基礎(chǔ)資產(chǎn)則只有企業(yè)貸款、汽車貸款、房地產(chǎn)抵押貸款等9種。基礎(chǔ)資產(chǎn)更加豐富使得整體價格有更大的標準差。

表1 價格與影響因子Wilcoxon秩和檢驗 (t近似)

表2 分級溢價描述性統(tǒng)計

ABS主要類別的平均溢價都高于CLO主要類別的平均溢價。CLO中的企業(yè)貸款(1.76%)、汽車貸款(1.3%)、房地產(chǎn)抵押貸款(1.05%)、租賃資產(chǎn)(1.69%)以及消費性貸款(1.37%)的分級溢價均處于較低的水平,而ABS中的租賃租金(2.94%)、基礎(chǔ)設(shè)施收費(3.06%)、應(yīng)收賬款(2.29%)、信托受益權(quán)(3.12%)和小額貸款(3.19%)的分級溢價均處于較高的水平。雖然CLO分級溢價都低于ABS,但ABS的違約概率不一定大于CLO。這可能是由于ABS賦予了借款人提前償付的權(quán)利,也即存在早償風險;或者是因為證券交易所中的ABS交易不夠活躍,于是有更高的流動性風險。

二、與違約風險有關(guān)的影響因素

附屬比例方面,整體上CLO的附屬比例大于ABS,但在產(chǎn)品內(nèi)部,附屬比例各有高低。表3表明,CLO的附屬比例比ABS高出3個百分點。這說明CLO有比ABS更厚的“現(xiàn)金流保護墊”。CLO的標準差更小,這或許與CLO基礎(chǔ)資產(chǎn)的種類較少有關(guān)。在ABS中,基礎(chǔ)設(shè)施收費(7.47%)、信托受益權(quán)(9.61%)和應(yīng)收賬款(11.59%)平均附屬比例較低,而小額貸款(17.09%)而租賃租金(17.41%)的附屬比例相對較高。在CLO中,汽車貸款(9.51%)、房地產(chǎn)抵押貸款(10.92%)和消費性貸款(15.3%)的平均附屬比例較低,而租賃資產(chǎn)(18.04%)與企業(yè)貸款(18.23%)的附屬比例較高。

信用得分方面,CLO無論在整體還是基礎(chǔ)資產(chǎn)上的得分都更高。首先,表3表明,CLO的信用得分(2.16)遠高于ABS(1.59),并且標準差更大。在ABS中,租賃租金(1.49)、基礎(chǔ)設(shè)施收費(1.7)、應(yīng)收賬款(1.5)、信托受益權(quán)(1.68)和小額貸款(2.02)的信用得分普遍較低;而在CLO中,企業(yè)貸款(2.28)、汽車貸款(2.19)、房地產(chǎn)抵押貸款(1.62)、租賃資產(chǎn)(2.08)以及消費性貸款(2.41)的信用得分普遍更高。實際評級機構(gòu)在通過壓力測試估計臨界違約率時會考慮早償因素,因此信用評級能同時反映信用風險與早償風險。這說明CLO的這兩種風險比ABS更大。

表3 與違約風險有關(guān)的變量的描述性統(tǒng)計

CLO的分級溢價要普遍小于ABS,而分級溢價包含信用風險、早償風險以及流動性風險。這說明CLO的總體風險低于ABS。因此,如果信用評級能夠同時反映信用風險和早償風險,那么意味著ABS的流動性風險將遠遠大于CLO。這并非沒有可能。證監(jiān)會就需要看看是什么原因?qū)е铝鲃有砸鐑r如此之高,是需求的不足,還是機制上的缺陷,以期通過改善流動性,降低企業(yè)資產(chǎn)證券化的融資成本。不過,我們認為流動性差異并不應(yīng)該如此突出,背后的原因很可能是信用評級出了問題。

考慮到ABS參與評級的機構(gòu)數(shù)量明顯低于CLO,我們認為可能是ABS評級結(jié)果有失準確。如表3所示,服務(wù)CLO的評級機構(gòu)數(shù)目(1.99)要顯著大于ABS(僅1)。在ABS中,租賃租金(1.01)、基礎(chǔ)設(shè)施收費(1)、應(yīng)收賬款(1)、信托受益權(quán)(1.01)和小額貸款(1)的評級機構(gòu)數(shù)目均接近1;而在CLO中,企業(yè)貸款(1.99)、汽車貸款(2)、房地產(chǎn)抵押貸款(1.97)、租賃資產(chǎn)(2)以及消費性貸款(2)的評級機構(gòu)數(shù)目接近2。自2012年起,監(jiān)管部門要求至少要有兩家機構(gòu)為CLO評級,而對ABS則無強制要求。因此,ABS市場中的評級機構(gòu)更有可能出具好看卻并不準確的信用評級。

存續(xù)期限方面,CLO整體上小于ABS,但內(nèi)部差異更大。表3表明,CLO的平均存續(xù)期限(2.05年)要顯著低于ABS(2.56年)。同時,雖然極值相近,但CLO的標準差卻大于ABS。這說明在CLO內(nèi)部,不同基礎(chǔ)資產(chǎn)產(chǎn)品的存續(xù)期限差異比ABS內(nèi)部更大。具體來看,在ABS中,租賃租金(1.69)、基礎(chǔ)設(shè)施收費(3.36)、應(yīng)收賬款(2.9)、信托受益權(quán)(2.85)和小額貸款(1.52)的平均存續(xù)期限整體較高;在CLO中,企業(yè)貸款(1.35)、汽車貸款(1.69)、房地產(chǎn)抵押貸款(8.09)、租賃資產(chǎn)(1.5)以及消費性貸款(1.27)的平均存續(xù)期限普遍較低,但內(nèi)部差異更大。

三、與可交易性有關(guān)的影響因素

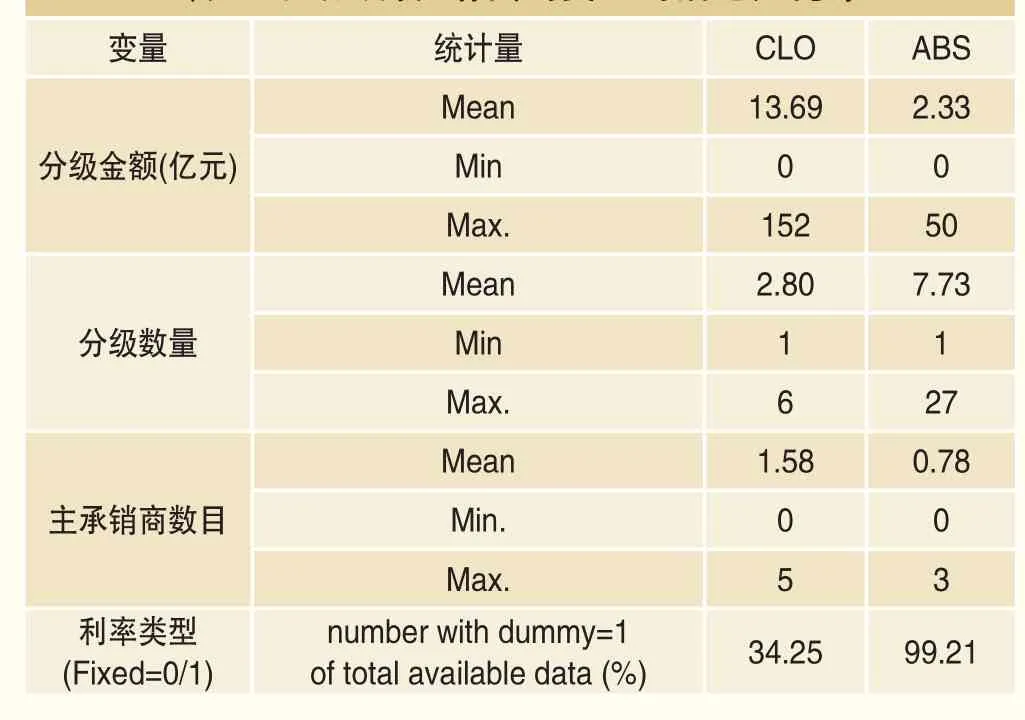

CLO在分級金額與單次融資規(guī)模方面都大于ABS。表4表明,CLO分級金額的均值(13.69億)為ABS(2.33億)的6倍。在ABS中,租賃租金(1.64)、基礎(chǔ)設(shè)施收費(1.51)、應(yīng)收賬款(2.96)、信托受益權(quán)(2.99)和小額貸款(3.76)的分級金額較小;在CLO中,企業(yè)貸款(13.42)、汽車貸款(10.1)、房地產(chǎn)抵押貸款(18.25)、租賃資產(chǎn)(6.87)以及消費性貸款(16.34)的分級金額更高。將分級金額與分級數(shù)目均值相乘,CLO平均單次融資規(guī)模(38.33億)遠大于ABS(18.01億)。這是因為我國國有銀行擁有巨大的存量資產(chǎn)與融資需求。做發(fā)行方時,其調(diào)動的基礎(chǔ)資產(chǎn)與融得的資金更大。

ABS雖然單次融資規(guī)模較小,但使用證券分級技術(shù)更加積極。ABS的分級數(shù)量要顯著大于CLO。表4表明,ABS分級數(shù)量的均值(7.73)要顯著高于CLO(2.80)。在ABS中,租賃租金(10.12)、基礎(chǔ)設(shè)施收費(7.21)、應(yīng)收賬款(5.67)、信托受益權(quán)(7.81)和小額貸款(3.69)的平均分級數(shù)量更大;在CLO中,企業(yè)貸款(2.94)、汽車貸款(2.26)、房地產(chǎn)抵押貸款(2.83)、租賃資產(chǎn)(2.83)以及消費性貸款(2.65)的平均分級數(shù)量較小。國外學者研究表明,分級能使發(fā)行人充分利用市場因素,降低融資成本。顯然,ABS的發(fā)行者們對分級技術(shù)運用得更加積極,以此彌補規(guī)模上的不足。

表4 與可交易性有關(guān)的變量的描述性統(tǒng)計

CLO有更多的主承銷商幫助發(fā)行,而ABS則更多地利用固定利率的方法提高吸引力。主承銷商數(shù)目方面,表4表明,ABS平均主承銷商數(shù)目小于1家,而CLO平均而言擁有更多的主承銷商,一些甚至有5家之多。這主要是因為CLO單次融資規(guī)模比ABS更大,因此能夠獲得更多主承銷的服務(wù)。利率類型方面,如表4所示,ABS分級中有99.21%采用固定利率,而CLO分級只有34.25%將利率固定。考慮到在利率下行的大環(huán)境下固定利率將增加債券類金融工具對投資者的吸引力,這或許是ABS的發(fā)行方為了彌補服務(wù)商數(shù)量上的不足、吸引投資者的方法。

四、系統(tǒng)性因素

發(fā)行年份方面,相比于CLO,ABS在近些年發(fā)行得更加密集。如表5所示,ABS與CLO的發(fā)行年份在極值上表現(xiàn)一致,在2005年與2016年都有發(fā)行。但是,ABS的平均發(fā)行年份(11.32)要顯著大于CLO(10.74),說明整體上ABS在最近幾年發(fā)行得更加密集。在ABS中,租賃租金(11.46)、基礎(chǔ)設(shè)施收費(11.09)、應(yīng)收賬款(11.35)、信托受益權(quán)(11.67)和小額貸款(11.26)近年來發(fā)行得更為密集;在CLO中,企業(yè)貸款(10.62)、汽車貸款(11)、房地產(chǎn)抵押貸款(11.07)、租賃資產(chǎn)(11.17)以及消費性貸款(11.65)相對而言在近幾年發(fā)行得較少。

從GDP增長率、CGPI增長率,以及采購經(jīng)理指數(shù)來看,資產(chǎn)證券化產(chǎn)品似乎在經(jīng)濟困難時發(fā)行得更多,且ABS要多于CLO。表5表明,ABS與CLO的平均CGPI增長率都是負的。由于CGPI所反映的商品價格經(jīng)常與企業(yè)的收入成正向關(guān)系,因此這似乎說明資產(chǎn)證券化在企業(yè)困難時期更受歡迎。ABS與CLO的平均采購經(jīng)理指數(shù)雖都略高于50,但考慮到從2005年8月~2016年12月平均采購經(jīng)理指數(shù)到達51.92,說明企業(yè)在證券化時對未來經(jīng)濟預(yù)期并不非常樂觀。在此基礎(chǔ)上,ABS平均采購經(jīng)理指數(shù)、GDP增長率顯著小于CLO,說明在經(jīng)濟不景氣的時段,ABS發(fā)行得更加密集。

市場利率方面,ABS發(fā)行時的市場利率比CLO更低,似乎說明比CLO更善于擇時發(fā)行。表5表明,ABS無論是均值還是極值都小于CLO。對此,一種可能的解釋是ABS的發(fā)行更加靈活,能夠選擇利率更低的更好時點發(fā)行ABS。也可能是因為近年來ABS相對CLO增速更快,在利率下行的形勢下導致其發(fā)行時市場利率平均低于CLO。但從ABS有更小的標準差來看,這似乎更可能是擇時能力的區(qū)別。從基礎(chǔ)資產(chǎn)上來看,ABS發(fā)行時的利率優(yōu)勢主要體現(xiàn)在租賃租金ABS(2.31%)、應(yīng)收賬款A(yù)BS(2.29%),以及信托受益權(quán)ABS(2.27%)上。

通過上面對價格與影響因子的描述性統(tǒng)計,本文發(fā)現(xiàn)ABS與CLO在統(tǒng)計意義上存在兩點顯著的區(qū)別:一方面,與CLO相比,ABS平均溢價更高,附屬比例更大,存續(xù)期限更長,且在最近幾年發(fā)行得更加密集;另一方面,ABS發(fā)行呈現(xiàn)小而靈活的特點。雖然在發(fā)行體量與主承銷商數(shù)量上不及CLO,但ABS通過更多的分級、采用固定利率、以及可能還通過選擇市場利率較低時發(fā)行來降低融資成本。除此之外,本文還發(fā)現(xiàn)ABS或者存在需要改進的流動性問題,或者在評級方面存在道德風險,以及證券化技術(shù)似乎更多得被用于經(jīng)濟不景氣之時。

表5 系統(tǒng)性變量的描述性統(tǒng)計

實證結(jié)果與分析

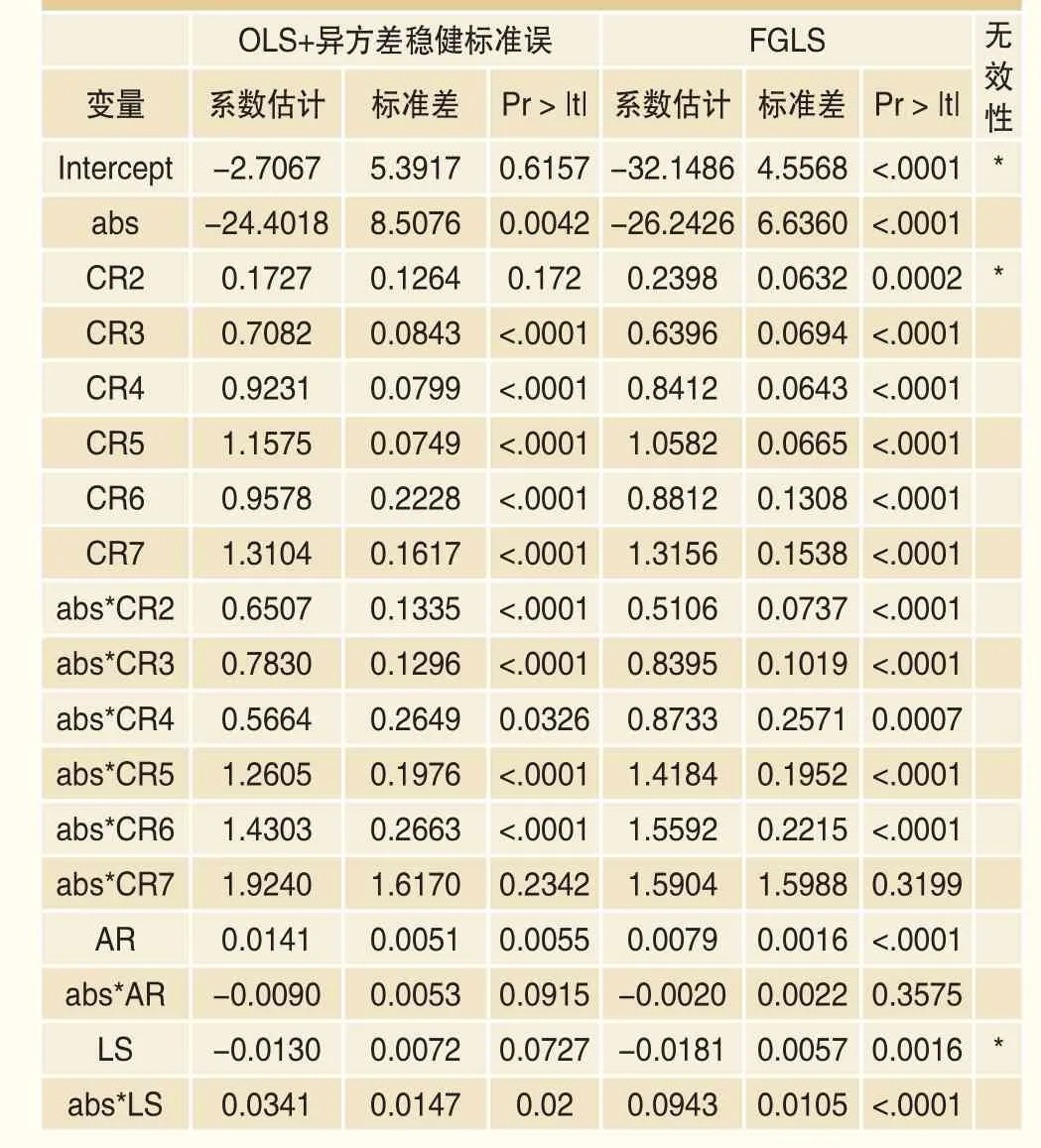

為了實證分析ABS與CLO共同影響因素對二者定價的影響,本文將使用多元回歸模型,基于“信息樣本”,以分級溢價為被解釋變量,對3組12個影響因子、abs虛擬變量和交叉項進行回歸。本文使用了White檢驗發(fā)現(xiàn)存在異方差的問題(P<0.0001),并試圖利用可行廣義最小二乘估計(FGLS)來修正。然而修正后White檢驗顯示依舊存在著異方差。為了降低異方差無法消除的影響,本文同時進行了基于異方差—穩(wěn)健標準誤的OLS回歸與FGLS回歸,并只分析滿足以下特征的變量:(1)該變量在5%的水平下于兩個回歸中同時顯著或者不顯著;(2)該變量的回歸系數(shù)在兩個方程中同號。不滿足上述條件的變量將被認為回歸無效。雙回歸將提升結(jié)論的穩(wěn)健性。

一、與違約風險有關(guān)的變量對價格的影響

信用降級會顯著增加分級溢價,且ABS對信用降級更加敏感。首先,如表6所示,CR3-CR7在5%的水平下都顯著為正,且除了CR6外都是逐漸增加的。這說明當信用評級從AAA(基準組)下調(diào)時,CLO分級溢價將相應(yīng)地增加,且大體上評級越低溢價越高。對于CR6的溢價相較CR5不升反降的問題,CR6所對應(yīng)的CLO發(fā)行年份的均值為9.54,而CR5所對應(yīng)均值為10.85。本文認為不升反降的原因或許是在證券化重啟的早期評級過于審慎。

信用評級交叉項方面,除了abs*CR7以外,其余5個在5%的水平下都顯著,說明信用評級從AAA降至A或A以上將對ABS與CLO產(chǎn)生不同的影響。由于交叉項的系數(shù)為正且數(shù)值逐漸變大,這說明不僅低評級高溢價的關(guān)系同樣存在于ABS市場,而且ABS價格對信用評級的變動更加敏感。上一節(jié)中我們發(fā)現(xiàn)ABS的信用評級可能普遍偏高。如果這一發(fā)現(xiàn)為真實的,那么在眾多偏高的評級中突然出現(xiàn)稍低一點的評級便會引起投資者的緊張,從而顯著提高風險溢價。虛高的評級會使優(yōu)先級投資者承擔更高的風險,也會使低評級的分級承擔過量的成本,因此確保ABS評級的準確性具有重要意義。

附屬比例越高溢價越高,或因逆向選擇,并且對價格的影響在ABS與CLO之間不存在顯著差異。首先,交叉項abs*AR不顯著,說明附屬比例對溢價的影響在ABS與CLO之間并沒有顯著的不同。其次,AR系數(shù)顯著為正,說明附屬比例越高,分級在發(fā)行時的成本也越高。這與前文的預(yù)測相悖,可能是因為更高的附屬比例向投資者傳遞了一個信號,即證券的基礎(chǔ)資產(chǎn)風險相對較大。這時,盡管附屬比例本身可以一定程度上降低違約風險,但是投資者依舊會索要更高的溢價以補償預(yù)期的損失。

表6 與違約風險有關(guān)的變量的有效回歸結(jié)果

值得注意的是,信用評級本身已經(jīng)是考慮了產(chǎn)品結(jié)構(gòu)后的產(chǎn)物。在已經(jīng)有信用評級參與回歸的情況下,附屬比例仍對溢價有影響。這說明在中國資產(chǎn)證券化市場,投資者對信用評級的信任有限。這一點與Vink and Thibeault(2008)[9]研究結(jié)果不同。他們在研究1999-2005年以非美國資產(chǎn)為基礎(chǔ)資產(chǎn)的ABS、MBS與CDO時,發(fā)現(xiàn)在回歸引入信用評級后,附屬比例的系數(shù)都不顯著。這說明我國資產(chǎn)證券化的信用評級還有待進一步提高,需要以更加公允準確的評級贏得市場的信任。

存續(xù)期限對CLO與ABS溢價的影響存在顯著區(qū)別,且ABS溢價對期限延長帶來的風險增加更敏感。LS在兩種回歸中顯著性水平不同,屬于無效結(jié)論,因此我們無法判斷LS對CLO溢價的影響。變量abs*LS的系數(shù)在兩種方法中都顯著,說明存續(xù)期限對CLO與ABS溢價的影響存在顯著區(qū)別。雖然LS對ABS溢價的總的影響不得而知,但從交互項的系數(shù)為正來看,相比于CLO,ABS溢價對期限延長所增加的風險更為敏感。其原因可能是對于像應(yīng)收賬款A(yù)BS、小額貸款A(yù)BS這類的產(chǎn)品,相比于企業(yè)貸款CLO與房地產(chǎn)抵押貸款CLO,隨著期限的增長,違約風險將更顯著地增加。

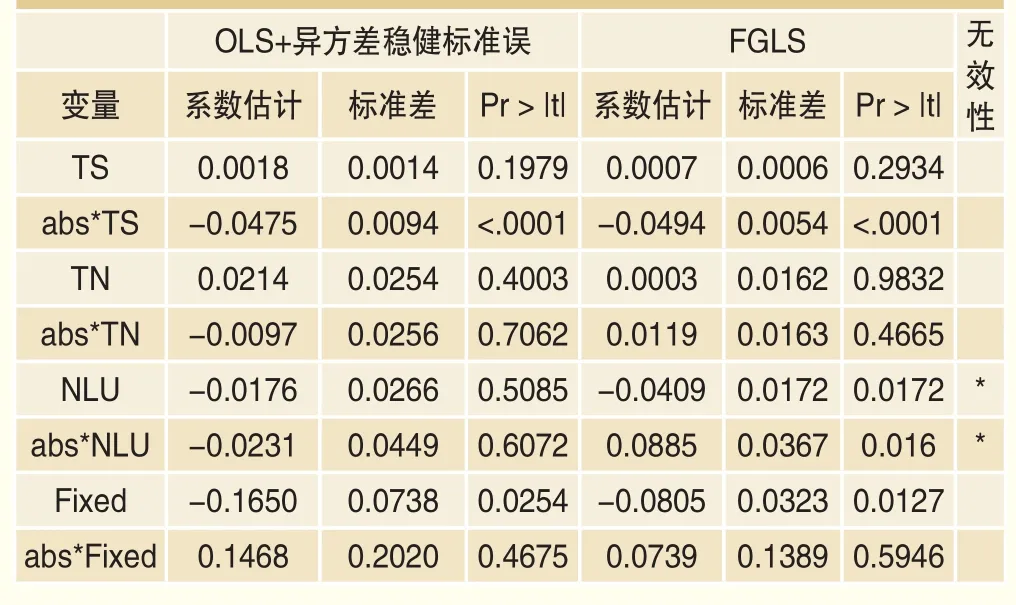

二、與可交易性有關(guān)的變量對價格的影響

分級金額對CLO的溢價沒有顯著影響,但更大的分級金額將有助于降低ABS的發(fā)行價格。首先,如表7所示,TS并不顯著,說明分級金額不會影響CLO的定價。這或許因為CLO所在的銀行間債券市場本身流動性較好,信息披露又有嚴格的要求,因此金額不同、評級相同的分級有著相近的流動性與信用風險。相比而言,交叉項abs*TS顯著為負,說明分級金額越大,ABS分級的溢價越低。這與本文之前的預(yù)測是一致的,可以用金額越大,流動性越好,信息披露越完全,從而風險越低來解釋。

分級數(shù)量對CLO與ABS的價格都沒有顯著影響,說明承銷商尋找特異性投資者的能力有待提高。如表7所示,TN與abs*TN都不顯著,說明在控制信用評級的影響后,更多的分級數(shù)量并沒有收獲更低的融資成本。單次融資的多個分級往往具有各異的風險特征,可以滿足不同的投資需求。如果配對需求得當,承銷商應(yīng)該能幫助融資方進一步降低發(fā)行成本,然而這在統(tǒng)計意義上并未出現(xiàn)。這說明我國承銷商沒能充分發(fā)揮分級數(shù)量的優(yōu)勢,通過對接有著特殊投資需求的投資者來降低融資成本。

表7 與可交易性有關(guān)的變量的有效回歸結(jié)果

采用固定利率能顯著降低CLO與ABS的發(fā)行成本,但在這兩種產(chǎn)品之間并不存在顯著差異。首先,如表4.2所示,F(xiàn)ixed在5%的水平下顯著為負,說明對于CLO而言,采取固定利率將有助于降低其融資成本。這與本文之前的預(yù)測是一致的。其次,交叉項abs*Fixed并不顯著,說明利率類型對價格的影響在ABS與CLO之間并沒有顯著的差異。關(guān)于表4.2最后值得注意的是,由于主承銷商數(shù)量及其與abs的交叉項的統(tǒng)計結(jié)果都是無效的,因此本文無法得出有關(guān)這一影響因子的任何結(jié)論。

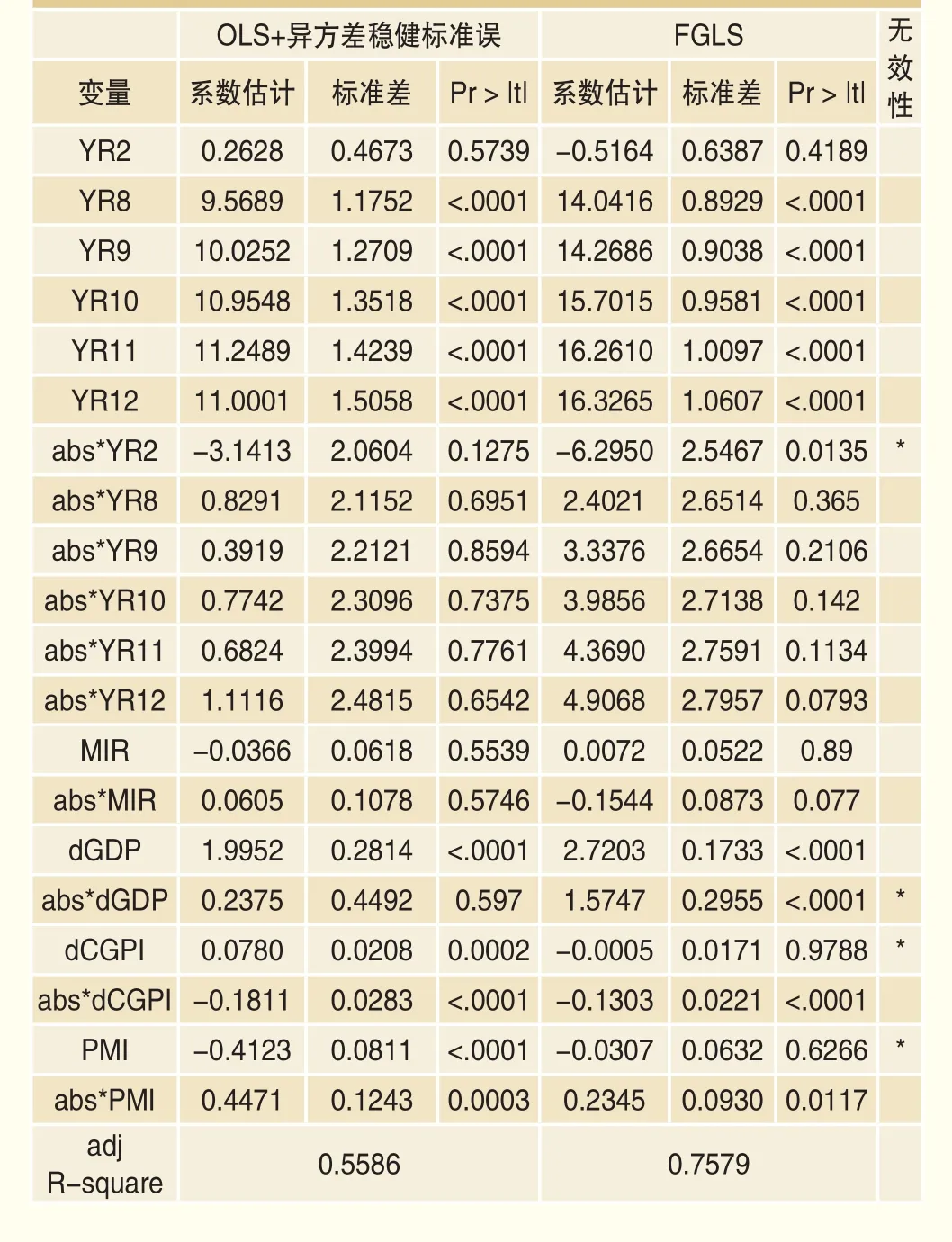

三、系統(tǒng)性變量對價格的影響

發(fā)行年份方面,ABS與CLO的溢價在2011年證券化重啟后都有顯著的提高,且在隨后幾年中不斷增長;不過,發(fā)行年份對兩種產(chǎn)品的影響并不存在顯著差異。首先,如表8所示,YR與abs的交叉項除了abs*YR2無效外,其余都不顯著。這說明ABS與CLO隨時間變化的特征并沒有顯著區(qū)別。其次,在5%水平下,YR2(2006年)不顯著,而YR8-YR12(2012~2016年)都顯著為正且不斷增加。這說明ABS與CLO市場在發(fā)起階段(金融危機之前)與重啟階段(2011年之后)存在顯著不同,并且自重啟以來,正納入越來越多風險更大的基礎(chǔ)資產(chǎn),由此推動兩種產(chǎn)品溢價的普遍增長。

市場利率對CLO與ABS的溢價沒有顯著影響,或因已被信用評級間接反映。如表8所示,MIR與abs*MIR的系數(shù)都不顯著,說明市場利率的變化對CLO與ABS的發(fā)行溢價沒有顯著影響。市場利率會影響現(xiàn)金流的提前償付,而早償風險在信用機構(gòu)評級時已經(jīng)考慮在內(nèi)。因此,實際情況可能并非市場利率對價格無影響,而只是影響已經(jīng)被信用評級反映出來了。

GDP增長率對CLO溢價有正向影響,或因證券化市場為買方市場。如表8所示,dGDP的系數(shù)顯著為正,說明隨著GDP增速的增加,CLO的溢價也會增加。這與之前的預(yù)測不同。背后可能的原因是我國的證券化市場尚處于發(fā)展初期,融資需求大于投資需求,使得市場具有買方市場的特征。當經(jīng)濟轉(zhuǎn)好時,信貸擴張從基礎(chǔ)資產(chǎn)端推動CLO的發(fā)行量增長。然而,投資者對這種創(chuàng)新產(chǎn)品尚不太熟悉,需求有限,于是導致發(fā)行成本的增高,分級溢價的增大。由于abs*dGDP的回歸結(jié)果無效,因此無法得知GDP增速對ABS溢價的影響。

表8 系統(tǒng)性變量的有效回歸結(jié)果

CGPI增速對CLO與ABS的影響未知,但是ABS對物價增長帶來的信用風險降低更敏感。如表8所示,dCGPI回歸結(jié)果無效,因此該因子對CLO的影響及對ABS總的影響便無從判斷。但是,abs*dCGPI系數(shù)顯著為負,說明ABS比CLO更容易以更低的溢價反映物價增長帶來的信用風險的降低。這背后的原因可能是ABS基礎(chǔ)資產(chǎn)很多是對私營企業(yè)的債權(quán),如應(yīng)收賬款、小額貸款,而銀行信貸類基礎(chǔ)資產(chǎn)如企業(yè)貸款常常以國有企業(yè)為債務(wù)人。私營企業(yè)的定價相較國企可能會更加靈活,因而能夠在物價上漲時有效地提高營收,進而降低基礎(chǔ)資產(chǎn)的信用風險,降低分級溢價。

最后,PMI對CLO與ABS影響未知,但是ABS在經(jīng)濟前景轉(zhuǎn)好時溢價的降低更加有限。如表8所示,PMI回歸結(jié)果無效,因此其對CLO與ABS的影響無法判斷。但是,abs*PMI的系數(shù)顯著為正。這說明與CLO相比,在經(jīng)濟向好時,ABS的溢價降低的空間更加有限。這可能是因為ABS市場與CLO市場相比,買方主導交易的特征更加明顯。經(jīng)濟轉(zhuǎn)好時以租賃租金ABS與應(yīng)收賬款A(yù)BS為代表的ABS產(chǎn)品發(fā)行增加,但是融資需求相對有限,因此導致分級溢價更顯著地增加。

四、定價框架

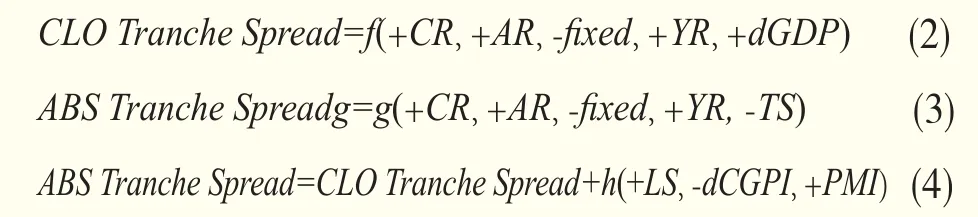

根據(jù)本節(jié)發(fā)現(xiàn)的12個因子對ABS與CLO分級溢價影響的程度與方向,本文歸納出定價框架如下:

公式(2)和(3)分別為CLO與ABS獨立定價的框架。Tranche Spread為發(fā)行利率與發(fā)行日同期限的國債收益率之差。由于信用得分(CR)、附屬比例(AR)、利率類型(fixed)與發(fā)行年份(YR)對CLO與ABS的分級溢價都有顯著的影響,因此同時出現(xiàn)在兩種產(chǎn)品的定價框架中。根據(jù)回歸結(jié)果,GDP增長率只對CLO的溢價有顯著的影響,因此ABS的框架中沒有dGDP。同樣的,CLO的框架中也沒有只影響ABS溢價的分級金額(TS)。函數(shù)f(.),g(.)可能有不同的形式。方程中自變量前面的正負號表示對因變量的影響方向。比如CR前面為正,說明信用得分越高(評級越低),分級溢價將越大。

公式(4)是基于CLO的溢價確定ABS價格的相對定價框架。雖然,存續(xù)期限(LS)、CGPI增長率(dCGPI)和采購經(jīng)理指數(shù)(PMI)回歸結(jié)論無效,但它們與abs的交互項有效且顯著。因此,本文雖無法得知這三個因子對CLO與ABS各自的影響,卻可以得出ABS比CLO多受到的影響。在對標CLO的溢價為ABS定價時,我們應(yīng)多考慮這三個因子的影響。函數(shù)h(.)可能有不同的形式,但自變量對因變量的影響方向可以確定,如自變量前的符號所示。

結(jié)論

作為國內(nèi)第一篇將信貸資產(chǎn)支持證券與企業(yè)資產(chǎn)支持證券綜合對比的定價實證研究,本文通過對從2005年8月26日~2016年12月23日總共591筆ABS發(fā)行(包含2480個優(yōu)先級分級)和306筆CLO發(fā)行(包含740個優(yōu)先級分級)的數(shù)據(jù)進行分析,利用Wilcoxon秩和檢驗、OLS+異方差穩(wěn)健標準誤、FGLS等方法,揭示出ABS與CLO在分級價格和12個價格影響因子數(shù)值上的差異,得到這兩種產(chǎn)品的價格受相同因子影響的異同,并給出定價框架。本文將所得結(jié)論歸納為以下三點:

第一,分級價格和影響因子的數(shù)值在ABS與CLO之間存在顯著差異,充分體現(xiàn)了在不同部門主管下的兩類產(chǎn)品各自的特點。與CLO相比,ABS平均價格更高,附屬比例更大,存續(xù)期限更長,且在最近幾年發(fā)行得更加密集。雖然ABS在發(fā)行體量與主承銷商數(shù)量方面不及CLO,但它通過更多的分級、采用固定利率、以及可能還通過選擇市場利率較低時發(fā)行努力降低融資成本,顯示出其小而靈活的特點。此外,本文還發(fā)現(xiàn)ABS的流動性與評級制度值得關(guān)注。尤其是ABS的評級機構(gòu)所給出的評級可能偏高。

第二,如果獨立定價,根據(jù)公式(2)和(3),ABS與CLO都應(yīng)考慮信用評級、附屬比例、利率類型以及發(fā)行年份的影響。其中,信用降級會顯著增加分級溢價,且ABS對信用降級更加敏感;附屬比例越高溢價越高,或因逆向選擇;采用固定利率能顯著降低CLO與ABS的發(fā)行成本;發(fā)行年份方面,ABS與CLO的溢價在2011年證券化重啟后都有顯著的提高,且在隨后幾年中不斷增長。另外,ABS定價還應(yīng)考慮分級金額的影響。更大的分級金額將有助于降低ABS的發(fā)行價格。CLO則還應(yīng)考慮GDP增長率。GDP增長率對CLO溢價具有正向的影響,或因買方市場特征。

第三,如果相對定價,根據(jù)公式(4),則應(yīng)在CLO溢價的基礎(chǔ)上考慮存續(xù)期限、CGPI增長率以及采購經(jīng)理指數(shù)(PMI)來定價ABS。其中,存續(xù)期限越長,ABS的相對溢價越大,或因隨著期限的增長,ABS基礎(chǔ)資產(chǎn)的違約風險將增加更多;CGPI增長率增加將使ABS的相對溢價降低,或因私營企業(yè)的定價比國營企業(yè)更加靈活;PMI向好將增加ABS的相對溢價,或因買方市場特征。需要指出的是,分級數(shù)量對CLO與ABS的價格都沒有顯著影響,說明承銷商尋找特異性投資者的能力有待提高。

基于上述結(jié)論,本文給監(jiān)管部門與承銷商提出如下建議:首先,證監(jiān)會應(yīng)當關(guān)注交易所市場是否存在流動性明顯弱于銀行間債券市場的問題。如果存在,則應(yīng)通過政策優(yōu)化提高流動性,降低企業(yè)通過資產(chǎn)證券化融資的成本,比如豐富投資者結(jié)構(gòu),引入做市商制度、實現(xiàn)銀行間市場和交易所市場互聯(lián)互通等;如果嚴重的流動性差異并不存在,則應(yīng)加強對信用評級機構(gòu)的監(jiān)管,可以效仿銀監(jiān)會,要求企業(yè)資產(chǎn)支持證券發(fā)行時參與評級的機構(gòu)數(shù)目不少于2家;其次,ABS承銷商應(yīng)該更積極地利用分級優(yōu)勢,配對差異化投資需求,為企業(yè)進一步降低融資成本。