房價波動福利成本效應及我國最優房價政策

袁 靖,劉 磊,劉潔瓊

(1.山東工商學院 a.統計學院;b.國際商學院,山東 煙臺 264005;2.輔仁大學 管理學院,臺灣 新北 24205)

經濟管理研究

房價波動福利成本效應及我國最優房價政策

袁 靖1a,劉 磊1a,劉潔瓊1b,2

(1.山東工商學院 a.統計學院;b.國際商學院,山東 煙臺 264005;2.輔仁大學 管理學院,臺灣 新北 24205)

參考Barro對極端事件的定義與度量,對我國房價極端波動概率進行度量,構建OLGDSGE模型,考察我國房價極端波動對經濟發展的影響,尤其考察為了應對房價波動我國消費者福利成本下降及為了彌補福利成本損失意愿放棄的消費的水平,最后針對不同年齡人群分析房價波動的影響效應差異,并就退休年齡及房產首付款比例調整政策進行模擬,并得出了相關結論。

房價波動;世代交疊;福利成本;DSGE模型

一、引言與文獻綜述

改革開放以來的三十年,中國保持了近10%的年均高速經濟增長率,自1998年國務院下發《關于進一步深化城鎮住房制度改革,加快住房建設的通知》,正式確立“促使住宅業成為新的經濟增長點”以來,我國房地產業進入了快速發展時期。尤其是2003年以來,我國房地產市場出現了“投資增長過快,住房價格大幅上漲”的問題,全國商品房平均銷售價格2005年達到18%,住宅商品房平均銷售價格2010年達到25%,但價格上漲的同時發現我國房地產市場價格波動也呈現出頻繁且劇烈的特征,消費的波動小于產出的波動,是產出波動的50%,而房地產價格波動是產出波動的近三倍。與此同時,我國老齡人口不斷增長,老年人與年輕人群對房價波動的影響效應和應對策略也大有區別。針對房價波動,我國今年在住房首付比例及房產稅方面的政策一直在調整,就住房首付比例, 1998年,居民購買自用普通住房,不享受購房補貼的,首付比例不低于30%,享受購房補貼的,首付比例為個人承擔部分的30%,2003年,最低首付款比例下調至20%,2006年,最低首付款比例正式提高到30%,2008年,在經濟刺激政策的背景下,首付款比例重新下調到20%,2010年4月又重新回調到30%,2015年9月30日,非限購城市降至25%。從國家戰略層面,完善符合國情的住房體制機制和政策體系,合理引導住房需求,抑制投機需求,促進房地產業平穩健康發展,已成為我國十三五規劃建議中的重要組成部分。從民生層面, 樓市調控和房價是公眾關注度最高的話題。但是對于房價調控,若房價上漲或者下跌過于激烈,尤其若房價回調,房價市場糾正,則有可能會帶來房價極端波動,我國住宅商品房平均銷售價格2008年增幅為17%,2009年房價大幅下調,增幅表現為負值,到2010年又大幅反彈,增幅達到25%。房價的大幅波動大大影響了公眾的消費及對未來的消費和房價預期。

針對房價波動對經濟影響效應的分析及調控政策的制定我國學者做了大量研究。一部分學者包括王國軍和劉水杏[1]、李玉杰和王慶石[2]、許憲春、賈海和李皎[3]等,探討了房地產市場發展對國民經濟增長的貢獻;譚政勛和王聰[4]、劉蘭鳳和袁申國[5]、袁靖和劉曉華[6]及陳詩一和王祥[7]等學者對貨幣政策調控和金融政策調控對房地產市場價格的影響效應進行了分析;對于人口老齡化與房價波動之間的關系,陳斌開[8]、陳國進[9]等對人口老齡化與房價之間的相關關系進行了探討。

隨著經濟全球化的不斷深入,中國經濟越來越多地暴露在國際國內經濟金融危機沖擊的風險中,嚴重自然災害沖擊也愈加頻繁。不論是經濟金融危機還是地震、颶風和臺風等自然災害,這里我們統稱為極值事件,其共同特征是這些事件發生概率雖然很小、但是一旦發生就會給對一國的經濟產生巨大的破壞性影響。極值事件沖擊文獻最早用于解釋股權溢價之謎等資本市場典型事實[10-12]。Gourio將該領域研究從資本市場拓展到宏觀經濟,建立了包含極值風險的RBC模型中,研究結論認為極值風險沖擊可以較好地擬合美國宏觀經濟波動[13]。在國內文獻中,陳彥斌等最早引入極值風險沖擊概念,研究了極值風險沖擊對中國城鎮居民財產分布影響[14];莊子罐研究了極值風險沖擊對我國經濟周期波動的福利成本[15];陳國進等構建了包含極值風險沖擊因素的RBC模型,并在此基礎上量化對宏觀經濟的影響,發現包含極值風險沖擊的RBC模型能夠有效地改善不包含極值風險沖擊的RBC模型對中國宏觀經濟波動的解釋能力,極值事件對中國經濟的破壞性遠大于美國,且對各經濟變量的相對破壞程度也與美國相異[16]。但國內學者尚未就房價極端波動的經濟效應進行分析。

近年來,新凱恩斯DSGE模型的發展為在更加現實條件下研究最優財政貨幣政策問題奠定了良好的基礎,成為主流研究框架。對房地產市場與經濟聯合DSGE建模考察房地產價格動態效應的學者有Chambers、Garriga和Schlagenhauf[17]、Yang[18]、Fernandez-Villaverde和Krueger[19]、 Sommer、Sullivan和Verbrugge[20]、 Favilukis、Ludvigson 和Van Nieuwerburgh、Iacoviello和Pavan[21]等,但以上文獻未站在極值風險角度,未對房價劇烈波動對全社會不同年齡群的影響效應進行深刻分析。

本文參考Barro對極值風險的定義與度量[11],首先對我國房價極端波動概率進行度量,接著將其融入OLGDSGE模型,考察我國房價劇烈波動對經濟發展的影響,尤其考察為了應對房價極端波動難我國消費者福利成本下降及為了彌補福利成本損失意愿放棄的消費水平多少,最后針對不同年齡人群分析房價極端波動的影響效應差異,并就退休年齡及房產首付款比例調整政策進行模擬。

本文可能的學術貢獻有:(1)對我國房價劇烈波動站在極值風險的宏觀角度進行度量和分析;(2)通過將房價劇烈波動引入到OLGDSGE模型,拓展了現有極值風險沖擊對宏觀經濟波動影響的研究,更加深刻的刻畫了房地產市場與宏觀經濟聯動效應;(3)基于融入房價極端波動的OLGDSGE模型,比較分析我國不同年齡人群對房價波動的反應及福利損失;(4)首次站在房價波動角度對我國退休年齡及房產首付款比例政策進行分析。

本文接下來的結構安排如下:第二部分在現有文獻基礎上,構建了一個包含房價劇烈波動沖擊的OLGDSGE模型;第三部分基于校準和模擬等方法,分析了房價極端波動沖擊對宏觀經濟的影響效應;第四部分基于福利成本角度,計算房價極端波動沖擊對于不同年齡人群的影響效應,并對我國房產首付款比例政策進行對比分析;第五部分為結論和政策建議。

二、模型設定

通過引入房價極端波動風險沖擊的OLGDSGE模型,采用世代交疊DSGE(OLGDSGE)模型,假設全社會存在兩種資產,金融資產和房產,消費者效用函數采用Epstein-Zin,消費者房產可以通過貸款進行購買。

1.人口分布設定

模型包含世代交疊消費者,一個代表性廠商和政府,消費者提供勞動給廠商生產非住房產品,在金融市場購買債券和可交易房產,經濟可能會受到房價極端波動風險沖擊。

(1)

2.消費者行為

早期DSGE模型對消費者偏好刻畫采用CRRA效用函數,基于CRRA效用函數存在的一個問題是,CRRA效用函數隱含的一個假設是相對風險厭惡系數和消費跨期替代彈性之間存在負的相關關系,但是這一隱含假設很難在經濟學上成立,因為相對風險厭惡系數代表經濟主體在不同經濟狀態下的消費替代意愿;而跨期替代彈性代表的是經濟主體在不同時間點上消費替代意愿,沒有理由認為這兩者之間存在互為倒數關系。為了克服CRRA效用函數存在的這個缺陷,Epstein 和Zin發展了廣義期望效用函數[22],放松了跨期替代彈性與相對風險規避系數之間的關系,學者也稱之為Epstein-Zin效用函數。本文采用Epstein-Zin偏好函數:

(2)

c、h為消費和勞動,β、θ、γ為折現因子,消費跨期替代彈性(IES)和風險規避系數,v為柯布道格拉斯生產函數中消費的貢獻度。

ej,t=(1-τt)wiηj+biIj≥t*.

(3)

3.產品生產商

產品生產商租用勞動力和資本生產商品,支付勞動力工資,資本會發生折舊,本文采用柯布道格拉斯生產函數:

(4)

k、l、α分別為資本、勞動和資本份額,廠商租用資本利率ri,資本折舊率δk分別為:

(5)

4.房產市場設定

經濟包含兩個資產市場,金融市場和房地產市場,在金融市場消費者購買債券,其收益率為rt,假設消費者分配給金融市場和房地產市場資金的份額分別為at+1ft+1,房產價格為pt,消費者面臨資源限制:

at+1≥-(1-λ)ptft+1,λ∈[0,1].

(6)

(7)

5.政府行為

政府轉移支付

(8)

其中g為全社會政府轉移支出。

6.方程求解及市場出清

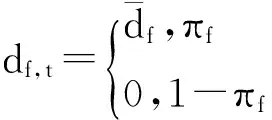

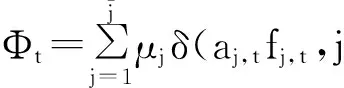

所有消費者生命開始沒有資產和房產,在每一期,考慮5個狀態變量:aj,t、fj,t、dj,t、j、Φt分別為金融資產、房產、極值風險沖擊、年齡和變量聯合分布函數,設定分布函數為離散函數:

(9)

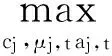

由于DSGE模型為離散模型,需要求解則需計算其Bellman方程,在Bellman方程基礎上得到市場出清條件求得方程解,推導得到其Bellman方程:

(10)

(11)

由以上模型構建最后得到:

金融市場出清

(12)

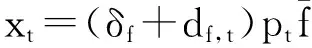

房產市場出清

(13)

勞動市場出清

(14)

商品市場出清

ct+it+gt+xt=yt,

(15)

設定消費者退休后收入bt為其平均勞動收入p:

(16)

(17)

(11)等式右邊部分表示今天活著但是明天死亡的消費者的總財富價值,(12)等式說明金融資產供給必須等于廠商擁有的資本存貨,(14)意味著勞動總供給是常數。

三、模型校準及房價極端波動沖擊的宏觀經濟效應模擬分析

1.模型參數校準

DSGE模型的基礎估計方法主要有三種:校準和線性近似、極大似然估計和貝葉斯估計方法,本文采用極大似然估計方法,首先需要對模型結構性參數進行校準。

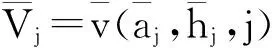

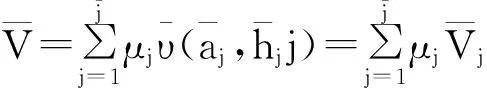

首先對消費者偏好參數進行校準。折現因子參考杜清源和龔六堂[23]取值0.984,與國內多數文獻取值相近。相對風險規避系數參考李春吉等[24]取值3.0;跨期替代彈性,顧六寶、肖紅葉測算的中國消費的跨期替代彈性為3.916[25],本文取4.0;消費者效用函數中的消費效用貢獻度,參考莊子罐等取值0.9。產品生產商行為參數與折舊率,國內研究年度值大多設定為10%,本文亦取10%。

對于房產市場模型結構參數,我國對于首套房首付款比例,在不實施“限購”措施的城市,對居民家庭首次購買普通住房的商業性個人住房貸款,最低首付款比例調整為不低于25%,本文亦取值0.25;對于房屋維修支出比例,我國目前房屋公共維修基金的收繳比例為2~3%,本文取值0.025。

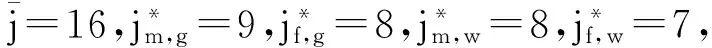

對于房產價格極端波動風險參數,目前未有文獻給出標準,本文參照Barro對經濟極值風險的定義與度量[11]。國內對于經濟極值風險發生概率的度量,陳國進等設定為0.05,與陳彥斌等設定相近。本文自國家統計局年鑒中收集我國2001~2015年商品房平均銷售價格和住宅商品房平均銷售價格數據,計算年均增長率,發現我國商品房平均銷售價格與住宅商品房平均銷售價格走勢基本一致,我國2002年至2005年商品房價格直線上升,尤其是2004年,到2005年大幅下降至2007年有所回升,而2008年受到亞洲金融危機影響,我國商品房下降幅度非常大,2009年價格反彈,2010年又有所下降,2011年至2014年商品房價格走勢平穩,2014年至2015年有所下降。由此可以看出,我國商品房價格增長率與宏觀經濟主要變量增長率保持一致。參考Barro對經濟極值風險的度量[11],本文亦將上升或下降超過20%定義為極值風險,則極值風險發生近一次,計算我國房價極端波動發生概率為0.071。上述參數校準結果總結如表1所示。

2.房價極端波動沖擊的宏觀經濟效應分析

表1 參數賦值

為了探究房產市場極端波動沖擊概率增加對我國宏觀經濟波動的影響效應,對模型中變量對房產市場波動沖擊反應如下:

極值風險發生短期內對投資和工資的沖擊最大,產出和資本次之,對生產的沖擊最小,甚至刺激短期的生產。其運行機制包含如下幾個方面:一是極值風險對宏觀經濟的影響首先作用于投資,尤其是房地產投資,其導致投資者避險情緒劇烈放大,從而推動利率大幅攀升,投資所需借貸資金的價格必將快速升高,故使得投資規模極具縮減。二是投資規模的快速下降意味著就業崗位的不斷減少,因此,極值風險對工資波動的影響是僅次于投資波動的第二個經濟變量。三是投資和就業的下降必將影響產出水平,由于產出規模同時受已有資本存量和技術水平的影響,故產出的下降幅度要小于投資的下降幅度。四是投資和產出大幅下降后,極值風險對資本存量的影響會逐漸顯現,而當期資本存量的變動更多地受制于上一期投資和產出的變化,所以,極值風險對資本存量的短期影響并不明顯;五是風險在短期內刺激消費的小幅上升,主要是因為居民擔憂風險引起的通貨膨脹、社會不穩定以及未來債務風險等因素,使得避險情緒上升,投資份額下降,消費量短期出現小幅上升。

中長期來看,極值風險對宏觀經濟的沖擊之后,投資和就業的反彈最為顯著,產出、資本和消費的復蘇態勢較為緩慢。其運行機制有以下幾點:一是風險之后,投資規模降至歷史低點,較高的彈性系數帶動投資的快速反彈,若想恢復至風險之前水平尚需較長的時間。二是投資規模的快速上升尤其是房地產投資相關產業的擴張,就業狀況出現明顯好轉,10年之后基本恢復至風險發生之前的水平。三是投資和就業的快速復蘇必將拉動產出水平的上升,許多產業在風險之后需要對新設備、新技術進行重新配置,故短期的投資難以拉動產出的快速增長。四是風險對資本存量和居民消費的影響有一定的滯后性,故投資和產出的下降對下期的資本存量產生較大影響,當期的資本存量受到的沖擊較小,消費主要是由居民的收入水平決定的,風險發生后隨著失業人數增加,消費量會明顯地下降。

房價極端波動對我國經濟的影響周期大約為10年。

四、我國不同年齡人群對房價波動的反應及福利損失分析

由于不同年齡對房價波動的反應和預期不一致,而且不同年齡的收入、勞動因而消費和投資觀念存在差異,因而房價極端波動對不同年齡群的影響效應會存在差異,本文就房價極端波動對不同年齡群的影響效應和造成的福利損失進行深刻分析。

1.房價極端波動風險對消費者的不同年齡段的影響效應

首先根據模型對不同年齡群作為總體考察不同年齡段的收入、非房產消費、房產消費和金融資產消費的差異:模型模擬結果與已有文獻相近,即模型模擬的不同年齡段收入、房產消費、非房產消費和金融資產消費形狀特征基本與Yang、Fernandez-Villaverde和Krueger的研究一致。不同年齡段勞動收入呈駝峰分布,45歲達到頂峰,退休后僅有退休金收入,非房產消費和房產消費也呈現駝峰分布,比如年輕人20歲買了房子,他就立刻可以享受房子帶來的效用,模擬結果顯示房價極端波動傷害老年人比年輕人更多,這是站在房價下降的角度,一旦房價下降,老年人的房產效用會大受其害,但年輕人具備勞動能力,因而受到的影響會小于老年人。金融資產消費分布顯示年輕人擁有金融資產較少,因為購買房產需要一定首付款,但當他們擁有了房產后,會慢慢增加其金融資產數量,以備退休后除了退休金還有其他收入,金融資產分布在65歲得到定點,65歲之后老年人將更加關注非房產消費,如醫療保健支出將增大。

2.房價極端波動的對不同年齡群消費者影響效應差異分析

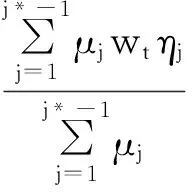

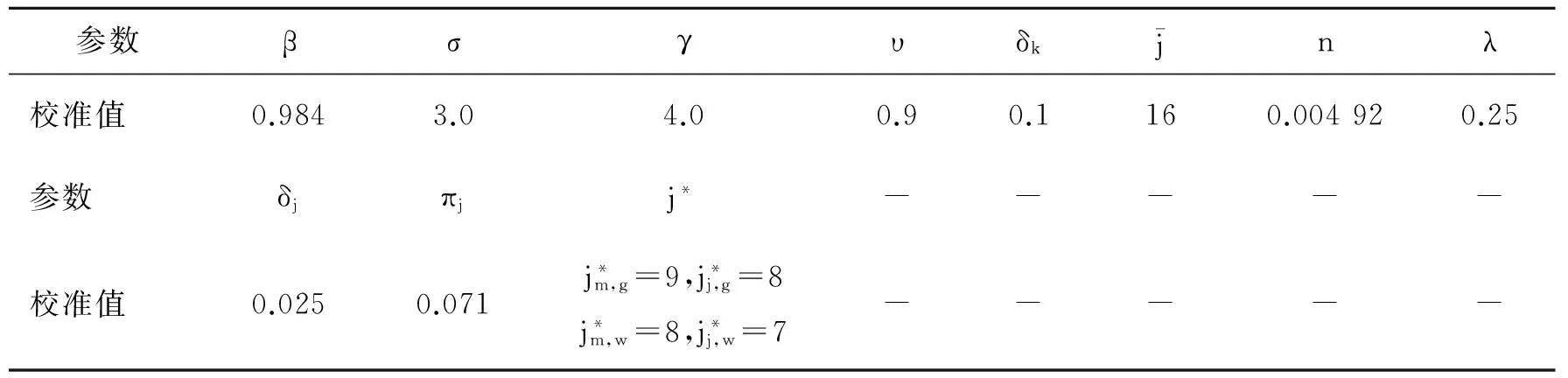

已有很多文獻通過計算福利損失來比較最優政策,本文也基于福利損失角度進行對比分析。為了衡量房價極端波動風險的福利成本,首先對比無風險(πh=0),基于功利角度,設定一個基準經濟的效用函數:

Vj=E[υ(aj,t,hj,t,Φt,dh,t)].

(18)

(19)

最后得到極端風險發生導致的福利損失為:

(20)

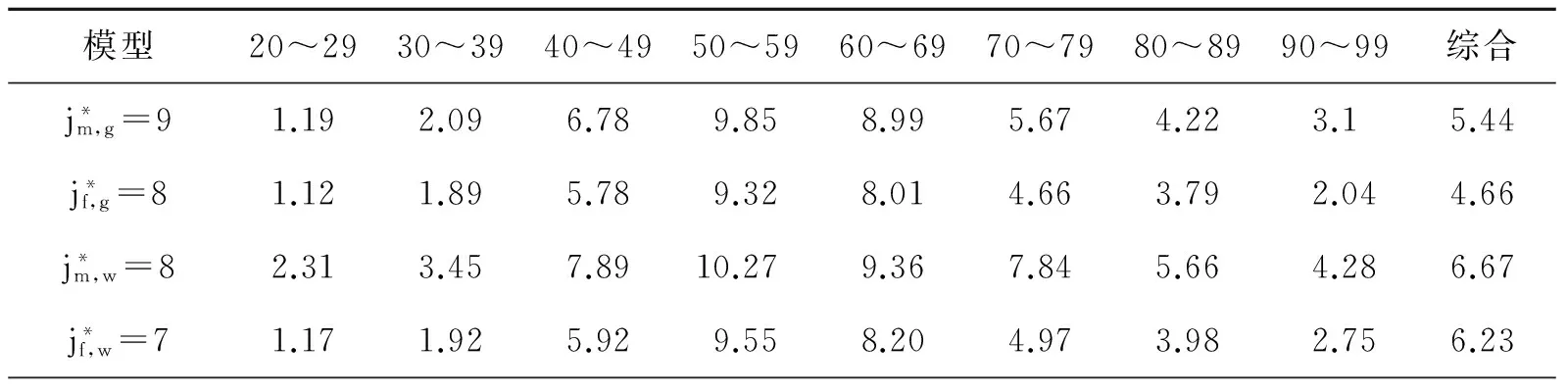

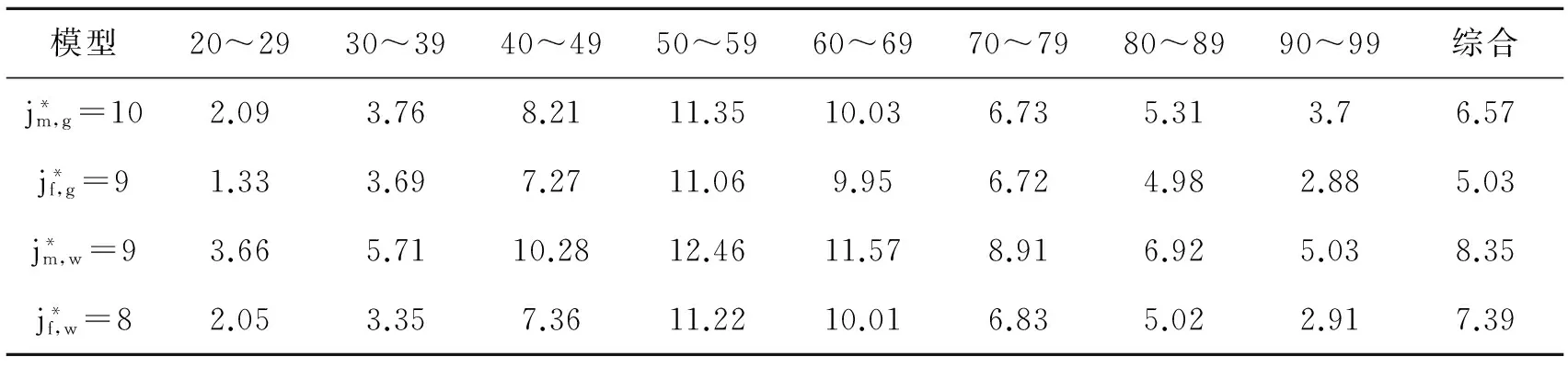

基于以上理論模型和參數賦值,我們給出不同年齡群在房價極端波動沖擊的福利損失計算表,見表2。

表2 房價極端波動風險的福利損失

根據表2我們得出以下結論:不考慮年齡反應,總體來講,房價極端波動風險對于工人階層的影響效應大于對于干部階層的影響效應,就性別而言,對于男性的影響效應大于對于女性的影響效應。對于不同年齡群,對50~69年齡人群的影響效應大于其他年齡群,尤其50~59年齡群受影響效應是20~29年齡群受影響效應的接近5倍,是30~39年齡群受影響效應的接近3倍。對我國消費者影響效應的福利損失最大達到10%左右,說明房價極端波動風險深刻影響我國消費者的消費行為、投資行為及對未來經濟的預期。由于房價極端波動風險對我國50~59年齡群影響效應最大,說明我國年輕人觀念有所改變,住房可租可買,房產多數由父輩購買,因而風險對年輕人群消費及投資行為的影響較小,反而50~59年齡群房產多數為購買,又處于退休年齡,因而抵御風險能力非常弱。

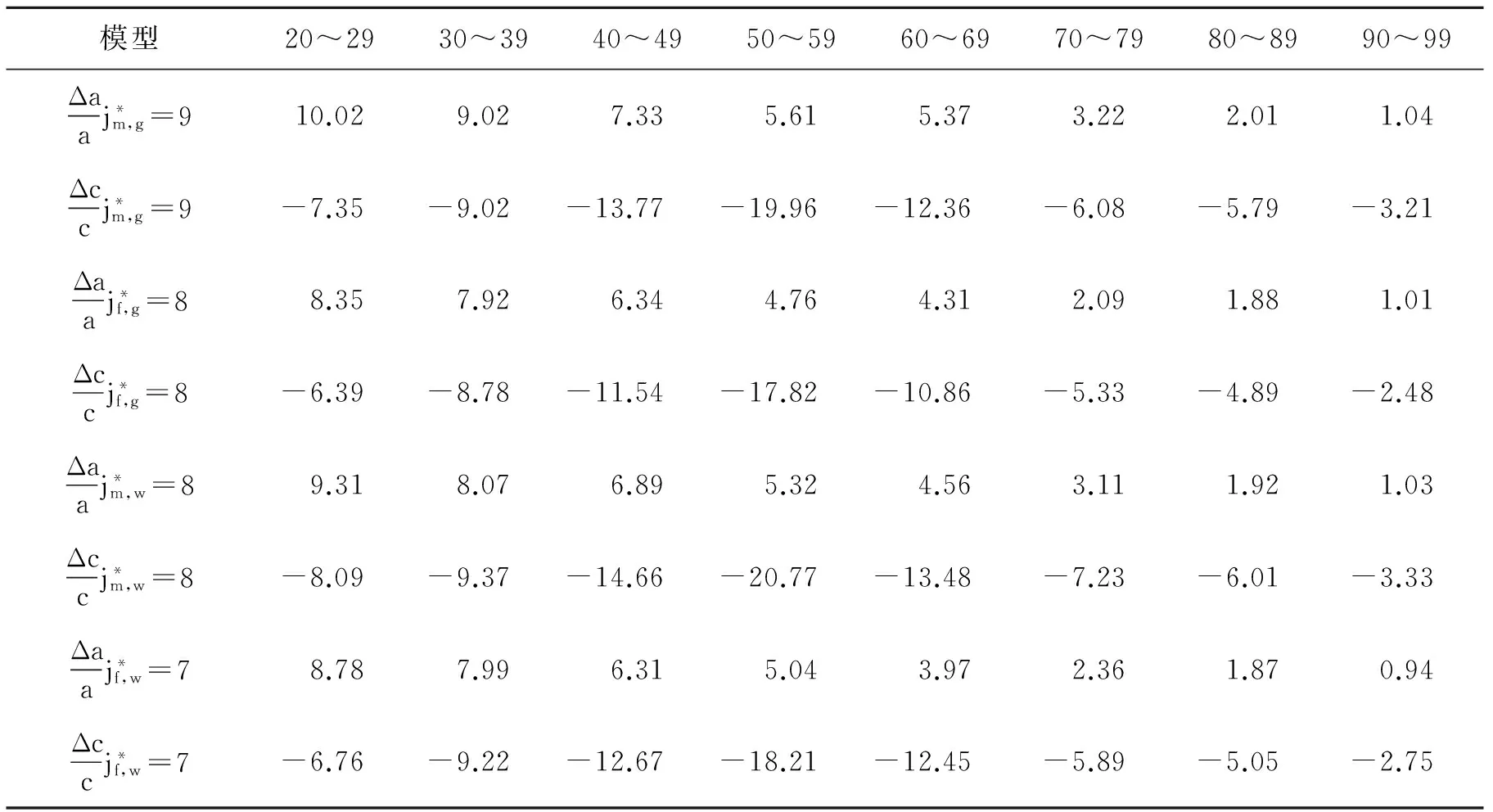

同時本文計算房價極端波動風險對不同年齡群的消費(c)和購買金融資產意愿(a)的影響效應如表3所示。

根據表3我們得出以下結論:(1)風險對我國消費者的消費影響效應為負,即面對房價劇烈波動,我國消費者會減少消費來應對,對金融資產購買意愿影響效應為正,即消費者會購買金融資產抵御房價資產波動造成的損失;(2)不同年齡群對金融資產購買意愿存在顯著差異,年輕人群對購買金融資產存在較大意愿,這與本文上述分析結果一致;(3)風險造成的消費下降是顯著的,最大下降達到20%左右,說明我國居民房產資產作為資產儲蓄,一旦面臨損失將會減少消費進行“預防性儲蓄”,這與Barro的研究結論[11]相一致。

表3 房價極端波動風險的不同年齡群影響效應(%)

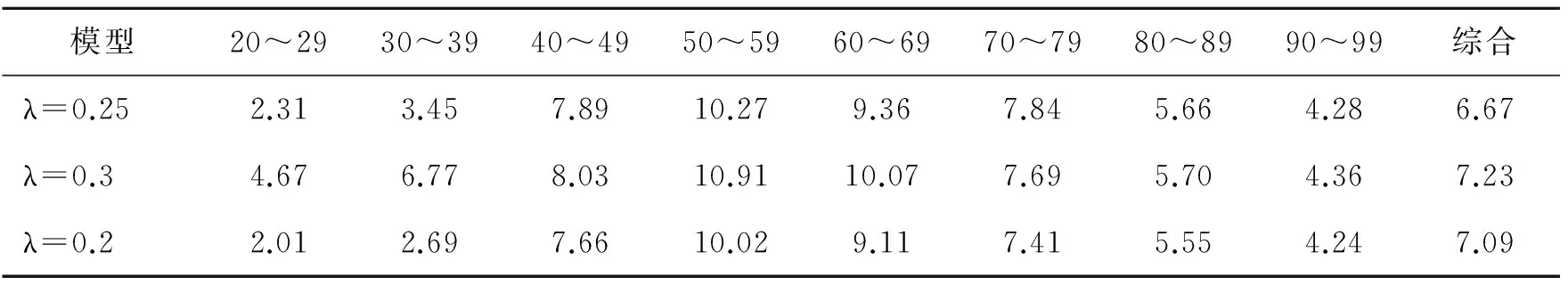

我國房產購買首付款比例一直進行調整,最早為20%,近年調整為25%,有人認為應下調首付款比例,因而本文在其他參數不變狀態下,考察首付款比例調整對房價極端波動風險損失差異,并只考察工人階層男性的風險損失差異,分析結果見表4。

根據表4我們得出以下結論:(1)首付款比例提高會造成面對房價極端波動風險福利損失增大,首付款比例下降會帶來福利損失減少。(2)對于不同年齡群首付款比例變動造成的面對房價極端波動風險福利損失變動存在較大差異,30~39及40~49的年齡群福利損失差異最大,較年輕人群及較老年人群行為對首付款比例變動不敏感,中青年人群行為對首付款比例變動敏感,由于這段年齡群是房子的主要購買者。(3)相比年齡因素而言,首付款比例不是房價房價極端波動風險導致福利損失的顯著影響因素。

表4 首付款比例對房價極端波動風險福利損失差異分析(%)

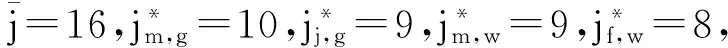

4.延遲退休年齡對房價房價極端波動風險影響效應分析

根據表5我們得出以下結論:(1)延遲退休年齡會導致所有年齡群面對房價極端波動風險的福利損失增大。(2)對于不同年齡群延遲退休因素造成的面對房價極端波動風險福利損失變動存在較大差異,40~49及50~59的年齡群福利損失差異最大,因為這段年齡群未退休,擁有房產對房價變動非常敏感。(3)與前文分析相一致,不論性別,工人反應比干部對房價房價極端波動風險的福利損失更加敏感,對于性別而言,男性反應對風險比女性更敏感。

表5 房價房價極端波動風險的福利損失(%)

五、結論及政策建議

本文參考Barro對極值風險的定義與度量,首先對我國房價房價極端波動風險概率進行度量,接著將其融入OLGDSGE模型,考察我國房價劇烈波動對經濟發展的影響,最后針對不同年齡人群分析房價房價極端波動風險的影響效應差異,并就退休年齡及房產首付款比例調整政策進行模擬。

結論認為:第一,房價極端波動風險發生短期內對投資和工資的沖擊最大,產出和資本次之,對生產的沖擊最小,甚至刺激短期的生產;中長期來看,對宏觀經濟的沖擊之后,投資和就業的反彈最為顯著,產出、資本和消費的復蘇態勢較為緩慢,風險對我國經濟的影響周期大約為10年。第二,風險對于工人階層的影響效應大于對于干部階層的影響效應,就性別而言,對于男性的影響效應大于對于女性的影響效應,對于不同年齡群,對50~69年齡人群的影響效應大于其他年齡群,尤其50~59年齡群受影響效應是20~29年齡群受影響效應的接近5倍,是30~39年齡群受影響效應的接近3倍,對我國消費者影響效應的福利損失最大達到10%左右,說明風險深刻影響我國消費者的消費行為、投資行為及對未來經濟的預期,由于房價極端波動風險對我國50~59年齡群影響效應最大,說明我國年輕人觀念有所改變,住房可租可買,房產多數由父輩購買,因而風險對年輕人群消費及投資行為的影響較小,反而50~59年齡群房產多數為購買,又處于退休年齡,因而抵御風險能力非常弱。第三,房價極端波動風險對我國消費者的消費影響效應為負,即面對房價劇烈波動,我國消費者會減少消費來應對,對金融資產購買意愿影響效應為正,即消費者會購買金融資產抵御房價資產波動造成的損失,不同年齡群對金融資產購買意愿存在顯著差異,年輕人群對購買金融資產存在較大意愿,風險造成的消費下降是顯著的,最大下降達到20%左右,說明我國居民房產資產作為資產儲蓄,一旦面臨損失將會減少消費進行“預防性儲蓄”。第四,首付款比例提高會造成面對房價極端波動風險福利損失增大,首付款比例下降會帶來福利損失減少,對于不同年齡群首付款比例變動造成的面對風險福利損失變動存在較大差異,30~39及40~49的年齡群福利損失差異最大,較年輕人群及較老年人群行為對首付款比例變動不敏感,中青年人群行為對首付款比例變動敏感,由于這段年齡群是房子的主要購買者,首付款比例不是房價極端波動風險導致福利損失的顯著影響因素。第五,延遲退休年齡會導致所有年齡群面對風險的福利損失增大,對于不同年齡群延遲退休因素造成的面對風險福利損失變動存在較大差異,40~49及50~59的年齡群福利損失差異最大,因為這段年齡群未退休,擁有房產對房價變動非常敏感,不論性別,工人反應比干部對房價極端波動風險的福利損失更加敏感,對于性別而言,男性反應對風險比女性更敏感。

根據以上分析,作者認為,近年來我國房價波動頻繁,呈現波動上升的趨勢,很多學者研究了房價的泡沫問題,房價面臨可能的大幅下跌風險,如果房價極端波動風險發生會對我國經濟的短期和長期發展產生較大沖擊,房屋買賣首付款比例不是影響房價波動風險的顯著因素,國家應采取漸進措施包括目前出臺的限購和房產稅等政策進行調控,還應該增強政策透明度提高公眾對政策效果的預期,多渠道疏導房價極端波動風險的影響效應,包括健全證券市場引導消費者資金進入,以緩解特定年齡群的資金流向單一問題。

[1]王國軍,劉水杏.房地產業對相關產業的帶動效應研究[J].經濟研究,2004,(8):38-47.

[2]李玉杰,王慶石.我國房地產業對國民經濟其他產業帶動作用研究[J].山東財政學院學報,2011,(1):87-91.

[3]許憲春,賈海,李皎.房地產經濟對中國國民經濟增長的作用研究[J].中國社會科學,2015,(1):84-101.

[4]譚政勛,王聰.中國信貸擴張、房價波動的金融穩定效應研究:動態隨機一般均衡模型[J].金融研究,2011,(8):57-71.

[5]劉蘭鳳,袁申國.住房價格、住房投資、消費與貨幣政策:基于金融加速器效應的DSGE模型研究[J].廣東金融學院學報,2011,(5):3-15.

[6]袁靖,劉曉華.我國居民房產抵押貸款、居民住房需求、價格傳導與經濟波動[J].現代財經,2014,(9):22-32.

[7]陳詩一,王祥.融資成本、房地產價格波動與貨幣政策傳導[J].金融研究,2016,(3):1-14.

[8]陳斌開,徐帆,譚力.人口結構轉變與中國住房需求: 1999~2025——基于人口普查數據的微觀實證研究[J].金融研究,2012,(1):129-140.

[9]陳國進,李威,周潔.人口結構與房價關系研究:基于代際交疊模型和我國省際面板的分析[J].經濟學家,2013,(10):40-47.

[10] Rietz T A. The equity premium: a solution[J]. Journal of Monetary Economics, 1988,(22): 17-31.

[11]Barro R. Rare disasters and asset markets in the twentieth century[J].The Quarterly Journal of Economics, 2006,(121): 823-866.

[12]Gabaix X. Variable Rare Disasters: An Exactly Solved Framework for Ten Puzzles in Macro-Finance[J].Quarterly Journal of Economics,2012,(127):645-700.

[13]Gourio F. Disasters Risk and Business Cycles[J]. American Economic Review, 2012,(102):1734-1766.

[14]陳彥斌,霍 震,陳 軍.災難風險與中國城鎮居民財產分布[J].經濟研究,2009,(11):144-158.

[15]莊子罐.中國經濟周期波動的福利成本研究:基于小概率“嚴重衰退”事件的視角[J].金融研究,2011,(4):31-43.

[16]陳國進,晁江鋒,武曉利,等.罕見災難風險和中國宏觀經濟波動[J].經濟研究,2014,(8):54-66.

[17]Chambers M,C Garriga,D Schlagenhauf. Accounting for Changes in the Homeownership Rate[J].International Economic Review, 2009,50(3): 677-726.

[18]Yang F. Consumption over the Life Cycle: How Different is Housing? [J]. Review of Economic Dynamics, 2009,12(3): 423-443.

[19]Fernandez-Villaverde J,D Krueger. Consumption and Saving over the Life Cycle:How Important are Consumer Durables? [J].Macroeconomic Dynamics, 2011,15(5): 725-770.

[20]Sommer K, P Sullivan,R Verbrugge. The Equilibrium Effect of Fundamentals on House Prices and Rents [J].Journal of Monetary Economics,2013, 60(7): 854-870.

[21]Iacoviello M,M Pavan.Housing and Debt over the Life Cycle and over the Business Cycle[J]. Journal of Monetary Economics, 2013,60(2): 221-238.

[22]Epstein, Larry, Stan Zin. Substitution, risk aversion and the temporal behavior of consumption and asset returns: A theoretical framework[J]. Econometrica,1989,(57): 937-969.

[23]杜清源,龔六堂. 帶“金融加速器”的RBC模型[J].金融研究,2005,(4):16-30.

[24]李春吉,范從來,孟曉宏. 中國貨幣經濟波動分析:基于壟斷競爭動態一般均衡模型的估計[J].世界經濟,2010,(7):96-120.

[25]顧六寶,肖紅葉. 中國消費跨期替代彈性的兩種統計估算法[J].統計研究,2004,(9):67-75.

F299.233.5

A

1672-5956(2017)06-0042-10

10.3969/j.issn.1672-5956.2017.06.006

2017-07-27

國家自然科學基金“巨災風險的宏觀經濟動態效應及防范機制研究”(71603243);山東省自然科學基金項目“基于混頻大數據DSGE模型及災難在我國資本市場風險管理中的應用研究”(ZR2014GL004)

袁靖,1977年生,女,山東聊城人,山東工商學院副教授,博士,研究方向為金融統計分析,(電話)0535-6904065。

[責任編輯:陳宇涵]