制度環境對我國企業債券融資期限的影響

唐鐵強

內容提要:制度環境作為影響企業融資成本、投資者收益和風險的重要因素,成為各相關方融資期限選擇的必要考慮。企業債券融資相較于信貸融資更加依賴公開信用評估和有效的投資者保護機制,考慮到我國地區間發展不平衡、制度環境因素差異較大,制度環境的影響是否同樣存在、其特點如何?本文利用2009-2015年30個省市企業發債數據探討法律、政府治理等外部制度環境,對我國企業債券融資期限的影響和作用機理。結果顯示,法律環境、政府干預、金融市場化水平和中介組織發育等制度因素與我國各地區企業發債期限呈顯著負相關。這個特點與對我國銀行貸款期限結果影響相同,與西方學者類似研究的結論相反,政府對企業提供直接支持和監管干預造成了我國企業發債期限結構的異化特征。該結論刻畫了我國制度環境在企業債券融資過程中所起到的獨特作用,喻示著我國加強和完善市場經濟相關法律建設對企業健康發展的重大意義。

關鍵詞:制度環境;債券發行;期限結構

中圖分類號:F832.59文獻標識碼:A文章編號:1001-148X(2017)11-0051-10

債券期限作為債券契約的重要內容,不僅影響企業的融資成本,還關系到投資者的經濟效益和資金風險。西方學者研究發現,法治環境、政府治理、中介組織結構等都會對企業融資產生影響(Demirguc-Kunt和Levine,2001;Qian和Strahan,2007等),其中執法效率、產權保護、中介信息服務等差異決定融資條件的達成。

國內學者立足于我國制度環境,考察企業獲得外部融資的制度影響因素。與國外研究結論不同,我國企業融資期限往往與外部制度環境負相關(江偉,2010;孫錚等,2005;余明桂和潘紅波,2008)。普遍的看法是,政府干預是我國法律保護債務契約低效情況下影響企業融資期限的重要因素,也是造成國內外制度與融資期限研究結論不一致的主要原因。在法律環境較差的地區,政府可以通過行政手段對銀行發放貸款施加影響(余明桂和潘紅波,2008),也可以為企業提供隱性擔保、財政補貼和政策資源(唐清泉和羅黨論,2007),從而降低債務人違約風險,幫助企業爭取優惠的貸款條件,導致政府干預程度與企業融資期限正相關。隨著法治水平提高,政府對銀行信貸干預減弱,促使銀行貸款標準和監管更加嚴格;法律對債權人權益保護加強也會提高企業的外部約束,企業會更多使用短期貸款避免較高的違約成本。

雖然國內外研究文獻存在分歧,但也都承認,即使是能夠減少信息不對稱、實施持續監督的信貸契約也不可避免地受到外部制度環境的影響。那么,相較于信貸融資而更加依賴公開信息評估債券投資價值,依賴有效的投資者保護機制保障投資者權利的債券契約,是否也受到外部制度環境的影響;特別是在我國各地執法效率、政府治理、中介機構組織發育差異極大的環境下,各地企業通過債券市場融資是否也表現出我國企業信貸融資過程中的特點,這些問題值得深入探討。

一、文獻回顧和理論分析

LLSV(1998)開創的法與金融理論提出投資者必須依托法律制度實現投資者權利的保障和債務契約的執行。在不完全契約理論框架下,Hart等(1995)認為當投資者面臨債務違約風險時,如果被賦予更大的求償權和控制企業的權力,將以更優惠的條件提供借款,如更低的借款利率和更長的借款期限。Diamond(2004)提出,短期債務契約允許投資者經常性地評估借款決策或限制借款人道德風險,進而防范借款人違約風險。因此,債務期限是應對外部法律保護機制較差,或契約執行成本較高的有效契約工具。Bae和Goyal(2009)利用48個國家的銀行貸款數據分析發現,銀行在法律環境較差或法律執行機制較弱的國家,會限制發放長期貸款并增加風險溢價,而且法律執行機制在決定貸款契約中發揮更大的作用。可見,在考察制度較為完善的國家或地區企業融資行為時,法律作為正式制度的典型代表,成為衡量投資者權利的關鍵指標,法律完善與否對企業融資期限有重要影響。

國內學者研究表明我國法律制度對企業融資影響與西方文獻并不一致。雖然我國已經建立了相對完整的法律體系,從法律條文上看,中國投資者的法律保護程度很高,但我國較低的法律執行效率導致法律對投資者權益的實際保護效果很差。這在某種程度上是20世紀90年代以來我國在不完善的法治環境下取得金融發展的“中國金融發展之謎”的現實背景(盧峰、姚洋,2004;江春和許立成,2004)。因此,在考察我國企業融資的制度因素時,僅考慮法律制度是不夠的,還應該關注法律制度之外的非正式制度的影響(Allen和Qian,2005)。Katharina和Chenggang(2005)認為我國作為轉軌經濟體,缺乏有效的金融市場法律體系,但監管機構的行政管理可以作為法律制度的替代機制,在區域企業市場化融資方面提供必要的規制。當法律制度不能為債權人和債務人之間建立長期債務契約提供保障時,政府干預是一種重要的替代機制,能夠為企業獲得長期債務融資提供支持(孫錚等,2005)。

根據現有文獻,本文認為,第一,政府對企業的支持力度是投資者評估債券投資價值的重要依據。地方國企在政府的支持下能夠獲得更長期限的債券資金,同時基于政府信用帶來隱性擔保,投資者更愿意將長期資金投資于具有國有背景或具有政治關聯的企業。而對于民營企業而言,獲取地方政府支持較國有企業少得多,往往很難獲得長期債券資金。投資者也會對民營企業發債提出更高的資質要求和信息披露要求。第二,與銀行商業化改革使地方政府對銀行信貸話語權越來越小不同,我國債券發行的行政管理一直存在。例如,國家發改委主管企業債的行政指令性很強,在發債門檻、發債數量、申報程序上都有嚴格的規定。銀行間市場交易商協會和證券交易所也根據各自主管部門行政管制出臺針對企業和行業的規制性制度。相比銀行貸款,政府對企業債券融資影響更大(李湛,2011)。第三,在財政分權改革過程中,地方政府普遍存在對轄區內金融資源的干預沖動(錢先航等,2011),同時出于地方經濟發展和政治前景考慮,地方政府官員存在動用政策工具幫助企業預獲取更長期債務的競爭壓力(周黎安,2004)。具體到債券市場,政府對轄區內企業經營和發債審批干預越多,當地企業在政府支持下獲得長期債券資金越多。相反,政府對轄區內企業經營和發債審批的干預程度較少,即便國有企業融資行為也會市場化,企業獲得長期債券資金越少。endprint

此外,金融市場化水平、中介和信息服務體系也會對企業債券融資產生重要影響。一方面,市場信息披露機制可以降低發行人和投資者之間信息不對稱程度,投資者能夠以較低成本獲得公司經營和財務信息(Allen和Gale,1997);另一方面,中介組織發展有助于在社會層面建立有效的信息共享機制,各類中介機構不自覺地建立并維持一個關于企業在融資體系所處的地位的數據庫,促進資本市場的信息交互(Jappelli和Pagano,2002)。信息透明度的提高客觀上形成一種對企業資產負債組合的公共監督機制(Godlewski,2010),減少代理成本,降低企業長期負債進行高風險投資的動機。張尋遠(2013)根據我國2005-2012年各省份債務融資工具發展現狀及各地市場化進程差異分析認為,公開完善的信息披露體系可以對我國企業長期債券發行沖動形成有效制約,企業對長期融資更加謹慎,以減少融資決策失誤給企業帶來的財務風險和經營風險。根據發達國家經驗觀察,信息披露機制完善與否取決于市場的有效性、評級與咨詢機構的專業性、有效的信息披露制度與監管法規,這些條件的成熟往往是一個循序漸進的過程。

二、研究假設和變量定義

根據以往文獻和理論分析,本文考察制度環境、企業特征、債券特征三方面因素對企業債券發行期限的影響,提出相應假設并進行實證檢驗。

(一)制度環境

1.法律環境。與國外文獻法律環境改善將支持企業獲得長期融資的結論不同。我國法律體系對投資者的債權人利益保護不到位,投資者在債券違約時的利益無法得到充分保障。企業發債決策受法律環境制約較小,傾向于發行更多長期債券。而當法律環境改善,法律對投資者權益保護加強,企業將謹慎對待長期融資。

2.政府干預。在國有企業為主的債券市場內,一方面地方政府為企業發行債券提供擔保或聲譽背書,企業更容易發行長期債券。另一方面企業債券發行的行政管制為政府干預提供了空間。地方政府可以對監管部門施加影響,通過行政公關為轄區內企業爭取發行更多長期債券的機會。

3.中介服務發育。良好的外部治理發揮作用需要完善的中介服務(Hart等,1995),如健全的信用評級體系、充分的信息披露機制、審慎的會計服務機構等。信息生產和分享機制有助于減少信息不對稱,增強資金供給意愿(Jappelli和Pagano,1993)。在我國表現為對企業融資決策外部約束增強。

4.金融市場化。市場化進程會削弱政府干預,企業發債決策將更多考慮自身實際需求,減少不必要的長期債券融資,控制潛在風險。另外,金融市場化水平較高的地區市場化資金充沛,融資渠道豐富,企業可以用短期債務替代長期債券融資,以降低融資成本。

假設1:法律環境越好、政府干預越少、中介組織發育和金融市場化水平越高的地區,企業發行債券期限越短;反之,企業發行債券期限越長。

(二)企業特征

1.企業規模。規模大的企業信息不對稱和違約風險比規模較小的企業更低,具有長期融資優勢(Rajan和Zingales,1995;Korner,2007)。

2.有形資產比例。有形資產比例越高,可供出售用于償還債務的有形資產規模越大,投資者的債權越有保障。

3.企業性質。國有企業相對而言能夠充分獲取金融資源(李健和陳傳明,2013),更容易獲得長期債務融資。

4.股權集中度。股權集中度越高,大股東對企業投資具有更大的話語權,更傾向于長期負債支持投資。

5.盈利能力。較強的盈利能力反映企業獲利能力,投資者認購長期債券意愿更高。

6.成長性。總資產增長率越高,企業成長性越好(黎凱和葉建芳,2007),就越有可能發行長期債券。

7.杠桿率。Korner(2007)研究結論支持企業債務期限與杠桿率正相關,負債率更高的企業往往比負債率低的企業債務期限更長。

8.信用評級。Guedes和Tim(1996)認為擁有投資級信用平級的企業更愿意發行短期債券或長期債券,而投機級企業發行的債券期限適中,這是因為過于短期或長期的債券都容易使企業陷入流動性危機。

假設2:規模越大、有形資產比例越高、企業性質為國有、成長性好、盈利能力強、評級越高、杠桿率越高、股權集中度越高的企業發行債券期限越長;反之,企業債券發行期限越短。

(三)債券特征

1.是否城投債。城投債是指由地方投融資平臺發行的中長期債券,主要用于長期固定資產投資,發行期限一般較長。

2.債券類型。企業債主要用于長期固定資產投資,期限較長;中期票據和公司債期限一般比企業債短,兩者因發行場所不同也存在期限差異。

3.發行總額。發行總額越大表明企業投資規模越大和擴張能力較強,較易發行長期債券。

4.融資成本。根據債務期限結構理論,短期債務的利率要低于長期債務。融資成本還包括固定發行成本,債券發行的籌資成本越高,越需要相對較長的期限攤銷成本(Kane,1985)。

假設3:城投債期限長于一般企業債券;企業債發行期限長于中期票據和公司債;發行規模越大、融資成本越高,企業債券發行期限越長。反之,企業債券發行期限越短。

(四)控制變量

為控制行業經營和融資需求差異、地區經濟發展不平衡、債券市場發展時間趨勢,本文還設定行業變量、區域屬性和年度變量對回歸進行控制。主要變量見表1。

三、樣本選取與模型設定

(一)樣本選取

本文以2009-2015年銀行間市場和交易所市場發行的企業債、中期票據和公司債,共7028筆債券資料為研究樣本①。債券發行數據和企業財務數據來自WIND,每筆債券對應匹配發債企業t-1年財務數據。對于在同一會計年度內發行超過一期債券的企業和不同會計年度內發行超過一期債券的企業視為不同樣本。按以下步驟對數據進行處理:(1)剔除金融、保險類企業,但保留行業分類為多元金融的國有控股公司類的地方企業;(2)剔除數據不完整和數據極端值的企業;(3)剔除西藏地區的企業。制度環境數據取自王小魯等(2016)《中國分省份市場化指數報告(2016)》相關指數,由于該報告僅公布至2014年數據,使用算數平均值法計算2015年指數。endprint

(二)模型設定

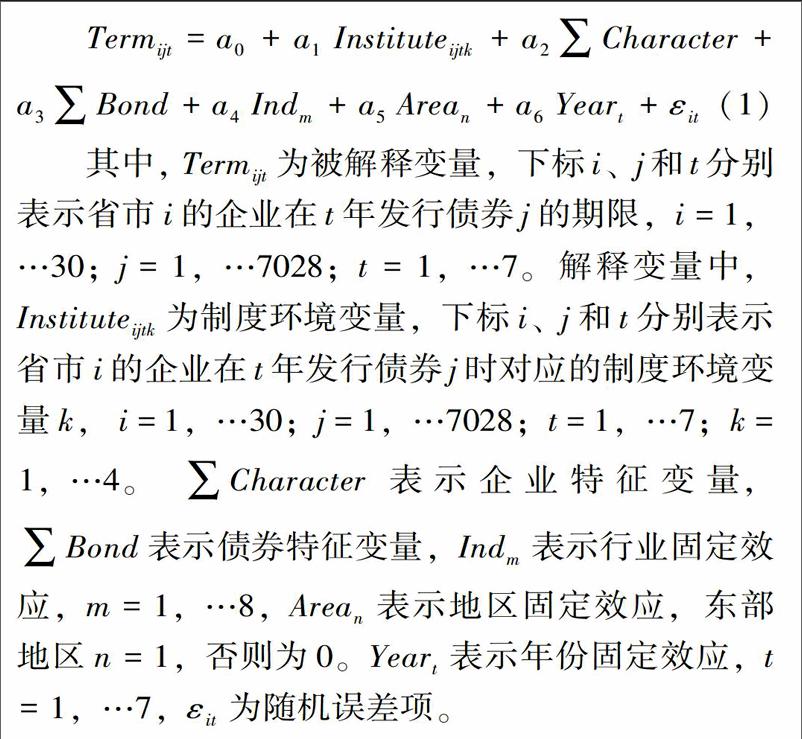

借鑒Miller和Puthenpurackal(2001)、Qian和Strahan(2007)、王雄元等(2015)的做法,將企業發債期限視為受眾多因素影響的線性函數,采用混合OLS估計。考慮到相同發行人債券之間可能存在異方差和自相關問題,參照羅榮華和劉勁勁(2016)、史永東和田淵博

四、統計描述與實證結果

(一)描述性統計

表2提供了樣本描述性統計,樣本債券平均期限為6.24年。2009年發債期限均值為8.76年,到2015年為5.36年,呈逐年下降趨勢。對各年度發債期限進行方差分析,Anova F值168.92,說明年度發債期限存在顯著差異性。從地區統計上看②,東部地區各省市企業發債平均期限為6.16年,低于中部地區的6.48年、西部地區的6.39年和東北地區的6.29年。各省市企業發債期限方差分析Anova F值4.8,說明地區間發債期限存在顯著差異性。圖1描述了各省市企業發債平均期限與制度環境的關系:制度環境越好,企業平均發債期限越短。

Pearson相關性檢驗表明法律環境、政府干預③、中介組織發育、金融市場化水平均與企業債券發行期限負相關。法律環境與政府干預、中介組織發育之間的相關系數分別為0.68、0.76,政府干預與中介組織發育、金融市場化水平之間的相關系數分別為0.52、0.53,說明同時檢驗制度環境因素將降低檢驗結果的穩健性,故回歸中依次將各個制度變量引入方程。

(二)實證檢驗結果分析

表3列出了模型的回歸結果。其中,方程(1)為企業特征回歸結果,方程(2)為企業特征和債券特征回歸結果,方程(3)-(6)為企業特征、債券特征并依次加入制度環境變量的回歸結果,方程(7)為全部制度環境變量對企業發債期限影響的回歸結果,以上方程均加入控制變量。全部方程的回歸模型設定的F值在1%顯著水平下顯著,模型設定有效。Newey-West檢驗回歸結果VIF值均遠小于10,說明回歸模型不存在嚴重的多重共線性問題。

從實證結果看,假設1均得到驗證。(1)法律環境在1%的水平顯著為負,表明在法治環境較好的地區,企業發債期限反而較短。執法效率較高的地區,投資者保護程度越高,企業債務融資預算約束加強,不會過度發債或制定激進的投資和融資計劃。而在投資者合法權益保障較弱的地區,企業契約意識薄弱,可以通過轉移資產、股權變更、惡意違約等方式逃避債務,所以發行債券時傾向于選擇長期債券。(2)政府干預在10%的水平下顯著為負,政府干預程度越大的地區企業發行債券期限較長。根據前文分析,政府干預較強的地區,地方政府可以提供財政補貼、資產注入、隱性擔保等方式支持企業尋求長期資金。該結果也支持企業債券審批程序管制使得地方政府對本地企業發行債券行政干預合理化的假設(曹萍,2013),我國企業債券市場運行表現出銀行信貸特征。政府通過加強與審批部門的聯系并施加行政影響,為轄區內企業發行長期債券謀取便利。(3)中介發育程度在1%的水平顯著為負,表明中介行業服務水平越高的地區,企業發行債券期限越短。完善的中介服務體系能夠持續化地向市場披露企業經營績效,客觀上對企業冒險行為進行監督,降低發行人過度融資沖動,從實際需求出發制定融資規劃,而不是盡可能發行長期債券。(4)金融市場化水平在5%水平顯著為負,表明金融市場化程度越高的地區,企業發行債券期限越短。在金融市場發展更為完善的地區,市場化的融資渠道更多,企業能夠享受較高的融資便利,故傾向于發行短期債券以降低融資成本,根據需要滾動發行新的債券進行融資。同時,金融市場化水平提高往往伴隨中介機構體系的成熟,投資者保護機制和風險防范意識更強,企業逃廢債成本極高,企業選擇發債期限時也會更加慎重。

比較來看,法律環境和中介發育對企業發債期限影響均在1%水平上顯著。法律環境變量一個標準差的增加可以減少企業發債期限約2.43%,而相同條件下中介發育變量一個標準差的增加減少發債期限1.26%。政府干預和金融市場化水平對企業發債期限影響分別在10%水平和5%水平下對企業發債期限分別產生2.24%和3.24%的負向影響,影響敏感性小于法律環境和中介發育程度。納入全部制度環境變量的方程(7)的回歸結果顯示,法律環境系數-0.0280在1%水平下顯著,金融市場化水平系數-0.0412在5%水平下顯著,而其他制度環境變量雖然與發債期限負相關,但統計上不顯著。

為了觀察不同時期制度環境差異對企業債券發行期限的影響,本文還選擇2009-2011年的發債數據作為小樣本進行檢驗,發現法律環境、政府干預、中介發育和金融市場化水平的回歸系數分別為-0.1095、-0.1694、-0.1378和-0.0295,且分別在1%、1%、10%和5%水平上顯著。納入全部制度變量方程的回歸結果,只有政府干預在5%水平上顯著,系數為-0.1761。

從實證結果可以看出,我國制度環境對企業債券期限的影響與銀行貸款期限結果相同,二者均與西方學者研究結論相反(Demirguc-Kunt和Levine,2001;Diamond,2004;Qian和Strahan,2007)。我國債券融資具備較強的銀行貸款特征,這印證了我國債券市場以銀行類投資者為主導的市場結構表現出較強的銀行貸款特點。另外,國有企業占據債券市場主體地位,政府干預在我國法律制度環境不完善的情況下發揮重要的替代作用。對2009-2011年數據檢驗結果表明,政府干預在影響企業債券期限時發揮的影響大于法律制度和其他制度變量。隨著法律環境逐漸改善,法律作為正式制度對企業發債期限的影響將大于其他制度變量。畢竟,債權人利益的維護更大程度上依賴于法律提供的保障,隨著時間推移,法律制度改善使得企業債券發行期限受法律環境的影響也更加敏感。

方程(1)中,企業產權屬性、有形資產占比、第一大股東持股比例、總資產增長率、信用評級與企業發債期限呈顯著正相關關系。盈利能力、資產負債率與企業發債期限顯著負相關,這說明發債期限較長的企業反而盈利能力不強,較高的資產負債率限制企業發行長期債券的能力,上述變量檢驗結果基本在1%水平下顯著。方程(2)-(7)中,企業產權屬性、有形資產比例、信用評級仍與企業發債期限正相關,總資產增長率正相關,但顯著性有所減弱。第一大股東持股比例、盈利能力、資產負債率在考慮其他變量的情況下與企業發債期限不再表現出明顯的相關關系。企業固定資產規模在各方程中對企業債券發行期限均沒有顯著影響,這表明與企業規模相比,投資者更重視有形資產發揮的償債保障作用。我國企業債券期限的這個特點與Qian和Strahan(2007)對銀行貸款期限影響因素研究結果一致。總體而言,企業特征變量部分與假設預期相符并支持假設2,但資產規模、盈利能力、杠桿率、股權集中度并沒有與假設預期保持一致,表明我國投資者更關注企業產權屬性、成長潛力、信用評級等指標,對企業經營績效不太關注,這是我國債券市場的發展中階段的獨特現象。endprint

從債券類型特征與企業發債期限的回歸結果看,四個變量在各個方程中均在1%水平下顯著,回歸結果均與假設3預期相符。其中,是否為城投債、發行總規模和融資成本與企業發債期限顯著正相關,表明城投企業發債期限明顯長于其他類型企業債券;發行總額越大期限越長,表明大企業投資規模和發債能力較強;企業發債期限越長,發債成本越高,與債券利率期限結構相一致。債券類型與企業發債期限顯著負相關,表明企業債發行期限顯著長于中期票據和公司債。

從控制變量的回歸結果看,行業變量、年度變量與企業發債顯著負相關,系數均在1%的水平上顯著。隨著債券市場發展和投資理念的成熟,近年來我國企業債券發行表現出短期化趨勢,一方面企業“發短債、常發債”,降低融資成本;另一方面投資者更愿意配置流動性更高的中短期債券。制造業、房地產業和建筑行業等投資建設周期較長的企業發債期限普遍長于零售業、軟件服務和商業企業。地區變量在僅考慮企業特征和債券特征的回歸方程顯著為負。說明制度環境變量不僅能夠反映地區差異,而且解釋能力要強于地區控制變量。

五、分組檢驗及穩健性分析

在描述性統計和回歸結果中都發現,制度環境的差異性導致企業發債期限存在較大不同。為此,本文將全部樣本按地區分為兩個子樣本進行回歸分析,檢驗地區差異性和結果的穩健性。經整理,2009-2015年東部地區④10個省市企業發債樣本共3580個,中西部地區⑤(含東北)20個省市企業發債樣本共3179個。

表4表明東部地區和中西部地區(含東北)的制度環境與企業債券發行期限均呈不同程度的負相關關系,各方程均在1%水平下顯著有效,回歸結果支持主要結論。

進一步的觀察可以發現,制度環境各變量對企業發債期限的影響在不同地區存在較大差別。在東部地區和中西部地區,法律環境變量對企業發債期限影響分別為-0.0167、-0.0643,顯著水平均為5%,說明中西部地區企業發債期限受法律環境影響更大;在東部地區,政府干預對企業發債期限的影響系數為-0.0685,且在1%水平下顯著,而中西部地區政府干預的影響系數為-0.0277,僅在10%水平下顯著,說明我國東部地區企業發債期限受政府干預影響的敏感性更大;在東部地區,中介發育變量對企業發債影響系數為-0.0735,在10%水平下顯著,而中西部地區影響系數為-0.0814,在5%水平下顯著,說明我國中西部地區企業發債期限受中介發育程度影響的敏感性更大;在東部地區,金融市場化水平變量對企業發債系數影響系數為-0.1131,1%水平下顯著,而中西部地區的影響系數為-0.0461,在5%水平下顯著,說明我國東部地區企業發行債券期限受金融市場化水平影響較西部地區更大。

六、結論與啟示

我國地區間經濟發展不平衡,各地法律環境、政府治理等宏觀因素差異較大,這些外部制度環境是否影響企業發行債券期限是一個值得關注的問題。本文以2009-2015年30個省市企業發債數據實證檢驗制度環境對企業債券發行期限的影響,結果表明制度環境與我國企業發債期限呈顯著負相關關系。該結論與以往國外學者的研究結論相反,但卻刻畫了我國制度環境在企業債券融資過程中所起到的獨特作用,而且這種影響與我國學者以往對我國企業銀行貸款融資期限的研究結論類似。

總體而言,制度環境越好的地區,投資者保護程度越高,企業違約成本較高。企業契約意識增強,企業長期負債進行高風險投資的動機減少,故發行債券期限低于制度環境較差地區的企業。在我國正式制度尚不完善的階段,政府干預作為重要的非正式制度對企業發債期限的影響力不容忽視。政府干預之所以能夠發揮如此重要的作用,從債券供給端看,我國國有企業占據債券市場的主體地位,政府干預即有政治激勵動機,又有暢通的干預機制;從債券需求端看,我國債券市場以商業銀行為主體的投資者結構,使得投資者與債券發行人之間有較強的信貸契約特征,政府干預對企業兩種融資方式的影響有共同性。可以說,我國企業債券市場融資所體現出來的銀行貸款特征是當前我國債券市場的重要特征。本文的結論意味著在推進我國企業債券市場發展過程中,應注意加強債市法治環境建設和投資者保護、減少政府對債市審批和行政監管的影響,同時促進多層次金融體系建設和中介服務機構的發展,不斷完善債券市場外部制度環境。

注釋:

① 本文研究樣本不包括短期融資券的原因是該品種發行數量太多,影響樣本分布,且短期融資券募集資金多用于補充流動資金,受制度環境影響不大。

② 考慮到篇幅這里沒有列出各省市發債期限統計表。

③ 政府干預程度變量為反向變量,取值越大,表示該地區政府對地區內企業干預程度越小。

④ 東部包括北京、天津、河北、上海、江蘇、浙江、福建、山東、廣東和海南等10個省市。

⑤ 中部包括山西、安徽、江西、河南、湖北和湖南等6個省;西部包括內蒙古、廣西、重慶、四川、貴州、云南、陜西、甘肅、青海、寧夏和新疆等11個省市區;東北包括遼寧、吉林和黑龍江等3個省。

參考文獻:

[1] 曹萍.金融管制、外部治理環境何企業債務工具的選擇[J].南方經濟,2013(7):35-47.

[2] 江偉.法制環境、金融發展與企業長期債務融資[J].證券市場導報,2010(3):50-57.

[3] 江春,許立成.產權、法律制度與中國金融發展之謎[J].財經問題研究,2004(8):39-44.

[4] 盧峰,姚洋.金融壓抑下的法治、金融發展和經濟增長[J].中國社會科學,2004(1):42-55.

[5] 黎凱,葉建芳.財政分權下政府干預對企業債務融資的影響[J].管理世界,2007(8).

[6] 李湛.中國企業債務結構和債務工具選擇的理論和實證研究[D].廣州:暨南大學博士學位論文,2011.endprint

[7] 羅榮華,劉勁勁.地方政府的隱性擔保真的有效嗎?-基于城投債發行定價的檢驗[J].金融研究,2016(4):83-97.

[8] 李健,陳傳明.企業家政治關聯、所有制與企業債務期限結構——基于轉型經濟制度背景的實證研究[J].金融研究,2013(3):157-169.

[9] 錢先航,曹廷求,李維安.晉升壓力、官員任期與城市商業銀行的貸款行為[J].經濟研究,2011(12):72-85.

[10]孫錚,劉鳳委,李贈泉.市場化程度、政府干預與企業債務期限結構[J].經濟研究,2005(5):52-63.

[11]史永東,田淵博.契約條款影響債券價格嗎?[J].金融研究,2016(8):143-158.

[12]王雄元,張春強,何捷.宏觀經濟波動性與短期融資券風險溢價[J].金融研究,2015(1):68-83.

[13]唐清泉,羅黨論.政府控制、銀企關系與企業擔保行為研究——來自中國上市公司的經驗證據[J].金融研究,2007(3):151-161.

[14]余明桂,潘紅波.政治關系、制度環境與民營企業銀行貸款[J].管理世界,2008(8):9-39.

[15]周黎安.晉升博弈中政府官員的激勵與合作——兼論我國地方保護主義和重復建設問題長期存在的原因[J].經濟研究,2004(6):33-40.

[16]張尋遠.中國區域債務融資工具發展研究[D].成都:西南財經大學博士學位論文,2013.

[17]Allen, F., Gale, D. Comparing Financial Systems[M].MIT Press, Cambridge, MA,2000.

[18]Christophe J Godlewski. Banking environment and loan syndicate structure: a cross-country analysis[J].Applied Financial Economics, 2010,20(8):637-648.

[19]Diamond and Douglas,W. Monitoring and Reputation, The Choice between Bank Loan and Directly Placed Debt[J].Journal of Political Economy,1991,99(4):689-721.

[20]Diamond. Debt Maturity Structure and Liquidity Risk[J].Quarterly Journal of Economics, 1991(106):709-737.

[21]Demirguc-Kunt, Ross Levine. Financial Structure and Economic Growth: A Cross-Country Comparison of Banks, Markets and Development,2001.

[22]Darius P. Miller, John J. Puthenpurackal. The Costs, Wealth Effects, and Determinants of International Capital Raising: Evidence from Public Yankee Bonds”, William Davidson Working Paper Number 445,2001.

[23]Franklin Allen, Douglas Gale. Financial Markets, Intermediaries, and Intertemporal Smoothing[J].Journal of Political Economy, 1997,105(3):523-546.

[24]Franklin Allen, Jun Qian, Meijun Qian. Law, finance, and economic growth in China[J].Journal of Financial Economics,2005,77:57-116.

[25]Hart, Oliver and James Moore. Debt and Seniority: An Analysis of the Role of Hard Claims in Constraining Management[J].The American Economic Review,1995,85(3):567-585.

[26]Jose Guedes and Tim Opler. The Determinants of the Maturity of Corporate Debt Issues[J].Journal of Finnace,1996,51(1):1809-1833.

[27]Jun Qian, Philip E. Strahan. How Laws and Institutions Shape Financial Contracts: The Case of Bank Loans[J].The Journal of Finance,2007,62(6):2803-2834.

[28]Kane A, Marcus A J, Mcdonald R L. Debt Policy and the Rate of Reture Premium of Leverage[J].Journal of Finnacial and Quantitative Analysis, 1985(20): 479-500.

[29]Katharina Pistor, Chenggang Xu. Governing Stock Markets in Transition Economies: Lessons from China[J].American Law and Economics Review,2005,7(1):184-210.

[30]Kee-Hong Bae, Vidhan K. Goyal. Creditor Rights, Enforcement, and Bank Loans, Journal of Finance, 2009,64(2):823-860.

[31].Macro Pagano, Tullio Jappelli. Information Sharing in Credit Markets[J].The Journal of Finance,1993,48(5):1693-1718.

[32]Pavel Korner.The Determinants of Corporate Debt Maturity Structre: Evidence from Czech Firm[J].Czech Journal of Economics and Finance, 2007(3-4):142-158.

[33]Rajan, R.G.and Zingales,L. What Do We Know about Capital Structure? Some Evidence from International Data[J].Journal of Finance,1995,50(5):1421-1460.endprint