物流金融的現狀及發展

——基于惠州的研究

汪洋 惠州學院經濟管理學院

物流金融是將金融服務與現代物流服務融為一體,是現代服務業的重要領域,是擴展金融機構服務形式,提升物流業現代化水平新型發展模式。惠州市優先發展物流金融業具有顯著戰略意義。

一、國內外物流金融發展的基本情況

(一)國外物流金融的緣起和基本思路

物流金融源于制造業的外包和離岸業務,這些業務導致了跨國企業全球供應鏈網絡的形成,使得發展中國家(如我國)的制造企業融入世界級的供應鏈網絡。實踐中,物流金融業務主要是遵循著兩個路徑來開展的:

一是將供應鏈上的資金需求企業作為業務開展的核心,銀行的任務主要是監控整個物流的過程和相關契約的履行情況,并針對性的為資金需求企業提供配套的結算和融資服務。在這一模式下,銀行的風險主要來源于企業自身的信用基礎、企業對供應鏈穩定運行的影響力、以及其上下游企業的信用履行情況;二是銀行代替資金需求企業直接掌控流通中的商品價值,以此為基礎,根據資金需求企業的需求和相關情況,為資金需求企業提供配套的融資和相關服務。在這兩個路徑中,商業銀行發展了多種業務產品,比如訂單融資和應收賬款保理就是在第一種路徑的框架內開發出來的;而倉單融資和結構化存貨質押融資則是第二種路徑的產物。更進一步的是,商業銀行還可以將這兩種模式的一些特點進行結合,從而衍生出新的業務產品來,結構化出口前融資就是這種思路的產物。

物流企業從事物流金融業務有先天的優勢——對供應鏈的熟悉,對業務的專業性,如果本身具有的良好信譽,可在為核心企業提供物流業務支持的同時實現對物流的實際監控,使得它們與商業銀行一起成為物流金融服務的重要提供主體。基于這個基礎,物流企業可以與金融機構合作甚至并購整合金融機構之后,為資金需求企業提供多樣化的物流金融服務。這些物流金融服務不僅包括代收貸款、墊資等簡單的服務方式,還包括票據擔保、應收賬款保理、倉單質押融資等復雜的物流金融業務。

實踐中,世界物流巨頭DHL在2004年開始為進出口企業提供關稅融資;UPS更是并購了美國第一銀行,成立了UPS capital,專門為世界各國的各種服務對象提供各式各樣的物流金融服務。

(二)國內外物流金融業發展的比較

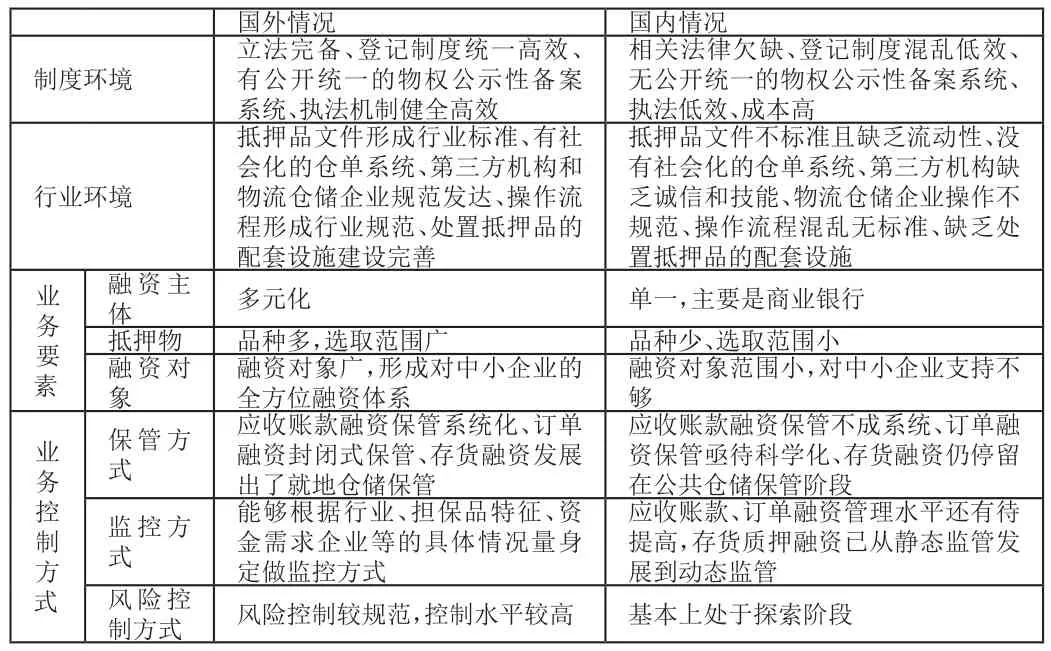

國外物流金融業務的操作流程非常規范,模式多樣化、靈活化。而國內的物流金融業務起步較晚,各方面者有較大差距。表1從制度環境、行業環境、業務要素、業務控制方式等幾方面列出了國內外物流金融業發展的異同

表1 國內外物流金融業發展的比較

二、惠州市物流金融業發展現狀

隨著內國物流金融業務的快速發展,惠州市也在逐步建立現代物流金融系統。惠州物流金融發展現狀大致可以從以下兩方面說明:

(一)行業推進方面。2013年5月,惠州提出強化金融業對物流業的金融服務,重點支持物流園區建設和港口碼頭建設;支持保稅物流園區、國際采購分銷中心、大宗商品交易中心建設;支持現代物流龍頭企業建設物流基礎設施建設;支持農業產業化龍頭企業發展農產品深加工、銷售和物流配送一體化業務建設;支持農村現代流通網絡建設等。

截止2016年,惠州市有銀行28家,保險機構 70家,證券機構9家,期貨公司 2 家,風投機構 8 家,小額貸款公司 15家,融資擔保機構 17家,已經形成了與我市經濟發展相適應的金融服務體系。在這當中,已有8家金融機構與金澤集團達成了聯合開展物流金融業務的協議,還有兩家獨立開展物流金融業務。

(二)企業參與方面。從物流金融的合作模式來看,無論是制造業企業、物流企業、銀行三方共同參與融資的模式,還是銀行與物流公司進行融資合作后,由物流公司再予企業以融資的模式,都需要依托物流金融信息監控共享平臺的建設與完善。

惠州市金澤集團自主開發建設的“惠州物流金融公共服務平臺”,是全國首創的基于云計算與物聯網融合的物流金融公共信息平臺。該平臺的功能包括面向中小企業的金融與物流集成式創新產品服務(電子商務)、第三方支付、資金結算、訂單管理、可視化質押物監管、倉儲及物流管理、保險、評估、行業數據統計等,以及配套的物聯網終端設備應用。平臺通過物聯網信息技術及物流金融創新模式的運用,實現了對制造或商貿企業真實貿易背景下的票據流、資金流、物流等數據采集、分析、處理及透明化管理,有效地解決了銀行對中小企業流動資金貸款的貸后管理和企業信用核驗等問題,實現了應用模式、產品服務、商業模式等多種創新與技術突破。

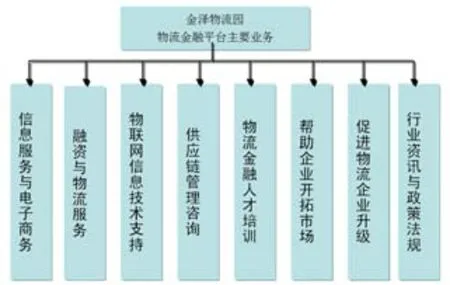

目前,金澤集團已與多家銀行等金融機構合作,通過物流金融創新模式,對企業融資金額達6.35億。圖1概括了金澤集團的物流金融平臺的主要業務模塊。

三、惠州市物流金融業發展中存在的問題

目前,制約我市物流金融業發展的因素主要體現在以下三個方面。

(一)相關機制及技術欠缺

相關法律法規不健全。目前沒有較為完善的法律法規規范其業務操作及業務糾紛;相關的物權登記制度混亂,缺乏統一公開的物權公示性備案系統;第三方中介機構缺乏專業的技能和誠信;非金融機構的金融準入制等等。

相關技術手段不成熟,行業標準不統一。如倉單的標準格式沒有統一規范,倉單質押流程不統一,倉單質押的價格確定缺乏標準等等。

(二)物流企業管理水平有待提升

1.業務管理比較混亂。倉單不標準導致其缺乏流動性缺乏;運輸和倉儲規范的不統一導致流通中的物權難以得到相應保證;金融機構無法對流程進行有效監控,使得風險管理無法得到無縫連接。

2.風險管理能力還需提高。物流金融業務的風險,關鍵在于對業務風險實施動態監控。物流企業理應把控融資風險,但是物流企業對風險還缺乏相應的識別、評估和控制能力,導致了金融機構對物流企業缺乏信任。

(三)金融機構主動參與較弱

目前,全市共有銀行機構28家,僅有8家金融機構推出了相關物流金融業務,涉及金額也僅有6.35億,金融機構對物流金融的參與性很低,其原因如下。

1.物流金融業行業風險較高。一般來說,金融機構的避險屬性使其不愿意將資金投入不熟悉的領域。

2.信用體系不完善。物流業尚未建立起較為完善的信用體系,挫傷金融機構積極性。

3.質押物處置較困難。基于目前物流金融大多以存貨質押、倉單質押以及保兌倉業務為主。由于可質押貨物沒有統一標準規范,且質物估值困難,致使被普遍接受的質物有限。且質壓一旦發生風險,金融機構在處理質押物時處于劣勢地位。

四、惠州市物流金融業發展的對策

(一) 建立企業誠信管理體系

加快推進中小企業信用體系建設,建設聯合征信體系。多渠道采集中小企業信息,結合企業和個人信用信息基礎數據庫,建立多層次的中小企業信用評估體系。

(二)加強風險防范控制

(1)發揮物流金融公共服務(信息)平臺監管作用。依據物流金融公共服務(信息)平臺采集的客戶日常物流和資金流動真實數據,對客戶進行風險評估則,信用評級。

(2)引入保險和擔保機制。保險公司可以貫穿供應鏈業務的整個流程,在存貨(單)質押業務及信貸業務,都可發揮積極作用。

(3)強化金融機構、物流和制造企業互信互動,推動設立風險緩釋金,建立完善平穩順暢的退出機制。

(三)制定行業規范

(1)制定物流公司參與物流金融的準入規范。(2)規范物流行業單據的格式及要素。

(四)提高金融機構創新服務意識

積極推進金融機構設立物流金融或供應鏈金融業務部,與產業集群以及物流園區、大型物流企業等建立戰略合作關系。

(五)提升管理及技術水平

(1)建議以規模較大的物流企業為龍頭,開展物流金融業務,拓展本地物流金融服務領域。

(2)加強物流新技術的開發和應用,積極開發和利用全球定位系統(GNSS)、智能交通系統(ITS)等新技術,加強物流信息系統安全體系研究;完善并推廣物品編碼等自動識別、標識技術以及電子數據交換(EDI)技術;發展可視化技術、貨物跟蹤技術和貨物快速分揀技術。鼓勵企業采用專用物流技術裝備,推廣網絡化運輸。

[1]唐建榮,姜翠蕓.物流業與金融業協同演化機制及路徑優化研究[J].商業研究,2017-08-10.

[2]黃子玲.物流金融風險綜述與未來趨勢展望[J].中國管理信息化2017-10-25.

[3]張文會.基于保兌倉模式的商品車物流金融風險因素辨識[J].物流技術 2017-9-25.