數學模型在金融資產配置中的應用

邊靈玥

【摘要】本文首先介紹了資產配置的定義以及資產配置的必要性和重要性。其次講解了資產配置自上而下的大致思路。接著定量地介紹了金融資產配置中三種不同的數學模型。最后反思現有模型的不足和未來模型的改進方向。

【關鍵詞】資產配置 均值-方差模型 風險評價模型

【中圖分類號】F8 【文獻標識碼】A 【文章編號】2095-3089(2018)48-0235-02

一、引言

資產配置是指資金在不同種類的金融資產之間進行分配的過程。資產配置的概念由來已久,名著《堂吉訶德》中的名句為大家所知曉——“不要把雞蛋放在同一個籃子中”。投資者在被單一資產可觀的收益率吸引時,卻不能忽視投資單一資產承受的巨大風險。對于單一資產而言,收益和風險是相匹配的,并不存在高收益低風險的資產。因此如果投資者希望在不損失收益的情況下,降低資產風險,就需要進行分散投資,有效的進行資產配置——以合適的比例投資適當的資產組合。如此我們可以改善風險-收益比率,達到我們穩健投資的目的。

對于個人而言,進行合理的資產配置可以在保證可觀的資產收益率的同時保證資產風險的可控。假設市場投資主體為理性投資者,都追求利益最大化,而市場具有客觀的評價機制,這使得整個社會的資金具有更好的流通性和充分的使用效率,而最終達到資源優化配置的效果。

二、金融資產的配置思路

資產配置是自上而下的一個投資過程,大致思路如下:首先由投資者的風險偏好來決定以適當的比例將資金分配于資產配置風險資產和無風險資產之間,這里涉及到風險厭惡系數和無差異曲線的概念。無差異性表現在“曲線”上的每一點,即不同的資產配置組合對于投資者來說都是“無差異”的,即曲線上每個投資組合的收益和風險相匹配的效用值是相同的。我們可以由投資者的風險厭惡系數來計算出投資組合中投資風險資產的合適比例。

其次在風險類資產中的小類進行選擇即確定投資組合的備選投資池應該如何進行選擇資產種類。這里介紹一種通過選擇逆周期性的投資標的而最大程度規避經濟周期波動帶來的不利風險的投資思路——“美林時鐘”。該理論具體將經濟劃分為四個周期并對應于相應的逆周期投資標的,依次是:經濟復蘇期對應小盤股、房地產和新興市場股票;經濟過熱期對應于大宗商品、發達市場股票、通脹保護債券;經濟停滯期對應于大盤藍籌股、短期國庫券、成長型股票以及經濟衰退期對應于中長期國債、公司債和價值型股票。而各類風險資產內部的相對比例則是由風險資產的證券特征來決定的,包括其期望收益率、方差、協方差等。在確定好投資的風險資產種類后,具體相對比例的計算將在第三部分詳細說明。

最后是各小類風險資產內部中的證券選擇,在實際操作中則會涉及到具體個股、具體債券等的證券選擇。而具體的選擇方法則根據投資者不同而不同。譬如在個股的選擇上,投資者比較普遍的使用行業研究的方法:將個股按行業分類,研究同一行業的上中下游行業;研究該行業的市場格局、龍頭企業等;最后研究行業中各家公司的財報、預期增長率等。

三、資產配置中的數學模型

在明確投資的風險資產種類范圍后,具體各類資產的大類相對比例可由不同的數學模型進行定量分析,得到明確的配置比例。

1.固定比例的資產配置組合

在資產配置初期,投資者大多以固定比例進行資產配置。在僅考慮股票和債券這兩種投資標的時,最常用而經典的配置方式是60/40投資組合,即在投資組合中持有60%的股票和40%的債券。當持有更多種類的風險資產時,有投資者則對每類資產分配1/N的權重,其中N為整個投資組合的風險種類總數,即對所有風險資產均勻分配。同時也有投資者依據自己的投資理念,對多種類的風險資產進行較為固定的配比,但在不同種類資產之間有所側重。譬如著名的耶魯捐贈基金投資人——大衛·斯文森,他在20余年期間保持了年均凈收益率16%左右的優秀業績。根據耶魯捐贈金公開的近幾年年度報告來看,投資組合中的各類資產占比較為固定,其中主要包括美國股票、國外股票、固定收益、房地產、自然資源和現金等其他類資產。

2.馬科維茲資產組合選擇模型

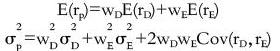

以投資組合的期望收益為縱軸、波動率為橫軸繪制出的函數圖像即為此兩種投資標的的投資可行集。特別需要指出的是兩種標的資產的協方差(大于兩種資產標的則為協方差矩陣)會決定不同的投資可行集。當協方差為負時,投資組合的方差則會降低。更特殊的當相關系數ρ=-1時即完全負相關時存在零方差組合即可以完全對沖風險,此時最大化了分散投資的好處。由于對于任意風險水平,我們只關注期望收益率最高的組合集,因此將最小方差邊界上方的點構成的集合稱為風險資產有效邊界。我們通過以無風險收益率為截距向風險資產有效邊界做切線,切點即為最優風險組合。此時我們得到的報酬/波動性比率最高的一條資產配置線。最后我們可以通過投資者的風險厭惡系數和無差異曲線在風險資產與無風險資產之間確定最優組合。

3.風險平價模型

風險平價模型是指由風險的角度出發,給予投資組合中各類資產不同的權重,而實現各類不同資產在投資組合中所貢獻的加權風險“平價”,即基本相當。風險貢獻可以理解為各類資產的損失貢獻。風險平價模型配置的不是“資產”而是“風險”。在模型中將資產價格的波動率作為衡量資產風險的指標,當資產價格服從或近似服從正態分布時,模型有較好的表現;相反當服從“尖峰厚尾”的分布時,則會出現偏差。

美國著名的基金公司——橋水基金被廣為贊譽的“全天候策略”,就是應用了風險平價模型的核心思想,從而達到了多元化投資,保證投資組合風險可控,進而取得更為穩健的投資收益。

四、模型的改進和拓展方向

上述的資產配置模型方法盡管在實踐中得到了廣泛而有效的應用,但仍有不足之處和繼續改進拓展的空間。以經典的馬科維茲模型為例,雖然馬科維茲模型將資產配置由定型分析發展到定量分析,具有里程碑的意義,但模型仍有改進的空間。模型中的一個重要前提假設是資產風險收益服從正態分布。但由大量的真實金融市場數據表明,資產收益率的分布,服從“尖峰厚尾”的分布。正態分布的偏度為0,峰度為3,而“尖峰厚尾”則名副其實:數據的分布有一定的偏斜、不對稱并且更集中。由圖像直觀的來說,資產的收益率出現極端值的概率要比正態分布數據出現極端值的概率更大。這說明在模型中僅僅使用收益率的一、二階矩——期望和方差來刻畫證券的風險特征是不夠的,仍有剩余的有價值信息隱含在收益率數據的更高階矩形——三、四階矩,即偏度和峰度中。更加充分的挖掘數據中的信息對于模型的構建勢必有更好的效果。

參考文獻:

[1]任飛, 李金林.資產配置理論與模型綜述[J].《生產力研究》,2007 (7) :140-142.

[2]管鴻禧.馬科維茲資產組合選擇理論評述[J].《經濟學情報》,2000 (5) :56-60.

[3]龍先文,鄧純陽.對馬科維茲投資組合理論的反思[J].《特區經濟》, 2005 (11) :351-352.

[4]蔡文捷.基于風險平價策略的大類資產配置實證研究[J].《浙江大學》,2017.