基于經驗分布的投資選擇

萬云倩,范愛華

(安徽工業大學數理科學與工程學院,安徽 馬鞍山 243032)

1 引言

俗話說:不能把雞蛋放在一個籃子里.經濟人在股票市場進行投資,要選擇適當的投資組合,其中心問題是在回報與風險之間進行權衡.Markowitz[1]提出把投資組合收益率的期望和方差分別作為回報和風險,提出了均值-方差模型.首次對不確定情況下投資組合選擇提供了寶貴分析方法.文獻[2]利用均值-方差模型討論了投資者的最優投資策略.文獻[3]通過構建投資組合進行應用分析,分析均值和方差變動對投資組合有效前沿曲線的變動情況以及該變動對實際投資活動的影響.文獻[4]討論完備標準動態金融市場中在允許投資組合條件下的概率準則問題.文獻[5]利用罰函數法,對最小風險組合證券的非負投資比例系數進行研究.

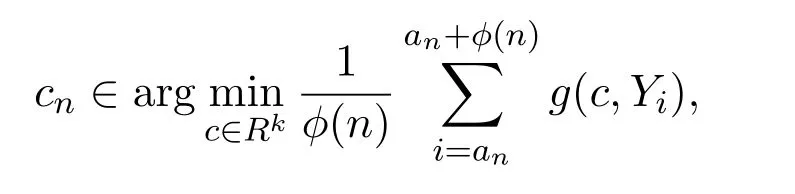

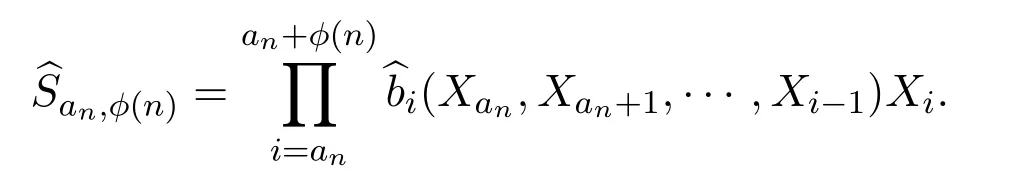

在文獻[6]中引入滑動平均.假設一個經濟人在證券市場中進行投資,他在觀察了一段時間之后,在an時刻做出決策開始投資,然后等待在未來某個時刻an+?(n)時刻退出市場,此模型稱之為滑動投資模型.最后,利用凸函數,函數連續性,泰勒級數,勒貝格控制收斂定理等方法,研究在這一模型下經濟人的平均收益與期望收益之間的大樣本性質.

2 基本概念與模型假設

定義 2.1[7]一個股票市場是由各只股票為分量組成的列向量:

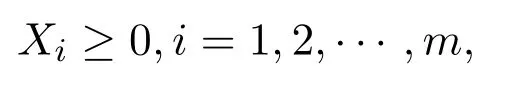

上標T表示轉置,

其中m是該股票市場中所有股票的只數,Xi稱為相對價格,其為第i只股票當天的收盤價與開盤價之比.

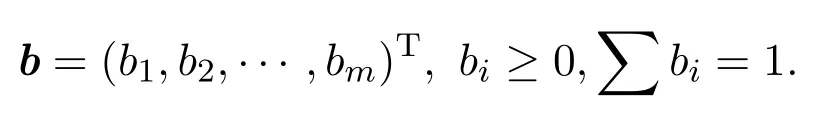

定義 2.2[7]一個投資組合是列向量:

其實,它就是將資金如何按比例分散投資到各股上的分配方案,其中bi理解為某人投資第i只股票的資金占其總投資的比例.

定義 2.3[7]如果采用投資組合策略b,而股票向量為X,那么相對收益(指當天收盤時的總市值與開盤時的總市值之比)則為:

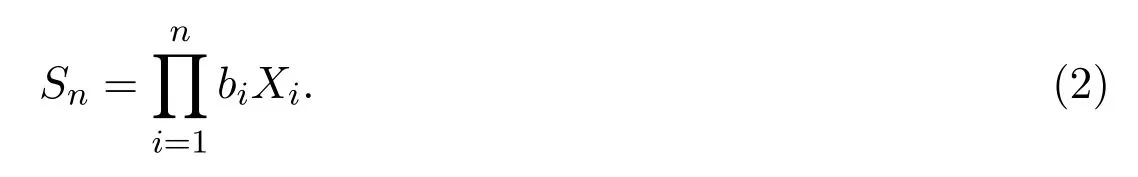

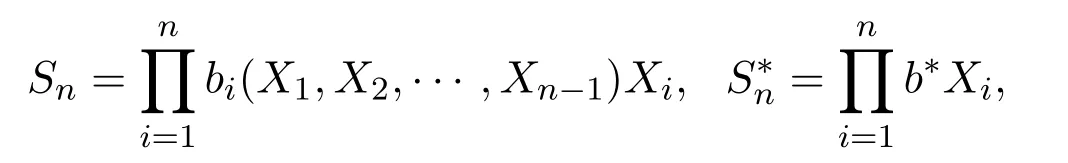

定義 2.4[6]若將流動資金進行再次分配,在第i次分配中,投資組合bi對股票向量X1,X2,···進行重復投資,那么重復n次之后獲得的相對收益Sn為:

定義 2.5[6]考慮函數h(·):Rn → R∪{∞}.epih(·)表示集合{(y,α)∈ Rn×R:h(y)≤ α}.

定義 2.6[6]設B表示投資組合的集合,B?表示對數最優投資組合的集合.

假設 1股票市場收益率向量X1,X2,···是獨立同分布的.

假設 2股票的概率分布預先未知.

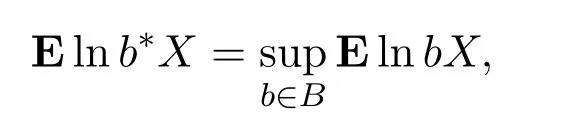

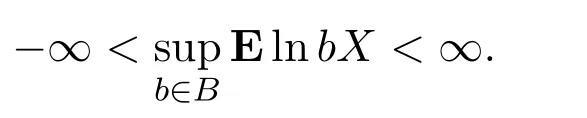

如果

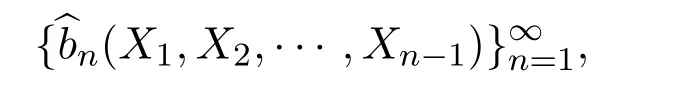

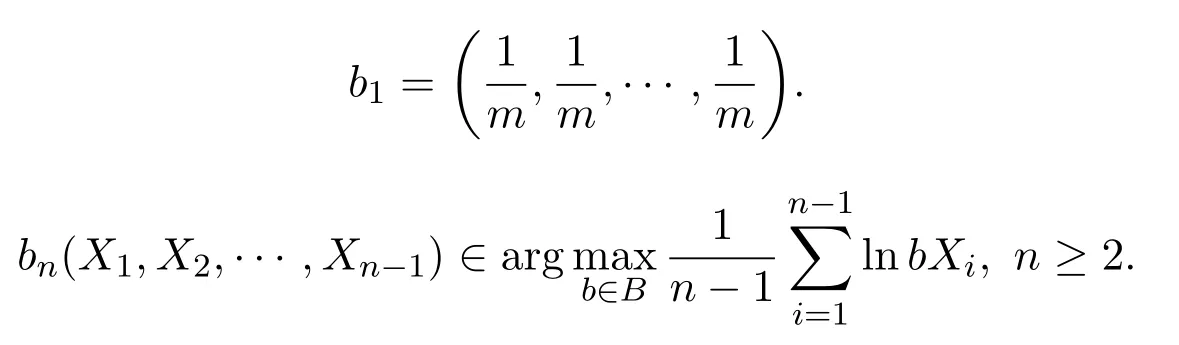

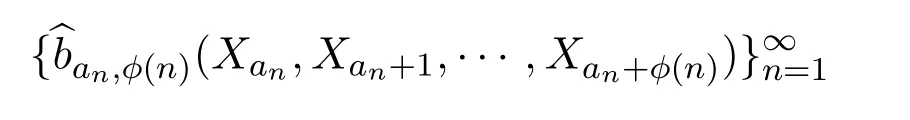

那么投資組合b?被稱為對數最優.由于投資組合選擇可以依靠過去的結果,那么投資組合就可被描述成一列投資組合選擇{bn(X1,X2,···,Xn?1)}∞n=1.

可測函數bn(X1,X2,···,Xn?1)的映射是從股票市場收益率向量的過去結果到投資組合的集合.表示為:

其中

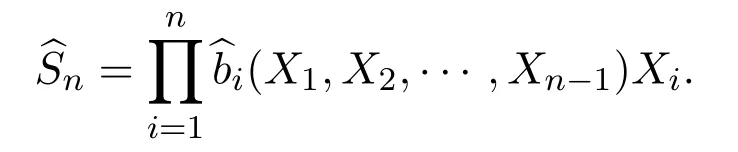

表示資金經過n次重復投資得到的投資選擇和對數最優投資組合.由文獻 [11]可知,是投資選擇可得到的資本最優漸近增長率.

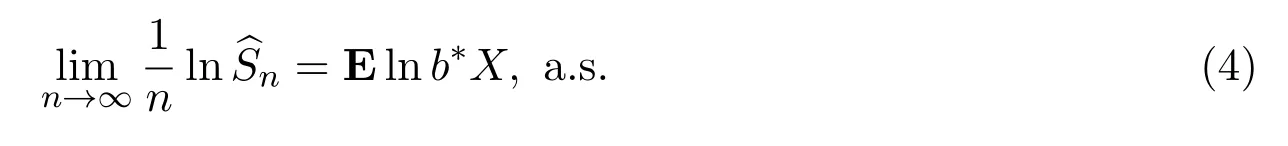

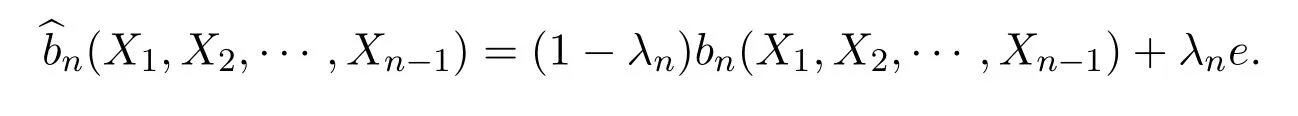

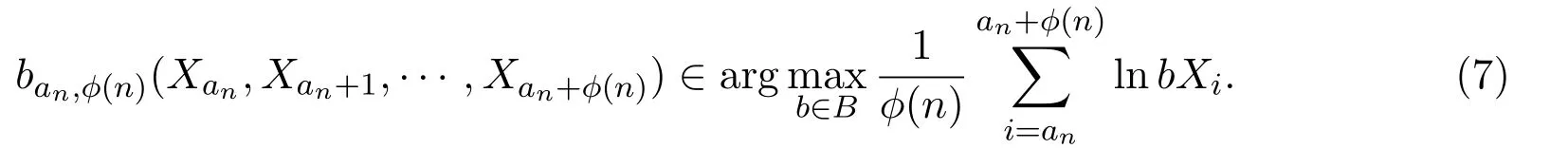

考慮一個可實現資本漸近最優增長率的目標,并尋找它的投資選擇

即

其中

3 基本引理

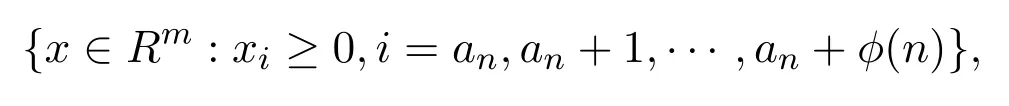

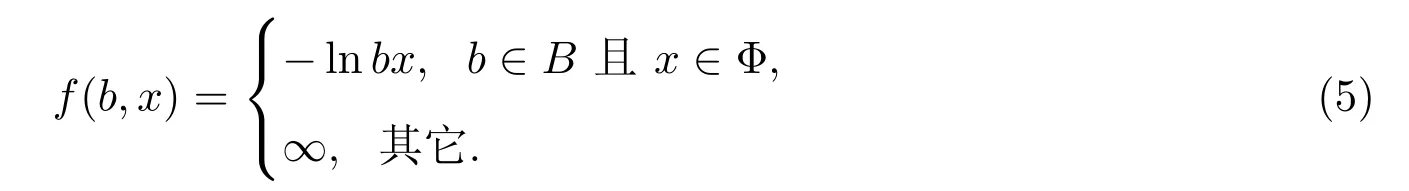

引理 3.1設概率空間(?,D,P),其中 ?=Rm,且D表示關于P的 Borelσ-代數,設 Φ表示集合:

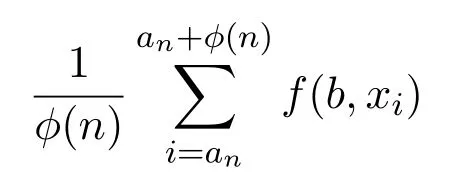

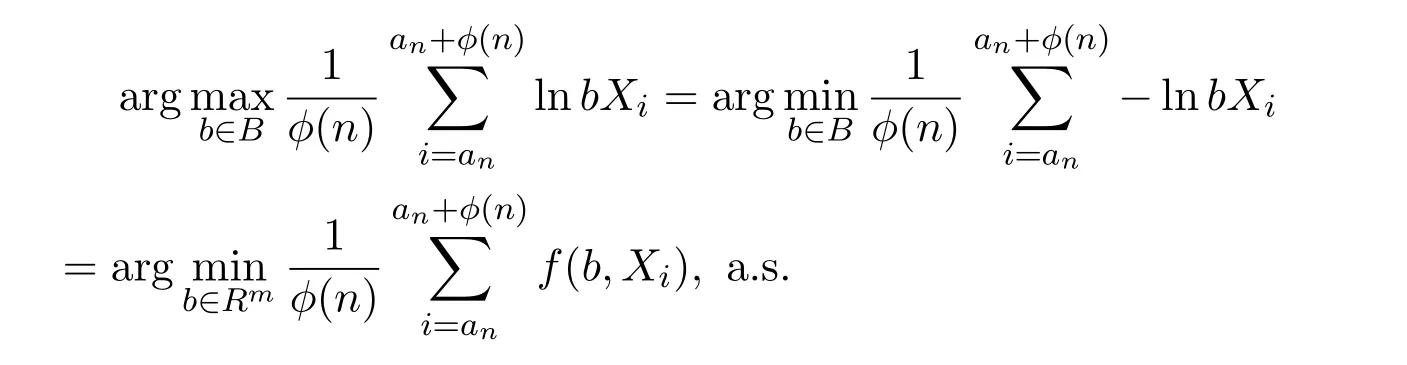

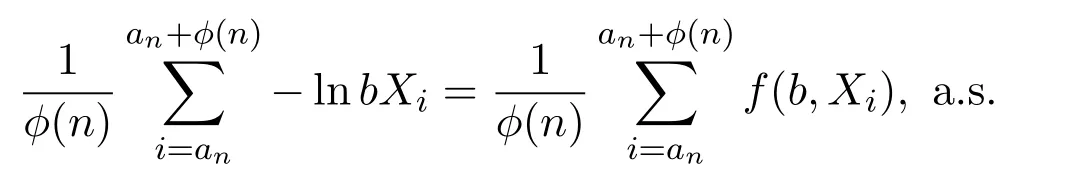

考慮函數

即f(·,·):Rm ×?→ R ∪ {∞},那么

1)?x∈?,集合 epif(·,x)={(b,α)∈ Rm ×R:f(b,x)≤ α}是凸的.

2) 集合 epif(·,x) 是閉的.

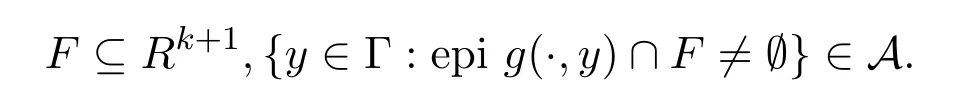

3)對所有閉子集F ?Rm+1有{x∈?:epif(·,x)∩F ≠?}∈D.

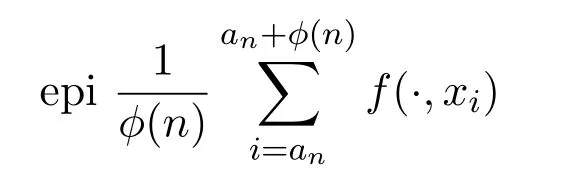

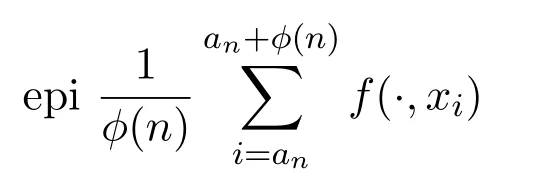

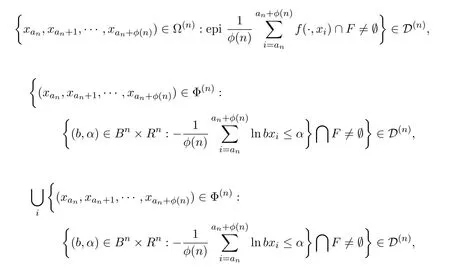

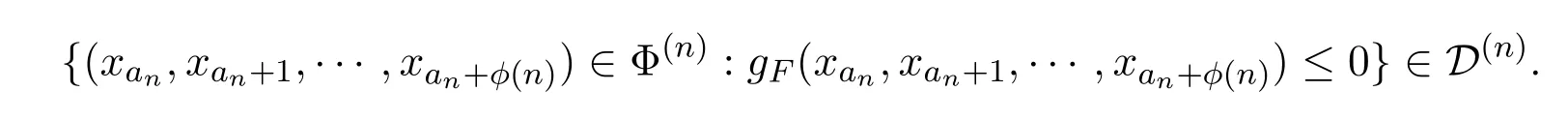

4)在乘積概率空間 (?(n),D(n),P(n))中,?(xan,xan+1,···,xan+?(n))∈?(n),集合是閉的.

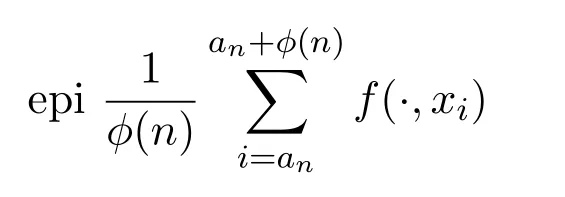

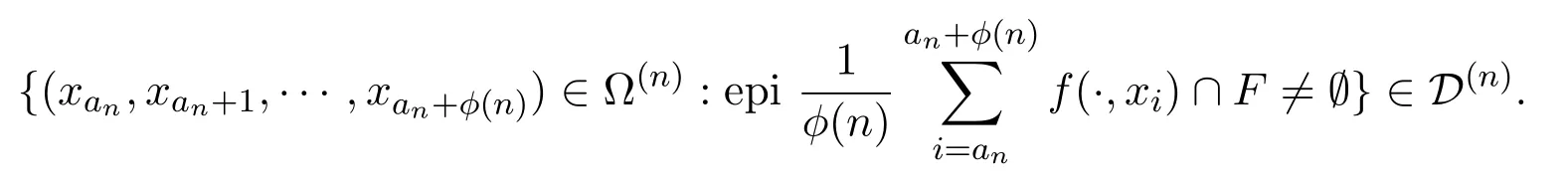

5)對所有閉子集F?Rm+1有

證明1),2),3)的證明參見文獻[6].

是空集.

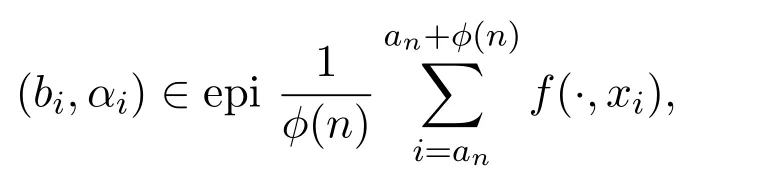

假設 (xan,xan+1,···,xan+?(n))∈Φ(n),若 (b′,α′) 是集合

的邊界,設 (bi,αi) 收斂于 (b′,α′),使得

因此bi,b′∈Bn,αi,α′∈Rn.設?ε>0,當α′是有限的,且i足夠大,那么

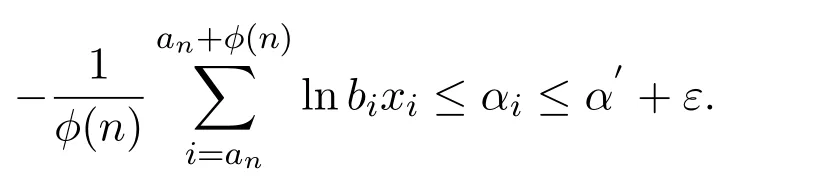

由函數?lnbx的連續性,

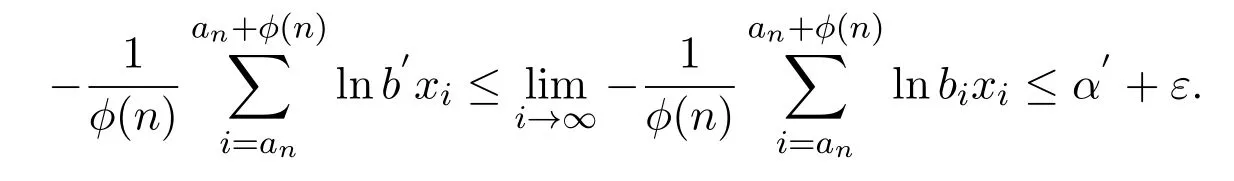

由于ε是任意的,那么

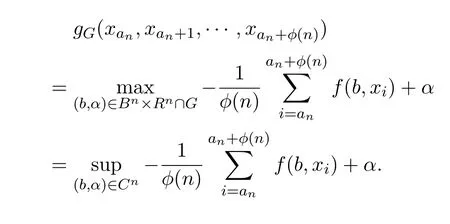

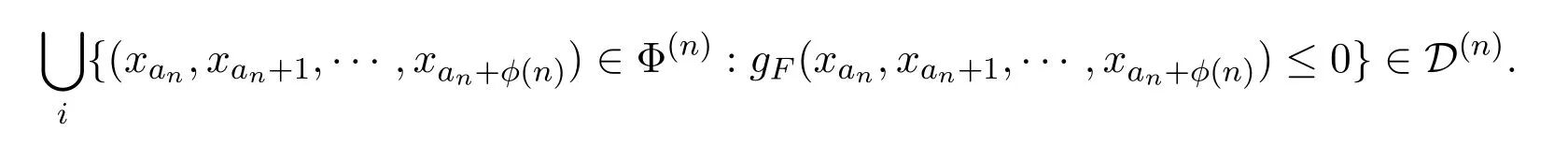

5)假設G是Rm+1的有界閉集,設

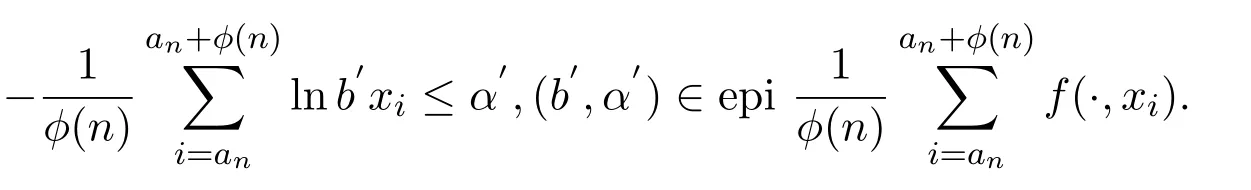

其中Cn是Bn×Rn∩G上的可數稠密子集,對每個b∈Bn,α∈Rn,函數

是可測的.

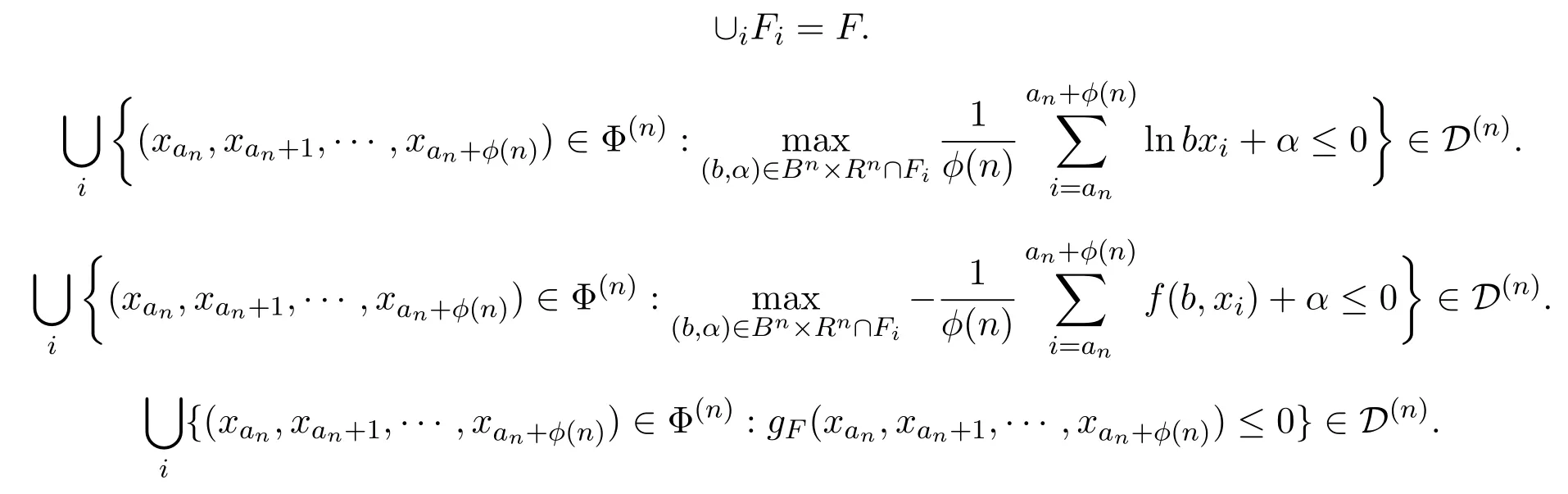

設F表示Rm+1的閉集,下列敘述都等價的:

其中Fi是有界閉集(可數多個),使得

上述已經證明了

并且函數gF(xan,xan+1,···,xan+?(n)) 是可測的,因此

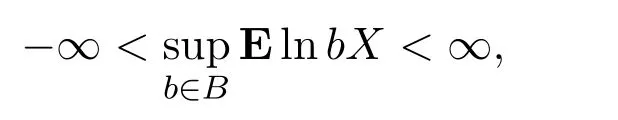

引理 3.2假設Xi≥0 a.s.,i=an,an+1,···,an+?(n),并且

設

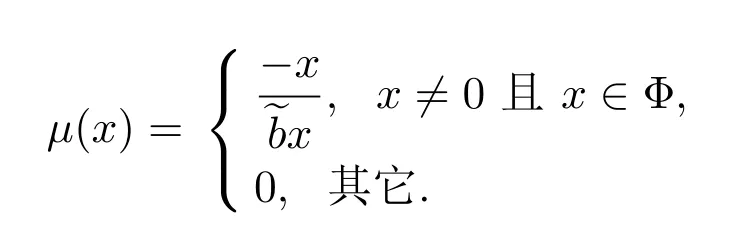

所有的b∈Rm,x∈?,并且 E‖μ(X)‖<∞.

證明因為

因此

μ(x)顯然是可測的.

若x=0或x?Φ,那么∞≥∞+0.

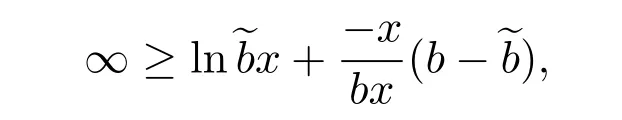

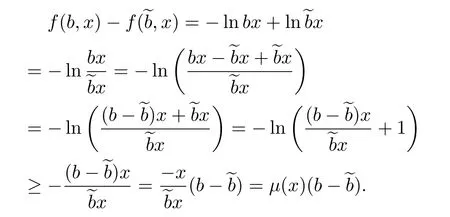

若b?B,x≠0且x∈Φ,那么

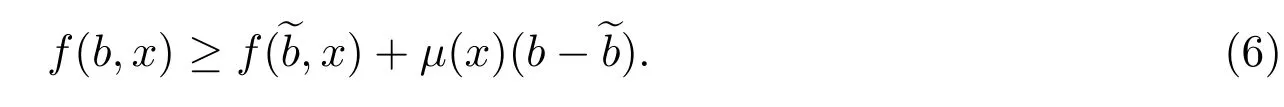

若b∈B,x≠0且x∈Φ,那么

此外

引理 3.3[8]設Y是概率空間(Γ,A,F)的隨機變量,其中A表示包括關于F的σ-代數.

考慮下列假設:

假設 1g(·,·):Rk×Γ→R∪{∞}是一個凸的正被積函數,那么

(1)?y ∈Γ,集合 epig(·,y)是閉的.

(2)y→epig(∩,y)的映射是可測的,且對閉子集

(3)?y∈Γ,epig(·,y)幾乎處處是凸的,且不是空集.

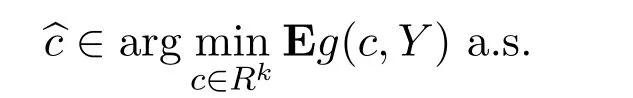

假設 2存在∈Rk,使得是有限的,且可測函數μ(·):Γ→Rk,使得

(1)對所有c∈Rk,y∈Γ,有

假設 3隨機變量Yi是獨立同分布的.

那么

證明參見文獻[8]的定理2.3和命題2.1,文獻[9]的定理3.4.

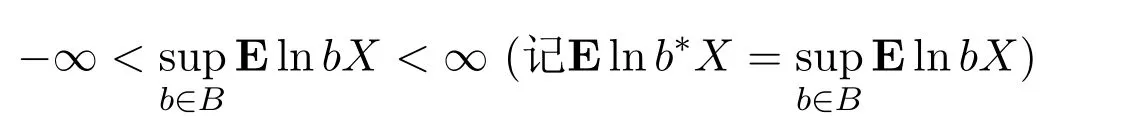

引理 3.4假設隨機股票市場收益率向量Xi是獨立同分布的,且

證明根據引理3.1,文獻[10]定理1C和定理2K得到可測選擇

的存在性,那么

對所有b∈B,有

那么根據引理3.1,引理3.3得到聚點的對數最優.

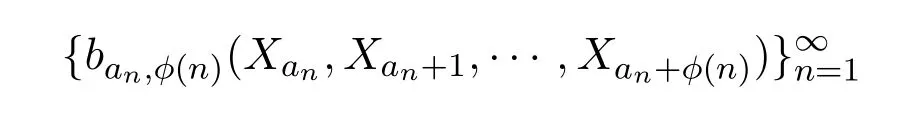

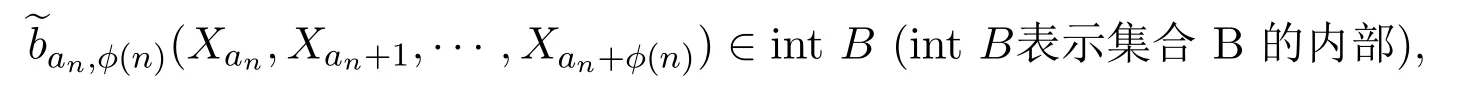

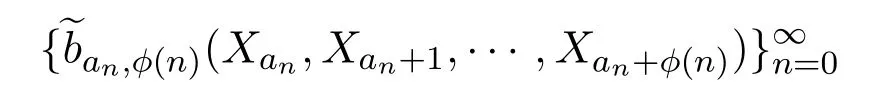

引理 3.5經驗對數最優投資組合的聚點和建立的投資組合選擇一致,因此序列

的聚點依概率1是對數最優.

證明設由于

反之證明類似.

設

由引理3.4得對數最優性.

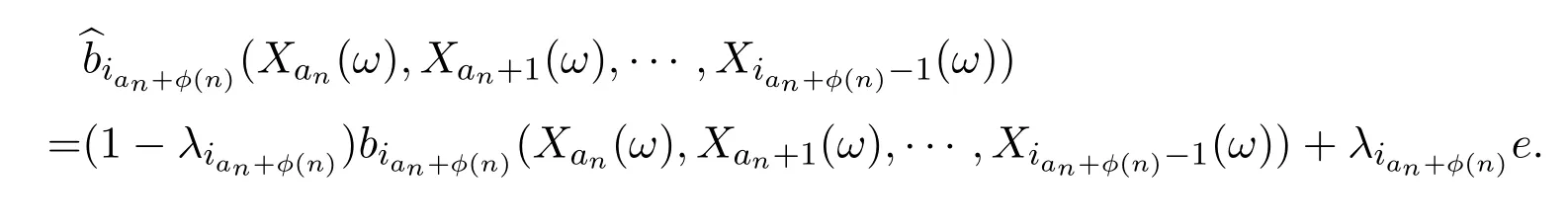

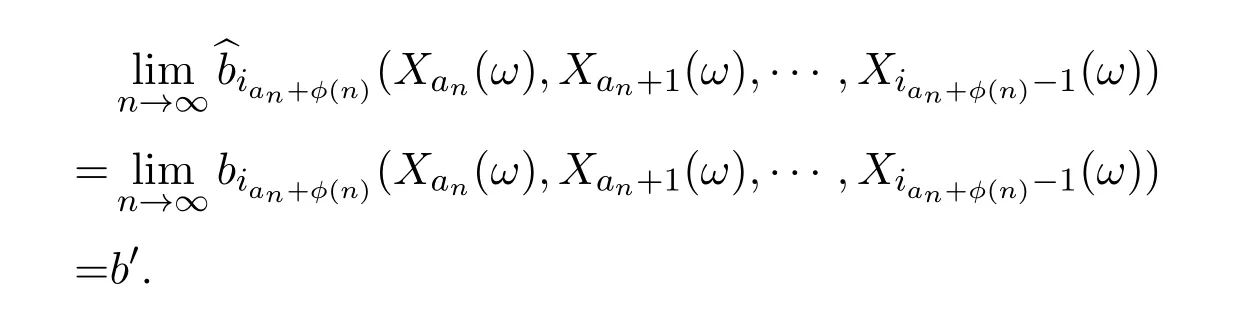

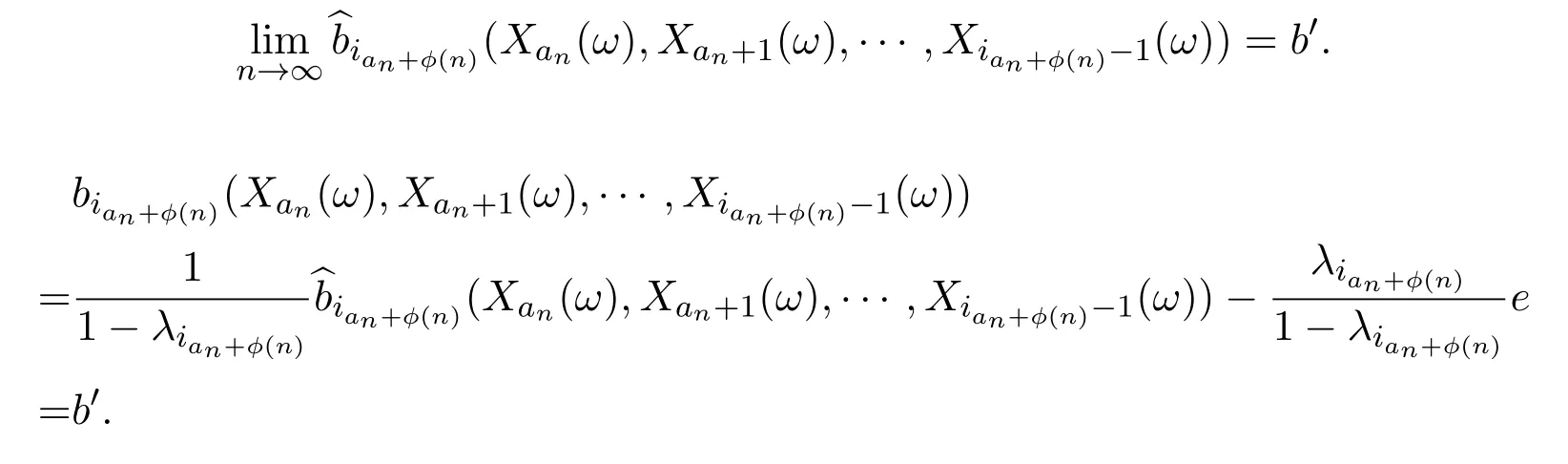

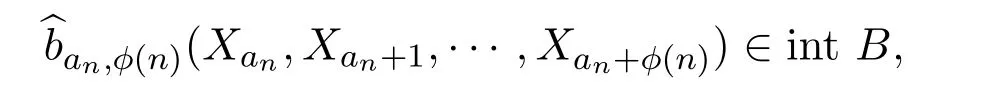

引理 3.6設隨機股票市場收益率向量Xan,Xan+1,···,Xan+?(n)是獨立同分布的,且

且

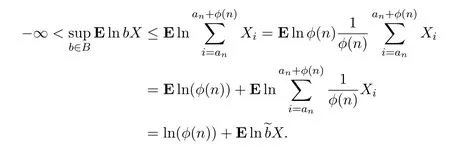

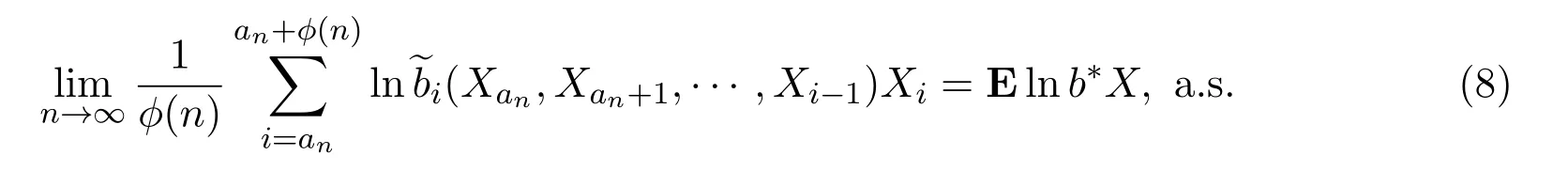

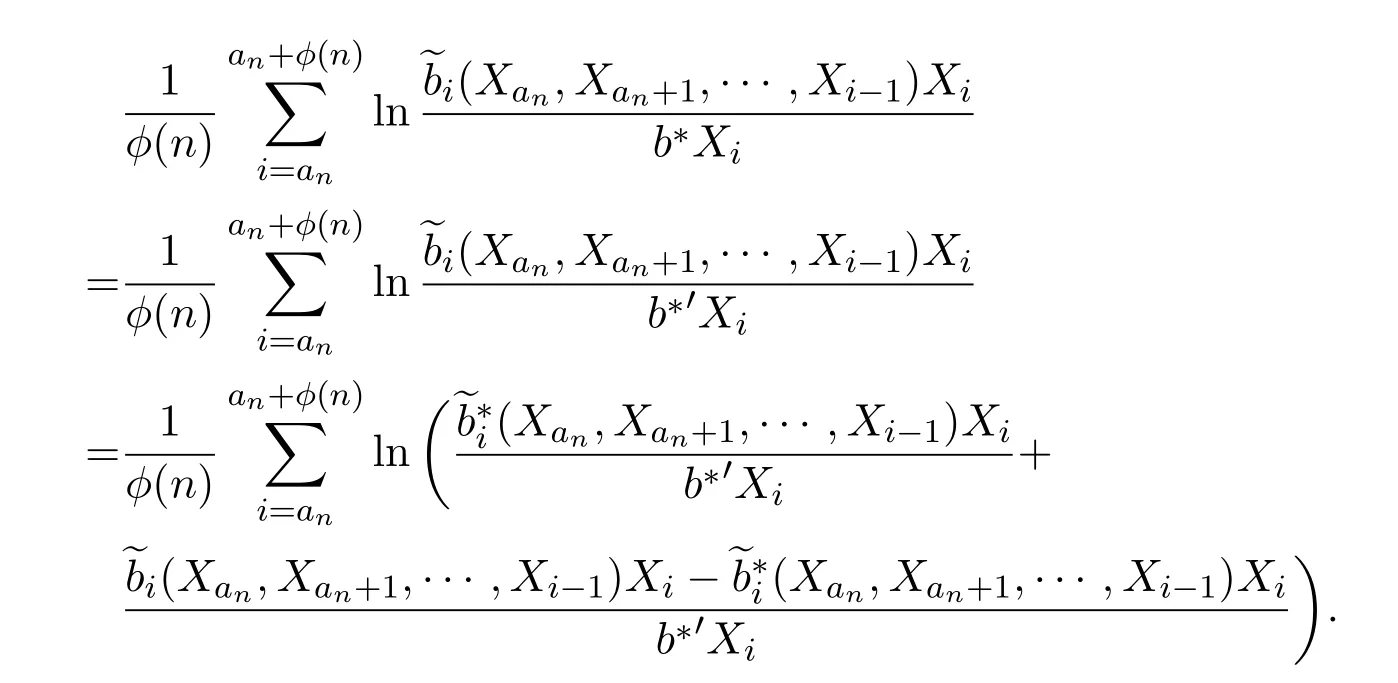

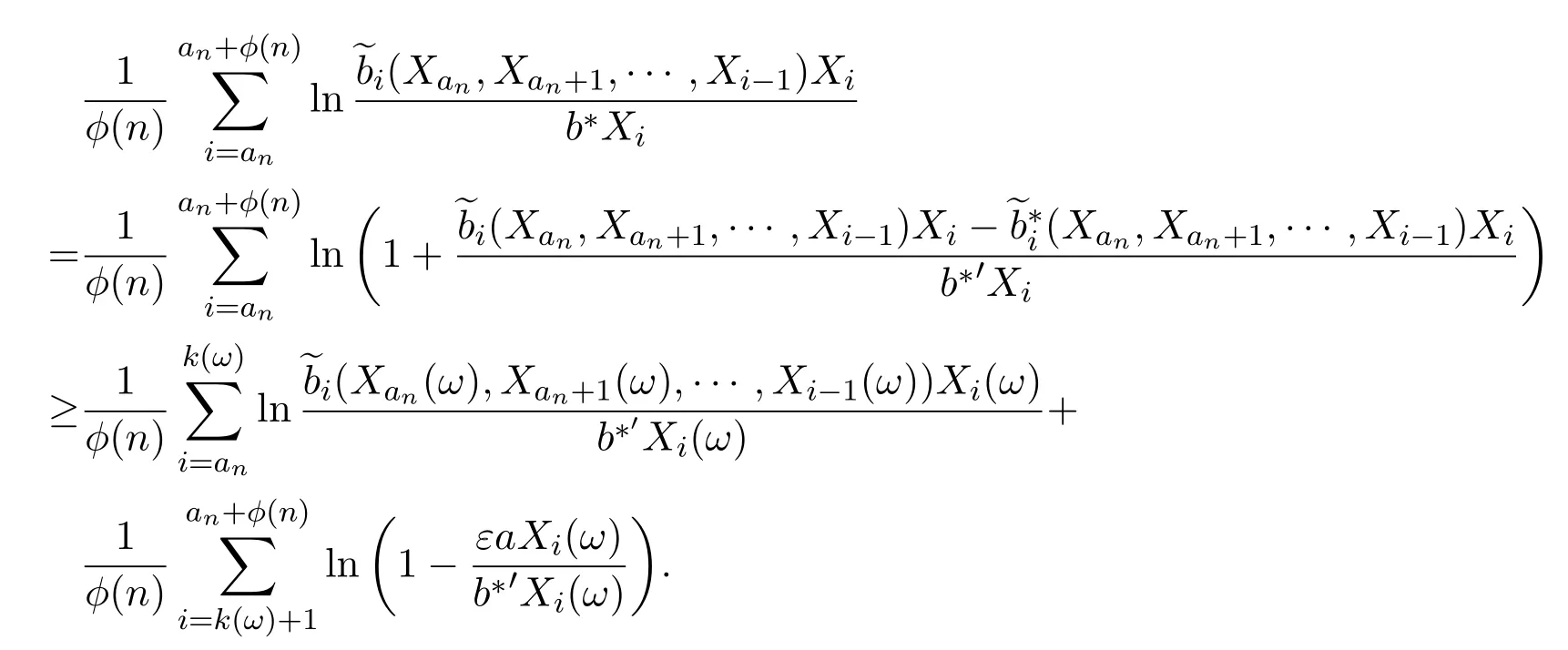

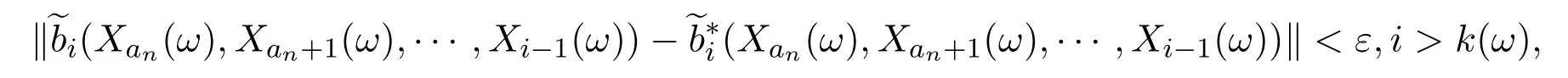

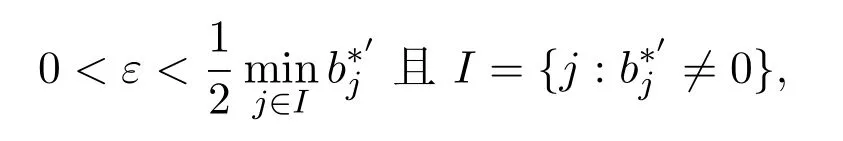

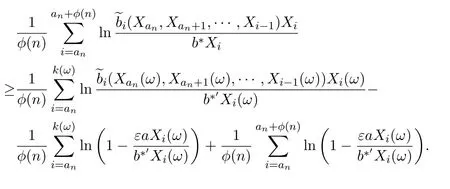

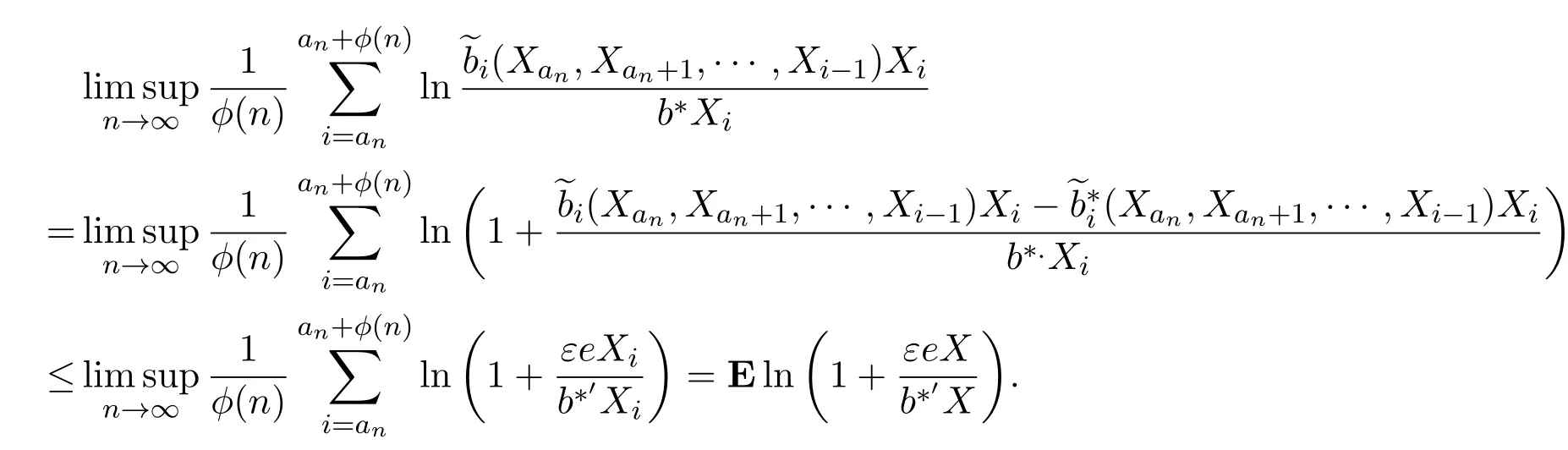

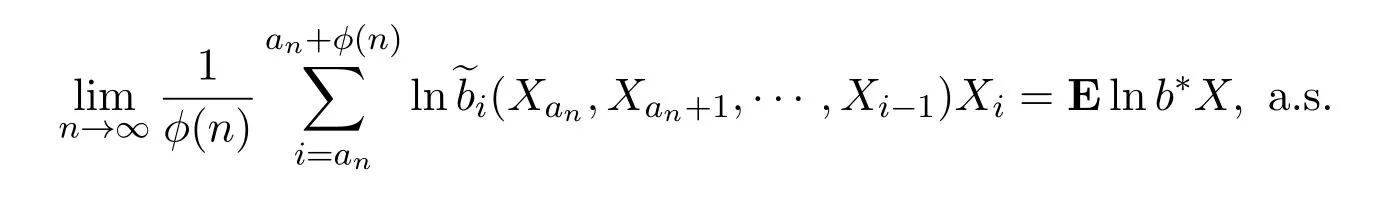

的聚點幾乎處處是對數最優的,那么

證明設b?′是一個最優投資組合使得即對所有那么存在一個投資組合,假設且且包含的0的個數小于如果這個新的投資組合不滿足條件,我們可以重復這個步驟.最多經過m步,可得到一個適合的投資組合.

存在集合L使得P(X∈L)=1且

其中

因此

因此

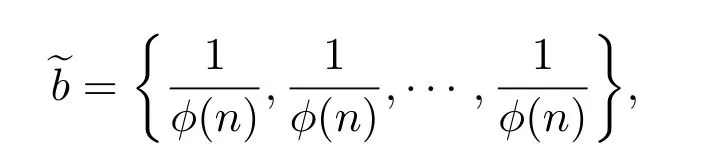

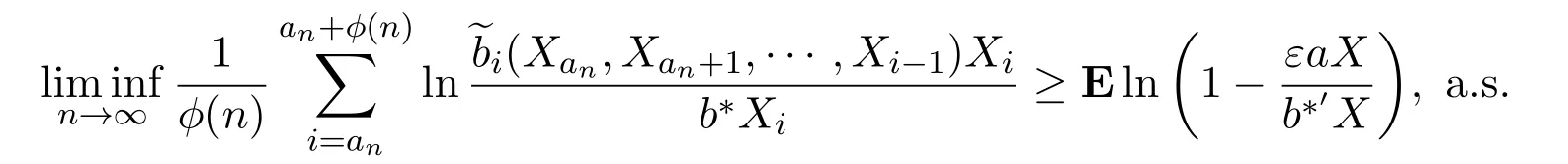

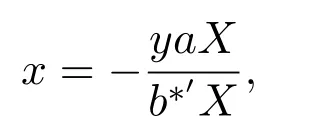

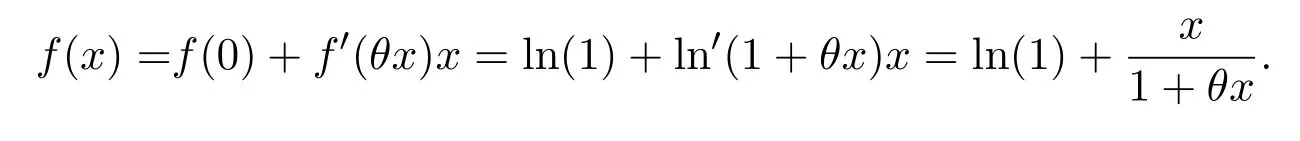

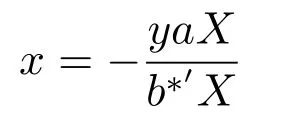

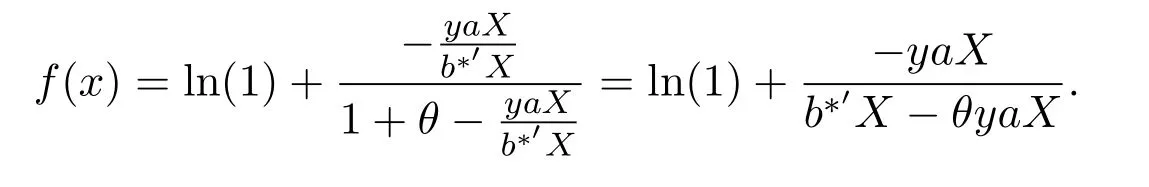

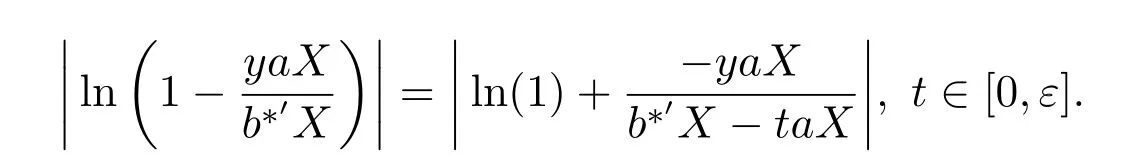

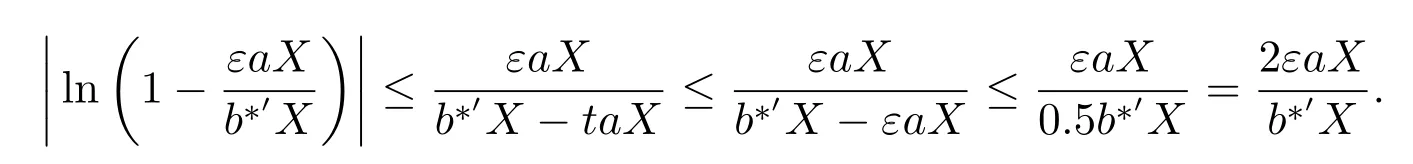

利用泰勒級數在區間[0,ε]中擴展函數令

由麥克勞林公式,可得到

將

代入上式,有

令t=θy,有

因此

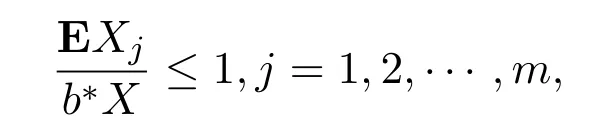

由對數最優性[11],

因此

其中ε是任意的,

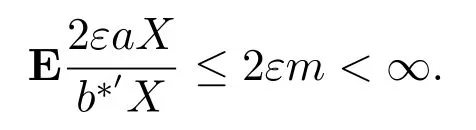

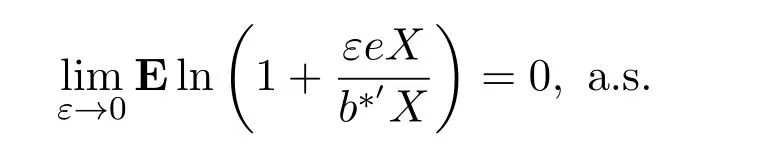

由勒貝格控制收斂定理,上界類似

其中e=(1,1,···,1),ε是任意的

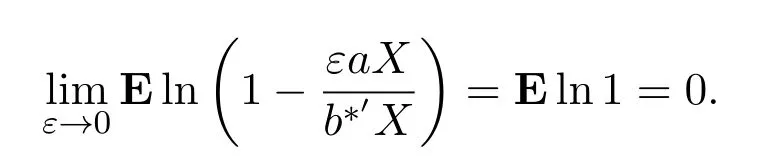

根據勒貝格控制收斂定理,因此

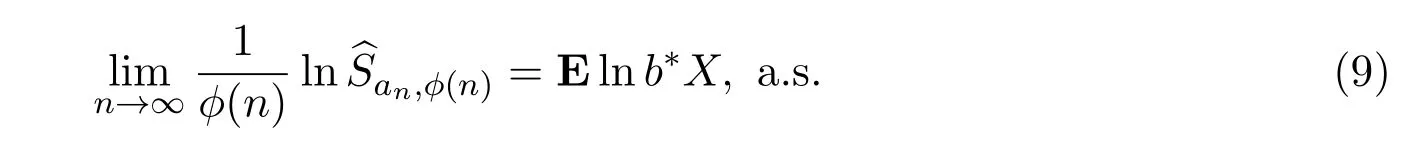

4 主要結論

定理 4.1假設Xan,Xan+1,···,Xan+?(n)是獨立同分布的隨機股票市場收益率向量,并且

那么

其中

證明根據引理 3.5,的聚點是對數最優的.對所有n,有

因此定理4.1由引理3.6推斷.

定理4.1解釋了當隨機股票市場收益率向量是獨立同分布的,那么資本漸近最優增長率是根據所建立的投資組合選擇實現的.在進一步優化了文獻[6]中的模型后,所建立的模型相較于文獻[6]中的應用范圍更廣,這一結果的證明確立了普通投資選擇與滑動投資模型之間的密切聯系.然而,值得注意的是,在實際生活中,經濟人不能僅依賴純理論的經驗對數最優投資選擇,因為它可能導致我們最終破產.

[1]Markowitz H.Portfolio Selection[J].Journal of finance,1952,7:77-91.

[2]姚海洋,易建新,馬慶華.共同基金和無風險資產投資的最優策略[J].純粹數學與應用數學,2006,22(2):154-158.

[3]張賀清.均值和方差變動的馬科維茨投資組合模型研究[D].哈爾濱:哈爾濱工業大學,2015.

[4]李銀興,李彩萍.允許投資組合條件下概率準則[J].純粹數學與應用數學,2003,19(2):185-190.

[5]鄧雪.最小風險組合證券非負投資比例系數的確定[J].純粹數學與應用數學,2007,23(4):524-528.

[6]Morvai Gusztáv.Portfolio choice based on the empirical distribution[J].Kybernetika,1992,6:484-493.

[7]Cover T M,Thomas J A.Elements of Information Theory[M].2nd ed.New York:John Willey Sons Inc,2006.

[8]King Alan J,Wets Roger J B.Epi-consistency of convex stochastic programs[J].Stochastics Rep.,1991,34:83-92.

[9]Wets Roger J B.Constrained estimation:consistency and asymptotics[J].Appl.Stochastic Models Data Anal.,1991,7:17-32.

[10]Rockafellar R T.Integral Functionals,Normal Integrands and Measurable Selections[M].In:Nonlinear Operators and the Calulus of Variations(Lecture Note in Mathematics).New York:Springer-Verlag,1976:157-207.

[11]Algoet A H,Cover T M.Asymptotic optimality and asymptotic equipartition properties of log-optimum investment[J].The Annals of Probability,1988,16(2):876-898.