環保稅在房地產企業的征收與應對

李丹

摘要:2018年1月1日,我國正式施行《中華人民共和國環境保護稅法》及《中華人民共和國環境保護稅法實施條例》。與所得稅和流轉稅不同,“環境保護稅”作為直接稅和從量計征的稅種,是對企業涉及生態環境公共利益的負外部經濟行為征稅,能夠激勵企業加大減排力度,將排污造成的社會治理成本“內部化”。以往那些未將環境污染作為決策重點的經濟行為,勢必會因環保稅的征收而將企業的環保稅稅額水平作為經濟決策的重要組成部分。

關鍵詞:環保稅;房地產企業;征收與應對

一、環保稅立法宗旨

環境稅是把環境污染和生態破壞的社會成本,內在化到生產成本和市場價格中去,再通過市場機制來分配環境資源的一種經濟手段。環境稅主要目的應當是為保護環境和可持續發展服務。這里,稅收是手段,運用這個經濟手段控制環境污染和保護改善環境、維護人類健康是環境稅的立法宗旨。

二、費改稅的差異對比

(一)主體(申報納稅主體、費用承擔主體)

排污費費用承擔主體:《排污費征收使用管理條例》第二條規定,直接向環境排放污染物的單位和個體工商戶(以下簡稱排污者),應當依照本條例的規定繳納排污費。

環境保護稅納稅主體:在中華人民共和國領域或中華人民共和國管轄的其他海域,直接向環境排放應稅污染物的企業事業單位和其他生產經營者為環境保護稅的納稅人。(即直接向環境排放污染物的企業事業單位、個體工商戶和其他組織為納稅人。)

(二)征稅內容

(1)排污費征收內容:

①污水;

②廢氣;

③固體廢物及危險廢物;

④噪聲。

(2)環保稅征稅內容:

①大氣污染物;

②水污染物;

③固體廢物;

④噪聲。

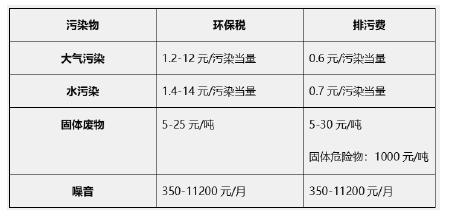

(三)稅率變化

三、房地產企業的征收爭議與解繳

(一)地方法規出臺情況及爭議事宜

(1)地方法規出臺情況:

①排污費收費制度允許地方上調收費標準,環境保護稅法第六條規定,“應稅大氣污染物和水污染物的具體適用稅額的確定和調整,由省、自治區、直轄市人民政府統籌考慮本地區環境承載能力、污染物排放現狀和經濟社會生態發展目標要求,在本法所附《環境保護稅稅目稅額表》規定的稅額幅度內提出,報同級人民代表大會常務委員會決定,并報全國人民代表大 會常務委員會和國務院備案”。

(2)爭議事宜:

誰有納稅義務?

《環保稅法》第二條規定,在中華人民共和國領域和中華人民共和國管轄的其他海域,直接向環境排放應稅污染物的企業事業單位和其他生產經營者為環境保護稅的納稅人。

具體到建筑施工過程產生的揚塵是誰排放的?毫無疑問,是建筑施工企業,法定納稅義務在建筑施工企業。

為何有爭議?

施工單位是根據與建設單位簽訂的《建設工程施工合同》承擔工程建設,施工單位由建設單位選任,并且工程建設的最終成果由建設單位享有。為提高排污費申報及核定程序的效率,減少征收過程中的瞞報或謊報情形,排污費時代,就有一些地區規定以建設單位為建設工程排污費繳納主體。延續至今,一些地方也規定由建設單位繳納環保稅。

(二)稅款解繳

(1)申報

費改稅后,征管模式轉變為“納稅人自行申報、稅務征收、環保協同、信息共享”。責任主體發生轉變,由原來的環保部門核定轉變為納稅人自行申報,納稅人對申報的真實性和完整性承擔責任。

(2)稅款計算

1.計算

(1)應稅大氣污染物

計稅依據:按照污染物排放量折合的污染當量數確定

污染當量數=污染物排放量/污染當量值

每一排放口或者沒有排放口的應稅大氣污染物,按照污染當量數從大到小排序,對前三項污染物征收環境保護稅。

應納稅額:應稅大氣污染物的應納稅額=污染當量數×適用稅額;

(2)應稅水污染物

計稅依據:按照污染物排放量折合的污染當量數確定

污染當量數=污染物排放量/污染當量值

每一排放口的應稅水污染物,按照環保法所附《應稅污染物和當量值表》,區分第一類水污染物和其他類水污染物,按照污染當量數從大到小排序,對第一類水污染物按照前五項征收環境保護稅,對其他類水污染物按照前三項征收環境保護稅。

應納稅額:應稅水污染物的應納稅額=污染當量數×適用稅額

每種應稅大氣污染物、水污染物的具體污染當量值,依照環境保護法所附《應稅污染物和當量值表》執行。

(3)應稅固體廢物

計稅依據:按照固體廢物的排放量確定

應納稅額:應稅固體廢物的應納稅額=固體廢物排放量×適用稅額;

(4)應稅噪聲

計稅依據:按照超過國家規定標準的分貝數確定

應納稅額:超過國家規定標準的分貝數對應的具體適用稅額。

2.稅負變動趨勢測算

(1)總體稅負暫時性上升。一方面排污費改稅后,即使征收標準不變,由于稅務部門征管力度的加大,應稅污染物范圍的拓寬,一部分高污染企業和涉污行業中小企業成本將會上升,一部分原來不交或少交排污費的企業將被納入征收范圍,客觀上造成企業稅負的總體增加,甚至部分企業關停。

(2)作為房地產建筑業,會產生大量建筑垃圾,建筑垃圾也是固體廢棄物的一種,理應在固體廢物稅的征收范圍之列,同時房地產建筑業的施工工地,總是會產生噪聲,此前就有天津天匯中心擾民三年的事件發生,因此噪聲稅也應繳納。

四、涉稅風險點及防范

(1)中國大企業稅收研究所對104家大企業進行了問卷調查。調查顯示,只有15.38%的企業認為,自身環保稅的申報是準確的,絕大部分企業均認為“不太準確”。而認為申報“不太準確”的原因中,有48.08%的企業表示不能準確判斷應稅污染物的種類并確定稅目。

(2)在確定應稅主體方面,也有一些企業把握不準。從理論上講,環保稅的納稅人,是直接向環境排放應稅污染物的企業事業單位和其他生產經營者,也就是建筑公司。但是,在具體操作過程中,可能有些建筑公司會與房地產開發公司簽署協議,約定環保稅的實際繳納人。也就是說,環保稅的法定納稅人是承建工程的建筑公司,但實際負稅人卻可能是房地產公司。當然,不論誰是負稅人,作為法定納稅人,建筑公司都要最終為相關的稅務風險負責。

(3)享受減免稅優惠不合規,是一些企業面臨的又一稅務風險。根據環保稅法規定,環保稅納稅人可以享受多項稅收優惠。根據規定,大氣污染物每小時均值均達標才能享受減免稅優惠。但是在實務中,部分企業考慮到數據處理工作量大,就選擇性地將日均值達標作為享受減免稅的條件,并自行申報。這種做法存在很大的稅務風險,如果被檢查出來,不僅無法享受減免稅優惠,還要補繳稅款,并遭受聲譽損害。

(4)環保稅對企業的納稅憑證管理要求很高,但相當一部分納稅人在申報環保稅時,仍依靠安環部門提供的數據直接填報,相當一部分企業只準備了監測報告,憑證意識不足。一般情況下,企業需提供在線數據、物料報告、合同、臺賬以及委托監測機構和委托處置危險廢物企業的資質證明等材料,作為后續計算申報環保稅的憑證。監測報告并不是納稅憑證的全部。

五、結語

總之,我國規定了五種法定的環保稅計稅方法,這些方法在使用的準確性、順序以及主體等方面有相應的法律要求。初次之外還有經驗法、目錄法、違法信息判斷法、工藝對比法、查詢法五種輔助的計稅方法,也能夠協助企業估算排放量,并衡量環保稅稅負高低。

參考文獻

[1]孫冬梅.房地產行業稅收征收管理研究[J].山東工業技術,2016.

[2]張祝莉.房地產企業營改增實施過程研究[J].對外經濟貿易大學,2016.

(作者單位:中國電建地產集團華東區域總部)