偏成長型的GARP策略在中國A股市場的實證檢驗

謝志賢 譚躍

摘 要:兼顧內在價值和成長性的GRAP策略已經被眾多機構證明是相對最優的投資組合策略。本文在前人研究基礎上,提出了一個適用于中國A股市場的“偏成長型的GARP策略”,并以2009—2016年中國A股市場作為模擬環境,構建并運行GARP50投資組合,最終用實證檢驗的方式證明了這一偏成長型的GARP策略適用于中國A股市場的結論。在理論上具有一定的創新意義,在實踐上也為投資者提高收益提供了有利參考。

關鍵詞:成長投資 GRAP策略 成長投資組合 實證檢驗

中圖分類號:F832.48 文獻標識碼:A 文章編號:2096-0298(2018)07(c)-035-04

1 GRAP策略的有效性

為了找到最優的證券組合投資策略,金融機構的投研人員可謂不遺余力,日夜摸索。國外的一些研究機構曾對世界上重要的證券市場的證券投資基金產品的投資業績進行過詳細的統計分析,最終結果發現,相對最優的投資組合策略是兼顧公司內在價值和成長性的投資組合策略,即GARP策略。

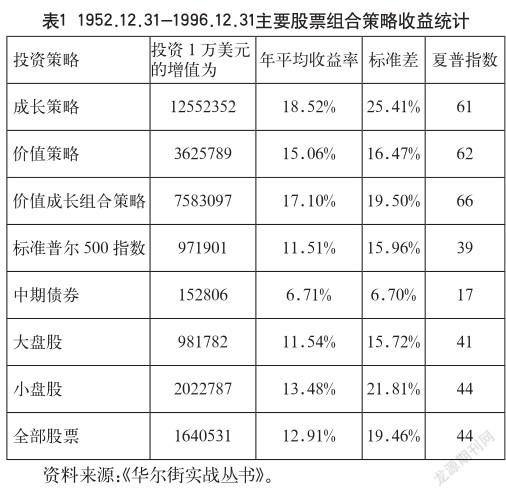

在投資策略實證研究當中,最具說服力的是美國學者Henery Insana在《華爾街實戰叢書》中進行的投資策略實證研究檢驗,這次檢驗所使用的樣本數據取自美國證券市場,覆蓋范圍長達44年,這也是目前為止在投資策略研究方面做過的最長的研究案例。Henery Insana按照選股方法的不同,構建不同的投資組合,并計算各組合的投資收益率,最終的結果如表1所示。

從統計結果看,Henery Insana的實證研究說明了三點:一是市場是可以戰勝的。成長策略組合、價值策略組合和價值成長組合的年復合收益率分別是標準普爾500指數的1.61倍、1.31倍、1.49倍;是全部股票投資組合的1.43倍、1.17倍和1.32倍。說明了投資者通過運用科學的投資策略是完全可以獲得超額收益的。二是在該統計中,成長策略取得的收益率最大。成長策略的累計收益率幾乎是全部股票的13倍,但是其收益波動性和不確定也最大,這樣會給投資者的長期持股造成很大的心理壓力。三是價值成長組合策略的sharpe指數最高,達到66。說明在同等條件下,組合的無風險收益率是最高的。對于長期投資者來說,積極穩健的投資回報往往是第一訴求。因此,總體比較來看,價值成長組合策略是最佳的中長期投資策略。

但是,Henery Insana的實證研究是基于美國證券市場,對于中國A股市場是否適用和效果是否顯著仍需驗證。因此接下來,將以中國A股市場為基礎,驗證該策略的適用性和有效性。

2 偏成長型的GRAP策略指標的選用

傳統的GARP策略價值指標和成長指標一般各占50%,考慮到中國A股市場成長股往往比價值股更能夠取得較大收益以及中小投資者偏愛成長股投資的特殊環境,本文在傳統GARP策略基礎上進行創新,提出了“偏成長型的GARP策略”的概念,即在指標的選用上,成長型指標占比超過50%,本實證檢驗中達到90%的比例,而價值型指標只占10%的比例。

選用的指標和權重比例如下:一是成長規模指標。本文選用的是總資產同比增長率、凈資產同比增長率和營業收入同比增長率,在權重上各占10%;二是成長質量指標,由于成長質量往往比規模更重要,本文選用的是營業利潤同比增長率、ROA增長率和EPS增長率,各占20%的權重;三是安全估值指標。選用的是預測PEG值,PEG值介于0~2之間,在權重上只占10%。

3 偏成長型的GRAP策略的實證檢驗

本文采用的樣本為滬深A股市場全部股票,選用的量化工具為Choice金融終端之“量化選股”模型,輸出的圖表由SPSS軟件統計后導出的Excel數據所生成。

3.1 流程設計

本文的適用性檢驗流程設計如下。

第一步,確定成長股的篩選范圍。為中國滬深A股市場全部股票。

第二步,確定具有可比性的財務指標。本文選用的是總資產同比增長率、凈資產同比增長率、營業收入同比增長率、營業利潤同比增長率、ROA增長率、EPS增長率、預測PEG等七大最具代表性的財務指標。

第三步,采用序數打分法,對選用的財務指標進行打分排序從而確定指標得分的秩值。本文在打分時,不考慮公司指標和所處行業平均水平的差異,目的是在全市場中尋找最具潛力的成長股。另外,這種方式選出來的組合暗含了宏觀經濟周期對于行業配置的優化結果。

第四步,根據設定的篩選標準,選取得分居前的50只股票構建成長投資組合。

第五步,對投資組合的收益率與基準收益率(上證指數和滬深300指數漲幅)做比較,如投資組合的收益率明顯高于基準收益率,則證明這種成長投資策略在A股市場是有效的。

3.2 參數設置

(1)檢驗區間。

為了考察成長投資策略在A股市場的適用性,本文選擇的時間區間是2009年10月21日—2016年10月20日,這段時間上證指數從3084.45點回到3084.46點,7年間指數幾乎零增長,方便對比的同時,也能夠更好的證明成長投資能夠取得較高的超額收益的結論。GARP策略投資組合每年重新構造兩次,分別為年報基本結束的4月20日和三季報基本結束的10月20日,如果組合構造日為非交易日,構造日則順延至開盤日為止。

(2)數據選擇。

本模型財務指標數據均采用收盤價數據(復權價)。

(3)投資組合配置。

每半年構造一次投資組合,每次構造的投資組合中股票數量取決于每一期GARP策略的選股結果,根據每期打分的結果,取每期按秩得分前50位的個股構建GARP50投資組合。若初選指標篩選出來的個股小于50只,則全部進入投資組合。50只股票中,每只股票等權重構造投資組合。

(4)業績比較基準。

以市場上最具有代表性的上證指數和滬深300指數為業績比較基準。

(5)選股流程。

本文所用的模型僅為財務指標選股模型,并未考慮宏觀環境、行業環境、公司管理層素質等較難量化的一些因素。其中的邏輯是:一是這些指標其實已經隱含了社會經濟政治環境等因素;二是如果在省略這些因素的情形下依然能夠獲得超額收益的話,足以證明GARP策略是適用于我國A 股市場的。

(6)分紅除息和交易成本。

本模型中的投資組合中未計算個股的分紅除息和交易成本的影響。通常分紅除息后股票價格會有有一定下跌,因此本文計算持有期的流通市值實際上會稍微低估,大約低估1%~2%。但由于本模型的投資組并未計算每次調倉換股而產生的交易成本,于是每期的投資組合收益又稍微高估1%~2%左右。兩者相互抵消一部分后,實際上的誤差不會超過1%,因此忽略不計。

(7)初選指標。

本文通過總資產同比增長率、凈資產同比增長率、營業收入同比增長率、營業利潤同比增長率、ROA增長率、EPS增長率、預測PEG等七大指標進行初選,其中各函數的設計如下:總資產同比增長率≥20%,凈資產同比增長率≥10%,營業收入同比增長率≥20%,營業利潤同比增長率≥10%,ROA增長率≥5%,EPS增長率≥5%,預測PEG 介于0~2之間。

(8)打分方法。

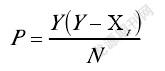

通過Choice金融終端將滿足初選財務指標的個股統計出來之后,對這些個股的財務指標進行排序,按秩打分,公式如下:

其中,P表示分數;N表示每項指標的最高分;Y表示樣本總數;Xt表示樣本t秩。

分值設定:總資產同比增長率、凈資產同比增長率、營業收入同比增長率、營業利潤同比增長率、ROA增長率、EPS增長率得分分別為10分,按順序打分,即增長率越高,得分越高;預測PEG得分為10分,按倒序打分,即指標越大,得分越低。

(9)組合構建。

根據每期打分的結果,將每期按秩得分前50位的個股構建GARP50投資組合,若當期篩選出來的個股小于50只,則全部進入投資組合。

3.3 檢驗結果

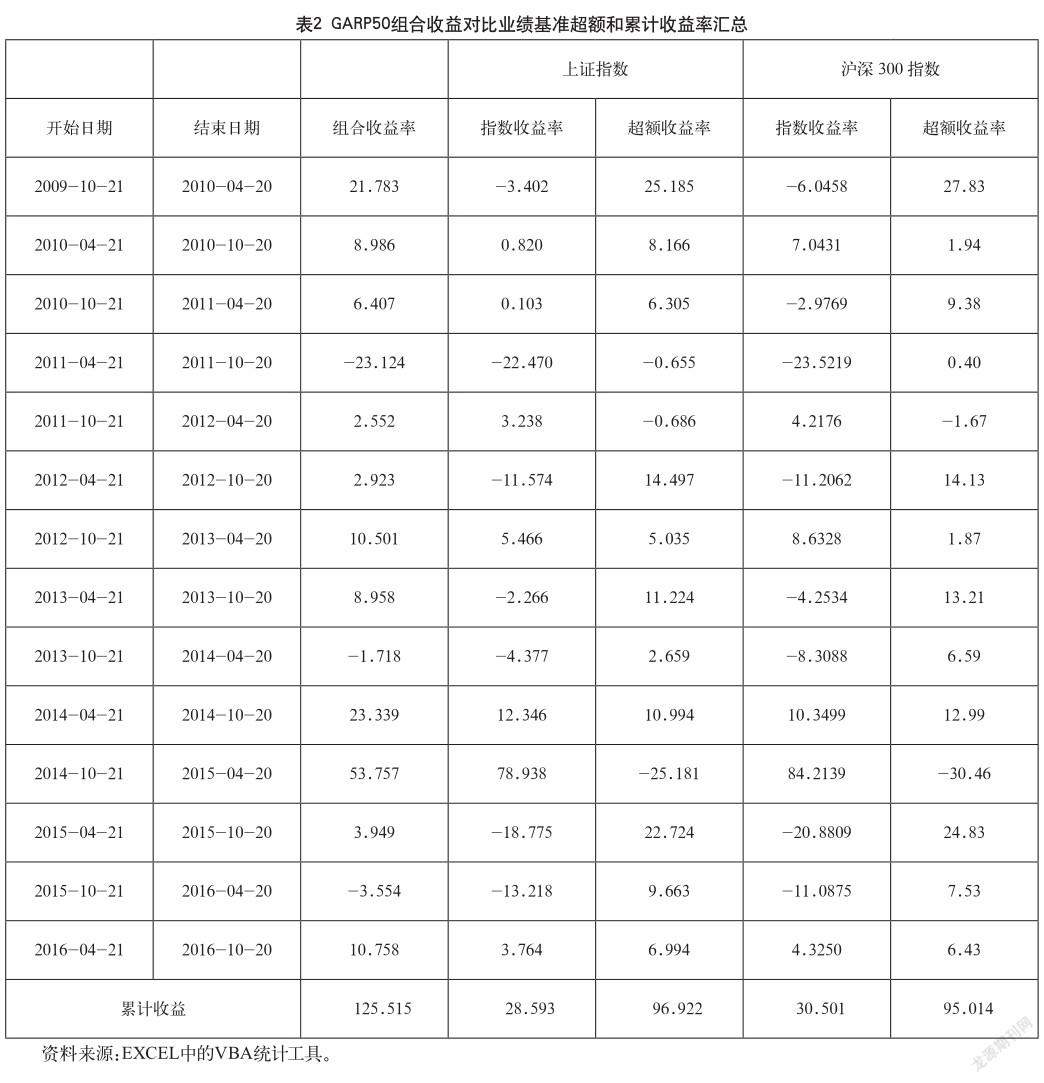

按照上述方法運行偏成長型的GARP策略模型,篩選出符合條件的個股取前50只股票構建成長投資組合(不足50只股票的情況下有多少取多少),按照模擬投資進行運作,每期的投資組合每半年重構一次,與上證指數和滬深300指數作比較,最終得到的數據和圖形如表2和圖1所示。

表2顯示的是GARP50組合對比上證指數、滬深300指數的超額收益和累計收益率的匯總表,從表2中可以看出,在2009年10月—2016年10月這14個半年區間里,成長投資組合的累計收益率為125.515%,相對于上證指數的超額收益率為96.922%,相對于滬深300指數的超額收益率為95.014%。14個區間里,相對上證指數,11個區間的超額收益為正值,相對正收益概率高達78.57%,相對滬深300指數,12個區間的超額收益為正值,相對正收益概率為高達85.71%。很明顯,偏成長型的GARP策略顯著的超越了市場的平均收益率。

從圖1來看,在這14段區間中,超額收益為負值并且最大出現在2014年10月—2015年4月這段時間區間,此時正值2014—2015年“杠杠牛市”的沖頂階段。這段期間,由于資金的大量涌入,績差股補漲明顯,因此價值成長股漲幅相對落后。超額收益為正值并且最大出現在2009年10月—2010年4月、2015年4月—2015年10月這兩段時間區間,此時正值“杠桿牛市”結束和開始高位下跌的階段。這段期間,投資組合的價值和成長優勢體現的非常明顯,不僅沒有跟隨大盤下跌,反而出現了絕對正收益。這說明GARP策略選出來的投資組合在市場整體低迷情況下具有明顯的抗跌性,對于長期投資來說,不失為一種既穩健又能取得高投資回報的優秀投資策略。

4 實證檢驗結論

第一,本文采用的“偏成長型的GARP策略”是有效的,并且能夠成功跨越牛熊取得顯著的超額收益,從長期投資的角度來看,不失為一種既穩健又能取得高投資回報的優秀投資策略。

第二,考慮中國A股市場成長股往往比價值股更能夠取得超額收益以及中小投資者偏愛成長股的特殊環境,本文對傳統GARP策略進行了創新,提出了“偏成長型的GARP策略”,這是對客觀事實尊重后的一種改進。在目前市場里,筆者認為,PE和PB指標在中國市場的效果并不顯著,不然很難說清楚為什么低PE和低PB的價值股一直被市場冷遇。因此,本文在估值的合理性上只選用了預測PEG值,這樣有兩個方面的優勢:一方面是高市盈率往往伴隨的是高增長率,如果一只股票的市盈率很高,但是其凈利潤增長率比市盈率還高并且具有趨勢性,則這種高PE是相對合理的;另一方面,預測PEG值其實是融入了分析師對公司股票的預測信息。這有利于更好地反映上市公司未來的財務狀況,從而使數量化選股模型能夠更好地反映公司的內在價值和成長性。

第三,“偏成長型的GARP策略”是通過長期投資來獲得超額收益的,因此并不適合短線投資者。因為該策略所采用的財務數據每半年更新一次,并且中途如果公司的成長性沒有發生實質性的變化,一般都會持有到該時間區間結束才會換股。

參考文獻

[1] (美)菲利普·A·費雪.怎樣選擇成長股[M].北京:地震出版社,2007,6(1).

[2] (美)彼得·林奇.戰勝華爾街(珍藏版)[M].北京:機械工業出版社,2015,5(1).

[3] (美)肯尼思L·費雪.超級強勢股[M].北京:機械工業出版社, 2015,5(1).

[4] 馬璐,胡江嫻.企業成長性分析與評價[J].商業研究,2005,4(7).

[5] 隋波,薛惠鋒.企業成長評價模型[J].系統工程,2005,5(6).

[6] Lang,Larry H P,Rene M Stulz,Tobins Q.Corporate Diversification,and Firm Value[J].Journal of Political Economy,1994,10(2).

[7] Solvay J,Sanglier M.A model of the growth of corporate Business Review productivity[J].International Business Review,1998,4(7).