我國可轉債市場的發展與定價

王惟

摘 要:可轉債是一種股債混合型債券,內嵌多種復雜期權。上世紀90年代初以來,我國的可轉債市場幾經起伏,與股票市場漲跌高度共振,呈現明顯的周期性。可轉債發行方式從最初的審批制簡化為核準制,申購方式從定金制轉變為信用申購制度,有力的促進了市場規模的擴張。可轉債條款復雜,理論定價困難,實際投資中,指標比較等經驗法效果更好。

關鍵詞:可轉債;發展歷史;發行流程;基本條款;定價方式

一、定義

可轉債(Convertible Bond)全稱是可轉換公司債券,是一種持有人在一定時期內可按照發行時約定的價格將債券轉換成公司股票的債券。可轉債起源于美國,兼具債權和股權雙重屬性,在實踐中,還包含發行人贖回權、回售權和向下修正等條款,是一種復雜的混合型金融衍生品。

可轉債在海外受到科技企業青睞,具有低價融資、強化資產負債表、推遲股權攤薄、擴大融資對象等諸多優勢。國內企業發行可轉債的最重要目的是補充權益資本,特別是對一些周期性行業和銀行,相比定增等方式,通過可轉債實現間接股權融資具有股東共識度高、發行難度低、市場承接力強等優點。

二、我國可轉債的發展歷史與表現

我國可轉債的發展一波三折,市場規模主要受供給和股市表現的雙重影響。20世紀90年代初,我國企業嘗試發行可轉債券來解決融資問題。經過長達10年的探索,國內轉債市場在2002-2004年迎來了短暫的繁榮期。2005年股權分置改革開始,可轉債發行暫停,市場發展停滯。2010-2014年,我國可轉債進入了又一個蓬勃發展期,新轉債品種不斷涌現,規模持續擴大,頂峰時一度突破1700億元。隨著2014-2015年大牛市的來臨,可轉債被大量贖回,隨后的股災又導致發行暫停,市場規模急劇回落到2010年之前的水平。2017年,證監會強化定增、減持管理,可轉債發行受到鼓勵,市場再次進入擴張期,截止2017年末,國內可轉債規模達到1139.11億元,處于歷史第二高位;待發行規模超過4000億元。

我國可轉債的市場規模和歷史表現與股票市場周期高度相關。以2010年到2015年我國可轉債市場的發展為例,2010年隨著中行轉債為代表的大盤可轉債的發行,市場規模急遽擴大,到2014年底的牛市初期達到峰值。隨著股票市場的不斷上漲,存量可轉債陸續觸發贖回條款而被強制轉股;同時,新發可轉債的速度遠遠落后于贖回規模,特別從2015年7月開始,由于股市大幅調整,可轉債發行中斷長達半年,市場規模只減不增,縮水至不到120億。

三、我國可轉債的發行流程和方式

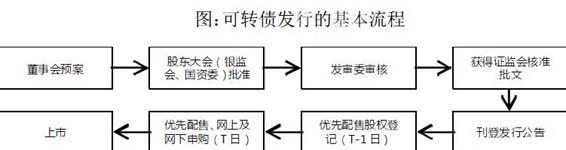

我國的可轉債發行已經從審批制簡化為核準制,從發布董事會預案到最終發行上市通常需要經歷約8個步驟,平均耗時10.7個月。分階段看,股東大會通過到發審委審核通過耗時最長,該階段包括證監會受理、反饋、回復反饋等過程,一些特定的轉債還需經過特殊流程,例如,銀行轉債需要經銀監會核準,重要國企則要經國資委批復等。

公司取得證監會核準批文后,就可進入正式的發行階段。以三一轉債為例,該債券的發行采取優先配售、網上發行和網下配售發行相結合的方式。即本次發行優先向原股東配售,每股配售0.59元面值可轉債;原股東優先配售后的余額通過上交所交易系統網上發行和網下配售的方式進行,其中,網下和網上預設發行數量比例為20:80;余額由承銷團包銷。網下申購數量的下限為5000萬元,上限為36億元,定金比例30%。網上申購數量的下限為1000元,上限為9億元。

2017年9月8日,證監會正式發布修訂后的《證券發行與承銷管理辦法》,對可轉債、可交換債的發行方式進行調整,將定金申購改為信用申購,今后參與可轉債申購的投資者無需預繳申購資金,待確認獲得配售后,再按實際獲配金額繳款。信用申購制度提高效率,減少市場沖擊,降低投資者門檻,有利于我國可轉債市場的發展。

四、可轉債的基本條款

可轉債兼具股票和債券屬性,條款遠比上述兩種金融工具復雜,更適合專業投資者參與。除了具有普通債券的發行和付息條款外,可轉債還包括且不限于轉股、下修、贖回和回售等眾多特殊條款。

以三一轉債為例,一只典型的可轉債基本條款結構如下:

其中,轉股條款包括轉股期限、轉股價格和轉股價格調整等;下修條款主要包括下修條件和幅度;贖回條款分到期贖回和條件贖回兩類,后者即俗稱的強制轉股條款;回售條款包括回售期、回售條件和幅度等。

五、可轉債的定價

理論上,可以將可轉債簡單拆分為純債價值和期權價值兩部分,前者用貼現現金流方法定價,后者使用Black-Scholes模型求解;也可以使用二叉樹模型和蒙特卡洛模擬法定價。

實際上,由于可轉債條款復雜,內嵌多種期權,很難將決定可轉債價值的各個因素進行精確定價,這些因素交織在一起共同決定了可轉債的價值。投資實踐中,可轉債價格受股市預期、正股波動率、市場供需、條款博弈等多重因素共同驅動,一般注重可轉債的轉股溢價率、純債到期收益率等相對價值指標的比較,模型定價僅作為參考。

六、結論

經過近30年的發展,我國的可轉債市場已經形成了一整套相對完善的發行制度和流程,現存市場規模超過1200億元,是我國債券市場的重要組成部分。可轉債兼具股票和債券屬性,內嵌多項期權,理論定價較難,實際投資中更注重指標比較等經驗法則。

參考文獻:

[1]張繼強,楊冰.中金債市寶典之可轉債篇.中金公司,2017

[2]左大勇.可轉債基礎培訓.興業證券研究所,2017

(注:本文不代表所在機構觀點)