上市公司董事會的進步與挑戰

本世紀初,中國內地的公司治理改革緊緊跟隨國際上先進的發展。中國證監會在短時間內接連制訂了一系列關鍵性政策——很多甚至遠早于香港市場。2005年前后,中國銀監會也開始積極發布銀行的具體公司治理指引。作為企業核心,站在當前的時點觀察,董事會治理在取得進步的同時,還面臨怎樣的不足與挑戰呢?

盡管大多數上市的國有企業都在董事會下設有戰略委員會,該專業委員會制訂戰略的權力卻受限于所在行業的規劃,尤其是像能源和資源之類的重要行業。戰略委員會通常每年只會召開一到兩次會議,而討論的內容主要是圍繞管理層根據“五年計劃”制定的投資項目。討論往往是走程序,一旦管理層將計劃提交給戰略委員會進行審查,通常不會再允許出現什么改變。

國有企業內部的戰略制訂是由董事長牽頭,在戰略研究人員的幫助下進行,最后提交黨組織進行討論和審批。董事長也會提前和主要股東溝通,尋求他們的批準。在許多案例中,董事長本身已經是集團公司領導班子的一員。他會在事前私下與董事會當中幾位重要的董事(比如大股東任命的董事或是有影響力的獨立董事)進行溝通,以確保他們的支持。然后,為了符合程序要求,該決議會在董事會和股東大會上(如需要)獲得批準。

有意思的是,銀行的董事會在戰略制訂方面被賦予的角色更為積極,至少理論上如此。銀監會2005年發布的指引將“制定戰略”作為董事的首要職責,繼而指出:“董事會應當確保商業銀行制定發展戰略,并據此指導商業銀行的長期經營活動。商業銀行發展戰略應當充分考慮商業銀行的發展目標、經營與風險現狀、風險承受能力、市場狀況和宏觀經濟狀況,滿足商業銀行的長期發展需要,并對商業銀行可能面臨的風險做出合理的估計。”

另一個導致中國的董事會情況變得復雜的原因是,雖然非執行董事同樣對公司負有忠實義務和勤勉義務(公司法第147條),但是他們明顯有著不同或者甚至對立的意圖和目標。

非執行董事可分為兩種:股東(通常為大股東)提名的董事和獨立董事。需要注意的是,中國的公司不會使用“執行董事”“非執行董事”和“獨立非執行董事”這些名稱,只有“獨立董事”和“非獨立董事”。這種更簡單的劃分不僅更能反映董事的角色,也更明確了董事忠于的對象。要確定一位非獨立董事是否為公司的執行董事,需要從他們其他的頭銜來辨別。

非獨立非執行董事通常由大股東提名,占據董事會的多數席位。他們的主要作用是代表大股東的意見發言。管理層在董事會議召開之前一般會就重大事項尋求大股東的同意。因此,這些董事并沒有在董事會會議上對管理層提出質疑的需求。

獨立董事通常關注董事會會議的合規問題及程序的合法性。一些獨董也會關注與保護中小股東利益相關的事宜。過去的許多獨董都來自學術界或者政府,因此缺乏對所在上市公司的業務、行業、市場以及運營情況的深入理解。這導致他們經常很難就重大的商業決策提出獨立且權威的意見。最終的結果往往是董事會會議的照本宣科和對管理層提案的照單全收。即便對業務及公司所在行業有深入了解的獨立董事,也常常覺得很難在會議上提出不同的想法。若想有效地表明不同觀點,董事必須在會議召開之前提出。

與公司法中簡短的表述相反,國有上市公司對非執行董事的提名過程其實較為復雜,黨組織和國家機構均有參與。實際過程根據每個企業的特殊情況會略有差別。

如上市公司的股份全部由國資委(或其下屬的國有資本運營中心)所有,則董事的任免權由國資委行使。企業會設有一些“外部董事”,但并非“獨立”董事。

如果上市公司的控股股東是國有獨資集團公司,則集團公司對上市公司的董事會組成會有很大的影響。

還有一些上市公司(以金融機構為主),雖然國有股東的持股比例沒有達到50%,但非獨立董事的任免權仍然掌握在國有機構手中。例如,某城市商業銀行的股東中有多家國企,持股均未超過50%,但最終根據該行的歷史發展沿革定位為市屬企業,由市國資委來實際行使董事和高管的任命權。

截至2012年,88%以上的上市公司均設立了提名委員會,專門審查董事候選人的資質。但在實際中,提名委員會的作用基本上是程序性的。在控股股東提名了董事候選人之后,由提名委員會做形式審查,并提交董事會審議批準。絕大多數的提名委員會委員并不具備從市場上篩選候選人的能力,也沒有篩選或聘任的實權,當然也包括對非獨立董事。

在少數情況下,比如一些大型海外上市公司,具有強大人脈的獨立董事可能會應邀向董事會推薦候選人。提名委員會隨后對其進行評估,并可能進行面試。若董事長同意,董事會隨后會進行討論并做出決定。

在其他情況下,上市公司有些可能依靠前任董事的推薦,有些求助于獨董數據庫,例如深交所和北京上市公司協會設有的“獨董人才庫”。但是,這些公司通常都是私營企業,而非國有企業。與大多數市場的情況一樣,企業往往更樂意聘用已經認識的人選,而不是從更廣的范圍內尋找陌生的候選人。

國有企業董事的薪酬遵守嚴格的機制。執行董事的薪酬及福利取決于他們的管理職位。基本上,他們的報酬并沒有包括他們履行的董事職責,而只是覆蓋了他們作為企業管理人員的身份。一些董事可能會收到董事費,但費用很低,而且不會披露。

由控股股東(比如國資委或集團公司)提名的非執行董事通常在控股股東公司或集團公司中任職,并由該實體,而不是上市子公司,支付其報酬。這種情況可能看起來合理,但問題在于,這些董事在履職的時候可能不會從上市公司利益最大化的角度出發,而是以其任命者或集團公司的利益為首要考量。

在所有類型的公司中,無論是國有還是私營,獨立董事的薪酬都接近市場平均水平。對2005年至2014年中國A股上市公司12821個樣本(不包括金融行業公司的樣本)的實證研究顯示,無論是在一定地理范圍內、同行業里或一定規模上,上市公司在外部獨董薪酬決定方面均存在顯著的“互相看齊”現象。“互相看齊”并非通常大家所理解的向上看齊,而是向地理上處在中間距離、同一或相關行業,或中等規模公司的“看齊”。研究者認為這種“互相看齊”的原因是由于中國獨特的制度背景導致獨董勞動力市場不完全,“聲譽機制”得不到有效發揮,因而獨董的薪酬契約制定可能更加依賴外部的參考標準,而不是每位獨董的內在價值。事實上,許多企業無法在聘用之前識別獨董能力的高低,獨董的價值很難從薪酬上體現,因而造成薪酬“趨同集中”的現象。

此外,在大多數情況下,A股上市公司的獨董薪酬與公司績效并不相關。對獨董的激勵主要是在聲譽上。獨董熱衷于在自己的履歷上寫上上市公司獨董的經歷,但實際上公司的發展與獨董本人并沒有多少關聯性。

根據德勤2016年的一項研究,同年中國A股上市公司當中女性董事的比例是10.7%,較2015年提升了2.2個百分點,而女性董事長的比例僅為5.4%。中國目前還沒有任何一項政策或法規對女性在董事會成員中的目標比例做出推薦或者強制規定。其實在中國,上市公司董事會的性別多樣性問題還遠沒有引起足夠的重視。

中國企業董事會的另一個問題是其規模往往不足以應對董事會不斷擴大的職責。一個常見的現象就是“九人”董事會,這種結構的出現是因為其容易滿足3名獨立董事占董事會人數三分之一的最低要求。

根據公開數據,2012年至2015年間,深市主板上市公司的董事會平均人數是8.87人,而中小板和創業板的董事會平均人數是8到10人。滬市上市公司的董事會規模略大一些,2013年的平均人數是10.3人。但是,大約剛好過半的公司擁有8至10名董事,而約三分之一的公司董事會規模為9人。

時間快進到2018年5月,中國上市公司中擁有“九人董事會”的比例已經攀升到略高于46%。另外,35%的公司董事會擁有6到8名成員,約4%的公司董事會則擁有4到5名成員。也就是說,超過85%的中國上市公司的董事會規模為9人或以下。

至于滬深兩市上市公司董事會規模的差異,2018年滬市公司的董事會平均規模仍相對較大,但二者差異不明顯,分別為8.83和8.35名成員,自2013年以來均有所縮減。

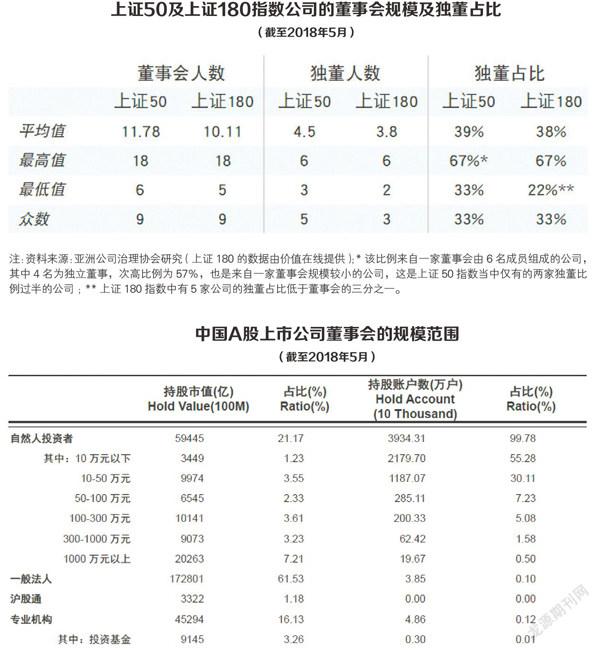

意料之中的是,相比中小型公司,市值較大的公司更趨向于建立大規模的董事會。但有趣的是,這一差異正在逐步縮小。2013年,上證50指數公司的董事會平均人數為13.12人,而上證180指數公司則為11.3610人。我們的研究發現,截至2018年5月,上證50指數公司的董事會平均人數已經下降至11.78人,而上證180指數公司則縮水到10.11人。同時,兩個指數成分公司的董事會規模的眾數都是9人。

另外一個值得注意的現象是:就獨董占比而言,中國大型企業基本上可以說是躺在三分之一這一最低比例線上不動。而且這一情況在過去數年都沒有發生變化,因為2012年中國社會科學院曾對A股市值最高的前100家公司進行調查,結果顯示當時獨董占董事會人數的平均比例約為37.18%。

同時,盡管有一些公司的董事會規模很大,但只是少數。

在實踐中,規模較小的董事會將面臨一系列問題。其中一個主要的挑戰就是,由于獨董必須占每個董事會專業委員會的半數以上,因此每位獨董,無論他們是否擁有相關的專業技能或者時間,都必須在多個專業委員會當中任職。這在一定程度上增加了在中國上市公司中擔任獨董的壓力。另外一點值得懷疑的是,對一些跨多個行業和國家經營的大型公司而言,規模較小的董事會能否提供必要的監督職能并具備足夠的專業水平。事實上,董事會規模一成不變和獨董比例增長乏力是過去15年中國公司治理的一個顯著特點。公司雖然遵守規則,但是請不要期望他們會做得更多。

過去一年,外界對中國公司治理關注的焦點主要是在強化黨組織(黨委)的地位上。那么,在開展這項改革的同時,董事會的地位又應該如何強化呢?

在公司法中闡明黨組織的作用。隨著中國經濟及資本市場的發展,允許國有企業的董事會更多地參與高級管理人員的任免有望提高企業的決策效率,也可以讓董事會和全體股東的責任分工更加清晰。在公司法中進一步闡述黨組織的作用也十分重要,包括明確定義那些必須事先獲得黨組織批準的“三重一大”決定,以及使黨組織與董事會和股東大會的關系更加透明。如果長期缺乏對上述方面的明確說明,很可能會導致投資者因為治理情況不透明而對公司進行折價。

提高獨董比例。隨著中國即將邁入現代公司治理發展的第三個十年,我們有充足的理由建議修改“獨董占董事會三分之一”的這一規則,并且應該鼓勵公司提高獨董在董事會的占比。這不僅會受到機構投資者及其他利益相關方的歡迎,還會讓公司本身獲益:經濟的快速發展導致企業規模不斷擴大,結構也愈加復雜,因此也更需要在董事會的專家和專業委員會之外尋找特殊人才。三分之一這一比例要求會給規模較小的董事會當中的董事帶來沉重的負擔。盡管最終適合的比例仍有待政策制定時再做討論,而且直接引入50%的強制比例在中國也為時尚早,但是以下兩項措施卻是題中之義:鼓勵公司與其控股股東或集團公司進行協商,提高自身的獨董比例;啟動當前規則,允許中小股東對獨董候選人進行提名。

厘清非執行董事的角色。中國公司對于董事會“非獨立”董事中的執行董事和非執行董事并沒有進行明確的區分。除了要求對這些不同的角色進行更清楚的披露,還應該針對附屬公司的非執行董事制訂更多的規章及指引,使他們不僅僅是代表大股東或者集團公司,也要代表公司的整體利益(包括中小股東)。該規則還應該適用于由單位少數股東(比如其他國有企業)提名的非執行董事。目前,由此類少數股東提名的董事之所以存在,主要是因為投資協議中已經事先確定了董事會席位數。

完善董事會評價體系。中國公司的董事會評價體系仍然處于發展的初期階段,而且缺少對董事會整體運作情況及其構成是否合理的評價。不過有一些公司,比如工商銀行,已經設立了一個基本完善的董事會評價體系。我們建議上市公司在未來的幾年開展對董事會整體及對董事個人的評價。監管機構應當發布評價指引,并要求公司披露評價過程。評估方式可以包括自評(董事對自身及董事會整體進行評價),互評(董事互相評價并對董事會整體進評價),或引入第三方評價機構進行獨立評價并提供改進建議。

強化董事會專業委員會的職能。中國許多上市公司中董事會各專業委員會的職能都十分有限。不僅常常職責不明確,委員會成員不了解委員會運作的目標是什么,甚至有的董事都不知道自己屬于哪些專門委員會。為了加強專業委員會監督職能的有效性,需要為公司提供更多有關專業委員會職能、責任及程序的專項指引。專業委員會的成員不僅需要具備相應的技能,才有可能有效地開展工作,還需要擁有聘請外部顧問以獲得專業建議的能力和經費。

從說服到反對:非執行董事影響管理層的五種途徑

1. 會前對董秘提出關注的問題,并要求進一步解釋。由于監管機構要求A股公司披露董事會的投票情況,如有董事在某次董事會投出反對票或棄權票,則需要披露投票原因。因此,董秘和董事會辦公室會盡量避免董事投出反對或棄權票,主要方式是與董事進行會前溝通。董事也可以借此機會提出他們認為重要的問題。

2. 在董事會中提出一些想法,但不影響表決。經過會前的溝通,董事基本已經理解了決議的事項,提出的疑問也基本得到了管理層的回應。董事即便是對特定議題不太認同,但如沒有特別強硬的反對理由,一般都會投贊成票,但也會在董事會會議上提出自己的意見,不過這些意見都不會影響表決。這些會議上的反饋意見大多是比較模糊的內容,沒有太多實質性的意義,屬于董事在會議上為了發言而發言的情況。

3. 在董事會中提出一些想法,要求補充材料,將議案延期到下次會議再表決。這是董事采取的比較嚴厲的一種質疑方式,因此也很少發生。這種質疑方式可能會帶來兩種后果:一種是董事長認為該議案有時間限制,不能延期表決,不同意個別董事延期再議的提議,這時候公司就要面臨該董事投反對票或棄權票的風險;另一種后果是董事長同意延期再議,管理層在下次會議之前與該董事進行充分溝通,確保議案在下次會議得到通過。

4. 缺席董事會。這里的缺席指董事既沒有參加董事會也沒有委托其他董事代行投票權。這是董事采取的較為消極的一種反對方式。當董事對議案持不同意見,但不想與公司發生正面沖突,也不想投反對票同時披露理由,這時候董事以缺席董事會的方式來避免投票。據了解,中國很多獨董都采用這種方式來明哲保身,既不得罪公司,也不承擔決策風險。但監管機構對董事參加董事會的次數有要求,董事采用這種方式只能在萬般無奈的情形下,否則會由于頻繁缺席會議而導致被評價為履職不合格。

5. 對表決議案投否決票或棄權票。這是董事能采取的最嚴厲的質疑方式,因此極少有董事采取這種方式。在董事投出否決票或棄權票后,公司必須進行披露,并披露董事投否決票或棄權票的理由。決議披露后可能會引起市場的關注,甚至有時候也會引起交易所和其他監管機構的關注,要求公司進一步說明對否決原因的回應。投否決票的董事通常都是已經與公司(特別是董事長和管理層)產生了摩擦和沖突。