房地產企業融資結構分析及其優化

王華彬

摘要:本文分析了房地產企業的融資現狀和融資特點,以萬科股份公司為例,分析了大型上市房地產企業的資金結構和融資成本,并進行了杜邦財務分析。從企業和政府兩個角度,對房地產行業的融資結構優化提出了政策建議。

關鍵詞:房地產企業;融資結構;證券化

一、問題的提出

房地產企業的融資渠道包括銀行信貸、債權融資、股權融資、信托融資、境外融資等多種途徑。由于政策性原因,自2015年之后,股權融資已經鳳毛麟角,自從2016年930新政以來,國家對房地產市場進行了全面調控,金融機構基于控制金融風險、降杠桿等因素的考慮紛紛收緊了對房地產企業的貸款。2016年底,《關于房地產業公司債券的分類監管方案》、《關于企業債券審核落實房地產調控政策的意見》等政策陸續出臺,對房地產公司債券發行進行分類監管,募集資金可以用于還貸、開發項目和補充流動性資金,不得用于購置土地,受此影響,2017年房地產業債券融資規模下降7成。與此同時,房地產企業的融資成本不斷上升,2016年,房地產企業AAA級信用債加權利率平均成本在4%-5%的水平,而2017年四季度,AAA級中長期地產信用債利率成本達到5.92%的水平。2018年5月25日,華南城發行2年期1.5億美元優先票據,票面利率高達10.875%。5月29日,時代中國發行4.5億美元的3年期優先票據,票面利率為7.85%。在信托監管趨嚴,去通道化成為監管重點的形勢下,房地產信托也將呈現數量下降、成本上升的趨勢。可見,在房地產調控延續的趨勢下,房地產企業融資環境趨緊難以改變。在這種背景下,分析房地產企業的融資結構,提出優化建議,具有一定的理論和現實意義。

二、房地產企業融資主要特點

(一)融資規模持續增長,增速回落

近10年來,房地產行業融資規模逐年上漲,自2013年以后,融資規模增幅回落,但總量依然呈增長趨勢。2005年房地產開發到位資金為2.1萬億,2010年上升到7.2萬億,2013年突破10萬億。2009-2013年,房地產開發到位資金的年增長率為29.12%,特別是2009年,伴隨著4萬億投資的落地,房地產開發資金的增長率達到驚人的45.9%,國內貸款增長率達到49.4%。2013年以后,受國家宏觀調控的影響,房地產開發資金增幅回落,近四年的平均增長率為6.47%,大大低于前5年,2014年,甚至出現了近十年唯一的一次負增長。房地產開發企業從規模增長階段步入內涵發展、差異化經營階段。

(二)結構單一,過度依賴銀行貸款

2017年,房地產開發企業到位資金156,053億元,其中,國內貸款25,242億元,利用外資168億元,自籌資金50,872億元,其他資金79,770億元,在其他資金中,定金及預收款48,694億元,個人按揭貸款23,906億元。在資金構成中,國內貸款和按揭貸款直接來自于銀行,其占到位總資金的31.5%。根據房地產開發企業的一般經驗,自籌資金中只有30%左右為企業自有資金,30%為各種施工企業墊款或材料商墊款,30%-40%為來自于銀行的流動資金貸款。假設自籌資金中,50%來自于銀行信貸資金,那么2017年,房地產企業到位資金中,直接或者間接來自于銀行信貸支持的資金比例達到80%。近5年,銀行國內貸款和按揭貸款兩項銀行直接信貸資金平均占比為29.2%,來自于銀行的間接信貸資金占比達到80%左右,銀行信貸資金幾乎介入了房地產開發運營的全過程,房地產開發資金對銀行貸款的巨大依賴,增加了金融風險。

(三)融資集中度進一步提升,融資成本分化

在行業資金趨緊的大背景下,優質信貸資源進一步向龍頭房企集中。2017年底招商、保利、萬科、金融街、華僑城五家龍頭企業新增有息負債占A股上市房企的37.8%,2018年一季度這一比例增加到45.8%,較2016年18.7%的指標大幅提升。2017年底,20家AH主流房企境內外資本市場融資占比從2016年的20%跳增至28%,主流房企仍是各大銀行的“白名單”總行級客戶。在購房端,拿地集中度、銷售集中度進一步提升,按揭額度也更多的呈現出向龍頭集中的趨勢。2018年4月招商局蛇口工業區控股股份有限公司公布,已完成發行2018年面向合格投資者公開發行的公司債券(第一期),規模合計30億元。其中,品種一為5年期,基礎發行規模2.5億元,實際發行規模為人民幣20億元,最終票面利率為5.00%;品種二為3年期,基礎發行規模2.5億元,實際發行規模為人民幣10億元,最終票面利率為4.83%。2018年2季度,地產公司債(中票)融資成本較上年11月大幅下降,隨著資管新規落地、剛兌被打破,不同信用等級的房企融資成本會出現分化,具備較高評級的龍頭房企融資渠道相對暢通,且具有成本優勢。

(四)融資路徑與宏觀調控正相關

近年來,國家對房地產行業調控頻繁,對行業造成很大的沖擊,房地產行業政策市特征明顯。

2010年,房地產調控“國十條”出臺后,證監會叫停了房地產企業的權益類融資。受此影響,從2010年到2017年底,只有招商蛇口、新城控股兩家房企在A股發行股份融資。在境內IPO受阻的情況下,部分房企通過在A股借殼上市(如綠地控股),或者通過港股等境外上市的方式融資。2014年房地產企業增發重啟,當年增發332.91億元,2015-2016年房地產企業增發增長迅速,分別達到1,239.09億元和1,171.96億元。按照規定,增發資金不得用于購置土地。2016年7月,上市房企股權融資再次受限,房地產企業只能更加依賴債權融資。2015-2016年,融資環境寬松,房企債券融資比例大幅上升,融資成本下降。2017年貨幣政策收緊,債市走熊,發債成本上升,債券融資又再次受限。在股權融資實際暫停,債券融資、信托融資受限的情況下,2017年,海外融資、非標融資、房地產證券化融資增長迅猛。

三、萬科A融資案例分析

萬科企業股份有限公司(以下簡稱“萬科”)成立于1984年5月,是中國最大的專業住宅開發企業,也是在A股市場首批公開上市的房地產企業。截止2017年12月,萬科股份注冊資本110.39億元,員工人數達6.7萬余人,根據2017萬科年報,上市以來,萬科累計融資2,068.85億元,其中股權融資占比7.36%,發行債券融資占比14.59%,間接融資占比78.05%。

萬科股份直接融資的主要方式債券融資和股權融資。股權融資的主要方式為增發和配股,債權融資的主要方式為發行可轉債、公司債以及短期融資券。

上市至今,萬科發行中期票據78億元,發行公司債99億元,短期融資券40億,可轉債35億。2016年,萬科在中國銀行問債券市場完成了2016年度第一期和第二期中期票據發行,發行金額合計為人民幣30億元,票據期限為5年,利率為3.2%。2017年,萬科發行兩期公司債,金額合計40億,發行票面利率為4.5%和4.54%。此外,為滿足發展需要,萬科于2013年設立的20億美元中期票據計劃,于2016年將計劃規模更新為32億美元,并于2016年內進行了三次發行,4月發行合計金額為36.5億港幣的3年期定息票據,票面利率為2.50%;10月發行金額為2.2億美元的5年期定息票據,票面利率為2.95%;12月發行金額為6億美元的年期定息票據,票面利率為3.95%。利用企業規模優勢和信用優勢,萬科債券融資成本處于較低水平。在融資方式的選擇上,萬科偏向于銀行授信、發行債券和中期票據,作為房地產行業的龍頭企業,其融資渠道暢通、融資方式多樣,具有較大的選擇空間。

(一)資金結構分析

借助良好的銷售業績,十幾年來,萬科的資產規模不斷增長,特別是近兩年增長迅猛。2014-2017年末,公司資產總額分別為5,084.09億元、6,112.96億元、8,306.74億元,和11,653.47億元,近三年來年均增長率達到32.13%,資產規模在100多家房地產上公司排名第二。得益于利潤累積不斷夯實自有資本,截至2017年末,所有者權益達到1,326.75億元,近三年平均增長率為13.79%。

伴隨資產規模的擴大,公司的負債總額也不斷增加。2015-2017年末,公司總負債分別為4,749.86億元、6,689.98億元和9,786.73億元,近三年年均增長率為33.45%。近5年來,公司的資產負債率分別為78%、77.2%、77.7%、80.54%和83.96%,平均為79.48%,高于房地產行業的平均水平。對比于工業企業,房地產企業的資產負債率較高且逐年上升,這是由房地產企業特殊的銷售模式決定的,同時,在企業的高速擴張期,適度負債經營,能夠加快企業的發展速度,增加所有者權益。從債務構成來看,公司的主要債務為流動負債,近五年的流動負債占總負債的比例分別為88%、88.06%、88.43%、86.69%,86.58%。其中,流動負債的主要構成為應付款項和預收賬款,預收賬款占公司流動負債的50%,這是由房地產開發企業的行業特點決定的,特殊的銷售模式導致房地產企業有大量的現金來源于預收賬款,這部分資金沒有資金成本,而且不會引起未來現金流的流出,短期債務風險低。應付款項是公司另一個重要的短期融資渠道,從公司近五年的報表來看,公司的應付賬款負債占總負債比例僅低于預收賬款,占公司流動負債的20%左右。近5年來,公司的流動率在1.3左右,特別是2017年萬科年報顯示,截至報告期末,萬科持有貨幣資金1,741.2億元,遠高于短期借款和一年內到期長期負債的總和622.7億元。總之,公司總體融資成本控制在較低水平,公司短期償債能力良好。公司的長期債務占比較低,主要為銀行借款和應付債券。總體來說,萬科的財務杠桿比率雖然有所上升,但仍處在合理水平。

(二)資金成本分析

在公司資金成本的計量方面,資本資產定價模型是西方主流財務研究一致認可的計量方法。根據資本資產定價模型,公司股權資金成本KS定義為:

KS=Rf+β(Rm-Rf)

其中:Rf表示無風險報酬率;RM表示市場報酬率;B表示股票的貝塔系數。

β系數也稱為貝塔系數(Beta coefficient),是一種風險指數,用來衡量個別股票或股票基金相對于整個股市的價格波動情況。β系數的計算公式為:

計算出萬科A的貝塔系數為β=0.8603

證明在報告期內萬科的市場風險小于滬深300指數

RM以樣本區間內滬深300指數的收益率作為代表,經過計算,RM=11.60%

一般來說,將市場中投資于國庫債券的報酬率視為無風險報酬率,市場上5年期國庫債券利率4.22%。因此,RM=4.22%

KS=Rf+β(Rm-Rf)=4.22%+0.8603(11.60%-4.22%)=10.57%

從股權成本來看,和絕大多數企業一樣,萬科股權成本遠遠高于債務成本,達到了年化10.57%。

2017年末,萬科實際利息支出合計人民幣82.1億元,融資余額為1,906.24億。債權資金成本為:

KB=82.1/1906.24≈4.3%

根據財務理論,公司綜合資金成本為:

綜合資本成本=負債成本*(1-稅率)*負債比重+股權成本*股權比重

即:KW=KB·B/V(1-T)+KS·S/V

其中,B/V為債權比重,S/V為股權比重,T為公司所得稅率。

以2017年12月29日收盤價計算,萬科股權價值為3,428.76億,融資余額為1,906.24億,企業總價值V=B+S=5,335億元,假設所得稅率為25%。

KW=4.3%*1906.24/5335*(1-25%1+10.57%*3428.76/5335=12.35%=7.94%

萬科的綜合資金成本為7.94%,低于行業平均水平,充分體現了大型房地產企業良好的信用和高效的資金管理能力。

(三)杜邦分析——基于企業股東收益率的融資判斷研究

杜邦分析法是一種用來評價公司盈利能力和股東權益回報水平,從財務角度評價企業績效的一種經典方法,其基本思想是將企業凈資產收益率逐級分解為多項財務比率乘積,深入分析比較企業經營業績。

杜邦分析系統主要計算指標是:

凈資產收益率(ROE)=凈利潤/所有者權益=銷售凈利率*總資產周轉率*權益乘數,

其中,銷售凈利率=凈利潤/營業總收入,銷售凈利率(Net Profit Margin on Sales)指標是杜邦分析系統中的核心指標,通過銷售凈利率可以反映銷售的獲利水平。

總資產周轉率=營業總收入,資產總額,總資產周轉率(To-tal Assets Turnover)是評價企業全部資產利用轉化效率和營運質量的重要指標。

權益乘數=資產總額,所有者權益總額,權益乘數(Equity Mukiplier)直接反映企業負債水平,企業權益乘數越高,意味著企業財務杠桿水平越高。

其中,凈利潤和所有者權利均需調整為歸屬于母公司的股東凈利潤和股東所有者權益。歸屬母公司股東凈利潤等于[(期初歸屬母公司股東的權益+期末歸屬母公司股東的權益)/2]*100%。

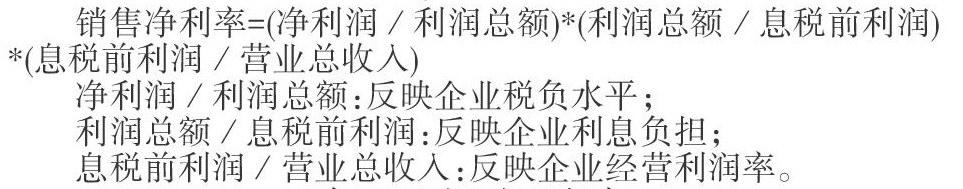

其中,“銷售凈利率”還可以再分解為反映稅負水平、利息負擔、經營利潤率的指標,如下:

由表7可以看出,2013-2017年企業凈資產收益率均在20%左右,企業盈利穩定業績優良。2017年至2013年,公司的總資產凈利率分別為:3.73%,3.93%,4.64%,3.91%,4.27%,公司近5年負債率分別為:2017年83.96%,2016年80.54%,2015年77.70%,2014年77.2%;2013年78%,公司的總資產收益率比較低,但是利用將近6倍的財務杠桿,公司的凈資產收益率大幅提升。近十年來,公司的凈資產收益率平均為17.65%,借助復利的力量,公司所有者權益提升4.8倍,在加上分紅,給投資者帶來豐厚的回報。

從上表可以看出,2017年萬科資產周轉率大幅下降,但銷售凈利率和權益乘數雙雙上升,共同作用下,凈資產收益率比2016年上漲10個百分點。通過杜邦財務分析表分析企業總資產周轉率下降的原因,發現萬科2016年和2017年營業收益均在2400億,變化不大,總資產周轉率下降的原因在于企業總資產大幅增加,總資產等于凈資產加總負債,2017年,萬科總負債大幅增加,資產負債率由2016年的80.54%增加到83.96%,當負債率上升的時,權益乘數就會提高,充分發揮財務杠桿的調節效果,提高企業的凈資產收益率,使股東權益最大化。

將萬科的財務數據與保利公司對比,2017年底,兩家公司的銷售毛利率、銷售凈利率基本沒有差異。總資產收益率差別也不大,但萬科的凈資產收益率卻比保利地產高出7個百分點左右,通過杜邦財務分析表,我們發現,根本原因就在于當年萬科的權益乘數為8.11,而保利的權益乘數是5.93,相對激進的財務杠桿,為萬科創造了更多凈資產收益。而在三年前,萬科和保利的權益乘數差別不大,凈資產收益率也沒有太大的差異。可見,近年來,萬科采取了更加激進的財務政策。

綜合而言,萬科短期債務占比較高,建議企業相應增加長期負債比率,防范短期債務風險。另一方面,企業計劃將租賃物業與物流地產作為未來重點發展方向,這兩個板塊的資金周轉周期較長,有可能會降低企業的資金周轉率,減弱企業的短期償債能力。因此企業應該重點關心短期資金還款安排。在融資結構的安排上,注重風險和收益的平衡,設計合理的資金結構,適當負債,提高企業盈利能力,同時保證謹慎的負債比例,防止債務到期無力償還或資不抵債的現象。建議企業適度增加權益融資,降低財務風險;采取多渠道融資方式,在保持資本結構相對穩定的基礎上增加應變的靈活性。

三、政策建議

(一)企業角度:優化融資結構,拓寬融資渠道

目前,房地產行業的資產負債率已達上限,適當降低杠桿,保持審慎原則,是房地產企業的較優選擇。針對房地產行業短期融資占比較重,過度依賴銀行貸款的現狀,房地產行業應當適當增加長期融資規模,拓寬融資渠道,鼓勵金融創新,積極嘗試海外融資、夾層融資、房地產信托基金等新型融資方式。

(二)政府角度:完善立法、加強監管

目前,我國房地產金融法律法規不健全,還有許多立法空白,對違反法律的企業懲罰和規范不夠嚴格。政府有關部門應盡快完善法律法規,鼓勵金融創新,引導企業規范經營,確保房地產行業長期有效運行。在加強房地產信貸監管的同時,保持政策的連續性。一方面要抑制樓市泡沫,去除杠桿,防止資金“脫實向虛”。另一方面要刺激有效需求,從根本上解決供需錯配的問題。同時,房地產行業是一個綜合性行業,需要大量既懂經濟又懂建筑的復合型人才,高素質的人才隊伍,是房地產行業持續健康發展的根本保障。