全球流動性沖擊對我國股市波動的影響研究

王濤 趙晶 姜偉

摘 要:本文基于1999—2016年相關變量的月度數據,借助非線性的馬爾科夫區制轉換向量自回歸模型(MS-VAR),描繪了具備非線性、時變性特征的全球流動性在不同區制狀態下(全球流動性水平低速增長、混合波動增長、高速增長)對我國股市波動的影響,考察了在不同區制下全球流動性沖擊對我國股市的傳導渠道,并提出了應對沖擊實現高效率流動性管理的相關建議。實證檢驗結果表明:全球流動性沖擊通過三條渠道共同發揮作用傳遞到我國的股票市場,其中資本渠道與貿易渠道占有相對主導地位。在我國短期內仍實行資本管制的情況下,利率渠道并未成為傳遞或放大全球流動性沖擊對我國股市產生影響的主要渠道。短期來看,資本管制是應對沖擊的有效手段。但從長期來看,應從積極、持續推進匯率制度改革與人民幣國際化進程,保證財政政策與貨幣政策的獨立性與靈活性等方面入手,同時也應注意協調好人民幣國際地位的提高、資本管制的放開、靈活的匯率制度之間的關系。

關鍵詞:全球流動性;馬爾科夫區制轉換向量自回歸模型;股市波動

中圖分類號:F830 文獻標識碼:A 文章編號:1674-2265(2018)05-0003-08

DOI:10.19647/j.cnki.37-1462/f.2018.05.001

一、引言

21世紀以來,全球流動性呈現出非線性、時變性的特征,全球范圍內主要經濟體均表現為流動性顯著過剩的狀態。之后由美國次貸危機引發的全球范圍內的經濟危機和隨之產生的歐元區主權債務危機,使得各國逐漸步入經濟衰退階段,全球范圍內出現流動性枯竭的現象,進而導致各國的金融市場失靈。歐美各國為盡快走出危機紛紛采取量化寬松等釋放流動性的政策。國際金融市場的高度關聯,加速了以美元為代表的過剩流動性向世界范圍內的溢出效應,導致經濟形勢好轉的同時又凸顯流動性過剩問題。2014年10月美國宣布正式退出QE也再一次帶來全球流動性問題。全球流動性非線性、時變性的特征是21世紀國際金融市場動蕩的深刻原因,構成了全球流動性概念產生及演化的背景(何知仁和潘英麗,2016)。

隨著經濟全球化和金融自由化的發展,各個經濟體的金融市場之間相互聯系、相互影響的程度不斷深化,新興市場受全球流動性沖擊的影響,被動地成為全球流動性的接受者。中國的外匯市場、貨幣市場、資本市場等均出現不穩定的失衡現象,這些現象的出現雖是多種復雜因素綜合作用的結果,但全球流動性的沖擊在其中的影響不容忽視。傳統的線性計量方法無法全面刻畫出全球流動性沖擊的非線性、時變性特征。面對全球流動性沖擊,國內的各項政策如何與之相協調成為我國面臨的新課題,同時妥善應對流動性沖擊也為中國能否進一步參與國際金融治理提供了良好的機會(高海紅,2012)。高效率的流動性管理由此成為事前有效防范系統性風險、事后有效救助金融崩潰的根本手段(陸磊和楊駿,2016)。因此,使用適當的非線性模型來刻畫全球流動性沖擊的非線性與時變性,并研究其對國內經濟的傳導渠道是目前亟待解決的問題。

二、文獻綜述

全球流動性的內涵隨著時間不斷演變。在布雷頓森林體系中,將各國政府和國際金融機構持有的黃金和美元儲備資產定義為全球流動性。隨著布雷頓森林體系的瓦解、經濟全球化的發展以及金融創新的不斷出現,資本跨境流動的新形式也層出不窮,全球流動性的含義也在不斷更新發展(高海紅,2012)。也有學者認為全球流動性包括宏觀層面的國際貨幣投放量和微觀層面的國際市場吸納能力,并根據貨幣統計口徑的差異將宏觀層面的國際流動性進一步細分為狹義貨幣和廣義貨幣衡量的國際流動性(張會清和王劍,2011)。

對全球流動性的具體衡量主要有兩種國際認可的算法:一種是國際貨幣基金組織按照特定的匯率將各個國家以本幣表示的貨幣供給數據轉換成統一貨幣(如歐元或美元)表示的貨幣數據,再以各個國家的GDP規模占全球GDP總和的比重作為相應的權重,然后對各國貨幣供給量的絕對數值進行加總(IMF,2010)。此種方法已得到國內外學者的廣泛使用。另一種是IMF專家提出的以美國基礎貨幣加上其他世界主要國家外匯儲備來刻畫全球流動性水平(Darius和Radde,2010)。也有學者用其他標準來衡量全球流動性,如通過選取的發達國家與發展中國家構建“全球基礎貨幣”與“全球名義GDP”來刻畫全球流動性,通過計算全球基礎貨幣與全球名義GDP增長率之間的差異和兩個變量的比值來刻畫全球范圍的過剩流動性的總體水平(Brana、Djibenou和Prat,2012)。還有學者用美國、英國、日本、歐元區的廣義貨幣增長率來定義全球流動性(Sun,2015)。

但不可忽視的是,國際貨幣體系正在發生變革,且正在向多極化的方向發展。與此同時,自全球金融危機以來,人民幣國際化的步伐也正日益加快(范小云和陳雷,2015)。人民幣已成為全球第三大貿易融資貨幣、第五大支付貨幣和第六大外匯交易貨幣,并于2016年被國際貨幣基金組織納入特別提款權(SDR)貨幣籃子。作為全球流動性的補充,人民幣國際化有利于維護新興經濟體金融穩定(姚余棟,2016),補充全球貿易投資對流動性的需求。這既是應對全球經濟低增長的需要,也有助于維護國際貨幣體系穩定(姚余棟,2015)。增強人民幣的流動性將是推進人民幣國際化的突破口。

目前對全球流動性沖擊的研究仍有值得深入挖掘的空間,比如多數全球流動性沖擊的研究中并未提及人民幣在其中發揮的作用與影響。隨著國際貨幣體系多極化的趨勢,人民幣國際化的進程也在不斷推進,人民幣在全球流動性中的影響值得進行深入研究。

同時,隨著全球金融市場的不斷完善,各國經濟聯系日益緊密。尤其金融危機爆發后,全球范圍內形成了多個國際貨幣互換網絡(張明,2012),這種多重流動性的創造必然帶來流動性的跨國溢出效應(趙愛清和楊五洲,2009),在此背景下國內外學者將研究視角著重于全球流動性對一國經濟變量產生的影響。

張會清和王劍(2011)通過實證研究,認為全球流動性擴張的外部沖擊一方面因貨幣擴張的“溢出效應”帶動了中國經濟的增長,但同時也間接引發了輸入型通脹。有國外學者研究全球流動性對新興經濟體的影響。如Brana等(2012)研究發現全球范圍內過剩的流動性對新興市場國家的產出和價格水平有溢出效應。這些國家的GDP和CPI都有明顯上升,然而全球流動性沖擊與股票價格、房地產價格的關系則相對較弱。Feyen等(2015)分析發現全球流動性對新興經濟體和發展中國家發行的主權債和個人債有重要影響。Beckmann等(2014)研究全球流動性(貨幣政策)對商品價格的驅動作用發現,應對流動性沖擊時商品價格比居民消費價格更快做出反應,印證了超調的假設。Tao Sun(2015)分析全球流動性對東南亞國家聯盟5國的金融格局和金融穩定的影響,發現全球流動性的傳導和金融格局的改變會導致5國金融不穩定風險。余振等(2015)認為美國退出QE在對自身金融市場產生影響的同時,也通過國際傳導機制影響我國的金融市場,股票市場在短期內將受到較大的負面沖擊,但長期負面影響將趨于消失。

綜上可知,已有全球流動性相關的研究文獻多研究全球流動性變動導致的外部沖擊對新興市場國家的影響。側重全球流動性沖擊對中國經濟影響的研究則相對較少,對影響的渠道和機理也缺乏足夠的認識。因此在廣度和深度上都有進一步研究的價值。

不難發現,全球流動性非線性、時變性的內在特征決定了其通過多種渠道的相互作用來最終影響一國的經濟變量,綜合現有研究文獻,主要的傳遞渠道可分為以下幾種:

利率渠道:由利率決定理論可知,貨幣流動性的增加使得利率水平進一步下降,其中存款利率和貨幣市場利率可較好地反映出一國投資收益狀況以及流動性水平的波動。全球流動性水平的變化如美國貨幣政策的變動,通過利率渠道對中國的價格體系形成顯著且持續的正向溢出(邢天才和田蕊,2011)。

資本渠道:全球流動性過剩引起大量外資流入我國,加上我國的貿易順差,因此國際資本流入轉化為大量的外匯儲備。由于匯率彈性的不足,形成基礎貨幣投放中外匯占款的大量增加,再加上央行對沖的不完全,最終儲備的增加使央行創造出更多的基礎貨幣。全球流動性轉化為國內市場上的流動性,從而導致貨幣供應量增加,進而提高國內價格水平(歐陽志剛和潛力,2015)。

貿易渠道:由于貿易流動,全球流動性擴張通過擴大出口帶動我國經濟增長。但值得注意的是,“溢出效應”導致了國際大宗商品價格的上漲。通過大宗商品的進口渠道,我國被動接受了輸入型通貨膨脹的壓力。全球流動性的沖擊對我國通貨膨脹形成非線性的傳導效應(張會清和王劍,2011;歐陽志剛和潛力,2015)。

債務渠道:流動性沖擊的傳導也表現在債務總量及結構失衡上,國際債務證券發行量出現快速增加(孫濤,2016)。如高負債國家的政府投資者和機構投資者意識到危機國很可能無法清償債務時,為盡量減少損失、及時規避風險,將賣出同樣高負債國家的債券,從而導致流動性沖擊在國家之間的傳遞,這也是次貸危機引發歐洲債務危機的主要原因(葉青和韓立巖,2014)。

綜合國內外理論研究,在已有對全球流動性沖擊的刻畫上,人民幣的地位和作用普遍被忽視。隨著人民幣國際化進程的推進,研究人民幣在全球流動性中的作用有著很大的價值。同時,全球流動性的時變性、非線性等特征不適于用傳統的線性模型來捕捉,應使用非線性模型來刻畫描述。為此,本文選用國際貨幣基金組織提出的方法并在此基礎上考慮人民幣的因素,借助非線性的馬爾科夫區制轉換向量自回歸模型(MS-VAR)進行實證分析,著重分析全球流動性借助利率渠道、資本渠道、貿易渠道在不同區制下對我國股市波動的影響差異,為更好地應對流動性沖擊并進行高效率的流動性管理提出政策建議。

三、實證分析

(一)模型選擇與樣本數據

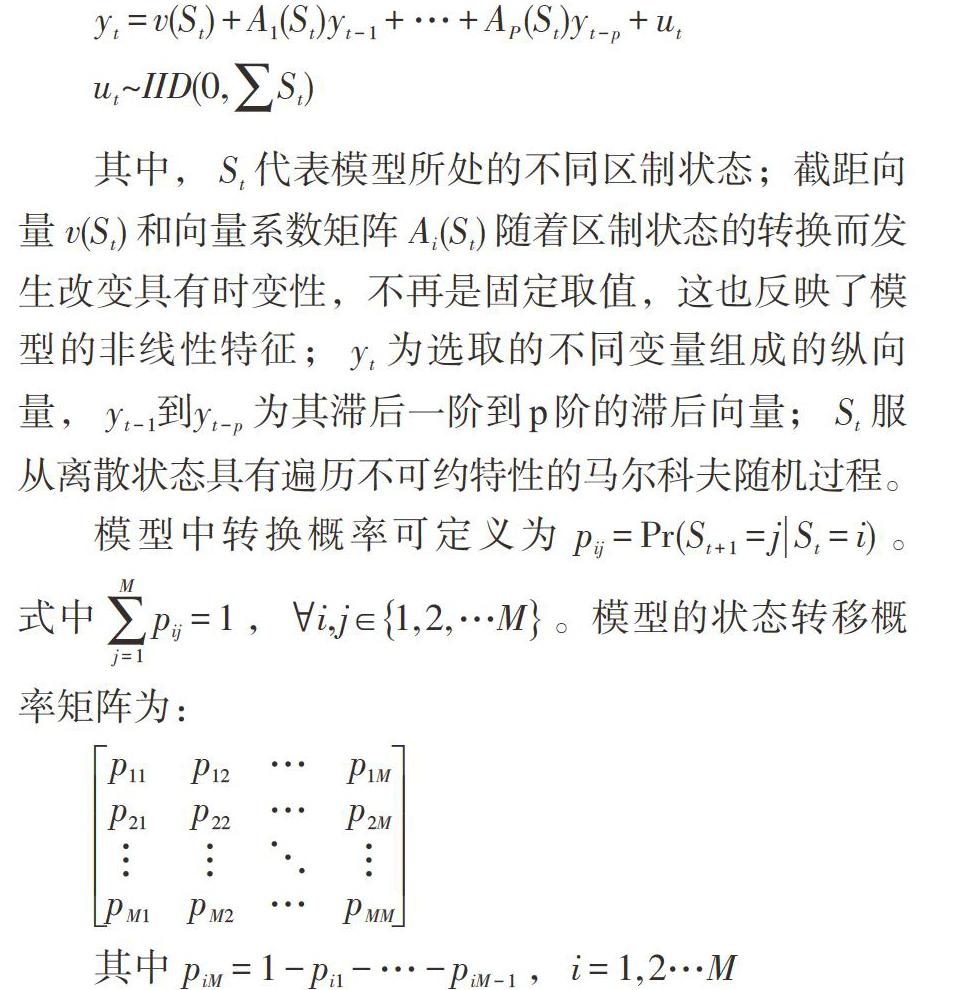

1. MS-VAR模型介紹。馬爾科夫區制轉換模型由不可觀察的潛在變量所決定,較適于研究經濟數據的非線性動態特征。它認為可觀測的宏觀經濟金融變量是由不可觀測的經濟活動內在機制變化所決定,即模型估計的參數將依據系統所處的不同狀態而產生變化,不同的狀態稱之為“區制”。目前已得到廣泛應用的MS-VAR模型是在傳統的VAR模型中引入了馬爾科夫區制轉換因素。具體區制數為m、滯后階數為p,用矩陣形式表示的MS(m)-VAR(p)模型具體為:

[yt=v(St)+A1(St)yt-1+…+AP(St)yt-p+ut]

[ut~IID(0,St)]

其中,[St]代表模型所處的不同區制狀態;截距向量[v(St)]和向量系數矩陣[Ai(St)]隨著區制狀態的轉換而發生改變具有時變性,不再是固定取值,這也反映了模型的非線性特征;[yt]為選取的不同變量組成的縱向量,[yt-1到yt-p]為其滯后一階到p階的滯后向量;[St]服從離散狀態具有遍歷不可約特性的馬爾科夫隨機過程。

模型中轉換概率可定義為[pij=Pr(St+1=jSt=i)]。式中[j=1Mpij=1],[?i,j∈1,2,…M]。模型的狀態轉移概率矩陣為:

[p11p12…p1Mp21p22…p2M????pM1pM2…pMM]

其中[piM=1-pi1-…-piM-1],[i=1,2…M]

針對MS-VAR模型的估計,根據假定均值、截距、系數、方差隨區制的變化而發生改變特性,可分別得到MSM-VAR、MSI-VAR、MSA-VAR、MSH-VAR模型,以及各種特定形式的組合模型如MSIH-VAR(僅截距和方差可變)。估計過程主要基于極大似然估計的EM算法。其中每次的迭代過程包括兩步:第一步稱為E步驟,估計未知參數的期望值,給出當前的參數估計;第二步為M步驟,在最大化數據的似然性基礎上計算參數值。這兩個步驟不斷交替計算,經過有限次迭代后,該模型最終得到不同區制狀態下的參數極大似然估計值、區制狀態概率矩陣、各區制特征等結果。

2. 變量與樣本的選取。考慮到數據的可獲得性與準確性,本文的樣本為1999年1月到2016年5月①的月度數據,包含的變量有全球流動性水平、外匯儲備、銀行間7天同業拆借利率、出口額、上證指數,涵蓋了傳導渠道中的利率渠道、資本渠道、貿易渠道。對考慮到我國的實際國情以及缺少月度數據,不做實證分析。

全球流動性水平不同的國家和地區的廣義貨幣代表指標有所不同,本文參考Belke、Bordon和 Hendricks(2010)的選取標準以及考慮我國的實際情況,最終選用的各國貨幣供應量為美國M2、歐元區M3、日本M2、英國M4、加拿大M3、中國M2,所有數據均來自IMF官方網站。為了計算全球流動性水平,我們選用由IMF(2010)提出已得到廣泛使用的絕對數加總法,即將不同國家和地區的以本幣表示的貨幣發行數據按照特定匯率轉換成相同比重表示的貨幣數據。本文選取美元作為最終的計價單位,再以各個國家GDP占“全球”GDP的比重作為權重。其中GDP由于只有季度數據,本文采用常用的Quadratic-match average方法將各國GDP季度數據轉為月度數據。同時,貨幣發行量和GDP數據均經過X12-ARIMA的季節調整,全球流動性水平用GL表示。

全球流動性水平變動的表現之一是外匯儲備的波動。外匯儲備的增加導致國內宏觀層面的流動性增加,增加了股票市場價格形成泡沫的風險。因此選用外匯儲備作為變量之一,數據來源于國家外匯管理局官方網站以及萬得數據庫,在文中用Reserve表示該變量。

當前我國并未完全實現各個層次利率的市場化。由于我國的同業拆借市場發展迅速,銀行間7天同業拆借利率是我國市場化程度較高的利率指標。變動敏感的銀行間7日同業拆借利率較大程度上可作為市場利率的參照依據,因此選用7天同業拆借加權平均利率來刻畫我國市場利率的變動。數據來源于中國人民銀行官方網站,在文中用Rate表示。

對外貿易渠道可能是全球流動性沖擊的首要傳導路徑(張會清和王劍,2011),因此選用出口總值作為變量之一,并將該變量采用X12-ARIMA方法進行季節調整。數據來源于國家統計局官方網站,用Export表示。

為較完整地反映股價的變動,股票市場選用規模和市值都大于深圳股票市場的上海股票市場,采用上證綜指月度收盤價來代表我國股票市場的整體價格水平。數據來源于搜狐證券,用Stock表示。

(二)相關檢驗與MS-VAR模型的最優形式

1. 數據平穩性檢驗。為使模型更加精準,需對使用的時間序列數據的平穩性進行檢驗。將數據取對數可弱化數據的劇烈波動,同時有利于消除原時間序列的異方差現象。本文使用已得到廣泛應用的ADF檢驗,檢驗結果如表1所示。

表1:相關變量ADF檢驗結果

[變量 t-Statistic 1% level 5% level 10% level 結論 LNGL 7.782963 -2.576127 -1.942361 -1.615684 不平穩 LNReserve 2.267976 -2.576291 -1.942383 -1.615669 不平穩 LNRate -1.450817 -2.576127 -1.942361 -1.615684 不平穩 LNExport 4.227658 -2.576236 -1.942376 -1.615674 不平穩 LNStock 0.693597 -2.576127 -1.942361 -1.615684 不平穩 DLNGL -5.100108 -2.576291 -1.942383 -1.615669 平穩 DLNReserve -2.603548 -2.576291 -1.942383 -1.615669 平穩 DLNRate -16.90780 -2.576181 -1.942368 -1.615679 平穩 DLNExport -22.45750 -2.576181 -1.942368 -1.615679 平穩 DLNStock -12.69871 -2.576181 -1.942368 -1.615679 平穩 ]

注:LNGL表示對全球流動性水平變量對數化的結果,DLNGL表示在對數化的基礎上進行差分處理,含義表示全球流動性的增長率,其余變量的含義與此相同。

經檢驗可知,對數化后的全球流動性水平、外匯儲備、銀行7天同業拆借利率、出口額、上證指數的水平值接受原假設,數據不平穩。將數據進行一階差分后的結果顯示在1%的水平下都小于臨界值,因此拒絕原假設,差分后的變量不存在單位根,數據是平穩的。

2. 最優MS-VAR模型形式的確定。MS-VAR模型是將馬爾科夫機制轉換模型與傳統的VAR模型有效結合起來,根據假定均值、截距、系數、方差隨區制的變化而不同,可得到MSM-VAR、MSI-VAR、MSA-VAR、MSH-VAR。同理,也可得到截距和方差隨著區制變化的MSIH-VAR模型等。與傳統的VAR模型一樣,MS-VAR模型也需要設定最優的滯后階數。考慮普遍使用且具有重要作用的FPE(最小最終預測誤差)準則(王曉楓,2013)和AIC(赤池)準則,本文的滯后期最終選擇2階。此外,仍需要確定模型的最優區制數,以及在不同區制數下與不同模型嘗試進行組合,根據多種準則確定模型的最優形式。由于篇幅限制,表2僅列出線性系統與部分非線性系統下的LL、AIC、HQ、SC指標數值。

橫向比較后可知,非線性模型在四種判定準則下優于傳統的線性模型,且在非線性模型內部多種模型中,MSIH模型具有明顯優勢。經過區制數的選擇,最終確定在LL、AIC、HQ、SC規則下擬合效果最優的MSIH(3)-VAR(2)模型,即模型設定存在3個區制、滯后階數為2階,且截距和方差隨著區制的轉換而發生變化。

(三)實證結果分析

借助GiveWin2軟件中的OX模塊,并結合Krolzig專門針對OX的MSVAR軟件包,采用Hamilton的期望最大化(EM)算法對參數采取迭代最大似然的估計手段,對MSIH(3)-VAR(2)模型的參數估計結果如表3所示。

根據估計結果中的截距項、標準差情況,可對3個區制的劃分具體做如下解釋。在區制1情況下,全球流動性水平整體表現較為平穩,變化幅度較小,沖擊較小,此種區制狀態下股票市場波動也較小。相反在區制3情況下全球流動性水平表現得較為活躍,增長達到最大狀態,此種情況下對應的利率水平也處于變動最大狀態,同時股票市場處于波動較大的膨脹期。在區制2情況下則是大多處于區制1與區制3之間的一種混合波動的狀態。

表4給出了三個區制的轉換概率以及各個區制的樣本數、概率和持續期。當系統處于區制1時,維持自身穩定的概率為50.5%,此時由區制1轉換進入區制2和3的概率分別為20.35%和29.16%;系統維持在區制2的概率為89.92%,轉移到區制1和3的概率分別為6.32%和3.76%;系統維持在區制3的概率為44.74%,轉換進入區制1和2的概率分別為24.73%和30.53%。從概率轉移矩陣可看出,處于中間波動狀態的區制2具有較好的穩定性,不易向其他兩個區制轉移。相比之下,區制1和區制3維持自身穩定性的能力相對較弱,區制1更易進入市場波動較大的區制3,而不是處于中間狀態的區制2。但與區制1的狀況不同,處于市場活躍狀態的區制3更易進入區制2而不是處于低迷市場狀態的區制1,說明市場處于波動較大的狀態時不易突然進入波動較小的“冷靜”狀態,而是易通過區制2實現狀態的緩沖與過渡。綜上可以發現,三種區制之間的轉移概率存在著非對稱性的特點。

分析各區制特征可以發現,位于區制1的樣本數為33.2個,處于區制1狀態的概率為15.65%,且平均持續期為2.02個月;位于區制2的樣本數為145個,占據總體數量的71.26%,在該狀態下的持續期為9.92個月;位于區制3的樣本數為27.7個,位于該區制的概率為13.1%,且平均持續期為1.81個月。

圖1反映了每個樣本點在不同區制下的濾波概率(filtered probability)、平滑概率(smoothed probability)、預測概率(predicted probability)曲線。表5展示了詳細的區制劃分時間段及其概率。由此可看出,2000年之前受東南亞金融危機的影響,市場整體包括我國股票市場也處于波動性較大的區制3狀態;之后一直到2006年之前,市場中有較多的時間段處于混合波動的區制2中;2006年之后,微觀視角由于我國股權分置改革的全面鋪開,市場化的激勵與約束機制的正面效應逐漸顯現出來,股票市場的活躍程度明顯增加;2008—2012年階段,受全球經濟危機的影響,市場整體呈現出在不同區制間來回轉換的震蕩狀態;之后這種情況逐步有所好轉,同時我國股票在2015年前后出現過牛市現象,這也基本符合圖表中呈現的結果。

通過同期相關系數可描述不同區制階段下,不同變量之間的關聯性。從各變量之間的同期相關結果來看(見表6),在區制1全球流動性水平較低、增長速度較慢的狀態下,股票價格的收益率與全球流動性水平的變動有相對強的正相關性。即在流動性水平較低的狀況下,股票市場可提供相對高的收益來彌補流動性水平的不足,同時可看出全球流動性對股市波動有較直接的影響;在混合波動的區制2狀態下,股票市場的收益率與全球流動性增長速度相關性有所減弱。此時股市收益率的變動與我國外匯儲備變化的相關性最高,全球流動性主要影響我國的外匯儲備,因此在區制2的狀態下全球流動性沖擊主要通過資本渠道對我國股市產生影響;在市場整體波動較大的區制3狀態下,股票收益率與全球流動性增長速度達到最強的負相關性。同時可觀察到,此時全球流動性與利率渠道、資本渠道、外貿渠道的相關性達到最大,說明此時全球流動性沖擊通過直接影響以及三條渠道共同發揮作用來傳遞到我國的股票市場。但從絕對值的大小水平來看,三條渠道中資本渠道與貿易渠道占有相對主導地位,利率渠道未成為放大流動性沖擊的渠道可能與我國短期內仍然實行資本管制有關,一定階段的資本管制會起到穩定經濟的作用。

從縱向的三個區制統計結果也可看出,外匯儲備增長與全球流動性水平之間呈逐漸加強的正相關關系,且與其他變量相比,外匯儲備與全球流動性水平的相關性最高,同時外匯儲備也與股票市場收益率保持相對穩定的正向相關關系。因此,在3個不同區制狀態下,過剩的全球流動性主要是通過以外匯儲備為代表的資本渠道進行傳導并最終影響我國的股票市場。

四、結論與建議

本文借助非線性的MS-VAR模型,將全球流動性狀態劃分為3個不同區制,考察不同區制波動情況以及傳導渠道在不同區制下各自發揮的作用,得出以下結論:第一,全球流動性水平的變化狀態劃分為三種,即波動較小的平穩狀態、波動較大的活躍狀態、處于兩者之間的混合波動狀態。各個區制的持續期分別為2.02個月、1.81個月、9.92個月,且觀察的樣本點有大量落于區制2中。第二,模型估計結果在不同區制下各不相同,這反映了變量間非線性、時變性的復雜關系。分區制來看,區制1狀態下全球流動性對股市波動有較為直接的影響作用,區制2則是資本渠道發揮了主要的傳導作用,區制3狀態下全球流動性的沖擊主要通過資本渠道與貿易渠道,同時還有其直接對我國股市的作用來共同影響股票市場波動。在我國短期內仍實行資本管制的情況下,利率渠道并未成為傳遞或放大全球流動性沖擊對我國股市產生影響的主要渠道。

明確股票價格波動對全球流動性沖擊的程度及反應模式后,政策制定者可以此為依據,更好地應對全球流動性沖擊。在不同的時間段以及不同的區制狀態下進行非對稱性的政策改變與調整,進而實現高效率的流動性管理。為此,本文提出以下建議。

(一)在利率市場化與資本項目逐步開放的趨勢下,實現短期效果與長期目標的平衡

在短期內可預見的未來,利率渠道所代表的資本管制仍然是我國應對全球范圍內流動性沖擊的重要屏障。在國內經濟政治等各方面條件尚未達到時,資本管制對增強國內經濟穩定性有重要作用,應斟酌好資本項目逐步自由化的次序和時間點的選擇。同時注意在未來利率市場化的趨勢下,應防范利率渠道成為接受沖擊的新渠道。

(二)完善人民幣匯率形成機制,推進匯率制度改革

外匯儲備代表的貿易渠道與出口額代表的貿易渠道在混合波動與有大幅度波動的區制狀態下,仍是作為我國受全球流動性沖擊的主要渠道,因此靈活而富有彈性的匯率制度是我們應逐步實現的目標。同時推進匯率制度改革、減少外匯占款的過程應與國際貨幣體系改革協調統一,需要實現匯率制度改革與國際貨幣體系改革相互促進。

(三)保證財政政策和貨幣政策的獨立性與靈活性

靈活、獨立的貨幣政策與財政政策是國內流動性在全球流動性的沖擊下仍保持可控的基礎。但在國際金融市場動蕩不安、經濟復蘇不確定性加劇的情況下,仍要注意加強雙邊或多邊合作交流,盡力平衡好政策獨立靈活與加強合作交流二者間的關系。

(四)推進人民幣國際化,促進國際貨幣體系改革

從長遠角度來看,在人民幣已加入SDR的基礎上,應積極、穩步地推進人民幣國際化,積極參與區域乃至全球的貨幣事務,完成人民幣的角色升級,提高人民幣的國際地位。但值得注意的是,人民幣的國際化與匯率制度的彈性化需要逐步開放的資本賬戶,而在短期來看資本管制對穩定國內經濟是不可或缺的。所以,如何協調好人民幣國際地位的提高、資本管制的放開、靈活的匯率制度之間在長期內的關系仍是在未來需要解決的問題。

注:

①由于選取的變量種類多樣,國內網站數據和國外網站數據的更新時間并不是同步的。此外指標計算過程中同時涉及不同的變量,比如國外的GDP與匯率,但二者有的更新到了2017年,有的只到2016年,因此本文選擇1999—2016年是綜合考慮了所有變量可獲性的結果。

參考文獻:

[1]Darius R,Radde S. 2010. Can global liquidity forecast asset prices?[R].IMF Working Paper.

[2]Brana S,Djibenou M,Prat S. 2012. Global excess liquidity and asset prices in emerging countries:A PVAR approach[R].LAREFI Working Paper.

[3]Sun T. 2015. The Impact of Global Liquidity on Financial Landscapes and Risks in the ASEAN-5 Countries[R].IMF Working Paper.

[4]Feyen E,Ghosh S,Kibuuka K,et al. 2015. Global liquidity and external bond issuance in emerging markets and developing economies[R].World Bank Working Paper.

[5]Beckmann J,Belke A,Czudaj R. 2014. Does global liquidity drive commodity prices?[J].Journal of Banking & Finance,(48).

[6]Hamilton,J.D. 1989. A new approach to the economic analysis of nonstationary time series and the business cycle. Econometrica(57).

[7]Krolzig H M. 1997. Markov switching vector autoregression:Modelling,statistical inference and application to business cycle analysis.[M].Springer.

[8]Belke A,Bordon I G,Hendricks T W. 2010. Global liquidity and commodity prices-A Cointegrated VAR Approachfor OECD Countries[J].Applied Financial Economics,20(3).

[9]何知仁,潘英麗.全球流動性的概念、驅動與溢出效應:一個文獻評述[J].上海金融,2016,(2).

[10]高海紅.全球流動性風險和對策[J].國際經濟評論,2012,(2).

[11]陸磊,楊駿.流動性、一般均衡與金融穩定的“不可能三角”[J].金融研究,2016,(1).

[12]張會清,王劍.全球流動性沖擊對中國經濟影響的實證研究[J].金融研究,2011,(3).

[13]范小云,陳雷.國際流動性安排與人民幣國際化[J].南開學報(哲學社會科學版),2015,(5).

[14]姚余棟.人民幣已經具備補充全球流動性的潛力[N].人民日報,2016-04-24.

[15]姚余棟. 全球流動性新變化下的人民幣國際化機遇[N].第一財經日報,2015-06-26.

[16]張明.全球貨幣互換:現狀、功能及國際貨幣體系改革的潛在方向[J].國際經濟評論,2012,(6).

[17]趙愛清,楊五洲.關于全球流動性過剩問題的文獻綜述[J].經濟縱橫,2009,(11).

[18]余振,張萍,吳瑩.美國退出QE對中美兩國金融市場的影響及中國的對策——基于FAVAR模型的分析[J].世界經濟研究,2015,(4).

[19]邢天才,田蕊.流動性沖擊與金融穩定研究[M]. 北京: 科學出版社,2011.

[20]歐陽志剛,潛力.國際因素對中國通貨膨脹的非線性傳導效應[J].經濟研究,2015,(6).

[21]孫濤.全球流動性對東盟五國金融格局及風險的影響[J].國際金融研究,2016,(7).

[22]葉青,韓立巖.金融危機傳染渠道與機制研究——以次貸危機為例[J].系統工程理論與實踐,2014,(10).

[23]王曉楓,王秉陽.基于流動性動態特征的貨幣政策效果與工具選擇[J].經濟學動態,2013,(9).

Abstract:Based on the monthly data from 1999 to 2016,this paper constructs a Markov-Switching Vector Auto Regression model(MS-VAR)which can describe the impact of global liquidity with nonlinear and time-varying characteristics on China's stock market volatility in different regimes including increasing at low speed,moderate speed and high speed. This paper also captures the transmission channel of global liquidity in order to provide policy suggestions for managing liquidity more effectively. The results show that there are three main channels for global liquidity shock to pass into China's stock market including capital channel,trade channel and interest rate channel. And capital channel and trade channel play the leading role while interest rate channel is in the non-dominant position to transmit or amplify the impact of global liquidity shock because of capital control in the short term. Therefore,it's still an essential way to handle liquidity shock by capital control in the short term. But in the long run,the government should focus on promoting reform of the exchange rate regime and the process of RMB internationalization actively and continually and ensuring the independence and flexibility of fiscal policy and monetary policy. At the same time,it's also essential to coordinate the relationship among improving the international status of RMB,the liberalization of capital controls and flexible exchange rate regime .

Key Words:global liquidity,MS-VAR,stock market volatility

(責任編輯 孫 軍;校對 SJ,GX)