基于多因子資產定價模型的A股市場配對交易策略研究

干偉明

(南京大學 商學院,江蘇 南京 210093)

一、引言

配對交易是統計套利的重要方式之一,早在20世紀20年代西方資本市場中著名投資者Jesse Livermore建立了一組相關股票的對沖交易模式,從而開創了統計套利之配對交易的先河。他在證券投資過程中經常覺察到相似行業的股票,由于業務相似其市場價格也往往存在相關性,而當其市場價格遠離相互均衡關系時就產生了低風險套利可能。這時賣空價格走勢為強勢的股票同時買進價格走勢為弱勢的股票,只要在雙方的市場價格重新達到相互均衡時立刻進行相反操作即可盈利。由于配對交易操作能夠規避主要的市場風險,所以通常也被視為一種市場中性的投資方式。

之后,物理學出身的摩根斯坦利員工Nunzio Tartaglia在20世紀80年代中葉建立了一個理工科背景的多學科量化分析團隊,借助當時快速發展的信息技術,在很大程度上促進了基于統計學的量化套利在實際投資業務和程序化交易中的應用。此后的二三十年間,經過眾多學者的推導證明和大量投資機構的實踐操作,統計套利之配對交易方法逐漸被業界采納并廣泛使用。尤其是最近一二十年來伴隨著信息技術和程序化交易的快速發展,配對交易模型的研究日益深入,其市場規模也日趨增長。

在當今A股市場有效性逐步提高的背景下,配對交易策略可以為廣大投資者提供一種嶄新的交易方式,促進市場價格發現機制的進一步完善,從而進一步提高我國資本市場資源配置效率。

二、文獻綜述

Krauss(2017)對統計套利中配對交易的各種方法和策略進行了總結和梳理[1]。自20世紀80年代中期,摩根斯坦利Nunzio Tartaglia的投資團隊在交易中采用配對交易后,Bondarenko(2003)最早從金融經濟學視角對這種投資方法做出完整說明[2],之后Gatev等(2006)對統計套利的基本交易原則從理論上進行了闡述,提出了經典的最小距離方法:即以過去一年作為回溯期,然后計算兩兩股票的標準化價格的歐幾里得距離(SSD),選擇其中較小的作為配對組合,當配對組合價格大于回溯期的2個標準差時入場,回到均值時則平倉[3]。

在這些研究的基礎上,學者們對配對交易方法展開了更為透徹的分析。Whistler(2004)按照相關性來挑選配對組合,并綜合考慮基本面與技術面的因素來共同明確進入與退出交易的條件[4];Vidyamurthy(2004)指出配對組合間若存在協整關系,則套利操作的期望收益率也有可能更高[5];Bertram(2010)對配對組合的價格取對數后發現其差符合零均值O-U分布,在此基礎上分析了配對組合開展交易的規則[6]。Jacobs等(2015)認為配對交易收益來源于信息傳遞的速度差異,特別是當金融市場上出現大量非預期信息時,投資者的關注點從個股轉向市場,造成了個股信息傳播速度的差異,從而會表現為不同股票價格的分離[7]。總體而言,統計套利的可操作性已在海外市場得到較充分的證實,在配對組合挑選、套利模型確立以及開倉、平倉信號觸發等三個重要步驟上基本成型。

考慮到A股市場直到近年才允許做空操作,基于統計套利的投資操作在國內資本市場中多年來一直未被有效關注和使用,國內學者對該領域的研究還不是非常豐富。崔方達等(2011)對基于GGR最小距離法的配對交易進行了研究[8];王菊等(2017)提出了采用滾動回歸生成的配對比率進行配對交易的方法[9]。戴進(2012)對協整模型在股指期貨和ETF的套利操作進行了分析[10];王春峰等(2013)研究結論是在A股市場按照價差開展配對投資操作能夠消除主要的市場風險且持續盈利[11];趙勝民等(2015)指出統計套利在A股市場的可行性,但存在非持續和不穩定的風險[12]。總體而言,國內學者針對A股市場進行了統計套利操作的研究,并在模型確立和操作策略設計上相較西方同行進行了改進,但尚未在西方傳統的套利模型和理論方面有所創新。

配對交易模型主要面臨著發散的風險。根據Do等(2010)的研究,GGR的最小距離方法得到的配對組合中,32%并不收斂[13]。原因主要是目前在建立配對組合的均衡相互關系時,只考慮了配對組合價格時序序列之間的數學關系這一單一因素,而忽視了決定配對組合市場價格變動的基本定價因素,即沒有依靠資產定價理論,從而會發現對特定樣本合適的模型在樣本外推時失效,即面臨著模型發散的風險。所以一個有效的配對投資策略應當依照資產定價理論,在配對組合均衡相互關系構建時,不僅應考慮配對組合價格的時序序列,還應綜合考慮配對組合的其他各種基本定價因素。因此,本文將從Fama-French多因子資產定價模型出發,利用現代金融學理論的定價模型和定價因子對傳統協整配對模型進行改進并開展實證分析。

三、配對交易模型

Vidyamurthy(2004)提出的協整模型[5]是統計套利中應用最廣泛的技術方法。設配對組合中兩個證券價格序列各自是Xt和Yt,且滿足:

若配對組合中兩個證券的價格Xt和Yt之間的關系是協整的,則表明:股票價格Yt可由股票價格Xt的線性組合α+kXt所描述,且這種描述關系是持續穩定的;同時定義殘差序列εt為股票價格Yt無法被股票價格Xt所描述的部分,則這個序列εt也必須滿足平穩要求。所以判斷配對組合中兩個證券的價格Xt和Yt之間的關系是不是協整就等同于對(1)式中的殘差序列εt的平穩性進行判斷。一般在應用中普遍采用ADF檢驗來對配對組合價格之間的均衡關系開展協整判斷,股票價格Xt和Yt之間關系若是協整的則必然要求兩者同階。具體步驟為:首先借助單位根檢驗方法挑選出價格序列符合單階平穩特性的股票,然后在其中兩兩進行回歸,即對股票價格Xt和Yt建立(1)式的回歸方程,若殘差序列εt滿足單階平穩要求,則可組成滿足協整要求的配對股票Xt和Yt組合。

在配對交易中,配對股票的選擇是整個交易環節中最為關鍵的步驟,無論是GGR提出的最小歐式距離方法還是Vidyamurthy提出的協整分析方法,均是只依賴配對組合價格時序序列之間的數學關系這一單一因素來建立配對組合的均衡相互關系,由于缺乏資產定價理論作為支撐,忽略了決定配對組合市場價格變動的基本定價因素,因此穩定性較差。

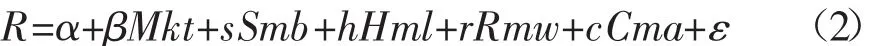

在資產定價理論的一系列研究中,Fama和French認為資產定價模型中的定價因子可以從CAPM模型未能解釋的市場異象中尋找[14-15]。兩位學者基于美國資本市場1963—1990年的數據,綜合分析了市場風險、股票市值、賬面市值比、債務結構和市盈率五個因素之后,認為市場風險、股票市值、賬面市值比可以包含上述因素,從而提出經典的同時也是綜合CAPM和APT兩種模型的三因子定價模型;在此基礎上,兩位學者進一步將盈利(也基于股利折現模型)和投資因子加入,從而產生了五因子定價模型[16]:

此外干偉明等(2018)應用FF多因子資產定價模型對國內A股市場進行了實證研究,結果表明FF多因子資產定價模型可以較好地解釋A股市場股票收益率[17]。基于此,本文將多因子資產定價模型納入配對分析中,采用如下兩步開展配對交易。

第一步,在多因子模型的基礎上構建配對股票收益率之間的均衡關系模型:

其中,RY和RX分別為配對股票的收益率序列,回歸系數kr則是在綜合考慮了其他風險因子影響之后的配對股票收益率之間的相互關系。

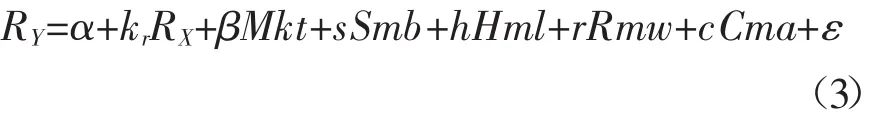

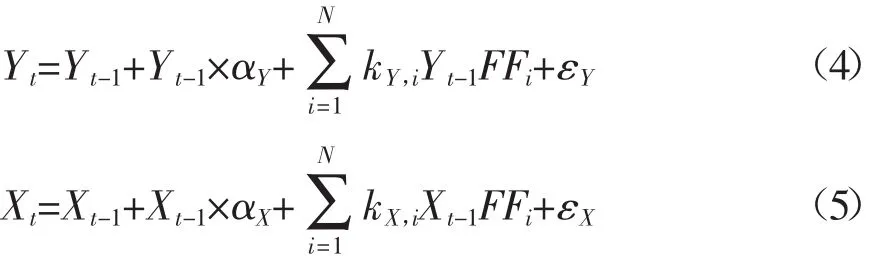

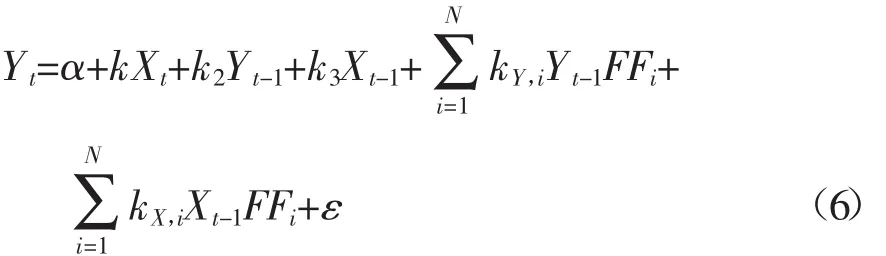

第二步,利用多因子定價模型對傳統的協整分析加以改進。根據多因子定價模型,不難得到配對股票Xt和Yt的價格滿足:

從而不難構建配對股票價格序列Xt和Yt的均衡關系模型為:

其中,回歸系數k則是在綜合考慮了其他風險因子影響之后對配對股票組合間相互關系的描述,借助(3)式和(6)式中其他多個風險定價因子對配對組合收益率和價格進行挑選后的配對組合的相關性也會更高。因此通過在協整分析中納入資產定價理論,配對組合價格之間的關系描述將變得更加穩定和全面,從而可以有效降低傳統配對模型面臨的發散風險。

四、實證檢驗

(一)數據說明

雖然我國資本市場已經開通了融券業務,但考慮到現實情況中各券商能提供的融券種類和數量非常少,而基于滬深300指數的股指期貨的流動性更加充足,因此關于配對交易的實證分析主要針對滬深300指數與個股的日線數據開展。為了檢驗不同配對模型在實際情況中的收益情況,本文采用滾動時間窗的方式,即在每一個交易日根據過去最新200~250個交易日中數據進行配對搜索和計算,時間跨度為2017年6月1日至2018年3月30日,期間國內資本市場經歷了較為明顯的上升、下降及振蕩走勢。在計算收益率時,滬深300指數的乘數為300,保證金比例為0.15,其他交易費用暫時忽略不計。

(二)模型分析

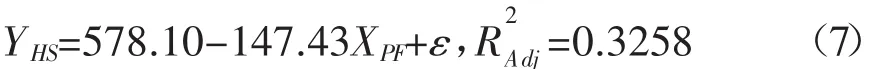

在開始具體的實證分析前,不妨先以滬深300指數與浦發銀行(600000)為例來說明基于多因子資產定價模型,即根據(3)式和(6)式進行配對交易分析較傳統的協整分析可以有效避免配對模型發散的風險。基于滬深300指數與浦發銀行(600000)從2017年3月30日至2018年3月30日的日線價格進行傳統的協整分析,這時僅僅依靠配對股票的價格數據,相關性分析表明滬深300指數與浦發銀行的相關系數為-0.5732。根據(1)式回歸為:

從協整分析的結果來看,滬深300指數與浦發銀行為負相關,配對系數為-147.43。而根據(3)式多因子資產定價模型對兩者的收益率進行回歸:

同時根據(6)式回歸的配對系數為298.30。從資產定價模型出發的配對交易分析來看,滬深300指數與浦發銀行為正相關,其收益率配對系數為298.30,顯然基于多因子資產定價模型的配對交易更加準確。

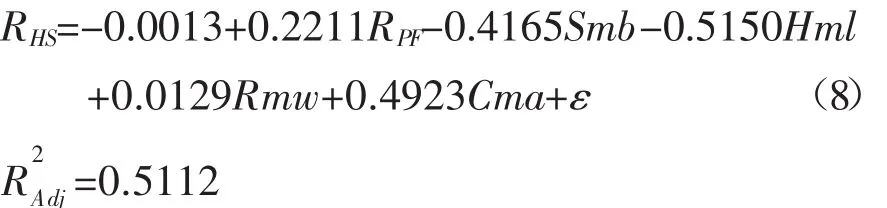

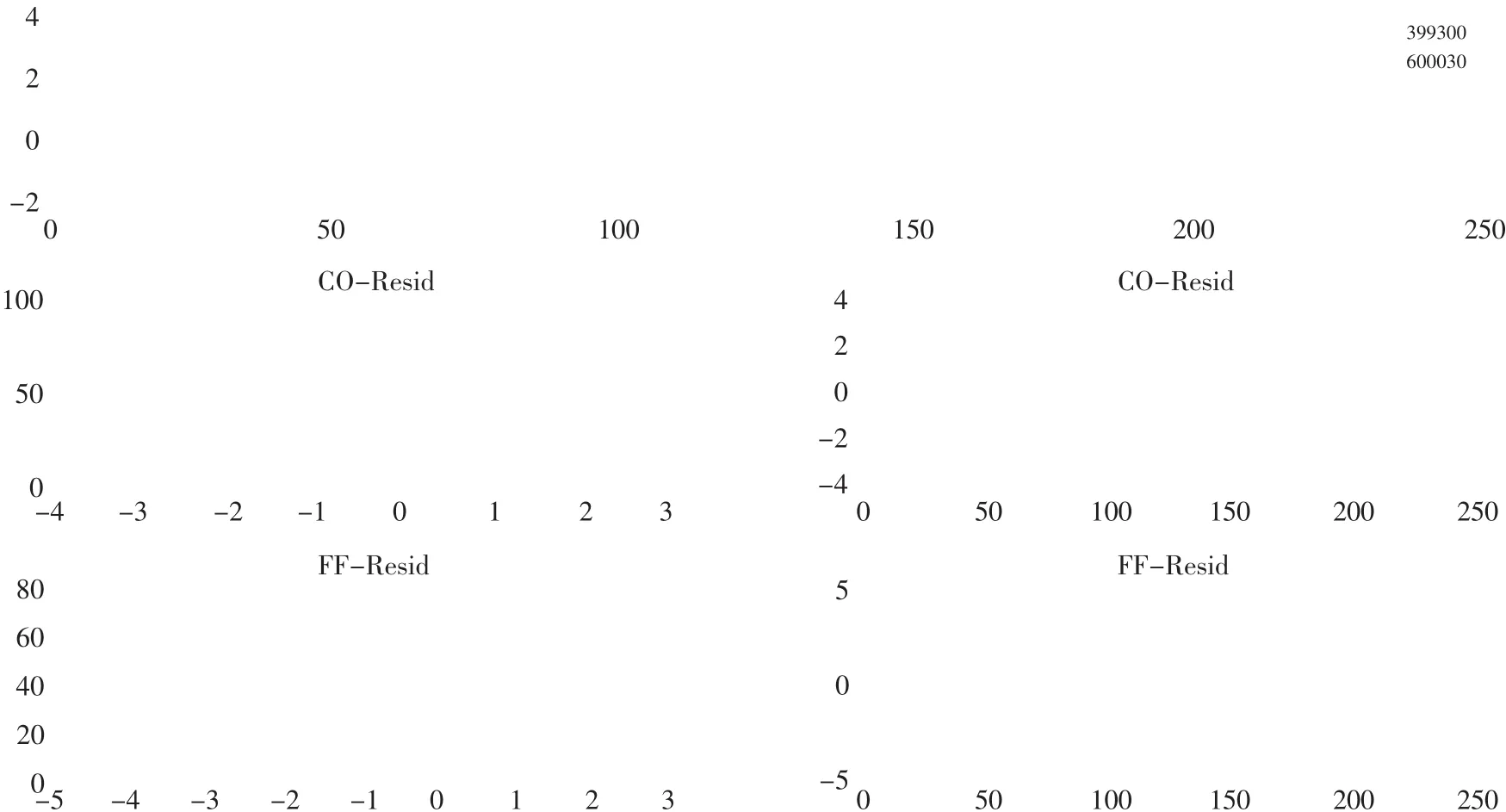

在得到了配對模型和配對系數的基礎上,進一步分析模型的殘差可知(見圖1):協整回歸的殘差基本符合正態分布,而基于多因子資產定價模型的回歸殘差則與正態分布相差較大,這進一步驗證了上文的結論。

圖1 滬深300指數與浦發銀行(600000)回歸殘差

上述例子說明了樣本期間內分別采用傳統協整配對模型和基于多因子資產定價模型的配對交易策略:傳統協整模型策略是利用(1)式對兩兩股票的價格序列進行回歸,并選取殘差平穩、符合正態分布且偏離達到一定標準差的配對股票作為協整策略的搜索結果。而多因子資產定價模型的配對策略分兩步進行:第一步,利用(3)式對配對股票的收益率序列進行回歸,選取擬和優度高且收益率配對系數顯著的配對股票,在此范圍內進一步采用(6)式在控制了其他多個風險因素之后對兩兩股票的價格序列進行回歸;第二步,在(3)式和(6)式中配對系數符號相同的配對股票中進一步選取殘差平穩、符合正態分布且偏離達到一定標準差的配對股票作為多因子資產定價模型策略的搜索結果。具體搜索結果如表1和表2所示。

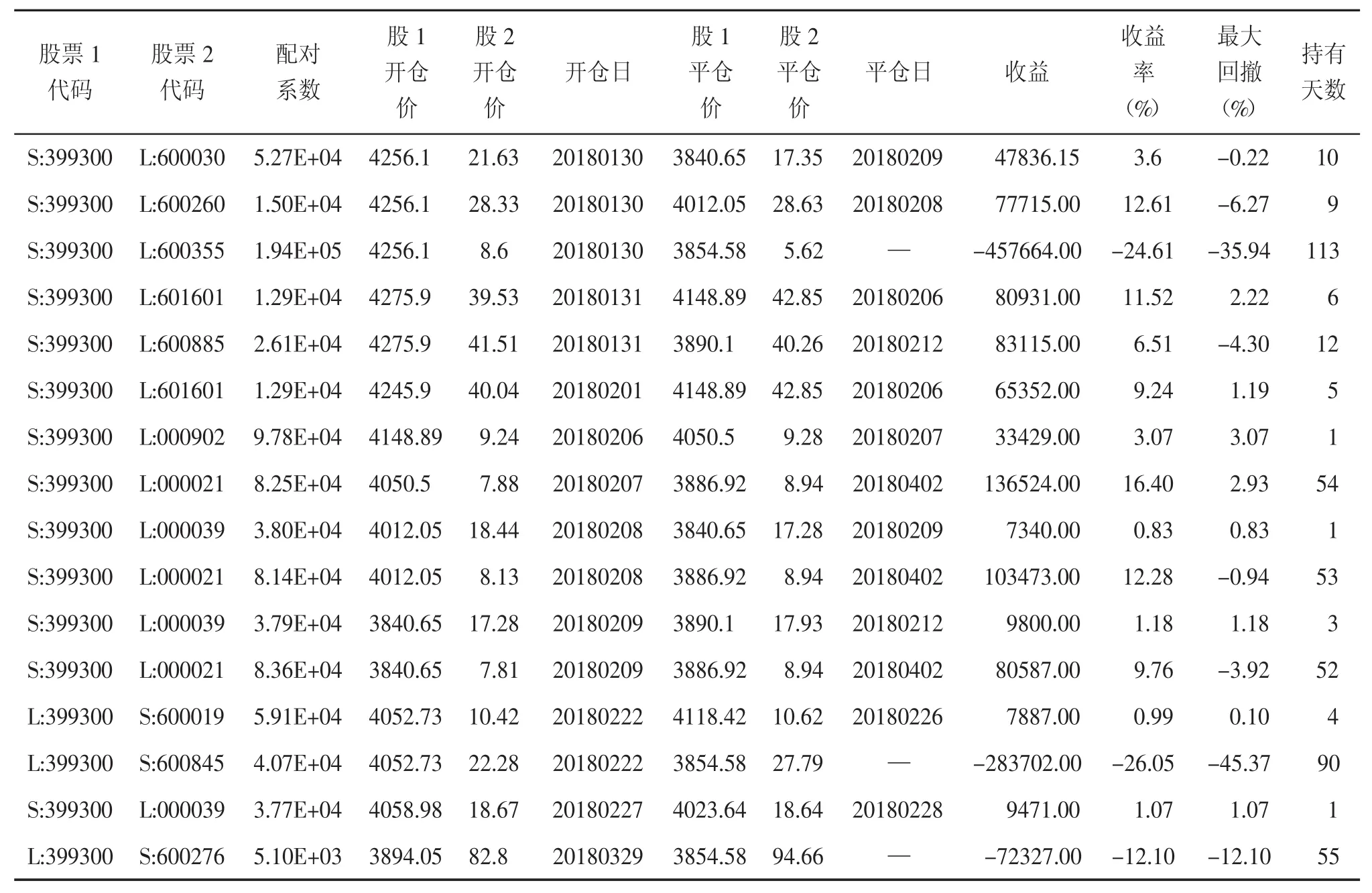

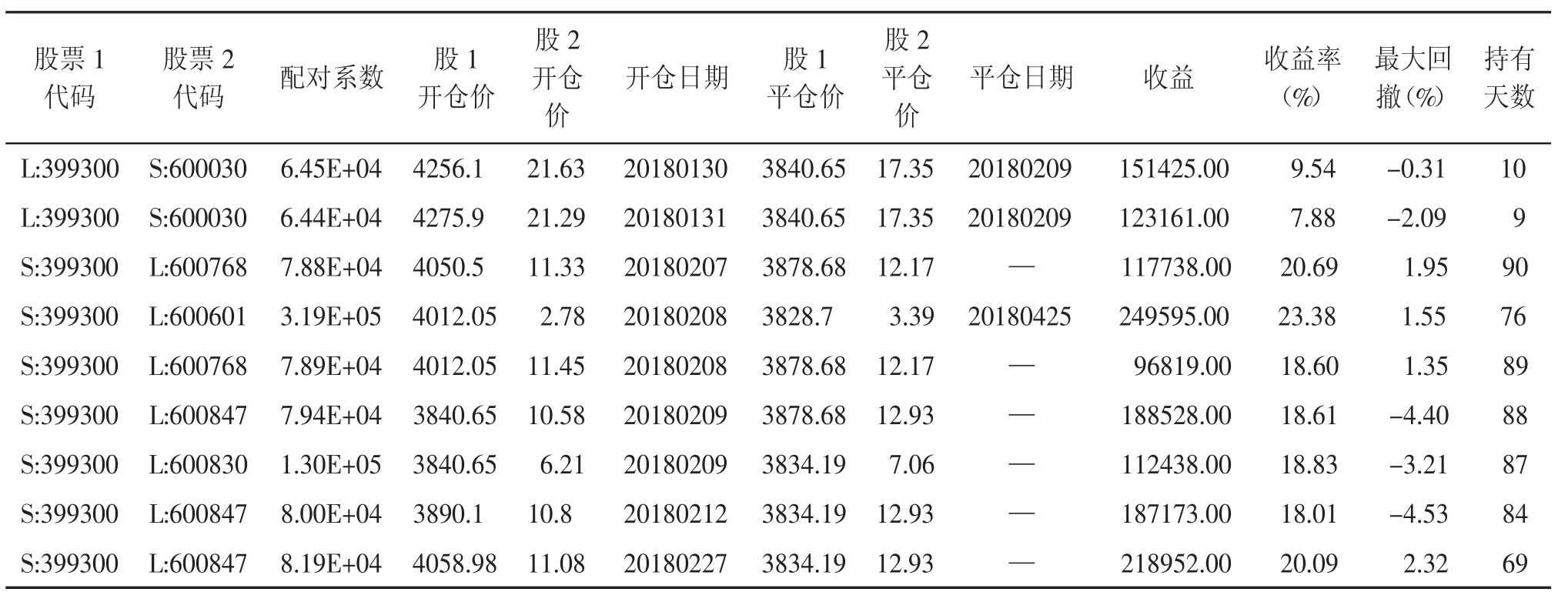

表1 協整模型部分配對交易結果(開倉點為1.5倍Sigma)

表2 基于多因子模型的部分配對交易結果(開倉點為1.5倍Sigma)

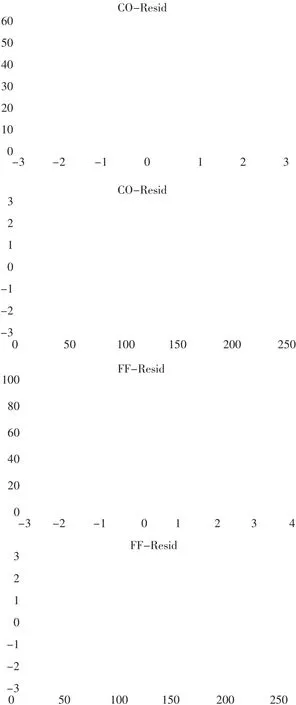

由于券商股往往與大盤走勢高度相關,下面選取滬深300指數與中信證券(600030)的兩種配對交易策略在樣本期間內搜索的結果,進一步說明兩種配對策略的不同。

在2018年1月30日兩種配對策略都搜索出了滬深300指數與中信證券(600030)的配對組合(見表1、表2),其中傳統協整模型的配對系數5.27×104,殘差標準差為-2.21,而多因子資產定價模型的配對系數是6.45×104,殘差標準差為-4.13。從回歸的殘差分析來看(見圖2),多因子資產定價模型的殘差偏離更大,在零軸附近的正態分布特性更加明顯。此外雖然兩模型的平倉日期雖然相同,但多因子模型的收益率高達9.54%,而傳統協整模型的收益率只有3.6%,這也說明了多因子配對交易策略在控制了其他多個風險因素之后可以更好地描述配對組合之間的關系,從而有較高的收益率。

(三)實證結果

圖2 滬深300指數與中信證券(600030)回歸殘差

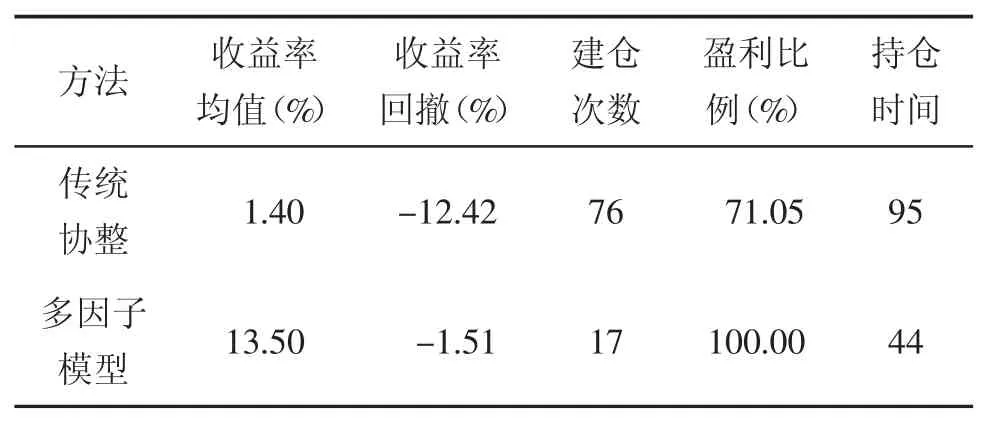

表3 傳統協整和多因子模型的配對交易(1.5倍Sigma)結果比較

表4 配對交易在不同開倉點比較

關于兩種配對策略的分析匯總如表3和表4所示,從中可以發現:第一,基于傳統協整分析的(1)式較基于多因子資產定價模型的(3)式和(6)式的配對交易,可以搜索出更多的配對組合。但正如Do等(2010)所指出的,傳統的協整配對交易存在著配對模型發散的風險[13]。本文實證結果驗證了這一論斷,傳統的協整配對模型存在不少失敗的組合,而基于多因子資產定價模型的配對交易則具有更高的盈利穩定性。在樣本期2017年6月至2018年3月內,開倉點為1.5倍標準差的情況下,傳統的協整配對模型共搜索出76組配對組合,其中盈利組合為54組(占比為71.05%),總體實現盈利,平均收益率為1.40%;而多因子模型的配對交易共搜索出17組配對組合,各組均實現盈利,平均收益率為13.50%;從持倉期間的最大回撤來看,基于多因子模型的配對交易平均回撤為-1.51%(持倉期大于1天的情況),也明顯優于傳統的協整模型的-12.42%;從配對組合的持有時間來看,傳統的協整模型持有配對組合的時間也較長。總體而言實證結果表明基于多因子資產定價模型的配對交易策略明顯優于傳統協整模型的交易策略。也就是借助資產定價模型中其他風險定價因子,基于多因子資產定價模型挑選出來的配對組合的均衡相互關系描述變得更加穩定和全面,有效地降低了模型發散的風險,從而能夠顯著減少套利風險,提高配對交易的盈利。

五、結論

近年來,一方面金融資產定價理論得到了快速發展,特別是得到學術界廣為認可的Fama-French多因子資產定價模型獲得了越來越多的應用;另一方面隨著國內資本市場的發展,特別是股指期貨、融資融券的開展,我國資本市場具備了做空機制,這就為配對交易在A股市場的應用提供了條件。本文從Fama-French多因子資產定價模型出發,將現代金融學理論的定價模型和定價因子納入傳統協整配對模型中,分析了傳統協整配對模型和基于多因子資產定價模型的配對交易策略。實證結果表明:相比傳統的協整配對模型僅僅依靠股票價格序列信息,本文提出的基于多因子資產定價模型進行的配對交易策略由于有資產定價理論的支撐,配對組合的均衡關系描述更加穩定和全面,模型發散的風險得到了規避,從而能夠顯著減少套利風險,提高配對交易的盈利。從投資實踐的角度來看,該模型能夠豐富國內投資者的操作手段和盈利模式。統計套利特別是配對交易操作方式已經過國外業界實踐證明,在此基礎上本文提出的基于多因子定價模型的配對交易策略所需交易頭寸并不高,可獲取較低風險下的高收益率,尤其是可以有效規避熊市中的市場整體波動風險。從市場建設的角度來看,有助于提高A股市場的資源配置效率。基于多因子定價模型的配對交易策略通過綜合考慮多個風險定價因子有利于A股市場形成更加合理的價格發現機制,借助基于多因子的套利促使股票價格的無效偏離快速回歸,從而有利于進一步完善我國資本市場的定價效率。