富力地產 債務壓城

謝澤鋒

回想起當年聯手孫宏斌抄底王健林的風光,富力掌門人李思廉恐怕不會預料到當前的烏云籠罩。

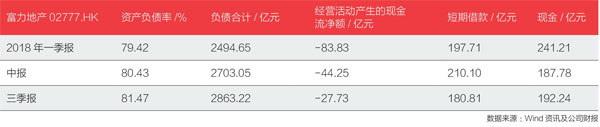

截至2018年三季度,富力地產(02777.HK)負債合計達到了2863.21億元,同比噌長30.57%,創下歷史新高。

近一年來,富力地產頻頻發債融資,大有借新債還舊債之勢。而與此同時,公司經營性現金流連續流出。去年三季度末,公司短期借款達到180.81億元,同時賬面僅有192.24億元現金。

在恒大、碧桂園、萬科等龍頭房企均著手去杠桿的時刻,富力地產卻背道而馳,花費近200億收購77家萬達酒店。債務圍城,富力落入窘境。

光輝不在

十年前,富力地產還是令業內敬仰的“華南五虎”之一。

2007年,富力地產在房企排名中位列第四,僅次于萬科、綠地和中海,當年恒大和碧桂園都排在富力地產之后。

然而,此后富力地產卻止步不前,甚至排名一度倒退,領先的步伐逐步放緩。十年后,富力地產勉強維持在地產銷售Top20。

錯過黃金發展期,再想彎道超車已成為不可能。

根據克爾瑞數據顯示,2018年中國房地產企業銷售排行榜中,富力地產以1415億元,排在第19位,僅比排在20位的泰禾以及正榮集團多出不到100億元的銷售額。

而曾經的追趕者,恒大、碧桂園乃至新晉的新城控股、陽光城都遠遠超過了自己,恒碧萬融四巨頭的格局已然形成。錯過黃金發展期,再想彎道超車已成為不可能,況且行業已經進入下半場。

新年伊始,各大房企就已嗅到了一絲寒意。近期,許家印更是宣稱,恒大所有住宅項目均可打9折銷售,更加凸顯了銷售壓力。

2月17日,富力地產發布最新盈利警告,截至2018年底,富力地產的合并利潤較2017年同期減少約60%。

根據富力地產的公告,主要因為公司在前—年收購酒店資產帶來大額的非經常性議價收購收益,而2018年此類非經常陛交易相對較少。

但翻閱財報可以發現,自2017年開始,公司現金流就呈現流出跡象,富力地產雖不斷融資,現金流卻依舊沒有轉正。

“禍根”

故事的起因似乎就源于那場轟動的三方交易。

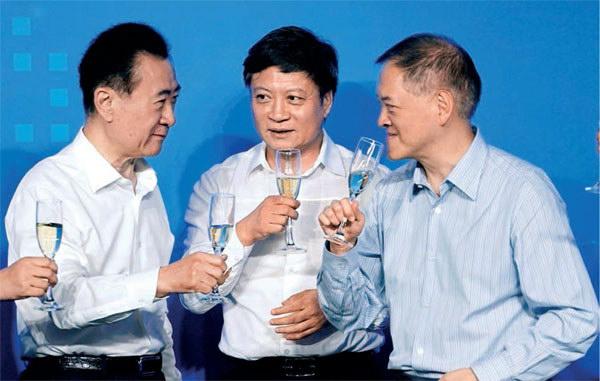

2017年7月19日下午,王健林、孫宏斌、李思廉三位中國房地產大佬握手成交,完成了中國房地產史上最大一筆交易。

萬達將旗下文旅和酒店兩部分資產以637.5億的價格轉讓。融創以438.44億元收購前述十三個文旅項目的91%股權,比此前的作價高出48%,融創同時還承擔其中的454億元貸款。富力則以199.06億元收購77家城市酒店全部股權,僅相當于此前作價的六成。

六折甩賣,坊間直呼“白菜價,絕對值。”富力地產在2017年報中稱,“每間酒店支付的平均價格約為2.55億元,其價值遠遠低于本集團現有每間酒店的成本4.3億元。”

富力地產聯席董事長兼總裁張力也表示,“此項交易萬達讓了很大的利,雙方是共贏”。富力同時還是萬達集團的高端品牌麗茲卡爾頓系列在亞洲區域最大的業主。

接收萬達酒店資產后,富力地產董事長李思廉表示,會“—如既往將旗下的每一家酒店都打造成城市的標桿”。

但外界分析認為,資產包中的酒店項目,有相當部分位于二、三線城市,因此這會給其帶來不小的運營壓力。這也被認為是酒店資產大幅折價的主要原因。

而對于融創來說,酒店管理需要大量資金沉淀,同時要求較強的運營能力,而對于缺乏酒店管理經驗的融創來說,并不適宜接手。王健林曾向媒體表態,“賣了該賣的,留了該留的。”孫宏斌也曾表示,“我就是不想要(萬達)酒店資產。”

富力接盤時,萬達的酒店資產并不賺錢。而富力地產自身的酒店業務也不理想。2012-2017年,富力酒店業務連續6年虧損,2017年酒店營收剛剛過20億,虧損額也始終在2億元左右徘徊。

2018年前三季度的270天里,每天要還1468萬利息。

而這次收購之后,富力的負債率就持續上升。看似撿了便宜,但卻又遇上了資本寒冬,只得負重前行,融資輸血迫在眉睫。

頻頻輸血

吃下萬達酒店資產后,富力胃口不減,依舊“買買買”。2018年3月,富力57億收購海航資產;2018年5月,富力再以5.3億元競得番禺鐘村街4萬平方米的醫療地塊,高調進入醫療領域。

但目前看來,逆周期擴張并沒有給企業帶來足夠的經濟回報,反而釀下苦果,償債高峰遭遇融資趨緊,雙重壓力吞噬著富力的利潤。

據統計,近13個月以來,富力地產融資近800億元。

這背后除了還債,高增的財務費用也是不小的負擔。據財報顯示,2018年前三季度末,富力地產財務費用上升至39.64億元,而其前三季度歸母凈利潤才45.04億元。也就是說,前三季度的270天里,每天要還1468萬利息。2018年富力公開發債超過20次,融資500億元以上,卻并沒有效改善企業的現金流水平,2019年的富力依舊倍感艱難。

曾經粵系房企富力地產與恒大地產、雅居樂、碧桂園和合生創展并稱“華南五虎”。如今合生創展日趨沒落,碧桂園、恒大高歌猛進。兩極分化之下,富力能否王者歸來?