如何放大巴氏奶活性營養市場優勢

文/胡 育

(上海銘泰·銘觀乳業營銷咨詢有限公司)

近兩年在走訪以及服務區域乳品企業的過程中,很多企業感嘆市場不好做了。一向以枕包產品見長的西南某乳品企業,在伊利同款產品的價格戰中,銷量直接腰斬。常溫酸奶兩強份額連年增加,不斷擠壓區域乳品企業生存空間。就連堪稱區域乳品企業渠道壁壘的訂戶渠道,也面臨著來自蒙牛鮮奶全渠道的競爭,同時區域乳品企業一向見長的訂戶征訂似乎也不那么奏效了,區域乳品企業到底該如何破局呢?

從整體市場數據看乳業現狀

現狀一:乳業短暫的春天,行業增長遠低于預期

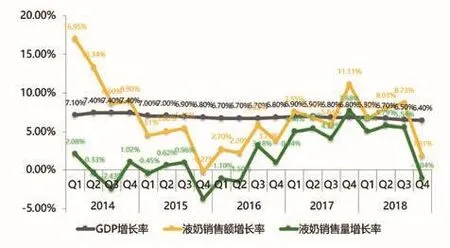

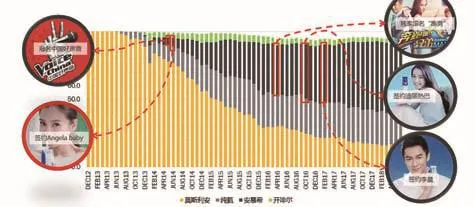

圖1 2014—2018年分季度液態奶銷售

從尼爾森乳業五年綜合數據可以看出,2014—2015年乳業整體都處于下滑狀態,甚至一度低于GDP的年度增速。從2016年開始行業整體開始回暖,一直到2017年第4季度,液態奶整體銷售額增長11.11%,銷量增長7.68%。按照市場預期,2017—2018年乳業整體能夠持續高于GDP增速,但是2018年開始,乳品市場又開始進入緩慢的生長周期(圖1)。

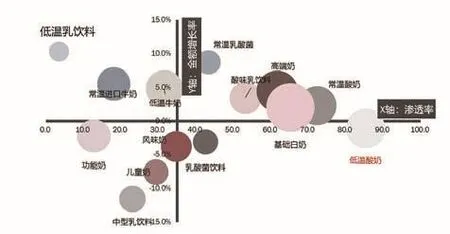

現狀二:大盤低速成長,低溫奶表現遠遜于常溫奶

從銷量整體來看,2018年液態奶整體銷售額增長7.1%,銷售量增長4.2%,行業整體處于低速增長狀態,但是從液態奶常低溫整體數據來看,低溫奶增長遠遜于常溫奶,其中低溫奶銷售額增長3.9%,銷售量增長2.9%;而常溫奶銷售額增長8.2%,銷售量增長4.6%,足足是低溫奶增幅的2.5 倍。所以2018年行業整體的成長很大一部分來源于常溫奶的拉動,而常溫奶恰好是兩強的傳統強項(圖2)。

圖2 2018年液態奶整體、常溫奶、低溫奶銷售額(上)和銷售量(下)

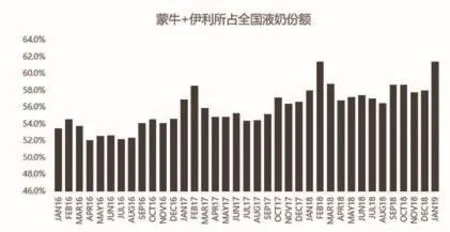

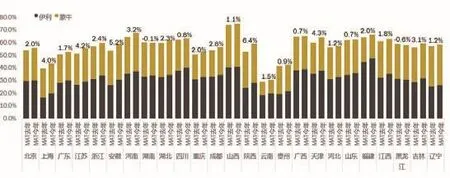

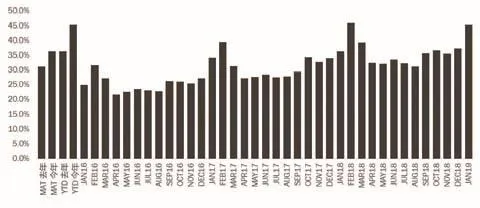

現狀三:乳業增長放緩,市場余利被兩強盡收

2018年行業整體銷售額增長4.2%,但是反觀兩強,伊利銷售額增長16.87%,蒙牛增長14.7%,是行業平均增速的4 倍左右(圖3)。而從上市區域乳品企業的財報來看,僅有少部分具有差異化特色的企業還在快速增長外,很多區域乳品企業的增長不是很理想。同時兩強在液態奶中的份額三年間增長了5%,達到55%左右,細分到每個省市的液態奶占比,兩強也是絕對領先(圖4)。

由此分析,伊利、蒙牛占市場份額基數高,市場增幅又來自于常溫奶,同時兩強的增長又領先于行業,區域乳品企業的增長乏力就不難理解。

圖3 2016—2019年蒙牛和伊利占全國液態奶份額

圖4 2017—2018年蒙牛和伊利液態奶分省區銷售份額

面對市場疲軟,區域乳品企業最容易出現的市場策略誤區

誤區一:跟巨頭拼時尚、拼感性,甚至拼代言人和媒體投放量

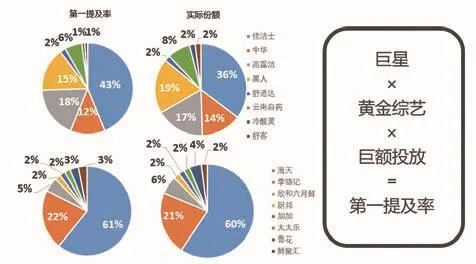

在快消品領域有著一個不成文的市場定律,市場份額約等于品牌第一提及率,而構成品牌第一提及率的核心要素是品牌的明星代言、黃金綜藝、巨額投放。牙膏的品牌第一提及率是佳潔士,所以佳潔士的市場份額最高;醬油品類的第一提及率是海天,所以海天的市場份額最高(圖5)。對于同樣是快消品的乳品而言,市場同樣如此。

圖5 牙膏和醬油的品牌第一提及率及市場份額

從目前成長速度最快的常溫酸奶來看,由光明莫斯利安開創的常溫酸奶品類,在2014年前一直處于行業的絕對領先地位,份額一度超過80%。但2014年開始,伊利、蒙牛重點發力常溫酸奶品類,投入海量的高空廣告和綜藝資源,莫斯利安市場份額逐年下降(圖6)。

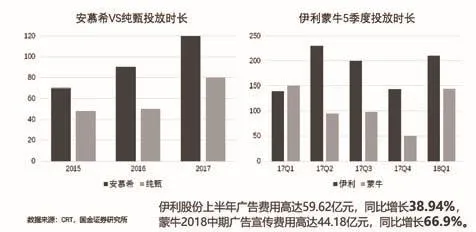

圖6 莫斯利安、純甄、安慕希、開啡爾市場份額

分析兩強財報,僅2018年上半年伊利的廣告費高達59.62 億,同比增長38.94%;蒙牛2018年中期廣告宣傳費用高達44.18 億,同比增長66.9%。同時,安慕希和純甄的投放時長也是遙遙領先于市場整體。所以兩強的巨額市場投放迅速帶來了純甄和安慕希的品牌曝光,占領了常溫酸奶的第一提及率(圖7)。

兩強通過海量高空投入帶來其常溫酸奶的市場第一提及率,讓安慕希和純甄的市場份額從2015年開始迅速反超昔日常溫酸奶霸主莫斯利安,通過尼爾森數據可以看出,安慕希和純甄的市場份額不僅在常溫酸奶中占比高,在常低溫酸奶整體中同樣超過了35%,導致常溫酸奶切割了低溫酸奶的市場份額,2018年低溫酸奶出現了銷量下滑(圖8、9)。

不僅僅是常溫酸奶品類,伊利、蒙牛幾乎在全產品系列開始采用全明星戰略(圖10),通過當紅明星的流量紅利,迅速占有市場第一提及率,從而收割區域品牌的市場份額,同時筆者在全國市場的商超渠道走訪時發現,伊利、蒙牛在渠道中的促銷力度極大,甚至零售價直接跌破到區域乳品企業的成本線,讓很多產品線和兩強相似的企業苦不堪言。

圖7 伊利、蒙牛廣告投放情況

圖9 2018年乳業各品類滲透率及金額增長情況

對于區域乳品企業來說,絕不能盲目的跟隨兩強的高投入、高回報的媒體戰略,就連君樂寶也是在熬過80 億營收紅線后,才開始海量的媒體廣告和綜藝節目,從而帶火了奶酪品類,而很多還沒有到達品牌投放紅線的小品牌,如果通過“明星+廣告”的方式來引爆產品,結果往往是有流量的明星請不起,請的起的明星流量又拼不過大品牌,同時媒體投放往往也陷入投的起的資源沒有用,有用的資源投不起的尷尬境地,就算短暫培育起了銷量型單品,最終也只能為兩強做嫁衣。

華東某區域品牌在低溫酸奶成功占據品類前列時,迅速從功能理性路線,轉變為時尚代言人路線,結果產品銷量瞬間下滑,市場份額連年被兩強吞噬。所以區域乳品企業切忌不能跟巨頭比拼時尚、拼感性,更不要比代言人、投放量。

誤區二:過度宣傳理性利益,把消費者當行業專家

圖8 安慕希和純甄在常低溫酸奶中的銷售額占比

圖10 伊利系列產品明星廣告戰略

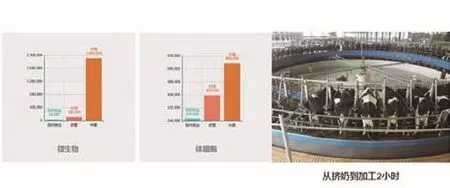

區域乳品企業的另一個市場教育誤區是過分宣導理性利益點,把消費者當行業專家。比如有的宣傳原奶中的微生物、體細胞含量,有的宣傳從擠奶到加工2 小時,還有的搬出一大堆科學實驗數據(圖11)。一方面,消費者不是乳業的專業人士,很多名詞聽不懂;另一方面,消費者對理性知識不感興趣,這些專業的名詞對消費決策的影響非常低,筆者曾經在調研中就聽聞消費者直言:“我就要買baby代言的酸奶”。

圖11 從擠奶到加工2小時牛奶中微生物和體細胞數量

所以像圣牧和現代牧業想通過“全程有機產業鏈”和“牧草種植、奶牛養殖、牛奶加工一體化全產業鏈模式”塑造高端的產品定位,這種過分理性的結果是產品出現銷售量、銷售額全面下滑,所以區域型企業一定不能過度講解理性利益,這樣其實對產品銷售沒多大幫助(圖12)。

圖12 各乳品企業銷售額變化

以訂戶實戰為例,區域乳品企業該如何制定有效的市場策略

區域乳品企業的市場策略既不能走感性+高空媒體路線,這樣容易為兩強做嫁衣,又不能走過度理性的路線,消費者不容易理解產品利益,很難轉化為銷量。區域乳品企業中的訂戶企業近兩年正面臨著“感性”和“理性”的選擇問題,從2018年整個訂戶行業的數據來看,能夠實現增長的訂戶企業屈指可數。原因無非兩方面,一方面,乳品消費渠道更便捷了,依靠感性路線做征訂的,比如宣稱“歷史”“情懷”類的訂戶企業根本無法抵擋“鮮肉流量”的攻勢,情懷對年輕人不靈了,而訂戶的核心群體也在價格面前轉向零售渠道;另一方面,走理性“鮮活營養”路線的,陷入了過分理性的誤區,強調體細胞數、強調全產業鏈、強調殺菌溫度,這樣的理性賣點消費者感知不到,不能有效的形成訂戶剛需。

所以要讓訂戶形成消費剛需,必須讓“鮮活營養”的利益更容易被消費者感知和接受。農夫山泉將“富含多種礦物質的天然山泉水更有利于健康”這一理性知識點巧妙地轉化為水仙種植對比實驗,消費者通過簡單的水仙花生長情況對比,塑造天然礦泉水更好的消費剛需,這則廣告使農夫山泉的銷量迅速攀升。

筆者認為訂戶企業同樣也應該將理性的產品知識轉化為消費者可直接感知的方式,在服務天友、衛崗等企業的過程中提出了“牛犢對比實驗”,通過為小牛犢分組喂養常溫奶和低溫奶,對比3 個月后小牛的生長情況,實驗簡單直接的向消費者傳遞具有“鮮活營養”的低溫奶更好的產品理性賣點。天友通過牛犢喂養實驗結合征訂現場“兩人兩桌一電視機”的市場策略,極大的提升了征訂效率;衛崗甚至在促銷終端使用新鮮教育片之后,單點征訂量從原來的22 份/場提升到96 份/場。