時代終將獎勵那些極致專注的機構

在利率自由化改革,金融脫媒的大背景下,客戶黏性高、利潤率高的零售業務已經成為各家銀行的主戰場。提到銀行零售業務的佼佼者,人們通常會想到招商銀行。招商銀行信用卡發卡量比肩國有大行,交易額更是國內第一。它取得今日的成就,與對零售業務的堅守和重視分不開,本文將揭開在招商銀行零售業務上的制勝因素,以及企業成功背后的經營哲學。

招商銀行簡介

20世紀80年代的中國,是改革開放的中國,深圳又是改革開放的代名詞和前沿陣地。1987年,蛇口結算中心和財務公司獨立出來成立招商銀行,由招商局輪船股份有限公司根據央行批文,在深圳市招商局蛇口工業區設立,是我國境內第一家完全由企業法人持股的商業銀行。招商銀行自設立伊始便立足于在政策領域外開辟相對更為商業化、零售化的市場領域,并在這條發展路徑上一直堅持至今。

1994年,招商銀行進行股份制改組并調整新增發行股份數量和股權結構,正式成為招商銀行股份有限公司。

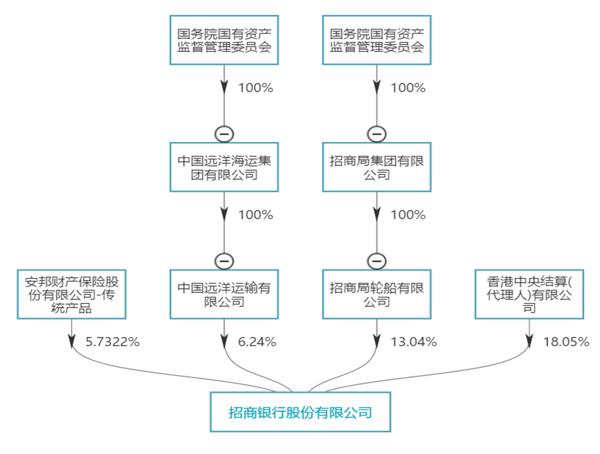

2002年,招商銀行成功登陸A股;2006年,招商銀行H股成功發行。截至2017年,招商銀行已成長為擁有境內外分支機構1800余家并全資控股招銀金融租賃、招銀國際金融控股有限公司、招商基金管理有限公司、永隆銀行有限公司,參股合營招聯消費金融、招商信諾人壽保險有限公司的大型銀行集團。招商銀行股權結構見圖1。

?圖1 招商銀行基本股權結構資料來源:Wind、國海證券研究所。

招商銀行今日成績

盤點招商銀行的業績情況,可從以下兩個方面入手。

資產擴張,盈利能力持續提升

首先,從資產負端來看,截至2017年年末:招商銀行資產總額6.29萬億元,同比增長5.98%;實現營業收入2208.97億元,同比增長5.33%;實現歸母凈利潤701.50億元,同比增長13%;不良貸款率1.61%,較上年下降0.26%,不良貸款余額下降37.28億元。2018年,國內外宏觀經濟形勢復雜,銀行業市場化改革持續推進,政策紅利逐漸消失,招商銀行進一步推動結構轉型、業務轉型,表現依舊亮眼。截至2018年二季度:招商銀行資產總計6.53萬億元,同比增長3.81%;實現營業收入1261.46億元,同比增長11.96%;實現歸母凈利潤447.56億元,同比增長14%;實現凈利息收入770.12億元,同比增長8.63%;實現非利息凈收入491.34億元,同比增長17.04%;不良貸款率1.43%,較上年末下降0.18%,不良貸款余額下降20.11億元。

其次,招商銀行資產盈利能力持續增強:2017年年末,ROE達到16.54%,是自2012年ROE開始下滑以來首次觸底回升。為深入探究,首先,對招商銀行近年來利潤表進行杜邦分解,將所有利潤表科目除以平均總資產。招商銀行ROE驅動因素的拆解見表1。

資產盈利能力,即ROA的實質改善是ROE回升的主要推動力之一。2016—2018年二季度,權益乘數呈現下降態勢(2018年二季度微弱回升,但仍處今年低位),表明招商銀行并非以來加杠桿來推動ROE。

表1 招商銀行ROE 驅動因素杜邦分解資料來源:國海證券研究所。

第二,“凈利息收入/平均總資產”一般近似看作商業銀行的凈息差,表1表明招商銀行近年來凈息差開始溫和提升,從而推動ROE反彈。在銀行業理財監管趨嚴、表外資產回表壓力加大、中間收入快速萎縮的大環境下,招商銀行凈非息收入在2018年實現反彈正是得益于其強大的零售業務端。

第三,“資產減值損失/平均總資產”自2016年以來明顯下降,表明招商銀行資產質量的邊際提升同樣推動ROE反彈。考慮到銀行業在近年來強監管、去杠桿、宏觀經濟下行筑底、國際環境變化加速的大背景下經受的信用風險壓力有所上升,資產質量的改善對于商業銀行資產盈利能力的提升將會更為重要。招行近年來不良余額與不良率雙降便體現了這一變化(見圖2)。

圖2 招商銀行不良貸款率情況資料來源:Wind、國海證券研究所,下同。

招商銀行近年來凈息差持續溫和回升

1Q18招商銀行凈息差為2.55%,環比提升12BP;1H18凈息差為2.54%,環比微降1BP但仍實現同比提升11BP,凈息差自2017Q4以來開始觸底回升(見圖3)。

圖3 招商銀行凈息差情況

具體來看,1H18凈息差同比快速提升的主要原因在于生息資產收益率的漲幅大于付息資產成本率的漲幅。根據財報,1H18生息資產收益率相較于1H17整體快速上行,由3.96%提升至4.29%;同時付息資產成本率僅由1H17的1.68%上升至1H18 的1.89。觀察近年來單季招商銀行資產端及負債端組成比例變化情況可以發現,招商銀行資產端貸款所占比重處于溫和上升態勢,同時負債端存款占比同樣處于上升態勢。在當前宏觀經濟形勢下,資產端貸款收益率明顯高于同業拆借等,同樣負債端存款成本也明顯低于其他負債方式。一正一負,招商銀行未來凈利差仍有一定上升空間。

始終如一突出“零售”重點

招商銀行的發展路徑對于股份制銀行和中小銀行都有重要的啟示。

對股份制銀行啟示

第一,突出經營重點和比較優勢。縱覽招商銀行30年成長歷史,零售基因貫穿始終。從1992年的一卡通、1995年的一網通、2002年的金葵花再到2007年的私人銀行,招商銀行在奠定零售領先位置的道路上每一步都走得很扎實,使得招商銀行在各經濟環境下能夠從容轉型。這一切都得益于招商銀行從始至終都有著明確的戰略目標和規劃,能夠在不同時期的經濟背景下始終抓住核心發展點。

對于其他股份制銀行來說,通過大規模加杠桿來外延擴張,抑或是大量盲目投入成本來追求零售端的優勢趕超,其實都已經失去了最好的時機。對于其他股份制商業銀行,或者是“工農中建交”等龐大的金融集團而言,在短期轉型成本較高的情況下,必須立足各自的比較優勢所在并充分挖掘。例如,建行目前在租賃住房業務有著先發優勢、中行在外匯市場有著充足的資源、農行具有廣闊的農業產業基礎和客源等。未來銀行業的調整,大概率是向著專業化發展的,從招商銀行的身上可以看到,維護好自身比較優勢,把握優勢產業、領域,是股份制銀行未來經營的一大考量點。

第二,重視人才培養,重視信息科技系統構建。招商銀行在2017年年度報告中提出,未來將以“金融科技立行”,其行長在年報中闡明:“我們看到了,在百年未有之變局的時代趨勢下,蘋果、Alphabet(谷歌母公司)、微軟、亞馬遜、Facebook、騰訊、阿里巴巴等互聯網科技企業昂首跨入全球上市企業市值前10,而一些沒有跟上時代步伐的傳統巨無霸企業則黯然滑落。我們無法預測未來會發生什么,但發生什么我們都不會意外。”

一家大型銀行集團的行長在年度報告中以此話作結,遍覽商業銀行,實屬先例。對招商銀行來說,投資科技就是投資未來,因此招商銀行大規模重視金融科技人才的培育和挖掘。

第三,做好客戶服務。客戶服務永遠是銀行的生命線。對于股份制商業銀行來說,像招商銀行一般用互聯網企業的思維去大量服務客戶群體、建立線上客群未必是最有效的,但是強調前、中、后臺人員在推進客戶業務時都以服務的心態,一定是必要的。

對中小銀行啟示

第一,定位特定區域,避免盲目擴張。對中小型銀行來說,盡管沒有招商銀行這般強大和穩定的獲客渠道,當前最好的選擇是在保證風險和資產質量的前提下,通過細致的服務盡可能維系住個人客戶、服務當地客戶并且爭取形成沉淀。

第二,發揮區位特色,深耕細作。參考招商銀行的發展史,它成功最重要的一點就是做了其他大行并未廣泛涉足的零售行業,并以此為基礎,結合不同經濟發展階段對金融市場的不同需求,來調整自身經營。對于中小銀行來說,什么比較優勢是大型股份制銀行所不具備的?那就是中小銀行特有的區位優勢和深耕能力。大型商業銀行在某一地區、城市深耕能力一般的情況下相較于中小銀行(多數為地方銀行)更弱一些,那么當地的中小銀行可以如當年招行拓展零售領域一般,去拓展大型銀行尚未觸及的下轄地區,例如鄉鎮、農村等。參考浦發銀行當年借助浦東地區開發迅速成長、招商銀行借助深圳地區改革開放紅利快速成長的例子,中小銀行也應抓住某地區的發展機會,深耕某一區域,積累業務機會。